Валютный счет в сбербанке — как открыть и пользоваться

Содержание:

- Что такое валютный счёт и каковы его преимущества?

- Открытие валютного счета в Сбербанке для физического лица

- О предложении

- Как выбрать счет

- Характеристика, условия и сравнительные параметры

- Расчетный счет для юридических лиц

- Какие валютные депозиты есть в Сбербанке?

- Особенности работы с валютными счетами

- Разновидности

- Зачем требуется

- Открытие счета физическими лицами

- Как увеличить доход с вкладов Сбербанка?

Что такое валютный счёт и каковы его преимущества?

Что же такое валютный счет в Сбербанке для физических лиц? Открытие вклада в иностранной валюте, учитывая экономику страны, является весьма правильным решением для любого клиента Сбербанка, который желает сохранить и увеличить свои финансовые средства. Обычно по депозитам, которые открыты в заграничной валюте, установлена более пониженная процентная ставка, но доход от такого депозита самый выгодный. Доходность вкладов в иностранной валюте связана с двумя факторами:

- Повышенное обесценивание денег;

- Нестабильность рубля по отношению к иностранной валюте.

Вкладчику начисляется доход не только по процентной ставке, но и при повышении курса заграничной валюты. Также можно открыть карточки в иностранных валютах.

Главные преимущества клиента, у которого открыт валютный вклад:

- Осуществление операций с деньгами за пределами России. Клиенту можно обратиться в банк для перевода денежных средств своим родным, а также для оплаты поездок или обучения.

- Обмен денежных средств из одной валюты в другую. В сравнении с спецпунктами, которые меняют валюту, банк точно может обеспечить нужное количество денежных средств в той валюте, которая нужна.

- Осуществление переводов средств на другие счета. С помощью этого способа вы можете переводить средства на другие счета. Это очень выгодно и удобно для оплаты кредитных платежей.

- Вывоз денежных средств и хранение за территорией России. Для постоянного доступа к финансам за границей Российской Федерации вы можете оформить карту и не переживать о сохранении своих денежных средств. Все потому, что Вы можете обратиться к любому терминалу самообслуживания, банкомату или в кассу банка для получения денег наличными.

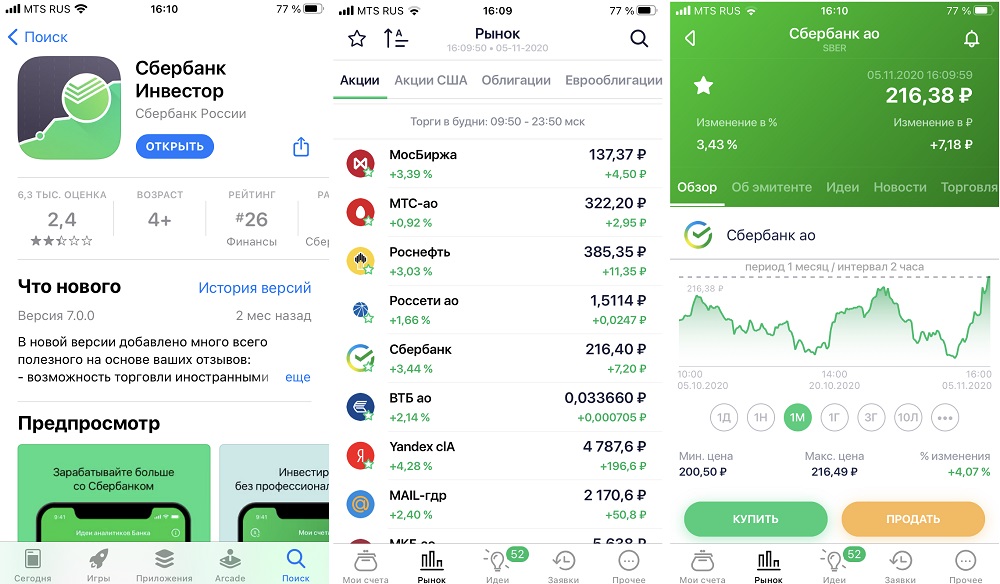

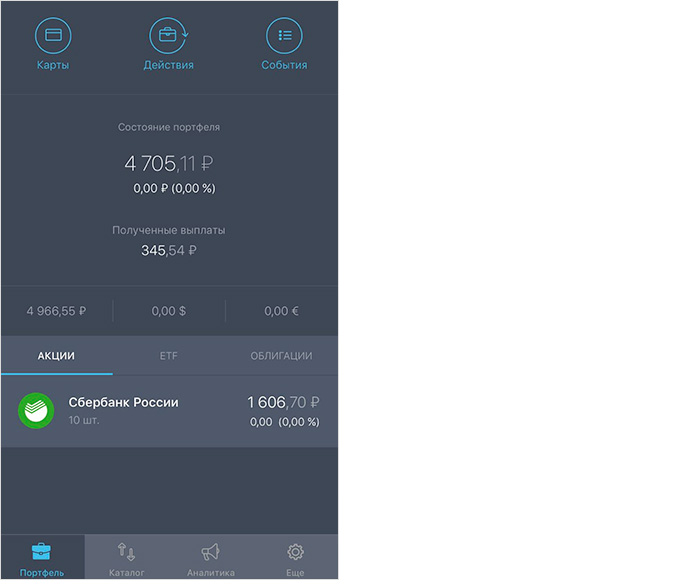

- Управление финансовыми средствами со смартфона или персонального компьютера. С помощью приложений вы можете быть в курсе всех поступлений и расходов по счёту, пополнять другие счета, погашать кредитные обязательства и прочее прямо из дома.

Но все же перед оформлением валютного вклада следует изучить подробно условия договора и осуществить анализ экономической ситуации.

Как физическому лицу открыть валютный счет в Сбербанке?

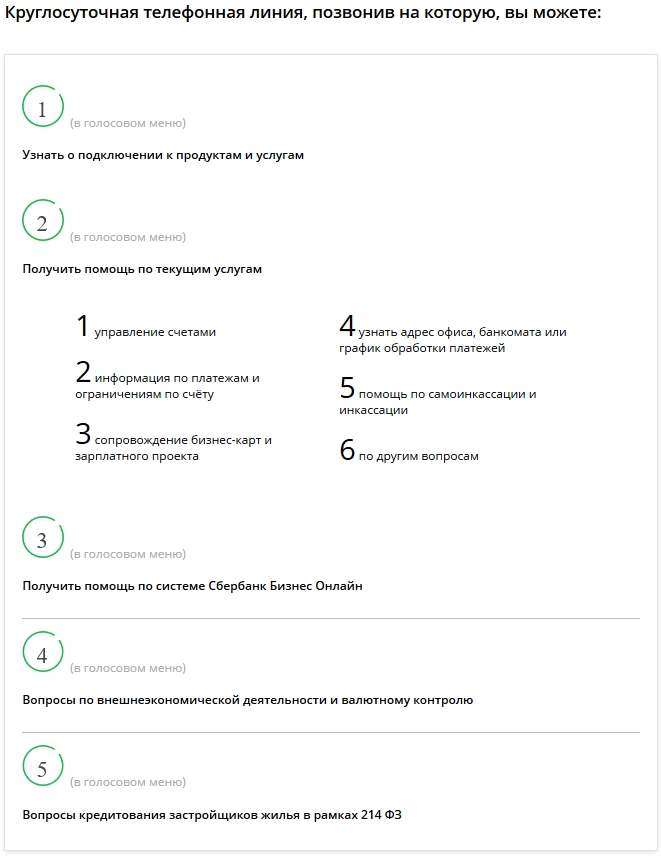

Сбербанк предлагает клиенту несколько способов открытия вкладов в заграничной валюте. Открыть долларовый счёт в Сбербанке или в другой валюте можно в отделении Сбербанка или с помощью программы Сбербанк Онлайн.

Для открытия депозита в валюте клиентом должно быть соблюдено главное условие – депозит в рублях. Условие регламентируется законодательством и банк всего лишь реализует закон, потому что на территории страны утверждена общепринятая валюта в виде российского рубля.

В отделении банка

Чтобы открыть валютный депозит вам потребуется:

- Прийти в клиентский центр Сбербанка, а именно в отдел по работе с физическими лицами;

- Предъявить специалисту документ, подтверждающий личность (паспорт) и выбрать тип вклада;

- Заключить и подписать договор;

- Предоставить деньги для внесения на счёт.

Вам потребуется предъявить перечень документов для открытия счета в Сбербанке в иностранной валюте для того, чтобы оформить депозит:

- Оригинал паспорта;

- ИНН;

- Заявление по форме банка.

Прочие документы не потребуются, потому что банку требуется только информация для определения личности клиента.

Через Сбербанк Онлайн

Как открыть валютный счёт в Сбербанк Онлайн? Оформление депозита доступно только держателю пластиковой карты. Для оформления вклада потребуется:

- Пройти авторизацию в приложении Сбербанк Онлайн;

- Перейти в меню «Вклады и счета»;

- Кликнуть пункт меню «Открыть вклад». После чего перед Вами откроется вкладка «Условия», где можно познакомиться с правилами оформления вкладов.

- Установить флаг напротив вида депозита и нажать кнопку продолжить.

- Заполнить заявку на оформление валютного счёта.

Александр Ракитов

Автор статьи, в прошлом заместитель начальника отдела по работе с клиентами в банке. В текущий момент аналитик, инвестор и индивидуальный предприниматель. Помогаю другим достигать финансовый грамотности и правильно распоряжаться своими средствами.

Открытие валютного счета в Сбербанке для физического лица

Сложившаяся ситуация экономики в стране заставила задуматься многих вкладчиков – в какой валюте вложение денежных средств на счета в банках выгоднее? Многие склоняются к тому, что нужно открывать депозит в валюте иностранного государства, но и есть и такие, кто доверяет исключительно российскому рублю, ссылаясь на то, что по рублевым вкладам банк предлагает самые высокие ставки.

Сегодня мы рассмотрим на каких условиях Сбербанк предлагает открыть валютный счет физическому лицу и узнаем каким образом это можно сделать выгодно и удобно для клиентов Сбербанка.

Валютный счет: стоит ли открывать?

Открытие валютного депозита в банке в условиях нестабильной экономики – это весьма разумное решение любого вкладчика, желающего не только сохранить свои сбережения, но и приумножить.

Несмотря на то что обычно по депозитным продуктам, открытым в иностранной валюте (доллар США, евро) процентная ставка установлена ниже, чем по рублевым, отмечено – доход от такого вида вложения является наиболее выгодным.

Это обусловлено двумя обстоятельствами:

- высокая инфляция;

- нестабильность рубля по отношению к доллару и евро.

Карты платежных систем Visa и MasterCard, открытых в валюте другого государства, позволяют клиентам банка проводить операции за границей без лишних затрат на конверсию рубля в иностранную денежную единицу.

Другими словами, клиент банка получает доход не только от начисляемого процента по депозиту, но и от колебания курса иностранной валюты. К тому же открытие счета в иностранной валюте возможно и по карточным продуктам банка.

И все же, оформление вклада в валюте требует тщательного изучения условий договора и прогнозирования ситуации экономики в целом.

«Валютные» предложения Сбербанка

Сбербанк, в свою очередь, предлагает широкую линейку вкладов в валюте. Среди них есть те, которые предназначены для получения дохода, и те, которые оформляются для расчетов.

Открыть счет в Сбербанке можно как в отделении банка, так и через интернет – в личном кабинете сервиса «Сбербанк онлайн». Кстати, в последнем случае, оформление депозита является более выгодным, так как процентная ставка для клиентов увеличена на 0,25%.

«Мультивалютный» вклад

Открытие мультивалютного депозита происходит сразу в трех валютах – российский рубль, доллар США, евро. Минимальная сумма — 5 денежных единиц каждого вида валюты. Депозит является срочным, есть возможность пополнения и снятия начисленных процентов.

Процентная ставка меняется в зависимости от суммы не снижаемого остатка и срока действия договора.

- в российских рублях достигает 6,88 %;

- в долларах США до 1,78 %;

- в евро до 0,91 %.

А минимальная ставка равна 0,01% по каждому из них.

«Международный» вклад

Этот вида вложения происходит в менее популярной валюте — фунты стерлингов, швейцарские франки и японская йена, но процент по нему находится на следующем уровне:

- в фунтах стерлингов от 0,70 до 4,50%;

- в швейцарских франках от 0,10 до 2,65%;

- в японских йенах от 0,30 до 2,65%.

Срок — от 1 мес. до 3 лет.

Стандартная линейка срочных депозитов «Сохраняй», «Пополняй» и «Управляй» также предусматривает возможность открытия счета в валюте, отличной от рубля. Вклады для расчетов в Сбербанке России – «Универсальный», «До востребования» и «Сберегательный счет».

Особенность его в том, что пополнить счет можно не только в валюте депозита, но и другой, например, в рублях или долларах.

Как оформить валютный счет?

Клиенту сбербанка предложено два варианта оформления валютного вклада – в офисе банка и через интернет (Сбербанк онлайн).

Личный визит в банк

Чтобы открыть любой из представленных выше депозитных продуктов в отделении банка вам необходимо:

- Посетить отделение Сбербанка – отдел по работе с частными лицами.

- Предоставить сотруднику банка паспорт и определится с видом вложения.

- Заключить договор о банковском счете.

- Внести денежные средства.

Не выходя из дома

Открытие вклада в бесплатном сервисе «Сбербанк онлайн» доступно владельцам пластиковых карт. Для этого вам следует: авторизоваться в системе «Сбербанк онлайн».

Перейти в раздел «Вклады и счета».

Выбрать пункт «Открыть вклад».

Указать тип вклада и определится с условиями по нему (срок, сумма, валюта).

Проверить все данные и подтвердить операцию одноразовым SMS-паролем.

О предложении

Валютные вклады Сбербанка отличаются от других предложений организации. Они обладают повышенной эффективностью. Стать владельцем валютного счета может не каждое физическое лицо. Чтобы кредитная организация согласилась принять вклад, у его будущего владельца должен быть открыт рублевый депозит в Сбербанке.

Использование услуги связано с рядом положительных моментов. Открыв валютный счет, человек сможет:

- Получать переводы от лиц, находящихся за рубежом, без дополнительных ограничений;

- Отправлять переводы в иностранной валюте;

- Осуществлять расчет привязанной к счету картой во время нахождения на территории другой страны;

- Обналичивать поступившие переводы;

- Совершать операции с валютными счетами в других финансовых учреждениях.

За хранение капитала банк начисляет проценты. Их размер зависит от выбранного тарифного плана и индивидуальных особенностей сотрудничества, закрепленных в договоре.

Как выбрать счет

Для того чтобы определиться с выбором валютного счета, для начала следует разобраться, для каких целей он открывается и как будет использоваться.

Вклады, или депозитные счета дают возможность получать ежемесячный или годовой доход от процентной ставки. Но с учетом того, что она очень низкая, доход тоже невысокий. Многие банки взимают комиссионный сбор за обслуживание банковского продукта, что делает его еще более невыгодным.

Можно открыть валютный счет текущий, но он не предполагает процентов на остаток, а если они и есть, то очень маленькие. Его не используют для инвестирования и накопления средств. Чаще всего его используют для осуществления платежей.

С недавних пор банки предлагают универсальный продукт – мультивалютный счет. Он имеет определенные преимущества:

- Возможность хранить сбережения в трех разных валютах. Помимо «классической тройки» некоторые банки включают и другие валюты: фунт стерлингов, китайский юань.

- Средства можно распределять между валютами в любом процентном соотношении. Поменять пропорцию можно самостоятельно без уведомления банка в любое время. Это актуально в моменты, когда валютный рынок лихорадит.

- Процентная ставка такая же, как при открытии депозита.

Есть у мультивалютного вклада и недостатки:

- Конвертировать валюту можно только по внутреннему курсу, а он ниже рыночного.

- За каждую конвертацию необходимо платить комиссию.

- На деле доход получают только те, кто хорошо умеет анализировать финансовый рынок.

Это интересно: Как узнать, в каком банке у организации открыт расчетный счет?

Характеристика, условия и сравнительные параметры

Рассмотрим вклады для платежей и переводов, суть открытия которых обеспечивать функции безналичных валютных расчетов для физлиц.

Общие условия действия вкладов:

- Возможность пополнения;

- Возможность проведения расходных операций;

- Возможность открытия в отделениях банка и удаленных каналах обслуживания онлайн (для уже действующих клиентов банка);

- Наличие процентной ставки, равной 0,01% годовых.

Виды счетов и вкладов в иностранной валюте

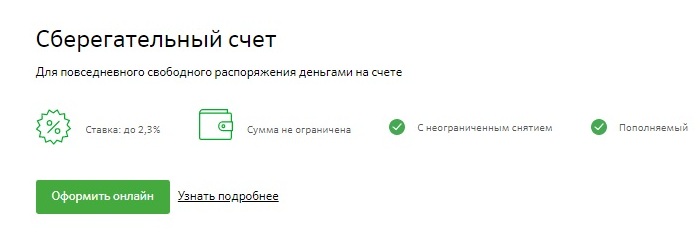

«Сберегательный счет» — предполагает свободное распоряжение деньгами

Плюсы: без ограничения срока действия, с любой суммой снятия, любой суммой остатка, открывается в разных валютах (евро, долларах США, канадских, гонконгских и сингапурских долларах, китайских юанях, фунтах стерлингов).

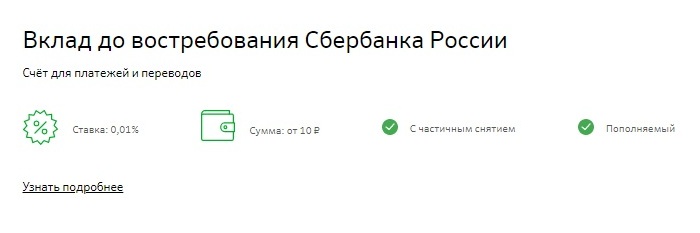

«До востребования» — предполагает свободное распоряжение деньгами

Плюсы: без ограничения срока действия, возможность пополнения, возможность открытия счета в редких валютах.

Минусы: минимальный остаток (эквивалент пяти долларов США), вклад в редких валютах (отличных от долларов США и евро) оформляется не во всех отделениях.

«Универсальный» — предполагает использование для переводов и платежей.

Плюсы: возможность пополнения, возможность открытия счета в редких валютах.

Минусы: ограничение срока (не более пяти лет), минимальный остаток (эквивалент пяти долларов США), оформление в валюте, отличной от долларов США и евро, осуществляется не во всех отделениях.

Срочные вклады (обеспечивают функции накопления)

Общие условия действия вкладов:

- оформление всех вкладов в долларах США;

- возможность оформить в офисах и сервисе Сбербанк Онлайн;

- более высокая доходность и привилегии для пенсионеров при оформлении долларового вклада через Сбербанк Онлайн.

Виды срочных долларовых вкладов:

«Сохраняй» — предполагает целевое сбережение и получение доходности.

Особенности: сумма ― от 100 долларов, срок ― от одного месяца до трех лет, процентная ставка ― до 1,35% (при онлайн оформлении) и до 1,15% (при оформлении в отделении банка), отсутствует возможность пополнения и частичного снятия.

«Пополняй» — предполагает накопление средств;

Особенности: сумма ― от 100 долларов, срок ― от одного месяца до трех лет, процентная ставка ― до 1,15% (при онлайн оформлении) и до 0,95% (при оформлении в отделении банка), есть возможность пополнения, но нельзя осуществлять частичное снятие.

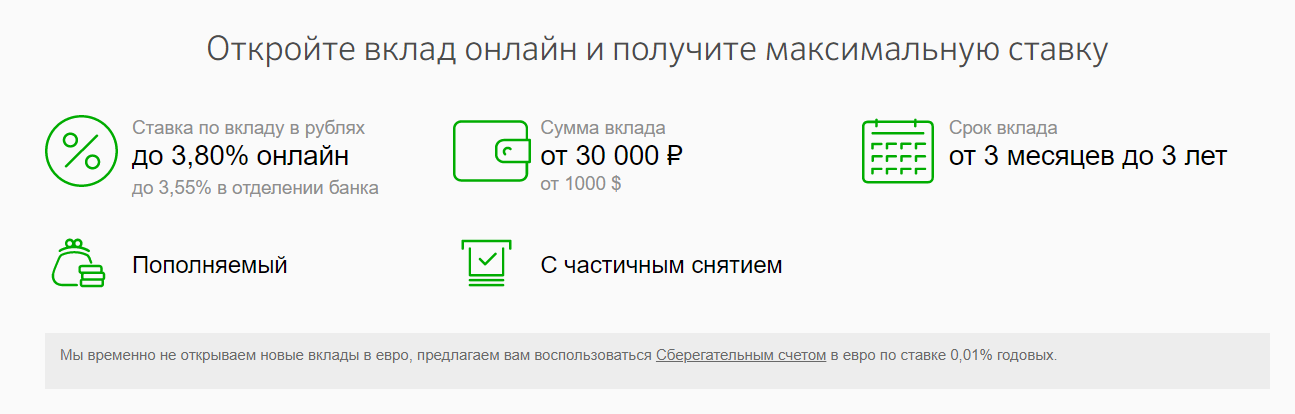

«Управляй» — предполагает удобное управление средствами.

Особенности: сумма ― от 1000 долларов, срок ― от трех месяцев до трех лет, процентная ставка ― до 0,8% (при онлайн оформлении) и до 0,6% (при оформлении в отделении банка), есть возможность пополнения и частичного снятия без потери процентов.

Дебетовые карты

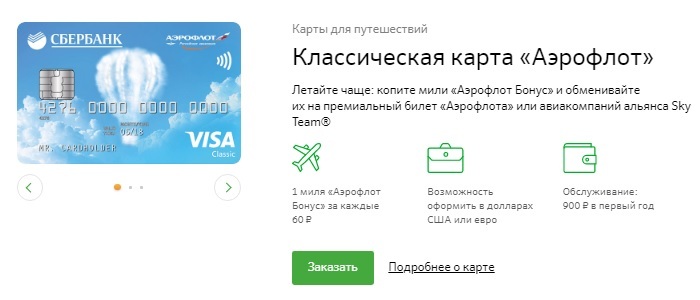

Для проведения операций с применением карт через удаленные каналы обслуживания (банкоматы, терминалы, расчеты в интернете и т.д.) открывается специальный счет в долларах США или в евро, к которому выпускается Карта. Ее вид, как и валюта счета, в обязательном порядке определяются по согласованию с Клиентом.

Перечень и виды валютных карт Сбербанка с указанием комиссии за годовое обслуживание приведены ниже:

- «Momentum» — бесплатно, выдается в дату обращения;

- Standard с индивидуальным дизайном — 25 долларов /евро;

- Standard — 25 долларов / евро;

- «Аэрофлот» — 35 долларов /евро;

- Gold — 100 долл. / евро;

- Visa Platinum — 100 долл. / евро.

От категории карты зависит лимит выдачи наличных денежных средств в сутки и в месяц, размер бесплатного снятия денежных средств в банкоматах и кассах других регионов, количество начисляемых бонусов по программе «Спасибо от Сбербанка» и др.

Чем выше ценовая категория, тем более функциональна банковская карта.

Подробные тарифы размещены и периодически обновляются на сайте банка.

Пакеты банковских услуг

Открытие валютных счетов в рамках комплексного обслуживания по пакетам Сбербанк Премьер и Сбербанк Первый уже включено в наполнение продуктами и стоимость пакетов.

Преимуществами при использовании пакетного обслуживания являются более высокие процентные ставки по вкладам, большие лимиты снятия по картам, льготная конвертация, персональное сопровождение всех счетов в Сбербанке.

Расчетный счет для юридических лиц

Тарифы для ООО в целом такие же, как и для ИП, отличия есть лишь в деталях, которые обусловлены разницей между юридическим лицом и индивидуальным предпринимателем. Для ООО также действуют пакеты услуг, которые приведены в таблицах выше.

К преимуществам для юр. лиц можно отнести самоинкассацию. Это услуга, которая позволяет вносить наличные на расчетный счет ООО через банкоматы. Комиссии минимальны, их точный размер уточняйте самостоятельно для вашего региона. Кстати, после появления услуги самоинкассации, услуга по переводу с бизнес-счета на расчетный счет потеряла свою актуальность.

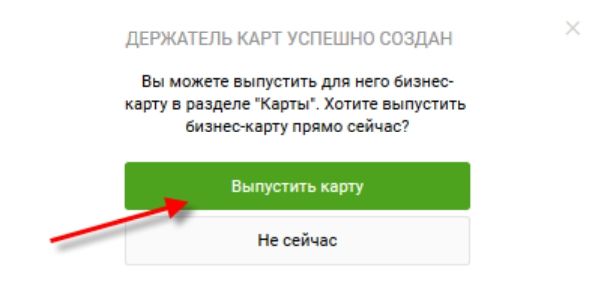

Как открыть расчетный счет ООО

Открытие счета для юридических лиц доступно в режиме онлайн. Заявку можно подать на официальном сайте Сбербанка и таким образом зарезервировать счет. Кроме того, есть возможность открыть спецсчет, который нужен для работы с Гособоронзаказом.

Процедура займет несколько минут, но после нее в течение 30 дней необходимо предоставить в отделение банка пакет необходимых документов. До этого зарезервированный счет будет доступен лишь для получения денег. Переводы на другие счета недоступны до момента приема документов.

Тарифы на открытие каждого из пакетов составляют 0 рублей. Здесь для юридических лиц точно такие же условия, как и для ИП.

Список необходимых документов

Перечень документов, которые нужны для открытия расчетного счета ООО:

- устав предприятия;

- свидетельство о регистрации ООО;

- карточка с образцом подписей и оттиском печатей;

- выписка из ЕГРЮЛ;

- бумаги, которые подтверждают полномочия руководителя;

- документы, которые подтвердят полномочия других лиц распоряжаться деньгами на счете (например, приказ о назначении на должность бухгалтера);

- удостоверяющие личность документы всех лиц, которые будут иметь доступ к счету;

- лицензия на различные виды деятельности (если она нужна по закону);

- разрешение на работу с государственной тайной (если предусмотрено законодательством).

Большинство этих данных указываются в ходе заполнения анкеты на официальном сайте, после чего их нужно предоставить в отделении при личном визите.

Открыть расчетный счет

Как закрыть расчетный счет юридического лица

Процедура закрытия расчетного счета в Сбербанке для юридического лица в 2019 году несколько сложнее, чем для ИП. Но это уже требования законодательства, а не внутренние процедуры банка. Закрытие расчетного счета ООО пошагово будет выглядеть так:

- Руководитель предприятия издает приказ о закрытии счета.

- В ФНС отправляется письмо с приказом, в ответ должно прийти разрешение.

- Лицо, которое имеет право первой подписи, обращается в отделение, где был открыт счет, с приказом и разрешением от ФНС.

- Сбербанк дает выписку о текущем состоянии счета, если есть задолженности, их необходимо оплатить. Если есть положительный остаток, то необходимо создать платежное поручение о переводе денег на другой счет. Их можно получить и через кассу, но в том случае, если остаток незначительный.

- Заполняется заявление по форме банка.

- Заявление рассматривают в течение одного дня (иногда это происходит очень быстро).

- Клиент получает уведомление о закрытии счета.

- В течение семи дней декларацию о закрытии расчетного счета ООО необходимо отправить в ФМС, ФОМС, ПФ.

В ряде случаев счет могут не закрыть. Наиболее часто встречающиеся причины:

- арест расчетного счета по решению суда;

- наличие выставленных счетов, которые еще не оплачены;

- задолженности перед ФНС;

- наличие заблокированных денег (они могут блокироваться в рамках закона по противодействию отмывания денег, финансирования терроризма и коррупции).

Следует учитывать то, что и сам Сбербанк может выступить в качестве инициатора закрытия вашего расчетного счета. Причины могут быть следующие:

- отсутствие трансакций за последние два года;

- деятельность ООО прекращена по решению суда;

- нарушения при проведении операций со счетом.

Какие валютные депозиты есть в Сбербанке?

Для сбережения денежных средств в валюте Сбербанк предлагает несколько продуктов:

- Сохраняй. Этот депозит не предусматривает для вкладчиков возможности внесения дополнительных платежей и досрочного снятия суммы вклада.

- Международный. Данный вклад предусматривал вложение средств в японские йены, швейцарские франки и фунты стерлингов. Прекратил свое действие с 23.12.2016 года.

- Пополняй. Вклад с возможностью добавления денежных средств на пополнение суммы вклада. Можно капитализировать на вкладе начисленные проценты. Снятие части вклада на этом тарифе недоступно. При досрочном расторжении договора вклада проценты выплачиваются в размере 2/3 ставки при сроке вклада более полугода.

- Управляй. Это самый гибкий по условиям вклад. Допускается как добавлять деньги на счет в период действия вклада, так и снимать часть средств. Начисленные проценты сохраняются.

- Мультивалютный. Вклад открывался в трех валютах одновременно – рубли, доллары, евро. Выдавался на срок от 1 года до 2 лет. Закрыт с 23.12.2016 года.

- Сберегательный счет. Открывается для ежедневного пользования деньгами. Это текущий счет для проведения операций по нему без ограничений. Процентная ставка на счет в валюте невысока и составляет 0,01%. Доступно открытие счета в канадских, сингапурских, гонконгских долларах, в юанях и фунтах стерлингов. Сберегательным счетом удобно пользоваться при поездках за границу. Относится к категории вкладов без первоначального взноса.

- Вклад «Универсальный» — возможность открыть вклад в любой валюте: евро, долларах, японских йенах, швейцарских франках, фунтах стерлингов и т.п. Договор заключается бессрочно, процентная ставка составляет 0,01%. Доступно частичное снятие и пополнение вклада. Минимальный остаток на счете – 5 долларов США или эквивалентная сумма в любой другой валюте. Проценты начисляются раз в 3 месяца, их можно капитализировать на счете.

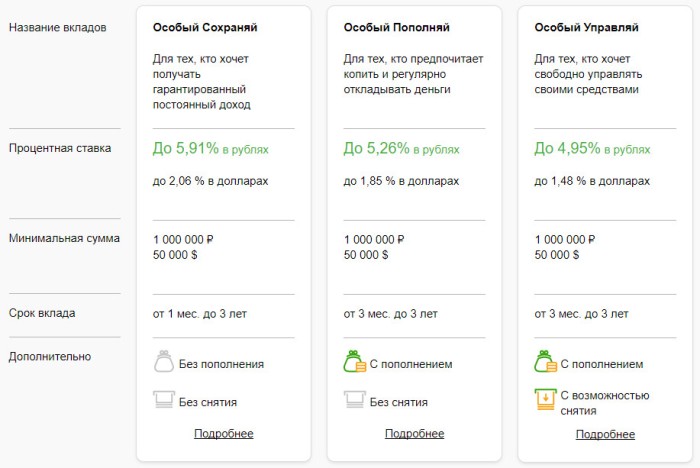

Другие вклады в валюте можно открыть в онлайн режиме. Это депозиты «Сохраняй Онлайн», «Управляй Онлайн» и «Пополняй Онлайн». Процентная ставка по ним чуть выше, чем по тарифам «Сохраняй», «Управляй» и «Пополняй», остальные условия по вкладам одинаковые. Для участников программ «Сбербанк Премьер» и «Сбербанк Первый» есть депозиты с повышенными ставками: «Особый Сохраняй» — до 2,06%, «Особый Пополняй» — до 1,85%, «Особый Управляй» — до 1,48%.

По вкладам с повышенной процентной ставкой минимальная сумма остатка установлена в 50000 долларов. Максимальный срок вклада 3 года. По истечению срока договор можно продлить.

Особенности работы с валютными счетами

Клиент, открывая валютный счет в Сбербанке, должен рассчитать, какой остаток необходимо держать на вкладе. Краткосрочные вложения на небольшие суммы не выгодны из-за нестабильного курса. Депозит начинает приносить доход тогда, когда на счете более 1000 условных единиц (долларов или евро).

Для получения большей доходности рекомендуется разбить сумму на несколько счетов для разных валют. Частный депозит не облагается налогом из-за более низкой процентной ставки, чем ставка рефинансирования, установленная ЦБ РФ.

Как открыть

Чтобы открыть валютный (долларовый) счет в Сбербанке, физическому лицу необходимо:

Чтобы открыть валютный (долларовый) счет в Сбербанке, физическому лицу необходимо:

- прийти в одно из отделений с паспортом;

- определиться с видом услуги;

- написать заявление на бланке Сбербанка;

- оформить договор, подписав его;

- внести деньги через кассу.

Для закрытия счета вам нужно написать заявление в отделении банка и дождаться подтверждения.

Порядок открытия

Любые операции со счетами строго регламентируются нормативными актами, инструкциями ЦБ РФ.

При оформлении валютного счета сотрудник банка:

- проводит идентификацию клиента в базе, обязательно уточняя отсутствие возрастных ограничений. На момент сделки клиент должен быть совершеннолетним.

- проверяет дееспособность клиента. В случае недееспособности (неправоспособности), банк имеет право отказать клиенту в операциях.

- устанавливает, в чьих интересах действует клиент – своих или выгодоприобретателя. Сотрудник обязан выяснить личные данные выгодоприобретателя в случае, если такой имеется.

Разновидности

Для расчетов, переводов или получения денег в иностранной валюте резидент РФ вправе открыть долларовый счет.

Виды счетов для физических и юридических лиц:

- Депозитный. Используется для хранения и приумножения денег в иностранной валюте. Минимальная сумма при открытии в долларах или евро позволяет воспользоваться данным видом услуги клиенту с любым (высоким или низким) доходом; открывается на имя клиента, является срочным. Различают следующие депозиты:

- Срочный. Имеет небольшой период действия.

- Долговременный. Период размещения денег до трех лет с возможностью пролонгации на тех же условиях, если иное не предусмотрено договором.

- Онлайн. Не требует личного присутствия клиента. Сделка оформляется через приложение «Сбербанк Онлайн».

- Текущий. Открывается для совершения расчетов в иностранной валюте и для ее хранения. Позволяет клиенту сохранить деньги, полученные от финансовых операций, производимых на территории РФ, осуществлять денежные переводы, не запрещенные законодательством РФ.

Зачем требуется

Кому необходим валютный счет? Он имеет следующие преимущества:

- обмен валюты дистанционно, без необходимости поиска обменников;

- осуществление переводов физическим лицам, к примеру, родным, проживающим за границей;

- оплата платежей и кредитов без конвертации валют;

- подходит при выезде за границу или оплате товаров, не нужно постоянно приобретать валюту и платить комиссию за конвертацию.

Но важно учитывать, что кредитно-финансовые учреждения за услугу изымают определенную плату. Получается, что владельцу все равно надо заплатить за открытие и обслуживание

Еще нужно будет отдельно оплачивать переводы и комиссии.

Есть возможность открытия транзитного валютного счета, который открывают для перевода и хранения валютной прибыли фирмы, которая перемещается на расчетный счет. Остаток на нем может быть реализован в рубли. Но для этого нужно письменное указание клиента на конвертацию.

Это интересно: Как открыть счет в швейцарском банке для физических лиц: рассмотрим детально

Открытие счета физическими лицами

Открыть валютный счет можно в представительстве банка или при помощи интернет-банкинга кредитной организации.

При посещении офиса банка потребуется написать заявление на открытие счета. У физического лица должен быть паспорт или иной документ, удостоверяющий личность.

Для открытия валютного счета физическому лицу, без посещения не представительства банка, потребуется предварительно зарегистрироваться в сервисе «Сбербанк онлайн».

Для открытия депозитного счета необходимо следующее:

- Войти в личный кабинет.

- Открыть вкладку «Вклады».

- Выбрать депозит с подходящими условиями.

- Выбрать валюту вклада.

- Ввести сумму.

- Выбрать счет, с которого будет осуществлена операция.

- После ознакомления с условиями договора, подтвердить открытие.

На заметку: открыть срочный валютный вклад можно в долларах или евро, максимальный процент начисляется по программе «Лидер сохраняй» – 3% годовых в долларах и 0,2% годовых в евро.

Физические лица могут оформить карту в долларах. Она позволяет не только сберегать и накапливать средства, но и совершать операции по счету. Для открытия картсчета клиент должен иметь гражданство РФ и регистрацию в регионе обращения, паспорт. Заказать карту можно через Сбербанк онлайн, а затем получить в банке. Моментальные карты можно получить в день обращения в представительство банка.

Следует знать! Открытие валютного счета влечет за собой необходимость соблюдения требований валютного законодательства РФ. Если на счет будут перечисляться деньги от нерезиденстов, операция будет подлежать валютному контролю со стороны банка. Кредитная организация вправе запрашивать документы-основания для сделки. До получения сведений деньги будут зачисляться на транзитный счет.

Как увеличить доход с вкладов Сбербанка?

Как видно из процентных ставок сберегательный счет чаще используется как депозитарий либо удобный способ без комиссии совершать финансовые операции. Также можно перечислять средства на сберегательный счет с копилки Сбербанка.

Получить выгоду в виде процентов у владельца сберегательного счета вряд ли получится.

Чтобы не только сохранить свои денежные средства, но и получить пассивный доход от их хранения в Сбербанке разработаны альтернативные предложения. Сбербанк готов предложить своим клиентам более 10 тарифов, позволяющих приумножить сбережения путем передачи их кредитному учреждению на определенный срок.

Банковский продукт «Управляй Онлайн» от Сбербанка позволяет не только получать прибыль в виде процентов по вкладу, но и совершать финансовые операции по счету до окончания срока действия вклада. Вкладчик может совершать частичное снятие средств со счета, либо внесение дополнительных сумм на баланс.

Минимальная сумма необходимая для открытия вклада «Управляй Онлайн» — 30 000 рублей, процентная ставка составляет от 2,75 до 3,80%.

Полный перечень банковских продуктов, условия открытия вкладов, процентные ставки и другую информацию можно найти на официальном сайте Сбербанка.