Эквайринг втб: тарифы для ип, условия, техподдержка

Содержание:

- Виды

- Эквайринг в ВТБ 24

- Услуги от ВТБ24 — мобильный эквайринг

- Как подключить эквайринг?

- Как подключиться если вы — ИП

- Предложения от партнеров банка ВТБ

- Преимущества ВТБ

- Разновидности эквайринга в ВТБ 24

- Расчетно-кассовое обслуживание в ВТБ

- Тарифы на эквайринг от ВТБ

- Подключение эквайринга: пошаговая инструкция

- Как провести интеграцию эквайринг-онлайн-касса

- Дистанционное банковское обслуживание

- Торговый эквайринг в ВТБ для юридических лиц и тарифы

- Сколько стоит эквайринг в ВТБ

Виды

ВТБ поможет внедрить несколько разных видов эквайринга. Любой предприниматель имеет возможность подобрать для себя наиболее подходящую программу, которая будет наиболее эффективной и сможет соответствовать потребностям конкретного вида деятельности.

Многие используют ставшие популярными стандартные терминалы, использующие карточки. Для интернет-расчетов банк предлагает осуществлять прием платежей с помощью собственного сайта компании или предоставить возможность покупателям платить за товар, используя смартфоны.

Интернет эквайринг

Многие товары, предлагаемые торговыми точками можно приобрести на сайтах этих компаний. Если компания присутствует в интернете, организация приема платежей через ее сайт может осуществляться через интернет эквайринт от банка ВТБ. Данная технология помогает производить оплату услуг и товаров при помощи дебетовых и кредитных карточек различных уровней. При этом выполнять такие операции можно круглосуточно. Чтобы операция была успешно проведена, не нужно задействовать продавца. Интегрировать эту систему можно и другими системами, к примеру с 1С бухгалтерией.

Интернет-эквайтинг ВТБ использовать безопасно, так как для защиты операций используются новейшие IT технологии. С этой целью выполняются следующие шаги:

- сведения, поступающие в систему, не хранятся в хеше или на сервере;

- использование 3D Secure защищает передаваемые данные с использованием зашифрованного канала;

- платежи проходят Frau-мониторинг для оперативного выявления схем мошенничества при использовании платежных карточек.

Неоспоримым достоинством интернет-эквайринга ВТБ является возможность приема оплаты за товар или услугу с помощью виртуальных карт. Такие платежные средства применяются клиентами, желающими обеспечить более высокую безопасность, чтобы не показывать в интернете свою физическую банковскую карточку и тем, для кого виртуальные средства являются наиболее доступными для расчетов через интернет.

Мобильный эквайринг

Становится довольно популярным и востребованным новый способ оплаты приобретаемых товаров с использованием смартфонов, других мобильных устройств. Многие предприятия торговли активно развивают данное направление, отечественный рынок становится более гибким и высокотехнологичным.

Мобильный эквайринг наиболее удобен сегодня для тех, кто имеет небольшой бизнес, но оборудование, которое устанавливает банк ВТБ, позволяет наладить оптимальную работу в сети, имеющей десятки филиалов. Данный вид эквайринговых услуг ВТБ реализует в сотрудничестве с ООО «МБТ-Групп» (бренд iBox).

Использование новейших mPOS-решений это:

- существенная экономия времени и средств не только покупателя, но и предпринимателя;

- возможность создания емких и презентабельных каталогов и осуществление продаж через них;

- возможность отслеживания в реальном времени аналитики продаж;

- продажи в кредит или рассрочку;

- простора в подключении периферийных устройств: кассовых аппаратов, принтеров, терминалов и др. оборудования.

Торговый эквайринг

Высокой популярностью среди предпринимателей пользуется стандартный способ оплаты с помощью торгового эквайринга ВТБ. Для реализации этого способа работы с клиентами необходимо установить специальные терминалы, снабдив их сопутствующим программным обеспечением, позволяющим принимать платежи с использованием карт.

Данное оборудование является универсальным, поэтому использовать его можно в магазинах, осуществляющих розничную продажу, в развлекательных центрах, на предприятиях общепита, автозаправках и прочими коммерческими точками независимо от вида их деятельности.

Это поможет осуществлять прием карт в боле широких масштабах, а также позволит интегрировать с системой банковских операций в онлайн режиме. Такой способ организации проведения денежных операций позволит проводить расчеты без каких-либо задержек.

Стандартные функции торгового эквайринга, предоставляемого банком ВТБ, могут быть дополнены:

- проведением обучения продавцов работе на данном оборудовании;

- бесплатным монтажом оборудования и предоставлением расходных материалов;

- возможностью подключения сотрудников компании, внедрившей торговый эквайринг к зарплатному проекту ВТБ и к дисконтной программе с предоставлением индивидуальных условий.

ВТБ обслуживает все стандартные типы карт, включая Master Card, Worldwide, Visa International, предоставляющих возможность осуществлять денежные операции российских и иностранных граждан.

Эквайринг в ВТБ 24

Преимущества для ИП

По сравнению с другими кредитными организациями, ВТБ 24 дает своим клиентам-предпринимателям ряд преимуществ. Перечислим основные из них:

- Льготное кредитование. ИП, которые пользуются услугой эквайринга от банка, проще оформить кредит на развитие бизнеса. При этом для них будет предусмотрена более низкая процентная ставка.

- У ВТБ 24 несколько десятков компаний-партнеров, предлагающих различные технические решения безналичной оплаты. При заключении договора эквайринга с банком предприниматель получит скидку на их услуги.

- Гибкая система тарификации. При заключении договора для каждого клиента подбирают индивидуальный тариф. Если у предпринимателя большой оборот, скорее всего, комиссия за совершенные с помощью POS-терминала платежи будет минимальной.

- Большой выбор оборудования. Банк предлагает самые разные терминалы на различных условиях. Их можно как взять в аренду (в таком случае установка будет бесплатной), так и приобрести в собственность.

- . Большинство тарифов предусматривает бесплатную установку платежных терминалов, а также их полностью бесплатное обслуживание на протяжении всего срока действия договора об оказании банковских услуг.

Интернет-эквайринг

В каждом случае стоимость интернет-эквайринга определяется индивидуально и зависит от оборота средств. Чем он выше, тем меньше придется платить. Абонентская плата находится в пределах от 1,6 % до 2,7 % от общей суммы оборота.

Торговый эквайринг

Торговый эквайринг – это система оплаты товаров или услуг посредством банковской карты с помощью POS-терминала.

В ВТБ 24 при использовании этого типа безналичной оплаты абонентская плата за обслуживание оборудования составит от 1,6 % до 2,7 % от общей суммы оборота. Установка терминалов при этом полностью бесплатна. Однако для представителей малого бизнеса, у которых через терминал проходят небольшие суммы, за установку предусмотрена плата в размере 10 000 руб. за одно стационарное устройство. Кроме того, при обороте менее 75 000 руб. в месяц помимо процентов ежемесячно потребуется уплачивать дополнительный взнос за регистрацию оборудования в системе, равный 2 600 руб.

При обороте до 100 000 руб. придется платить максимальную комиссию (2,7 %). По мере увеличения объема средств, прошедших через установленное оборудование, она уменьшается.

При изначально высоком обороте (свыше 150 000 руб. на одно устройство) комиссия будет минимальной и составит 1,6 %.

Мобильный эквайринг

Мобильный эквайринг – это способ осуществления безналичной оплаты с использованием переносного платежного терминала. Обычно его подключают к смартфону, однако есть устройства, имеющие собственный автономный модуль связи. Этот вид услуги удобен для магазинов, продающих товар с доставкой, а также для курьерских служб, самостоятельно принимающих оплату.

Размер комиссии определяется индивидуально и может составлять от 1,6 % до 2,7 % от общего оборота. Величина комиссионных выплат меняется по тем же правилам, что и в случае с POS-терминалами.

Установка и обслуживание абсолютно бесплатны. Исключение составляют представители малого бизнеса – для них переносной терминал обойдется в 16 000 руб.

Если сумма оборота по мобильному устройству приема платежей не превысит 75 000 руб., этой категории предпринимателей придется дополнительно к комиссии заплатить 2 600 руб.

АТМ-эквайринг

АТМ-эквайринг представляет собой установку банкомата кредитной организации для того, чтобы покупатель мог снять с него наличные денежные средства и расплатиться ими за товар или услугу. Стоимость установки банкомата на предприятии определяется в каждом конкретном случае индивидуально, однако обычно она невысока.

Услуги от ВТБ24 — мобильный эквайринг

Выбирая мобильный эквайринг, клиент ориентируется на то, что при оплате будут использоваться специальные устройства, например, смартфоны. Такой метод в России еще не до конца освоен, хотя многие торговые точки его использует и распространяют. Прежде всего, это относится к организациям малого предпринимательства.

Сегодня во многих крупных супермаркетах и торговых центрах стоят такие устройства, и оборудование без проблем эксплуатируется гражданами. Вопросами разработки и проверки мобильного эквайринга занимались специалисты банка и ООО «МТБ-Групп». В новый продукт встроены дополнительные решения, позволяющие предоставить клиентам дополнительные возможности:

- экономия средств и времени клиента;

- оформление нового каталога и осуществление продаж;

- получение аналитических данных от работы в режиме онлайн;

- осуществление продаж в кредит или в рассрочку;

- присоединять к сети устройства ввода-вывода: кассы, принтеры и другое оборудование.

Подводя небольшие итоги можно сказать, что клиенты торговой точки могут легко оплачивать свои покупки при помощи обычного, мобильного телефона.

Как подключить эквайринг?

Чтобы подключить один или несколько видов услуг по эквайрингу, нужно посетить одно из отделений ВТБ или сформировать онлайн запрос на подключение, посетив сайт банка. С этой целью нужно предоставить следующие данные путем ведения их в специальную форму:

- название населенного пункта;

- название офиса ВТБ для обращения;

- наименование компании, торговой марки, вида деятельности;

- лицо для контакта с сотрудниками банка;

- номер телефона, e-mail компании;

- месторасположение компании.

Этапы подключения

Чтобы система эквайринга, внедренная на предприятии, функционировала максимально эффективно, нужно выбрать оптимальный вид этого банковского продукта. С этой целью нужно во время встречи с менеджером банка определить оптимальный пакет услуг, который будет наиболее подходящим для компании.

Далее работа ведется по этапам:

- заключение договора с банком;

- назначение сроков установки оборудования;

- установка эквайринга;

- обучение персонала;

- подписание условий по обслуживанию функционирующей системы.

Как подключиться если вы — ИП

Услуга распространена, но доступна не всем. Деятельность финансовых организаций находится под строгим контролем Международных платежных систем. Скрупулезно отслеживаются транзакции, тщательно проверяются анкеты, поданные предпринимателями.

Компаниям, предоставившим аппаратуру и агрегаторы мошеннику, полагаются большие штрафы. Есть товары, продавцы которых лишены права подключения любого вида эквайринга. Это:

- поддельная продукция, нелегальные казино, порнографические сайты, товары, нарушающие авторское право;

- сигареты, прочая табачная продукция, кальян;

- лекарства, отпускаемые только по рецепту.

Услуга будет отключена при подтверждении недобросовестности предпринимателя. Например, если после оплаты он исчезает, перестает отвечать на звонки и письма, не предоставляя услугу. Банки оперативно учитывают жалобы касательно недостоверных сведений по характеристикам продукции, наличию скрытых подписок, комиссий, несанкционированных списаний средств.

Предложения от партнеров банка ВТБ

|

Мобильные POS-терминалы |

||||

| № | модель | артикул | описание | цена |

| 1 | PAX D 210 |

ТИП УСТРОЙСТВА Стационарный ВИД СВЯЗИ Ethernet РЕГИОН Россия СФЕРА ПРИМЕНЕНИЯ Кафе, рестораны, супермаркеты, компьютерные магазины и т.д. |

30 500 р. | |

| 2 |

VERIFONE VХ 520 (с GPRS) |

ТИП УСТРОЙСТВА Стационарный ВИД СВЯЗИ Ethernet РЕГИОН Россия СФЕРА ПРИМЕНЕНИЯ Торговля |

18 990 р. | |

| 3 |  |

PAX D210E |

ТИП УСТРОЙСТВА Мобильный ВИД СВЯЗИ WiFi РЕГИОН Россия СФЕРА ПРИМЕНЕНИЯ Доставка, рестораны, перевозка пассажиров |

22 990 р. |

Помимо установки POS-терминалов необходимо создать целую инфраструктуру безналичных платежей. В продаже на сайте банка имеются готовые POS-комплекты, компоненты которых идеально подходят друг к другу.

Однако даже если клиент решил купить все элементы системы по отдельности, банк ВТБ окажет посильную помощь на каждом этапе. Сотрудники предоставят все расходные материалы, необходимые для подключения терминалов, наладят систему коммуникации между устройствами безналичной оплаты и серверным центром, а также обучат продавцов и кассиров правильной работе с системой.

Кроме того, клиенту будет предоставлен доступ в специально разработанное приложение «Личный кабинет эквайринга». Этот сервис позволяет в режиме онлайн получать информацию по транзакциям и технологическим операциям.

Преимущества эквайринга

Внедрение системы безналичной оплаты товаров или услуг дает любому предприятию целый ряд конкурентных преимуществ:

- улучшение имиджа предприятия за счет предоставления возможности безналичной оплаты покупок;

- повышение уровня доверия и лояльности клиентов;

- повышение количества спонтанных покупок и увеличение общего товарооборота;

- упрощение работы кассиров – снижение рисков от фальшивомонетчиков и ошибок в расчетах;

- повышение скорости обработки платежей;

- упрощение ведения финансовой отчетности;

- снижение затрат на инкассацию наличных денег.

Банк ВТБ является одним из самых надежных эквайеров, предлагающих выгодные рыночные условия:

- привлекательные тарифы (стоимость обслуживания торгового эквайринга начинается от 1,6%, мобильного – от 2,5%, интернет-эквайринга – от 3%);

- высокая надежность – банк ВТБ является одним из лидеров российского рынка финансовых услуг, поэтому все сделки через него защищены;

- безопасность платежей благодаря продвинутым системам шифрования и хранения данных;

- множество дополнительных сервисов – облачное хранилище, складской учет, аналитические данные и многое другое.

Выбрав в качестве эквайера банк ВТБ, любой бизнес в сфере торговли или услуг сможет создать внутреннюю систему безналичных платежей на самых выгодных условиях.

Также Вам будет полезно почитать:

- Корпоративные бизнес-карты ВТБ – как оформить;

- ВТБ страхование КАСКО;

- Оплата по QR-коду: инструкция;

Преимущества ВТБ

Эквайринг от ВТБ 24 не зависимо от типологии для ИП подойдёт идеально. Подключают систему сразу после подписания соглашения, в котором тщательнейшим образом прописываются весь комплекс аспектов. Обычно по условиям договора, передача расходных материалов и монтаж оборудование полностью бесплатны.

Банк в круглосуточном режиме оказывает разностороннюю поддержку своим клиентам по выделенной телефонной линии. Пункты выдачи наличных средств, если возникла нужда заполучить «живые» деньги для последующей инкассации, также функционирует круглосуточно.

Персонал, который непосредственно будет проводить операции с помощью эквайринга ВТБ 24, обучается представителями банка. Есть возможность перевода сотрудников на зарплатный проект, также разработанный ВТБ, что облегчит впоследствии перевод заработной платы. Единый интерфейс программы поможет без лишних временных затрат распоряжаться деньгами фирмы на счете, а также плотно взаимодействовать с контрагентами, отчислять зарплату, осуществлять налоговые платежи.

Вне зависимости от выбранного эквайринга, каждый клиент получает круглосуточную техническую поддержку.

Разновидности эквайринга в ВТБ 24

Банк для своих клиентов сегодня разработал и внедряет два вида эквайринга. Каждый отдельно взятый предприниматель способен подобрать программу под собственные нужды. Можно установить на объекте стандартный терминал, способный принимать карточки, открыть функцию приема платежей на сайте организации, или даже предоставить возможность покупателям производить расчеты с помощью смартфонов.

Торговый эквайринг

Типичным банковским продуктом от ВТБ, предлагаемым большинству предпринимателей является торговый эквайрин. Это ни что иное, как установка терминалов совместно с сопутствующим ПО для организации в торговом объекте приема платежей от покупателей с помощью пластиковых карт. Это универсальное оборудование, благодаря чему оно находит применение как в магазинах осуществляющих розничную торговлю, так и развлекательных центрах, автозаправках, сфере общепита и прочих коммерческих точек.

ВТБ 24 может произвести подключение нескольких касс к единому терминалу, что способствует расширению сферы приема пластика, обеспечивает полную интеграцию в онлайн режиме со всей банковской структурой. Поэтому платежи при эквайринге проходят без задержек.

Плюс ко всему, в дополнение к стандартному функционалу эквайринга ВТБ 24 может оказать следующие услуги:

- обучение торгового персонала работе с оборудованием;

- монтаж оборудования и передача необходимых расходных материалов осуществляется бесплатно;

- подключение всего персонала кампании к зарплатному проекту на особых условиях в банке ВТБ.

Торговый эквайринг позволяет подключить сразу несколько касс к одному терминалу для оплаты от банка ВТБ.

Банк взаимодействует практически со всеми типами карт, в числе среди которых Visa International и MasterCard Worldwide, что позволяет с помощью терминала осуществлять прием платежей от граждан иностранных государств. Также существует возможность установки устройств, принимающих платежи методом бесконтактной связи (когда карта снабжена специальным чипом).

Мобильный эквайринг

При оплате этим способом используются мобильные устройства, такие как смартфоны. Этот метод еще весьма нов для рынка России, но сегодня многое торговые объекты активно его распространяют. Прежде всего, это относится к организациям малого бизнеса, но оборудование также беспроблемно работает и в крупных сетях.

Мобильный эквайринг предлагаемый бизнесу банком ВТБ разработан совместно с ООО «МБТ-Групп».

В продукт встроены новейшие mPOS-решения которые дают возможность:

- экономии средств и времени всем участникам сделок;

- создавать каталоги и продавать посредствам этого;

- демонстрировать аналитику от реализации в онлайн режиме;

- продавать в кредит или предлагать рассрочку;

- легко подсоединить периферийную электронику – принтеры, кассы и т.п.

Используя мобильный эквайринг iBox в вашем бизнесе, клиенты смогут оплачивать покупки посредством мобильного телефона.

Интернет-эквайринг

Если у вас есть точка продаж еще и в интернете, то прием платежей прямо на сайте компании поможет осуществить интернет эквайринг разработанный ВТБ 24. Для того чтобы исполнить платеж не потребуется услуги продавца, а система в свою очередь без проблем интегрируется с 1С Бухгалтерией.

Тотальная безопасность эквайринга от ВТБ в интернете обеспечивается благодаря использованию современных IT-технологий:

- сведения не хранятся в кэше или сервере;

- 3D Secure помогает надежно защитить передачу данных;

- Fraud-мониторинг платежа дает возможность предотвратить мошеннические действия.

Еще одним достоинством эквайринга от ВТБ 24 является возможность принимать платежи не только с физических, но еще и виртуальных карт-счетов. Данные платежные средства весьма часто используется клиентами, для обеспечения большей безопасности.

Расчетно-кассовое обслуживание в ВТБ

Кроме того, что банк предоставляет возможность открыть расчетный счет, здесь можно воспользоваться дополнительными услугами для бизнеса.

Торговый эквайринг

Банк ВТБ предлагает торгово-сервисным предприятиям услугу торгового эквайринга, которая позволяет принимать в оплату товаров и услуг карты платежных систем Visa International, MasterCard Worldwide, China UnionPay, American Express, JCB, МИР.

Преимущества услуги:

Комиссия за торговый эквайринг зависит от оборота, платежной системы, тарифа и участия в партнерской программе.

В первый месяц и при отсутствии платежей применяется максимальная комиссия. Плата за установку терминала оплачивается через три месяца с момента заключения договора, после того, как банк проведет анализ ежемесячного оборота.

Подробнее с тарифами на эквайринг в ВТБ можно ознакомиться в нашей статье.

Банк предоставляет следующие виды терминалов:

- стационарные — их устанавливают на рабочее место кассира, подключают через интернет кабель или сотовую связь;

- мобильные — подойдут для кафе, ресторанов и др. Подключаются через wi-fi или сотовую сеть;

- пин-пад — терминал с выносной клавиатурой для ввода данных об оплате.

В ВТБ можно приобрести и POS-комплекты. В них входят: системный блок с программным обеспечением, сканер, монитор, терминал и другие периферийные устройства.

Деньги от покупателей поступают на счет компании на следующий рабочий день за вычетом комиссии.

Интернет-эквайринг

Интернет-эквайринг от ВТБ дает финансовую гарантию и быстрое зачисление денежных средств на расчетный счет, покупатели избавляются от необходимости посещать офис банка для оформления перевода средств и могут оперативно оплатить понравившиеся товары или услуги с помощью банковской карты. К оплате принимаются карты платежных систем Visa International, MasterCard Worldwide и МИР.

Преимущества услуги:

На сайте появляется дополнительный интерфейс для ввода данных о карте. Информация передается по специальным защищенным каналам, соответствующим всем требованиям безопасности. После оплаты деньги с карты покупателя переводятся на счет продавца, чек высылается на электронную почту покупателя.

Деньги, полученные от покупки, перечисляются в течение одного рабочего дня за вычетом комиссии. Стоимость услуги рассчитывается индивидуально для каждого клиента.

Мобильный эквайринг

Подойдет для малого бизнеса. Самый современный способ приема банковских карт, стремительно набирающий популярность. Его ключевой компонент – мобильный терминал, подключаемый к смартфону.

Эта разновидность эквайринга имеет ряд преимуществ для бизнеса:

- простота и компактность – устройство удобно возить с собой, это простое и удобное решение для курьерской службы или такси;

- мобильность – терминал подключается к смартфону без проводов, занимает минимум места и имеет небольшой вес;

- прозрачность платежей – все данные о проведенных операциях фиксируются, электронный чек служит полноценным подтверждением покупки;

- возможность продаж с помощью каталога, подключения периферийных устройств.

Преимущества мобильного эквайринга от ВТБ:

Онлайн-кассы

ВТБ предоставляет компактное устройство «ВТБ кассу» в аренду бесплатно.

Вместе с ней клиент получает:

- Фискальный накопитель.

- Квалифицированная электронная подпись для регистрации кассы в ФНС.Р

- Регистрация оборудования в налоговой.

- Договор с ОФД.

Идентификация оборудования с ФН и договором ОФД стоит:

- 24 500 рублей — 15 месяцев;

- 30 500 рублей — 36 месяцев.

Подробнее об онлайн-кассу можно узнать, перейдя по этой ссылке.

Банк дает возможность подключить услугу «Зарплатного проекта».

Преимущества зарплатного проекта от «ВТБ»:

- простое подключение за 3 шага;

- премиальная карта с персональным сервисом 24/7 и Priority Pass;

- сниженные ставки по кредиту и специальные условия по ипотеке;

- бесплатное премиальное страхование для всей семьи.

Действуют три тарифа: индивидуальный зарплатный проект для каждого сотрудника, «Базовый» и «Премиум».

«Базовый»:

- комиссия за зачисление от фонда оплаты труда 1%;

- интернет-банк 24/7;

- выделенная горячая линия 8 800 200-77-99.

«Премиум»:

- комиссия за зачисление от фонда оплаты труда 0%;

- бесплатные снятия средств в любых банкоматах и онлайн-платежи;

- EMV-ридер в Банк-клиенте – бесплатно;

- персональный менеджер.

Подключить зарплатный проект можно не имея расчетного счета в банке «ВТБ», но мы рекомендуем это сделать, чтобы воспользоваться всеми преимуществами проекта.

Корпоративные карты

Банк выпускает корпоративные карты платежных систем Visa и MasterCard категории Standard и Gold. Пополнение корпоративной карты происходит автоматически с расчетного счета.

Тарифы на эквайринг от ВТБ

Тарифы торгового эквайринга от ВТБ зависят от особенностей и разновидности используемой системы. Банк предлагает следующие виды оборудования:

- Терминал. На сайте ВТБ можно увидеть множество терминалов, отличающихся своими функциональными возможностями и стоимостью. Цена самого простого варианта составляет 5 000 рублей, а наиболее дорогого – 41 500 рублей.

- POS-система – передовое торговое оборудование, включающее в себя монитор, клавиатуру, принтер для печати чеков, сканер штрих-кода и т. д. Такие системы незаменимы в торговых сетях, а их стоимость начинается от 25 000 рублей.

- Кассовое решение – это комплекс из монитора, налогового регистратора и сопутствующего оборудования, а его стоимость стартует от 12 500 рублей.

- M-pos – инновационная разработка на современном платежном рынке, которая станет отличным решением для маленьких предприятий. Представляет собой мобильное устройство, предназначенное для безналичных платежей. Стоимость такого гаджета составляет 7 500 рублей и выше.

Комиссия от оборота и цена обслуживания

Следует отметить, что тарифы на эквайринг от ВТБ банка разнообразные и зависят от оборота торговой точки и объемов услуги. Главное преимущество банка заключается в индивидуальном подходе и подборе оптимального решения, в зависимости от потребностей бизнеса клиента. Терминалы арендуются, а их разновидность можно выбирать самостоятельно.

Торговый эквайринг предполагает ставку за обслуживание в размере:

- 1,6% при обороте в 150 000 рублей и больше;

- 2,2% при товарообороте в 100 000–150 000 рублей;

- 2,7% при продажах до 100 000 рублей.

Более подробные тарифы приведены в таблице:

| Название тарифа | Стоимость установки | Цена обслуживания | Комиссии |

| Индивидуальный (POS) | Не оплачивается | Не оплачивается | 1,6–2,7% |

| Бизнес-класс (POS) | Не оплачивается | 1000 рублей в месяц | 1,6–2,7% |

| Малый бизнес (POS) | 16 000 рублей – мобильный;10 000 рублей – стационарный | Не оплачивается | 2,1–2,7% |

| Индивидуальный (M-POS) | Оборот от 75 000 рублей – не оплачивается;Оборот до 75 000 рублей – 2 600 рублей в месяц; | Не оплачивается | 2,3–2,7% |

| Малый бизнес (M-POS) | 10 000–16 000 рублей | Не оплачивается | 1,7–2,7% |

Особенности тарифов для ИП

Стоимость эквайринга для ИП – одна из самых доступных. Сотрудничество происходит на основе договора после открытия расчетного счета в банке. Договор включает в себя все нюансы и тарифы обслуживания, а также необходимость предоставления дополнительных сервисов.

Для индивидуальных предпринимателей с небольшим оборотом ВТБ предлагает воспользоваться мобильным эквайрингом, который имеет следующие особенности:

- Терминал подключается напрямую к смартфону.

- Для работы необходим стабильный доступ в интернет. Можно использовать обычное мобильное подключение.

- Установка приложений и настройка не оплачиваются.

- Высокая степень безопасности. Данные карт шифруются и не сохраняются на терминале или смартфоне.

- Легкость использования. Нет необходимости проводить обучение или инструктаж для сотрудников.

Условия для юридических лиц

ВТБ уделяет пристальное внимание сотрудничеству с компаниями и организациями, предлагая множество тарифов. Подключение для юридических лиц включает в себя:

- Предоставление техники и оборудования. Это могут быть терминалы, кассовое решение или POS-системы.

- Оперативность. В зависимости от количества торговых точек, подключение проводится от 2 до 5 дней.

- Предоставление пакета документов. Это свидетельство о регистрации юридического лица из ФНС, выписка из ЕГРЮЛ, лицензии, учредительные документы и договор.

На сегодняшний день банк предлагает своим клиентам (юридическим лицам) следующие тарифы торгового эквайринга от ВТБ (бывшего ВТБ-24):

| Название | Бизнес-старт | Бизнес-касса | Бизнес онлайн | ВЭД | Все включено |

| Цена обслуживания | 1 200 р. | 2 200 р. | 3 200 р. | 8 700 р. | 12 200 р. |

| Открытие счета клиентам | Скидка 50% | Скидка 50% | Скидка 50% | Скидка 50% | Скидка 50% |

| Перевод денег (в рублях) | 100 р. за каждый расчет | 50 р. за каждый расчет начиная с 26 р. | 50 р. за каждый расчет начиная со 101 р. | 50 р. за каждый расчет начиная с 31 р. | 50 р. за каждый расчет начиная с 201 р. |

| Обслуживание счета в ДБО | Бесплатно | Бесплатно | Бесплатно | Бесплатно | Бесплатно |

Подключение эквайринга: пошаговая инструкция

Для заключения договора нужно:

Сравнить условия по предложениям, выбрать подходящую организацию, предоставляющую услугу

Самое важное – тарифы. У банков они обычно ниже, чем у процессинговых центров.

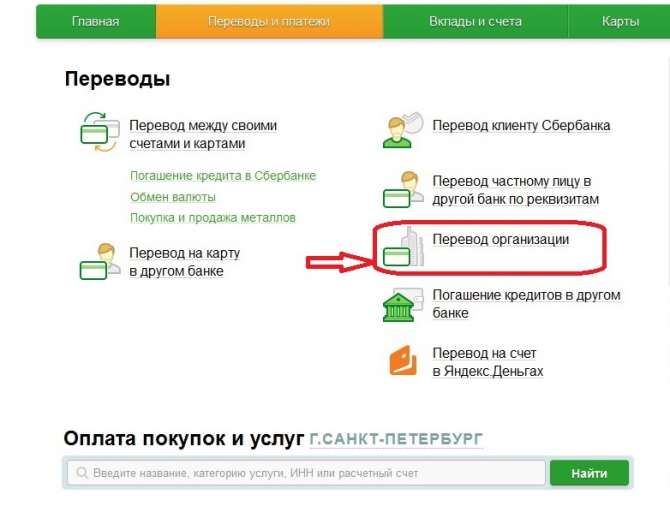

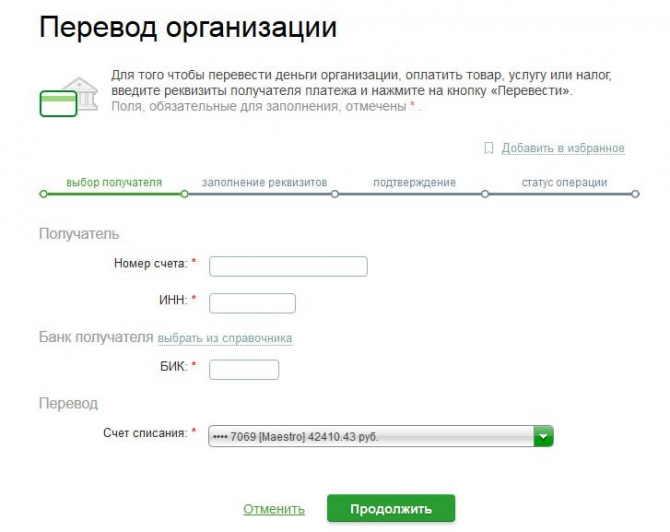

Отправить заявку на подключение на сайте https://acquiring.vtb.ru

По результатам направленной заявки с клиентом связывается менеджер. ВТБ принимает заявки круглосуточно, работает бесплатный телефон поддержки клиентов.

Собрать документы, после подачи заключить договор. Там регулируются все моменты сотрудничества, указаны обязанности, права сторон.

Выбрать оборудование. В зависимости от тарифа и схемы оформления, оборудование может быть приобретено клиентом самостоятельно, взято в аренду, либо получено бесплатно.

Затем система подключается в тестовом режиме. Специалист рассказывает, показывает, как работать.

Как провести интеграцию эквайринг-онлайн-касса

Задаться вопросом, как подключить эквайринг к онлайн-кассе, резонно. Для этого нужен договор – финансовое учреждение будет называться «эквайером». Понадобятся основные документы:

- паспорт руководителя;

- бумаги, подтверждающие регистрацию;

- сведения о хоз- и финдеятельности;

- договор аренды (или свидетельство о собственности) помещения торговых площадей;

- карточка, где размещены образцы подписей, печатей;

- данные расчетного счета.

Интеграция – следующий этап после подключения. Для этого предприниматель покупает либо арендует у банка терминал, считывающий и передающий информацию по карте процессинговому центру. Подходящее оборудование помогут выбрать профессиональные работники банка «ВТБ». Они выполнят полный комплекс услуг по интеграции.

Подключение проводит представитель финансового учреждения. Мастер настраивает ПО так, чтобы продавец не указывал на терминале сумму платежа. Это делает предустановленная программа. Чек выдается после ввода пин-кода и подтверждения успешности.

Подключение возможно и без кассового аппарата, посредством применения портативного устройства. В нашей стране такими пользуются курьеры.

Дистанционное банковское обслуживание

Интернет-банк

Используя систему дистанционного банковского обслуживания, клиенты могут проводить банковские операции в электронном виде в любой точке мира.

Возможности:

- формирование документов по расчетным операциям: платежные поручения, заявления на перевод; покупку валюты, продажу валюты, заявления на конверсию;

- получение информации об остатках по счетам и корпоративным картам;

- формирование документов валютного контроля;

- формирование документов по депозитным сделкам и не снижаемым остаткам;

- заказ справок и пр.

Ключевые преимущества:

- удобный и интуитивно понятный интерфейс;

- формализация документооборота по банковским операциям;

- импорт, экспорт в формате 1С, а также в другие учетные системы клиента;

- централизованная техническая поддержка системы;

- мультибраузерность;

- мобильный банк.

Мобильный банк

ВТБ разработал мобильный банк, как для пользователей системы «Интернет Банк-клиент», так и для пользовательской системы «ВТБ Бизнес Онлайн».

Преимущества мобильного банка от ВТБ:

- управление движениями по счету вашей компании дистанционно;

- быстрое информирование по проводимым операциям;

- удобный и понятный интерфейс;

- возможность отслеживания состояния отправленных документов;

- возможность проводить поиск документов;

- получение выписок по счетам.

Ключевые преимущества:

- доступ к информации 24/7;

- онлайн статусы платежей;

- обновление баланса в режиме реального времени;

- удобный фильтр для поиска нужного платежа в выписке;

- централизованная техническая поддержка системы ДБО.

Торговый эквайринг в ВТБ для юридических лиц и тарифы

Комплекс услуг, который получает компания после подписания соглашения эквайринга с ВТБ, можно поделить на платные и бесплатные. Бесплатные – это установка, ремонт и обслуживание терминала.

Сам аппарат, который предназначен для считывания с карты средств, приобретать не нужно. Он предоставляется компании на условиях аренды. Получаемое оборудование имеет различный функционал. Он выбирается в зависимости от вида торговой точки и нужд клиентов.

Размер комиссионного сбора рассчитывается для каждой компании отдельно и зависит от нескольких факторов:

- система платежей;

- количество получаемого оборудования;

- средний денежный оборот в месяц;

- категория потребителя.

Также необходимо учитывать тарифы на расчетно-кассовое обслуживание. Применение эквайринга включает использование расчетного счета организации, на который будет перечисляться выручка от продаж.

Как подключиться?

Для подключения эквайринга необходимо посетить ближайший офис ВТБ 24 либо заполнить онлайн-заявку на официальном ресурсе. Между банком и торговой точкой подписывается соглашение, в котором указываются все права и обязанности двух сторон.

Подключение производится в несколько шагов:

- Перейти на официальный ресурс ВТБ и сформировать заявку.

- Дождаться звонка от сотрудника банка для детализации, подбора терминала, тарифа и прочего.

- Подготовить все бумаги и направить их в ВТБ.

- Оговорить время встречи с представителем.

- Подписать договор и оплатить стоимость аппарата.

После проведенных действий специалист подготавливает устройство, доставляет его на торговую точку и устанавливает там. Необходимо будет произвести тестовый платеж, чтобы убедиться в исправности терминала. Также специалисты обучают персонал работе с устройством. Клиенты получают полную информацию об особенностях расчетов и мерах безопасности при проведении расчетов. В супермаркете размещаются обозначения того, что к оплате принимаются карты.

Для расторжения составленного договора потребуется подать заявку в ВТБ. Договор эквайринга может быть аннулирован в том случае, если обе стороны не имеют претензий и задолженностей друг перед другом. Сотрудники банка приезжают на торговую точку и демонтируют устройство.

Сколько стоит эквайринг в ВТБ

Клиент, подключающийся к эквайрингу в ВТБ, может приобрести оборудование от партнёров банка – POS-системы, POS-комплекты, POS-терминалы (мобильные, стационарные, Пин-Пад, mPOS). Стоимость устройств колеблется от 5 тыс. руб. (мобильный POS-терминал Ingenico IWL) до 96 тыс. руб. (POS-система АТОЛ Ресторан ЕГАИС 15”). Тип оборудования определяется потребностями и финансовыми возможностями клиента. Пользователи могут подобрать на сайте банка устройство по стоимости, виду связи, производителю.

Тарифы эквайринга ВТБ для ИП:

таблица скроллится вправо

| Тариф | Стоимость регистрации терминала | Абонентская плата за обслуживание, мес. | Комиссия за операции по картам |

|---|---|---|---|

| POS «Индивидуальный» | плата не взимается | плата не взимается | 1,6-2,7% |

| mPOS «Индивидуальный» | 2 600 руб. при обороте до 75 тыс. руб. в мес.,бесплатно при обороте от 75 тыс. руб. в мес. | плата не взимается | 2,1-2,7% |

Тарифы эквайринга ВТБ для юридических лиц:

таблица скроллится вправо

| Тариф | Стоимость регистрации терминала | Абонентская плата за обслуживание, мес. | Комиссия за операции по картам |

|---|---|---|---|

| POS «Бизнес-касса» | плата не взимается | 1000 руб. | 1,6-2,7% |

| POS «Малый бизнес» | 16 тыс. руб. за переносной, 10 тыс. руб. за стационарный | плата не взимается | 2,1-2,7% |

| mPOS «Малый бизнес» | 2600 руб. | плата не взимается | 2,3-2,7% |

Для интернет-эквайринга в ВТБ тарифы устанавливаются только в отношении комиссии за совершение операций. Её размер по любому типу эквайринга определяется индивидуально для каждого клиента и зависит от торговых оборотов, подключённого функционала и других факторов.