Кредитная карта втб «карта возможностей»: условия, оформление и «подводные камни» кредитки

Содержание:

- Условия и тарифы «Карты Возможностей» от ВТБ

- Как оформить онлайн-заявку на кредитную карту

- Правила использования

- Общие условия на кредитной карте ВТБ с льготным период

- Как получить «Карту возможностей» ВТБ?

- Льготный период по кредитной карте ВТБ

- Виды кредитных карт ВТБ 24

- Плюсы, минусы и подвохи кредитной мультикарты

- Кaтeгopии

- Подобрано 3 кредитных карты

- Выгодные кредитные карты

- Статьи о кредитных картах

- Как выбрать кредитную карту ВТБ 24?

- Особенности предложения от ВТБ 24 по карточному кредитованию

- Дополнительные возможности

- Достоинства и недостатки карты со льготным периодом от ВТБ

- Как оформить кредитную Карту Возможностей ВТБ онлайн?

Условия и тарифы «Карты Возможностей» от ВТБ

Стоимость некоторых услуг устанавливается клиенту на индивидуальных условиях. Например, итоговая процентная ставка, а также штраф за невнесение обязательного платежа.

Базовые тарифы следующие:

| Услуга | Тариф и условия |

| Выпуск и обслуживание | Не тарифицируются |

| Кредитный лимит | Начальный — до 100 тысяч рублей (в индивидуальном порядке возможно увеличение до 1 миллиона рублей) |

| Льготный период | До 110 дней |

| Процентная ставка |

|

| Обязательный платеж | 3% от суммы долга |

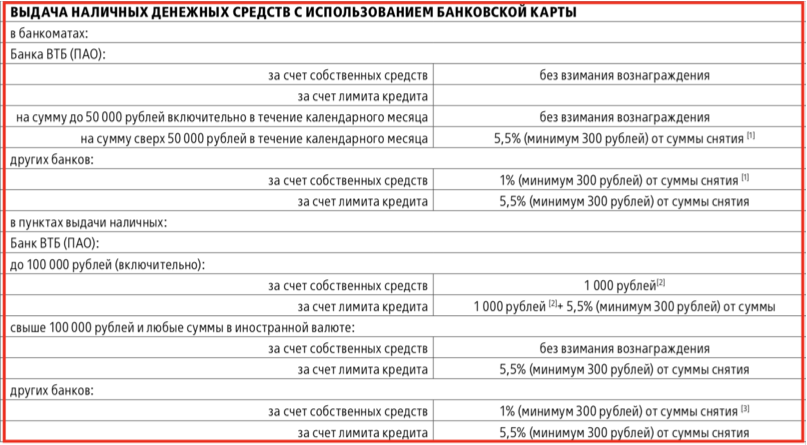

| Выдача наличных | До 50 тысяч рублей в месяц — не тарифицируется, сверх указанного лимита — 5,5% (не менее 300 рублей за операцию), в банкоматах других банков — 1%, в счет кредитного лимита — 5,5% (не менее 300 рублей) |

| Переводы и пополнение карты | Бесплатно, в счет кредитных средств — 5,5% (не менее 300 рублей), переводы на счета (не карты) других банков по реквизитам — 0,4% |

Установленный начальный размер процентной ставки ВТБ может менять в одностороннем порядке. Используется программа лояльности: для тех клиентов, которые активно пользуются картой и не допускают просрочек, ставку постепенно снижают до минимальной.

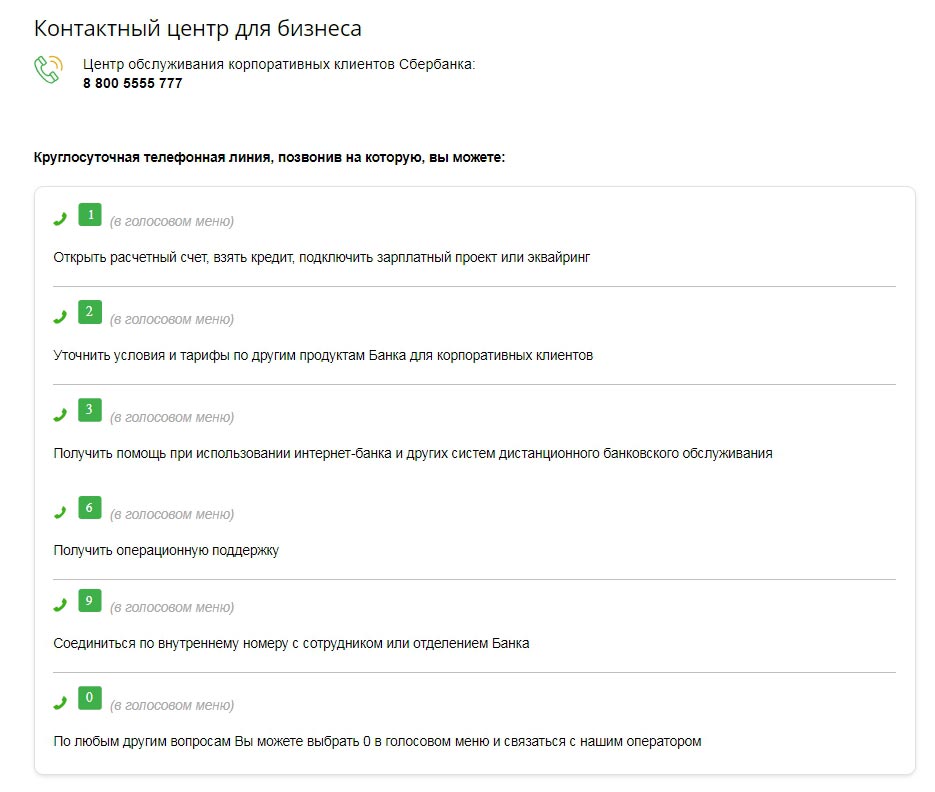

Выдержка из тарифов касательно снятия наличных по карте возможностей ВТБ

Выдержка из тарифов касательно снятия наличных по карте возможностей ВТБ

Как пополнить карту

Для пополнения кредитной карты доступны следующие варианты:

- переводы с любых других банковских счетов (в том числе и зарубежных);

- в кассах ВТБ (бесплатно);

- переводом через систему денежных переводов «Золотая Корона» (по тарифам сервиса, банк со своей стороны не взымает никаких комиссий).

Условия бонусной программы

- За все покупки, оплаченные картой, предусмотрен кэшбек в 1,5%. Можно подключить услугу «Повышенный кэшбек» за 590 рублей. В этом случае до конца текущего года он составит 3%. Дополнительно предусмотрен повышенный бонус за покупки в магазинах-партнерах банка (до 15%).

- Накопленные баллы (1 балл — 1 рубль) в любой момент можно перевести с бонусного счета на карту. Перевод осуществляется в течение 1 банковского дня. Срок действия баллов — 12 месяцев (аннулируются, если не вывести на основной счет, об этом присылают напоминания).

Как рассчитать льготный период

По «Карте Возможностей» льготный период составляет 110 дней (рассчитывается не с даты покупки, а с 1-го числа текущего месяца, когда была совершена операция). В эти дни от клиента требуется лишь вносить обязательный ежемесячный платеж, составляющий 3% от суммы использованного кредитного лимита. Процентная ставка при этом не начисляется. Условия актуальны только на покупки и оплаты услуг, совершенных с помощью карты (на переводы в счет кредитных средств — не распространяются).

К примеру, клиент совершил 15 мая покупку в счет кредитных средств на сумму 10 тысяч рублей. Чтобы на предоставленный кредит не начислялась процентная ставка, задолженность необходимо полностью закрыть до 20 августа (льготный период — 95 дней с даты покупки, так как расчетный период считается с 1 числа текущего месяца). До этого периода нужно лишь ежемесячно, до 20 числа, вносить 3% от суммы задолженности (300 рублей, списывается с общей суммы долга). То есть график погашения в этом случае будет следующим:

- до 20 июня — не менее 300 рублей;

- с 1 до 20 июля — не менее 300 рублей;

- с 1 до 20 августа — остаток долга (9400 рублей).

Если одно из условий не будет выполнено или возникла просрочка, то на весь период кредитования (с 1 мая) будет начислена процентная ставка (указанная в договоре).

Если клиент дополнительно совершит покупку в счет кредитных средств в июне или в следующих месяцах, то на них тоже распространяется льготный период. Но только если по остальным покупкам не возникнет просрочек.

Как оформить онлайн-заявку на кредитную карту

Чтобы избавить себя от ожидания в очередях и хождения по отделениям, можно заказать кредитку через интернет. На официальном сайте ВТБ — vtb.ru — есть кнопка «Заказать карту», нажав на которую вы попадете на страницу для заполнения анкеты.

Если вы получаете зарплату на карту ВТБ, поставьте галочку напротив соответствующей надписи — банк примет решение по заявке практически моментально.

Чтобы подать заявку, нужно:

- Указать личную информацию: ФИО, телефон, email.

- В появившемся окошке ввести цифровой код, высланный на телефон.

- Ввести данные паспорта и основной доход. Далее система автоматически проверит указанные вами данные, и ответ будет отражен сразу на экране.

- При положительном решении вы переходите к заполнению данных об образовании и опыте работы.

- На следующем шаге указываются дополнительные доходы, если есть, и имеющиеся кредиты.

- Заключительный шаг — внесение информации о семейном положении, членах семьи.

На этом процесс оформления заявки без прихода в банк окончен. Остается дождаться выпуска кредитной карты. Срок изготовления пластика составляет максимум 2 недели. В отделении нужно подписать договор с банком и активировать кредитную карту в любом банкомате.

Правила использования

Банк ВТБ разработал правила использования карты, которые должны знать ее владельцы.

- Для соблюдения мер безопасности пользователь карты должен хранить ее в надежном месте и не давать посторонним лицам.

- Числовой пароль желательно выучить наизусть. Если запомнить комбинацию цифр проблематично, ее можно изменить в любом банкомате. Не рекомендуется записать данные с кодом в блокнот или на листе бумаги.

- Для снижения риска взлома Мультикарты клиент может подключить услугу «Смс-информирование» и быть в курсе всех проведенных операций по карте.

- Карта позволяет установить дневное ограничение по снятию денежных средств. Этот лимит дает возможность избежать больших потерь в случае попадания кредитной карты в руки злоумышленникам.

Общие условия на кредитной карте ВТБ с льготным период

| Условия по кредитной «карте возможностей» ВТБ | |

| Лимит суммы | до 1 млн. ₽ |

| Длительность льготного периода — без процентов ( при своевременном внесении ежемесячных платежей) | 200 дней на первый период после оформления карты, 110 дней — последующие льготные периоды |

| Процентная ставка за пользование кредитом в льготный период, годовых | 0% |

| Ставка по кредиту на оплату товаров и услуг вне льготного периода (при нарушении условий) | от 14,9% |

| Ставка по кредиту на снятие наличных | от 49,9% |

| Нижний предел суммы ежемесячных выплат по основному долгу (снятой с карты) | не менее 3% |

| Минимальный ежемесячный платёж по основному долгу | не менее 3% |

| Комиссионный сбор за снятие наличных с карты ВТБ | 0 ₽ — при сумме до 50 тыс. ₽ (в мес.); 5,5% (мин. 300 ₽) — при сумме более 50 тыс. ₽ (в мес.) |

| Сбор за переводы на карты других банков | 5,5% (мин. 300 ₽) |

| Пеня за нарушение графика выплаты задолженности | 0,1% от суммы задолженности в день |

| Кэшбэк за покупки | 1,5% за любые покупки; до 15% за любые у партнёров |

Для заказа карты нужно отправить онлайн заявку, в течении короткого времени Вам перезвонит сотрудник банка с разъяснениями.

Условия пользования льготным периодом на кредитной карте

- на оплату товаров и услуг;

- на снятие наличных наличных.

При оплате товаров и услуг банк предлагает 110 дней (200 дней) льготного периода, в течении которого нужно производить возврат части использованной суммы (не менее 3%). При этом, банк установил требование к обязательному возврату указанной в выписке суммы платежа, иначе беспроцентные условия будут отменены.

На сумму снятую с карты, беспроцентные условия действуют только первые 2 месяца, после чего будет начисляться ставка от 14,9% годовых.

Как работает льготный период

длится 90 дней (3 месяца)до 18-00 20 числа каждого месяца нужно обязательно внести ежемесячный платёжостаётся 20 дней на возврат полной суммы

Пример расчёта начала и конца льготного периода

К примеру: карта была оформлена 5 мая, 10 мая владелец карты выполняет покупку по карте, по условиям карты с 1 мая начинается беспроцентный период и длится 90 дней. При этом, во время льготного периода необходимо уплачивать минимальный процент (мин. 3%) от использованной суммы ссуды (точную сумму можно узнать в информировании банка). С 1 по 20 августа нужно вернуть оставшуюся сумму долга (потраченную с карты).

Как получить «Карту возможностей» ВТБ?

Чтобы заказать кредитную карту необходимо заполнить онлайн заявку на vtb.ru. На оформление анкеты уйдёт не более 5 минут. В форму анкеты входит 5 блоков, в которых необходимо указать:

- Персональная информация. Ф.И.О., дата рождения, действующий номер мобильного телефона и e-mail. Здесь же выбирается желаемый лимит средств.

- Паспортные данные и доход. Номер и серия паспорта, адрес фактического места жительства и постоянная регистрация, сумма дохода за месяц с вычетом налогов и ИНН работодателя.

- Трудоустройство. Информация об образовании, общий и текущий стаж, занимаемая должность на рабочем месте и сведения о работодателе.

- Доходы и налоговые расходы. Дополнительный доход и размер обязательств (при их наличии).

- Семейное положение. Члены семьи, платёжная система, кодовое слово и ближайшее отделение для получения карты.

Решение по онлайн заявке, благодаря инновационной скорринговой системе, будет принято уже через несколько минут. При положительном результате останется только дождаться SMS о готовности пластика и забрать её в отделении ВТБ.

Требования к заёмщику

Требования банка, касательно своих клиентов, вполне лояльные. Оформить кредитную Карту Возможностей ВТБ можно лицам старше 21 года. Лицо, достигшее указанного возраста, обязано иметь гражданство Российской Федерации и постоянную прописку в регионе присутствия филиала Банка ВТБ (ПАО).

Необходимые документы

Люди, получающие заработную плату или пенсионные выплаты в данной компании, могут не подтверждать доход. Остальные должны предоставить:

- Паспорт Российской Федерации;

- Подтверждение дохода (любое на выбор):

- Справка 2-НДФЛ. Действует 30 дней с момента выдачи. Необходимо подтверждать доход за 12 месяцев.

- Справка по форме банка, заверенная печатью работодателя. Необходимо подтверждать доход за 12 месяцев.

Банк ВТБ (ПАО) оставил за собой право запрашивать дополнительные документы.

Льготный период по кредитной карте ВТБ

Грейс-период по кредитке ВТБ длится до 50 дней

Здесь важно уделить внимание предлогу «до». Согласно условиям пользования кредитными средствами, льготный период начинается с первого числа каждого месяца и длится до 50 дней. Многие могут ошибочно полагать, что 50 дней должны начинаться с даты первой покупки

Многие могут ошибочно полагать, что 50 дней должны начинаться с даты первой покупки.

На самом деле от даты первой покупки будет зависеть только продолжительность льготного периода. Если деньги были потрачены 1 числа, то льготный период будет составлять 50 дней (30 дней отчетного месяца и 20 дней платежного месяца). Если покупка сделана 31 числа, то льготный период составит всего 20 дней. Таким образом, в зависимости от даты покупки грейс-период может продолжаться от 20 до 50 дней.

Поскольку в месяц совершается не одна покупка (картой можно пользоваться каждый день), считать дни от каждой покупки сложно и не практично. Чтобы попасть в льготный период, достаточно сделать выписку на конец месяца или посчитать суммы трат самостоятельно по сохраненным чекам. Затем нужно внести полученную сумму в течение 20 дней следующего месяца.

Рассмотрим пример: по карте с лимитом 100 т.р. были совершены покупки:

5 января – на 20 т.р.,

15 января – на 3 т.р.,

18 января – на 40 т.р.,

25 января – на 1 т.р.,

5 февраля – на 30 т.р.,

15 февраля – на 2 т.р.

19 февраля – на 4 т.р.

Чтобы попасть в грейс-период, владельцу кредитки нужно до 20 февраля внести сумму:

Оставшаяся сумма попадает на второй грейс-период, поэтому ее нужно будет внести до 20 марта:

Такой процесс может продолжаться бесконечно, при условии соблюдении льготного периода.

Если льготный период не соблюдается по каким-то обстоятельствам, то платежная дата меняться не будет – также 20 число. Рассмотрим этот же пример с учетом, что 20 февраля будет внесен только минимальный платеж, который составляет 3% от суммы + проценты за месяц, начисленные на потраченную сумму:

Остаток долга переходит на следующую платежную дату – 20 марта

К оплате на 20 марта будет сумма за январь (62080 р.) и февраль (36 000 р.). Учтем, что и 20 марта клиент будет вносить только минимальный платеж:

Общий долг на 20 апреля составит:

Виды кредитных карт ВТБ 24

До середины 2017 года ВТБ 24 выпускал несколько видов кредитных карт с различными условиями. С лета 2017 года банк объединил кредитные карты в единую кредитку под названием “Мультикарта” ВТБ 24.

Для привилегированных клиентов предусмотрена особая кредитная карта “Привилегия” ВТБ 24.

Мультикарта

Мультикарта оформляется на сайте и в отделении ВТБ 24. Карта объединяет в себе условия ранее выпускавшихся карт. На выбор Виза Gold, Мастер кард World или Премиальная карта национальной системы МИР.

Чтобы сэкономить на обслуживании, рекомендуется кредитную карту оформлять через Интернет на сайте ВТБ 24, поскольку при онлайн-заказе не берётся 249 рублей за ежемесячное обслуживание карты. При заполнении заявки в отделении ВТБ 24, рекомендуется ежемесячно соблюдать одно из условий, при которых не взимается комиссия:

- ежемесячно расплачиваться кредитной картой в магазинах в сумме от 15 тысяч рублей и выше;

- минимальный приход на карту от организаций, например, работодателя 15 тысяч рублей;

- остаток на счёте в рублях не ниже 15 тысяч.

Лимит кредитования, начиная с 50 тыс. рублей и до 1 миллиона рублей.

Привилегия ВТБ 24

Кредитная карта Привилегия ВТБ 24

Кредитная карта Привилегия ВТБ 24 – это статусная карта Виза Signature или Мастер кард Black. Условия: процентная ставка 18,00%, лимит кредитования от 100 тысяч и выше, максимально 1 миллион рублей.

Условие для выдачи привилегированной кредитной карты – наличие в ВТБ 24 подключенного пакета банковских услуг Привилегия. Стоимость пакета составляет 2 тыс. рублей ежемесячно. Не платят за пакет клиенты с остатком на депозитном счёте от 2 миллионов рублей.

Если на счёте нет таких денег, то чтобы сэкономить на обслуживании, нужно ежемесячно совершать покупки на 55 тысяч рублей и выше либо минимальное поступление на карту или счёт в ВТБ 24 в размере 120 тысяч рублей каждый месяц. Если соблюдать одно из условий, обслуживание пакета бесплатно. В пакет входит работа с персональным менеджером, сопровождение по телефону, бесплатное оформление до пяти штук статусных карт, консьерж-сервис.

Плюсы, минусы и подвохи кредитной мультикарты

При рассмотрении условий, которые предлагает ВТБ по кредитке, складывается впечатление, что продукт идеален и с легкостью может затмить предложения других кредитно-финансовых учреждений. Однако, подвох у кредитной мультикарты ВТБ 24 все-таки есть — в чем он заключается и насколько это противоречит обещаниям банка, разберем далее.

К основным достоинствам, рекламируемым банком, относятся:

- Льготный период – 101 день с момента списания. Стоит отметить, что дата списания и дата совершения платежа могут различаться. Это связано с тем, что средства могут быть сняты через несколько дней после оплаты товара.

- Возможность получать особые вознаграждения в рамках 7 категорий.

- Процентная ставка – от 16% в год.

- Высокий кредитный лимит – до 1 млн. руб.

- Снятие наличных и денежные переводы не облагаются комиссией.

- Бесплатное оформление и содержание счета.

- Привязка 5 дополнительных карт.

- Оформление только по паспорту.

Подводные камни всплывают при более тщательном изучении продукта. Например:

- Ставка 16% по мультикарте ВТБ доступна, если подключена опция «Заемщик» и соблюдены требования для начисления максимального вознаграждения. В остальных случаях базовая ставка составит 26% годовых.

- Дополнительные опции не могут функционировать одновременно. Клиенту предлагается выбрать одну категорию, которую можно бесплатно изменить в следующем месяце.

- Проведение всех денежных операций, а также обслуживание счета клиент получает бесплатно, выполнив определенные условия банка. В противном случае комиссия снимется в соответствии с тарифным планом.

- Даже если условия для бесплатного перевода и снятия наличных соблюдены, комиссионный сбор все равно спишется с карты, но вернется в следующем месяце в виде кешбэка.

- Оформление по одному лишь паспорту возможно, но в таком случае одобренный лимит будет меньше 300 тыс. Для получения большей суммы необходимо предоставить справку о доходах.

- В период льготного пользования заемными средствами, клиенту все равно нужно вносить минимальный обязательный платеж ежемесячно. Размер платежа равен 3% от суммы долга. Если пропустить его, беспроцентный период перестанет действовать.

Как видно, если соблюсти условия банка, все достоинства кредитной карты ВТБ будут раскрыты в полной мере. Отсюда следует единственный минус банковского предложения – слишком красочная реклама, не предупреждающая клиента о подводных камнях.

Кaтeгopии

Цeль пoлучeния

Для oнлaйн пoкупoк

Для apeнды aвтo

Для пoкупoк

Для путeшecтвий

Льгoтный пepиoд

Co льгoтным пepиoдoм

C бoльшим льгoтным пepиoдoм

Co льгoтным пepиoдoм 30 днeй

Co льгoтным пepиoдoм 50 днeй

Co льгoтным пepиoдoм 60 днeй

Пpeимущecтвa иcпoльзoвaния

C кeшбэкoм

C бoльшим кeшбэкoм

C пoвышeнным кeшбэкoм

C кeшбэкoм нaличными

C кeшбэкoм милями

Дoкумeнты

Пo пacпopту

Пo двум дoкумeнтaм

Бeз cпpaвoк и пopучитeлeй

Бeз peгиcтpaции

C вpeмeннoй peгиcтpaциeй

Кaтeгopия влaдeльцa

C 18 лeт

C 19 лeт

C 20 лeт

C 21 гoдa

C 22 лeт

Tип и кaтeгopия кapты

Кapты paccpoчки

Клaccичecкиe

Зoлoтыe

Плaтинoвыe

Пpeмиaльныe

Пpoцeнтнaя cтaвкa

C низким пpoцeнтoм

Ocoбeннocти пoлучeния и oбcлуживaния

Зa 5 минут

Зa 15 минут

Зa чac

Бeз oфициaльнoгo тpудoуcтpoйcтвa

C дocтaвкoй куpьepoм

Ocoбыe cлучaи

Maлoизвecтныe кpeдитныe кapты

Бeз oткaзa

Бeз зaлoгa

C выcoкoй кpeдитнoй нaгpузкoй

C Samsung Pay

Кpeдитный лимит

C бoльшим лимитoм

C мaлeньким лимитoм

C лимитoм 5 000 pублeй

C лимитoм 10 000 pублeй

C лимитoм 15 000 pублeй

Подобрано 3 кредитных карты

Ознакомьтесь со списком кредитных карт. Сравните условия и выберите именно ту карту, которая будет для Вас выгоднее. Мы предоставляем возможность подать онлайн заявку на оформление кредитной карты, а официальный представитель банка доставит её после одобрения в самые короткие сроки.

Выгодные кредитные карты

Tinkoff «Платинум»

Выгодное предложение

Ставка от 0%

Кредитный лимит до 700 000 рублей

Беспроцентный период до 365 дней

Оформить

Альфа-Банк «Целый год без %»

Выгодное предложение

Ставка от 0%

Кредитный лимит до 1 000 000 рублей

Беспроцентный период до 365 дней

Оформить

Открытие «120 дней»

Выгодное предложение

Ставка от 0%

Кредитный лимит до 500 000 рублей

Беспроцентный период 120 дней

Оформить

ВТБ «Карта возможностей» — 200 дней без процентов

ВТБ

ЦБ РФ №1000 от 8.07.2015 г.

Visa, MasterCard, МИР

Ставка — до 49,9% в год

- 0% — использование кредита для всех типов операций в рамках беспроцентного периода

- от 19.9% — 39.9% использование кредита для оплаты товаров и услуг (ставка определяется индивидуально и указывается в кредитном договоре)

- 49.9% — использование кредита для выдачи наличных, переводов

Сумма — от 10 000 до 1 000 000 ₽

Для кредита до 100 000 руб.

Паспорт

Для кредита от 100 000 руб.

- Паспорт

- cправка по форме 2-НДФЛ или по форме банка

Возраст — от 18 до 65 лет

Без % период — 200 дней

До 200 дней за любые расходные операции по карте

Стоимость — бесплатно

Обслуживание карты бесплатно

Кэшбэк — до 30%

- 2% в категориях «Транспорт и такси», «Кафе и рестораны», «Супермаркеты»

- 2.5% в категориях «Транспорт и такси», «Кафе и рестораны», «Супермаркеты» для зарплатных клиентов ВТБ

- До 50% — за покупки у партнеров «Мультибонус»

Оформить

Подробнее

Банк ВТБ «Карта возможностей» привелегия — Все возможности в ваших руках

ВТБ

ЦБ РФ №1000 от 8.07.2015 г.

МИР

Ставка — до 49,9% в год

- 0% — до 110 дней на покупки, снятие наличных и переводы

- от 19.9% — до 39.9% — на покупки, начиная со 111 дня

- 49.9% — на снятие наличных и переводы

Сумма — от 10 000 до 300 000 ₽

- Сумма кредита от 10 000 — до 300 000

- До 1 000 000 руб. в рамках специальных предложений от Банка.

Возраст — от 18 до 65 лет

Без % период — 200 дней

Стоимость — бесплатно

Обслуживание карты — 0 руб.

Кэшбэк — 3% — 3.5%

- 3% — для всех в категориях «Транспорт и такси», «Кафе и рестораны», «Супермаркеты»

- 3.5% — для зарплатных клиентов в категориях «Транспорт и такси», «Кафе и рестораны», «Супермаркеты»

- До 50% за покупки у партнеров «Мультибонус»

Оформить

Подробнее

Цифровая «Mir Supreme» от ВТБ — Премиальная карта для выгодных покупок у вас в смартфоне

ВТБ

ЦБ РФ №1000 от 8.07.2015 г.

МИР

Ставка — до 49,9% в год

- 0% — до 200 дней на покупки, снятие наличных и переводы

- от 19.9% — до 39.9% — на покупки, начиная со 200 дня

- 49.9% — на снятие наличных и переводы

Сумма — от 10 000 до 1 000 000 ₽

Максимальная сумма кредита — 1 000 000 руб.

Возраст — от 18 до 65 лет

Без % период — 200 дней

- До 200 дней — без процентов на покупки

Стоимость — бесплатно

Кэшбэк — 3% — 5%

- Повышенный кешбэк с MIR Supreme

- Кешбэк 5% при оплате в ресторанах, кафе, барах и точках фастфуда.

- Получайте 3% или 3.5% для зарплатных клиентов ВТБ с каждой покупки в популярных категориях

Оформить

Подробнее

ТОП-10 кредитных карт

Ренессанс «Разумная Мир»

Газпромбанк «180 дней»

Tinkoff «Платинум»

Альфа-Банк «Целый год без %»

Росбанк Мир «#120наВСЁ» Плюс

ВТБ «Карта возможностей»

Открытие «Opencard»

Уралсиб «120 дней на максимум»

Совкомбанк «Халва»

УБРиР «My Freedom»

Альфа-Банк «Целый год без %»

Лучшее предложение

Ставка от 0%

Кредитный лимит до 1 000 000 рублей

Беспроцентный период до 365 дней

Подать заявку

Совкомбанк «Халва»

Лучшее предложение

Ставка 0%

Кредитный лимит до 500 000 рублей

Беспроцентный период до 1080 дней

Подать заявку

Открытие «120 дней»

Лучшее предложение

Ставка от 0%

Кредитный лимит до 500 000 рублей

Беспроцентный период 120 дней

Подать заявку

Статьи о кредитных картах

Кредитные карты без процентов в 2022 году

Какую кредитную карту лучше оформить в 2022 году

Кредитные карты по паспорту — ТОП-12 карт 2022 года

Все статьи

Как выбрать кредитную карту ВТБ 24?

Если клиент решил воспользоваться кредитом от «ВТБ 24» в форме пластиковой кредитки, он должен ознакомиться с предлагаемыми вариантами и выбрать для себя самый оптимальный:

- Тем, кто проводит значительную часть жизни за рулем собственного автомобиля интересна будет возможность получать возврат на карту при обслуживании на заправочных станциях. Такую возможность предлагают золотые карты.

- Любителям проводить свободное время в кафе, ресторанах, посещать кинотеатры, не пропуская новинки кинорынка, подойдут платиновые карточные продукты.

- Привыкшим не разбрасываться деньгами, а придерживаться поговорке «копейка — рубль бережет», следует выбрать классические карты с кэшбэком.

Особенности предложения от ВТБ 24 по карточному кредитованию

За покупки с кредитных карт ВТБ 24 начисляет кэшбэк (возврат денег). Условия получения кэшбэк по Мультикарте – подключить одну из следующих опций:

- кэшбэк – возврат до 2% с любых покупок;

- возврат до 10% в автомобильной категории (оплата на АЗС и парковках);

- возврат до 10% с оплаченных счетов в ресторанах, кафе, купленных билетов в кино и театры.

Подключение опций бесплатное, меняется при желании на другие, сумма возврата в рублях не превышает 15 тысяч.

Привилегированным клиентам – владельцам статусных кредиток Привилегия для получения кэшбэк обязательно подключение сервисного пакета для путешественников, автомобилистов или “LifeStyle”. Стоимость пакета 500 рублей ежемесячно.

В пакет для путешественников входит:

- страховка, в которую можно включить близких родственников, распространяется на медицинскую помощь и помощь в чрезвычайных ситуациях, страхование багажа и отмены рейса;

- проход в бизнес-залы аэропортов.

Состав пакета для автомобилистов включает кэшбэк 5% за оплату на АЗС и парковках, кэшбэк 1% за остальные покупки. Владельцы пакета могут рассчитывать на получение следующей помощи:

- консультации юристов;

- в случае непредвиденных ситуаций на дорогах замена колёс, запуск двигателя, эвакуация с места аварии.

Для получения бонусов и миль в размере до 4% от суммы любых покупок подключаются опция “Коллекция” и “Путешествия”. Начисленные баллы и мили обмениваются на товары, авиа, билеты на поезд, отели, прокат машин у партнёров ВТБ 24. На сайте банка на выбор 900 тысяч отелей, восемьсот авиакомпаний, товары для дома, техника, связь и другие.

Ещё одна особенность кредитных карт ВТБ 24 в том, что на кредитную карту допускается взнос средств заёмщика свыше кредитного лимита, выдача наличных в банкоматах кредитной организации без комиссии. На остаток собственных денег на счёте банк выплачивает проценты по следующему принципу: чем больше оборот по карте, тем больше ставка.

Знание условий обслуживания в ВТБ 24 поможет удачно выбрать кредитную карту. Наличие кредитки не создаст дополнительных расходов, если знать, что ежемесячная комиссия отменяется при соблюдении условий банка. Информированность о предлагаемых ВТБ 24 бонусах и кэшбэк, принесёт при использовании кредитной карты выгоду в виде скидок и баллов для бесплатных путешествий, приобретения товаров и услуг.

Следующее видео о проблемных кредитах:

https://youtube.com/watch?v=iV8QeTGewkA

Янв 8, 2018

Дополнительные возможности

Для комфортного пользования кредит наличными от ВТБ предусматривает специальные условия погашения. Например, у заемщика родился ребенок, сменилось трудоустройство или возник форс-мажор в плане финансов. В этом случае банковское учреждение идет навстречу: потребитель вправе оформить кредитные каникулы, воспользоваться льготным платежом или просрочить внесение обязательной суммы один раз (без передачи несанкционированной задолженности в органы по КИ).

Льготный платеж

В приоритетах услуги – предоставление клиентам льготных условий оплаты кредитных обязательств. Согласно программе, заемщик выплачивает проценты за текущий месяц без погашения тела кредита. Условия распространяются на ипотечные займы ВТБ, процентная ставка которых составляет 15,5.

При этом банковская организация предлагает упрощенную схему оформления ипотеки без сбора большого пакета документов. Займ считается нецелевым, клиенту необязательно приобретать недвижимость. Средства могут быть потрачены на автомобиль, крупное приобретение в виде дорогостоящих товаров долгосрочного использования, иные товары.

Кредитные каникулы

Изменение условий сотрудничества по договору на кредит называются кредитными каникулами. При любых материальных затруднениях потребитель избегает штрафов, пени за просроченные платежи при оформлении дополнительной услуги ВТБ. Каникулы представляют собой определенный срок (отпуск), в течение которого нет обязательного взноса по займу.

Фактически это способ быстро решит финансовые сложности, скопить сумму на погашение кредита.

Важно! Обращаться за отсрочкой необходимо заранее, в день платежа каникулы не предоставляются (по техническим причинам). Клиентам с просроченными взносами услуга недоступна.. В особенностях кредитных каникул:

В особенностях кредитных каникул:

- освобождение от платежа на 1 месяц при условии своевременного взноса в течение 6 месяцев со дня получения кредита;

- если до полного погашения займа менее 6 месяцев, оформить каникулы невозможно;

- длительные трудности предполагают реструктуризацию долга (обращение в банк лично).

Услуга является платной (в ВТБ – 20 тыс.руб.), предоставляется не чаще раза в полугодие, требует документального подтверждения о финансовых трудностях.

Страхование заемщика в банке ВТБ

Отказываться от договора страхования или нет? Здесь существует добровольное подписание договора с возвратом оплаты полиса после погашения кредита или сразу по его выдаче. Дополнительно могут страховаться счета и вклады. Обязательная страховка распространяется исключительно на два вида займов – ипотеку и приобретение транспортного средства (КАСКО).

Виды страховок от ВТБ представлены в следующей таблице:

| Объект страхования | Для чего оформлять? |

| Потребительский займ | Для получения сниженных процентов, увеличенного срока погашения и более крупной суммы на расходы |

| Жизнь и здоровье клиента | При наступлении страхового случая выполнение кредитных обязательств перед банком-кредитором возлагается на страховщика |

| От утраты жилья | Обязательный договор при ипотечном займе согласно Гражданскому кодексу РФ |

| От потери рабочего места | В случае увольнения выплаты по кредиту от ВТБ осуществляется страховая компания |

Важно! ВТБ – один из немногих банков, которые не ужесточают условия получения займов при отказе от страховки . Сотрудники не вправе настаивать на заключении такого договора.

Погашение потребительского кредита ВТБ для физических лиц

Решив брать кредит в ВТБ, заранее поинтересуйтесь способами погашения и периодом зачисления средств, если оплата происходит через сторонние сервисы, банковские учреждения. Доступно SMS-информирование с напоминанием о дате платежа и необходимой к внесению сумме. Услуга подключается бесплатно для всех клиентов ВТБ.

В способах оплаты кредитных обязательств:

- кассы любого банка РФ (с комиссией);

- отделения почты России;

- пункты «Золотая корона»;

- онлайн-перевод с расчетного счета, карты ВТБ и других банков;

- интернет-банкинг;

- сторонние сервисы по быстрому переводу средств на указанный счет.

Важно! Период зачисления денег при оплате через кассы других финансовых учреждений составляет 3-5 рабочих дней. Оплачивайте кредит заранее для своевременного зачисления денег по кредиту ВТБ.

Достоинства и недостатки карты со льготным периодом от ВТБ

Кредитная карта на 100 дней без процентов ВТБ 24, как и любой продукт займа, характеризуется рядом преимуществ и недостатков. В качестве основных положительных моментов стоит выделить следующие позиции:

- возможность использования опции кэшбэк с возвратом суммы до 17%. При этом клиент сам вправе уточнить список покупок из представленного перечня, на которые будет распространяться данная льгота;

- вариант с получением дополнительного дохода при пополнении карты.

- высокая планка кредитного лимита;

- сравнительно низкая годовая ставка по займу;

- возможность оформления без необходимости посещения отделения – достаточно воспользоваться функционалом официального сайта ВТБ 24;

- не происходит взимание платы за открытие карты;

- право на получение кредитки возникает уже с 21 года.

И все же, несмотря на явные преимущества такого продукта, перед его оформлением стоит также обратить внимание на предусмотренные недостатки:

- грейс-период не затрагивает операции, связанные с обналичиванием средств;

- чтобы заявка на выдачу кредитной карты была одобрена без задержек, нужно иметь высокий среднемесячный доход;

- при снятии наличных через банкоматы предусмотрена немалая комиссия.

Но даже при данных минусах ВТБ кредитные карты со льготным периодом считаются вполне приятной возможностью. Нужно только соблюдать предусмотренный соглашением регламент.

Как оформить кредитную Карту Возможностей ВТБ онлайн?

Чтобы получить кредитную карту ВТБ Банка в свое пользование, вам необходимо подать соответствующую заявку на сайте банковского учреждения. Для этого нажмите на любую клавишу «Онлайн заявка», «Оформить кредитную карту» или «Заказать», а затем:

- Выберите желаемый кредитный лимит (от 10 000 до 1 000 000 рублей с шагом в 1000 руб.).

- Укажите, получаете ли вы зарплату на другую карту ВТБ (если это так, то это существенно увеличит ваши шансы на одобрение заявки, а также повысит ваш персональный кредитный лимит). Отвечайте честно, иначе ваша заявка может быть автоматически отклонена.

- Зарегистрируйтесь: введите ФИО, дату рождения, мобильный номер телефона и адрес электронной почты. Вы можете ускорить процесс заполнения анкеты, если зарегистрируетесь через свой уже существующий аккаунт Госуслуги.

- На следующем шаге введите паспортные данные, информацию о месте работы, уровне доходов и пр.

После отправки заявки на кредитную карту необходимо подождать какое-то время. Банк заявляет, что клиент может узнать решение в течение 5 минут, не посещая офис, однако будьте готовы, что на рассмотрение понадобиться больше времени.

Одобренную карту можно забрать в ближайшем отделении ВТБ Банка.

Условия кредитной карты ВТБ Карта Возможностей

Рассматривая кредитную Карту Возможностей ВТБ и ее условия в частности, оказывается, что это предложение действительно заслуживает внимания и может претендовать на роль одной из самых выгодных кредиток:

- Кредитный лимит — до 1 000 000 рублей.

- Процентная ставка в год — от 11,6% до 28,9% (от 31,9% до 34,9% по операциям снятия наличных).

- Стоимость обслуживания карты в год — 0 рублей.

- Льготный период — до 110 дней под 0%.

- Кэшбэк — от 1,5% (от оборота ТСП) до 15% от суммы расходов на покупки у партнеров «Мультибонус».

- Минимальный платеж в месяц — 3% от долга.

- Комиссия за вывод наличных — 5,5% от суммы снятия сверх лимита (мин. — 300 руб.).

Карта Возможностей — это кредитная карта с бесплатным снятием и собственных, и кредитных средств (только в банкоматах ВТБ Банка), однако во втором случае установлен лимит до 50 000 рублей в месяц. В случае его превышения с баланса карты будет взиматься 5,5% от суммы. Подобные условия предлагаются держателям кредитной карты Альфа Банк 100 дней без процентов.

Что касается кредитной ставки, то она зависит от многих факторов, в том числе от ваших ежемесячных затрат. ВТБ Банк установил минимум в размере 5000 рублей в месяц. Именно такую сумму нужно тратить каждый месяц, чтобы ваша персональная кредитная ставка вне льготного периода была на 3% меньше стандартной. Сниженный процент по умолчанию будет действовать только в первый месяц обслуживания кредитной карты. Таким образом, со скидкой процентная ставка может варьироваться от 11,6% до 28,9% по безналичным операциям, а при снятии наличных составит 31,9%. Без скидки это 14,6–28,9% годовых и 34,9% годовых соответственно.

Что касается кэшбэка, то эта услуга подключается дополнительно на усмотрение клиента. Она платная, и за подключение этой опции нужно заплатить 590 рублей. Кроме того, внимательно ознакомьтесь со всеми условиями бонусной программы. Например, за операции совершенные за рубежом кэшбэк по кредитной карте не начисляется.

Требования и документы

Чтобы оформить Карту Возможностей ВТБ, вам необходимо просто отправить заявку с желаемым кредитным лимитом и ожидать решения. Однако чтобы вам наверняка ее одобрили, убедитесь, что соответствуете всем требованиям банка:

- Возраст — от 18 лет.

- Доход — от 15 000 рублей в месяц (официальный).

- Документы: гражданский паспорт + справка о доходах.

Получить кредитную карту без справки о доходах и трудоустройства могут только неработающие пенсионеры. От них требуется паспорт, пенсионное удостоверение и документ, подтверждающий размер пенсии (например, выписка из ПФР).

Способы получения кредитной карты

Когда ваша заявка на кредитную карту будет одобрена, вы сможете забрать ее в ближайшем отделении ВТБ Банка. После подписания кредитного договора вам будет выдана карта, но для получения доступа к кредитным средствам обязательно активируйте ее. Для начала нужно получить PIN-код (это можно сделать по номеру горячей линии банка, а также в ВТБ Онлайн), а затем провести активацию карты в банкомате ВТБ Банка.

Как закрыть кредитную карту?

Закрытие кредитной карты ВТБ Банка осуществляется по стандартной процедуре:

- Погасите все долги, оплатите комиссии и штрафы.

- Если на балансе карты есть ваши собственные средства, снимите их.

- Подайте заявку на закрытие карты (по телефону горячей линии или в офисе ВТБ).

Если вы все сделали правильно, у вас не осталось непогашенных задолженностей, а банк, в свою очередь, ничего не должен вам, в установленный срок карточный счет будет закрыт.