Бенефициарный владелец юридического лица — это…

Содержание:

- Конечный бенефициар кто это в бизнесе и их цепочка

- Сведения о бенефициарах

- Бенефициарный владелец

- Дополнительные возможности страховки на дожитие

- Акционеры оффшорной компании

- Понятие бенефициара имеет сразу несколько определений

- Кто такой бенефициарный владелец

- Бенефициар – это гендиректор или учредитель

- Правовой статус выгодоприобретателя в страховании согласно российскому законодательству – Юридический справочник бизнеса

- Выгодоприобритатель в страховании

- Законодательная база

- Счета для доверительного управления

Конечный бенефициар кто это в бизнесе и их цепочка

Если говорить о “конечном бенефициаре”, понятие имеет ряд расхождений с самостоятельным термином “бенефициар”. Вторым может быть любой человек, участвующий в более чем четвертой части материальной базы компании. То есть, приобретя акции компании, человек в дальнейшем гарантирует себе процент от ее дохода, а значит, может считаться бенефициаром.

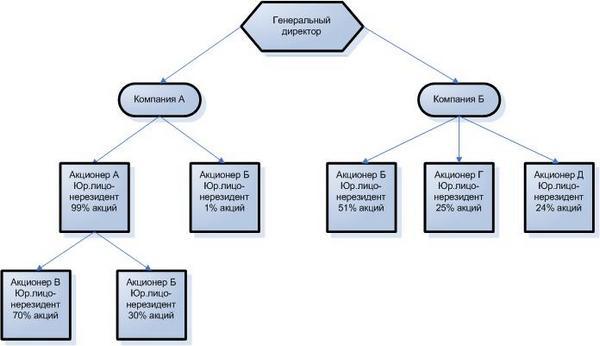

Конечный бенефициар не только получает прибыль, но и находится в статусе владельца имущества, распоряжаясь им по своему усмотрению. Чтобы скрыть связи с определенной организацией, может применяться цепочка фирм-прокладок, и чем она больше — тем сложнее выявить истинного хозяина.

Цепочка заключается в том, что создается вереница подставных фирм, из них каждая становится основательницей следующей.

То есть, отследив через формальных учредителей всю цепочку, можно обнаружить конечного бенефициара, то есть физ.лицо. Он часто скрыт в оффшорных зонах, но экономическая полиция и прочие контролирующие структуры именно таким способом выявляют незаконные движения средств.

Следует учесть, что без дополнительных документов требование предоставить сведения о бенефициарах, которые являются персональными данными — незаконно. У компании есть два варианта:

- отказаться от предоставления, сославшись на закон о сохранении личных сведений;

- предоставить требуемые данные, несмотря на нарушения правовых нормативов.

В первом случае придется нарушить антикоррупционное законодательство, но не нарушить закон о разглашении персональных данных. Во втором случае ситуация противоположная — предоставляя сведения о бенефициарах без отдельного согласия, нарушается закон, защищающий личную жизнь, но антикоррупционеры при этом не будут иметь претензий.

В любом случае, лучше позаботиться о наличии согласия на обработку и хранение персональных данных.

Сведения о бенефициарах

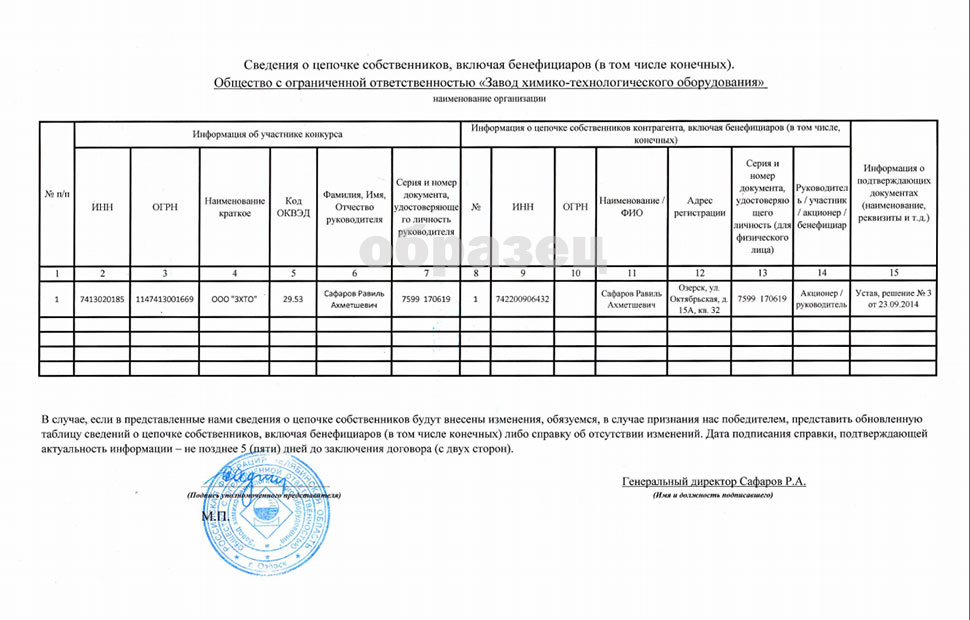

Для чего

могут быть использованы эти сведения?

Ну, в первую очередь, для предотвращения

разного рода нелегальных деяний, начиная

от финансирования террористической

деятельности и отмывания преступных

капиталов, и заканчивая банальным

уклонением от налогов.

Во вторых,

сведения о фактическом владельце бизнеса

могут потребоваться при заключении

крупных контрактов (особенно в сфере

госзакупок). Контрагента по сделке, по

понятным причинам, может интересовать

кто реально стоит за потенциальным

партнёром и стоит ли иметь с ним дело.

Наконец, данный вопрос будет интересовать инвесторов планирующих проведение крупномасштабных инвестиций. Особенно это касается инвесторов стратегических, имеющих своей целью получение контроля (полного или частичного) над объектами своих инвестиций.

В нашей стране

идентификация бенефициарных владельцев

вменяется в обязанность всем организациям

финансового-кредитного сектора. То есть

любая организация осуществляющая

какие-либо официальные операции с

суммами превышающими 15 тысяч рублей

автоматически подпадает под эту

процедуру. Исключение из этого правила

составляют государственные и муниципальные

организации (или организации в которых

доля государства превышает 50%), внебюджетные

фонды, международные организации. А

кроме этого:

Выдержка из закона №115-ФЗ касательно организаций в отношении которых не обязательно выявление конечного бенефициара

Выдержка из закона №115-ФЗ касательно организаций в отношении которых не обязательно выявление конечного бенефициара

В

свою очередь все организации попадающие

в число тех, в отношении которых должна

быть проведена процедура идентификации

бенефициарного собственника, обязаны

предоставлять всю необходимую для этих

целей информацию (согласно положениям

Федерального закона №115-ФЗ «О

противодействии легализации (отмыванию)

доходов, полученных преступным путём,

и финансированию терроризма».

Пункт 14 статьи 7 Федерального закона №115-ФЗ

Пункт 14 статьи 7 Федерального закона №115-ФЗ

Помимо

вышеупомянутого закона, отношения с

бенефициарами регулируются положением

ЦБ РФ №499-П (от 15.10.2015 года) в котором

уделено внимание следующим основным

вопросам:

- Критериям

по которым кредитные организации должны

выявлять бенефициаров; - Документам

которые должны предоставляться клиентами

этих организаций для осуществления

данной цели; - Особенностям

ведения досье клиентов; - Другим

вопросам.

Бенефициарный владелец

Бенефициарным владельцем принято считать фактических

владельцев активов и документов. Ещё можно часто встретить эпитет, применимый к

данному словосочетанию – выгодоприобретатель. То есть, лицо, извлекающее выгоду

из тех активов и ценностей, которые способны приносить прибыль.

Примечательно, что владельцы даже могут не значится в документах, однако, они имеют возможность координировать процесс и извлекать свою выгоду. Бенефициарный владелец, согласно действующему законодательству, может претендовать не менее чем на 25% от всего капитала.

Годом рождения термина принято считать 1966 год. Он фигурировал в дополнительном договоре к соглашению между Великобританией и США. Там же впервые рассмотрели роль бенефициариев, а так же их воздействие на процесс ведения бизнеса. Более чётко был определён конечный держатель активов и бумаг, а так же его роль в контексте экономики всей страны.

Владелец может выступать в роли одного лица или нескольких физлиц, способных координировать и направлять юридическое лицо. Будучи главным собственником активов, бенефициар не разглашает своего имени, оно известно только банкам и госструктурам. Он может принимать полноценное участие в управлении компанией или же косвенно влиять на неё, не посещая собрание всех учредителей.

В отечественном бизнесе функция бенефициарного

владельца употребляется в контексте несколько негативно, часто сравнивается с

«отмыванием» средств и выводом капитала в оффшоры. Иными словами, бенефициарный

владелец владеет юридическим лицом. Владелец может быть как один, так и

несколько, в то время как юридическое лицо представлено в единичном экземпляре.

Говоря о юридическом лице, мы подразумеваем компанию, актив, которыми и владеет

бенефициарий.

В России владельцы воспринимаются обществом как лица, желающие скрыть своё имя за чередой номинальных фирм и подставных лиц. Юридическое оформление произошло не так давно, только в 2003 году, и сменило общепринятый термин «контролирующее лицо». Так же бенефициарные владельцы способны не рассекречивать свою личность с целью планирования налогообложения.

С 2014 года правительство РФ приняло решение о создании общего реестра бенефициарных владельцев для рассекречивания списка конечных владельцев предприятий и крупных компаний. На сегодняшний день реестр ещё не упорядочен, но попытки навести порядок в этой отрасли всё же предпринимается.

В России даже появилось собственное нарицательное «матрёшки», его применяют к фирмам, которые в качестве своих владельцев указывают номиналов или посредников. Мы имеем дело с длинной цепочкой лиц, анализируя которую, сложно установить лицо истинного владельца фирмы.

Отдельное внимание следует уделить перечню лиц,

которые могут претендовать на звание бенефициарного владельца:

- Реальные владельцы организаций;

- Наследники, права которых прописаны нотариально. Они имеют право получать выгоду до того момента, как вступят в управление компанией;

- Лица, которые сдают в аренду собственные активы;

- Владельцы депозитов, которым отчисляется процент;

- Владельцы бумаг, приносящих прибыль;

- Лица, обязанные получать прибыль согласно страховому договору.

Примечательно, что в странах ЕС, в США и передовых странах Азии это понятие несколько размыто, но в Европе наблюдается тенденция к «прозрачности» экономической деятельности отдельных фирм и их владельцев.

К примеру, в США предоставление информации о лицах, которые напрямую способны повлиять деятельность организации, является обязательной. Речь идёт о тех лицах, которые имеют более 5% акций. В Китае ввели схожий термин – фактический распорядитель. В Дании бенефициаром становится любой человек, имеющий право ставить подпись на платёжной документации.

Дополнительные возможности страховки на дожитие

Дополнительно можно внести в договор страхование от внезапной смерти клиента до окончания срока действия договора. Получателем в таком случае выступает кто-либо из родственников.

В некоторых случаях страховая может отказать в выплате компенсации, если страховой случай противоречит условиям договора. Страховка не выплачивается, если:

- клиент покончил жизнь самоубийством;

- имела место смерть от передозировки наркотиков или в результате алкогольного опьянения;

- смерть вызвана болезнями, которые страхователь скрыл при заполнении анкеты;

- смерть спровоцирована выгодополучателями.

Акционеры оффшорной компании

Акционером может быть как физическое, так и юридическое лицо, владеющее акциями компании. То есть акционером может быть и сам выгодоприобретатель. Он фактически владеет акциями и может распоряжаться ними на свое усмотрение. Однако в оффшорной практике распространено такое понятие, как «номинальный акционер». Он владеет долей в компании в интересах и от имени другого лица. Поэтому не все бенефициары являются акционерами и не все акционеры являются бенефициарами.

Форма номинального держателя акций чаще всего используется для обеспечения конфиденциальности владельцу, а также для получения преимущества в виде резидентности акционера. Реже подобное решение применяется для получения финансового маневра при работе с оффшорной компанией.

При своем назначении номинальный акционер подписывает ряд документов. Трастовая декларация – это изложенное в письменной форме заявление номинала, в котором он указывает на формальность его прав по отношению к факту владения акциями оффшорной компании.

Справка. В налоговом праве РФ понятие «бенефициарный собственник» определяется как лицо, имеющее фактическое право на доход предприятия. ст. 7 и 312 НК РФ. Письмо Минфина РФ от 09.04.2014 № 03-00-РЗ/16236. В российском корпоративном праве бенефициар – это лицо, фактически владеющее акциями, долями компании прямо или через других лиц.

Номинальный акционер признает за бенефициаром его право получать доход от деятельности предприятия, иметь право голоса в процессе решения корпоративных вопросов, распоряжаться акциями компании на свое усмотрение. Трастовая декларация является безотзывной и фактически подтверждает право собственности бенефициара на компанию. Документ обычно апостилируют и заверяют у нотариуса. Номинал действует строго по указаниям настоящего выгодополучателя и в его интересах. Акционер подписывает письмо об увольнении с открытой датой, что позволяет бенефициару в любой момент прописать дату и сохранить абсолютный контроль над бизнесом.

Базовые документы деятельности номинального акционера:

- Генеральная доверенность – определяет уровень ответственности и право руководства компанией.

- Трастовая декларация – регулирует предстоящее сотрудничество, четко разграничивает права номинала и фактического владельца бизнеса.

- Отказное письмо – составляется в момент принятия на должность с «пустой датой».

Последний документ дает бенефициару возможность реализовать собственные генеральные полномочия в экстренных ситуациях.

Определенные риски привлечения номиналов есть, но грамотное составление трастовой декларации и прочих документов позволит максимально их нивелировать. Воспользуйтесь консультацией от экспертов портала, если вы планируете привлекать номинальных акционеров, директоров. Пишите на электронную почту info@offshore-pro.info.

Как определить конечного бенефициара оффшорной компании?

Бенефициар – это лицо, владеющее долей фирмы в размере минимум 25%. Если физическое или юридическое лицо назначает и увольняет должностных лиц, распоряжается прибылью предприятия, утверждает финансовую отчетность, влияет на прочие сферы деятельности фирмы, то его тоже могут признать конечным выгодоприобретателем.

Может ли бенефициар быть одновременно и акционером компании?

Да. Выгодополучатель может быть как акционером, так и директором собственной компании. Но в оффшорной практике чаще всего реальные владельцы пользуются услугами номиналов для сохранения конфиденциальности и по ряду других причин.

Зачем оффшорной фирме номинал?

В некоторых юрисдикциях присутствуют требования насчет резидентности директоров. Это должностное лицо должно быть местным резидентом. Привлечение номиналов также необходимо для сохранения конфиденциальности владельца.

Понятие бенефициара имеет сразу несколько определений

Основной смысл понятия бенефициара — получение дохода от владения ценными бумагами. Существуют ряд определений «бенефициара» касающиеся различных сфер дохода:

- Наследник завещания, лицо которое получит договор в результате владения завещанием;

- Человек сдающий свое имущество в аренду и имеющий денежную прибыль за это, владея договором аренды также является «бенефициаром»;

- Клиент трастовых компаний, получающий прибыль от собственности, управляемой третьими лицами;

- Получатель выплат по страховкам. Указанное в страховом полисе лицо является «Б»;

- Владельцы банковских счетов;

- В коммерческой сфере «бенефициар» рассматривается как собственник предприятия, получающий денежные выплаты от ее деятельности.

Законодательно он может быть юридическим и физическим лицом, владеющим значительной частью акций компании, и имеющим возможность контроля над ее деятельностью. Конечным всегда является физическое лицо, владеющее всем бизнесом. В современном мире финансов, руководствуясь целью личной безопасности или исключения возможных претензий от государственных органов, личность владельца может быть скрыта оформленной номинальной компанией, не обозначившей хозяина.

Как правило, имена истинных собственников представлены коммерческим агентам и служащим банка. В конечном итоге, «Б» всегда можно раскрыть, обратившись к счетам компании, используемым при банковских операциях, для получения дохода.

Если же рассматривать «Б» юридического лица, то он является участником собрания акционеров, напрямую принимающий участие в вопросах выбора сферы деятельности предприятия, его реорганизации и участия в инвестиционных проектах.

При этом, в вопросах касающихся инвестиций и прибыли голос бенефициара является главным. Денежные выплаты бенефициару-владельцу составляют более четверти общей суммы капитала и дохода бизнеса. Бенефициарный владелец может передать права владения другому лицу.

Отличие бенефициара от выгодоприобретателя

Оба термина определяют лиц, имеющих доход от клиентов. Его отличает управление компанией и владение четвертью всего дохода предприятия. Бенефициарные владельцы очень привлекательны для органов проверки. Но лишь преступные действия и махинации могут послужить проверяющим органами поводом для начала сбора сведений о собственниках предприятий.

В таком случае бенефициара от выгодоприобретателя будет отличать не только процентное соотношение размеров прибыли, но и ответственность, которую несет владелец большей части дохода.

Сведения, предоставляемые бенефициаром

Чтобы сделки, проводимые компанией, были наиболее безопасны и прозрачны, при заключении соглашений с государственными и муниципальными предприятиями бенефициар обязан предоставить набор сведений, запрашиваемых контролирующими органами.

Помимо перечисленного, необходимые справки могут потребовать кредитные организации. Законодательство предписывает всем банкам сообщать информацию о сотрудничающих с ними выгодоприобретателях. За утаивание сведений организация выплатит штраф и потеряет свою репутацию.

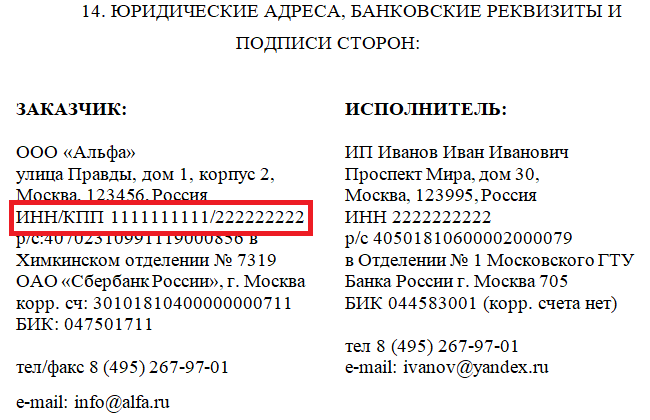

При подписании договоров, подготавливается документ, обязывающий компании раскрыть подробную информацию о всех собственниках. В предоставляемом документе содержатся сведения об основных реквизитах. К ним относятся: идентификационный номер налогоплательщика, а также данные паспорта, подкрепленные адресом фактического проживания и данными полной анкеты выгодоприобретателя.

Бенефициар, как участник финансового процесса, защищен законом и обладает рядом прав, которыми его наделяет оформление письменных соглашений о совместной работе выгодополучателя и, работающего с ним, агента. Подобные документальные соглашения помогают ему возместить ущерб, нанесенный неверными действиями партнера.

Также, договор помогает сохранить конфиденциальную информацию о владельце бизнеса. Грамотно составленный договор доверительного управления имуществом, поможет ему защитить собственность. В случае, если действия номинального управляющего, повлекли к потере имущества выгодополучателя, второй получает право расторгнуть, несущие убыток, взаимоотношения и наказать виновного.

В случае нарушения своих прав, у него есть возможность обратиться с иском в суд. С таким же заявлением может обратиться и предприятие контролирующее деятельность бенефициара. Если будет доказан факт нарушения выгодоприобретателем данного договора, то виновный понесет наказание решением суда.

Кто такой бенефициарный владелец

Бенефициар – это физическое лицо, принимающее участие в юридическом лице. Размер этого преобладающего участия составляет более 25%. Это же лицо имеет полномочия по контролю над действиями ЮЛ. Значение рассматриваемого понятия зависит от конкретной сферы.

Бенефициарным владельцем могут являться эти лица:

- Арендодатели.

- Держатели счетов.

- Клиенты трастовых фирм, которые отдали свою собственность на условиях доверительного управления.

- Владельцы документарных аккредитивов.

- Реальные владельцы фирм.

Часто сведения о бенефициарном владельце скрываются. Делается это для обеспечения безопасности деятельности компании, а также для предупреждения претензий со стороны государственных структур.

Как общества осуществляют учет и раскрытие информации о бенефициарах?

Бенефициар – это гендиректор или учредитель

На вопрос, является ли генеральный директор или учредитель бенефициаром, однозначного ответа дать нельзя. Но если не возникает возможности однозначно установить в качестве такового иное лицо, например, в случае наличия среди акционеров только лиц, пакет которых не превышает 1-2%, единоличный исполнительный орган, по собственной воле определяющий особенности работы компании, будет им признан.

Для установления конечного получателя дохода от работы компании банки вынуждены проводить процедуры идентификации, часто превращающиеся в настоящие расследования. Кредитные организации вправе запрашивать требуемую информацию у любых источников, среди которых:

- реестродержатели

- контрагенты

- владельцы различных баз данных

Те в ответ обязаны предоставлять запрашиваемые документы и информацию. Идентификация не требуется, если операции по счетам фирмы не превышают 15 000 рублей. Клиенты ежегодно должны обновлять для банков сведения о своих бенефициарах. Раскрывать информацию их обязывает ст. 6.1 закона. Согласно нормам этой статьи:

- компания обязана иметь сведения о своих реальных владельцах. Это значит, что она должна самостоятельно выявлять их, опрашивая акционеров и учредителей

- информация должна обновляться раз в год

- она должна храниться не менее 5 лет

- акционеры и учредители обязаны отвечать на требования о предоставлении информации

- полученные сведения по запросу предоставляются ФНС или иным уполномоченным органам

- сведения раскрываются при публичном раскрытии информации, предусмотренном для АО

Правовой статус выгодоприобретателя в страховании согласно российскому законодательству – Юридический справочник бизнеса

В страховании чьих-либо интересов всегда участвуют две стороны – страхователь и страховщик. Взаимоотношения между данными сторонами регулируются рядом законодательных актов, ключевыми из которых являются Гражданский кодекс Российской Федерации и Закон о страховании.

Сам процесс страхования предполагает предоставление финансовых гарантий при нарушении интересов сторон. Если страховой случай наступает, возмещение получает выгодоприобретатель. Им, как правило, выступает третье лицо, получающее возмещение расходов вследствие договоренности страхователя и страховщика.

Выгодоприобретатель представляет собой лицо, которое априори не может быть заинтересовано в наступлении страхового случая.

При этом по усмотрению страховой организации выгодоприобретатель может быть заменен. Это возможно при условии, что данная сторона еще не исполнила свои обязательства по договору страхования. Соглашения личного страхования предусматривают подобную замену, но только с письменного разрешения выгодоприобретателя.

При составлении страховых соглашений, в которых выгодоприобретатель определяется заранее, страховые организации часто требуют заполнять анкеты соответствующих лиц. Это не относится к договорам ОСАГО, КАСКО, поскольку выгодоприобретатель по ним не может быть известен заранее – им является лицо, пострадавшее в ДТП.

При заполнении анкет в них указываются личные сведения, информация о гражданстве, дате рождения, паспортные данные лица. Кроме того, обязательно указывается информация о прописке и фактическом месте проживания лица, являющегося получателем выгоды при наступлении страхового случая.

Специфика определения

Выгодоприобретателем в страховании может быть как частное, так и юридическое лицо, а также и сама страховая организация. Определение может зависеть от вида страхования. К примеру, при страховании имущества выгодоприобретателем может выступать человек, в интересы которого входит бережное хранение застрахованного имущества.

В данном случае он может выступать сразу в двух качествах – в качестве страхователя и в качестве приобретателя выгоды при наступлении страхового случая. Договорная ответственность предусматривает выгодоприобретателя в лице стороны, перед которой указанная ответственность должна быть обеспечена согласно заключенному договору.

Смерть страхователя при личном страховании приводит к тому, что выгодоприобретателем становится кто-то из его наследников (если другое не указано в соглашении). При этом получателями выгоды могут быть признаны не только совершеннолетние лица, но и граждане, которым еще не исполнилось 18 лет.

Права выгодоприобретателя

По договору страхования выгодоприобретатель получает компенсацию при наступлении страхового случая, хотя все необходимые взносы платит страхователь. Он же занимается вопросами оформления документов и подачи заявлений.

Кроме этого, выгодоприобретатель имеет следующие права:

- отказ от прав на застрахованное имущество в пользу страховщика с целью получения страховых выплат согласно договору;

- применение общепринятых законодательных норм, независимо от положений, определенных страховым полисом;

- защита персональных данных;

- компенсация убытков в объеме страховой суммы, являющейся пропорциональной страховой стоимости поврежденного имущества;

- преимущество в очередности возмещения убытков перед страхователем;

- отказ от преимущества в очередности компенсации ущерба в пользу страхователя.

В числе которых:

- исполнение обязательств, которые не были выполнены страхователем при наступлении страхового случая;

- организация выплаты страховых платежей, предусмотренных страховым соглашением;

- уведомление страховщика об изменении обстоятельств, которые влияют на возрастание страхового риска;

- информирование страховщика о наступлении страхового случая (при условии, что получатель выгоды намерен получать компенсацию);

- передача страховщику всей необходимой информации, связанной с условиями страхового соглашения при наступлении страхового случая;

- передача требуемой документации по договорам ОСАГО, КАСКО.

В некоторых случаях на выгодоприобретателя могут быть возложены иные обязанности, при этом следует помнить, что если он соглашается на свои права, то автоматически приобретает и обязанности. Это, в свою очередь, означает, что при невыполнении обязательств страхователем их должен выполнить выгодоприобретатель.

Выгодоприобритатель в страховании

В случае доверительной собственности лицо, получающее доходы от траста.

В страховании, лицо, установленное законом или назначенное страхователем для получения страховых выплат по договору страхования. Фиксируется в страховом.

Человек вследствие наследственного права, если человек определял в страховом полисе (контракт), поскольку это не соответствует завершению срока действия контракта на страховку, может также быть бенефициарием.

В страховании имущества бенефициарием может быть любой владелец, если собственность, принадлежащая ему, застрахована другим человеком в его преимуществе. Например, арендатор (арендатор) подписывает контракт на страховку, будучи страховщиком, и как бенефициарием в соответствии с контрактом арендодатель (арендодатель) действия.

Во-первых, в контрактах на страховку от собственности и гражданского бенефициария ответственности не прямой участник контракта на страховку или сторону в обязательстве, поскольку контракт на страховку подписан между страховщиком и страховщиком, но не между бенефициарием и страховщиком.

Во-вторых, бенефициарий в большинстве контрактов на страховку издан в контракте на страховку как третье лицо, в пользу которого подписан контракт на страховку.

В-третьих, решение о там в чей преимуществе, чтобы подписать контракт на страховку, принято страховщиком, и в личном страховании это может сделать также застрахованного человека.

В-четвертых, бенефициарий издан в контракте на страховку только в присутствии определенных условий, о которых это будет сказано ниже.

Законодательная база

Термин «бенефициар» дан в ФЗ №115 (абзац 13 статья 3). Закон этот регулирует область противодействия отмыванию средств. ФЗ №115 обязывает финансовые учреждения устанавливать бенефициарных владельцев. Там же даны критерии для их выявления. Поправка к ФЗ дана в законе №215. В положении содержатся нюансы обнародования соответствующих сведений ЮЛ. ФЗ обязывает юридических лиц заносить в базы данных информацию о бенефициарах. Сведения должны обновляться раз в год.

Есть ли у некоммерческой организации бенефициарный владелец?

Определение бенефициаров позволяет увеличить «прозрачность» работы фирм, предотвратить легализацию доходов, добытых преступным путем. Отношения с этими лицами регулируются Положением ЦБ №499. Это Положение содержит следующую информацию:

- Критерии установления бенефициаров.

- Перечень документов для определения скрытых владельцев.

- Правила ведения досье.

- Прочие пункты.

Дополнительная информация раскрывается в письмах Центробанка. Эти письма содержат различные пояснения, разбор исключительных случаев.

Счета для доверительного управления

Собственность, передаваемая в ДУ, не должна смешиваться с остальным имуществом доверителя — по ней должен вестись отдельный баланс и учёт доходов. Центробанком РФ выработаны правила для бухгалтеров, занимающихся учётом для ДУ. Если имущество находится на доверительном управлении, то для него должны быть открыты следующие счета:

-

Кассовый: с его помощью будут учитываться финансовые средства, перечисленные доверителем и полученные им.

-

Для акций: в нём отражаются цена и переоценка всех ценных бумаг — и тех, которые предоставил учредитель, и тех, которые были приобретены во время доверительного управления.

-

Для драгоценных камней, металлов: эти ценности — и отданные в управление собственником, и купленные управляющим в период сотрудничества — тоже учитываются отдельно.

-

Для кредитов: здесь учитываются деньги, выплачиваемые кредиторам.

-

Для контроля расходов на цели, не входящие в эти правила.

-

Для расчётов с инвестором: здесь отражается задолженность перед ним.

-

Для издержек и убытков, понесённых в процессе ДУ.