Как закрыть счет по кредитной карте тинькофф банка

Содержание:

- Основные способы закрытия

- Как закрыть кредитную карту Тинькофф без накопления долга

- Как избежать блокировки счета: что делать нельзя?

- Как закрыть кредитную карту Тинькофф если отделения банка нет в городе

- Ошибки владельцев при закрытии кредитной карты Тинькофф

- Как стать клиентом Тинькофф Банка

- Банк Тинькофф: как правильно закрыть дебетовую карту через интернет?

- Как закрыть кредитную карту Тинькофф?

- Условия обслуживания и тарифы

- Преимущества открытия расчетного счета в Тинькофф банке

- Алгоритм закрытия карты Тинькофф

- Разблокировка

- Вывод денег с брокерского счета

Основные способы закрытия

Банк полностью перевел работу на дистанционное управление, не имеет стационарных отделений обслуживания. Каждый может оформить или закрыть карту Тинькофф, не посещая офис через интернет.

На официальном сайте

Каждый может посетить сайт и аннулировать карту.

Вариант 1:

- Ввести логин и пароль, войти в личный кабинет.

- Зайти в «Контакты», выбрать «Образцы документов», кликнуть на бланк аннулирования.

- Распечатать бланк, внести информацию во все поля, собственноручно подписать.

- Отсканированную копию отправить по факсу (номер +7-495-645-59-09), по e-mail (deposit@tinkoff.ru) или письмом на почтовый адрес, указанный на официальном сайте.

Вариант 2:

- В «Контактах» кликнуть на пункт «Написать в банк».

- В появившемся окне правильно указать тему “Закрытие карты”, ввести данные о себе.

- Приложить скан копии документов.

Сайт открывается во всех браузерах, на любом устройстве с доступом в глобальную сеть.

Через приложение

Закрыть карту Тинькофф на официальном сайте — не последний способ аннулировать счет через интернет. Работа в приложении зависит от системы разработчика мобильного устройства, каждая из которых со своими особенностями.

Порядок действий на таких смартфонах следующий:

- Пройти авторизацию в приложении Tinkoff.

- Войти в раздел активных счетов.

- Нажать на пункт “Блокировка дебетовой карты”.

- Указать пин-код для подтверждения действия.

После всех шагов операция будет завершена.

Обладатели смартфонов на базе Windows Phone должны сделать следующее:

- В личном кабинете выбрать раздел активных счетов.

- Нажать пункт «Заблокировать».

- Подтвердить действие с помощью пин-кода.

Через телефон

Не имея доступа в глобальную сеть, закрыть банковскую карту можно используя мобильный телефон.

Отправить бесплатное смс-сообщения:

- Ввести в поле сообщения один из приведенных текстов: БлокировкаXXXX, БлокXXXX или BlokXXXX, где XXXX — последние четыре цифры номера карты.

- Отправить смс на номер 2273, после чего придет обратный ответ с информацией о статусе заявки.

После всех действий счет закрывается автоматически.

В банке Тинькофф работает круглосуточная горячая линия:

- 8-800-755-25-50;

- 8-800-555-25-50.

Отключить карту получится быстро, если звонок будет осуществлен с номера, указанного при активации. Дополнительно сотрудник может попросить указать паспортные данные, кодовое слово.

После того как счет в банке аннулирован, можно избавиться от пластиковой карты — разрезать или выкинуть. Указанные способы актуальны для всех видов дебетовых счетов банка: Блэк, Airlines, Драйв и других. При закрытии бизнес-карт действует более сложная система.

Если человек решил отменить заявку на аннулирование, необходимо обратиться в течение 45 суток на горячую линию банка.

В почтовом отделении

Если заказ поступил в почтовое отделение, то адресату направляется уведомление. На почте не следует заполнять бланк. Нужно сказать, что получать корреспонденцию нет желания. Почтальоны не станут вникать в суть поступка и отправят письмо обратно.

Как закрыть кредитную карту Тинькофф без накопления долга

При оформлении карты, банк подключает несколько дополнительных платных услуг: платные приложения, подписки, смс-оповещение, годовое обслуживание — которые после выплаты полного долга могут насчитать новые расходы. Происходит это из-за того, что по условиям банка (указанно в договоре) закрытие кредитной карты выполняется в течении 30 календарных дней.

Соответственно, выплатив долг и ожидая момента закрытия, система банка снимет оплату за услуги и на карте появится новый долг.

Порядок закрытия карты и расторжения кредитного договора

Порядок закрытия кредитной карты Тинькофф следующий:

- пополнение счёта карты до нулевого баланса (предоставленной кредитной суммы);

- отключение всех платных услуг и подписок;

- время выполнения деактивации карты должно выполнятся раньше срока окончания действия карты, то есть не совпадать с датой действия карты (указанной на карте). Иначе, в 30-дневный промежуток закрытия карты, будет начислено годовое обслуживание;

- уточнение у операторов банка отсутствие задолженностей и соответствие выполненных действий с требованиями банка.

После того как, счёт будет закрыт (истечёт 30 дней), карта будет деактивирована — банк в обязательной форме уведомляет о расторжении договора. Можете, также уточнить это у оператора, так как если карта останется действующей, данные карты могут быть использованы дистанционно (остались подписки в интернете, утечки в платёжных онлайн системах, действия мошенников).

Как закрыть карту через интернет (личный кабинет)

После выплаты долга по кредиту — пополнение карты до нулевого баланса (выданной суммы кредита), нужно произвести отключение платных услуг и подписок. Для этого, нужно открыть панель личного кабинета (войти в мобильное приложение интернет-банка):

- перейдите в меню нужной карты;

- откройте «управление услугами»;

- установите флажок подключённых услуг (всех) в положение «отключено»;

- отключение смс-оповещения выполняется в настройках;

После чего, нужно уточнить у оператора банка правильность выполненных действий, отсутствие возможных утечек до момента закрытия кредитной карты (истечения 30 дневного срока закрытия договора).

Как закрыть кредитную карту через телефон

Позвонив по телефону горячей линии, нужно поставить оператора в известность о том, что вы собираетесь закрыть кредитную карту и расторгнуть договор по кредиту, и попросить отключить все услуги без вашего участия. Обязательно уточните порядок закрытия и отсутствие возможных последующих финансовых утечек с карты. Так как, сотрудники банк могут идти на хитрости для того, что растянуть процедуру закрытия.

Соответственно, по карте должны быть выплачены все долги, до выставленной кредитной суммы.

Как избежать блокировки счета: что делать нельзя?

Блокируя счета, банки действуют по правилам, установленным Росфинмониторингом и Центральным Банком России. Кроме того, законодательно установлен комплекс мер для борьбы с обналичивающими фирмами и предпринимателями, скрывающими доход. Если банк станет игнорировать данные требования, его ожидает наказание и даже закрытие.

При этом все понимают, что владельцы бизнеса, честно ведущие дела и оплачивающие установленные налоги, могут совершить ошибку, которая приведет к блокировке счета. Чтобы избежать подобных ситуаций, Центробанк разработал специальную методичку для владельцев бизнеса. В ней описаны правила, соблюдение которых убережет вас от блокировки.

Чтобы не попасть в список подозрительных фирм, следуйте основным рекомендациям:

- не участвуйте в махинациях по незаконному обналичиванию средств;

- в работе соблюдайте заявленные при регистрации ОКВЭДы;

- если деятельность фирмы меняется, в установленные сроки сообщите об этом банку;

- следите за достоверностью данных в ЕГРЮЛ;

- составляя платежный документ, тщательно описывайте назначение платежа;

- храните документы, подтверждающие операции;

- не принимайте участие в различных коррупционных схемах и сером импорте;

- не используйте схемы, уменьшающие размер налоговых сборов, платите честно;

- не регистрируйте несколько мелких компаний для снижения налогов;

- предоставляйте запрашиваемые банком документы вовремя;

- не избегайте общения с сотрудниками банка.

Счета блокируются, если какая-то из проведенных вами операций кажется банку подозрительной.

В методичке подробно описаны признаки таких транзакций:

- сделки, не характерные для вашего бизнеса;

- соглашения, в которых явно отсутствует экономическая выгода;

- попытки вывести капитал за пределы России;

- сотрудничество с компаниями, замеченными в сером импорте;

- частое обналичивание средств;

- признаки коррупционных схем.

Заметив один из указанных признаков, банк обязан быстро отреагировать. Это не значит, что счет тут же блокируется. Обычно банк при первом обнаружении нарушений высылает предупреждение с требованием предоставить документы, подтверждающие соответствие сделки законодательству.

Как закрыть кредитную карту Тинькофф если отделения банка нет в городе

Тинькофф банк как закрыть кредитную карту, если в вашем городе не существует отделения? Сделать это можно дистанционно. Вам предстоит пользоваться официальным сайтом компании, чтобы расторгнуть договор с ней.

Чем может помочь сайт в этом деле? На сайте можно найти положение «Универсальный договор комплексного обслуживания». Согласно содержанию этого документа, любой клиент может расторгнуть договор и прекратить пользование своей кредиткой. Но предварительно необходимо погасить все задолженности на карте. В этом и суть, сделать это не всегда бывает просто.

Чтобы погасить свою задолженность вам необходимо:

- свяжитесь с оператором горячей линиии уточните точную сумму своего долга;

- пополните карту на необходимую сумму;

- отключите услугу смс-оповещений.

Узнать размер долга вы можете и с помощью интернета. Единственным но является тот момент, что сумма по выписке и реальная сумма долга совпадают далеко не всегда. Это происходит потому, что банк предоставляет услугу информирования, стоящую 59 рублей в месяц. Есть возможность пополнить карту и с переплатой, в этом случае закрыть ее также не удастся из-за избытка средств.

После погашения всех своих долгов по кредитке, сообщите представителям банка о намерении закрыть карту. Вам нужно написать заявление или позвонить в колл центр. В течении месяца вы вправе передумать или удостовериться, что ваш долг не растет и его нет.

Чтобы подстраховаться, лучше сотрудничать со специалистами банка не дистанционно, а при личной встрече. Если в вашем городе нет филиала банка Тинькофф, в нем обязательно работают его представители. В присутствии работника банка составьте заявление, четко соблюдая все пункты. После составления заявления, передайте его лично в руки представителю банка.

Как избежать долговой ямы?

Главным правилом является недопустимость закрытия вашей карты третьими лицами. Вы должны проводить эту процедуру только самостоятельно. Когда произойдет закрытие, позвоните на горячую линию и уточните, не имеются ли у вас задолженности. В качестве доказательства, постарайтесь записать весь разговор на диктофон.

Если специалист колл центра говорит вам о том, что задолженности по карте нет, встретьтесь с представителем банка в вашем городе и передайте ему карту лично в руки.

Не забудьте о том, что целью такой встречи является не подписание нового договора, а избавление от вашей кредитной карты. Вы даже имеете право на то, чтобы потребовать уничтожить карточку прямо на ваших глазах. Это делается путем разрезания карты вдоль всей магнитной полосы.

Есть случаи, когда банк не требует возврата карточки, после ее использования и тогда уничтожить карты вы должны самостоятельно. Когда ТКС будет полностью уничтожена, потребуйте у банка документ, подтверждающий этот факт.

Финансовое учреждение обязано выслать справку о закрытии карты на ваш электронный адрес.

Отзывы говорят о том, что обязательства банки выполняют только по требованию клиентов и никак не в обязательном порядке.

Теперь вы знаете, как закрыть кредитку Тинькофф, чтобы не попасть в долговую яму и не остаться со своими долгами, которые непременно будут расти, пока вы думаете, что сделали все верно и карта полностью закрыта.

Лучше, если вы обратитесь к специалисту напрямую и передадите карту лично в руки для уничтожения. После того, как карта будет закрыта, потребуйте официальное этому подтверждение, в качестве документа, который вам обязаны предоставить.

Ошибки владельцев при закрытии кредитной карты Тинькофф

Существует ряд ошибок, которые владельцы совершают при закрытии счетов кредитных карт. Они приводят к тому, что кредитки остаются активными и с течением времени на картах образуются долги.

Основные ошибки заключаются в следующем:

- Владелец гасит долг и забывает о кредитке. При этом банк продолжает списывать со счета оплату за дополнительные услуги, ежегодное обслуживание и проч. Со временем на карточке образуется задолженность, потом возникают просрочки. Если не закрыть карточный счет вовремя, придется выплатить немалую сумму. Иногда средствами на карте могут воспользоваться мошенники. Это случается, когда владелец оставляет данные кредитки на сомнительных сайтах. Если держатель не собирается пользоваться карточкой, ее лучше заблокировать.

- Заемщик прекращает выплачивать взносы по кредитке. Такие действия приводят к судебному разбирательству. Банк обычно выигрывает суд. В результате долг заемщик выплачивает и попадает в так называемый черный список банков. После этого кредитные продукты не будут доступны ни в одной банковской организации страны.

В Тинькофф банке кредитная карточка закрывается в течение месяца. За это время сотрудники изучают кредитную историю заемщика.

Если клиент добросовестно выполнял обязательства, его попытаются удержать – пообещают снизить ставку, увеличить кредитный лимит и проч.

Когда решение о закрытии счета по кредитной карте банка Тинькофф принято заемщиком окончательно, не нужно поддаваться таким уговорам.

Банк обязан закрыть карту согласно действующему законодательству. Если финучреждение всячески препятствует закрытию кредитки – нужно обращаться в суд.

Как стать клиентом Тинькофф Банка

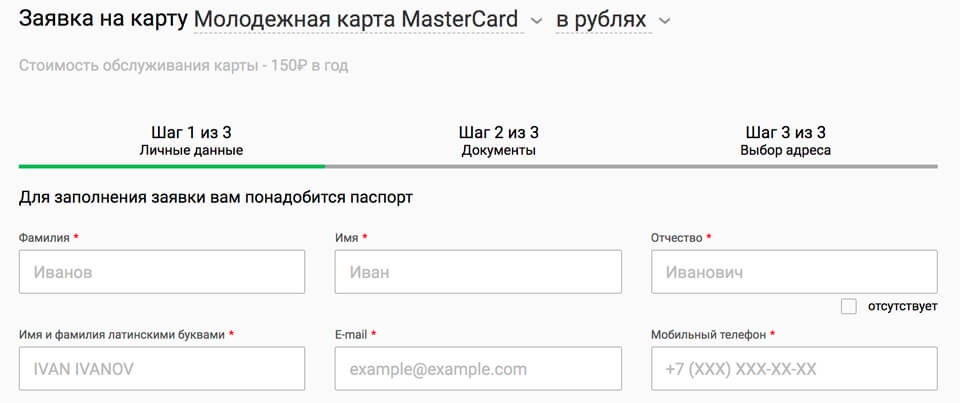

Шаг 1

Оставьте вашу заявку на открытие счета на сайте банка. В заявке укажите свои фамилию, имя, отчество, официальное наименование своей организации, оставьте контактный телефон, чтобы сотрудник банка мог с вами связаться.

|

Откройте расчетный счет до 15 июня и пользуйтесь им до 4 месяцев бесплатно! |

Открытие счета: 0 ₽Остаток по счету: до 6%На рекламу: до 75 000 ₽На сервисы партнеров: до 223 000 ₽Срочные платежи: с 1:00 до 20:00Беспроцентный вывод на личные карты Тинькофф: от 400 тыс. до 1 млн ₽ в месяцБез визита в банкБесплатные корпоративные карты, по которым можно платить в магазинах, снимать деньги и пополнять счет |

Шаг 2

Загрузите сканированные копии документов ↓

| ИП | ООО |

|---|---|

| документ, удостоверяющий личность, обычно это паспорт | паспорт директора вашего ООО |

| ИНН | приказ о его назначении на эту должность |

| устав вашей компании |

Шаг 4

А теперь заключайте договор. Сотрудник отдела РКО приедет к вам в офис (или домой), проверит документы, которые вы приготовили. Вы подписываете договор, вам сразу же выдают корпоративную карту, привязанную к счету. Встреча займет не более 20 минут.

Стандартный пакет выглядит так:

- выписка из ЕГРИП;

- справка о постановке на учет в налоговой;

- справка из Росстата о присвоении персонального кода;

- свидетельство ОГРНИП.

Шаг 5. Выберите тариф

Сразу обратите внимание на бонусы:

- если вы новый клиент, банк будет обслуживать вас бесплатно 2 месяца;

- если вас рекомендовал клиент Тинькофф Банка или если банк, где вы обслуживались ранее, лишился лицензии, можете рассчитывать на 3 бесплатных месяца;

- если вы вообще впервые открываете расчетный счет, вам подарят целых 6 месяцев;

- если вы хотите получить ещё два дополнительных бесплатных месяца, оплатите РКО на год вперед.

Если надо перевести деньги в другие учреждения или организации, то клиенты, использующие тарифы «Простой» и «Продвинутый», имеют право несколько первых переводов отправить бесплатно (3 и 10 соответственно).

За следующие переводы тем, кто работает на «Простом», придется заплатить 49 руб. за каждый, а тем, кто работает на тарифе «Продвинутый», — по 29 руб.

Для клиентов, которые выбрали для себя тариф «Профессиональный», стоимость всех переводов – 19 руб.

Если у вас возникла необходимость перевести деньги физическому лицу или снять какую-нибудь сумму через банкомат, за это тоже надо будет отдать банку 99, 79 и 59 руб. соответственно и ещё проценты от суммы перевода.

Клиенты тарифа «Простой» платят 1,5%, а двух других тарифов – по 1%.

Иногда предпринимателю нужно внести свои собственные денежные средства. За эту операцию банк тоже берет комиссию: по 0,3% (тариф «Простой»), 0,25% («Продвинутый») и 0,15% (!Профессиональный»). Причем эта сумма не может быть меньше, чем 290 руб.

При начислении банком процентов на остаток средств на счете тоже учитывается, какой тариф вы выбрали. Работающие на тарифах «Продвинутый» и «Профессиональный» получают 8% годовых, а те, кто выбрал «Простой», только 6%.

Всем клиентам банка нравится наличие мобильного приложения, у которого очень понятный интерфейс. Автоматическая бухгалтерия дает возможность использовать ЭЦП (электронную цифровую подпись). Документы при этом оформляются через интерфейс браузера, и вся отчетность в ФНС и ПФР сдается через Интернет.

Отмечают простоту процедуры выплаты заработной платы: в банк отправляется зарплатный реестр и итоговая сумма, с которой банк затем сам производит списания.

Причем карточки для работников вашей фирмы банк выпустит абсолютно бесплатно, кроме того ваши сотрудники смогут вернуть до 30% средств на все свои покупки, так как карта предполагает кэшбэк, и ещё 6% получат на остаток тех средств, которые будут на карте в конце месяца.

Фактически все бухгалтерские услуги предлагаются в качестве онлайн-сервиса, что дает возможность заполнять отчеты и вести финансовую документацию почти полностью автоматизированно.

Услуги, которые предоставляются в личном кабинете Тинькофф Банка, почти ничем не отличаются от тех, что доступны в отделении любого банка. Но есть одна особенность: если у вас не один бизнес, а несколько, то все они будут собраны здесь, в вашем личном кабинете.

Банк Тинькофф: как правильно закрыть дебетовую карту через интернет?

Если клиент откроет дебетовую карту, то он будет иметь доход 14 процентов на остаточную сумму. Пополнять и снимать наличности клиенты могут в банках-партнёрах. Их насчитывается более 300 тысяч. К тому же, можно использовать для её пополнения электронные системы. Если ваш вклад более 30 000 рублей, то обслуживание карточки будет совершенно бесплатным. Для того, чтобы закрыть дебетовую карту, вам понадобится за тридцать суток до осуществления операции по телефону: 8-(800)-55-525-50 уведомить сотрудников о своих намерениях. Снять сумму с карты.

Дебетовая карта. Как закрыть?

После снятия денег, сделайте следующее:

- Позвоните оператору 8 (800)-55-577-78, пусть вас проконсультирует, всю ли сумму вы обналичили

- Внизу страницы справа есть значок конверт, кликните на него и напишите письмо-заявление на закрытие своей карты.

Как закрыть кредитную карту Тинькофф?

При получении кредитной карты от компании Тинькофф, клиент подписывает соответствующий договор (в двух экземплярах) и оставляет у себя один из его экземпляров. Данное соглашение помимо условий его заключения и обязанностей сторон, содержит также и инструкцию, как закрыть счет и прекратить отношения с банком.

Финансовая организация Тинькофф для удобства своих клиентов предусмотрела два удобных способа аннулирования и дезактивации карты:

- в режиме онлайн на официальном ресурсе компании;

- через мобильный телефон с помощью оператора.

Подробную инструкцию для каждого из данных вариантов рассмотрим далее.

Инструкция через интернет банк

Телефон «горячей линии» банка Тинькофф 8 800 555 10 10 или 8 555 22 77

Если вы являетесь держателем карты Тинькоф Платинум (либо другого кредитного продукта этого банка) и приняли решение о ее закрытии, то первое, что вы должны сделать — это сообщить о своем намерении по телефону «горячей линии» 8 800 555 10 10 либо 8 555 22 77.

Далее вы должны следовать указаниям консультанта, который досконально расскажет о процедуре аннулирования вклада (депозита), а также о списке необходимых для этого документов, которые вы должны будете отправить в банк любым удобным способом (по почте, е-мейлу либо факсу).

Еще одним способом прекращения договора с банком является закрытие пластика через интернет. Инструкция, как закрыть кредитную карту Тинькофф Платинум онлайн:

Заполненный акт вышлите в компанию Тинькофф одним из следующих способов:

- через Почту России заказным письмом;

- по факсу на номер +7(495)645-59-09;

- на электронную почту организации credit@tinkoff.ru либо deposit@tinkoff.ru.

Адрес для отправки письма по почте обозначьте следующим: 123060, г. Москва, 1-й Волоколамский проезд, д.10, стр.1.

Как закрыть дебетовую карту Тинькофф по телефону?

В телефонном режиме можно не только получить консультацию сотрудников компании, но также и подать заявку на прекращение обслуживания своего пластикового продукта.

Чтобы закрыть кредитную карту Тинькофф по телефону горячей линии 8 800 555 10 10, действуйте следующим образом:

- Наберите на своем мобильном устройстве бесплатный номер 8 800 555 10 10 и свяжитесь с представителем структуры.

- Сообщите специалисту о своем намерении расторгнуть соглашение.

После того, как от вас поступит заявление, начнется процесс закрытия пластикового счета. Когда карта будет аннулирована, вы получите соответствующее уведомление по СМС, на е-маил.

Как закрыть кредитную карту Тинькофф?

Чтобы закрыть кредитную карточку Тинькофф банка, необходимо:

- погасить всю задолженность по карте;

- отключить интернет-банкинг;

- отправить заявление о намерении расторгнуть соглашение с банком по электронной почте (электронный адрес Тинькофф: credit@tinkoff.ru или deposit@tinkoff.ru) или заказным письмом на адрес: 123060, г. Москва, 1-й Волоколамский проезд, д.10, стр.1.

Далее необходимо ожидать звонка от оператора. который оповестит о том, что счет был закрыт, а соглашение расторгнуто. Клиент имеет право просить выслать ему на домашний или электронный адрес копию документа о расторжении соглашения с банком и прекращении обслуживания его карты.

Дезактивировать кредитную или дебетовую карту Тинькофф банка можно даже если отделения банка нет в вашем городе, так как у данной организации вообще нет собственных офисов. Это финансовая структура оказывает услуги клиентам только в дистанционном режиме через интернет.

Условия обслуживания и тарифы

Брокер Тинькофф предлагает клиентам 3 тарифных плана для покупки ценных бумаги валюты:

- Инвестор— для разовой торговли на бирже.

- Трейдер. Отличается относительно большой платой за брокерское обслуживание брокерского счета, но маленькой комиссией по торговым операциям.

- Премиум— для брокерских счетов с большим капиталом.

| Инвестор | Трейдер | Премиуму | |

|---|---|---|---|

| Комиссия за сделки | 0,3% | 1. 0,05% базовая комиссия2. 0,025% до закрытия биржи после того, как оборот за день достиг 200 000 рублей | 1. 0,025% базовая комиссия2. От 0,25% до 2% для сделок с внебиржевыми иностранными акциями и ETF |

| Стоимость обслуживания бкс в 2019 | Бесплатно, когда не торгуете и 99 рублей в остальные месяцы. | – Бесплатно, когда не торгуете.– Бесплатно, если у есть Премиальная карта Тинькофф.– Бесплатно, если оборот за прошлый расчетный период превысил 5 млн.– Бесплатно для портфелей от 2 млн.– 290 рублей в остальных случаях. | – Минимальная сумма для бесплатного обслуживания портфеля 10 млн. – 1500 рублей для портфелей от 5 до 10 млн.– 3000 рублей в остальных случаях. |

| Открытие, пополнение , закрытие счета, вывод денег, обслуживание в депозитарии и биржевая комиссия | Бесплатно | ||

| Каталог ценных бумаг | Базовый перечень | Бумаги мировых бирж и внебиржевые инструменты | |

| Поддержка | В чате и по телефону | В чате и по телефону | Персональный менеджер |

| Рекомендации и аналитика | Робот-советник | Робот-советник | Индивидуальные рекомендации аналитиков Тинькофф и помощь при формировании портфеля |

По умолчанию всем зарегистрированным пользователям присваивается статус “Инвестор”. Держатель брокерского счета может сколько угодно раз переходить на более высокий, или более низкий уровень по желанию.

Каждый раз при переходе на другой тариф начало расчетного периода изменяется, поэтому плата за обслуживание также спишется по новой.

Главная особенность, чем БКС отличается от ИИС — налоговые льготы.Совсем без налога совершать операции не получится, но ИИС позволяет получить гарантированный доход 13% от инвестированной суммы.

Преимущества открытия расчетного счета в Тинькофф банке

Если вы не являетесь действующим клиентом описываемой банковской структуры и лишь планируете им стать, то вам полезно будет узнать преимущества открытия расчетного счета в Тинькофф банке. Среди основных достоинств вам полезно будет узнать про следующие:

Оперативность открытия расчетного счета. Так как счет открывается дистанционно, вам не потребуется тратить время на посещение филиала банка. Кроме того, счет станет вам доступен практически сразу после оформления заявки на его открытие. Возможность дистанционного управления счетом. Все операции с расчетным счетом выполняются в дистанционном режиме. После открытия счета договор на обслуживание будет доставлен курьером по указанному вами адресу. Услуги персонального менеджера. За каждым клиентом банковской структуры закрепляется персональный менеджер, который будет оперативно решать все возникающие в процессе сотрудничества вопросы. Продолжительный операционный день. Транзакции на счета сторонних банковских структур вы сможете оформлять ежедневно с 01-00 до 20-00 по московскому времени. При этом внутрибанковские операции вы сможете выполнять круглосуточно. Возможность пользоваться услугами мобильного банка. Управлять расчетным счетом вы можете как при помощи личного кабинета в онлайн-сервисе, так и при помощи приложения «Мобильный банк», которое устанавливается на смартфон. Клиентам описываемый банковской структуры доступен сервис онлайн-бухгалтерия, который интегрирован в личный кабинет. Данный сервис можно использовать для расчета налогов по ЕНВД и УСН, а также для оформления платежек и деклараций. Кроме того, при помощи этого сервиса вы сможете создавать отчеты. Возможность проверки контрагентов экспертами банковской структуры. Тинькофф банк предупреждает своих клиентов, если они оформляют транзакции на счета подозрительных контрагентов, обладающих плохой репутацией. Возможность получения разнообразных бонусов и участия в акциях. Постоянные клиенты могут рассчитывать на получение партнерских скидок. Максимально удобная система оформления платежей. При отправке счетов контрагентам система автоматически рассчитывает НДС. Кроме того, в истории отображается динамика движения средств и статистика платежных операций. Возможность получения дополнительного дохода. Независимо от того, какому именно тарифному плану вы примите решение отдать предпочтение, вы сможете рассчитывать на получение дополнительного дохода в виде 6% годовых на минимальный остаток на счете. Возможность пополнения расчетного счета наличными при помощи банкоматов, принадлежащих партнерам описываемой банковской структуры. Если вы ранее не сотрудничали с описываемой банковской структурой, то сможете рассчитывать на 6 месяцев бесплатного обслуживания

Важно отметить, что данный бонус предоставляется лишь начинающим предпринимателям, которые только встали на налоговый учет

Алгоритм закрытия карты Тинькофф

Следующие этапы позволят закрыть пластик без особых проблем.

Этап 1. Уточнение информации о состоянии счета

Перед тем, как погасить карточный кредит в полном размере, необходимо узнать точный размер долга на текущую дату. Не всегда сумма, указанная в личном кабинете, является достоверной, поскольку по договору указывается конкретная дата начисления процентов, окончания беспроцентного периода, причем вне зависимости от того, когда карта была активирована.

(специальный оператор по работе с картами), а также в Интернет кабинете пользователя. Но и погасив уточненную сумму, не стоит надеяться, что счет сразу будет аннулирован. Как правило, практически каждому клиенту начисляются ежемесячные комиссии.

Если это произошло, то в короткие сроки стоит попытаться оплатить долг (например, при погашении кредитного лимита в 46 тысяч рублей, дополнительная месячная комиссия за ведение счета, за СМС-информирование составит порядка 1250 руб.).

Скрыться от таких платежей нереально, поскольку они указаны в договоре, на котором стоит «живая» подпись владельца.

Ввиду этого, перед закрытием нужно отключить дополнительные услуги. Это можно сделать в личном кабинете или обратившись по телефону «горячей» линии. Стоит помнить, что закрыть счет вовремя помешает не только недоплата, но и переплата денег, поскольку банк обязан вернуть средства клиенту.

Этап 2. Сообщение специалистам о желании закрыть счет и возврат пластика

В документе, регламентирующем порядок работы с картами – «Договоре комплексного банковского обслуживания», указано, что клиент имеет право расторгнуть договор в любое время при погашении всех обязательств.

Бланк должен находиться «на руках» у владельца карты. Если он утерян, то восстановить договор можно в личном кабинете.

Пластиковую карту не обязательно возвращать — ее можно просто расстричь по центру магнитной линии или чипа. Но избавление от пластика не означает погашение долга. Примерно за 3-4 недели до предполагаемой даты отказа от услуг необходимо сообщить учреждению о своем решении. Сделать это можно, позвонив по телефону или направив заявление по почте (контакты указаны в договоре, а также представлены на сайте).

Срок рассмотрения заявления в Тинькофф ровно 30 дней. До окончания периода можно отменить заявку и оставить карту рабочей. При этом, если принято решение закрыть пластик, то не нужно уничтожать платежный инструмент до того момента, пока не будет получено заявление об аннулировании и отсутствии у клиента долгов перед компанией.

Этап 3. Полное закрытие счета и аннулирование договора

Карта Тинькофф – кредитная, а значит, у владельца есть определенные обязательства. При отказе от услуг нужно удостовериться, что договор аннулирован, и все отношения между клиентом и банком прекратились. Для этого стоит посетить Личный кабинет либо позвонить специалистам. Статус должен смениться на «Закрыт».

При уточнении информации стоит сразу же запросить документ об отсутствии долгов перед организацией. Сегодня банки часто меняют программное обеспечение и случаются ситуации, что пластик становится снова открытым. В этом случае бланк о закрытии станет финансовой гарантией отсутствия долга.

Стоит отметить, что недостаточная доступность личного контакта с сотрудниками является основным минусом работы с Тинькофф банком. Карту закрыть достаточно сложно, поскольку специалисты всегда стараются уговорить клиента, постоянно оттягивая время закрытия под различными предлогами.

Часто сотрудники просят подождать пару дней для обработки информации банком. В этом случае нужно достаточно твердо объяснить свое желание отказаться от обязательств, поскольку за каждый день действия договора начисляется процент за пользование кредитными деньгами, если лимит денежных средств использован.

Проще всего процедуру осуществить в личном кабинете, поскольку оттуда можно отправить заявление. Также кабинет содержит информацию о текущей задолженности. Но, в итоге, решать вопрос все равно придется с сотрудниками учреждения. При этом, если пластик получен через менеджера, то можно встретиться с ним и решить все вопросы.

Разблокировка

Перед началом процедуры необходимо позвонить в банк и выяснить причину блокировки (телефон 8-800-555-77-78).

Если карта заблокирована по причине неправильного ввода PIN-кода, то через сутки происходит автоматическая разблокировка. Если пластик заморожен по инициативе клиента, то для возобновления использования требуется заказать перевыпуск согласно тарифному плану.

Если карта попала в блок из-за технической ошибки, то её функции восстановятся после ручной проверки в течение трех дней. Если блок выставлен из-за подозрений в мошенничестве, то доступ к деньгам возобновится либо после выяснения всех обстоятельств, либо после перевыпуска.

При блокировке карты Тинькофф по №115-ФЗ необходимо:

- направить в банк письменный запрос с требованием разъяснить причины произошедшего;

- предоставить документы, подтверждающие легальность происхождения денег (все случаи рассматривается индивидуально, банк запрашивает разный пакет);

- направить заявление на разблокировку.

В сложных случаях Тинькофф требует личного присутствия клиента, приходится ехать в единственное отделение в Москве (Волоколамский 1-ый проезд, 10 стр. 1).

Многие держатели карт ищут способ разблокировать их через интернет, но такая возможность в Тинькофф не предусмотрена.

С заморозкой по личной инициативе, при хищении, утере или порче проблем не возникает. Основные сложности связаны с замораживанием в рамках №115-ФЗ. Из-за того, что банк обслуживает клиентов дистанционно, документооборот отнимает много времени, разблокировать карту не легко.

Каждую бумагу приходится заверять нотариально. Долго не сообщают истинные причины блокировки. Клиентам приходится ехать в Москву за свой счет, не имея четких перспектив. Разбирательства затягиваются, деньги удерживают до полугода.

Пострадавшие от блокировки отмечают, что если оформлены несколько карт, то затрагивается только та, по которой прошли подозрительные транзакции. Не устраивает отсутствие информации на официальном сайте о том, как заблокировать карту Тинькофф, приходится узнавать в чате или у оператора.

Вывод денег с брокерского счета

При необходимости инвестор может вывести валюту или рубли со своего брокерского счета. Но только на такой же валютный карточный счет. Так, вывести доллары на карту, открытую в рублях, нельзя. И наоборот. Получается, что для получения иностранной валюты вам придется открывать мультивалютную карточку. К счастью, в Тинькофф Банке такая возможность есть.

Ограничений на получение денег с брокерского счета нет никаких. В любое время дня и ночи, в любой день недели вы сможете вывести свои денежные средства. Количество операций в сутки и их сумма также не лимитированы. Деньги поступают на карту моментально и без комиссии.

Если вы не желаете переводить средства на карту Тинькофф Банка, можно указать любые другие банковские реквизиты. Но помните, что скорость зачисления денег будет зависеть от принимающей стороны. В некоторых случаях переводы могут идти 3-5 дней.

При выводе средств с брокерского счета инвестор сможет заметить, что сумма ему поступила не полностью. В чем дело? При получении денег брокер автоматически списывает налог на доход с инвестиций. Беспокоиться об его уплате больше не нужно, за исключением нескольких случаев. Клиенту придется самостоятельно заполнить декларацию, если он получил доход от валютных операций, дивиденды по иностранным ценным бумагам или денег на счете было недостаточно, чтобы снять с него положенную налоговую плату.