Как происходит снятие ккт с учета в налоговой в 2019 году?

Содержание:

- Документы по снятию ККМ для налоговой

- Когда налоговики могут снять кассу без оповещения ее владельца?

- Продолжительность смены

- Как проходит закрытие смены?

- Как снять онлайн-кассу с учета в Налоговой службе

- Порядок снятия с учета онлайн кассы

- Работаем через личный кабинет

- Как сделать Z-отчет и X-отчет

- Как снять Z-отчет и X-отчет по кассе

- Документы, обязательные к заполнению при ведении онлайн-кассы

- Пошаговое снятие ККМ

Документы по снятию ККМ для налоговой

После того, как все необходимые предварительные проверки и операции проведены, пора приступать к формированию пакета документов для налоговой. В него входит несколько важных документов, без которых снятие кассы с регистрации невозможно. Вот перечень этих документов:

- карточка, выданная при регистрации кассовой машины в налоговой;

- заявление о снятии ККМ с учёта;

- личный паспорт заявителя или представителя по доверенности;

- технический паспорт контрольно-кассовой техники и отдельно паспорт блока ЭКЛЗ;

- журнал кассира-операциониста;

- журнал регистрации вызовов технических специалистов;

- копия заверенного налоговой инспекцией баланса за последний отчётный период;

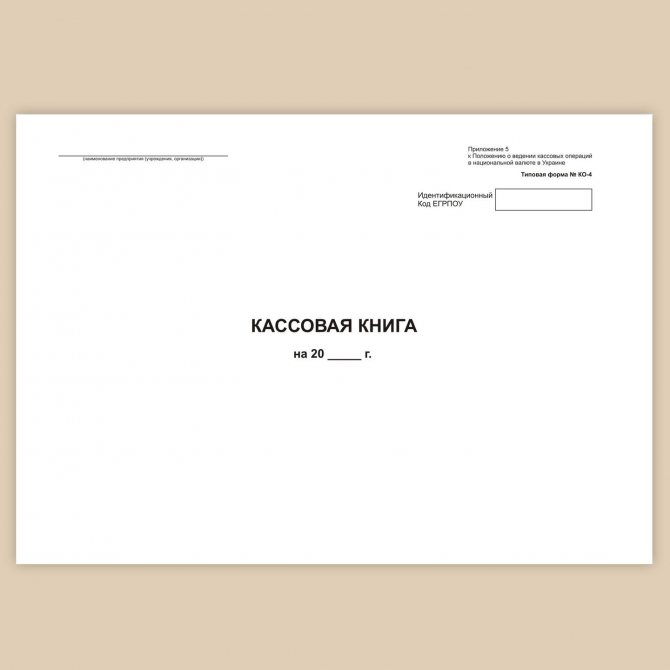

- кассовая книга от ООО;

- книга доходов и расходов от ИП.

Последние два документа не обязательны, но в некоторых случаях инспектор налоговой службы может попросить их для полноценного анализа сведений по ККМ.

От сотрудника обслуживающего центра, налоговики потребуют:

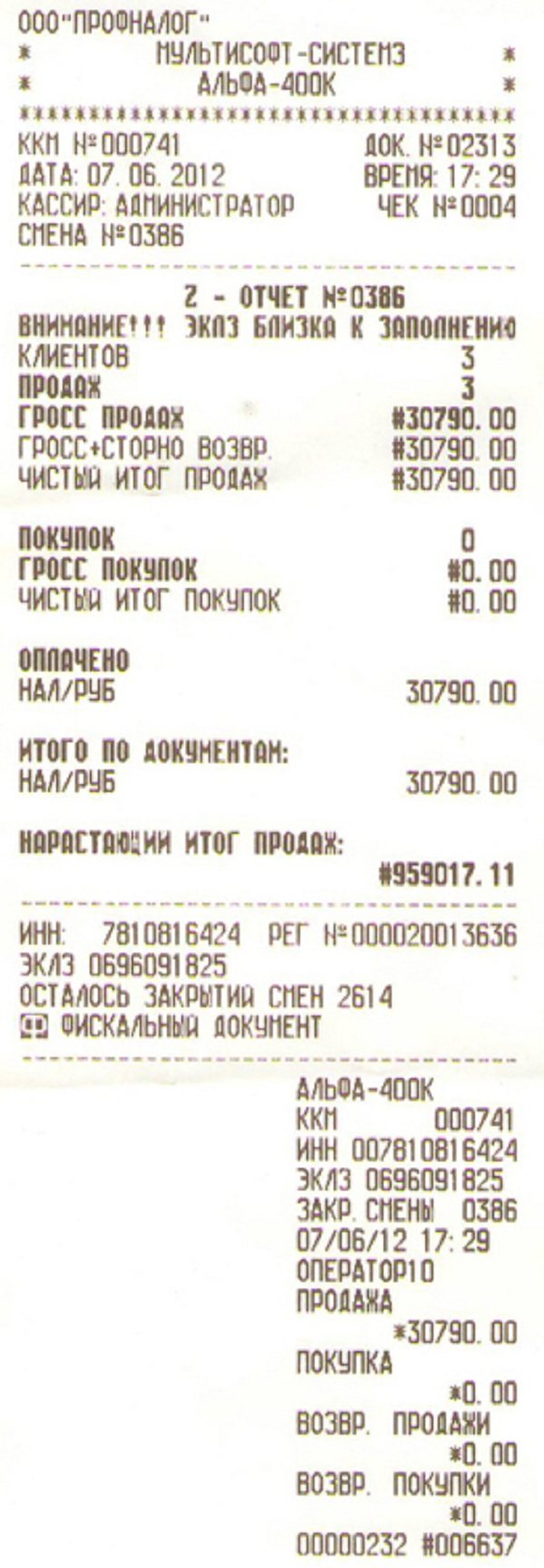

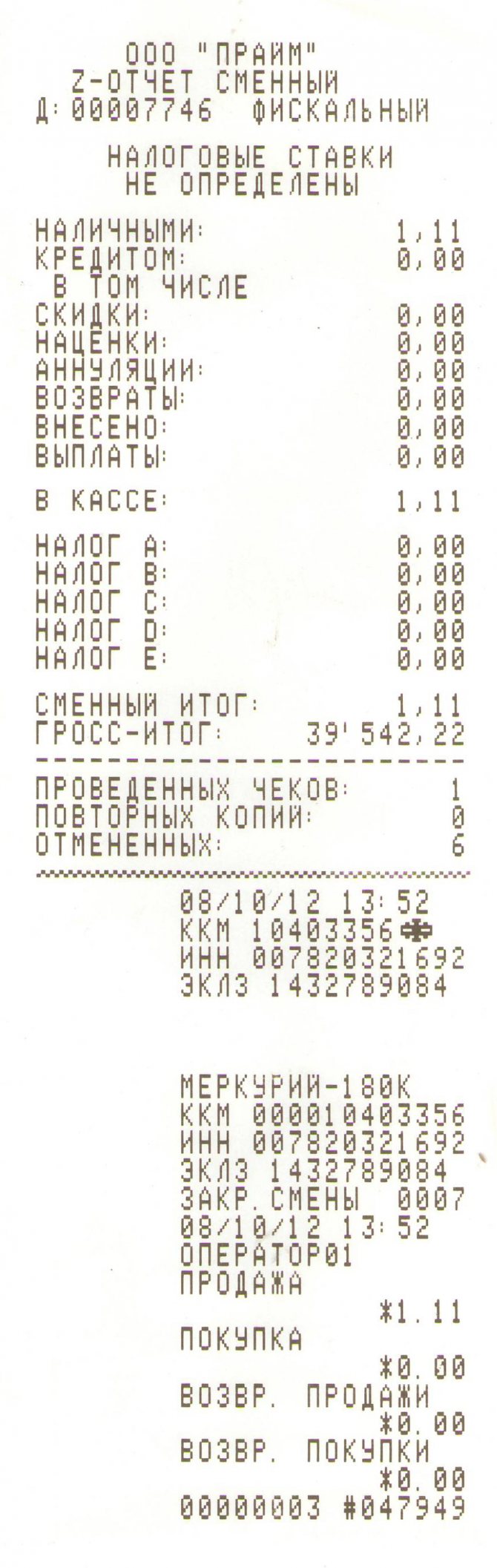

- чек с фискальным отчётом за всё время использования кассы;

- акт о снятии показаний кассовых счётчиков;

- по одному чеку-отчёту за каждые последние три года эксплуатации кассы;

- помесячные фискальные отчеты также за трехгодовой период;

- чек о закрытии архива памяти аппарата;

- отчёт по блоку памяти ЭКЛЗ;

- акт о передаче ЭКЛЗ на хранение. Кстати говоря, храниться он должен не менее пяти лет с момента снятия кассы с учета на случай возможной налоговой проверки.

После того, как все вышеперечисленные документы будут отданы специалисту налоговой инспекции, и процедура снятия кассы с учета будет завершена, с кассовым аппаратом можно делать все, что заблагорассудиться: продать, сдать в аренду, отдать в комиссионный отдел технического центра, подарить, просто поставить в угол. Однако стоит помнить, что если модель кассы вычеркнута из госреестра, дальнейшее её использование будет невозможно. В этом случае кассу можно только выбросить.

Когда налоговики могут снять кассу без оповещения ее владельца?

В действующем законодательстве описаны ситуации, когда сотрудники налоговой инспекции могут снять кассу в беззаявительном режиме. Это может произойти в случае нарушения эксплуатации онлайн-кассы или после истечения срока действия ФН.

Пора менять фискальный накопитель? Оставьте заявку, и наши специалисты осуществят замену в кратчайшие сроки.

Также налоговики могут по своей инициативе снять онлайн кассу, если ИП или же компания прекратили свою деятельность, что подтверждается соответствующей записью в реестре.

После снятия кассы ФНС на сайте налоговой в личном кабинете появится статус «ККТ снята с регистрации налоговым органом, ожидается отчет о закрытии».

Датой снятия онлайн-кассы с учета считается день формирования налоговым органом специальной карточки, подтверждающей снятие кассы с регистрационного учета. Такая карточка на протяжении пяти рабочих дней направляется владельцу онлайн ККТ. Она имеет вид электронного документа. Он подписывается УКЭП в личном кабинете ККТ либо через оператора фискальных данных.

В том случае, когда касса не соответствует требованиям действующего законодательства и по этой причине снимается с учета, то ее владелец должен на протяжении 30 дней после закрытия кассы с регистрации предоставить фискальный накопитель в налоговую инспекцию. Повторно можно будет зарегистрировать кассу в ФНС только после устранения выявленных нарушений.

Бывают ситуации, когда заканчивается срок действия фискального накопителя. Тогда на протяжении 60 календарных дней с момента снятия кассы с регистрации нужно предоставить в налоговую инспекцию все имеющиеся фискальные данные, которые хранились на ФН и не передавались сотрудникам налоговой.

В случае работы кассы в автономном режиме, в налоговую нужно будет предоставить весь архив, хранящихся на фискальном накопителе.

Если же фискальный накопитель бы утрачен, тогда владелец кассы может быть привлечен к ответственности по ст. 14.5 КоАП. Она предусматривает вынесение предупреждения или наложение штрафных санкций.

При утрате накопителя не по вине владельца, например, в сервисном центре, можно доказывать данный факт предоставлением соответствующих документов: акта приемки сервисного центра, технического заключения или другой документации.

Оставьте заявку, и получите бесплатную консультацию по контролю за сроками действия фискальных накопителей и договоров ОФД

Продолжительность смены

Смена на кассе не должна длиться более 24 часов. Поэтому отчет о закрытии смены чаще всего формируется раз в сутки.

Если смена превысила 24 часа, касса перестает создавать чеки. Чтобы вновь продолжить работу на кассе, необходимо закрыть предыдущую смену.

Как снять отчет о закрытии смены на онлайн-кассе

Перед тем как сформировать отчет о закрытии смены, рекомендуем также снимать на кассе X-отчет. Он не входит в число обязательных, но поможет вам сверить суммы за смену по данным контрольно-кассовой техники с реальным положением вещей: с наличными в денежном ящике и с отчетом с терминала эквайринга — и при наличии расхождений сформировать корректировочные документы за смену (чеки возврата и продажи с верными цифрами или чек коррекции). Х-отчет можно снимать несколько раз за смену в любое время.

Если вы работаете на кассе АТОЛ Sigma или MSPOS и у вас установлен кассовый модуль Контур.Маркет:

- Зайдите в меню. Выберите «Текущая смена».

- Нажмите на красный кружок в правом нижнем углу экрана.

- Нажмите Х-отчет. Касса напечатает отчет на чековой ленте.

- После сверки цифр и формирования соответствующих корректирующих документов выберите «Закрыть смену» в том же меню. На чековой ленте распечатается Z-отчет о сумме поступлений за смену. Данные о закрытии смены уйдут ОФД.

Если вы работаете на кассе АТОЛ 91Ф, снятие Х-отчета и закрытие смены осуществляется в режиме администратора. Для входа в нужный режим:

- Нажмите несколько раз клавишу «С», чтобы открыть экран для пароля пользователя.

- Нажмите «F2» для входа в меню выбора ролей:

- кассир;

- администратор;

- системный администратор.

- С помощью клавиш со стрелками либо цифровых клавиш выберите «Администратор» и нажмите «Ввод».

- Введите пароль «29», нажмите «Ввод» для подтверждения входа.

- Выберите третий пункт «Отчеты» и выберите первый пункт «Х-отчет». Нажмите «Ввод» для подтверждения операции.

- После сверки цифр переходите к закрытию смены — там же, где Х-отчет, пунктом ниже или на предыдущем экране (появляется сразу после ввода пароля администратора). Выберите «Закрытие смены» и нажмите «Ввод» для подтверждения операции закрытия смены. На экране появится предупреждение: «Смена будет закрыта».

- Нажмите «F1» для подтверждения операции закрытия смены. Появится сообщение «Идет печать отчета», устройство распечатает отчет о закрытии смены.

Отчет о закрытии смены в личном кабинете Контур.ОФД

Пользователи Контур.ОФД могут найти все отчеты о закрытии смены, сформированные на кассах своей организации или ИП, в личном кабинете. Выберите раздел «Чеки и документы», укажите дату, выберите торговую точку, кассу, смену и просмотрите отчеты о закрытии смены.

Заканчивается фискальный накопитель?

Как проходит закрытие смены?

Заканчивая работу, кассир обязан закрыть смену и напечатать отчет. Для этого необходимо перейти в меню Evotor POS, выбрать раздел «Касса», нажать кнопку «Закрыть смену». Касса «Эвотор» закрытие смены позволяет провести по максимально упрощенной схеме. Для удобства рекомендуется настроить автоматическую печать отчетных чеков. Аппарат будет выдавать их при открытии и закрытии очередной смены.

Для этого в меню Evotor POS перейдите в раздел «Настройки», пункт «Смена». Здесь необходимо выбрать параметры, переместив бегунок напротив нужной строки. Пользователь может включить/выключить:

- печать отчетности при открытии смены;

- выдачу документа без гашения (X-отчет);

- печать отчета о закрытии смены «Эвотор» с гашением (Z-чек);

- автоматическое закрытие смены банковского терминала вместе с кассой;

- выгрузку информации при закрытии смены по умолчанию.

Если все пункты отключены, распечатать отчет можно только в ручном режиме. Для этого необходимо из основного меню перейти в раздел «Отчеты», выбрать пункт «Кассовые отчеты» и выбрать нужный пункт (документ X или Z). Вариативность выполнения задач позволяет подобрать оптимальную схему работы.

Если вас интересует, как закрыть смену на кассе «Эвотор» и напечатать отчет о гашении, следите за наличием достаточного количества бумаги в принтере устройства. Хотя Z-отчет и не является единственным источником информации о торговых операциях за смену, кассиру желательно его не терять.

Как снять онлайн-кассу с учета в Налоговой службе

В тех случаях, когда онлайн-касса подлежит снятию с учета самим пользователем, требуется выполнить действия в 2 этапа:

Этап 1: подать в ФНС заявление по установленной форме

Оно может быть подано:

- В электронном виде через:

- личный кабинет налогоплательщика на сайте ФНС;

- личный кабинет пользователя на сайте Оператора фискальных данных.

- В бумажном виде — при личном обращении владельца онлайн-кассы в ведомство.

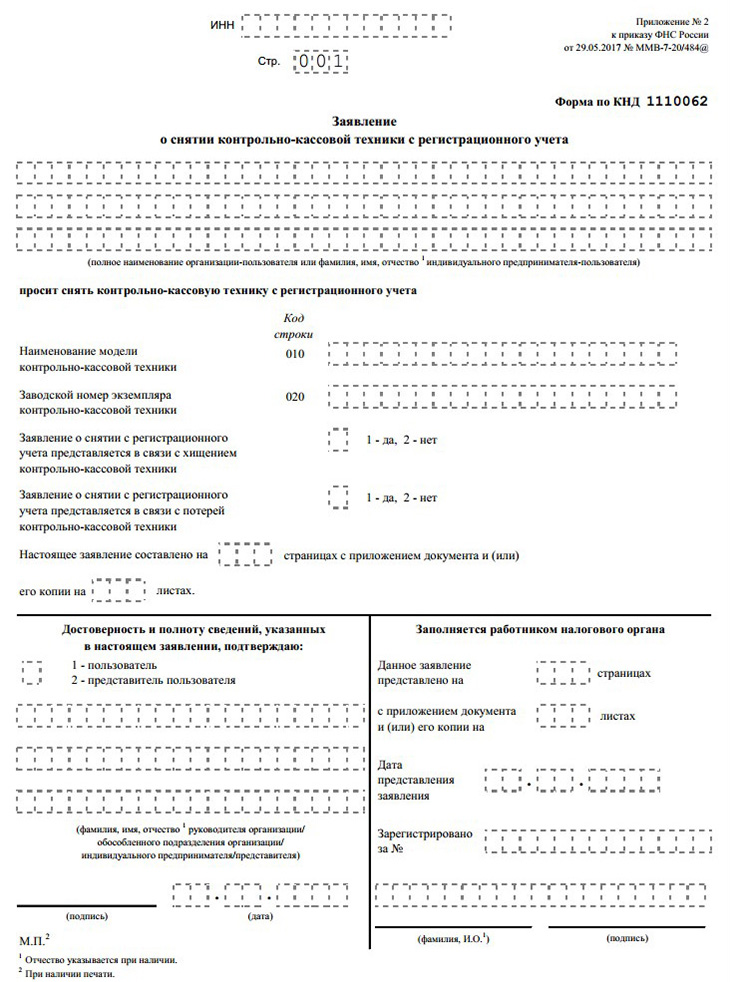

Форма заявления о снятии ККТ с регистрационного учета в ФНС (форма по КНД 1110062) и порядок его заполнения приведены в Приказе ФНС России от 29.05.2017 № ММВ-7-20/484@ (приложения №2 и №6 соответственно) — ССЫЛКА.

Скачать бланк заявления о снятии ККТ с регистрационного учета (форма по КНД 1110062) в формате Excel можно ЗДЕСЬ.

Заявление — в бумажном или электронном виде, необходимо направить в ФНС:

- не позднее одного рабочего дня, следующего за тем, в котором онлайн-касса была передана другому хозяйствующему субъекту, утеряна или похищена;

- не позднее пяти рабочих дней, следующих затем, в котором онлайн-касса сломалась.

Общий порядок снятия ККТ с регистрационного учета в Налоговой службе приведен в ст. 4.2 Закона 54-ФЗ — ССЫЛКА.

При подаче заявления также необходимо сформировать на кассе отчет о закрытии фискального накопителя. Если касса похищена или сломана (или если сломан ФН), то, понятное дело, такой отчет налоговикам сдать не получится. Здесь возможны следующие варианты:

а) касса сломалась, а фискальный накопитель — в порядке;

В этом случае нужно вынуть ФН и отнести его в ФНС вместе с заявлением в бумажном варианте. Специалисты налоговой инспекции самостоятельно считают фискальные данные с накопителя с помощью специального оборудования.

б) сломался фискальный накопитель (и в этом случае не имеет значения, что с кассой — все равно фискальные данные считать не получится);

В этом случае владельцу ККТ нужно обратиться к производителю онлайн-кассы и попросить провести экспертизу ФН. Если она покажет, что фискальные данные с него считать все же возможно (то есть, выяснится, что был «глюк» или пользователь попросту неправильно настроил фискальный накопитель для считывания), то в течение срока, не превышающего 60 дней с момента подачи заявления в ФНС пользователь должен будет направить в ведомство отчет о закрытии фискального накопителя. А если технической возможности для этого нет — нужно также принести накопитель в ФНС на считывание.

Если экспертиза подтвердит, что фискальные данные считать нельзя — то отчет в ФНС не предоставляется.

в) касса вместе с накопителем украдена.

В этом случае законодатель не регламентирует порядок предоставления сведений, дополняющих заявление. Но ФНС может в ходе последующей проверки попросить налогоплательщика предъявить документы, удостоверяющие факт кражи онлайн-кассы. Например — материалы внутреннего расследования или копию обращения в правоохранительные органы.

«Офлайновая» схема взаимодействия с ФНС — когда заявление подается в бумажном виде и сопровождается считыванием данных с фискального накопителя непосредственно в территориальном представительстве ведомства, задействуется как штатная в случае, если онлайн-касса применяется на местности, отдаленной от сетей связи (но если техническая возможность подать заявление через Личный кабинет все же есть — например, через спутниковый интернет, то ее можно задействовать — правда, фискальный накопитель, тем не менее, придется принести на считывание в ФНС).

«Офлайновую» же схему придется задействовать, если причина снятия кассы с учета — окончание срока эксплуатации ФН. Дело в том, что в этом случае накопитель автоматически блокируется, и отчет о его закрытии сформировать нельзя. Придется также нести его в ФНС.

Этап 2: дождаться, когда ФНС пришлет карточку снятия онлайн-кассы с учета.

На подготовку карточки у налоговиков есть 10 дней после приема заявления от пользователя ККТ. В случае, если ФНС сняла онлайн-кассу с учета самостоятельно, то в течение 5 дней после этого карточка должна быть подготовлена и направлена пользователю.

В общем случае карточка подготавливается в электронном виде и размещается в Личном кабинете на сайте ФНС. Но можно запросить ее, обратившись к налоговиками, в бумажном варианте.

Порядок получения формы карточки о снятии онлайн-кассы с регистрационного учета на бумажном носителе приведен в приведен в приложении № 10 к приказу ФНС России от 29.05.2017 № ММВ-7-20/484@ — ССЫЛКА.

Порядок снятия с учета онлайн кассы

Порядок действий и правила, как снять онлайн кассу с учета в налоговой, регламентируются статьей 4.2 ФЗ-54:

- Подача заявления по установленной форме о снятии ККР с регистрационного учёта.

Важно! Направить заявление в налоговую инспекцию необходимо в срок до двух рабочих дней после выявления повода для подачи. К данному заявлению прилагается отчёт о закрытии фискального накопителя

Такие сведения отправляются в ФНС только при передаче ККР другому лицу. Фискальные документы подлежат полной проверке органами налоговой инспекции

К данному заявлению прилагается отчёт о закрытии фискального накопителя. Такие сведения отправляются в ФНС только при передаче ККР другому лицу. Фискальные документы подлежат полной проверке органами налоговой инспекции.

Кроме заявления в налоговую обязательно предоставить следующие документы:

- технический паспорт на регистрационную технику;

- карточка регистрации ККТ;

- журнал кассира, отражающий Z-отчёты по каждому рабочему дню;

- учётный талон, выданный в ЦТО;

- паспорт лица, которое подаёт заявление.

Принятие решения налоговой службой о снятии кассового аппарата с регистрации. ФНС обязан уведомить заявителя о принятом решении в срок до пяти календарных дней с момента регистрации заявления. После этого налогоплательщику по почте или другими способами пересылается карточка о снятии с регистрационного учёта по установленной форме. Ее можно получить через личный кабинет на портале ФНС, а затем распечатать.

Направить заявление в органы налоговой службы можно лично, через интернет-портал www.gosuslugi.ru или почтовым уведомлением.

Заявление в налоговую не подаётся, если решение закрыть онлайн кассу принято указанным ведомством. После устранения причин необходимо перерегистрировать кассовый аппарат или фискальный регистратор и продолжить работу.

Для этого необходимо выполнить следующие действия:

- При необходимости зарегистрироваться на сайте и создать личный кабинет.

- Открыть в личном кабинете иконку «Учёт ККТ».

- Кликнуть на кнопку «Снять с регистрации».

- В появившемся бланке заявления о снятии заполнить номер фискального документа, дату, время и фискальный признак. После чего нажать «Подписать и отправить».

- В окне загорается сообщение: «ККТ снята с регистрации».

Работаем через личный кабинет

Перейдем к удаленной форме. Она более удобная, современная, надежная. И в львиной доле случаев, использовать логично именно ее. Тем более, если учитывать короткие сроки, которые отводит закон на реализацию этого действия, а именно – сутки, в обычной форме можно просто не успеть.

Для работы нам понадобится аккаунт на сайте ФНС. Завести профиль нужно обязательно заранее, это сейчас не требуется по закону, но в принципе без своего аккаунта множество процедур будут усложнены в разы.

Далее, следуем простому алгоритму:

- Авторизуемся на сайте или проходим процесс регистрации, если ранее мы не создавали своего профиля налогоплательщика.

- Понадобится раздел ККТ, который можно обнаружить в верхнем вертикальном меню. Он обозначен символов технического устройства, перепутать сложно.

- Переходим в открывшемся меню к снятию с регистрации, щелкнув мышкой по соответствующей плашке.

- Теперь нам нужно заполнить небольшую анкету. Фактически придется указать все те сведения, как и в заявлении по обычной форме. Просто в виртуальном варианте. Заполняем скрупулезно, ошибка может стать поводом для отказа.

- Используем свою электронную подпись.

- Далее, ваш запрос отправляется в разработку. Его пристально изучают сотрудники и в скором времени сообщает о ходе проверки и решении. Следуют почаще проверять свой личный профиль на сайте, чтобы быть в курсе положения дел.

Как сделать Z-отчет и X-отчет

После того, как стало ясно, что такое Х отчет, можно перейти к рассмотрению снятия. Формирование отчетности на контрольно-кассовой технике происходит автоматически. Никаких данных самостоятельно кассир вводить не должен. Все, что нужно, это произвести определенную манипуляцию, которая заключается в нажатии кнопок в нужной последовательности.

Х-отчет на Агат 1К

Какие именно кнопки должны нажиматься, зависит напрямую от типа устройства, его модели и производителя. В первую очередь рекомендуется ознакомиться с инструкцией по использованию конкретного прибора. По его снятию напечатанный чек вшивается кассиром, работающим в эту смену, в книгу «Справка-отчет кассира операциониста». Отдельно в кассовый журнал из отчета может вноситься следующая информация:

Х-отчет на Альфа-400К

- Дата и время снятия;

- Номер чека;

- Сумма денежных средств в начале и в конце смены, называемая гросс-итогом;

- Сумма скидок и возвратов.

Нужно учитывать то, что Xотчет формируется только до Z отчета. Z печатается раз в сутки, в то время как Х формируется каждым кассиром при сдаче выручки. Формирование Х-отчета производится аналогичным образом с помощью определенных комбинации с клавишами прибора, от которого и будет зависеть эта последовательность и вид конечного отчета в электронном и бумажном виде. Ниже представлено несколько изображений расшифровки Х-отчета на разных кассовых аппаратах

Х-отчет на Касби 02 МК

Важно! В обоих случаях кассовый журнал в конце смены вместе с оприходованной выручкой должен быть сдан старшему кассиру, бухгалтеру или руководителю. Это зависит от внутреннего порядка организации, принятого ее учредителем

Как снять Z-отчет и X-отчет по кассе

Общий алгоритм действий по снятию отчета следующий:

Сформированный и напечатанный Z-отчет

- Открытие смены может происходить автоматически в зависимости от кассового аппарата. Перед началом работы и совершением первой продажи новому кассиру следует проверить, соответствует ли количество наличности количеству в системе ККТ. Для этого требуется снять Х-отчет;

- Далее происходит внесение в кассу размена, то есть первоначального остатка. Это выполняется в том случае, когда предыдущий сменщик не отставил размена;

- Третьим по счету происходит снятие Х-отчета без гашения по промежутку. Выполняется эта операция, чтобы проверить кассу, например, при конфликтах, с клиентами по поводу номиналов купюр;

- Последним происходит закрытие смены, которое состоит из нескольких этапов. В первую очередь ответственное лицо снимает икс отчет и выполняет пересчет кассы. После этого, в случае необходимости, небольшая денежная сумма оставляется в аппарате, а остальная вынимается с помощью операции «Выплата из кассы».

- Самым последним этапом является формирование Z-отчета с гашением. Он обнуляет регистры продаж и возвраты за текущий рабочий день и увеличивает счетчик смен на один пункт. После всех этих действий касса считается закрытой и готова принимать следующего сотрудника в новую смену.

Таким образом, после прочтения должно быть понятно, что это такое — X-отчет и Z-отчет по онлайн кассе. Введение онлайн ККМ позволило упростить работу кассирам, которые могли забыть выполнить те или иные операции.

Документы, обязательные к заполнению при ведении онлайн-кассы

Ведение этого документа обязательно

При массовом применении онлайн-касс многие требующиеся до этого сопутствующие документы отменили, но некоторые из них до сих пор обязательно нужно вести кассиру.

Согласно необходимым указаниям, операции оборота денежных средств, осуществляемые на кассовом аппарате, должны дублироваться в следующих документах:

- кассовой книге — в ней производится учёт всех полученных и выданных средств;

- приходном кассовом ордере — выписывают получения компанией любых наличных средств;

- расходном ордере — заполняется при выдаче наличности из кассы.

Для отслеживания выручки требуется вести Х-отчёт. Он не отправляется в ФС и налоговую, а является своеобразной помощью для удобства отслеживания денежных операций. Гашение выручки из него не производится.

Главными данными, вносимыми в такой отчёт, являются:

- дата, время;

- общая сумма наличности в определённом промежутке времени;

- итоги продаж;

- число продаж за смену;

- наличные и безналичные оплаты;

- количество чеков.

Пошаговое снятие ККМ

Если онлайн-касса снимается с государственного учета ФНС самим хозяйствующим субъектом, следует придерживаться определенного порядка действий, предусмотренного нормами действующего законодательства.

Последовательность и состав этапов не могут нарушаться владельцем (пользователем) устройства ККТ. Их надлежащее соблюдение имеет решающее значение для успешного выполнения регламентированной процедуры.

Два основных этапа снятия контрольно-кассовой техники с учета:

- Подача соответствующей заявки в налоговую службу. Заявление на снятие составляется по утвержденной форме.

- Принятие (получение) от ФНС специальной карточки, удостоверяющей факт официального выведения аппарата ККТ с государственного (регистрационного) учета.

Подача официальной заявки

Как уже говорилось ранее, соответствующее заявление составляется строго по регламентированной форме и передается в ФНС одним из следующих способов:

- подача онлайн-заявления с помощью опции персонального кабинета налогоплательщика, ранее зарегистрированного на веб-ресурсе ФНС;

- подача заявления через интернет с помощью опции персонального кабинета пользователя онлайн-кассы, ранее зарегистрированного на веб-сайте выбранного оператора фискальных данных (ОФД);

- заявка на бумажном носителе подается путем личного визита (обращения) хозяйствующего субъекта в территориальный офис налоговой службы.

Бланк (образец, форму) соответствующего заявления можно беспрепятственно скачать ниже и заполнить заранее, корректно указав все нужные сведения:

- наименование и ИНН хозяйствующего субъекта;

- модель и заводской номер аппарата;

- указание причины для подачи заявки (хищение/потеря);

- подтверждение достоверности предоставленных сведений (отметка);

- дата, подпись представителя.

Если устройство онлайн-кассы похищено, потеряно или передано иному субъекту хозяйствования, крайним сроком подачи заявки на снятие ККТ с учета считается рабочий день, следующий после дня обнаружения кражи/потери и передачи аппарата.

Если произошла поломка онлайн-кассы, применяется пятидневный срок подачи заявления, отсчитываемый со дня выявления такой неисправности.

Если имеет место выход из строя фискального накопителя или кража/поломка самого аппарата ККТ, составление такого отчета не представляется возможным.

В этом случае можно рассматривать следующие типичные сценарии:

- Если фискальный накопитель нормально функционирует, а сам аппарат ККТ сломался, необходимо извлечь ФН из устройства онлайн-кассы и передать его налоговой службе, составив заявление на бумажном носителе. Специалисты ФНС самостоятельно сформируют необходимый отчет.

- Если ФН вышел из строя, необходимо запросить его экспертизу у изготовителя онлайн-кассы. Если выяснится, что в работе ФН просто произошел сбой, а необходимые данные считать с него все же возможно, последствия сбоя устраняются, отчет о деактивации ФН формируется и направляется пользователем ККТ на протяжении 60 (шестидесяти) дней с момента направления в ФНС заявки на снятие. Если же считать данные без ФНС не получится, ФН передается непосредственно в налоговую службу. Если экспертизой устанавливается невозможность считывания нужных данных, можно не отправлять отчет о деактивации в ФНС.

- Ситуация, при которой ФН похищается вместе с устройством онлайн-кассы, не регламентируется законодательством. Однако пользователю ККТ рекомендуется получить документальное подтверждение произошедшей кражи.

Если онлайн-касса снимается с учета по причине завершения срока полезного использования ФН, личный визит пользователя в налоговую службу является необходимым. Автоматическая блокировка накопителя обуславливает невозможность самостоятельного формирования отчета о деактивации.

Получение пользователем карточки

Налоговая служба оформляет данную карточку на протяжении десятидневного срока, официально отсчитываемого со дня приема соответствующего заявления от хозяйствующего субъекта – пользователя онлайн-кассы.

Если же налоговая служба самостоятельно осуществляет вывод кассового устройства с государственного учета, карточка составляется и направляется владельцу ККТ на протяжении пятидневного срока, отсчитываемого со дня официального снятия.

Как правило, такая карточка формируется в электронном виде (формате) и размещается онлайн – в персональном кабинете пользователя на веб-ресурсе ФНС. Однако можно получить её и на бумажном носителе.