Особенности возврата 13 процентного налога

Содержание:

- В каком порядке производится уплата соответствующих налогов с заработной платы

- Что такое налоговый вычет и какие вычеты предусмотрены российским законодательством?

- Как посчитать проценты, разделив число на 10

- Сферы применения налога

- Пошаговая инструкция по использованию онлайн калькулятора НДФЛ

- Плательщики и объект налогообложения

- Кому положен вычет: условия возврата 13% налога

- Подоходный налог с зарплаты

- Расчет налога из зарплаты

- Отчисления ИП в бюджет РФ

- Как посчитать 13 от суммы

- Как посчитать проценты с помощью соотношений

В каком порядке производится уплата соответствующих налогов с заработной платы

Указанными видами налогов облагаются все доходы, которые получают работники. Освобождаются от них пособия по уходу за ребенком и по беременности и родам, при выплате процентов по ипотеке, а также оплата за образование.

Описание проведения удержания налогов из заработной платы можно узнать из Налогового Кодекса РФ. Придерживаться его является обязательным условием деятельности любой организации

При этом важно уважать сроки, которые установлены для предоставления так такого документа, как налоговая декларация. Те предприниматели, которые придерживаются УСН, подчиняются общим правилам

Те предприниматели, которые придерживаются УСН, подчиняются общим правилам.

Что касается индивидуальных предпринимателей, то подоходный налог с зарплаты также должен удерживаться. Кроме того, производятся страховые отчисления не только за нанятых работников, но и за самого предпринимателя, причем расчет происходит специальным образом исходя из принятого значения МРОТ.

|

Наименование внебюджетного фонда |

Процентная ставка |

Законодательная база |

|

ПФР (Пенсионный Фонд России) |

22,00% (от начисленной заработной платы, которая за год не превышает 796 000 рублей); 10,00% (от начисленной заработной платы, которая за год превышает 796 000 рублей); 16,00% (для производителей сельскохозяйственной продукции); 26,00% (для индивидуальных предпринимателей, не использующих труд наемных работников, которые платят за себя) |

Статья 58.2 ФЗ №212 от 24.07.2009г. |

|

ФСС (Фонд Социального Страхования РФ) |

2,90%; 1,90 % (для субъектов предпринимательской деятельности, использующих налоговый режим ЕСХН) |

Статья 58 ФЗ №212 от 24.07.2009г. |

|

ФФОМС (Фонд Обязательного Медицинского Страхования) |

5,10%; 2,30% (для производителей сельскохозяйственной продукции) |

Статья 58 ФЗ №212 от 24.07.2009г. |

|

Дополнительные тарифы, установленные для выплат физическим лицам, которые заняты на подземных или работах с тяжелыми или вредными условиями труда, в горячих цехах |

9,00% |

Статья 58.3 ФЗ №212 от 27.07.2009г. |

|

ФСС (страховой сбор на травматизм) |

От 0,20% до 8,50% (в зависимости от вида деятельности) |

ФЗ №179 от 22.12.2005г. |

|

Страховые взносы/налоги |

Процентные ставки |

|

НДФЛ (налог с дохода физических лиц) |

13,00 % (для резидентов РФ); 30,00% (для нерезидентов РФ) |

|

Страховые взносы |

|

|

ПФР; ФФОМС; ФСС (взносы на социальное страхование) |

22,00%; 5,10%; 2,90% |

|

ФСС (взносы на травматизм) |

от 0,20% до 8,50% (страховой тариф будет зависеть от вида деятельности) |

Что такое налоговый вычет и какие вычеты предусмотрены российским законодательством?

Налоговый вычет – это сумма, которая уменьшает налогооблагаемую базу. Вычет позволяет либо платить меньший налог, либо вернуть ранее уплаченный налог. Таким образом, на вычет вправе претендовать только те лица, которые платят НДФЛ. Налоговый вычет подразумевает возврат 13% от суммы доходов, предусмотренной законом.

Налоговым кодексом РФ предусмотрены пять налоговых вычетов: стандартные, социальные, инвестиционные, имущественные и профессиональные.

1. Стандартный налоговый вычет включает вычет на налогоплательщика, который предоставляется отдельным категориям граждан, например «чернобыльцам», инвалидам с детства, родителям и супругам погибших военнослужащих, а также вычет на детей.

2. Социальный вычет предполагает право налогоплательщика уменьшить облагаемый доход на сумму понесенных затрат на лечение, обучение, фитнес или благотворительность (о социальных вычетах читайте в статьях «“Спортивный” налоговый вычет», «Как вернуть потраченные на обучение и лечение деньги» и «Как сэкономить на лекарствах»).

3. С 2015 г. в России можно открыть индивидуальный инвестиционный счет (ИИС). По сути, это брокерский счет с налоговыми вычетами и некоторыми ограничениями (такие счета используются для совершения операций купли-продажи акций, облигаций, валюты и др.).

Правом на инвестиционные налоговые вычеты обладают налогоплательщики, которые:

- осуществляют операции с ценными бумагами, обращающимися на организованном рынке ценных бумаг, в результате чего получили доход;

- внесли личные денежные средства на свой ИИС (вычет типа А);

- получили доход по операциям, учитываемым на ИИС (вычет типа Б).

Вычет типа А (вычет на взносы) позволяет ежегодно возвращать ранее уплаченный НДФЛ. Вернуть можно 13% от внесенной на ИИС за календарный год суммы, но не более 52 тыс. руб

Важно, чтобы у вас был уплаченный НДФЛ за этот же год: налоговая не даст вернуть больше налога, чем вы заплатили.

Вычет типа Б (вычет на доход) позволяет не платить НДФЛ с прибыли от операций на ИИС. Такой вычет можно применить только при закрытии ИИС.

Использовать можно только один тип вычета.

(О том, как владельцу ИИС получить налоговый вычет, читайте в статье «Обычный брокерский счет или ИИС: как преумножить свои сбережения?». Об инвестиционном налоговом вычете для компаний-налогоплательщиков – в статье «Налог на прибыль: нововведения 2021 года»).

4. Имущественный налоговый вычет предоставляется физическому лицу в случае:

- продажи имущества;

- покупки жилья (дома, квартиры, комнаты и т.п.);

- строительства жилья или приобретения земельного участка для этих целей;

- выкупа у налогоплательщика имущества для государственных или муниципальных нужд.

(О тонкостях предоставления имущественного налогового вычета читайте в статье «Как вернуть потраченные на покупку недвижимости деньги?»).

5. Профессиональный налоговый вычет позволяет уменьшить налоговую базу по НДФЛ налогоплательщикам, которые выделяются по профессиональному признаку. Перечень доходов, в отношении которых можно получить вычеты, включает:

- доходы, полученные индивидуальными предпринимателями (на общей системе налогообложения);

- доходы, полученные адвокатами, учредившими адвокатские кабинеты, нотариусами и другими лицами, занимающимися частной практикой;

- доходы, полученные от выполнения работ (оказания услуг) по договорам гражданско-правового характера;

- авторские вознаграждения и вознаграждения за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждения авторам открытий, изобретений и промышленных образцов, полученные налогоплательщиками.

Как посчитать проценты, разделив число на 10

Этот способ похож на предыдущий, но считать с его помощью гораздо быстрее. Но только если речь идёт о процентах, кратных пяти.

Сначала вы находите размер 10%, а потом делите или умножаете его, чтобы получить нужное количество процентов.

Пример

Допустим, вы кладёте на депозит 530 тысяч рублей на 12 месяцев. Процентная ставка составляет 5%, капитализации не предусмотрено. Вы хотите узнать, сколько денег заберёте через год.

В первую очередь надо вычислить 10% от суммы. Разделите её на 10, передвинув запятую влево на один знак. Вы получите 53 тысячи.

Чтобы узнать, сколько составляют 5%, разделите результат на 2. Это 26,5 тысячи.

Если бы в примере речь шла о 30%, нужно было бы умножить 53 на 3. Для расчёта 25% пришлось бы умножить 53 на 2 и прибавить 26,5.

В любом случае такими крупными числами оперировать довольно просто.

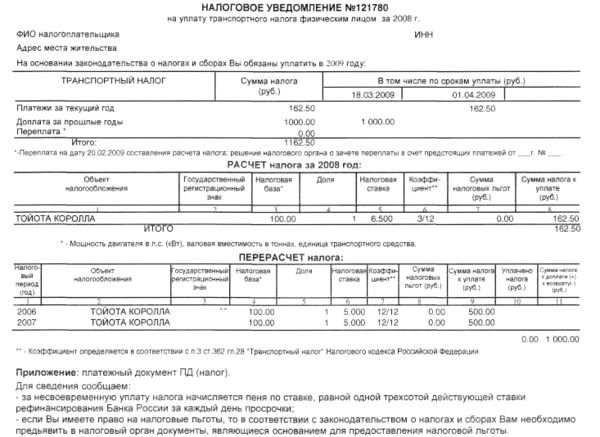

Сферы применения налога

Многие граждане ошибочно полагают, что налог в размере 13% затем идет на формирование их пенсии, социальное страхование (выплаты при нетрудоспособности, декретные и детские пособия), а также на медицинское страхование. На самом деле это не так.

Каждый работодатель обязан делать взносы на пенсионное, социальное и медицинское страхование за своих работников. Но эти взносы уплачиваются им за свой счет, и на них не уменьшается начисленная сотрудникам зарплата. То есть НДФЛ в размере 13% уменьшает размер полученных гражданином доходов, а взносы в ПФР, ФСС и ФОМС – нет.

Приведем пример. Сотруднику установлен оклад в размере 30 тыс. р.

На руки он получает 26 100 р. (30000 – 30000 * 13%).

Также работодатель ежемесячно перечисляет за него 6600 р. на пенсионное страхование (30000 * 22%); 870 р. (30000 * 2,9%) – на социальное страхование и 1530 р. (30000 * 5,1%) – на медицинское страхование.

На самом деле все удержанные налоги с зарплаты в размере 13% поступают в бюджеты соответствующего уровня (федеральный, региональный, городской или районный). Затем эти средства направляют на обеспечение работы бюджетных учреждений (в частности, больниц и школ), охрану правопорядка, экологическую и пожарную безопасность и пр.

Согласно действующему законодательству, большая часть собранных налогов в размере 85% поступает в бюджет субъекта: города федерального значения (такого, как Москва или Санкт-Петербург) или региональный бюджет (например, Тульской или Тверской области). Остальные 15% уходят в муниципальные образования. Такое распределение производится, согласно положениям ст. 56 Налогового кодекса.

Направления расходов (например, то сколько потратят на ремонт больниц, благоустройство города, образовательные услуги и пр.) определяется уже местными властями при принятии бюджета на текущий год.

То, каким образом распределяются эти средства, можно найти в открытом доступе. Например, с направлениями бюджетных расходов для Москвы на текущий год можно ознакомиться на сайте «Открытый бюджет».

Очевидно, что источником формирования бюджета выступают не только зарплатные налоги, но и налоговые поступления от предпринимателей и предприятий за ведение ими бизнеса на российской территории. Так, согласно статистике, на подоходный налог сейчас приходится 20% среди источников его формирования, больше (23%) принадлежит налогу на добычу полезных ископаемых.

Таким образом, ежемесячно сотрудники должны перечислить в пользу государства НДФЛ в размере 13% от их зарплаты. В данном случае работодатель выступает их налоговым агентом: удерживает подоходный налог и перечисляет его в бюджет. НДФЛ поступает в региональный бюджет и затем расходуется на различные цели. Помимо НДФЛ 13%, который сотрудник платит из своего кармана, работодатель ежемесячно отчисляет 22% от его доходов на пенсионное обеспечение, 5,1% – на медицинское страхование и 2,9% – на социальное страхование. Большая часть собранного НДФЛ зачисляется в региональные бюджеты, а 15% направляется в муниципальные.

Дорогие читатели, каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:

- Москва: +7 (499) 110-33-98.

- Санкт-Петербург: +7 (812) 407-22-74.

Пошаговая инструкция по использованию онлайн калькулятора НДФЛ

Чтобы рассчитать размер подоходного налога с заработной платы с помощью представленного калькулятора, нужно выполнить несколько шагов.

|

Шаг 1 |

В поле 1 определиться с вариантом расчета | Вариантов два:

|

|

Шаг 2 |

В поле 2 указать сумму дохода | В данное поле онлайн калькулятора вписывается размер заработной платы (начисленной или выданной), в отношении которой требуется рассчитать НДФЛ. |

|

Шаг 3 |

В поле 3 указать данные для расчета вычета на детей | В поля онлайн калькулятора вносится возраст всех детей в семье, в том числе совершеннолетних. Общее количество детей необходимо указать, для правильного расчета очередности рождения, от которой зависит размер стандартного детского вычета.

Для каждого ребенка внесите возраст — количество полных лет на дату расчета. Если детей нет — поля не трогайте. Если зарплата с начала года достигла 350 000 руб., то вычет на детей уже не положен до конца текущего года, поля калькулятора о возрасте заполнять не нужно. |

|

Шаг 4 |

В поле 4 указать прочие стандартные вычеты, положенные за особый статус | НК РФ предусмотрено два виды:

Если данные виды льготы не положены, поле заполнять не нужно. |

Ставку менять не нужно, так как к доходу в виде заработной платы резидентов РФ применяется 13%, которая по умолчанию стоит в данном поле.

После внесения указанной информации калькулятор в автоматическом онлайн режиме проведет расчет НДФЛ, а также начисленной суммы зарплаты и подлежащей выдаче на руки.

От начисленной зарплаты

Исходные данные:

Бухгалтер рассчитал заработную плату за март 2021 года — 38 700 руб. У работника трое детей — 2, 8, 15 лет. Определим, сколько нужно выплатить сотруднику, и какой налог перечислить в бюджет.

Как рассчитать НДФЛ, который нужно удержать от начисленной суммы дохода:

Заполняем поля онлайн калькулятора в следующем порядке:

- Выбираем первый вариант расчета.

- Сумма дохода — 38 700.

- Указываем возраст детей — первого 15, второго 8, третьего 2.

Результаты онлайн расчета:

- общий размер вычета = 5 800 (1400 + 1400 + 3000).

- размер удержания = 4 277.

- ЗП на руки = 34 423.

Форма калькулятора в заполненном виде:

От суммы на руки

Исходные данные:

Сотрудник получил на руки 45 200 руб. У него один ребенок 10 лет. Определим, какую сумму дохода ему начислил бухгалтер и сколько налога удержал из зарплаты.

Как рассчитать НДФЛ, который удержан из дохода:

В форму онлайн калькулятора внесем следующие данные:

- Выбираем второй вариант расчета.

- Вносим сумму 45 200.

- Указываем возраст первого ребенка — 10.

Результаты онлайн вычислений:

- вычет = 1400;

- размер удержания = 5 038,94.

- ЗП начисленная = 50 238,94.

Форма калькулятора в заполненном виде:

Плательщики и объект налогообложения

Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения подразделяемые на две группы:

- лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев);

- лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

30 апреля — крайний срок для подачи отдельными категориями налогоплательщиков, обязанных самостоятельно задекларировать доход, декларации по налогу на доходы физических лиц.

Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства в течение всего года.

Лица, обязанные самостоятельно декларировать доход:

- индивидуальные предприниматели;

- нотариусы, адвокаты, другие лица, занимающиеся частной практикой;

- физические лица по вознаграждениям, полученным не от налоговых агентов;

- физические лица по суммам, полученным от продажи имущества;

- физические лица, резиденты РФ по доходам, полученным от источников, находящихся за пределами РФ;

- физические лица, по доходам, при получении которых не был удержан налог налоговыми агентами;

- физические лица, получающие выигрыши, выплачиваемые организаторами лотерей и других основанных на риске игр;

- физические лица, получающие доходы в виде вознаграждения, выплачиваемого им как наследникам авторов произведений науки, литературы, искусства, а также авторов изобретений;

- физические лица, получающие от физических лиц доходы в порядке дарения.

Пример:

Доходы, полученные лицами от занятия преподавательской деятельностью и проведения консультаций, подлежат обложению налогом на доходы физических лиц.

Для граждан, проживающих в Российской Федерации более 183 дней в году, такие доходы облагаются по налоговой ставке 13%.

В случае получения таких доходов необходимо помнить, что если Вы занимаетесь преподавательской деятельностью либо оказываете консультационные услуги самостоятельно, на основании договора гражданско-правового характера, Вы обязаны отразить полученные доходы в налоговой декларации и представить ее не позднее 30 апреля года, следующего за годом получения рассматриваемых доходов, в налоговый орган по месту жительства. И не позднее 15 июля того же года уплатить исчисленную в налоговой декларации сумму налога в бюджет.

В соответствии со ст.217 НК РФ не все доходы физических лиц облагаются НДФЛ

Доходы, облагаемые НДФЛ

Доходы, не облагаемые НДФЛ

- от продажи имущества, находившегося в собственности менее 3 лет;

- от сдачи имущества в аренду;

- доходы от источников за пределами Российской Федерации;

- доходы в виде разного рода выигрышей;

- иные доходы.

- доходы от продажи имущества, находившегося в собственности более трех лет;

- доходы, полученные в порядке наследования;

- доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца или мать) братьев и сестер);

- иные доходы.

Отчетный период

Год

Налоговый период

Год

Порядок уплаты НДФЛ в виде фиксированного авансового платежа распространен на иностранных граждан, прибывших в Российскую Федерацию в безвизовом режиме и работающих на основании патента не только у физических лиц (как было до 2015 года), но и в организациях,у индивидуальных предпринимателей или занимающихся частной практикой лиц (например, адвокатов, учредивших адвокатский кабинет).

НДФЛ в виде фиксированных авансовых платежей уплачивается за период действия патента в размере 1 200 рублей в месяц, с индексацией платежа на коэффициент – дефлятор, установленный на соответствующий календарный год и коэффициент, отражающий региональные особенности рынка труда, устанавливаемый на соответствующий календарный год законом субъекта Российской Федерации (Федеральный закон от 24.11.2014 № 368-ФЗ).

Кому положен вычет: условия возврата 13% налога

Претендент на вычет должен соответствовать нескольким условиям:

- заявитель – налоговый резидент страны, который находился в пределах России минимум 183 дня на протяжении 1 года;

- заявитель выплачивает налоги, имеет официальную зарплату;

- есть документы, которые подтверждают приобретение квартиры, а не получение ее по договору дарения или наследования (для получателей маткапитала и субсидий, а также участников военной ипотеки устанавливаются другие правила расчета вычета);

- есть правоустанавливающая документация на жилье (справка из ЕГРН, акт приема-передачи жилого объекта);

- до 2014 года заявитель не оформлял имущественный вычет;

- жилье куплено у третьих незаинтересованных лиц, а не у близких.

К родственникам относятся супруг, мать, отец, усыновитель, ребенок (родной или усыновленный), сестра, брат, попечитель, опекун. Также в возврате средств откажут, если жилье куплено у лица, который мог оказать влияние на сделку (начальник, сожитель, родитель общего внебрачного ребенка).

Как получить вычет, если я не работаю? В соответствии с законодательством РФ право на вычет сохраняется, однако воспользоваться им удастся только после официального трудоустройства. Когда появится облагаемый 13% налогов доход, можно будет заявить вычет и вернуть налог или не платить его, оформив возврат через бухгалтерию своей компании.

Наши эксперты знают ответ на Ваш вопрос

Хотите решить свою проблему? проконсультируйтесь у нашего юриста по форме или по номерам телефонов:

- Москва доб. 143

- СПб доб. 702

- РФ доб. 684

Подоходный налог с зарплаты

Для граждан России НДФЛ – основной обязательный налог, удерживаемый с доходов каждого трудоустроенного человека, начиная с первой зарплаты. Обложению этим налогом подлежат, как правило, все виды доходов, за исключением небольшого перечня пособий и компенсаций. Применяемая ставка налога варьируется от 9 до 35% в зависимости от вида дохода. Начисляется и удерживается налог в момент начисления дохода, иными словами, начислив заработную плату, бухгалтер сразу же производит удержание налога и не вправе выдать ее на руки, не сделав перечисление суммы налога. Налог начисляется на следующие доходы: заработная плата, начисленная по контракту, трудовому договору; дивиденды от участия в прибыли компаний; от сдачи в аренду недвижимого или другого имущества; выигрыши и полученные призы; получение материальной выгоды; от продажи недвижимости или авто, ценных бумаг или долей в ООО. Подоходный налог с зарплаты: что это и сколько?

Итак, выяснив, что подоходный налог – это обязательное удержание с суммы заработной платы, рассмотрим виды начислений, производимых в рамках такого емкого понятия, как «заработная плата» и составим перечень выплат, не облагаемых НДФЛ. Все основные выплаты – оклад, оплата по повременным и сдельным расценкам, оговоренные суммы по трудовым договорам и контрактам, премиальные выплаты, единовременные поощрения и всевозможные надбавки за выслугу лет и территориальные повышающие коэффициенты подлежат обязательному обложению НДФЛ. Не облагаются подоходным: материальная помощь, донорские вознаграждения, алименты, пенсии, стипендии, выходное пособие при увольнении, возмещение ущерба от причинения увечья, командировочные расходы, другие компенсационные выплаты. Ставка налога с зарплаты на протяжении достаточно долгого периода времени остается фиксированной и составляет в большинстве случаев 13%. Законодательство дает определение объекта налогообложения и налоговой базы. Начисление НДФЛ регламентируется НК РФ: Ст.

Для начала нужно разобраться, что он из себя представляет, как можно его рассчитать. НДФЛ – один из основных налогов, которые платится физическими лицами и ИП (индивидуальными предпринимателями). Этот налог представляет определенный процент от дохода (в денежном или натуральном виде, полученной материальной выгоды), за отчетный период, на территории РФ. Основными процентными ставками, по которым насчитывается НДФЛ являются 13% и 30% (для граждан РФ и граждан других государств соответственно). Некоторые виды доходов облагаются налогом по другой процентной ставке: — выигрыши, призы от 4 тыс.

Расчет налога из зарплаты

Для того чтобы наглядно ознакомиться с налогами в доходной части, предлагаем просмотреть некоторые примеры. Чтобы узнать размер налогообложения, необходимо использовать специальную формулу:

- Н – налог,

- ПС – процентная ставка,

- ОС – облагаемая сумма.

При этом стоит учесть, что для ОС возможно будет необходимо провести дополнительные подсчеты. Это связано с тем, что в некоторых ситуациях к доходной части лица используются вычитания – упрощения, которые помогают уменьшить налогооблагаемую сумму для определенных категорий лиц. Формула ОС в таком случае будет:

- ДЧ – доходная часть лица,

- В – вычитания.

Попробуем подсчитать налогообложение на самых популярных примерах.

Пример 1. Налогообложение на заработную плату без вычитаний

Гражданин Литвинов имеет заработную плату в размере 42 000 рублей. Необходимо узнать размер его ежемесячного налога.

Для этого, прежде всего, необходимо определиться с процентной ставкой. Так как в данном случае доходная часть представляет собою заработную плату, то используем 13%.

42 000 рублей * 13% = 5 460 рублей.

Именно в таком размере должен поступать каждый месяц налог от гражданина Литвинова. Его чистый доход составит:

42 000 рублей – 5 460 рублей = 36 540 рублей.

Пример 2. Налогообложение на заработную плату с использованием вычетов

Гражданка Исакова имеет зарплату в размере 56 000 рублей в месяц. При этом у нее двое несовершеннолетних детей. Она подала документы на использование вычета. Подсчитаем размер ее ежемесячного налогообложения.

Прежде всего, найдем размер вычета. Поскольку у нас имеются двое несовершеннолетних детей, то государством предусмотрено упрощение в 1 400 рублей на каждого из них. Общая сумма вычитания составит:

1 400 рублей * 2 = 2 800 рублей.

Отнимаем размер такого упрощения от общего дохода Исаковой:

56 000 рублей – 2 800 рублей = 53 200 рублей.

Уже непосредственно от этой разницы вычисляем размер налогообложения. Ставка остается той же, что и в предыдущем примере:

53 200 рублей * 13% = 6 916 рублей.

Для сравнения вычислим размер налога без вычета:

56 000 рублей * 13% = 7 280 рублей.

Как видим, налоговые вычеты обязательно необходимо учитывать при подсчете размера налогообложения, поскольку суммы с их использованием и без будут разные.

Пример 3. Налогообложение с отпускных

Довольно часто возникает вопрос о том, облагаются ли налогом отпускные средства, как и другая доходная часть? Проанализировав нормы законодательства, следует тот факт, что такого рода выплата считается дополнительной заработной платой, а значит – подлежит налогообложению. Вычисление размера налога происходит точно по такой же схеме и с использованием такого же процента, как и при поиске размера обязательного платежа с зарплаты.

Например, гражданин Фаянсов получил отпускные средства в размере 25 000 рублей. Налог на такой доход составит:

25 000 рублей * 13% = 3 250 рублей.

Гражданин Михеев получил в 2014 году дивиденды на сумму 30 000 рублей. Прежде всего, определимся с процентной ставкой. Так как доход такого рода относится к первой группе, то использовать необходимо 9%.

Сумма налога составит:

30 000 рублей * 9% = 2 700 рублей.

Посмотреть, как можно посчитать зарплатные налоги — на следующем видео:

Отчисления ИП в бюджет РФ

ИП платит государству из ФОТ следующие отчисления:

- страховую часть ПФР – 16% (если служащий по найму родился ранее 1967 г. р. – 22%);

- накопительную часть ПФР – 6% (если подчинённый родился ранее 1967 г. р., то взносы ИП не платит);

- на страхование служащих по найму, которые на определённое время потеряли свою трудоспособность (по временной трудоспособности) – 2,9%;

- на страхование от несчастного случая на производственном участке — чем выше класс профессионального риска, тем выше процент отчисления;

- во ФФОМС – 5,1%.

Используя вышеперечисленные проценты, можно посчитать, какую сумму предприниматель должен будет заложить в ФОТ.

Так, при начислении работнику зарплаты в 20000 р. ИП выплачивает государству 6040 р. (ПФР – 4400 р.; ФСС – 580 р. + 40 р.; ОМС – 1020 р.). В этом случае ИП заложит в ФОТ сумму в 26040 р., а не 20000 р.

В итоге в 2019 г. каждый ИП перечислит за каждого наёмного работника не менее 30% ФОТ во внебюджетные фонды государства.

В некоторых государствах установлен порядок, когда работник получает заработную плату полностью, без удержания налога. Иностранный гражданин получает квитанцию на оплату подоходного налога, в которой указана сумма и по какой статье налогового кодекса он должен заплатить.

В России такого нет. Работник не знает сумму. Он знает только то, что из его зарплаты будет вычтен рассматриваемый налог.

https://youtube.com/watch?v=XQdv0bvUPa8

Как посчитать 13 от суммы

Для тех, кому сложно посчитать сумму вычета подоходного налога, существуют специальные онлайн калькуляторы. Они не только вычисляют процент от заданного значения, но и выделяют процент от суммы и процент от разницы. Таким образом, используя возможности глобальной сети, пользователь может быстро осуществить необходимые вычисления и заполнить декларации, проверить законность выплат и прочее.

Существует еще один простой способ, как посчитать 13 от суммы. Для этого нужно общую сумму, от которой нужно выделить процент, разделить на 100, а результат умножить на 13. То есть если вы рассчитываете подоходный налог от заработной платы в 20 тыс. руб. получится 20000/100 х 13 = 2600 руб. Этот результат и составит 13%.

Еще один ручной способ – умножить общую сумму на количество процентов в сотых долях. То есть вместо деления и умножения вам достаточно совершить одно действие: умножить на 0,13. Если взять для расчетов предыдущий пример, то получится аналогичный результат: 20000 х 0,13 = 2600 руб.

В комментируемом письме финансовое ведомство разъясняет порядок расчета отчислений в резерв на гарантийный ремонт и гарантийное обслуживание при осуществлении производства с длительным технологическим циклом. При этом из письма можно выделить два момента: первый – на какую дату суммы отчислений в резерв по гарантийному ремонту признаются расходом для целей налогообложения, второй – как исчисляется предельный размер резерва именно при производствах с длительным циклом.

Деление затрат на прямые и косвенные используется как в бухгалтерском, так и в налоговом учете. При этом законодатель не определил четкого перечня данных затрат, что приводит к разногласиям на практике. Постановление АС ПО от № Ф06-18293/2017 – один из наглядных примеров, когда налоговики разошлись с налогоплательщиком во мнениях по квалификации сразу нескольких видов затрат, свойственных производственным предприятиям. Что это за затраты и к каким расходам (прямым или косвенным) они должны быть отнесены по законодательству?

Тема, связанная с доначислением налогов (в частности, НДС) вследствие получения налогоплательщиком необоснованной налоговой выгоды, более чем популярна. Мы уже отмечали, что инспекции в обоснование своей позиции находят доводов все больше и больше. Но, увы, действуют порой формально, что, кстати, подтвердила и ФНС, проанализировав вынесенные в 2019 году решения по результатам налоговых проверок, а также принятые решения по жалобам налогоплательщиков и результаты судебного обжалования данных решений. И какова же реакция главного налогового ведомства страны? В Письме от № ЕД-5-9/547@ оно дало нижестоящим налоговым органам свои рекомендации на этот счет. Полагаем, ознакомиться с ними будет полезно и налогоплательщикам.

Минфин России разъяснил, что ИП вправе получить один патент для ведения предпринимательской деятельности по передаче в аренду (наем) нескольких объектов, находящихся на территории Московской области (письмо Департамента налоговой и таможенной политики Минфина России от 24 апреля 2019 г. № 03-11-12/24530).

В соответствии с ч. 1 ст. 1064 ГК РФ вред, причиненный личности или имуществу гражданина, подлежит возмещению в полном объеме лицом, причинившим вред. При этом компенсация морального вреда производится независимо от подлежащего возмещению имущественного ущерба (ч. 3 ст. 1099 ГК РФ). Казалось бы, исходя из приведенных положений, можно сделать вывод, что независимо от вида ущерба – материального или морального – суммы, выплачиваемые в счет его возмещения, можно расценивать в качестве законодательно установленной компенсации.

Как посчитать проценты с помощью соотношений

В некоторых случаях можно воспользоваться простыми дробями. Например, 10% — это 1/10 числа. И чтобы узнать, сколько это будет в цифрах, достаточно разделить целое на 10.

- 20% — 1/5, то есть нужно делить число на 5;

- 25% — 1/4;

- 50% — 1/2;

- 12,5% — 1/8;

- 75% — это 3/4. Значит, придётся разделить число на 4 и умножить на 3.

Пример

Вы нашли брюки за 2 400 рублей со скидкой 25%, но у вас в кошельке только 2 000 рублей. Чтобы узнать, хватит ли денег на обновку, проведите серию несложных вычислений:

100% — 25% = 75% — стоимость брюк в процентах от первоначальной цены после применения скидки.

2 400 / 4 × 3 = 1 800. Именно столько рублей стоят брюки.