Последствия банкротства для должника

Содержание:

- Как подать заявление на признание физического лица банкротом

- Досудебный порядок урегулирования споров с арбитражными управляющими

- Цена банкротства физических лиц под ключ в Москве

- Для чего нужен финансовый управляющий

- Условия для подачи заявления на банкротство в Арбитражный суд

- Банкротство физических лиц: за и против

- Стоимость услуг по юридическому сопровождению банкротства

- Процедура банкротства физлица с суммой долга от 50 до 500 тыс. руб. Пошаговая инструкция

- Кто начинается процесс банкротства юрлица?

- Каковы последствия при банкротстве для родственников должника

- Банкротство физических лиц: процедура

- Сопровождение процедур банкротства – кто может оказать квалифицированную помощь

- Этапы процедуры банкротства физического лица: как пройти самостоятельно

- Основные этапы процедуры: пошаговая инструкция

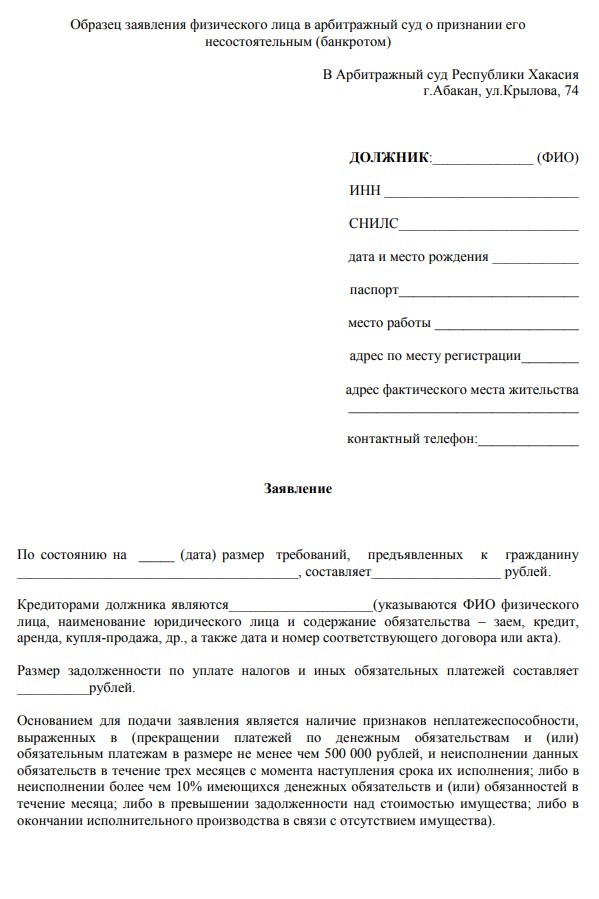

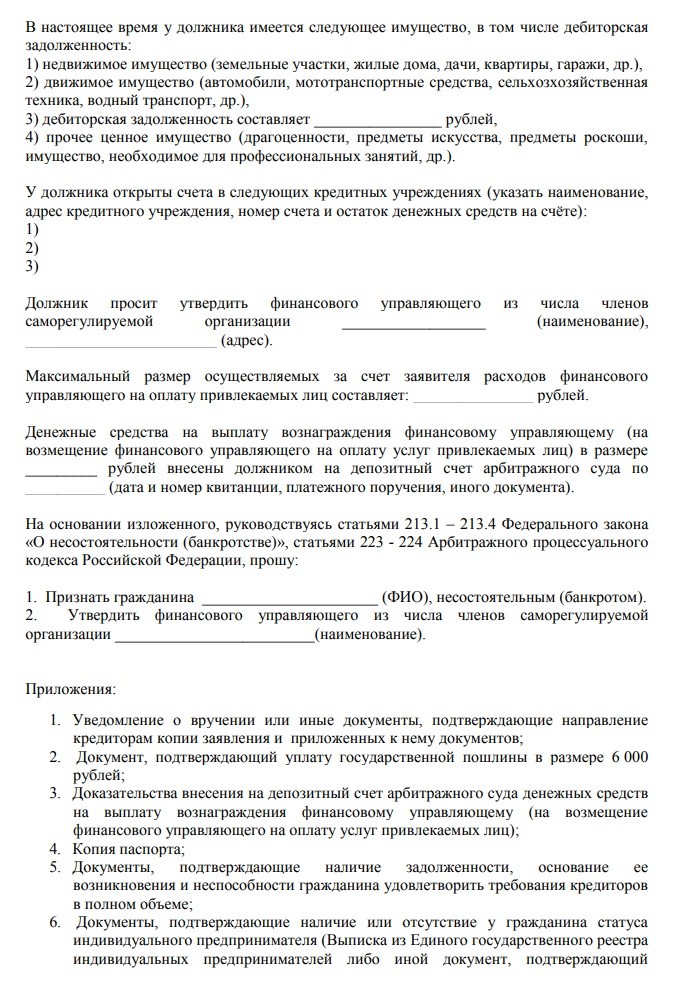

Как подать заявление на признание физического лица банкротом

В заявлении вы указываете: наименование и адрес арбитражного суда, свои ФИО, ИНН и СНИЛС, дату рождения, место официального трудоустройства, адрес по прописке и тот, где фактически проживаете, номер телефона. Затем следует написать сумму, которую вы должны кредиторам, ФИО заимодателя или наименование кредитной организации, одолжившей вам деньги.

Дальше нужно вписать финансового управляющего с просьбой его утвердить. Отметьте адрес и наименование СРО (саморегулируемой организации), в которой он работает. Вы заранее ведете самостоятельный поиск СРО. Напишите максимальную величину расходов, которые готовы понеси в счет уплаты привлекаемых лиц. Это могут быть оценщики и другие специалисты. Их услуги оплачивает заявитель, причем сразу переводом на счет арбитражного суда.

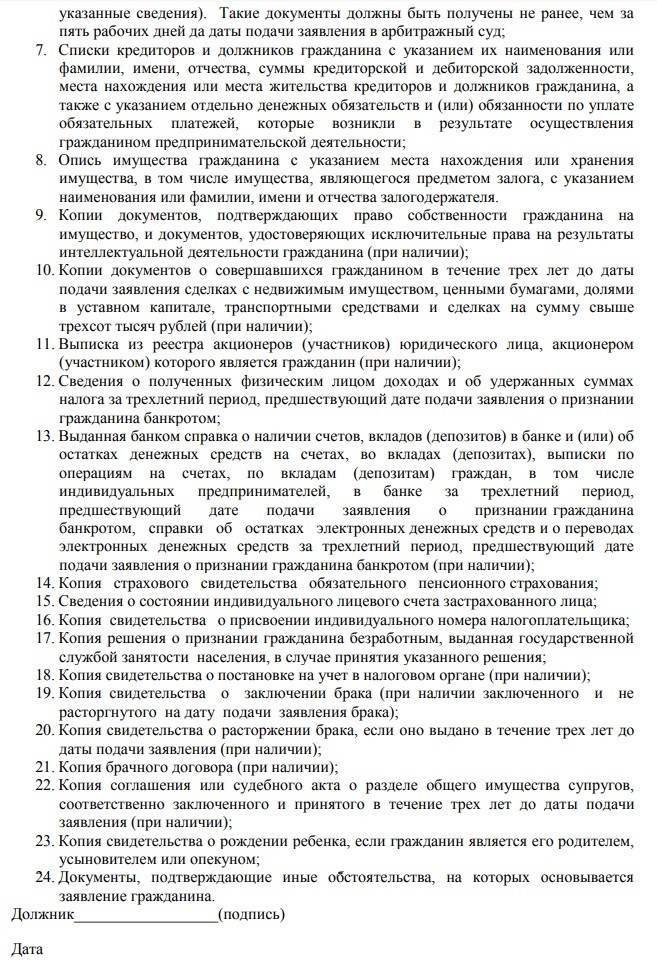

Опираясь на статьи 213.1-213.4, 223-224, просите признать вас финансового несостоятельным. К заявлению прикладываются: перечень кредиторов (наименование, ФИО, сумма задолженности), опись имущества, в том числе залогового (место хранения/нахождения) и копии прочих документов. В конце ставится подпись должника и дата.

Досудебный порядок урегулирования споров с арбитражными управляющими

^К началу страницы

В целях реализации пункта 11 вышеуказанного постановления приказом Минэкономразвития России от 19.10.2007 №351 «Об утверждении Порядка выбора органом, уполномоченным представлять в делах

о банкротстве и в процедурах банкротства требования об уплате обязательных платежей и требования Российской Федерации по денежным обязательствам, саморегулируемой организации арбитражных управляющих при подаче в арбитражный суд заявления о признании

должника банкротом» утвержден порядок выбора органом, уполномоченным представлять в делах о банкротстве и в процедурах банкротства требования об уплате обязательных платежей и требования Российской Федерации по денежным обязательствам, СРО АУ

при подаче в арбитражный суд заявления о признании должника банкротом (далее – Порядок выбора).

Решение о выборе СРО при подаче в арбитражный суд заявления о признании банкротом стратегических предприятия или организации принимается уполномоченным органом в соответствии с Порядком выбора, если иное не установлено решением Правительственной комиссии

по обеспечению реализации мер по предупреждению банкротства стратегических предприятий и организаций, а также организаций оборонно-промышленного комплекса, образованной в соответствии с постановлением Правительства Российской Федерации от 22.05.

Сведения о взыскании убытков, причиненных Российской Федерации действиями арбитражных управляющих

^К началу страницы

Достижение данной цели невозможно без организации конструктивного диалога с сообществом арбитражных управляющих, которые являются ключевыми участниками в делах о банкротстве.

Существующие в настоящее время способы взаимодействия налоговых органов и арбитражных управляющих, ограничены, в основном, обжалованием действий (бездействия) арбитражных управляющих в арбитражный суд, а также в орган по контролю (надзору) за их деятельностью.

Вместе с тем, принятая и реализуемая в настоящее время в Российской Федерации концепция саморегулирования предполагает не только проведение последующего контроля, но и предупреждение членами соответствующих саморегулируемых организаций нарушений.

К числу наиболее распространенных нарушений, совершаемых арбитражными управляющими, относятся нарушения, носящие формальный характер, а также нарушения, последствия которых могут быть устранены арбитражным управляющим во внесудебном порядке.

Данный формат предполагает внедрение внесудебного порядка обжалования налоговыми органами действий (бездействия) арбитражных управляющих в саморегулируемую организацию, членом которой он является.

Результатом организации диалога должно стать оперативное устранение допущенных арбитражными управляющими нарушений, а также снижение издержек, связанных с участием в арбитражных судах, и, как следствие повышение эффективности процедур банкротства.

Цена банкротства физических лиц под ключ в Москве

Стоимость оформления банкротства физического лица складывается из трех составляющих:

- досудебные и судебные расходы;

- оплата услуг финансового управляющего;

- юридические услуги.

Перед обращением в арбитражный суд потребуется оплатить госпошлину в размере 300 рублей, а также почтовые расходы на отправку копии заявления каждому кредитору. Стоимость одного письма 100 рублей.

Дополнительно может потребоваться оплатить определенную сумму за выдачу справки о размере задолженности. Эту плату взимают некоторые банки. Ее размер варьируется от 100 до 500 рублей. Получение справки необходимо. Можно потребовать выдать документ бесплатно, но в этом случае есть риск, что он будет подготавливаться около месяца.

Дополнительные судебные расходы включают в себя обязательную публикацию данных в газете «Коммерсант» о том, что в отношении гражданина была запущена процедура банкротства. Стоимость публикации составляет около 11 000 рублей. Она зависит от размера объявления. Публикация в газете необходима в начале каждой процедуры. Помимо факта начала делопроизводства о банкротстве потребуется реструктуризация долга и реализация имущества на торгах.

Кроме того, необходимо сделать публикации в Едином федеральном реестре сведений о банкротстве (ЕФРСБ). Стоимость одной публикации тут фиксирована – 430,17 рублей. Однако точное количество объявлений неизвестно – это будет зависеть от процедуры и количества кредиторов, изъявивших желание участвовать в процедуре.

Дополнительно может потребоваться 2000-3000 рублей. Сюда войдут мелкие расходы финансового управляющего – почтовые затраты, оплата услуг в банке и проч. За работу финансового управляющего потребуется заплатить 25 000 рублей. Размер этой выплаты фиксирован.

Сумму, требуемую за оплату услуг финансового управляющего, необходимо внести на депозитный счет арбитражного суда. При необходимости можно подать ходатайство о перечислении этого платежа в рассрочку.

Нужно ли обращаться к юристам и дополнительно оплачивать их услуги? Конечно, можно попытаться действовать самостоятельно, но на практике это удается редко. Сложности возникают уже на этапе сбора документов – из-за неправильного оформления арбитражный суд отказывает в проведении процедуры. Чтобы не тратить лишнего времени и денег, лучше сразу обратиться за юридической помощью при банкротстве.

В результате за всю процедуру придется заплатить 90 000-150 000 рублей. В эту сумму включена работа юристов «под ключ». На итоговый размер затрат влияет число кредиторов, сумма и характер долгов, наличие имущества и сделок с ним, опыт и квалификация юристов и другие факторы.

| Услуги юристов и адвокатов | Цена |

|---|---|

| Первичная бесплатная консультация (до 30 минут) | |

| Консультация в письменной форме | от 2000 руб |

| Составление заявления о выдаче судебного приказа | от 1000 руб |

| Составление необходимых документов: исков, жалоб, запросов | от 3000 руб |

| Представительство в суде | от 5000 руб |

| Судебная защита под ключ: от иска до победы | от 15 000 руб |

| Апелляционное обжалование, защита в вышестоящей инстанции | от 3000 руб |

| Помощь в исполнении решения суда | от 3000 руб |

Для чего нужен финансовый управляющий

Утверждение финансового управляющего – ответственный шаг, ведь в дальнейшем выбранный человек будет заниматься всеми делами должника. Физическое лицо не сможет начать судебный процесс без такого уполномоченного лица. Будь то Москва или другой город, для выбора подходящего специалиста необходимо изучить перечень кандидатов из СРО, выбрать из общего списка одного управляющего и обратиться к нему с предложением.

Самая сложная часть заключается в том, что согласно закону, управляющий должен принадлежать к саморегулируемой организации или иметь статус ИП для своей работы. Также поиск специалиста осложняется тем, что немногие специалисты готовы работать с физическими лицами в делах банкротства из-за низкого относительно дел о несостоятельности юрлиц вознаграждения.

Среди обязанностей финуправляющего выделяется ведение всей бухгалтерии должника, составление отчетов, проведение встреч с кредиторами, создание списков имущества, проведение торгов и решение других проблем. Без участия и разрешения управляющего гражданин не может ничего сделать с собственными финансами.

Условия для подачи заявления на банкротство в Арбитражный суд

Заявление в суд гражданин может подать как физическое лицо, либо как ИП. Порядок проведения процедуры для предпринимателей и физлиц практически не отличается. Разница будет только в последствиях, так как для ИП будет действовать временный запрет на открытие нового предпринимательства.

Чтобы подать заявление в арбитраж и законно списать долги, нужно соответствовать следующим условиям:

- гражданство РФ, возраст от 18 лет;

- наличие признаков неплатежеспособности, при которых гражданин имеет право инициировать банкротное дело.

Например, к признакам неплатежеспособности относится просрочка более чем по 10% обязательств, если ее период составляет от одного месяца.

Банкротство физических лиц: за и против

Многие считают, что банкротство физ лиц – это в первую очередь списание долгов. Однако процедура имеет множество особенностей и может «выйти боком» заявителю.

Эксперты по долгам вывели определенные критерии, при наличии или отсутствии которых не стоит запускать процедуру несостоятельности и признавать себя банкротом. Так, например, по мнению специалистов не стоит этого делать, если сумма долга не превышает 1 000 000 рублей. В этом случае есть альтернативный выход из ситуации.

Важно принять во внимание, что судебные приставы на основании судебного постановления могут отчислять только 50 % от официального дохода должника. Если при этом он имеет алиментные обязательства перед детьми, женой или нетрудоспособными родителями, они будут взыскиваться в первую очередь. Дальше действует простая арифметика: 50 % остается гражданину на жизнь, часть средств идет на выплату алиментов (если есть подобные обязательства) и только оставшаяся сумма будет распределяться между кредиторами

Дальше действует простая арифметика: 50 % остается гражданину на жизнь, часть средств идет на выплату алиментов (если есть подобные обязательства) и только оставшаяся сумма будет распределяться между кредиторами.

Также стоит все хорошо взвесить прежде чем начинать процедуру, если вы совершали какие-либо сделки за последние три года. В рамках признания физического лица несостоятельным эти сделки могут быть обжалованы. Более того, суд может прийти к выводу, что передача имущества в рамках совершения сделки – это намеренное недобросовестное действие. В этом случае долг может быть не списан.

Если должник находится в браке, то имущество, которое записано на супруга, может быть совместно нажитым. В любом случае имущество будет продано с торгов в ходе банкротства мужа или жены. В дальнейшем вырученные средства будут поделены и часть должника направлена в счет погашения задолженности перед кредиторами.

Наличие недвижимости в залоге тоже может стать весомой причиной не объявлять себя банкротом. Дело в том, что такое жилье вправе продать для выплаты долга кредиторам. По закону нельзя изымать и продавать единственную жилплощадь, но для залоговых квартир законодатель сделал исключение. Ипотечную недвижимость продают на открытых торгах, а вырученные средства уходят в счет уплаты долга.

Если у должника есть поручители, то они также будут нести материальную ответственность перед кредиторами. По этой причине, когда нет намерения «подставить» поручителя, лучше не спешить с запуском процедуры несостоятельности. Однако, если вы сами поручитель, то объявление себя банкротом для вас напротив на руку.

Другие нюансы банкротства физ лиц

В любой момент до окончания процедуры стороны вправе составить мировое соглашение. Это предполагает, что гражданин и кредиторы достигли компромисса. Стать инициатором решения вопроса мирным путем может стать любой заинтересованный участник процесса.

Мировое соглашение должно быть утверждено на кредиторском собрании, а затем необходима резолюция судебного органа. Условия документа оговариваются индивидуально. Например, стороны могут договориться о внесении изменений в действующий кредитный договор или контракт. Иногда кредитор соглашается списать часть долга или снизить процентную ставку.

Если произошло банкротство одного из супругов в браке, то в конкурсную массу для реализации может попасть совместно нажитое имущество. В таком случае будет произведен раздел и второй супруг получит свою долю после реализации собственности на открытых торгах.

В тех случаях, когда вы планируете получить статус банкрота, рекомендуется обращаться к компетентным юристам. Специалист поможет разобраться в законодательных тонкостях, подготовит документы, представит интересы доверителя в суде. Для получения консультации и оформления заявки звоните по телефону, указанному на сайте. Вы также можете написать нам в специальном окне, и юрист перезвонит вам в удобное время.

Стоимость услуг по юридическому сопровождению банкротства

| Наименование услуги | Стоимость |

|---|---|

| Устная консультация | БЕСПЛАТНО |

| Письменная консультация | от 3 000 руб. |

| Услуги по составлению соглашений, обязательств и иных документов в рамках разработки договорной схемы | от 6 000 руб. |

| Услуги при проведении процедуры банкротства в части оценки возникающих рисков | от 10 000 руб. |

| Создание плана реструктуризации долга | от 10 000 руб. |

| Оценка имущества должника по рыночной стоимости | от 4 000 руб. |

| Помощь в разработке мирового соглашения и консультации по нему с противной стороной | от 4 000 руб. |

| Адвокатский контроль работы арбитражного управляющего | от 6 000 руб. |

Поскольку полный перечень ситуаций крайне обширный, уместно выделить 4 общие группы:

- Подготовительный этап. Банкротство начинается с выездной налоговой проверки. Если сотрудники ИФНС обнаружат проблемы с документами, без помощи юриста не обойтись. Чтобы не иметь подобных проблем, заручитесь помощью адвоката до подачи заявления о признании несостоятельности.

- Проверочный этап. Силовики часто превышают полномочия и требуют бумаги, которые по закону не имеют права запрашивать. Это приводит к тому, что предприниматель не проходит проверку и снова остается сама на сам с кредиторами. Адвокат не допустит подобного произвола и проследит, чтобы все происходило по букве закона.

- Досудебный этап. Именно здесь допускается больше всего ошибок, поскольку не все арбитражные управляющие обладают достаточным опытом и знаниями, чтобы правильно сформировать ликвидационный баланс с учетом всех прав кредиторов. В последствии это может привести к тому, что суд откажет в признании физического лица несостоятельным. Адвокат проверит все бумаги и в случае необходимости внесет в них правки.

- Судебный этап. Основную проблему здесь создают кредиторы, которые в 9 из 10 случаев не согласны с результатами ликвидационного баланса. Без квалифицированного юриста предпринимателю не обойтись, поскольку придется проводит работу по обжалованию и оспариванию ходатайств и претензий кредиторов.

Кроме того, на каждом этапе могут происходить неординарные ситуации, требующие немедленного принятия решения. Имея юридическую защиту, клиенту не о чем переживать.

Процедура банкротства физлица с суммой долга от 50 до 500 тыс. руб. Пошаговая инструкция

Если требуется списание кредита на сумму менее 500 тыс. руб., гражданин сам решает, начинать процедуру или нет. Кредиторы не имеют права обязать его стать банкротом.

Чтобы начать процедуру в досудебном порядке, нужно выполнить следующие действия:

- Подать письменное заявление в МФЦ по месту регистрации или фактического проживания. Услуга бесплатная;

- Приложить к нему список всех кредиторов, перед которыми должник не может выполнить свои финансовые обязательства. Если этого не сделать, процедура внесудебного банкротства на них не будет распространяться. Необходимо указать точные суммы долгов, данные о налогах и иных отчислениях (алименты, поручительства, штрафы, возмещение вреда здоровью и пр.), а также проценты по ним;

- Дождаться ответа из МФЦ. В течение трех рабочих дней данные должника будут переданы в Единый федеральный реестр. Если проверка не выявляет несоответствия в поданной информации, начнется шестимесячная процедура банкротства.

В течение 6 месяцев, пока идет исполнительное производство, кредитор может направить запрос в регистрирующие органы, чтобы узнать, есть ли у должника имущество для описи. Например, дача, автомобиль, земельный участок. Если этого не сделать, после признания гражданина банкротом потребовать реализации имущества в счет уплаты долга будет нельзя.

Кто начинается процесс банкротства юрлица?

Составить и написать заявление на банкротство вправе любая материально заинтересованная в этом деле сторона:

- руководители, учредители, совладельцы компании;

- любой заимодавец, которому фирма должна;

- ФНС, ФСС, ПФР, прокуратура, прочие госведомства;

- обычные штатные работники предприятия, когда несколько месяцев не получают зарплату.

Руководители компании обязаны заявлять о банкротстве:

- если денег у юрлица для расчетов с кредиторами нет и не предвидится;

- если начав ликвидировать компанию, топ-менеджеры вдруг обнаружили все признаки банкротства по данным аудиторских отчетов.

Руководство юрлица (уполномоченный представитель) обязано пойти с иском на банкротство в ближайший арбитражный суд в течение тридцати дней с момента обнаружения признаков несостоятельности своей компании.

Каких документов требует процедура банкротства?

Идти в суд с голым заявлением на банкротство, без доказательств плачевного состояния фирмы в виде приложенных к нему документов, значит, получить от ворот поворот. Судья не станет рассматривать такое заявление. Поэтому сначала собирают все необходимые документы, затем несут судье бумагу.

Весь перечень приведен в двух законодательных новеллах:

- 38-ой статье 127-ФЗ;

- и 126-ой статье АПК РФ.

Заявление при банкротстве юрлица

Иск пишут по форме, установленной для такого вида документов.

Образец иска о признании банкротства юрлица

К заявлению прикладывают чек об оплате госпошлины (6000р для юрлица). Придется найти деньги на услуги финансового управляющего (от 30000р в месяц). Их суд зарезервирует сразу на своем счету. Денег нет? Можно письменно попросить суд о рассрочке. Если у заявителя есть свой план восстановления платежеспособности своей фирмы, его надо приложить к остальным документам.

Ответим на ваш вопрос за 5 минут!

Когда назначают арбитражного управляющего

Как только суд положительно рассмотрит иск о банкротстве, он назначит и арбитражного управляющего. Это может быть один человек, с которым контрагенты пройдут через все этапы банкротства юридического лица, либо несколько последовательно сменяемых управляющих, по одному на каждый этап. В зависимости от того, на каком этапе назначен новый управляющий, он и будет называться по-разному:

- внешний;

- административный;

- временный;

- конкурсный.

СРО арбитражных управляющих представляют своих сотрудников на выбор. Их можно найти на в разделе “Реестры”. Кредиторы сами договариваются с управляющим и выдвигают его кандидатуру на рассмотрение судом. Суд утверждает предложенного управляющего, ориентируясь на его профессиональный рейтинг (в основном это количество успешно проведенных банкротств), и этап начинается. Если суду не понравится кандидатура, придется искать другого. Без менеджера по банкротству дело о неплатежеспособности начаться не может в принципе.

Чем занимается финансовый управляющий

Финуправ играет роль посредника между контрагентами в деле о банкротстве и арбитражным судом:

- он постоянно мониторит материальное состояние предприятия-должника, ищет скрытые возможности для получения прибыли или привлечения инвестиционных капиталов, чтобы вывести компанию из финансового клинча;

- следит за соблюдением прав кредиторов при ликвидации ООО;

- отвечает за сохранность оставшихся активов неплательщика, обеспечивает их защиту от разбазаривания прежним руководством;

- оповещает всех штатных тружеников о скором сокращении, контролирует соблюдение трудового законодательства при увольнении;

- заносит в спецреестр информацию о ходе банкротства;

- требует погашения дебиторских обязательств третьих лиц перед должником;

- созывает и проводит собрания кредиторов, составляет отчеты о проведении этапа банкротства, которым он непосредственно управлял.

Зачем нужно собрание кредиторов

Как только объявлено о банкротстве ООО, каждый отдельно взятый кредитор теряет право предъявлять претензии компании. Все иски объединяются в рамках единого дела о банкротстве. Кредиторов, вместе с их требованиями к должнику, вносят в реестр и все они получают право голоса на общем собрании. Утверждает реестр арбитражный судья. Члены собрания правомочны:

- вносить предложения;

- голосовать по вынесенным решениям;

- принимать решения по результатам очередного этапа банкротства;

- решать вопросы распределения средств признанного банкротом ООО;

- выдвигать кандидатуру арбитражного управляющего.

Каковы последствия при банкротстве для родственников должника

В некоторых случаях при банкротстве могут наступать последствия для родственников должника — в первую очередь это касается супругов.

Для супруга должника

При банкротстве могут продать с торгов имущество, которым супруги владеют совместно.

Сделки, которые опротестовываются финансовым управляющим, имеют аналогичные последствия. Такое имущество при успешном оспаривании сделок включается в конкурсную массу и реализуется на торгах. Однако супругу выплачивается компенсация за его долю после погашения требований кредиторов.

Например, если супруг заключил сделку дарения недвижимости, нажитой в браке, и через полгода решил признать себя банкротом, такая сделка будет оспорена финансовым управляющим. Часть средств будут выплачены кредиторам, а вторая часть по праву будет возвращена супруге должника.

Остальные родственники

Их интересы могут пострадать только в двух ситуациях:

- В случае, если должник заключал с родственниками сделки за последние 3 года (дарение, купля-продажа). Такие сделки могут быть оспорены и аннулированы, а имущество будет продано с торгов;

- В случае, если кто-то из родственников делит с должником дом или другой объект недвижимости, находящийся в долевой собственности. Если, например, земельный участок принадлежит должнику и его брату. В случае банкротства доля должника будет подлежать продаже и, при ее осуществлении, перейдет в собственность новому владельцу.

Хорошая новость — на приобретение доли охотников обычно не находится, даже по сниженной цене. К тому же, по закону родственники банкрота тоже могут участвовать в торгах и выкупить выставленную на продажу часть имущества в свою собственность, тем самым обезопасив себя от посягательств со стороны.

Узнать, какое имущество можно сохранить при банкротстве

Банкротство физических лиц: процедура

После соблюдения всех требований, начинается сама процедура банкротства физических лиц. С вами работает ваш финансовый управляющий.

Кандидатуру предлагаете вы как должник – физическое лицо, подавшее заявление. Затем арбитражный суд выносит определение о назначении предложенной кандидатуры на должность финансового управляющего.

В соответствии со ст. 83 Закона 127-ФЗ финансовый управляющий может отказаться от участия, после чего будет назначено другое лицо. Предварительно лучше найти такого человека, можно по знакомству. Если не найдете финансового управляющего сами, его назначит арбитражный суд.

Как проходит процедура банкротства

Пока идет процедура банкротства, ваш финансовый управляющий занимается следующими делами:

- публикует заметку о начале процедуры в журнале “Коммерсантъ”;

- формирует реестр кредиторов;

- проводит собрание кредиторов;

- подает ходатайства в суд по делу вашего банкротства;

- составляет отчеты о проделанной работе для арбитражного суда;

- реализует ваше имущество, если таковое имеется;

- рассчитывается с кредиторами;

- проверяет наличие вашего имущества, денежных накоплений, счетов и т.д.;

- ведет все ваши финансовые дела.

Когда он публикует информацию, что в отношении вас началась процедура банкротства, кредиторы и банки, которым вы задолжали, должны в течение процесса заявить о себе и о ваших долгах.

Сколько кредиторов заявит о себе – столько и дел будет рассмотрено. Например, у меня заявили о себе “Русский Стандарт”, “Тинькофф”, “Траст”. Суд назначил три рассмотрения дела с каждым банком в отдельности.

Что можно сказать о длительности процесса? Моя процедура банкротства длилась с апреля 2019 года по август, 13 сентября 2019 меня признали банкротом.

А вообще, процесс может длиться и дольше. По данным из источников, которые я нашла в интернете, процесс может завершиться через 12 месяцев: все зависит от того, сколько у вас имущества и отказались ли вы от реструктуризации долга.

Кстати, управляющий свое вознаграждение получит только после завершения всей процедуры.

Ограничения на время процедуры

Если обобщить, то запреты на время процедуры банкротства следующие:

- вам недоступны ваши денежные счета;

- вы не сможете совершать никакие сделки с недвижимостью;

- вы не имеете права выезжать за пределы Российской Федерации.

Теперь дело обстоит за подробностями. За пределы Российской Федерации я и так не путешествую, а сделки с недвижимостью – для меня редкость, хотя перед процедурой я купила комнату на материнский капитал, но это было мое единственное жилье, точнее ⅕ комнаты в общежитии, общая площадь которой 11 кв. м, и это на мне никак не отразилось.

Хуже всего, конечно, когда в денежных средствах ограничена по полной. Нас до такой степени к банковским картам приучили и кредиткам, что вообще не представляю как мы раньше без них обходились.

Так что будьте готовы к тому, что все время, пока длится процедура банкротства, вам будут недоступны ваши любые денежные счета, банковские карты, даже те, на которые поступают алименты и пособия на детей.

Все денежные счета, в том числе и счет с заработной платой, замораживаются. Ими может пользоваться только финансовый управляющий.

Если вы не хотите ждать, пока управляющий выдаст вам социальные выплаты, вы можете заранее позаботиться об их получении через почту и решить вопрос с алиментами. В любом случае эти денежные средства вам обязаны выдать под расписку в полном объеме.

Другое дело обстоит с вашей зарплатой. Вам будут выдавать только прожиточный минимум, остальное – финансовый будет распределять на свои расходы, связанные с процедурой, и долгами кредиторам.

У меня было так: зарплата составляла 15 тысяч рублей, 11300 мне каждый месяц выдавали под расписку, остальными деньгами финансовый управляющий оплачивал публикации, канцелярские товары, почтовые расходы…

По этим денежным средствам составляют отчет, благодаря чему можно посмотреть, куда ваши кровные денежки идут. По себе знаю, не обидно, когда эти денежные средства идут на оплату расходов, обидно, когда деньги уходят на погашение долгов по кредитам. Не каждый это выдержит, не каждому это под силу.

Сопровождение процедур банкротства – кто может оказать квалифицированную помощь

Признание несостоятельности требует затрат времени, сил, нервной и психической энергии. Чтобы процедура прошла гладко и с минимальными издержками, советую доверить сопровождение банкротства специалистам.

В онлайн и оффлайн режиме сегодня действует множество фирм, занимающихся профессиональной помощью по банкротству. Такие компании ведут дела юридических и физлиц, сокращая их расходы и помогая добиться наиболее оптимальных судебных решений.

Специалисты работают на стороне должника и оказывают услуги по оформлению документов, сокращению сроков дела, соблюдению юридической чистоты процесса.

Сопровождением банкротства занимаются следующие организации:

1) Национальный Центр Банкротства

Фирма работает в столице и регионах, проводит онлайн-консультации для своих клиентов. Не упустите возможность проконсультироваться удаленно.

2) СТОП-Кредит

Компания, специализирующаяся на спорах граждан и юридических лиц с кредитными организациями. Если у вас возникли проблемы с кредитными организациями или есть просрочки (большие задолженности), то вам сюда.

3) Всероссийская Служба по Банкротству

Фирма с филиалами во многих городах РФ, работающая с клиентами непосредственно в офисах и дистанционно. Даже из самых удаленных уголков нашей страны вы можете воспользоваться услугами этой организации.

4) Адвокатская консультация

Компания с сетью филиалов и головной конторой в Санкт-Петербурге. Особенно удобно обращаться в эту компании жителям «северной столицы».

5) ЦВД

Юридический супермаркет: защита граждан в любых юридических и финансовых спорах. Широкий спектр услуг компании поможет решить практически любую вашу задачу.

6) Адвокат по банкротству

Юрист по банкротству окажет квалифицированную юридическую помощь и защитит интересы предпринимателей и компаний, оказавшихся в спорной или затруднительной ситуации.

Немного о том, сколько стоят услуги таких компаний. Цены определяются сложностью дел и прочими объективными обстоятельствами. Для компаний стоимость услуг достигает нескольких сотен тысяч рублей, гражданам банкротство обходится несколько дешевле (30 000 – 100 000 руб.).

Для наглядного представления рекомендую посмотреть видео о профессиональной помощи должникам.

Этапы процедуры банкротства физического лица: как пройти самостоятельно

В обязанности должника на начальной стадии входит соблюдение требований к документам и сведениям, подтверждающим признаки несостоятельности. Список включает опись всего имущества, перечень кредиторов и обязательств, документы о возникновении задолженности, множество других справок.

Допустив ошибки по подготовке документации, должник может получить отказ суда, либо столкнется с затягиванием процедуры.

Подготовка документов

Перечень документов, которые нужны при обращении в суд:

- договоры, соглашения, судебные акты и другие документы, подтверждающие возникновение обязательств и суммы задолженности;

- опись всего имущества должника, правоподтверждающие документы;

- свидетельства о браке, о рождении детей;

- справки о размере заработка, пенсии, других видов доходов;

- лист записи ЕГРИП о наличии статуса предпринимателя (при наличии);

- справки о наличии иждивенцев, об установлении группы инвалидности.

Чтобы избежать сложностей при подготовке заявления и других документов, воспользуйтесь помощью юристов.

Подача заявления

Заявление и документы можно направить в арбитраж по почте, подать через , либо сдать их в канцелярию суда.

Как только суд признает заявление обоснованным и откроет банкротное дело, наступят следующие последствия:

- будут сняты ранее наложенные аресты на имущество и регистрационные действия (но эти ограничения могут вводиться уже в ходе банкротства);

- прекращается начисление штрафных санкций, неустоек и пени по всем обязательствам, кроме текущих платежей;

- должнику перестанут звонить банки и коллекторы;

- все исполнительные производства в ФССП будут приостановлены.

На период банкротства будет запрещено распоряжаться имуществом без согласия управляющего. Также управляющий и кредиторы смогут проверять сделки должника за последние три года.

Реструктуризация долгов

Банкротство не обязательно влечет списание долгов. Если неплательщик временно оказался в сложном финансовом положении, он может представить с заявлением план реструктуризации задолженности.

Реструктуризация долга через банкротство:

- суть реструктуризации при банкротстве заключается в утверждении графика погашения долгов перед всеми кредиторами;

- максимальный срок реструктуризации не может превышать 3 лет;

- при утверждении плана суд обязан учесть мнение и возражения кредиторов, заключение управляющего;

- при нарушении условий реструктуризации суд вправе отменить ранее принятое решение, что может повлечь и отказ в списании долгов.

Чтобы получить реструктуризацию, необходимо подтвердить наличие доходов для расчета с кредиторами. Если у должника нет места работы, либо его доходы носят нестабильный характер, в утверждении плана будет отказано.

Реализация имущества

Должник может не проходить стадию реструктуризации и сразу указать на переход к реализации имущества. Все мероприятия, связанные с выявлением, описью, оценкой и распродажей имущества, будет проводить управляющий. Как проходит реализация имущества:

- управляющий и кредиторы будут проверять опись имущества, представленную должником с заявлением;

- в конкурсную массу не включаются объекты, вещи и предметы, не подлежащие реализации (их перечень указан в ст. 446 ГПК РФ);

- оценкой имущества занимается управляющий, а должник вправе оспорить ее, либо потребовать привлечения независимого оценщика;

- распродажа активов осуществляется через торги, а вырученные средства направляются на погашение долгов, на оплату расходов по банкротному делу;

- если после всех расчетов остались деньги, они будут возвращены должнику.

На этой стадии можно добиться исключения некоторых видов имущества из-под реализации, подавать жалобы на результаты оценки и действия управляющего. Если в ходе первичных и повторных торгов имущество не продадут, его могут предложить кредиторам, либо вернуть должнику.

По итогам конкурсного производства управляющий составит отчет. Этот документ будет являться основанием для освобождения физ. лица от оставшихся обязательств.

Узнать, какое ваше имущество можно сохранить при банкротстве

Списание долгов

Окончательное решение о списании задолженностей принимает судья на основании отчета управляющего.

Все остальные долги признаются безнадежными к взысканию, будут списаны по решению суда. Если на банкротство подавал предприниматель, дополнительно принимается решение об исключении его из ЕГРИП.

Основные этапы процедуры: пошаговая инструкция

Процедура банкротства физического разделяется на три основных этапа –в себя рассмотрение дела, реструктуризацию долгов и продажу имущества с последующими выплатами кредиторам. Подробный пошаговый план действий включает в себя:

сбор документов о том, какие долги имеет должник, подготовка заявления, договоров с кредиторами и других бумаг, сведений для передачи в суд;

- оплату государственной пошлины – выданная квитанция об уплате 30 рублей в единственном экземпляре прикрепляется к документам;

- выбор финансового управляющего, чтобы указать на СРО – можно выбрать управляющего и из членов семьи;

- подачу документов в арбитражный суд по месту жительства должника;

- первое заседание, необходимое для рассмотрения документов, определения с тем, существует ли вероятность преднамеренного банкротства – просматриваются выписки со счетов, договора и другие бумаги, после чего суд, по ходу дела, предоставит официальный ответ о закрытии или продолжении дела;

- на следующей стадии схема процесса разделяется – может быть назначена одна из двух процедур;

- если на стадии реструктуризации должник и его кредиторы смогли разобраться с ситуацией, гражданин выплатил долги, то процесс признается завершенным и за короткий срок заканчивается;

- когда решить проблему не удается, то начинается конкурсное производство, в ходе которого имущество, вошедшее в составленный управляющим перечень, продается, а вырученные деньги покрывают долги;

- после прохождения всех стадий и предоставленного суду отчета процесс завершается, а лицо признается банкротом.

На любом этапе схемы признания несостоятельности обе стороны могут завершить процесс, заключив мировое соглашение. В таком случае процесс завершится в течение нескольких дней удовлетворением желаний двух сторон.