Кредитные карты без годового обслуживания

Содержание:

- Как получить кредитную карту с бесплатным обслуживанием 365 в Ренессансе

- Alfa Travel Альфа-Банка

- «100 дней без %» («Альфа-Банк»)

- Подбор лучшей кредитки без процентов

- На что обратить внимание

- Сколько стоит годовое обслуживание карты «Совесть» Киви Банка

- Лучшие кредитные карты 2020 года по величине кредитного лимита

- Быстрокарта от Быстроденьги

- Есть ли кредитные карты, которые дают всем

- Как заказать

- Кредитные карты с возможностью снятия наличных без процентов

- Особенности обналичивания кредитных карт

- Как оформить кредитную карту?

- Необходимые документы

- Какая карта лучше?

- Правила выбора лучшей кредитной карты

- Карта рассрочки «Совесть» Киви Банка

- Cash back от банка Восточный

- Оформление карты без справки о доходах

- Оформление документов по заявке и получение карты

- Потребительский кредит и кредитная карта: что общего и чем отличаются

- Виртуальная кредитная карта с бесплатным обслуживанием Kviku: нужно ли платить за обслуживание

Как получить кредитную карту с бесплатным обслуживанием 365 в Ренессансе

Карточка с бесплатным обслуживанием от банка Ренессанс Кредит может содержать на счету до 300000 руб. Ее вам выдадут в день обращения. Выпуск происходит на безвозмездной основе. При разных операциях действуют различные ставки, но стандартная равна 23,9%. При снятии денег предусмотрена комиссия — 2,90% + 290 руб. Ежемесячный платеж равен 5% от суммы долга.

Бонусная программа позволяет получать 1-100% кэшбэка. Есть льготный период, который длится не дольше 55 дней. Чтобы получить кредитную карту с бесплатным обслуживанием, следует заполнить на сайте заявку, в ближайшее время узнать ответ банка, явиться в отделение с паспортом и вторым документом (дипломом, заграничным паспортом, правами и т.п.). Обслуживаются граждане России, если соответствуют возрастному цензу (24—65 лет), работают и получают от 8 тыс. руб.

Особы, проживающие в столице, должны зарабатывать не менее 12 тыс. руб. Кроме этого нужны: 3 месяца непрерывного стажа, мобильный, постоянная прописка в регионе, где собираетесь заказывать кредитную карту.

Alfa Travel Альфа-Банка

Предлагает широкие возможности для любителей путешествий. Повышенный размер милей до 11% начисляется при оплате товаров на сайте travel.alfabank.ru, на прочие приобретения размер бонусных баллов составляет 3%. Следует учесть, что накопленные мили не имеют ограниченного срока действия. За счет полученных бонусных накоплений допускается расплачиваться за ж/д и авиабилеты, а также за целый ряд туристических услуг, включая бронирование отелей. Кроме того, владельцам карты предоставляются такие услуги, как бесплатная упаковка багажа, скидки в ресторанах аэропорта Шереметьево, доступ в бизнес-залы Priority Pass по всему миру.

Картой Alfa Travel предусмотрено бесплатное годовое обслуживание, если покупки по карте превысили 10 000 рублей за прошлый месяц. При иных условиях размер абонентской платы составляет 100 рублей ежемесячно. Льготный период кредитки достигает 60 дней, кредитный лимит – до 500 000 рублей для Alfa Travel, и до 1 000 000 рублей для Alfa Travel Premium. Стоимость использованных кредитных средств – от 23,99% годовых.

Кредитная карта AlfaTravel Альфа-Банка

Подробнее

Кредитный лимит:

700 000 руб.

Льготный период:

60 дней

Ставка:

от

23,99%

Возраст:

от

18 до

65 лет

Рассмотрение:

1 день

Обслуживание:

рублей

Оформить

«100 дней без %» («Альфа-Банк»)

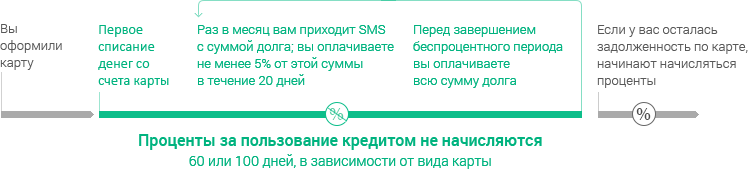

Льготный период: до 100 дней без %.

На что распространяется: на покупки, снятие наличных и переводы.

Когда начинается: после 1-й покупки или списания годовой комиссии за обслуживание.

Тип грейса: «нечестный».

«Фишки»:

- Сниженная переплата, если не успели погасить долг за 100 дней — 9,9%;

- Есть возможность снимать до 50 000 руб./мес. с кредитного лимита без комиссии. А это значит, что…;

- … можно заработать! Всё просто — снимаем кредитные деньги и кладём их на дебетовую карту с большим % на остаток. И не забываем рассчитываться с банком вовремя, конечно :). За год так можно заработать до 7 000 рублей;

- Есть рефинансирование: «Альфа» разрешает переводить кредитный лимит на другую кредитку и дает рассрочку 100 дней. Единственное: в течение 2 недель будет необходимо закрыть карту другого банка.

Обслуживание: 590 — 1 490 рублей в год.

Внимание, акция! «Альфа-Банк» предлагает карты в 1-й год и кэшбэк 2% за все покупки в первые шесть месяцев (далее — 1%):

Выводы: карта «Альфа-Банка» — настоящий «универсальный солдат». По ней положена большая 100-дневная рассрочка сразу на 3 популярных операции: покупки, снятие наличных и рефинансирование.

Особенно хорошо получилось с обналичкой — ни одна другая карта-конкурент не разрешит вам снять 50 тысяч в месяц с льготным периодом. Ведь кредитки обычно для этого просто не предназначены!

Подбор лучшей кредитки без процентов

Банковские кредитные карты без процентов выпускаются на пластиковых носителях. Кредит предоставляется в формате лимитированной суммы на счету карточки. Держатель может использовать все средства сразу или регулярно тратить их на текущие нужды.

Основное отличие кредитных карт без процентов от обычных кредитов состоит в льготном периоде и отсутствии конечного срока выплаты задолженности. Держатель вправе расходовать средства в пределах лимита, возвращать деньги в удобном ритме. Банки выставляют минимальные платежи, и заемщик может погашать задолженность в этих рамках или восполнять лимит полностью и сразу.

На что обратить внимание

При выборе банка для оформления кредитной карты следует обратить внимание на ряд важных факторов. Помимо стоимости годового обслуживания, большое значение имеют такие характеристики, как продолжительность льготного периода, величина процентной ставки, допустимый кредитный лимит, необходимый пакет документов, возможность снятия наличных без комиссии

При образовании задолженности по кредитной карте на длительный срок не имеет большого значения плата за годовое обслуживание.

Если же владелец собирается использовать максимально оптимально, то есть своевременно погашать задолженность и не выходить за рамки льготного периода, отсутствие платы за годовое обслуживание становится дополнительным бонусом. В таком случае кредитная карта может полностью превратиться в бесплатный инструмент. Если же учесть наличие кэшбэка и начисление бонусных баллов, то кредитка вполне может стать и выгодной в обращении.

Сколько стоит годовое обслуживание карты «Совесть» Киви Банка

Карта Киви Банка, предназначенная для покупок в рассрочку в течение года, выдается с кредитным лимитом до 300000 руб. Она дается на 5 лет тем особам, которые имеют:

- российское гражданство;

- регистрацию;

- хорошую кредитную историю;

- паспорт;

- возраст от 20 лет.

Карта рассрочки Совесть — продукт бесплатный в обслуживании. За ее выдачу платить не придется. Если беспроцентный период истек, держатель обязан вносить 10% годовых. Партнеров у Киви Банка становится все больше и больше. Человек может выбирать из 50 тыс. магазинов. Появилась возможность снятия наличных. Но за это необходимо отчислять банку 0 руб. комиссии. Вдобавок, возврат средств осуществляется строго за 2 месяца. Снять с карты более 15 тыс. руб. в месяц у вас не получится.

Лучшие кредитные карты 2020 года по величине кредитного лимита

Если вы нуждаетесь во внушительном финансовом резерве, лучше открыть кредитку с большим кредитным лимитом. Как правило, банки предлагают 300 000–500 000 рублей. Но бывают исключения, например, до 1 000 000 рублей. Но вы должны понимать, что столь крупный размер заемных средств может получить не каждый человек. Лимит фининституты определяют также в индивидуальном порядке, и на него влияет уровень платежеспособности заемщика, состояние его кредитной истории.

Если вы уже являетесь действующим клиентом, имеете накопительный счет, куда регулярно поступают деньги, зарплатный, депозит/вклад, или хотя бы получаете высокую зарплату и незакредитованы, кредитный лимит одобрят больше. Если изначально вам не захотят доверить крупную сумму в долг, лимит могут увеличить со временем.

Однако это происходит не реже 3-6 месяцев и по инициативе банков, так как они не любят, когда об увеличении кредитного лимита просит сам клиент. При этом держатель карты должен соответствовать определенным требованиям:

- активно эксплуатировать кредитку;

- не допускать просрочек;

- продолжать получать доход на том же уровне или больше.

Кредитная карта Мультикарта ВТБ

Заслуженно в рейтинг лучших кредитных карт попала и Мультикарта ВТБ. Во-первых, ее максимальный лимит равен 1 000 000 рублей. Во-вторых, ставка хоть и высокая (26% годовых), но при активном использовании пластика и подключении опции «Заемщик», ее можно уменьшить до 10%. В-третьих, есть масса других «фишек».

| Преимущества | Недостатки |

| Длительный ЛП – 101 день. Он распространяется не только на оплату товаров/услуг, но и на снятие денег в устройствах самообслуживания, переводы | Отсутствие доставки |

| Бесплатное обслуживание при тратах на покупки от 5 000 рублей в месяц | Длительное ожидание решения – от 1 до 5 дней |

| Пополнение с карт других банков через онлайн-банк – 0 ₽ | Обязательное подтверждение дохода за последний год при кредитном лимите свыше 300 000 ₽ |

| В первые 7 дней после получения пластика без комиссии: снятие до 100 000 рублей | Изначально ставка составляет 26%, ее снижают постепенно при условии активного пользования Мультикартой ВТБ и подключении опции «Заемщик» |

| Бесплатное обслуживание карты в первый месяц даже при невыполнении критерия бесплатности, но при подаче заявки на сайте | Взимание комиссии за обслуживание, если сумма трат в расчетном периоде менее 5 000 рублей – 249 ₽ за месяц |

| Оформление по паспорту при запросе лимита не более 300 000 ₽ | Высокая плата за снятие денег по истечении семидневного «льготного периода» — 5,5% (минимум 300 ₽) |

| Небольшой размер обязательного платежа – 3% от суммы долга | — |

| Разнообразие бонусных опций, по которым можно получить: скидку на ставку по кредиту/ипотеке/кредитной карте до 10%, до 4% кэшбэка с ресторанов, кафе, театров и кино, АЗС, парковок, до 4% за любые покупки, до 3% милями в категории «Путешествия», до 1,50% дохода по вкладам/сберегательным счетам | — |

Кредитная карта #МожноВсё Росбанка

Кредитный лимит лучшей карты #МожноВсё Росбанка в 2020 году варьируется в пределах 15 000 – 1 000 000 рублей. Ставка начинается с 25,90%. Это немало, но банк дает привилегии в плане комиссии за обслуживание:

- 1-ый месяц – 0 ₽;

- со второго месяца – бесплатно, если тратить на покупки от 15 000 рублей. Иначе – 79 рублей.

На протяжении максимум 62 дней можно не платить проценты. Разрешается использование собственных средств, переводы с карты на карту. При этом комиссии нет, но если переводить кредитные средства, Росбанк возьмет за операцию 4,90% + 290 ₽. Столько же заемщику приходится отдавать за снятие кредитных денег, свои же в банкомате эмитента можно снимать без лишних трат.

Но в случае с обналичиванием в банкоматах сторонних банков комиссия будет – 1% + 100 ₽. Есть у кредитки и программа лояльности, точнее две. Но выбрать можно одну: либо кэшбэк, либо Travel-бонусы за каждые потраченные 100 ₽. И размер кэшбэка, и размер Travel-бонусов зависит от того, сколько держатель тратит на покупки. Повышенный cashback начисляют только по одной из выбранных категорий.

С остальных покупок Росбанк возвращает 1%. При заказе карточки с кредитном лимитом не более 100 000 рублей потребуют только паспорт. Иначе незарплатные клиенты банка должны будут подтвердить доход любой доступной справкой. Еще одним преимуществом одной из лучших в 2020 году кредитных карт является возможность ее получения в день обращения и озвучивание ответа по заявке онлайн.

Быстрокарта от Быстроденьги

Пластиковые карты, упрощающие процедуру получения денег, выпускаются и микрофинансовыми организациями. Особенности такой карты заключаются в том, что она не привязана к счету, открываемому на имя владельца. На пластике при получении уже зачислены заемные средства. Одна из самых популярных МФО Быстроденьги выпускает собственный продукт для своих клиентов – карту Быстроденьги. Ее преимущества заключаются в простоте оформления, быстроте выдачи. К тому же нет необходимости подготавливать большой пакет документов, подтверждающий уровень дохода.

Для заключения договора заявителю потребуется лишь паспорт и номер мобильного телефона. Заявку можно подать в отделении МФО или оставить на сайте организации. Также запрос будет рассмотрен и после звонка по номеру 8-800-700-43-44. Карта выдается при посещении отделения микрофинансирования лично на руки клиенту после подписания договора. При невозможности посещения офиса Быстрокарта может быть выслана по почте или доставлена курьером.

Не является именной. При ее получении пользователю выдаются инструкции об активации пластика, на котором уже имеется необходимая сумма. После процесса идентификации по телефону горячей линии абоненту выдается пин-код карты. Плата за годовое обслуживание отсутствует. Пластик допускается использовать наряду с другими банковскими картами при оплате товаров и услуг. Предусмотрены снятие наличных и переводы на другие карты.

Зачисленная сумма колеблется в пределах 3 000 – 30 000 рублей, в зависимости от требований заемщика. Стоимость займа – от 1% до 2,2% в день. Срок использования – до 1 месяца. При использовании предусматривается возобновляемая кредитная линия. Погашение происходит путем внесения наличных в офисах Быстроденьги, банковским переводом, при помощи платежных систем, через банковские терминалы. Комиссия не взимается, если платежи вносятся в отделении МФО.

Быстрокарта от Быстроденьги

Подробнее

Кредитный лимит:

30 000 руб.

Льготный период:

30 дней

Ставка:

от

2,2%

Возраст:

от

18 до

70 лет

Рассмотрение:

3–5 дней

Обслуживание:

рублей

Оформить

Есть ли кредитные карты, которые дают всем

Если ставить вопрос именно таким образом, то нет. Не существует каких-то секретных банковских учреждений или специальных кредитных программ, которые доступны всем желающим. У каждого банка есть свои требования к заемщикам, и только если вы под них подходите, то по вашей заявке будет принято положительное решение.

Банки все по-разному относятся к своим заемщикам: крупные государственные учреждения очень строги к отбору клиентов, при малейшем намеке на просрочки или проблемы у человека в прошлом, придет сразу отказ. А есть компании более лояльные, они, как правило, небольшие, и являются частными.

Вот именно в последние и стоит обращаться в том случае, если у вас были сложности с выплатой кредитов в прошлом. Конечно, это отрицательно влияет на вашу КИ, а потому на быстрое одобрение рассчитывать не стоит, но шансы есть.

Что повышает шансы на одобрение:

- Наличие документов с места работы – трудовая книжка или договор;

- Справка о доходах. Можно по форме 2-НДФЛ или хотя бы по форме банка;

- Наличие у вас зарплатного проекта в том же банке;

- Ваше согласие на личное страхование;

- Наличие у вас любых дебетовых счетов с положительным балансом в том же банке.

Помните, что любой банк будет вас оценивать, запрашивать кредитную историю и сведения о вашей платежеспособности. И если вам удастся доказать, что у вас есть возможность отвечать по долговым обязательствам, то заявка будет встречена положительно.

Когда откажут точно? Если у вас прямо сейчас есть незакрытые долговые обязательства, по которым вы просрочили ежемесячные платежи. А вот если они были давно, и вы все долги погасили, то тогда банк может и одобрить вашу заявку.

Также отказывают, если ваш долг был передан коллекторам или судебным приставам. А если вы оформляли банкротство, то кредитование в банке вам не светит еще очень долго, и лучше сразу идти в МФО.

Как заказать

Необходимо направить в банк соответствующий запрос. Потребуется оставить информацию о себе, указать вид кредитной карты.

Банки предоставляют свои клиентам возможность отправить предварительный запрос онлайн. Для этого нужно зайти на сайт банка, выбрать требуемый продукт и заполнить заявку. Заемщику следует оставить информацию о себе, паспортные данные, уровень заработка, контактную информацию. Как правило, запрос рассматривается в течение нескольких минут. Банковские работники могут выйти на связь с потенциальным заемщиком для уточнения ряда вопросов. Шансы на одобрение заявки достаточно велики, если заявитель оставил о себе правдивую информацию и не имеет просроченной кредитной задолженности. При положительном решении карта выдается в отделениях банка или доставляется с курьером.

Для оформления договора на получение кредитной карты собирать большой пакет документов не требуется. Если речь идет о небольших суммах, то большинству банков достаточно для предъявления одного паспорта РФ. При более существенных запросах потребуется подтверждение трудовой деятельности и уровня доходов. Речь идет о справках 2-НДФЛ, деклараций ИП, трудовых договорах, выписках из трудовых книжек.

В среднем кредитная карта поступает в адрес заявителя в течение нескольких дней после одобрения запроса. Некоторые банка выдают пластик в день обращения. Наряду с выдачей карты происходит подписание договора.

Кредитные карты с возможностью снятия наличных без процентов

Банки находятся в постоянно борьбе за новых клиентов, поэтому предлагают все более привлекательные условия кредитования или использования кредитных карт. К примеру, многие предлагают пластиковые продукты с повышенным льготным периодом в 100 — 120 дней (стандартный срок льготного периода составляет 55 дней). Другие предлагают хранить на счету собственные сбережения клиента. Третьи начисляют бонусные баллы (кэшбэк) за покупки. А есть и те, кто позволяет снимать наличные через банкомат без процентов.

Ренессанс Кредит

Банк ренессанс предлагает оформить кредитную карту с льготным периодом в 55 дней и возможностью снятия наличных со счета в течение этого срока без процентов. Другие преимущества — кэшбэк до 10% и оформление только по паспорту. Узнать больше о карте «Ренессанс Кредит».

«100 дней без процентов» Русский Стандарт

Кредитная карта от Банка Русский стандарт позволяет в течение 100 дней пользоваться деньгами, а банк за это не начисляет проценты. Также в течение первых 30 дней с момента оформления кредитки снимать наличные можно под 0% в банкоматах. Изучить условия по карте…

Альфа Банк «100 дней без %»

Кредитная карта Альфа Банка имеет выгодные условия, к примеру, процентная ставка по истечении 100 дней составляет всего 11,99% годовых. А комиссия за снятие наличных не взимается при сумме снятия не более 50000 руб. в месяц. Подробнее о карте Альфа Банка «100 дней без процентов».

Кредитная карта МТС Банка «Деньги Zero»

Это совершенно новый продукт от МТС Банка, у которого есть ряд преимуществ. Главное — отсутствие процентной ставки. Платить нужно по 30 рублей за каждый день пользования кредитом. Снимать наличные можно в любое время под 0%, даже за границей! Узнать больше о каре «Деньги Зеро».

Кредитная мультикарта ВТБ

Льготный период по этому пластиковому продукту составляет 101 день, а в течение первых 7 с момента оформления есть возможность через банкмат снять без комиссии до 100000 рублей наличными.

Кредитная карта Кредит Европа Банк

Условия по кредитке весьма привлекательные — оформление только по паспорту, а кэшбэк на любые траты 1%. У партнеров — до 5%. Также можно снимать наличные без комиссии в банкоматах за границей.

Особенности обналичивания кредитных карт

Чтобы снять деньги с кредитной карты, необходимо использовать банкомат или обратиться в отделение банка с паспортом. Многие финансовые учреждения устанавливают лимит на снятие денег со счета. Как правило, в течение суток нельзя получить более 50000 — 100000 рублей по классическим кредиткам. Золотые и Платиновые банковские продукты позволяют снимать большие суммы.

Чтобы снять деньги с кредитной карты, необходимой:

- вставить ее в банкомат,

- ввести пин-код,

- выбрать соответствующую опцию,

- затем указать необходимую сумму (помним про лимит суточный и месячный),

- согласиться с комиссией и нажать «Выдача»,

- затем забрать деньги и карту.

Если комиссия не предусмотрена за такую операция, со счета спишется ровно та сумма, которую вы запросили.

Как оформить кредитную карту?

Чтобы оформить кредитную карту с льготным периодом и возможностью снятия наличных без процентов, необходимо:

1. Выбрать подходящую кредитную карту;

2. Заполнить анкету, указав подробную информацию о себе: ФИО, номер телефона, электронная почта;

3. Дождаться решения банка;

4. Выбрать удобный способ получения пластика. Многие банки предлагают доставку курьером по удобному для клиента адресу.

5. Получить карту и активировать ее. В большинстве случаев активация акты возможна через интернет-банкинг или мобильное приложение. нужно войти в него, указав логин и пароль, а затем выбрать соответствующую функцию.

Также активировать любую карту банка можно через банкомат, запросив баланс.

Необходимые документы

Чтобы получить кредитную карту необходим минимальный пакет документов. В большинстве случаев достаточно паспорта РФ. Иногда баки запрашивают справку о доходах. В этом случае можно предоставить стандартную 2 НДФЛ или же по форме банка. В ней указываются доходы за последние три месяца, а бухгалтер предприятия или директор ставят подпись и печать.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Какая карта лучше?

Несомненно, выбор карты полностью зависит от целей каждого конкретного заемщика

Если брать во внимание срок льготного пользования заемными средствами, максимально возможную доступную сумму и наличие кешбэка, то оптимальные условия можно увидеть у трех из представленных карт — Платинум от Тинькофф, кредитная от банка Ренессанс, «Халва» от Совкомбанка. Чем так привлекательны именно эти кредитки? Рассмотрим подробнее преимущества каждой из них

Карта платинум от Тинькофф Банка

Финансовый продукт банка Тинькофф был признан самым востребованным среди россиян в 2017 году. Такая популярность во многом обусловлена легкостью получения — процент одобрения приближен к 95%, не нужны справки с места работы, подтверждающие доход. Помимо этого, есть еще несколько несомненных плюсов:

- Внушительный процент кэшбэка. Платиновая кредитка Тинькофф подключена к бонусной программе «Браво». Расплачиваясь в магазинах партнерах (их количество постоянно растет, список есть на сайте банк), можно вернуть на счет до 30% от израсходованных денег. Покупки во всех остальных магазинах принесут 1% возврата;

- Эксклюзивная услуга «перевод баланса». Клиент, имеющий кредитные обязательства перед другим банком, при оформлении кредитки «Платинум» может перенести задолженность в банк Тинькофф. В чем фишка? На всю сумму задолженности предоставляется период беспроцентной рассрочки — целых 120 дней;

Оформление и одобрение заявки происходит через интернет. Карту привозит курьер по указанному адресу.

Кредитка от Ренессанс

Банк Ренессанс активно развивает направление интернет-банкинга, условия предоставления финансовых продуктов просты и понятны. Эта кредитка отлично подойдет тем, кто хочет располагать запасом средств на случай непредвиденных расходов. Условия достаточно привлекательны:

- Программа «Простые радости», кешбэк может составить до 10%;

- Предварительное одобрение можно получить через интернет, получить карточку на руки клиент может в отделении банка.

Предложение от банка Ренессанс стремительно набирает популярность среди россиян, отзывы в интернете говорят о честной политике банка в отношении клиентов.

Карта «Халва» от Совкомбанка

Оформлять кредитную карту «Халва» удобно для совершения дорогостоящих покупок в рассрочку (например, крупной бытовой техники или мебели). Единственное условие — покупать нужно в магазинах-партнерах акции. Поскольку их перечень довольно велик и постоянно растет, проблем с оплатой товаров «Халвой» на практике почти не возникает. К преимуществам этой карты можно отнести следующие моменты:

- Большой период рассрочки — от 2 до 12 месяцев;

- С 1 ноября 2017 года на карте можно выгодно хранить собственные деньги — процент на остаток в этом случае составит 7-8% годовых;

- Бесплатное смс-информирование и мобильный банк;

Еще один немаловажный плюс — возможность снятия наличных без уплаты комиссии. Правда, это правило распространяется лишь на собственные сбережения, находящиеся на счете.

Если сопоставить условия по этим трем картам, бесспорным лидером станет карта «Платинум» банка Тинькофф. Низкий процент, минимальные требования к заемщику и скорость оформления и удобный сервис — все это позволяет карте Платинум уверенно занять первое место среди аналогичных банковских продуктов.

| Ренессанс кредит | Тинькофф Банк | Совкомбанк |

|---|---|---|

| «Кредитная карта» | «Платинум» | «Халва» |

|

Правила выбора лучшей кредитной карты

Определенные рекомендации по выбору кредитной карты можно собрать в единую памятку заемщика.

Изучите условия кредитования: процентная ставка, стоимость ежегодного обслуживания карты, предельный лимит денежных средств.

Уточните наличие льготного периода и его длительность: выгода растет с увеличением срока

Очень важно, чтобы он распространялся на снятие наличных с карты.

Проверьте условия и возможные варианты погашения кредита: минимальная сумма платежа, наличие и размер штрафа за просрочку, сроки внесения оплаты и т.д. Важно изучать договор, чтобы исключить наличие пунктов, относящихся к указанным критериям и прописанных не в пользу заемщика.

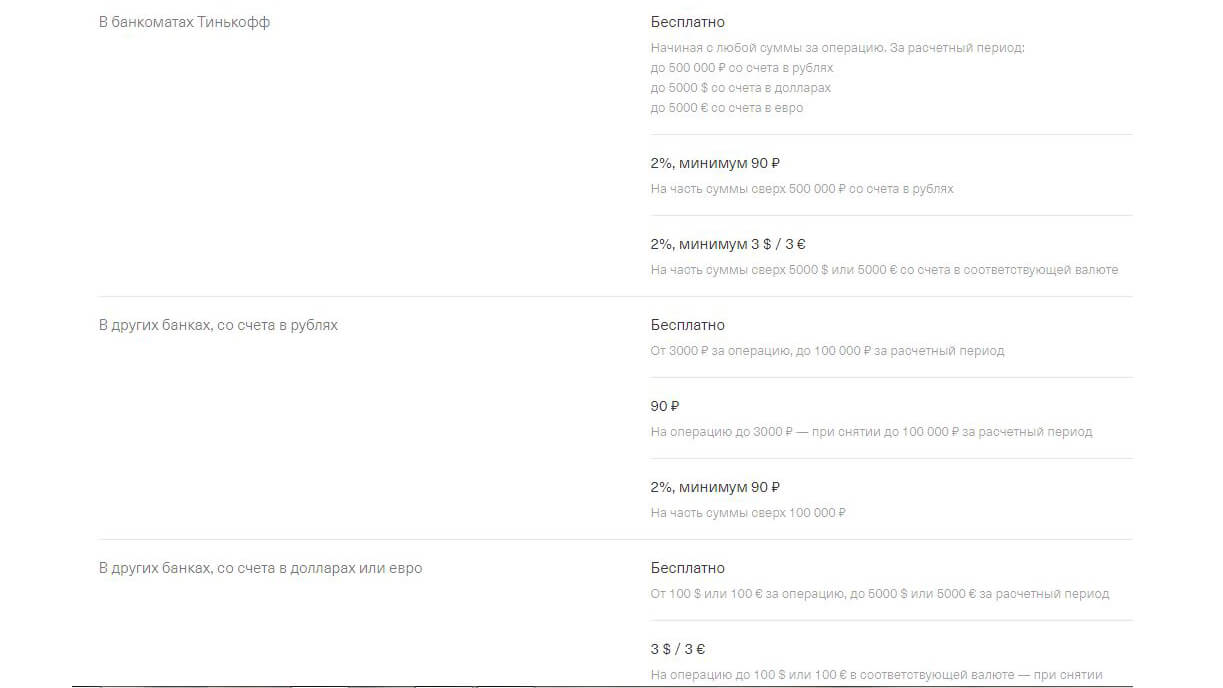

Узнайте об условиях снятия денежных средств в банкоматах, как «родного» банка, так и чужих

Речь идет о процентах от снятой суммы и списке банкоматов, где такая комиссия будет отсутствовать или снизится до минимальной отметки. Важно учесть, что некоторые банки не имеют собственных отделений и банкоматов.

Изучите информацию о различных бонусных программах и решите, необходимы ли они вам.

В итоге можно сказать, что приоритетными характеристиками при выборе банка, предоставляющего кредитные карты, являются:

- процент кредитования;

- стоимость ежегодного обслуживания (возможен бесплатный вариант);

- предельная сумма лимита кредитования;

- срок льготного периода;

- скорость оформления карты;

- комфорт эксплуатации: собственный сервис интернет-банкинга, SMS-оповещение, обилие банкоматов и районных отделений и т.д.

Непосредственно бонусы и акции для самых разных кредитных карт являются важной составляющей жизни для активных людей. Существуют следующие уникальные параметры для кредитных карт:

карты с длинным льготным периодом идеально подойдут для тех, кто задействует денежные ресурсы с них лишь как неприкосновенный запас, заложенный на случай отсутствия наличных средств;

если снятие наличных производится часто, то очень важно иметь карту банка, в активе которого имеется большое количество банкоматов с минимальным процентом на снятие денежных средств в них;

путешественники могут выбрать карты с программами лояльности, направленными на снижение стоимости авиа и железнодорожных билетов;

женщины будут рады картам со скидками на услуги различных магазинов, косметологических салонов и прочих заведений;

автомобилистам подойдут карты с программой лояльности на приобретения топлива через АЗС, где имеется кассовый аппарат, принимающий кредитки и т.д.

Карта рассрочки «Совесть» Киви Банка

Для покупок товаров в рассрочку без дополнительных комиссий выгодно использовать карту рассрочки Совесть от Киви банка. Продукт представляет собой банковскую карту с возобновляемым лимитом рассрочки 5 000 – 300 000 рублей. Стоимость заемных средств составляет 0% при условии возврата долга до окончания предоставленного партнерами периода, 10% – после завершения действия рассрочки. Задолженность погашается ежемесячно с учетом потраченных сумм. Несвоевременное внесение платежа приводит к штрафу 699 рублей. За операции по снятию наличных сумм взимается плата в размере 590 рублей. Период рассрочки за снятие денег с карты – 2 месяца.

Выпуск осуществляется бесплатно. Стоимость годового обслуживания – 0 рублей. Срок действия – 5 лет, далее осуществляется бесплатный перевыпуск. Всю информацию о покупках, задолженности, способах погашения можно получить в личном кабинете на сайте Киви банка или при использовании бесплатного мобильного приложения.

Карта рассрочки «Совесть»

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

365 дней

Ставка:

от

10%

Возраст:

от

18 до

70 лет

Рассмотрение:

15 минут

Обслуживание:

рублей

Оформить

Cash back от банка Восточный

Использование карты Cash back – это возможность получать максимально высокие бонусы при любых покупках из расчета 1 бонус равен 1 рублю. Владельцам кредитки предлагается на выбор 5 бонусных категорий (За рулем, Тепло, Отдых, Онлайн покупки, Все включено), при подключении 1 из них начисляются бонусы до 10% от стоимости товаров. При выборе категории «Все включено» бонусные баллы равны 2% от оплаты.

Кредитный лимит достигает 400 000 рублей. Выдача карты осуществляется уже в день обращения. Стоимость заемных средств вне льготного периода – от 24% годовых. Грейс-период равен 56 дням. Не предусматривает платы за годовое обслуживание, при этом владельцам кредитки не нужно следовать никаким дополнительным условиям банка. Оформление карты платное. Стоимость составляет 1 000 рублей.

Кредитная карта Cash-back от банка Восточный

Подробнее

Кредитный лимит:

400 000 руб.

Льготный период:

56 дней

Ставка:

от

24%

Возраст:

от

21 до

63 лет

Рассмотрение:

15 минут

Обслуживание:

рублей

Оформить

Оформление карты без справки о доходах

В Москве, как и в других городах, многие граждане хотят оформить кредитку именно без справок. Кто-то не может предоставить этот документ, а кто-то просто желает получить продукт как можно быстрее, не тратя время на сбор кипы документов. Для получения платежного средства на упрощенных условиях рассмотрите предложения следующих банков:

- Альфа-Банк. Предлагает один из самых больших ассортиментов кредитных карт, и всех их можно оформить без справок. Есть кобрендовые продукты, карточка со 100 днями льготного периода, с большим уровнем начисления кэшбэка. Кредитные карты Альфа-Банк доступны для полностью дистанционной выдачи в течение суток.

- Тинькофф. Работает дистанционно, принимает заявки онлайн и присылает готовые карты курьером. Для оформления нужен только паспорт, посещение офиса не требуется. Есть стандартная кредитка, кобрендовые, с наичислением бонусных миль.

- МТС Банк. Выдает кредитки без справок, предлагает интересные варианты. Есть карта с большим льготным периодом в 101 день и кэшбэком. Интересна и карта Зеро, по которой нет платы за обслуживание и обналичивание. МТС выдает карты в день обращения.

- Райффайзенбанк. Даже этот требовательный банк может выдать кредитку в Москве без предоставления справок. Вместо нее он готов принять документы на авто заемщика или его загранпаспорт с отметками о пересечении границы. Банк выпускает карту с льготным периодом в 110 дней и бесплатным обналичиванием.

На портале БанкСправка.ру можно найти и другие упрощенные варианты выдачи. Например, можете рассмотреть предложения УБРиР, Восточного Банка, Русского Стандарта, ОТП Банка и других. Все они лояльно относятся к заявителям и готовы выдать кредитную карту без подтверждения дохода справками.

Серьезные банки типа Сбербанка, Газпромбанка и ВТБ выдают карточки только со справками. Они требовательны к клиентам, но взамен предлагают им выгодные условия обслуживания, что выражается в низких ставках и повышенной кредитной линии.

Оформление документов по заявке и получение карты

- время рассмотрения заявки и близость отделения для получения карты;

- услуга по выезду агента банка домой;

- обширность списка документов, необходимых для оформления.

Что касается списка документов, то обычно он стандартен и состоит из следующих пунктов:

паспорта гражданина Российской Федерации;

СНИЛС;

один из документов второстепенной важности: водительские права и документ о регистрации транспортного средства, загранпаспорт, как минимум с одной отметкой о пересечении границы, выписка, информирующая о текущих банковских счетах клиента, справка 2-НДФЛ и т.д.

В отдельных случаях, когда лимит денежных средств на карте превышает энную сумму (к примеру, в ВТБ Банке это 150 тысяч рублей), могут потребоваться дополнительные обязательные документы:

- справка 2-НДФЛ или справка финансового отдела для военных и сотрудников МВД;

- копия трудовой книжки или документа, подтверждающего трудовые обязательства, для наемных работников.

Решение о том, действительно ли клиент может приобрести карту банка, рассматривается разными банками в разные сроки. Если речь идет о связи в режиме онлайн, как в Альфа-банке, то вся процедура занимает не более 2-3 минут, но можно ожидать и около суток.

Запомните! Дистанционное решение не является окончательным, поскольку у банка могут возникнуть претензии к предоставленной документации. Рекомендуется заранее подготовиться и не рисковать успехом в получении кредитной карты.

Потребительский кредит и кредитная карта: что общего и чем отличаются

Первый вопрос, когда сравниваешь два банковских продукта: “Кредитная карта — это кредит или нет?” Конечно, да. Кредитка – это вид банковского кредитования.

И тот, и другой предполагает пользование средствами кредитного учреждения. Поэтому у некоторых граждан, которые крайне негативно относятся к жизни в долг, такая же реакция распространяется и на кредитные карты. Но есть существенные отличия, которые помогают кредитке все больше и больше отвоевывать рынок у потребительских кредитов. Рассмотрим их подробнее:

- Неоднократное возобновление кредитной линии без посещения банка и нового сбора документов.

- Наличие льготного периода, когда пользование кредитом – совершенно бесплатная услуга, т. е. вы просто возвращаете долг через определенный период времени без процентов.

- Возможность пользования деньгами банка при оплате покупок на любую сумму, даже самую минимальную. Хотите купить коробок спичек? Пожалуйста.

- Возможность снять наличные деньги (опасайтесь комиссий!)

- Не требует залога и поручительства.

- Дополнительные привилегии держателям карточек. Например, кэшбэк.

- Погашение долга одним платежом или по частям – решать заемщику.

Виртуальная кредитная карта с бесплатным обслуживанием Kviku: нужно ли платить за обслуживание

Кредитная карта Kviku отличается от других тем, что является виртуальной. Т.е. она пригодна только для безналичного расчета в интернете. Если вам необходимо оплачивать товары или покупки онлайн, карта вполне подойдет. Но вот снять кредитные средства не удастся, т.к. отсутствует пластиковый носитель. Лимит достигает 100000 рублей. Платы за обслуживание нет.

Выпуск осуществляется в считанные минуты, реквизиты кредитного продукта придут на телефон. ЛП равен 50 дням. Годовая ставка — от 29%. За оплату товаров возвращается до 30% баллов. Все платежи проводятся безопасно. Бесплатно предоставляется выписка по счету. Погашается долг 2 раза в месяц на протяжении года. Чтобы забрать карту и не платить за обслуживание, необходимо:

- быть российским гражданином;

- достигнуть совершеннолетия;

- предъявить паспорт;

- иметь постоянную регистрацию.