Восемь способов перевести деньги с карты на карту (card2card, p2p)

Содержание:

С карты Сбербанка

Существует несколько способов осуществить данную операцию, но важно помнить, что плата за транзакцию не взимается только, если оба счета были открыты в одном регионе

Через «Сбербанк Онлайн»

Для этого необходимо установить соответствующее приложение или авторизоваться в системе интернет-банкинга в браузере, добавить в него карту-донор.

После этого выполнить такие действия:

- Перейти в раздел «Платежи».

- Выбрать «Клиенту Сбербанка».

- Указать сумму, реквизиты получателя и комментарий к платежу.

- Подтвердить операцию.

Обратите внимание! Суточный лимит составляет 1 млн. р

Посредством «Мобильного банка»

Первым делом необходимо подключить эту услугу. После этого с привязанного к счету номера телефона отправить сообщение с текстом: ПЕРЕВОД Х Y, где X — означает номер телефона получателя, а Y – сумма.

Таким способом допускаются переводы не более 8 тыс. р. в сутки.

Обратите внимание! Телефон получателя также должен быть привязан к «Мобильному банку»

В банкоматах

На официальном сайте Сбербанка есть карта со всеми банкоматами и графиком работы. Если один из них находится рядом с вами, вы сможете использовать его для перевода.

Для этого введите карту-донора в приемник, авторизуйтесь с помощью ПИН-кодами выберите пункт «Платежи», а затем «Перевод средств». Введите реквизиты и завершите операцию.

Обратите внимание! Обычно деньги приходят мгновенно, но в некоторых случаях возможны задержки до 1 рабочего дня

С карт других банков

В большинстве случаев сторонние банки взимают комиссию при переводе на Сбербанк, но в последнее время появляются различные системы и банковские продукты, позволяющие не платить за транзакцию.

Продукты с лимитами

На данный момент следующие банки предлагают пластик с лимитированным переводом на счета других банков:

- Black от Tinkoff. Можно бесплатно отправлять до 20 тыс. р. в месяц.

- Opencard от «Открытие». Лимит составляет 20 000 рублей ежемесячно.

- Продукты Рокетбанка и МКБ. Допускаются переводы до 30 тысяч.

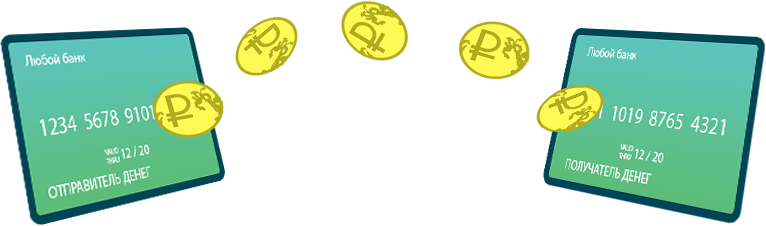

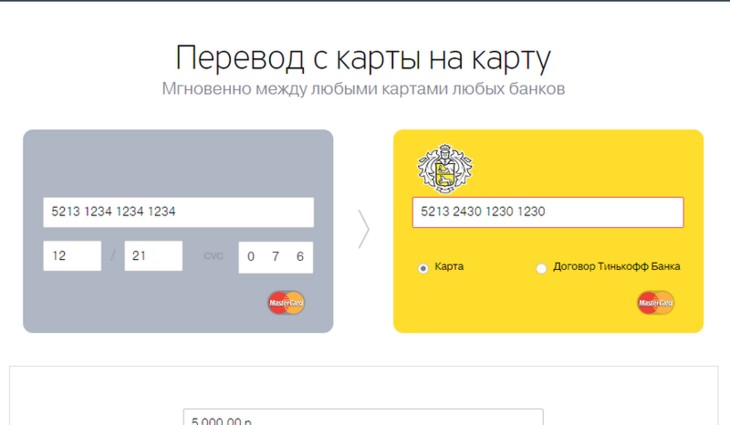

Система Card2card

Такие переводы называются «стягиванием средств». Оно работает только при отправке денег с дебетовых карт.

На данный момент большинство российских банков предлагают клиентам продукты с системой Card2card, но перед осуществлением операции лучше позвонить на горячую линию банка и уточнить возможность бесплатного перевода.

Отправлять можно через системы интернет-банкинга или мобильные приложения. Алгоритм операции такой же, как в случае с обычным переводом на счет стороннего банка.

Для проведения транзакции понадобится ввести все реквизиты карты, включая, код на обратной стороне, номер и срок действия. Подтверждение приходит по системе 3-D Secure.

Обратите внимание! В последнее время участились случаи мошенничества с системой Card2card. Злоумышленники просят передать данные карты, чтобы самостоятельно провести стягивание и сэкономить вам комиссию

Злоумышленники просят передать данные карты, чтобы самостоятельно провести стягивание и сэкономить вам комиссию.

Никому и ни при каких обстоятельствах не передавайте данные и содержание СМС-сообщений от банка.

Способы безналичного перечисления по номеру карты

Сам пластик не несет информации о сумме средств, он является только удобным инструментом доступа к деньгам на карточном счете. Соответственно, и любые операции, выполняемые по номеру карты, представляют собой действие с банковским счетом. Для его пополнения можно использовать как наличные средства, так и безналичное перечисление.

Услуги банков предполагают множество способов безналичного пополнения карт по номеру.

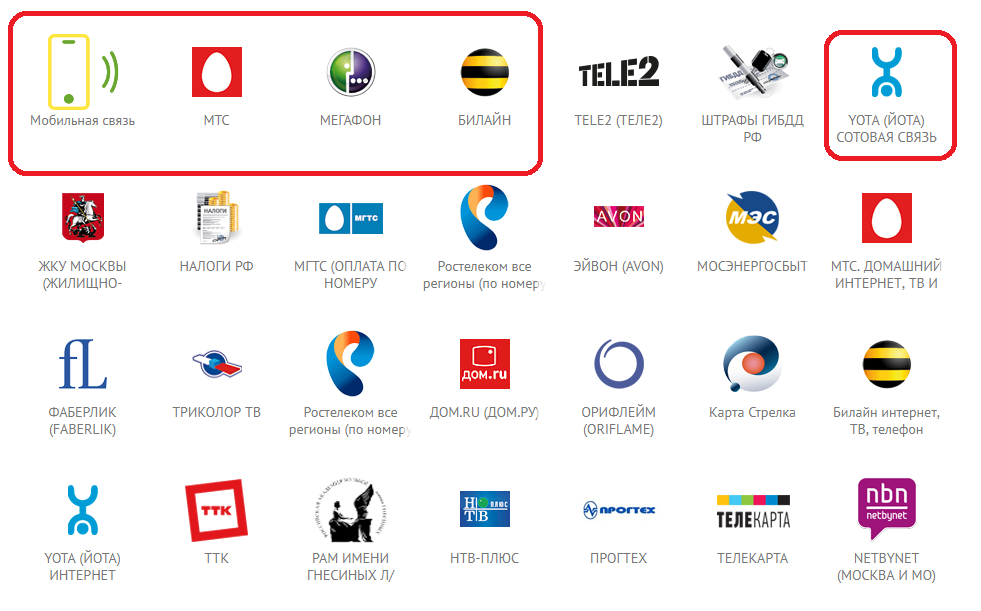

Многие финансовые организации предоставляют своим клиентам возможность простого выполнения часто встречающихся операций в рамках услуг мобильного банкинга.

Действия требуют использования специальных USSD-запросов или отправки СМС определенного содержания на работающий в банке специально для этих целей (чаще всего, короткий) номер.

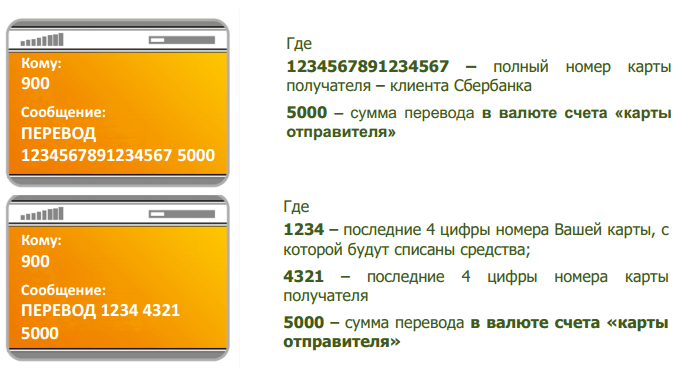

В качестве примера может служить перевод с карты на карту Сбербанка. Чтобы выполнить транзакцию следует отправить на номер 900 сообщение следующего содержания:

(Код операции) (YYYY) (Сумма)

- (Код операции) – действие, которое необходимо выполнить в мобильном банкинге. Для перевода на карту используется ПЕРЕВОД, ПЕРВЕСТИ, PEREVOD, PEREVESTI;

- – необязательный, номер карты отправителя, последние 4 цифры, в случае отсутствия деньги будут переведены с дебетовой карты с положительным балансом;

- (ХХХХ) – реквизиты получателя: последние 4 цифры номера карты или номер мобильного телефона, к которому карта привязана (без +7);

- (Сумма) – сумма перевода в рублях, копейки не используются, переводы в валюте конвертируются автоматически.

При использовании для адресации мобильного номера (например, в сообщении ПЕРЕВОД 0923456789 500) все действия выполняются аналогично, только зачисление происходит на карту, привязанную к номеру телефона, указанному в СМС. Если таких карт несколько, предпочтение отдается дебетовым зарплатным.

Как правило, выполнение операций требует подтверждения. Запросы от банка приходят на тот же номер, с которого отправлены сообщения.

В других банках применяются собственные коды операций и форматы сообщений, каждый из них устанавливает и собственную комиссию за трансферы. Подробности указываются в соответствующих руководствах, которые пользователь получает при заключении договора на обслуживание по программам мобильного банкинга.

Интернет-банкинг

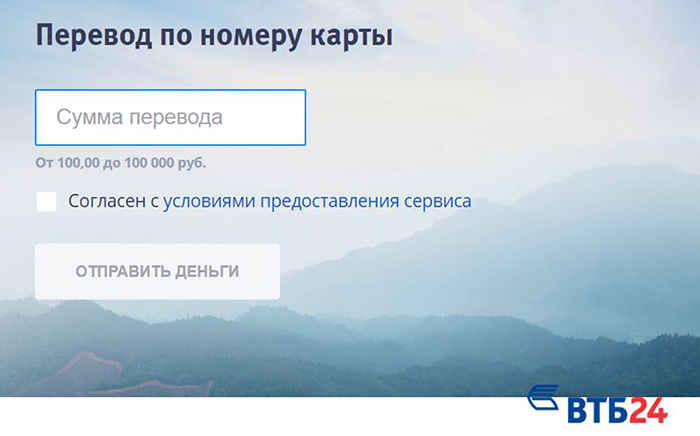

Принципы перевода по номеру карты в онлайн системах дистанционного обслуживания также общие для всех банков. Клиенту достаточно осуществить вход в личный кабинет (в соответствии с регламентом) и в пунктах доступных операций выбрать переводы на карты собственного бака или других банков.

Переводы в Сбербанке Онлайн

Для выполнения транзакции необходимо указать источник –карту или счет, зарегистрированные в онлайн-сервисе, и номер карты получателя. Большинство программ предусматривает отправку средств и по номеру карточного счета, и по привязанному к карте мобильному номеру.

Банкоматы и терминалы

Такие точки обслуживания в большинстве также поддерживают трансферы по номеру карты. При этом многие имеют возможность осуществлять подобные операции не только в собственной сети, но и межбанковские.

Для совершения транзакции необходимо вставить карту в картоприемник, авторизоваться (ввести ПИН-код) и выбрать соответствующий вид услуг (к примеру, в банкоматах Сбербанка он находится в пункте меню «Платежи и переводы»). В дальнейшем потребуется указание номера пластика получателя и суммы операции.

Платежный документ в отделении банка

Пополнить чужую карту можно и в отделениях филиальной сети банка, в котором обслуживается отправитель. Чтобы воспользоваться услугой, достаточно:

- обратиться к операционисту;

- подтвердить личность отправителя (потребуется паспорт);

- указать карту или счет-донор (с которых осуществляется отправка), номер карты получателя и сумму перевода;

- поставить подпись в документе на перечисление средств.

Метод работает как для внутренних транзакций, так и для межбанковских операций.

Онлайн сервисы МПС или банков

Операции в большинстве случаев проводятся с использованием технологии 3DS (3D-Secure). Чтобы перевести средства указываются номер и реквизиты карты-отправителя (срок действия, CVV2/CVC2 – коды) и номер карты получателя. Для подтверждения операции на привязанный к карте мобильный номер приходит СМС с одноразовым кодом.

Как работают переводы по номеру карты

Чтобы любое отправление дошло до получателя, необходимо указать его уникальный адрес. Аналогичная ситуация и с перечислением средств на банковские карты. Сообщить, куда должен отправиться платеж можно двумя способами:

- Указав реквизиты карты (точнее, карточного счета в банке, где она обслуживается).

- Используя только номер карты

Первый вариант напоминает отправку почтового сообщения с указанием подробного адреса. Его роль в этом случае играют реквизиты банка – потребуются полное название финансовой организации, БИК и ИНН для российских банков, номер карточного счета. Возможны также указание персональных данных получателя – фамилии, имени и отчества для физических лиц или названия компании – для юридических. Если пластик обслуживается на консолидированном счете (несколько карт привязаны к одному номеру счета) потребуется указать и ее номер.

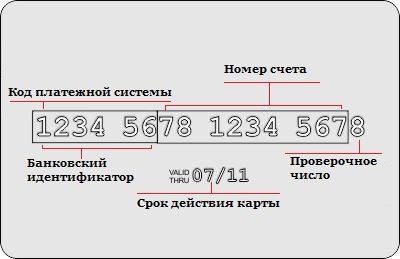

Второй способ скорее похож на отправку электронных сообщений в сети. Для однозначного определения получателя в этом случае необходим только уникальный идентификатор. В сети его роль играет ip-адрес, для пластиковых карт таким является 16-значный номер.

Действительно, несмотря на то, что он не является аналогом карточного счёта, в его комбинации цифр содержится полная информация для безошибочной идентификации пластика:

- Обозначение международной платежной системы (МПС), к которой принадлежит карта – первая цифра. Для VISA номер карты всегда начинается с 4, для MasterCard – с 5.

- Код банка-эмитента – 5 следующих цифр. Их комбинация однозначно определяет финансовое учреждение и его филиал, выпустившие карту.

- Служебную информацию — тип пластика, возможности использования ее для международных расчетов, валюту и т.д.

- Номер карты в пуле (последнее 4 цифры).

В результате, отправляя перевод только на номер карты, человек, выполняющий операцию, всегда точно указывает, куда должно пройти зачисление. Обработка этих данных ведется мощными компьютерными системами, так что возможность появления ошибки сведена к минимуму.

Комиссии за перевод

Суммы переводов между собственными картами не лимитируются, т. е. в пределах банка нет ограничений на суммы денежных средств. Комиссии при переводе с Тинькофф на Тинькофф не взимаются. Что касается карт других банков, на поступление денег нет ни лимитов ни сборов. Для исходящих перечислений с Тинькоффских карточек на карты других банков удерживается сбор 1,5%, но не менее 30 руб. Это правило действует для переводов более чем на 20 000 рублей в течение одного календарного месяца. За перечисления меньшего объема комиссия не удерживается.

Обратите внимание. Многие клиенты Тинькофф привязывают в личном кабинете карты нескольких разных банков

Таким образом, в случае необходимости некрупные суммы можно перечислять из одного стороннего банка в другой, через свой аккаунт в Тинькофф, избегая удержаний.

За поступление денег на собственные счета Тинькофф комиссий не берет. Процент удержания за перечисление необходимо уточнять в банке-отправителе. Например, при переводе со Сбербанка на Тинькофф, первый возьмет за услугу 1,5% от суммы перевода, но не менее 30 руб.

В видео-инструкции наглядно как совершить перевод с карты на карту:

Читайте далее:

Преимущества и условия использования дебетовых карт Тинькофф банка

Как оформить кредитную карту Тинькофф онлайн — лучшие предложения банка

Покупки с картой «Ашан»: преимущества, условия и тарифы по обслуживанию