Что указать в целях кредита

Содержание:

- Целевая направленность кредита

- Виды потребительских кредитов

- Цели, которые не любят банки

- Что нужно, чтобы взять потребительский кредит с просрочками и плохой кредитной историей

- Потребительский кредит и его виды

- Не обманывайте банк

- Как влияет образование при получении микрозайма

- Как повлиять на одобрение

- Виды потребительского кредита

- Что указать в целях кредита

- Другие напутствия потенциальному клиенту

- 7 целей, которые лучше указать в заявке

- Целевые кредиты

- Что такое кредитование?

- Обстоятельства, вынуждающие прибегнуть к потребительским кредитам

- Можно ли вернуть товар, купленный в кредит

- Не обманывайте банк

- Универсальные цели кредитования, к которым не придираются

- Какие условия нужно выполнить для получения кредита

Целевая направленность кредита

Банк при оформлении кредита спрашивает о назначении заёмных денег: ремонт, лечение, покупка автомобиля, бытовой техники, отпуск или нужны наличные без цели. Исходя из полученной информации, процентная ставка по займу может варьироваться в пределах 5-15 процентов.

Оформление по целевому назначению оценивается кредитной организацией дешевле для клиента, но он должен потратить выданные деньги на цель, которую заявил.

При совершении дорогостоящих покупок банк оставляет предмет приобретения в залоге до полного погашения займа. Выдаёт деньги под минимальные проценты, но клиент не вправе продать или подарить залоговое имущество. При нарушении условий договора по возврату, финансовая организация вправе забрать имущество должника без выплаты уже погашенной задолженности.

Виды потребительских кредитов

Кроме классических потребительских кредитов, которые можно оформить как в отделении банка, так и в точках продаж у кредитного эксперта, существуют и другие разновидности такого банковского продукта. К ним относятся разнообразные рассрочки, ссуды, кредитные карты и даже предоставление овердрафта по дебетовой или кредитной карте. У каждого вида есть свои особенности, которые в той или иной степени способны повлиять на наш выбор. Давайте рассмотрим их подробнее.

Рассрочка

Один из вариантов кредитования, когда платеж производится не всей суммой единовременно, а по частям. Вы берете розничный товар без первого взноса или с небольшим первоначальным взносом, а потом ежемесячно выплачиваете сумму стоимости. При таком варианте кредитования возможны несколько вариантов: первый — когда в договоре значится минимальная процентная ставка за пользование кредитными средствами, обычно — не превышает 10-15%; второй — когда по договору значится ежемесячный платеж в виде фиксированной суммы за пользование средствами банка; третий — когда торговые точки Вам предлагают беспроцентную рассрочку, но цена за наличные отлична от цены рассрочки, например — микроволновка стоит 3000, а в рассрочку — 4500. В эту разницу и входят заложенные проценты, обслуживание, оформление и страховка. По сути, банковская рассрочка — это масштабная рекламная акция, призванная увеличить объемы продаж и заемных средств. Классическая рассрочка не предусматривает третьей стороны: договор заключается непосредственно между торговой точкой и физическим лицом. Договор, заключенный при участии банка — уже является кредитом.

В последние годы на рынок входят новые продукты банков — карты рассрочки, по которым у магазинов-партнеров можно приобрести товар без процентов. Условие беспроцентной рассрочки соблюдается при своевременной выплате ежемесячных платежей. При несоблюдении условий — штрафные санкции и кредитный процент на потраченные средства. Выгода банка в этом случае заключается в том, что проценты по кредиту платит торговая точка, где совершена покупка.

Ссуды

Банковские ссуды представляют собой денежные средства или имущество, передаваемые заемщику на определенный срок. Банк может выдать ссуду под обеспечение, которым служат документы на право собственности, недвижимость, ценные бумаги, или без обеспечения – если банк уверен в надежности заемщика. Иногда ссуда не предполагает процентной ставки за пользование средствами, но, как правило, такой процент есть. Зачастую такие варианты используются в предпринимательской сфере — ссуды для малого и среднего бизнеса, кредитование коммерческой деятельности и т.д.

Овердрафт

Овердрафт — это средства, которые банк может предоставить клиенту на условиях кредита при недостатке денег на собственном счете. То есть, Вы можете уйти «в минус» при недостатке на счете дебетовой карты. Овердрафт предоставляют на счета дебетовых карт только при написании клиентом заявления. Самовольно банк принять такое решение не может. Особенности овердрафта в том, что средства, поступающие на основной счет заемщика, сразу же списываются в счет долга. На овердрафт может распространяться льготный период, в течение которого проценты не будут начисляться.

Кредитные карты

Кредитная карта отличается от потребительского кредита тем, что имеет возобновляемую кредитную линию. То есть, если Вы взяли стандартный потребительский кредит и выплатили его — Ваши отношения с банком закончены. Кредитной картой можно пользоваться постоянно, используя для покупок сумму остатка на счете. Главным условием кредитной карты является своевременное внесение ежемесячных минимальных платежей, которые состоят из части основного долга, ежемесячного процента, начисленного за пользование средствами, и комиссионного платежа, если таковой имеется. На средства по кредитной карте может распространяться льготный период, в течение которого на потраченные средства проценты не начисляются. Размер и условия такого периода определяются договором, который Вы заключаете с банком.

Цели, которые не любят банки

Финансовые учреждения выделяют некоторые цели и нужды потребительского кредитования, при которых реже всего осуществляется одобрение заявки для потенциального заемщика:

- цель оформления банковского кредита на предпринимательскую деятельность ИП или юридического лица;

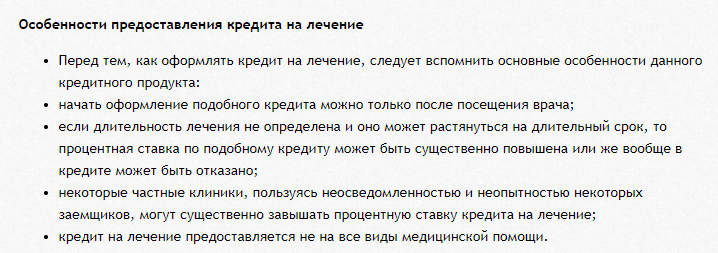

- такие причины взятия потребительского кредита, как лечение или проведение определенной операции;

- оформление ссуды для последующего погашения других действующих займов в иных финансовых учреждениях;

- получение займа для последующей оплаты обучения своих детей, либо внуков или иных родственников заемщика;

- на неотложные цели или иные неопределенные нужды, которые имеются у кредитуемого лица в текущее время.

Рассматривая, что написать в строке цель кредита для физических лиц, следует выделить такие назначения, как покупка автомобиля, ремонт или приобретение дорогостоящих вещей. Подобные нужды хоть и не являются неотложными, однако означают последующее наличие дорогого имущества в собственности, которое в случае нарушения условий кредитования сможет стать предметом для принудительного погашения задолженности.

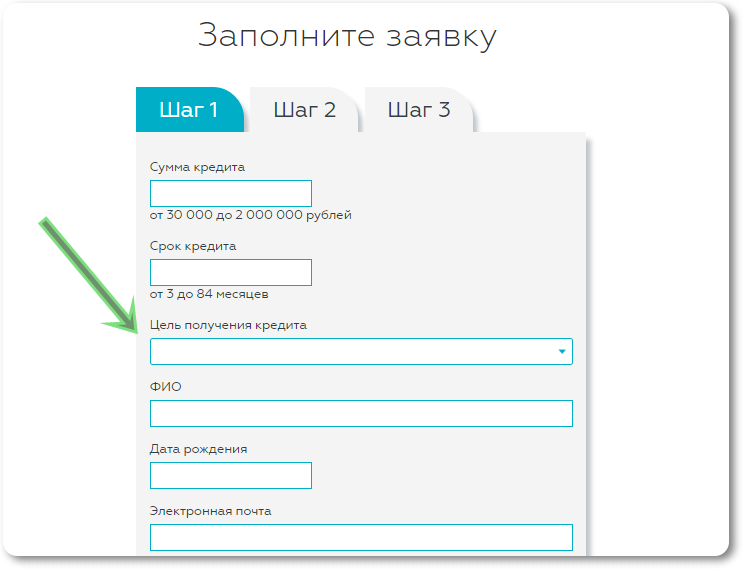

Важно! Любая онлайн заявка на кредит предусматривает возможность указания конкретных нужд для оформления ссуды, внесение этой информации не обязательное, однако может существенно поспособствовать одобрению займа для потенциального заемщика.

На предпринимательскую деятельность

Сбербанк АСТ, а кроме того иные финансовые учреждения неохотно предоставляют заемщикам заемные средства на открытие или развитие бизнеса. Связано это с высокой вероятностью того, что кредитор понесет убытки в случае определенной экономической ситуации или при закрытии предприятия из-за жесткой конкуренции, присутствующей на отечественном рынке. Кроме того впоследствии будет проблематично изыскать задолженность у заемщика, так как при ликвидации учреждения основная масса капитала уходит на оплату заработной платы. В свою очередь долги закрываются за счет реализации имущества компании при отсутствии средств.

На лечение или операцию

Каждая программа кредитования финансовых учреждений имеет отдельный калькулятор для расчета ссуды, а кроме того графу конкретного целевого назначения. Однако редко где можно встретить использование займа на лечение. Неохотно выдаются такие кредиты, так как при неправильном лечении или операции высок риск летального исхода, из-за чего впоследствии возмещать банку убытки будет некому. Кроме того, такое материальное вложение не предусматривает какую-либо выгоду или возможность снижения рисков финансового учреждения.

На погашение других кредитов

Предложения по перекредитованию иных займов пользуются большой популярностью, однако финансовые учреждения неохотно предоставляют такие ссуды. Подобная ситуация связана с необходимостью предоставлять заемщику более выгодные условия, но при этом надежность и платежеспособность кредитуемого лица остается под большим вопросом, так как делается обращение для закрытия уже действующих кредитов. Кроме того при таком варианте кредитования отсутствует обеспечение (кроме рефинансирования ипотеки), что делает риски и возможные убытки кредитора более высокими.

На платное обучение детей или внуков

Еще один вариант денежных займов, которые не пользуются популярностью среди кредитных организаций. Подобное связано с теми же рисками, которые присутствуют и в случае с лечением или операцией. Велика вероятность понести убытки, при этом достаточно сложно добиться полноценной или даже частичной компенсации от заемщика в случае отсутствия у него в собственности определенного дорогостоящего имущества, которое не будет выступать единственным (не подлежит взысканию судебными приставами в принудительном порядке).

На неотложные цели

Любые иные не озвученные нужды еще меньше жалуют кредиторы. Здесь могут наблюдаться еще более высокие риски для кредитора понести убытки, и впоследствии не добиться компенсации. Именно поэтому, чем меньше информации и конкретики присутствует в соответствующей графе, тем больше вероятность получить отказ в предоставлении ссуды на неотложные цели. Кроме того, подобные цели нередко подразумевают определенную срочность, однако финансовые учреждения полноценно проводят проверку заемщиков, из-за чего отказывают в выдаче средств.

Важно! Потенциальному заемщику никто не запрещает при оформлении потребительского кредита указать одну цель, а средства потратить на иные нужды, при этом вероятность одобрения заявки будет выше.

Что нужно, чтобы взять потребительский кредит с просрочками и плохой кредитной историей

Отдельного внимания заслуживает кредитная история заемщика. Если она в какой-то момент была испорчена, то отчаиваться не стоит. Взять потребительский кредит пока еще представляется возможным. Конечно, удалить данную информацию из кредитной базы не получится, но вам может помочь наличие поручителя или залога.

Еще одним способом взять кредит является использование услуг того банка, который не обращает внимания на кредитные истории. Однако обойдется данная услуга гораздо дороже, ведь процентная ставка будет нереально большой, в некоторых случаях она может составлять до 50 % годовых.

Потребительский кредит и его виды

Такой тип займа выгоден и банку, и заемщикам.

Потребительский кредит выдается рядовым гражданам на покупку различных товаров. Договор заключается в среднем на 3 года, поэтому такой заем относят к краткосрочному виду кредитования. Цель потребительского кредита — помочь гражданам в короткие сроки решить насущные вопросы нехватки денег. Заемщик получает возможность открыть или расширить свой бизнес, купить какую-то крупную дорогостоящую вещь, отправится в путешествие. Благодаря потребительскому кредиту представитель среднего класса может покупать товары долговременного пользования, такие как бытовая техника, автомобиль, мебель и пр. То есть человек получает то, что без кредита ему недоступно.

Кредитные программы в разных учреждениях сильно отличаются друг от друга. Потребительские ссуды предоставляют следующие организации:

- банки;

- специализированные кредитные учреждения;

- торговые организации;

- компании, дающие возможность покупать их товары с отсрочкой платежа.

Банковское кредитование имеет неоспоримые плюсы для обеих сторон. Любой гражданин быстро и просто может получить деньги. Пакет документов при этом минимальный. Заемщики могут потратить эти деньги на свои личные нужды. В свою очередь, банк получает процент за то, что предоставляет денежные средства заемщикам.

Вероятность получения займа зависит от наличия залога, поручителей, подтверждения платежеспособности и других гарантий. Кроме этого, учитывается характеристика заемщика, его возраст, кредитная история, место проживания и т.д.

Отдельным видом потребительского кредитования является покупка товара в магазине. В этом случае в договоре прописывают конкретный предмет. Именно на его приобретение выдаются кредитные деньги, которые перечисляют напрямую из банка на счет торговой точки. Такой вид договоров имеет серьезные недостатки. Кредит не всегда можно погасить досрочно, и тем самым сократить переплату. Дисконтные скидки на товар, приобретаемый подобным способом, в большинстве случае не распространяются.

Не обманывайте банк

Разумеется, не стоит обманывать банк, указывая такие цели, которые слишком легко проверить. Одним из типичных примеров является, скажем, рождение ребенка.

Возможно, более «выигрышными» можно назвать цели на крупные покупки, особенно если это такие покупки, как автомобиль, участок земли и прочее. Обычно такие заемщики более или менее твердо стоят на ногах в финансовом плане, и у банков возникает меньше сомнений в выдаче денежных средств.

И, разумеется, самым универсальным и самым лучшим советом всегда является один и тот же: указывайте настоящую цель! В большинстве случаев именно она и будет наиболее выигрышной.

Как влияет образование при получении микрозайма

Рассмотрение заявок на микрозаймы проходит намного проще, чем на кредит или ипотеку. Решение принимается через скоринговый процесс. Исходя из того, какие данные будут внесены, МФО будет принимать решение о выдаче займа.

Рассмотрение заявок на микрозаймы проходит намного проще, чем на кредит или ипотеку. Решение принимается через скоринговый процесс. Исходя из того, какие данные будут внесены, МФО будет принимать решение о выдаче займа.

Огромный вес в скоринговом рассмотрении на микрозайм будет влиять кредитная история. Если МФО видит, что заемщик имеет положительную КИ, то с большей долей вероятности можно сказать, что ему придет положительный ответ.

Помимо КИ, в анкете на микрозайм заполняются и иные пункты, включая образование. Опять же система будет складывать баллы, исходя из данных. Наличие образования даст балл выше, чем его отсутствие.

Как повлиять на одобрение

Клиент может повлиять самостоятельно на вероятность одобрения запрашиваемого кредита. Для этого он должен:

- Указать как можно больше информации о себе, предоставить достоверные сведения. Чем больше данных, тем быстрее банк проведет проверку заемщика и оценку его платежеспособности.

- Проверить свою кредитную историю. Если она испорчена, исправляйте ситуацию: погашайте долги, больше не допускайте просрочек, не подавайте заявки бездумно.

- Подготовить все запрашиваемые кредитором документы, причем заранее: они потребуются уже при подаче заявки на одобрение. Список уточняйте в организации, в которую обращаетесь.

- Запросить кредит, соответствующий финансовым возможностям и который заемщик сможет выплачивать. Выбирайте подходящие вам предложения.

- Подтвердить доходы: основной заработок и дополнительные источники прибыли (если таковые имеются).

- Устроиться официально на работу и проработать там минимальный срок. Это совет для безработных или работающих неофициально.

- Указать и подтвердить цели кредитования, если это возможно. Целевые кредиты одобряются чаще и имеют более выгодные условия.

Виды потребительского кредита

Существует несколько видов потребительских займов. Бывают целевые и нецелевые ссуды. Если оформляется целевой кредит, на что он дается, определяется заранее. Это может быть ремонт в квартире, дорогостоящее лечение, покупка путевки на отдых, оплата образования. Нецелевое кредитование позволяет тратить средства на любые нужды исходя из желания заемщика.

Также кредитные предложения разнятся по виду кредитора. Это может быть заем в банках, МФО, торговых организациях, ломбардах, кассах взаимопомощи, у частных кредиторов.

Еще одна классификация зависит от социальной категории заемщиков. Это могут быть кредитные программы для пенсионеров, работников бюджетной сферы, военных, владельцев подсобных хозяйств. Такие займы увеличивают доступность кредитных денег для тех россиян, которые имеют невысокие зарплаты и часто не могут позволить себе высокую процентную ставку.

Целевой

Среди потребительских кредитов огромной популярностью пользуются целевые займы. Денежные средства банк выдает на покупку конкретного продукта или оплату определенных услуг. Это может быть приобретение жилья, машины, бытовой техники, одежды, услуг образования или медицинского обеспечения.

Важно при этом знать, какая разница в оформлении потребительского и автокредита. Для каждого из них банки предлагают свои условия

Когда оформляется потребительский займ, деньги на руки клиенту не выдаются. Чаще всего они перечисляются на счет продавца, который выдает товар сразу после получения средств. Обычно целевые ссуды предлагаются заемщику в торговых точках: магазинах, салонах, туристических агентствах, медицинских учреждениях. Именно там соискатель может оформить заявку на кредитование и узнать все условия получения денег в долг.

Нецелевой

Нецелевое кредитование позволяет клиенту тратить средства на свое усмотрение. В анкете для получения такого займа имеется графа, как будут использованы деньги. Однако по факту банк никогда не проверяет, куда будут направлены финансы.

Определение нецелевого кредита дает возможность распределить всю сумму на части и совершить несколько покупок. Если кратко, заемщик может часть денег потратить на отпуск, часть — на ремонт, а за оставшуюся сумму купить технику.

Кредитные карты

Когда есть вероятность отказа по потребительскому кредиту, можно оформить кредитку. При обращении в банк стоит задуматься, что лучше: потребительский кредит или кредитная карта именно для вас. Ведь каждый из этих финансовых продуктов имеет свои сильные стороны и особенности.

Кредитная карта является разновидностью потребкредита. Она зачастую имеет установленный лимит, грейс-период и невысокий процент. При активном пользовании кредиткой и своевременном погашении средств лимит на карте может быть увеличен. Это позволит брать в рассрочку более дорогие товары, не откладывая покупку на потом.

Микрозаймы

Суммы по потребительскому кредиту бывают разные. Можно взять телефон за несколько тысяч рублей, а можно оформить ссуду на покупку дорого автомобиля. Когда предвидится небольшая покупка, стоит подумать о микрозаймах. Микрокредитование осуществляют МФО, стандартная сумма в долг — до 30 000 рублей, выдается на месяц. Подобные займы реально оформить даже студентам или безработным гражданам, которые имеют временные финансовые трудности.

МФО не интересует кредитная история, официальное трудоустройство и социальный статус заемщика. Доступность и мгновенное оформление микрокредитов способствует активному развитию рынка и популярности мелких ссуд.

https://youtube.com/watch?v=ZPBpi59z890

Что указать в целях кредита

Если вас не устраивает процентная ставка, лимит суммы или еще какие-либо условия в кредитах без поручительства и документов, будьте готовы, что банк будет основательно проверять вашу кредитную историю и платежеспособность перед тем, как выдать обычный кредит. И здесь у заемщиков часто возникает резонный вопрос: как если не гарантировать, то хотя бы увеличить себе шансы на получение от банка кредита?

Один из способов – указать «правильную», а точнее – правдоподобную цель кредита. Конечно, обманывать банк о своих действительных намерениях нехорошо, тем более что ваши данные, вероятнее всего, будут тщательно проверяться. Но и перестраховать себя тоже не будет лишним, ведь варианты «съездить в отпуск» или «купить золотое кольцо» банковский работник автоматически отбракует.

Не стоит также указывать в качестве цели кредита «потребительские нужды», «неотложные цели» и тому подобные размытые формулировки. Это тоже наталкивает банковских сотрудников на то, чтобы тщательнее проверить ваши действительные нужды и вашу платежеспособность в целом.

Другие напутствия потенциальному клиенту

Некоторые кредитные организации не быстро дают ответ по запросам на кредит. Если заемщик нуждается в ссуде срочно, то тогда ему следует обращать в другую организацию. Так же постарайтесь выяснить вероятность отказов, от которых не застрахованы даже клиенты с высоким рейтингом кредитной истории.

Бывают отрицательные решения по заявкам и у тех заемщиков, которые имеют несколько кредитов, либо те которые сделали ошибки при заполнении анкеты. Возможные факторы, по которым кредиторы делают отказы:

- если клиент не имеет регистрации на территории России;

- если клиент не достиг кредитного возраста;

- если клиент не может работать;

- если клиент имеет действующую задолженность;

- если у клиента имеется более четырех кредитов;

- если клиент имеет задолженность перед федеральной службой судебных приставов на сумму от двадцати тысяч рублей и выше и обязательство перед микрофинансовыми организациями;

- если клиент находится на грани финансового краха;

- если клиент находится вдали от банка. Расстояние превыше 150 километров;

- если человек объявлен банкротом.

При подписании договора на кредитование между клиентом и кредитором необходимо серьезно изучить его условия. Всю информацию по кредитным продуктам можно получить на сайте организации либо в офисе. Подписание договора проходит на определенных сформированных условиях для каждого заемщика. Они подробно расписаны в договоре.

Если заемщика не устраивают те условия на котором сформировано для него предложение, то он может не соглашаться и взять время для принятия решения. Не торопитесь подписывать договор. В законе прописано, что в течение пяти дней, банк не имеет право изменить условия кредитования.

Нужно понимать, что выбранная кредитная организация может не оправдать всех предпочтений заемщика. А именно: простата в получении, процентная ставка, сроки кредитования, сумма кредита и так далее.

Не всегда товар с низкой стоимостью оправдывает ожидания клиента. Так и с банком — низкая процентная ставка не всегда есть хорошо. Основываясь на критериях, которые предлагают банки можно делать выводы стоит ли кредитоваться.

7 целей, которые лучше указать в заявке

Если оформляется нецелевой кредит в 2019 году, как и в предыдущие годы, банк фактически не может проверить направление будущих трат, поскольку они зависят только от желания заемщика. К тому же ни один крупный (Сбербанк, Альфа-Банк, Тинькофф) или средний банк не просят предоставлять отчетные документы, которые бы подтвердили факт “правильного” расходования средств (чеки, квитанции и другие документы).

Однако это не значит, что получить кредит можно, указав абсолютно любую цель или не прописав конкретного направления трат. Поэтому лучше не формулировать ее в общем виде, например: «на личные цели» или «на потребительские нужды», а заранее продумать, как именно заполнить анкету. Среди наиболее желаемых целей, к которым в банках относятся с пониманием, можно назвать следующие:

- На ремонт квартиры/загородного дома/дачи.

- На покупку мебели.

- Для приобретения бытовой техники (это могут быть как товарные кредиты, так и обычные займы в банке наличными).

- На покупку недвижимости (если не хватает немного средств, например, при переезде из 1-комнатной квартиры в 2-комнатную).

- На покупку авто (также если не хватает немного денег или в тех случаях, когда приобретается автомобиль б/у, на который автокредит не предоставляется).

- Для оплаты образования детей или собственного обучения – подобные траты банк рассматривает как инвестицию в человеческий капитал, благодаря которому заемщик в перспективе сможет получать больший доход.

- На приобретение туристической путевки. Эта цель неоднозначная: с одной стороны, она говорит о некоторой «продвинутости» заемщика, но с другой стороны свидетельствует о том, что сам он не в состоянии оплатить путевку даже раз в год. Однако банки нередко одобряют подобные займы исходя из кредитной истории и реальной платежеспособности клиента.

Целевые кредиты

Если речь о целевом кредите, то не нужно ничего указывать, кредит и без этого оформляется на конкретную цель. К целевым кредитам относят ипотеку, автокредиты. Сюда же можно отнести редко предоставляемые кредиты на ремонт, лечение, образование. Товарные кредиты и займы на туристические путевки также являются целевыми.

Если вы собираетесь оформлять один из вышеперечисленных кредитов, то об указании цели оформления можете не задумываться. Но если речь идет о простом потребительском кредите наличными, то лучше подумать о том, что вы будете указывать в графе анкеты о цели получения заемных средств.

Что такое кредитование?

Процедура кредитования базируется на 7 основных принципах:• Платность. За полученный кредит заемщик обязуется выплатить определенное возмездие в виде процентов от общего размера ссуды;• Обеспеченность. Чтобы получить займ, необходимо доказать платежеспособность. Сделать это можно с помощью поручительства третьего лица или же предоставления в качестве залога ценного имущества;• Срочность. Кредит выдается на определенное время. Срок возврата прописывается в договоре, имеющем юридическую силу. Заемщик должен выплатить займ в установленные временные рамки;• Совпадение экономических интересов. Для заключения кредитного договора необходимо чтобы кредитор имел достаточную сумму свободных средств, а заемщик нуждался в них. Также совпадения должны быть отмечены по таким параметрам, как сумма кредита, срок, уровень процентной ставки, обеспечение;• Перераспределение. Кредитование предполагает удовлетворение временных финансовых нужд одних участников рынка за счет наличия временно свободных денежных средств других участников;• Регулирование. Сфера кредитования положительно отражается на сбалансированности экономики. Оформление займов позволяет деньгам находиться в постоянном обороте. Свободные средства способствуют увеличению привлечения дополнительных ресурсов для производства. Это повышает предложение на рынке, расширяет возможности экономических отраслей;• Стимулирование. По условиям кредитной сделки, заемщику необходимо вернуть не только займ, но и плату от него. Это требует рационального распределения расходов и целесообразной траты полученного кредита.

Любая сделка по открытию займа базируется на вышеперечисленных принципах. Отклонения от них грозят несоблюдением обязательств, а значит – привлечением финансовых проблем. Особенно это касается случаев, когда нарушаются 2 и 7 принцип.

Обстоятельства, вынуждающие прибегнуть к потребительским кредитам

Потребительские банковские кредиты представляют собой краткосрочные и среднесрочные программы. Срок действия такого договора зачастую не превышает трех лет. Сумма кредита варьируется, ее максимум рассчитывается в зависимости от того, есть ли у заемщика имущество в залог, поручители, документация, подтверждающая его платежеспособность, и других факторов. Огромное значение при определении суммы кредита имеет характеристика человека, планирующего заключить договор кредитования с банком, его возраст, способность вернуть заемные средства, кредитная история, и другие особенности.

Потребительские кредиты финансовых организаций не считаются целевыми программами. Банк не станет производить проверку на что конкретно были израсходованы заемные деньги, однако зачастую во время оформления заявления, обнаруживается пункт, в котором будущему заемщику предлагают обозначить целевое назначение кредитных средств.

Можно ли вернуть товар, купленный в кредит

При покупке товара по потребительскому кредиту стоит поинтересоваться у консультанта магазина о возможности возврата, сроках и условиях.

Купленный товар может быть возвращён продавцу по любой причине в течение двух недель, за исключением невозвратных категорий: средства личной гигиены, косметика, нижняя одежда.

Бытовую технику и электронику можно вернуть в течение гарантийного срока обслуживания при выявленном заводском браке или поломке в процессе эксплуатации.

Продавец должен провести экспертизу и выявить причину несоответствия качества за 10-14 дней и предложить замену на аналогичный товар или возврат денежных средств.

При возврате денег составляется акт о расторжении договора купли-продажи.

Не обманывайте банк

Разумеется, не стоит обманывать банк, указывая такие цели, которые слишком легко проверить. Одним из типичных примеров является, скажем, рождение ребенка.

Возможно, более «выигрышными» можно назвать цели на крупные покупки, особенно если это такие покупки, как автомобиль, участок земли и прочее. Обычно такие заемщики более или менее твердо стоят на ногах в финансовом плане, и у банков возникает меньше сомнений в выдаче денежных средств.

И, разумеется, самым универсальным и самым лучшим советом всегда является один и тот же: указывайте настоящую цель! В большинстве случаев именно она и будет наиболее выигрышной.

Универсальные цели кредитования, к которым не придираются

Наравне с так называемым «стоп-списком» существуют запросы, нейтрального или положительного оттенка. Как показывает практика, люди, использующие их для получения средств, крайне редко получают отказы по причине неправильно поставленной цели. Но даже их применение не даёт 100% гарантию положительного результата.

Ремонт и строительство. Стоимость ремонтных работ в частном доме или квартире сегодня может достигать существенных высот. Поэтому, даже если необходима сумма в 500 тысяч или миллион рублей, у кредитора не возникнет вопросов по этому поводу. Банки охотно выдают ссуды под подобные цели. Единственный момент – у заёмщика должна быть недвижимость. Иначе попытка кредитования будет подозрительной.

Путешествия и туристические путёвки – ещё одно распространённое направление, пользующееся популярностью. Если заёмщик решил не пользоваться целевой программой в этой сфере, вполне можно указать данную причину и не заботиться о негативной реакции банка.

Стоматологические, косметические услуги. Выше мы писали, что в большей части займов, связанных со здоровьем, будет отказано. Но не в случае со стоматологическими и косметологическими мероприятиями. Они не несут прямой угрозы жизни и самочувствию, поэтому не входят в группу риска.

Приобретение автомобиля (не мотоцикла). Современный человек в крупном городе без личного транспортного средства несколько ограничен в возможностях. Поэтому потребности в авто естественна и не вызывает удивлений у банковских служащих. Единственное, чем может поинтересоваться кредитор – отсутствие желания оформить целевой автокредит. Но объяснить его можно привязкой к конкретной страховой компании и необходимости отдавать ТС в залог, что тоже весьма веские основания.

Потребительские нужды – это универсальная формулировка, к которой редко придираются сотрудники банков. Но выбрав её в качестве основной версии запроса, необходимо продумать детали на случай, если кредитор, всё же, поинтересуется подробностями. Вариант, что она будет принята без уточнений, проявляется где-то в 50% случаев.

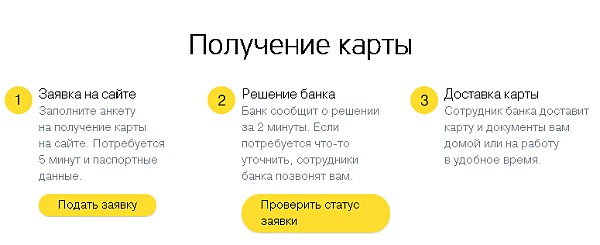

Какие условия нужно выполнить для получения кредита

Для оформления займа необходим стандартный набор документов, но у каждой организации свои требования: паспорт, пенсионное удостоверение, ИНН, СНИЛС и водительское удостоверение. При большой сумме кредита нужно представить документы на залоговое имущество или паспорт поручителя.

Онлайн-заявка в банк подаётся на официальном сайте банка. Финансовая организация проверяет кредитную историю заёмщика и принимает решение о выдаче денег или оплаты покупки в торговой точке.

Микрофинансовые организации при онлайн-оформлении кредита требуют фотографию первой страницы и регистрации в паспорте гражданина РФ. Дополнительных документов при выдаче суммы 10-30 тысяч рублей не требуется.

Банк вправе дополнительно затребовать у заёмщика подтверждения факта платёжеспособности: представить справку с места работы о заработной плате за последние 3-6 месяцев.