Стоит ли покупать доллары и евро сейчас

Содержание:

- Иностранное мнение

- Подготовьтесь к сохранению денег

- Осторожность не помешает

- Как выбрать валюту для инвестирования?

- О российском рубле

- >В какой валюте лучше хранить деньги: мнения экспертов на сегодня

- Зачем покупать доллары и евро?

- Вот некоторые правила инвестирования в иностранные валюты:

- Почему растёт иностранная валюта: внешние и внутренние факторы влияния на курс ?

- Где лучше покупать доллары и евро

- Банковский рублевый депозит

- Стоит ли сейчас покупать валюту (доллары и евро) — 4 момента для сделки ?

- Стабильность американских денег

- Где хранить доллары и евро?

- Покупать доллары или не покупать?

- #10 – Турция, 2005

- Заключение

- Выводы:

Иностранное мнение

Для более глубокого понимания обстановки необходимо учесть мнение иностранных специалистов, которые аналогично не пришли к единому взгляду на будущее отечественной валюты. Зарубежные экономисты предложили три возможных сценария для нашей страны:

- Оптимистическая версия – заключается в том, что Россия должна возобновить торговые отношения с ведущими странами мира и отменить все санкционные ограничения. В такой ситуации необходимо прекратить тесные взаимоотношения с Азией, тогда через некоторое время стоимость рубля повысится и валюта окрепнет.

- Реалистичная версия – прямо противоположна предыдущей версии. Россия должна прекратить все отношения с Западом и сконцентрироваться на азиатских странах. Это даст возможность восстановить не только российскую, но и экономику других стран. Тогда рубль также сможет укрепиться.

- Пессимистическая версия – сфокусирована на долларе. Российская Федерация должна будет отказаться от него как от валюты международных отношений, и все торговые операции с союзными странами будут проводиться в иной валюте. Тогда стоимость доллара в регионе значительно упадет.

Таким образом, большая часть иностранных экономистов уверена, что в ближайшем будущем стоимость рубля будет расти независимо от выбранного сценария развития государства.

Подготовьтесь к сохранению денег

Стратегия сохранения денег зависит от множества переменных: от количества денег, наших планов — собираемся ли мы вкладывать один раз или намерены постепенно собирать нужную сумму, а также расчета на доходность. Во всех способах есть одна ключевая особенность — не существует способов инвестирования с нулевым риском. Поэтому к сохранению денег стоит подготовиться.

Создайте финансовую подушку

Это условный старт для любых стратегий. Когда у нас есть запас денег на два-три месяца жизни, это помогает спокойнее принимать решения. Хранить такие средства стоит или наличными, или на вкладе в надежном банке, откуда вы всегда их сможете снять.

Владелец ГК «Залог 24», частный инвестор Ян Марчинский не советует инвестировать тем, у кого нет финансовой подушки. «С большой долей вероятности такой человек продаст акции по нужде и низкой цене, — уточняет он. — Надо понимать, что инвестиции — это не быстрое и легкое обогащении, а долгий процесс требующий усердия и дисциплины».

Разделите подушку безопасности на три валюты

Разделите на рубли, доллары и евро. В дальнейшем старайтесь держаться этого же принципа. Это поможет сохранить основной капитал, ведь если какая-то валюта резко упадет, то другая скорее всего вырастет.

О пропорциях «корзины» накоплений разные эксперты говорят по-разному. Например, автор книги «Инвестировать — просто» Владимир Савенюк рекомендует в рублях хранить пятую часть капитала, а остальные деньги разделить ровно между долларами и евро. Если же считаете, что рубль может резко «отыграть» вверх, поменяйте пропорции.

Погасите все кредиты

Займы хорошо работают только в одной ситуации — когда доход от них превышает выплаты процентов. Например, если вы взяли в одном банке кредит под 5 % годовых и положили эти деньги в другой банк под 10 % годовых, без рисков и со страховкой. Тогда это умелое финансовое решение. Как правило, таких ситуаций в мире небольших денег практически нет.

Если же кредит нужно выплачивать, а кредитные деньги ничего не зарабатывают, его нужно закрывать как можно скорее.

Осторожность не помешает

Можно ли застраховать себя от рисков использования наличных долларов в крупных масштабах? В какой-то мере да, но не ждите здесь, пожалуйста, универсальных советов. Их нет и быть не может! Такой метод хранения капитала является противоестественным в современном мире и от него нужно шаг за шагом отказываться. Это трудная и кропотливая работы, как и вообще эффективное управление своим личным капиталом.

Финансовые консультанты часть сталкиваются с состоятельными людьми, которые держат большое количество наличных долларов или евро. Многие из них просто вынуждены это делать. Вот типичный пример: в силу тех или иных причин человек закрыл свои зарубежные счета и перевел деньги на родину. Дальше он распределяет их по крупным банкам, что-то инвестирует в недвижимость и весомую часть закладывает наличными в сейфы и/или банковские ячейки. Это его резервный фонд, деньги на черный день. И здесь, казалось бы, нашего безымянного героя не в чем упрекнуть.

Однако это не совсем так. Принципиальная ошибка заключается в том, что в силу обстоятельств человек сосредоточил капитал в одной стране. Даже если вам пришлось перевести все деньги в Россию — это не означает отказа от поиска новых возможностей страновой диверсификации. Такие пути есть, хотя и требуют в нынешней ситуации больших усилий.

Есть случаи, когда бизнесмен средней руки принципиально не держит свои сбережения в банке, предпочитая реальные денежные купюры. Честно скажу, что, несмотря на все неудобства подобного хранения денег и возможные проблемы, эти люди редко поддаются убеждениям, что лучше делать по-другому. Многие из них не раз обжигались в российских банках и больше экспериментировать не хотят. В таких случая можно только порекомендовать немного разнообразить свои вложения, имея в виду надежные облигации, драгоценные металлы, произведения искусства и другие подобные активы.

Особого внимания заслуживают люди, которые копят деньги на обучение детей за рубежом, покупку для них недвижимости и т. д. Через 3-5 лет он могут оказаться в трудной ситуации, когда наличные доллары или евро будет практически невозможно использовать для этих целей. Здесь есть несколько приемлемых и общеизвестных рецептов, которые можно использовать в такой ситуации: например, открыть накопительные счета в российских госбанках или найти что-то подобное за рубежом. Как вариант, я бы не исключал приобретения специальных полисов для детей в европейских страховых компаниях. Для крупных сумм возможна и определенная комбинация этих подходов.

В силу сложившихся обстоятельств сейчас легче открыть счет в надежной брокерской компании, чем в зарубежном банке. Правда, это не совсем правильно с точки зрения классической теории организации личных финансов. Но жизнь вносит свои коррективы для россиян, многим из которых дорога в банки закрыта. Правда, здесь нужна одна существенная оговорка. Брокерский счет в целях накопления для детей нужно обязательно открывать и управлять им исключительно под крылом умного и надежного профи. В противном случае об этой возможности лучше забыть.

В общем, если вы в своей жизни делаете активную ставку на наличные доллары, то вам есть о чем подумать, и сделать это лучше сейчас, пока описанные здесь угрозы не постучались в вашу дверь.

Как выбрать валюту для инвестирования?

- Ликвидность. Широко распространённые валюты без труда можно обменять друг на друга. Но если целью инвестиций являются более редкие денежные единицы, порой долго приходится выбирать, в каком банке выгодно купить валюту;

- Уровень инфляции. Этот показатель определяет скорость обесценивания капитала и в то же время интенсивность развития экономики эмитента. Понятно, что деньги лучше вкладывать в валюту с нулевой инфляцией, но она не связана напрямую с её курсом;

- Реальные процентные ставки. Чтобы сохранить капитал, придётся выбирать, в какой банк лучше положить деньги под проценты в 2021 году. Если же фактические ставки равны или отстают от показателя инфляции, инвестор останется без дохода;

- Экономические и политические риски. Силовые перевороты, смена законодательства или вооружённые конфликты внутри страны и возле ее границ могут в любой момент вызвать обвал биржевых котировок валюты и привести к убыткам;

- Положение дел в мире. Во время роста экономики многие ради дохода вкладывают в денежные знаки развивающихся стран. Но когда кризис рядом, никто не сомневается, какую валюту выгодно купить: все выбирают стабильные и надёжные единицы.

О российском рубле

Что касается российского рубля, тут, как в любом государстве, есть проблемы внутренние и внешние. При этом отметим, что внешний фон сейчас становится достаточно благоприятным, потому что цена на нефть марки Brent на этой неделе превысила психологическую отметку в 60 долларов за баррель. Это классика жанра.

Приближается обычный период роста (март — апрель — май), и не исключено, что к лету нефть закрепиться на уровне 65-70 долларов.

Для России это будет суперкомфортно, в этот период начинают срабатывать бюджетные правила и бюджет наполняется — со всеми вытекающими последствиями.

А санкционные вопросы, которые предполагаются со стороны США и Евросоюза, это в большей степени все-таки не более чем сотрясание воздуха, и к ним Россия уже давно адаптировалась.

>В какой валюте лучше хранить деньги: мнения экспертов на сегодня

- Стоит ли хранить деньги в долларах в 2019 году?

Многое зависит от размера вложений, периода и причин инвестиции.

- Для краткосрочных перспектив, таких как удовлетворение бытовых нужд, например покупка различных товаров, техники или поездки в отпуск, более разумно хранить деньги в рублях. Также при резких колебаниях курса можно совершать быстрые валютные спекуляции, но невозможно составить точные прогнозы на ближайший месяц.

- При среднесрочной перспективе выгоднее открыть счет в валюте на более длительный период, так как аналитики предсказывают повышение стоимости доллара в ближайшие год-два, в отличие от краткосрочного периода, где курс может меняться в любую сторону.

- Главным принципом инвестирования в долгосрочной перспективе является диверсификация. По мнению финансистов, оптимальным решением будет разделение средств в следующих пропорциях: 30 % – доллары, 30 % – евровалюта, 30 % – швейцарские франки, 10% – золото. Также резонными будут инвестиции в драгоценные металлы на период в 10–15 лет.

Безусловно, нет единой общей схемы по распределению накоплений, все зависит от ситуации, целей и срока. Одно можно с уверенностью сказать: у доллара есть все возможности быть стабильным по отношению к рублю в течение следующих пары лет.

- В какой валюте хранить сбережения?

Стоит повторить, что лучшим способом будет хранить деньги в долларах, евро и российских рублях. Тем самым можно уменьшить риски потери средств при непредвиденных обстоятельствах.

Но, рассматривая вопрос, в какой валюте выгоднее хранить деньги с точки зрения долгосрочных инвестиций, следует учитывать инфляцию – она может стать причиной частичной потери накоплений

В данном случае важно не пренебрегать другими способами инвестирования

Можно также использовать методы диверсификации, вложив 50 % денег в долларовую валюту.

Если в сфере инвестиций мало опыта, то крайне не рекомендуется из-за высоких рисков покупать малоиспользуемую в мировой экономике валюту.

Конечно, не существует валюты, которая дает полные гарантии в своей стабильности. Всегда присутствуют риски, и это необходимо учитывать. Страны всего мира периодически сталкиваются с такими форс-мажорными обстоятельствами, как, например, кризисы, происходящие в политике и экономике, последствия природных катаклизмов.

Таким образом, ввиду вышеизложенного стоит отметить, что наиболее выгодным решением будет хранить свои деньги в разной валюте, распределив свои средства на доллары/евро и рубли в соотношениях 50/50 или, что еще лучше, 75 % – в долларах или евро, 25 % – в российских рублях.

Зачем покупать доллары и евро?

Безусловно, в повседневной жизни для российских граждан нет альтернативы рублям. Но если речь заходит о накоплении и сохранении денег для совершения крупной покупки или формирования собственного пенсионного капитала, становится вполне логичным их стремление избежать негативного влияния инфляции на свои сбережения. К сожалению, российская валюта за последние десятилетия не раз демонстрировала неустойчивость и низкую сопротивляемость воздействию внешних факторов, вследствие чего называть её эффективным инвестиционным инструментом однозначно не стоит.

С другой стороны, принять решение о переводе накоплений в иностранные денежные единицы тоже не так просто. Чтобы получить информацию о ситуации на отечественном рынке и положении рубля, достаточно просто включить телевизор, тогда как сведения о позициях других валют и положении дел в мире требуют, как минимум хорошего знания английского языка и умения находить нужные источники. Тем не менее, по ряду причин граждане чаще положительно относятся к мысли о том, выгодно ли сейчас покупать доллары в 2021 году. Вот некоторые из очевидных плюсов:

- Доллары или евро можно приобрести или продать в любое время суток, причём даже не выходя из дома. С ними работают практически все финансовые учреждения;

- Изучение ситуации за последние годы не оставляет сомнений в том, стоит ли сейчас покупать доллары или евро. Рано или поздно курс рубля всё равно падает;

- Для проведения операций с валютой не нужны глубокие знания законов экономики и статистики, навыки работы с биржевыми инструментами и финансовой аналитикой;

- Вложения в валюту — это наиболее доступный и простой способ борьбы с инфляцией, особенно с учётом практически нулевой доходности депозитных вкладов в рублях;

- В кризис операции с валютой открывают множество идей, куда вложить 1000000 рублей чтобы заработать. Конечно, спекуляции опасны, но довольно выгодны.

Наряду с преимуществами валютные инвестиции характеризуются и определёнными рисками. Полностью избавиться от них нельзя, а потому разрабатывать план действий необходимо с учётом возможных осложнений. В частности:

- Выбрать идеальный момент для покупки не могут даже лучшие специалисты. Из-за непредсказуемости курса приходится мириться с недополученной прибылью;

- На котировки валют влияют сотни факторов. Поэтому нельзя достоверно предсказать ни величину, ни сроки получения дохода от подобных инвестиций;

- Между курсами покупки и продажи всегда есть разница. Чтобы в итоге выйти в плюс, порой приходится держать доллары или евро в кошельке довольно долго.

Вот некоторые правила инвестирования в иностранные валюты:

- Стоит рассматривать долгосрочную стратегию, то есть приобретать иностранные валюты надолго, с целью получить доход через несколько лет.

- Начинать вкладываться в доллары можно постепенно, покупая по 100-200 и постоянно увеличивать запас. Но стоит понимать, что ощутимую выгоду от роста курса можно получить только имея значительный капитал, хотя бы несколько десятков тысяч долларов или евро.

- Если вы приобрели американских доллары, не нужно ежедневно проверять курс и бегать по обменникам. Так можно только получить убыток, потому что любой банк берет комиссию за конвертацию. Тем более, что есть сезонные колебания, это вполне нормально. Так замечено, что нередко евро и доллары немного дешевеют в летний период, когда россияне едут в отпуск, и дорожают перед Новым годом.

- Тем не менее, нужно интересоваться экономическими новостями, читать финансовые прогнозы и аналитику, чтобы быть в курсе общих тенденций.

Почему растёт иностранная валюта: внешние и внутренние факторы влияния на курс ?

На торговый баланс достаточно серьёзно влияют:

- законы в сфере налогообложения, акцизы, пошлины на таможне;

- различные ограничения: квоты на импорт, эмбарго и санкции.

Высокий уровень внутренних цен и относительно низкий внешних постепенно приводит к тому, что иностранные валюты укрепляются, а национальная – ослабевает.

Названные балансы могут быть:

- активными, если ввоз товаров или услуг превышает вывоз;

- пассивными в случае обратной ситуации.

С точки зрения оказываемого действия на экономическую ситуацию пассивный баланс нежелателен. Дело в том, что он провоцирует ослабление позиций на валютном рынке. Поэтому государство всегда стремится, чтобы оба вида её балансов были активными.

Согласно экономической теории стоимость валют находится в соответствии с их паритетом покупательной способности. На практике такая ситуация наблюдается крайне редко. Всё потому, что в реальной жизни на курс оказывают влияние огромное количество внешних и внутренних факторов. Более того, потребительская корзина в разных странах существенно отличается.

Иными словами, достаточно условным является определение статуса валюты с применением паритета покупательной способности. Гораздо важнее понимать, какие факторы могут оказывать влияние на курс. Поэтому далее мы рассмотрим 2 группы таких критериев.

2.1. Внешние факторы

Внешними факторами влияния называют критерии, которые периодически происходят за пределами страны-эмитента валюты и могут серьёзно влиять на большое количество процессов внутри государства, в том числе на экономику.

Наиболее значительными внешними факторами являются:

- ситуация на рынке сырьевых ресурсов;

- обстановка в мире;

- золотые резервы иностранных государств;

- международные санкции, а также другие важнейшие решения в сфере финансов.

Помимо указанных к внешним факторам влияния можно отнести существенные события в мировой экономике.

2.2. Внутренние факторы влияния

Внутренними факторами, которые влияют на курс иностранной валюты, являются:

- размер ВВП;

- величина инфляции;

- уровень безработицы;

- в каком состоянии находятся рынки ценных бумаг и недвижимости.

Информация обо всех приведённых выше показателях находится в свободном доступе, все данные подлежат периодической публикации в открытых источниках.

Именно на основании этих сведений Центральные банки (либо аналогичные им органы) принимают решение о необходимости принятия каких-либо мер относительно национальной валюты.

Также необходимо понимать, что выделяют фактические и прогнозируемые показатели. В ситуациях, когда они сильно отличаются друг от друга, курс иностранных валют может достаточно резко изменяться. В подобных ситуациях Центральные банки принимают определённые меры. Чаще всего в качестве них используют изменение ключевой ставки.

Где лучше покупать доллары и евро

Как отмечено выше, вероятность появления проблем с покупкой или продажей евро и долларов исчезающе мала. С этими валютами сегодня работают не только абсолютно все банки, но и сотни других финансовых учреждений, в том числе и в интернете. Но именно их количество может добавить инвестору хлопот: каждая компания устанавливает курсы обмена на основании собственной экономической стратегии, поэтому перед совершением сделки придётся сравнивать множество предложений. Где можно купить валюту:

- В кассе банка. Выбрать, где покупать валюту, можно в интернете, используя данные о курсах обмена с банковских сайтов. Все купюры проходят проверку на подлинность, а комиссии известны заранее. Однако в кассе может и не оказаться нужной суммы;

- В приложении банка. У каждого учреждения есть приложение или веб-интерфейс, где среди прочего можно покупать или продавать евро, доллары или рубли, причём круглосуточно. Для этого нужно стать клиентом банка и открыть валютный счёт;

- В интернете. При наличии электронного кошелька несложно купить валюту через интерфейс самой платёжной системы или воспользоваться одним из многочисленных сайтов-обменников. Подобрать выгодные курсы можно на портале ;

- В обменном пункте. Эти киоски находятся в ведении банковских организаций, однако, часто предлагают более выгодные курсы обмена. Сайтов у них нет, потому посмотреть в интернете, можно ли сейчас покупать доллары, заранее не получится;

- На валютной бирже. Доллары или евро, наряду с другими валютами продаются как на фондовых биржах, так и на Forex. Однако для получения доступа к площадке следует зарегистрироваться на сайте брокера и пополнить депозитный счёт минимум на 100$.

Банковский рублевый депозит

Очень популярный у россиян способ. Как это работает? Давайте представим, что наш корпоративный хомяк Жора в 2020 году положил на депозит 15 000 рублей. А далее предположим, что каждый месяц Жора закидывает на счет еще по 5 000 рублей. Для ориентира возьмем предложения Сбербанка — там для депозитных вкладов предлагаются разные тарифы с разной ставкой, но в среднем — 3% годовых.

Теперь посчитаем, сколько Жора получит, например, через 20 лет при условии, что у него вклад с ежемесячной капитализацией.

За 20 лет Жора внесет на свой счет 1 215 000 рублей. А процентами ему накапает 446 364 рубля. Меньше, чем полмиллиона за 20 лет – звучит не очень впечатляюще, не так ли? Итого 1 661 364 рубля.

Стоит ли сейчас покупать валюту (доллары и евро) — 4 момента для сделки ?

Принимая решение о приобретении иностранной валюты, важно уделить внимание выбору момента, подходящего для сделки. С одной стороны, даже профессионалам не всегда удаётся составить правильный прогноз. С другой стороны – можно выявить ряд тенденций, изучение которых помогает принять правильное решение

С другой стороны – можно выявить ряд тенденций, изучение которых помогает принять правильное решение.

1) Анализ спроса и предложения

Основное изменение курса иностранной валюты происходит под влиянием соотношения спроса и предложения.

Если проанализировать рынок, можно понять, что:

- в случае дефицита валюты на рынке её курс будет расти↑;

- при излишках денежной единицы – курс начинает достаточно активно снижаться↓.

Не обязательно проводить анализ самостоятельно. Подобные отчёты регулярно публикуются на определённых интернет-ресурсах. Они находятся в свободном доступе, и ознакомиться с ними может каждый.

2) Покупка в моменты падения курса

Если низкий курс иностранной валюты не связан с кризисом в стране-эмитенте, в ближайшем будущем можно рассчитывать на его рост. Такие периоды не бывают продолжительными. Если успеть купить валюту в это время, можно получить неплохую прибыль.

3) Покупки в течение месяца

Если рассматривать временной период, равный одному месяцу, оптимальным моментом для сделок можно считать промежуток с 15 по 25 число.

4) Сделки с валютой в течение года

Если анализировать курс валют в течение года, самым оптимальным временем для покупок можно считать декабрь и январь. В это время государства, которые покупают у России сырьевые ресурсы, осуществляют оплату по контрактам. В итоге образуется излишек валюты.

Если нужно продать валюту, оптимальным временем для совершения сделок является начало месяца, а также конец квартала. В это время обычно растёт спрос на иностранные денежные единицы не только со стороны организаций, но и от государства.

Учитывая приведённые выше факторы, можно выбрать правильный момент для совершения сделок. Это позволит не только избежать убытков, но и получить прибыль.

Стабильность американских денег

Все мы привыкли к тому факту, что доллар – достаточно стабильная валюта. Для этого есть несколько причин. Во-первых, он, как национальная валюта США, отражает надежность американской экономики и основывается на её незыблемости. Во-вторых, это главная международная валюта, именно в ней производится около 90 процентов всех мировых сделок купли-продажи товаров и услуг.

Кроме того, американский доллар является фундаментом валютных резервов многих стран мира, а в некоторых из них даже служит дополнительной валютой наравне с национальной. Именно поэтому мы привыкли отталкиваться в обиходе от доллара и его стоимости даже внутри нашей страны.

Где хранить доллары и евро?

куда вложить деньги чтобы они работали в 2021 году

- В своей квартире. Безусловно, домашний сейф защитит сбережения от посягательства государства, налоговой службы и коллекторов. Однако абсолютной безопасности этот способ не гарантирует — от пожара, затопления или кражи не застрахован никто;

- На банковском счете. В отличие от фунтов или юаней, лицевые счета в долларах или евро можно открыть в любом банке. Но выгоды инвестору это не принесет: за простое хранение денег учреждения платят максимум 1% годовых от суммы остатка;

- На депозитном счете. Открытие депозита — самый доступный вариант, куда вложить 50000 рублей чтобы заработать и защитить капитал от инфляции. Однако в евро, выгода будет символической, так как ставки по этой валюте обычно составляют 0,1%;

- В банковской ячейке. Способ считается одним из самых надежных, но подходит лишь для кратковременного хранения средств: во-первых, за аренду ячейки банк взимает до 40–50 рублей в день, а во-вторых, деньги не будут работать и не принесут прибыли;

- В электронной форме. Размещение денег в личном электронном кошельке вызывает некоторые опасения, хотя известные ЭПС вроде Вебмани и Яндекс.Деньги существуют уже более двадцати лет и пока ни разу не давали повода для сомнений;

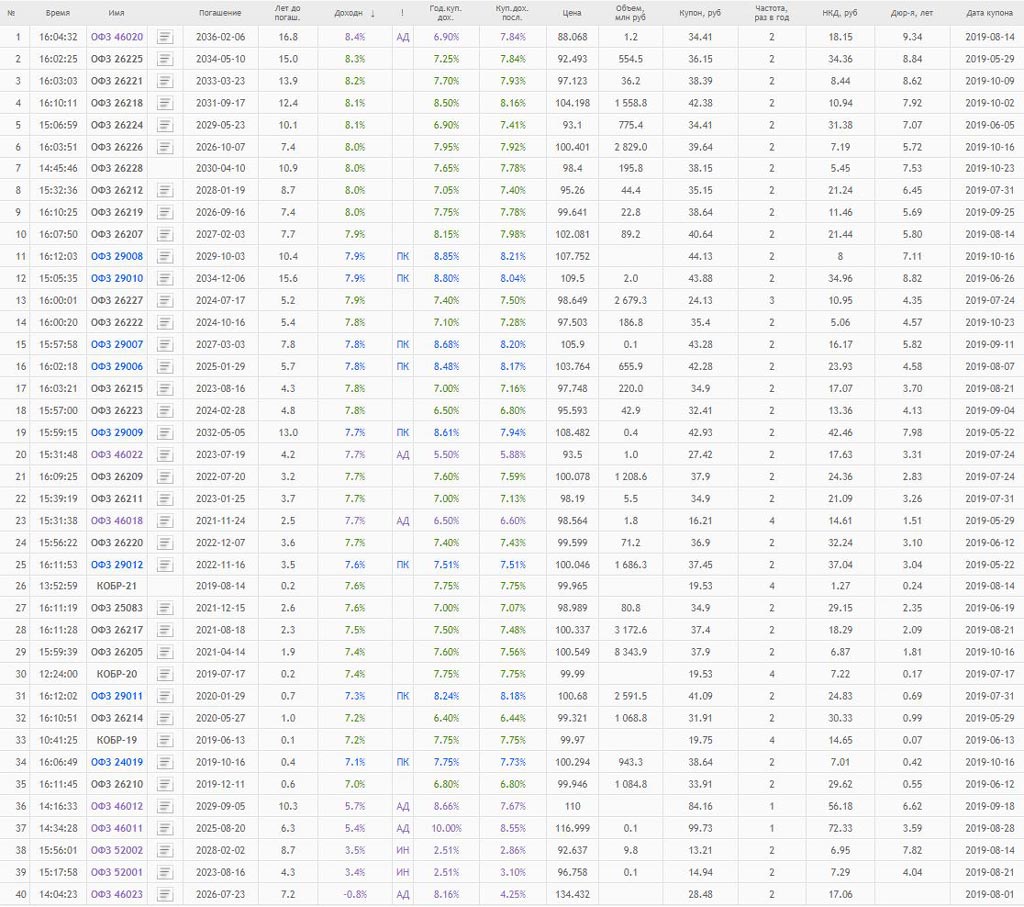

- В ценных бумагах. После покупки валюты на бирже стоит тут же задуматься, в какие акции лучше вложить деньги, чтобы капитал не лежал без дела. Можно купить и облигации — по надёжности они равны депозитам, а по доходности превосходят их.

Покупать доллары или не покупать?

Как видно из вышесказанного, стоимость валют на рынке зависит от различных факторов, каждый из которых может повлиять на курс в ту или иную сторону. Необходимо понимать, что в первую очередь это цена на нефть и теплота международных отношений.

Ввиду непредсказуемости рынка некоторые эксперты считают, что доллары следует покупать, но в небольшом количестве, чтобы обезопасить себя от значительных потерь в случае падения курса. Также следует учитывать, что валютные сбережения стоит формировать не только из американской валюты, но и из европейской, которая основывается на относительно устойчивой экономической системе Европейского Союза. Такое распределение накоплений и составление валютной корзины позволит дополнительно выиграть при росте обеих валют – и доллара, и евро.

#10 – Турция, 2005

Старая Валюта: турецкая лираНовая Валюта: новая турецкая лираОбменный Курс: 1 000 000∶1

Начиная с 1946 года турецкая лира была прикреплена к доллару США по курсу 2,8 лиры за 1 американский доллар. Но в 1970 году валюта начала терять свою стоимость. Хроническая инфляция на протяжении 1970-2005 годов привела к сильному обесцениванию лиры. В 1990 году 1 американский доллар стоил уже 2 500 лир. А к 2005 его стоимость была равна 1 350 000 лир.

Самый высокий годовой уровень инфляции в Турции достиг 38%, сделав местную валюту самой дешевой в мире в 1995-96 и 1999-2004 годах.

В конце концов, инфляция привела к деноминации в 2005 году, когда старя лира была заменена новой по курсу 1 000 000 к 1. В 2009 году было решено отказаться от приставки «новая». С тех пор национальной валютой Турции является просто лира.

В 2017 году Турция снова столкнулась с инфляционным процессом. Девальвация валюты, растущие расходы по займам, большие суммы частного долга в иностранной валюте, и решение Эрдогана помешать Центральному банку корректировать процентные ставки вызвали валютный и долговой кризис. Бытует мнение, что одной из причин всего этого были геополитические конфликты с Соединенными Штатами и введенные последними обязательных тарифов на некоторые турецкие товары, такие как сталь и алюминий.

Заключение

Безусловно, кризис 2021 года затронул не только Россию: тысячи инвесторов сегодня пытаются выяснить, куда вложить деньги чтобы заработать в Украине, Беларуси или Казахстане. Практика показывает, что в сложной экономической ситуации наиболее опасной стратегией в любой стране является хранение сбережений лишь в одной валюте, будь то гривна или тайский бат. Поэтому в основе структуры инвестиционного портфеля обязательно должна быть диверсификация: если один актив вдруг подешевеет, остальные защитят капитал от убытков. Самая простая схема выглядит так:

- Хотя бы 30% сбережений лучше оставить в национальных единицах. Чтобы не терять их в результате девальвации, нужно купить ценные бумаги или же открыть депозит;

- Как минимум 40% накоплений стоит вложить в доллары. Эту валюту в ближайшем будущем вряд ли ждут серьёзные потрясения, поэтому деньги будут в безопасности;

- На оставшиеся 30% разумно купить евро. Несмотря на все европейские проблемы, этой денежной единицей пользуются самые богатые и развитые страны мира.

Выводы:

- Накопите 3-6 своих месячных зарплат в подушку безопасности. Храните их в той валюте, в которой тратите деньги.

- Если вы живете в России и тратите в России, и здесь же планируете свое будущее, то остальные накопления обменяйте на доллары и евро в соотношении 50 на 50.

- Если вы связываете свое будущее с другой страной и при этом в ней низкий уровень инфляции — храните основную часть накоплений в валюте этой страны. Если в этой стране высокий ожидаемый уровень инфляции, то храните деньги в самой ликвидной для этой страны но стабильной валюте — опять же, долларах или евро.

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.