Отзывы о кредитных картах банка райффайзенбанка

Содержание:

- Надежность и преимущества банка

- Ответы на популярные вопросы

- За что кэшбэк НЕ начисляют

- Карта «Все сразу» от Райффайзенбанка: условия

- Условия снятия наличных, переводов, и прочие тарифы по дебетовой карте #всесразу

- Вопросы пользователей

- Выгодные предложения

- Преимущества и недостатки

- Как всё работает?

- Преимущества

- Недостатки и ограничения

- Сколько стоит карта

- Кэшбэк 5% в Райффайзенбанке: как начисляется

- Кэшбэк по картам «Все сразу»

Надежность и преимущества банка

Райффайзенбанк существует в России с 1996 года. За это время коммерческая компания успела зарекомендовать себя в финансовой сфере как надежный партнер, предоставляющий качественные услуги и продукты. Занимает 14 место в рейтинге российских банков.

- Банк предлагает широкий спектр услуг для частных и юрлиц. Физическим лицам доступны кредиты, в том числе ипотечные, вклады, оформление карт. Предусмотрены премиальное обслуживание и страховка.

- Для юридических лиц линейка предложений не менее интересная. Руководителям предприятий, индивидуальным предпринимателям доступны зарплатные проекты, расчетно-кассовое обслуживание, кредитные продукты.

Ответы на популярные вопросы

Что такое льготный период?

Льготный период – срок, в течение которого по кредитной карте не начисляются проценты за оплату товаров и услуг, а так же в некоторых случаях за операцию получения наличных.

Для чего нужны дополнительные карты?

Дополнительные кредитные карты выпускают для членов семьи и близких. Вы можете контролировать лимиты и операции по их счету. Бонусы и кэшбэк по всем дополнительным картам учитывается на счете основной карты. Лицо, на имя которого оформляется карта, должно быть старше 16 лет. Для оформления потребуется копия паспорта.

Какой минимальный доход необходим для получения кредитной карты?

Карта с минимальным кредитным лимитом может быть выпущена на имя лица, подтвержденный доход которого 15 000 руб в мес (20 000 руб для Москвы). Зарплатные клиенты банка могут получить карту на льготных условиях: при уровне дохода от 9 000 руб в мес (15 000 руб в мес для Москвы и Санкт-Петербурга).

Как узнать решение банка по заявке на карту?

Заявка рассматривается Райффайзенбанком в течение 2 рабочих дней. О решении вас уведомят СМС сообщением или звонком сотрудника банка.

Как можно получить выписку по кредитной карте?

Выписка ежемесячно направляется по электронной почте и доступна в интернет-банке R-Connect. Дата формирования – 7 число месяца.

Как увеличить кредитный лимит?

Предоставьте справку 2-НДФЛ, заверенную работодателем, и заполните заявление на увеличение кредитного лимита в офисе Райффайзенбанка. Райффайзенбанк может самостоятельно увеличить кредитный лимит на основании истории операций по карте за последние 6 мес.

Что позволяет делать интернет-банк?

В интернет-банке Райффайзенбанк вы можете узнать сумму и срок внесения минимального платежа, контролировать остаток средств на карте и расходные операции по карте, оплачивать услуги связи и ЖКХ, осуществлять переводы.

Как близко нужно поднести телефон к терминалу при NFC-оплате?

Устройство срабатывает на расстоянии 7-8 см.

Как увидеть историю операций в Apple Pay?

Нажмите на «Информация» в Wallet и просмотрите список последних 10 операций по карте. При нажатии на карту отображается последняя проведенная с помощью iPhone операция.

Для чего требуется отпечаток пальца в Samsung Pay?

Для безопасного использования сервиса и быстрого подтверждения оплаты в Samsung Pay используется отпечаток пальца.

Почему новая карта заблокирована?

Выпущенные банком кредитные карты заблокированы для обеспечения безопасности. Карту необходимо активировать – присвоить ей ПИН. Это можно сделать в отделении банка через терминал или по телефону 8 800 700 17 17 (+341).

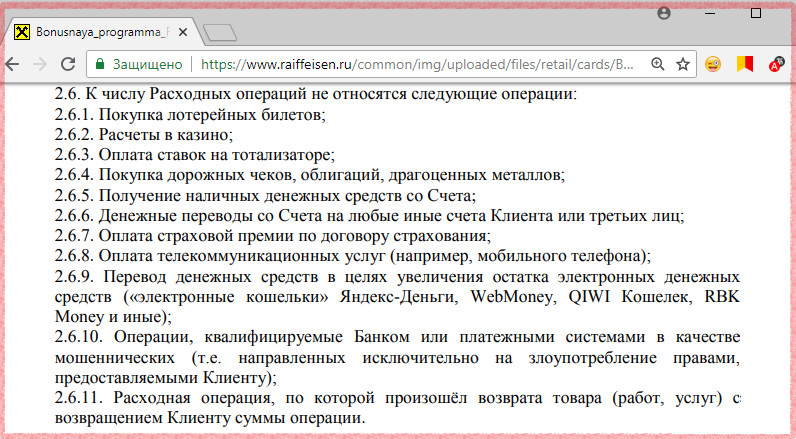

За что кэшбэк НЕ начисляют

Ой, что это? ЭТО ЗВЁЗДОЧКА!:

Конечно, уж совсем-совсем «без ограничений» не получилось. Условия и звёздочки тут всё-таки есть — но, справедливости ради, в «чёрном списке» находятся вполне стандартные операции:

Пополнения, снятие наличных, переводы по карте, пополнение эл. кошельков, платежи за мобильную связь, платежи по кредитам, оплата услуг, налоги, штрафы, покупка облигаций, лотерейных билетов, азартные игры (пари, ставки, казино и т.п.), переводы в страховые компании, оплата брокерских услуг, переводы в паевые фонды; операции в ломбардах; покупки в рассрочку; мошеннические операции (заработок на программе лояльности), отмена операции (отказ от товаров, услуг или работ, возвраты средств), на операции в рамках предпринимательской деятельности, клиент должен банку по другим продуктам или его счета арестованы судом, заблокированы или закрыты, участие в партнёрской программе приостановлено.

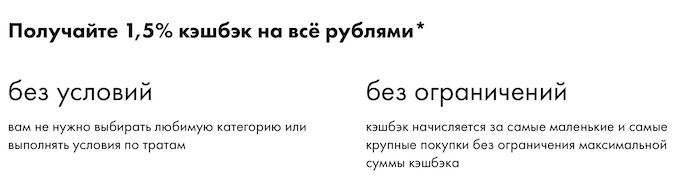

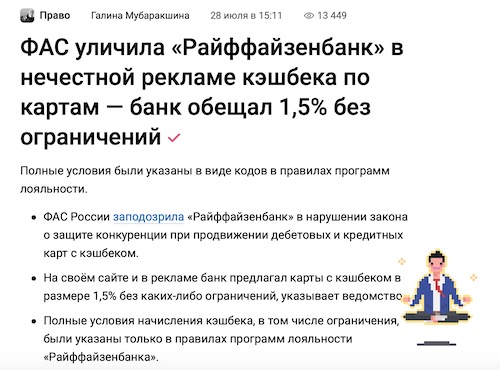

Надо сказать, что за такие «взаимоисключающие параграфы» — говорят, что кэшбэк без ограничений, а они всё-таки есть — «Райффайзенбанк» получил по шапке от Федеральной антимонопольной службы (ФАС) России:

Правда, банк уже исправился, так что сейчас вы видите честную рекламу:

Полный список «отказных» МСС-кодов с комментариями:

За мобильную связь, налоги и ЖКХ, конечно, обидно. Но, справедливости ради, всё остальное — не так уж и критично.

Карта «Все сразу» от Райффайзенбанка: условия

Существует два вида карт «Все сразу»:

- кредитная;

- дебетовая.

Для каждой из них определены свои условия, но есть и общие правила. Для обоих продуктов держателю карты Сразу от Райффайзенбанка придется платить за годовое обслуживание в размере 1490 р. и 60 рублей за смс-уведомление.

Кредитная карта

Продукт имеет привлекательный дизайн и широкий диапазон кредитной суммы, которую может предложить Райффайзенбанк. За определенные операции взимается комиссия:

- выдача наличных от 3% + 300 р. в банкоматах Райффайзен;

- 3,9% +300 р. через другие банковские учреждения и аппараты.

Срок пользования деньгами до их погашения, так называемый льготный период, составляет 52 дня. Он включает в себя:

- отчетный период расхода средств;

- платежный период (срок погашения задолженности полностью).

Отчетный период, в течение которого можно пользоваться кредитом, равен 31 дню. К концу этого срока заемщик обязан внести часть потраченной суммы. Для погашения оставшегося долга ему предоставляется отсрочка в течение 21 дня. За это время комиссия не снимается. После окончания этого периода каждый день начисляются проценты: от 27 до 39% годовых. Пониженная ставка распространяется на пакеты услуг: «Премиальный» / «Премиальный 5» / «Премиум Директ».

Для справки! В Сбербанке кредитная карта имеет льготный период продолжительностью 50 дней. Из них 30 дней отводится на первоначальное погашение кредита, и 20 суток для полного закрытия задолженности без начисления комиссии.

Дебетовая карта

Выдается без оформления платного обслуживания до 31 марта 2019 г. В течение первого года платить не понадобится. Также не взимается плата за смс-уведомление в течение 2 месяцев. Это правило распространяется только для новичков, которые впервые обратились в банк или работали с финансовой компанией полгода назад. Акция также не распространяется на карточки с индивидуальным дизайном.

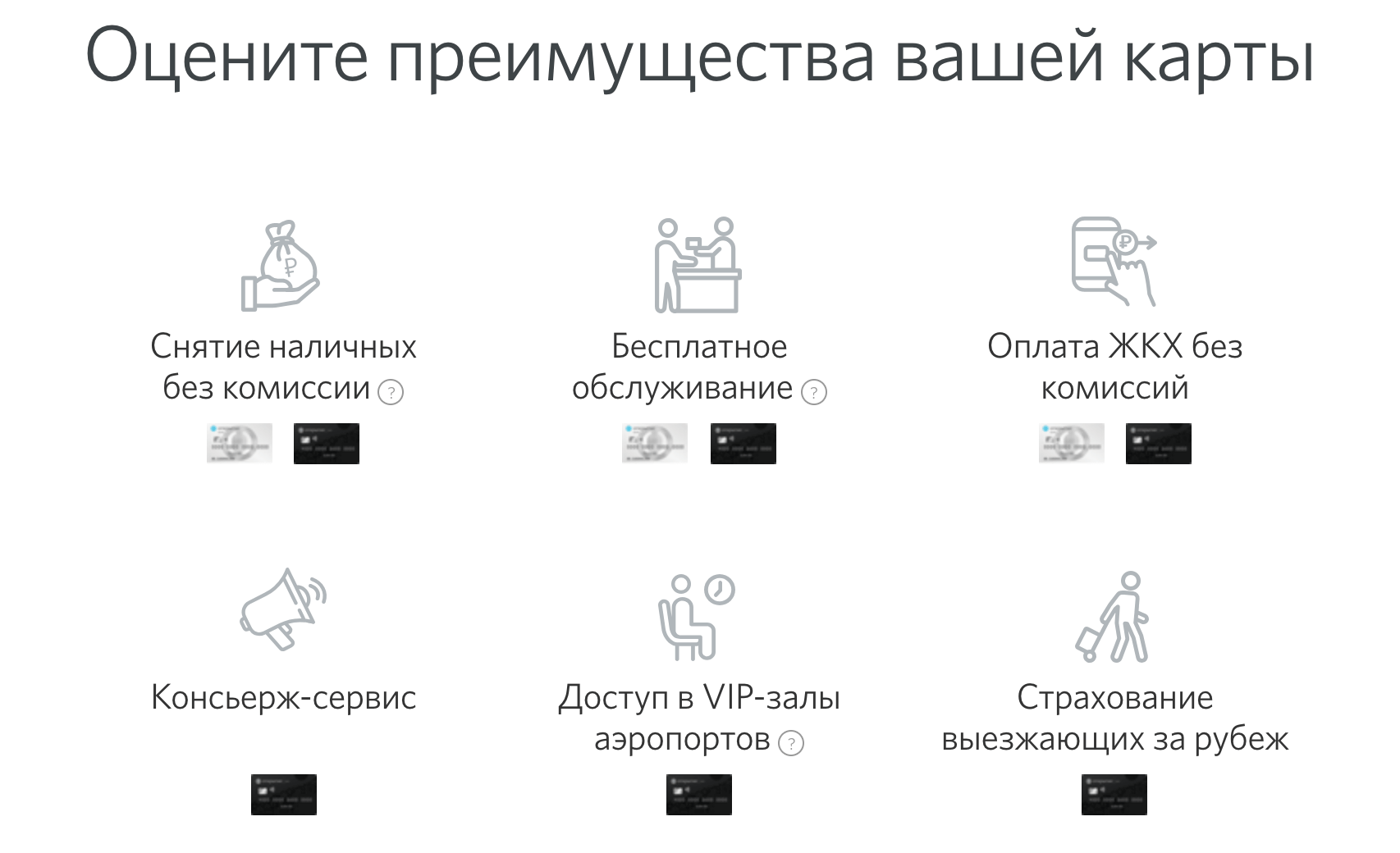

За снятие наличных через банкоматы Райффайзенбанка, а также за переводы на счета других клиентов, комиссия не снимается. Без дополнительного начисления процентов также разрешено оплачивать коммунальные платежи.

Еще карточка прикрепляется к накопительному счету «На каждый день». Проценты на остаток начисляются ежедневно. Выплата и перевод вознаграждения осуществляется в последний день месяца. Перерасчет процентной ставки проводится 25 числа. Держателю начисляются проценты в размере от 4,4 для незарплатных клиентов и 5,5% годовых для зарплатных пользователей при остатке до 100 тысяч в рублевом эквиваленте. Если эта сумма превышает, процент ставки снижается на 0,5%.

Кроме как дорогого обслуживания и взимания комиссии за смс-оповещение недостатков у карты не обнаружено. Остальные условия схожи с предложениями других банков. Остается выяснить так ли выгоден кэшбэк Все сразу банка Райффайзен?

Условия снятия наличных, переводов, и прочие тарифы по дебетовой карте #всесразу

Одна из основных операций по карте Райффайзенбанка – снятие наличных – осуществляется без комиссии в собственных банкоматах, а также банкоматах партнеров. Большая партнерская сеть и огромный собственный охват этого крупнейшего и системно-значимого банка позволяет не испытывать сложностей с поиском места, где можно получить деньги.

При этом стоит учитывать, что при попытке обналичить средства в кассах отделений придется заплатить 0,7% от суммы операции, минимум 300 руб. Также комиссия спишется за снятие в чужих банкоматах – 1% от суммы, минимум 100 руб. Так что при снятии маленькой суммы выгоднее будет обратиться в чужой банкомат, чем собственный офис.

Что касается переводов с карты, то прежде всего хочется отметить, что дебетовка Райфа может быть донором. Для многих клиентов возможность стягивать средства через сторонний банк является важным преимуществом.

Переводы с карты на карту осуществляются без комиссии внутри банка, а при переводе на чужие карты спишется плата в размере 1,5% от суммы, минимум 50 руб.

По номеру телефона в другие банки через Райффайзен-Онлайн (система быстрых платежей) можно перекинуть бесплатно 10 000 руб., далее комиссия 1,5%.

Интересен тот факт, что за совершение покупок в иностранной валюте банк возьмет дополнительную комиссию за конвертацию – 1,65% от суммы покупки. С учетом этого, карта вряд ли подойдет для путешествий. На рынке есть более интересные предложения, которые позволят не только с выгодой расплачиваться картой за границей, но и снимать наличные без потерь.

Хотя если кэшбэк перекроет потери от конвертации, можно и за границей не расставаться с любимой карточкой.

По картам Райффайзена действуют достаточно высокие лимиты:

- Снятие наличных – до 200 000 руб. в день или до 1 000 000 руб. в месяц

- Все операции – 6 000 000 руб. в месяц.

Вопросы пользователей

Курьером за 390 рублей.

Вставить в банкомат, ввести пин и совершить любое действие.

Кредитный лимит под 29% годовых предоставляется автоматически.

Если оплачивать покупки данной карточкой за рубежом, валютная конвертация происходит автоматически, согласно актуальному курсу.

До 30 сентября 2019 года проводится акция, в рамках которой оформление карты и годовое обслуживание обойдутся клиенту бесплатно.

3,9–5% в зависимости от типа пластика.

3,9–5% в зависимости от типа карточки.

Не более 100 бонусов.

Накопить 20 000 баллов, потратив 1 000 000 по кредитке и 2 000 000 рублей по дебетовому пластику.

Пополнение и снятие наличных, денежные переводы, оплата кредита, рассрочки, мошеннические действия.

До 3 лет.

Начисленные бонусы можно обменять на деньги или потратить у партнеров: Озон, Яндекс.Такси, баллы в РЖД или мили в авиакомпании S7.

В течение месяца после проведения операции.

Выгодные предложения

Вклады

Все вклады банка в России

Накопительный счет «Управляй процентом»

Лицензия №354

Накопительный счет «Управляй процентом» 8,8

| Сумма | Срок | Ставка |

|---|

- Общие условия

- Примеры расчётов

- Ставка: 6%

- Сумма: от 1 руб.

- Срок: от 1 дня

- Капитализация: есть

- Выплата процентов: ежемесячно

- Пополнение: есть

- Частичное снятие: есть

Все вклады банка в России

Ипотека

Все ипотечные программы банка в России

Господдержка

Лицензия №1000

Ипотека с господдержкой 2020 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 600 000 до 12 000 000 руб.

- Ставка: от 5.6%

- Срок: до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Все ипотечные программы банка в России

Кредиты наличными

Все кредиты наличными банка в России

Кредит наличными

Лицензия №354

Кредит наличными 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 100 000 до 5 000 000

- Валюта: рубли

- Ставка: от 5%

- Срок: до 7 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

Все кредиты наличными банка в России

Кредитные карты

Все кредитные карты банка в России

Бесплатная доставка

Тинькофф Банк

Лицензия №2673

Карта «Тинькофф Платинум с рассрочкой»

- Общие условия

- Требования и документы

- Тип: MasterСard Platinum

- Льготный период: 55 дней

- Кредитный лимит: до 700 000 руб.

- Обслуживание: 590 руб. за первый год

- Обслуживание со второго года: 590 руб. со второго года

- Процентная ставка: 12 %

- Бесплатный выпуск

Все кредитные карты банка в России

Дебетовые карты

Все дебетовые карты банка в России

СберКарта Прайм Бесплатное обслуживание

Сбербанк России

Лицензия №1481

СберКарта Прайм

- Бесплатный выпуск

- Скидки и бонусы

- Общие условия

- Снятие наличных

- Тип: Visa Classic, MasterСard Standard

- Обслуживание: бесплатно

- Бесплатный выпуск

- Доставка карты: бесплатно

Все дебетовые карты банка в России

Автокредиты

Все автокредиты банка в России

Автокредит «На покупку подержанного автомобиля» Выдача онлайн

Лицензия №354

Автокредит «На покупку подержанного автомобиля» 8,9

Первоначальный взнос не нужен. Ставка не зависит от КАСКО. Минимум документов.

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 1 000 000 до 3 000 000

- Валюта кредита: рубли

- Ставка: от 5,6%

- Срок: от 13 месяцев до 5 лет

- Страхование каско: по желанию клиента

- Вид транспорта: легковой автомобиль подержанный иностранный или российский

- Подтверждение дохода: требуется

- Обеспечение: требуется

- Решение: до недели

Все автокредиты банка в России

Преимущества и недостатки

Ниже приведены достоинства и недостатки, которые в первом приближении можно выделить у карты #всёсразу.

Преимущества:

- Карты выпускаются бесплатно, но обслуживание платное, которое, тем не менее окупается за счёт кэшбэка. По дебетовой карте часто проводятся акции, по которым можно оформить карточку с бесплатным обслуживанием на весь срок действия карты. До 22 декабря как раз действует такая акция!

- Большой кэшбэк на все категории покупок в рамках программы лояльности, которая подключается автоматически и бесплатно. Возврат средств до 5% – по кредитке, до 3,9% – по дебетовке;

- Есть подарочные бонусы от банка – фиксированные суммы, которые начисляются в определенных случаях;

- Маленький список ограничений – бонусы действительно начисляются почти за все;

- Можно получать до 5,5% на остаток средств – при открытии накопительного счета;

- Широкая собственная и партнерская банкоматная сеть для снятия наличных (отсутствует комиссия за снятие средств в банкоматах банков-партнёров);

- С карты Райфа можно стягивать средства на сторонние карты без комиссии;

- В условиях нет скрытых подводных камней и дополнительных условий, достаточно хорошо разобраться с правилами;

- Возможность заказать карту с индивидуальным дизайном – можно выбрать как один из предложенных вариантов, так и загрузить собственное изображение;

- Карты оснащены системой защиты 3D Secure, бесконтактным способом оплаты, возможностью оплаты популярными Pay-сервисами (Apple Pay, Google Pay и Samsung Pay) с использованием смартфона;

- Банк подключен к системе быстрых платежей ЦБ РФ, значит переводы можно делать удобней, быстрее и дешевле;

- Бесплатный интернет-банк (ИБ) и мобильное приложение (МП) – возможность контролировать и управлять счетами из любой точки, где есть интернет;

- Возможность получить мгновенную неименную карту, а также имеется доставка именной карты курьером;

- В личном кабинете есть возможность установить суточные лимиты на использование средств с карты – очень удобно для контроля своих расходов.

Недостатки:

- По дебетовой карточке кэшбэк меньше – картой максимально выгодно оплачивать покупки только в первый год пользования и только новым клиентам. Максимальный кэшбэк составляет 3,9% и только с учетом повышенного начисления в первый год обслуживания для новых клиентов;

- За снятие наличных в ПВН взимается комиссия – снять деньги бесплатно можно только в банкоматах;

- Банк регулярно изменяет условия программы лояльности, делая их все менее привлекательными (видимо, и так много даёт);

- Достаточно низкие лимиты начисления могут ограничить выгоду состоятельных клиентов, которые привыкли тратить в месяц более 50 000 руб. (подробнее об этом далее);

- За оплату покупок за границей банк берет комиссию за конвертацию – 1,65% от суммы покупки;

- Карту невыгодно пополнять в кассах – за сумму пополнения меньше 10 000 руб. банк возьмет комиссию;

- Платная услуга смс-информирования – за оповещение об операциях спишется 60 руб. в месяц;

- Выпускаются только карты платежной системы VISA и только в российских рублях.

Как всё работает?

Если в двух словах, то

Кэшбэк выплачивается в реальных деньгах. Формально его начисляют в баллах, но де-факто «фантики» сразу же превращаются в рубли.

Нет необходимости что-то делать дополнительно. Например, у «Совкомбанка» есть странное правило — надо заглянуть в историю и компенсировать баллами уже совершенные покупки. По карте от «Райфа» таких «лишних движений» делать не придётся.

Лимита на кэшбэк — нет. Так что купите что-то за миллион — получите возврат в 15 000 руб. без вопросов. Отличный вариант для дорогих покупок! Кстати, такое правило — редкость. Обычно банки не разрешают «заработать» больше 3-5 тысяч кэшбэка в месяц.

Баллы начисляются в т.ч. и за покупки за границей.

Невыгодного округления баллов — нет. Что это значит? Например, вы покупаете за 99 рублей кофе в «Макдоналдсе». По карте «Райфа» вы получите возврат в 1,5%. По пластику многих популярных банков — тех же «Тинькофф», «Хоум Кредит» и т.д. — не будет ничего. Почему? Они начисляют cashback только за покупки, кратные 100 руб. Так что карта от «Райффайзена» получается хоть немного, но выгоднее.

Кэшбэк приходит на следующий месяц. На это отводится до 15 рабочих дней. По факту выплаты происходят с 5 по 10 число.

Если в правилах бонусной программы что-то поменяется, банк оповестит вас за 5 дней до вступления изменений в силу.

Преимущества

- Бонусные программы накопления баллов и миль, программы кэшбэка делают оплаты картой еще выгоднее

- Моментальные кредитные карты. Выпуск в день обращения

- Выезд сотрудника Райффайзенбанка в офис

- Беспроцентный льготный период — до 50 дней

- Скидки и специальные предложения от 6 000 партнеров Райффайзенбанка. Мобильное приложение подскажет о скидке, когда вы находитесь рядом с партнером банка

- Быстрые переводы и платежи без комиссии: услуги ЖКХ, мобильной связи и Интернет

- Бесконтактные платежи Apple Pay и Samsung Pay

- Безопасные платежи в Интернет с 3D-Secure

- Возможность бесплатного обслуживания карт в рамках Золотого или Премиального пакета услуг

- Выгодно снимать наличные в любом из 22 000 банкоматов в России и мире

Недостатки и ограничения

Проще всего получить дебетовую неименную карту. Для оформления понадобится паспорт, СНИЛС или иной документ. Райффайзенбанк предоставляет карту с высоким кэшбэком и комфортные условия для пользователей. Договор можно составить в любом месте абсолютно бесплатно.

При вызове специалиста к себе домой, следует уделить как можно больше времени на изучение документов

Необходимо обратить внимание на условия предоставления, названия предложений и навязанных услуг. Часто бывает так, что агенты вынуждены обманывать своих пользователей с целью выполнения личного плана и продвижения предложений банка

Второпях жертва не читает договор и подписывает его. В результате клиент получает совершенно не тот продукт.

Если не хочется связываться с агентами, лучше уделить время и съездить в Райффайзенбанк лично. Специалист отделения сможет толково объяснить и оформить документы.

К минусам можно отнести:

- На кредитной и обычной карте нельзя хранить деньги в другой валюте, кроме рублей. Таким пластиком неудобно пользоваться и за границей. При оплате товара в иной валюте кредитной картой, будет сниматься комиссия в размере 1,65%.

- Платные услуги за обслуживание и оповещение.

- Для заемщиков установлено ограничение по доходу. Если он имеет заработок ниже 25 тысяч без учета НДФЛ, Райффайзенбанк вправе отказать в оформлении кредитки.

- Заемщик, желающий получить кредитную карту сразу, будет сильно разочарован, потому что ему придется ждать 2 дня после отправки заявления.

- Банк сам устанавливает лимит от 15000 до 600 000 р. Новичкам не одобряют крупные суммы.

- Кэшбэк начисляется в виде баллов, а не денежных средств.

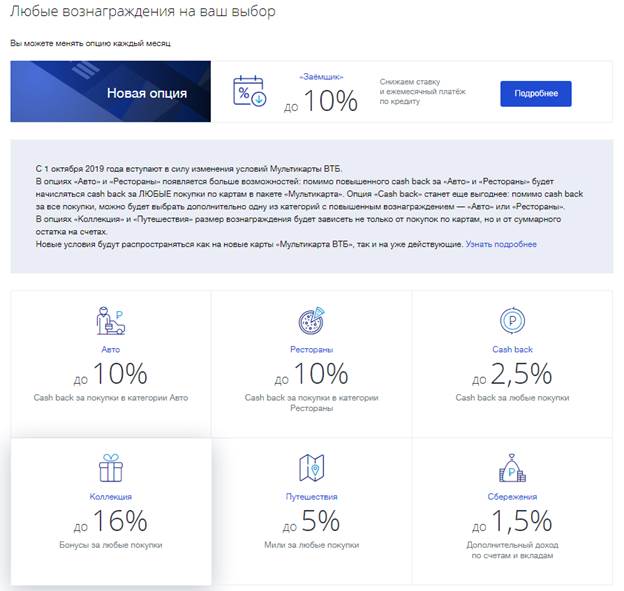

Важно! Мультикарта от ВТБ обслуживается бесплатно при условии пополнения на 5000 р. каждый месяц

Она имеет три счета: в долларах, евро и рублях. С помощью мультикарты держатель имеет возможность переводить средства в другую валюту самостоятельно и без комиссии. Кэшбэк равен 2,5% без конвертации.

Сколько стоит карта

Выпускаются карты бесплатно, а вот за обслуживание придется заплатить:

- 1490 руб. в год – за дебетовую карту или допку к ней;

- 1990 руб. в год – за дебетовую или кредитную карту с индивидуальным дизайном;

- 1490 руб. в год – за кредитную карту;

- 500 руб. в год – за допку к кредитной карте;

- 990 руб. в год – за допку к кредитной карте с индивидуальным дизайном.

Важно отметить, что до 22.12.2019г. в Райфе проходит акция

Всем, кто оформит дебетовую карту до этой даты, комиссия за годовое обслуживание по ней будет отменена. Это относится и к дополнительным дебетовым картам. Очень приятный бонус от банка.

Кэшбэк 5% в Райффайзенбанке: как начисляется

Всего три карты в баке заявляют в своих условиях кэшбэк 5 процентов. Рассмотрим их детально.

5 процентов на все товары

Карта Все сразу выпускается как в дебетовом, так и кредитном вариантах, но заявленные 5% кэшбэка не совсем справедливая цифра.

По условиям программы начисляется: 1 балл за 50 или 100 потраченных рублей для кредитной карты и дебетовой соответственно.

Баллы зачисляются на отдельный счет и могут использоваться только двумя способами: обмен на деньги или сертификат.

Накладывается и временной фактор — программа запрещает получать больше 1000 баллов в месяц, а значит, вы сможете накопить сумму для возврата 5 процентов кэшбэка по карте Райффайзенбанка Все сразу только через 20 месяцев.

Во втором случае для обмена доступны только четыре партнера и благотворительная организация: Озон, РЖД и С7, Яндекс.Такси и фонд Старость в радость:

Преимущество карты в том, что «кашу» (кэшбэк) получить можно почти за любые транзакции, даже оплату телефона или ЖК (список ограничений см. ниже).

Есть подарочный кэшбэк (в баллах):

- 300 — в качестве приветствия, после совершения покупок на сумму от 5000 рублей, при этом один платеж должен превышать 50 рублей;

- 200 – ко дню рождения клиента и к новогодним праздникам.

Стоимость дебетовой или кредитной карты Райффайзенбанка с кэшбэком Все Сразу единая — 1490 руб./год.

Кэшбэк по Детской карте

Молодежные и детские платежные инструменты есть у каждого банка, почти все они, как и «взрослые» имею свои программы лояльности.

В Райффайзенбанке такую карту может получить гражданин в возрасте от 6 до 18 лет, причем до 14 лет она оформляется только, как дополнительная к родительской, а по достижении этого возраста — может выпускаться основной. Естественно — только дебетовой.

Стоимость минимальная — 490 руб./год.

В расчетах не участвуют операции (применимо к любым картам):

Отличительная особенность — низкий расходный лимит, получить наличными за день/месяц можно не больше 30 тыс. руб. Ну и при утере за границей получить деньги со счета в экстренном порядке не получится.

Райффайзенбанк Gold Pakage cash back

Банк не отстает от своих конкурентов и тоже обзавелся картой, которая будет интересна автолюбителям.

Аналогичный продукт есть у Альфа-Банка: карта Cash Back 10%. По отзывам, он пользуется большей популярностью.

Кэшбэк 5 процентов в Райффайзенбанке можно получить только за транзакции на АЗС с дебетовой Package, зато за любой товар, если терминал отдает правильный МСС.

Баллов в этой системе нет — только деньги.

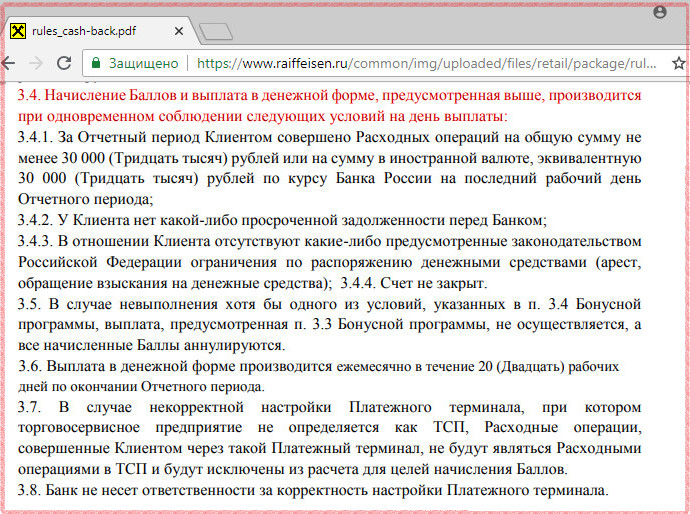

Важное условие в том, что возврат положен только, если затраты с карты превышают 30 тыс. рублей в месяц

Лимит на возврат при этом — 3 000 руб./ежемесячно:

Если карта открыта в иностранной валюте, ограничения те же, в пересчете по действующему курсу.

Можно получить и бесплатное обслуживание пакета:

- Расходы по счету превышают 30 тыс. рублей;

- Совокупный остаток счетах клиента в течение месяца превышает 300 тыс. рублей.

В ПУ входит бесплатное информирование по СМС, страховка для семьи для путешествий и приоритетное обслуживание в отделениях.

Кэшбэк по картам «Все сразу»

Необходимо сразу прояснить, что держатели за покупки получают возврат не денег, а бонусов, которые потом конвертируются в рублевую валюту. Это и есть кэшбэк. Название предложения «Все сразу» означает, что покупатель имеет возможность получать возврат средств с любой покупки, оплаченной безналичным расчетом.

За каждое приобретение от 50 р. по кредитке начисляется на бонусный счет 1 балл. Чтобы накопить кэшбэк в размере одного бонуса, оплачивая покупки обычной картой Райффайзенбанка, необходимо потратить 100 рублей. Причем если покупатель заплатит меньше указанной суммы, программа округляет в наименьшую сторону. То есть при покупке на сумму 99 руб. заветный кэшбэк начислен не будет.

Если произвести самостоятельный расчет, 1 балл от 50 р. равен 2%, а не обещанным 5 процентам. Такая же ситуация и с дебетовой картой. Там возврат снижается до 1%.

Кэшбэк имеет свой срок хранения (3 года). После этого периода он сгорает и никак не возмещается. Поэтому держателю необходимо заранее определиться, на что он обменяет накопленные бонусы. Несмотря на то, что кэшбэк начисляется сразу с любой покупки, Райффайзенбанк разрешает потратить их только в пяти случаях:

- перевод денег на личный счет;

- РЖД;

- S7 Авиалинии;

- OZON.ru

- Яндекс.Такси.

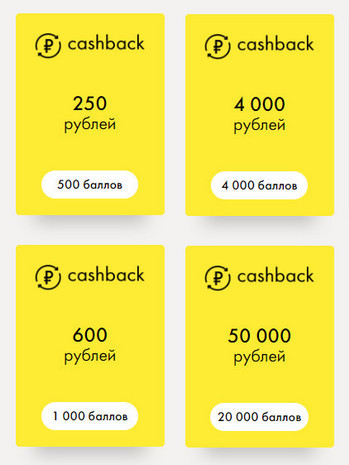

Причем накопления конвертируются в рублевую валюту по определенной схеме. Ниже дана таблица с подробным курсом перевода бонусов в рубли.

| Накопленная сумма бонусов | Перевод на карту (руб.) | РЖД | S7Airlines | Ozon.ru | Яндекс.Такси |

| Баллы | Сертификат в рублях | ||||

| 200 | — | — | — | — | 100 |

| 400 | — | — | — | — | 300 |

| 500 | 250 | — | — | — | — |

| 600 | — | — | — | 300 | 500 |

| 1000 | 600 | — | — | — | — |

| 1300 | — | 2000 | — | — | — |

| 2000 | — | — | — | 2000 | — |

| 3000 | — | — | 4000 | — | — |

| 4000 | 4000 | — | — | 6000 | — |

| 5000 | — | 13 000 | — | — | — |

| 2400 | — | 5000 | — | — | — |

| 10 000 | — | — | 18 000 | — | — |

| 15 000 | — | — | 30 000 | — | — |

| 20 000 | 50 000 | — | — | — | — |

Райффайзенбанком установлен лимит – не более 1000 бонусов за месяц. То есть пользователю понадобится ежемесячно тратить с кредитки не более 50 000 или 100 тысяч с дебетовой карточки.

Выгоднее всего накопить 20 000 баллов в течение двух-трех лет. Однако не стоит забывать, что за этот период придется платить комиссию за обслуживание и смс-оповещение.

Полезно знать! На бонусный счет новым клиентам начисляются подарочные бонусы в размере 300 баллов в честь оформления договора и после совершения покупок на первые 5000 р., а также ко дню рождения. В первый год использования также начисляется 200 подарочных единиц на Новый год.