Предварительный договор купли-продажи квартиры по ипотеке сбербанка

Содержание:

- Особенности заключения предварительного договора

- Покупка жилья

- Оценка объекта недвижимости

- Права и обязанности сторон по ипотечному договору

- Зачем нужен

- Ипотека от Сбербанка

- Можно ли продать квартиру если она в ипотеке Сбербанка

- Быстрое и безошибочное оформление договора

- Как оформить предварительное соглашение

- Порядок покупки недвижимости по ипотеке

- Образец типового договора купли-продажи квартиры по ипотеке от Сбербанка 2020 года

- Кем составляется?

- Стадии продажи жилой собственности

Особенности заключения предварительного договора

Перед подписанием предварительного договора необходимо обязательно проверить документы продавца. Для этого можно воспользоваться сайтом ФМС

Также важно проверить, менял ли контрагент фамилию. Если менял, стоит уточнить причину

Если личные данные в договоре будут указаны неверно, его признают недействительным.

Кроме того, стоит обговорить

с продавцом, в какие сроки он планирует освободить квартиру или другой вид

недвижимости, приобретаемый под ипотеку в Сбербанке

Важно обсудить и то, что

бывший собственник не намерен менять техническое состояние жилой площади

Как утверждают сотрудники риелторских фирм, на практике они встречались с ситуациями, когда продавец не только выкручивал лампочки и снимал розетки, но даже демонтировал оконные блоки и двери между комнатами. Поэтому желательно предварительно описать имущество, указав в договоре предметы, которые перейдут к новому владельцу.

Покупка жилья

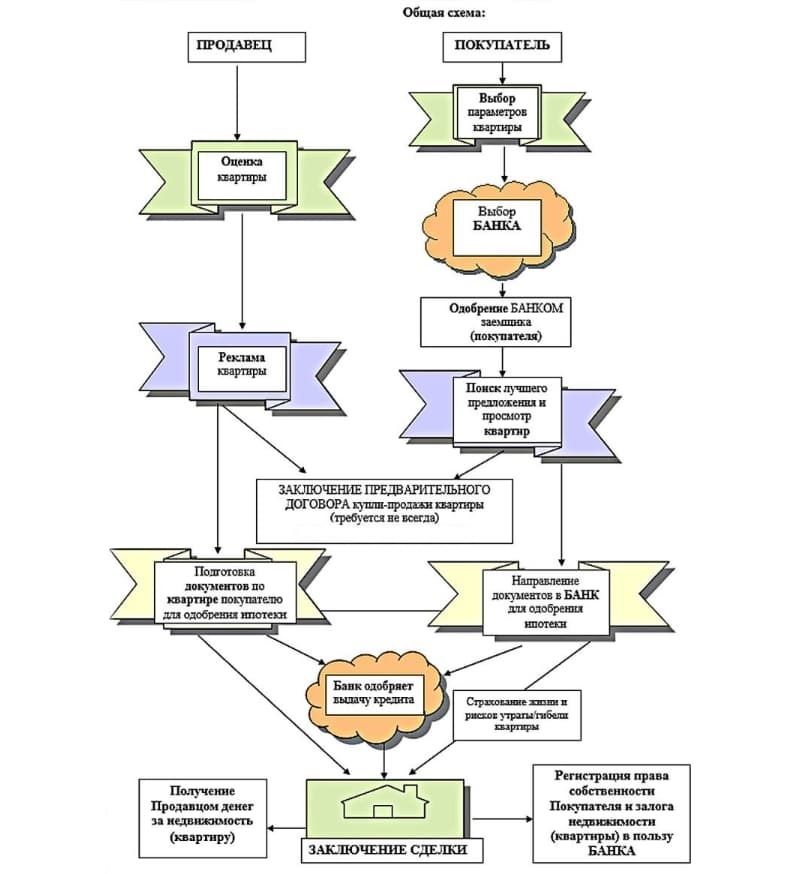

Ипотека от Сбербанка — это один из самых популярных финансовых продуктов на российском кредитном рынке. Выделяют следующие этапы ипотечной сделки:

- Оцените финансовые возможности своего домашнего бюджета и выберите банк-кредитор;

- Выберите кредитную программу и узнайте основные параметры ипотечного займа (размер, срок, полная стоимость);

- Подайте заявление на получение займа (к заявке прилагается комплект документов, указанный на корпоративном портале банка);

- Получите уведомление о предоставлении ипотеки (выдаётся в офисе кредитной организации);

- Найдите залоговый объект (жильё должно соответствовать требованиям банкиров);

- Получите документы по приобретаемой квартире (оформляются банком);

- Заключите с продавцом жилья предварительное соглашение;

- Оцените залоговую жилплощадь (список аккредитованных оценочных компаний можно найти в интернете);

- Подготовьте пакет бумаг для Росреестра (бумаги сдаются под расписку);

- Отдайте полученную расписку кредитному менеджеру;

- Заберите бумаги из Росреестра (в основном соглашении ставится отметка об ипотечном кредите).

- Получите справку из ЕГРП;

- Застрахуйте залоговую недвижимость, а также собственную жизнь и здоровье;

- Получите кредитные средства и рассчитайтесь с продавцом недвижимости;

- Оплатите ипотечный заём и снимите обременение с объекта недвижимости.

Если клиент планирует купить квартиру в новостройке, то ему следует воспользоваться сервисом Домклик. На этой цифровой площадке есть список аккредитованных застройщиков и крупных риэлторских агентств. Также там можно найти обширную базу данных строящихся многоэтажных домов.

Оценка объекта недвижимости

Определение реальной рыночной стоимости важно для всех участников сделки, но первостепенно значимо для продавца при продаже квартиры в ипотеку. Этому существует простое объяснение – коммерческие учреждения, занимающиеся ипотечным кредитованием, имеют собственную службу, занимающуюся как проверкой объектов обеспечения, так и их непосредственной оценкой

При завышении банк просто откажет в финансировании, а явное занижение ударит «по карману» продавца.

Самостоятельная оценка

Если кредитная организация не настаивает на отчёте, выполненном профессиональными оценщиками, то продавец может самостоятельно оценить объект недвижимости для продажи квартиры на вторичном рынке по ипотеке. В качестве источников информации можно использовать:

- данные на Интернет-ресурсах о продаже сопоставимого жилья;

- сведения, полученные от лиц, купивших или продавших аналогичные объекты.

Изучив вторичный рынок, можно ввести поправочные коэффициенты в зависимости от качественных характеристик (наличие капитального ремонта, замена сантехники и т.д.), влияющих на стоимостной показатель, и оценить в среднем квадратный метр с учётом этажности, года постройки и инфраструктуры. Полученное значение арифметически умножается на метраж квартиры и выводится оценочная стоимость.

Оценка экспертов

Несмотря на платность услуги, экспертная оценка, выполненная лицензированными оценщиками, придаёт значимости при продаже квартиры через ипотеку в глазах кредитного учреждения и снимает вопросы о возможности торга у покупателя. Алгоритм проведения включает:

- Поиск оценщика. Рекомендуется отдавать предпочтение компаниям, имеющим положительное реноме на рынке оценки недвижимости и пользующимся доверием конкретного банка, так как происходит продажа квартиры по ипотеке при участии кредитной организации, осуществляющей финансирование или дающей одобрение на смену залогодателя.

- Заключение договора с оценщиком. В документе фиксируется стоимость, время проведения, порядок оплаты и предоставления результата.

- Получение отчёта. Процедура продажи квартиры по ипотеке может предусматривать непосредственно передачу отчёта кредитному учреждению или продавцу для самостоятельного вручения.

Процесс в общей сложности занимает неделю. К отчёту прикладываются фотографии объекта, требующие выезда оценщика. Аккредитованные в банке компании могут составить документ по определённому шаблону с непосредственным представлением в финансовую организацию.

Права и обязанности сторон по ипотечному договору

Договор купли-продажи квартиры с использованием кредитных средств обязательно содержит раздел, в котором определены права и обязанности участников сделки

Мы рекомендуем обратить внимание на следующие нюансы:. Право кредитора в одностороннем порядке изменять условия договора

Обычно банк закрепляет за собой право при определенных ситуациях менять ставку по кредиту, досрочно истребовать возврат суммы. Для таких действий предусмотрен определенный порядок: заемщик должен быть извещен, любые изменения должны быть оформлены документально с подписями двух сторон

Право кредитора в одностороннем порядке изменять условия договора. Обычно банк закрепляет за собой право при определенных ситуациях менять ставку по кредиту, досрочно истребовать возврат суммы. Для таких действий предусмотрен определенный порядок: заемщик должен быть извещен, любые изменения должны быть оформлены документально с подписями двух сторон.

Страхование залога и жизни заемщика. Это один из спорных пунктов: по правилам страховке подлежит объект недвижимости, приобретаемый на кредитные деньги. Но банк может включить в договор ипотеки обязательство заемщика застраховать свою жизнь, здоровье. Эти виды страховых полисов являются добровольными, от них можно отказаться. Проблема в том, что наличие или отсутствие таких страховок влияет на размер ставки по кредиту. Здесь мы рекомендуем заемщикам сделать расчет полной стоимости кредита с добровольными полисами и без них, и сравнить варианты.

Обязанности клиента. Покупка квартиры с использованием ипотеки Сбербанка влечет ряд обязанностей: от заемщика могут потребовать регулярно подтверждать свои доходы и трудовую занятость, ежегодно платить страховки, предоставлять заложенную квартиру для осмотра и оценки. Перечень всех требований содержится в договоре, и с ним необходимо ознакомится до момента подписания.

Платежи по кредиту. Заключая договор ипотечного кредитования Сбербанк в обязательном порядке прилагает к нему график платежей. Этот документ заверяется печатью и подписями. Мы рекомендуем заемщикам внимательно ознакомиться с графиком: все последующие годы необходимо будет производить выплаты долга в указанные периоды, без просрочек. На этапе согласования условий можно попросить банк определить удобные даты платежа. Например, если заемщик получает заработную плату 10-го числа, то комфортным периодом расчета с банком для него будут числа с 11–го по 15-е.

Порядок расторжения ипотеки. Договор купли-продажи квартиры в ипотеку может быть расторгнут по окончании срока действия или по соглашению сторон. Например, банк может потребовать полный возврат долга при просрочках платежей. Подобные варианты не исключены. Действия сторон в таких случаях определяются договором.

Финансовые санкции и дополнительные комиссии. Договор ипотеки предусматривает штрафы за нарушение обязательств. Например, просрочка платежа на несколько дней может стоить заемщику не только испорченной репутации, но и начисления пени и штрафов. Кроме того, банк может увеличить проценты за пользование ипотекой.

Что касается дополнительных комиссий, то банк может поставить непреложным условием оплату услуг за ведение ссудного счета, выдачу справок, зачисление средств. Вопрос в размере этих комиссий и в том, насколько ипотека станет с ними дороже.

Непредвиденные ситуации (форс-мажор). К сожалению, обстоятельства могут сложиться не лучшим образом, и заемщик не сможет выполнять свои обязательства перед банком. В большинстве случаев залоговое имущество продается, банк получает свои деньги, а остаток средств выдается заемщику

Право на реализацию залога обязательно фиксирует договор купли-продажи квартиры в ипотеку, и на этот пункт нужно обратить особое внимание

Выдавая кредиты на покупку жилья в ипотеку, Сбербанк строго соблюдает формальности и бюрократические процедуры. Подписание договора означает согласие сторон с условиями и обязательствами. Мы рекомендуем читателям внимательно изучить все пункты договора, задать интересующие вопросы специалистам, сделать предварительные расчеты выплат. Это поможет принять правильное решение и избежать рисков.

Зачем нужен

Под договором ипотеки банки понимают договор о предоставлении заемных средств клиенту с условием использования недвижимости (приобретаемой или имеющейся) в качестве залога. Сегодня существуют устоявшиеся термины и сама типовая форма документа, хотя еще 20 лет назад ипотека была для россиян чем-то необычным.

Вообще, типовой договор составляется специалистами конкретного финансового учреждения. Если вы планируете брать деньги в долг в Сбербанке, то имеет смысл изучить документ, составляемый именно этой кредитной организацией. Предварительное изучение договора позволяет:

- внимательно и без спешки изучить все условия займа;

- определить законность тех или иных условий (сравнивая их с требованиями законодательства);

- получить консультацию у кредитного специалиста заблаговременно.

Однако в типовой форме договора содержатся не все сведения. Так, например, информацию об устанавливаемой ставке и размере кредита вы в нем не найдете. Это уже будут индивидуальные условия.

Ипотека от Сбербанка

Процедура оформления онлайн заявки по ипотеке от Сбербанка упростила нашу жизнь. Сегодня подать заявку на получение ипотечного кредита возможно через онлайн сервис ДомКлик от Сбербанка. Чтобы пользоваться услугами сайта, вам необходимо зарегистрироваться. На данном портале онлайн калькулятор рассчитает вам примерную сумму займа и срок погашения кредита. Вам не придется отстаивать очередь в банке, все предельно просто.

Существуют ситуации, при которых банк может не одобрить ипотеку, поэтому необходимо заранее подготовиться к данной процедуре.

- Ипотечный кредит предоставляется только гражданам РФ с постоянной регистрацией;

- Возрастные рамки — от 21 года до 75 лет;

- Необходимо наличие трудового стажа (не менее 1 года), постоянного места работы;

- «Белая» зарплата;

- В некоторых случаях требуются поручители.

Наличие данных факторов не дает гарантии получения ипотечного займа, если у вас имеется плохая кредитная история. В целях собственной безопасности банк вам откажет.

Ипотечная ставка от Сбербанка значительно отличается от других банков, она намного ниже. Первоначально вам необходимо определиться, какую недвижимость вы будете приобретать:

- Квартиру;

- Частный дом;

- Участок.

Банк предложит вам разные варианты, опираясь на ваши требования и финансовые возможности. Максимально ипотечный кредит предоставляется на 30 лет. В зависимости от приобретаемой недвижимости вам установят конкретный срок выплат.

Важно знать, что при ипотечном кредите необходимо внесение первоначального взноса, он составляет от 15% в зависимости от суммы и срока выплат

Можно ли продать квартиру если она в ипотеке Сбербанка

Существует мнение, что жилье, которое находится в ипотечном залоге реализовать нельзя, до того времени пока долг не будет выплачен и собственность не освободится от обременения. Однако, есть моменты, когда оптимальным вариантом будет лишь продажа. Основанием для этого может быть потеря трудоустройства и сопутствующие снижение дохода; расторжение брака, с совместной ипотекой и в итоге разделение состояния, нажитого во время союза; потеря родственника, бывшего созаемщика и помогающего выплачивать займ.

Обстоятельств может быть несколько. А вывод один: квартиру в ипотеке продать возможно, но это потребует дополнительных затрат, кроме того потери возможны как финансовые, так и временные.

Процесс реализации выполняется следующим способом:

- возможно заручиться согласием банковской организации и законно продать собственность;

- передать обязательства по долгу жилищного займа, тогда наряду с покупкой квартиры третье лицо переоформляет на свое имя ипотеку;

- получить потребительский кредит совпадающий с суммой долга и выплатив оставшуюся задолженность, избавиться от обременения, но потом продать;

- выполнить поиск покупателя, готового предоставить продавцу необходимую сумму для погашения задолженности, до регистрации соглашения купли-продажи и передачи недвижимости.

Предыдущий способ более сложен в исполнении. Объясняется большими рисками для покупателя, поскольку недобросовестный продавец может впоследствии отказать в передаче прав на собственность покупателю. Поэтому, все операции требуется заверять через нотариуса.

Ответом на вопрос, о возможности продажи ипотечной жилой недвижимости Сбербанка и приобретение другой является ДА. Воспользоваться участием банковской организации либо без — решение самого заемщика.

Быстрое и безошибочное оформление договора

При пользовании ипотекой от крупнейшего банка страны есть возможность без ошибок и в кратчайшие сроки заполнять любые документы, которые потребуются для проведения сделки. Для этого необходимо воспользоваться системой Домклик, которая доступна заемщикам, получившим одобрение на ипотечное кредитование.

В ней есть масса полезных опций. О многих из них кредитополучатели могут и не догадываться.

В частности, есть те, которые посвящены договорам заключающимся между заемщиком и продавцом недвижимости. Заполнив такие документы при помощи сервиса, заемщик гарантированно сможет предоставить банку корректно-составленное соглашение.

Как оформить предварительное соглашение

И продавец и покупатель могут непосредственно из офиса отделения Сбербанка отправить пакет документов на государственную регистрацию через сеть Интернет, воспользовавшись своей электронной подписью.

Содержание договора такое же, как и у заключительного. Иначе говоря, требования к ним аналогичные. Оба они вступают в свою законную силу только после того, как будут подписаны продавцом и покупателем.

Передача права на владение новому собственнику происходит с момента государственной регистрации этого права в соответствии с основным договором. Предварительным же он называется только условно, так как банку в конечном счёте нужно предоставить готовый черновой вариант заключительного договора, где временно отсутствует номера кредитного договора. Он совершается непосредственно в день заключения сделки.

После получения одобрения от Сбербанка текста предварительного договора, в основное соглашение включаются все недостающие сведения:

- реквизиты договора по кредиту;

- о тех, между кем он заключается (от лица банка и от лица заемщика и созаёмщика в виде супруга);

- временной период, на который берётся сумма кредита;

- схема выплаты кредита (вид, периодичность);

- место заключения соглашения (данные и название отделения банка, адрес его расположения).

Если на недвижимость претендуют несколько владельцев или в число собственников входят несовершеннолетние дети, а также ограниченно дееспособные или недееспособные, то тогда подготовкой договора занимается нотариус

Он, точно также пользуясь своей личной электронной подписью, может подать на имя покупателя пакет необходимых документов на государственную регистрацию, с которыми тоже нужно будет внимательно ознакомиться, так как нотариус может допустить ошибку или не указать важное условие договора

Такой вариант подачи документов предусматривает обычную ситуацию. Персоналу Сбербанка, как и нотариусу часто не хватает времени, чтобы учесть пункты договора досконально. Однако, для многих такой вариант оказывается максимально удобным.

Тем не менее, когда у сторон довольно сложные нюансы договорённостей или нетипичные условия договора, лучше обратиться за помощью к юристу. С ним можно будет учесть обстоятельств ситуации и отразить в договоре, продумав грамотную и надёжную стратегию действий, которая уберегла бы стороны от нарушений взаимных договорённостей по заключаемому соглашению.

На что следует обратить внимание при заключении предварительного договора по ипотеке Сбербанка

При видимых плюсах и удобстве процедуры подачи документов из офиса Сбербанка, присутствуют и минусы. Главный из них состоит в том, что, как правило, эти договоры составляются по стандартному образцу, а потому не могут учитывать пункты в каждой конкретной ситуации сделки по приобретению недвижимости. В связи с этим обстоятельством, нужно как можно тщательно и внимательно просматривать условия при заключении договора.

Порядок покупки недвижимости по ипотеке

Если выделить средние условия из всех программ Сбербанка, получится следующая таблица:

| Условие кредита | Характеристика |

| Размер займа | от 300 тысяч рублей |

| Максимальная длительность выплат | до 30 лет |

| Возможность досрочного погашения кредита |

|

| Размер первоначального взноса | от 15% |

Пошаговая инструкция покупки жилья в ипотеку:

Поиск подходящей квартиры:

анализ объявлений о продаже;

обзвон потенциальных продавцов;

осмотр подходящих вариантов.

Выбор ипотечной программы

Важно, чтобы совпадали требования банка и пожелания покупателя. Следует учесть такие параметры:

максимальная сумма кредита, доступная для заемщика;

размер изначального взноса;

срок выплат;

размер комиссионных, которые банк берёт за услуги;

возможность досрочного погашения;

наличие обязательных страховок и их количество.

Сбор документов по списку от банка.

Подача кредитной заявки (рассматривается банком в течение нескольких недель).

Согласование с банком выбранного жилья (банк проверяет её на юридическую чистоту).

Определение стоимости квартиры (для этого банк направляет профессионального оценщика).

Формирование конечной суммы кредита на основе цены объекта недвижимости.

Заключение с продавцом предварительного ДКП.

Предоставление образца соглашения в банк.

Заключение кредитного договора с банком.

Получение денег и передача их продавцу.

Оформление сделки в Федеральной службе государственной регистрации (Росреестре) для официального подтверждения перехода права собственности.

Передача свидетельства, подтверждающего владение жилплощадью, новому владельцу.

Регулярные выплаты для погашения кредита.

Образец типового договора купли-продажи квартиры по ипотеке от Сбербанка 2020 года

Начиная знакомиться с ипотечным договором в целом, можно понять, что он включает в себя две части

Важно учесть, что он будет содержать и индивидуальные и общие условия кредитования, которые требуют детального разбирательства. Что касается общих условий, то они равны для тех или иных клиентов и здесь нет исключения

Во втором варианте содержатся параметры кредитования, которые применимы с банковским учреждением сделкой. Сюда принято относить срок кредита, его сумму, и т.д.

Что касается индивидуального ипотечного договора, то он отличается тем, что не станет предлагать возможность его изучения заранее, это не является возможным со стороны кредитных экспертов.

На это уходит немало времени, если конечно, вы не пожелаете обратиться к опытным юристам за помощью.

Подписание кредитного договора по ипотеке – это ответственная и серьезная процедура, поэтому каждый пункт должен быть детально изучен:

Вначале обычно указывается номер, дата заключения, а так же прописываются стороны данного договора;

Первый пункт документа включает в себя «Предмет договора». Он является важным и станет описывать такие важные моменты как:

- кем именно приобретается недвижимость;

- указывается адрес;

- площадь.

Второй пункт носит название «Заявления и гарантии». Когда будет осуществляться заключение сделки на имущество, то не должно быть никаких долгов по налогам, соответственно и по коммунальным платежам. Лучше всего ознакомиться с этим моментом заранее;

Что касается «порядка передачи объекта в собственность», то изучая этот пункт внимательно, можно понять, что регистрация выполняется в момент внесения заемщиком первоначального взноса;

«Обязательства»

Здесь важно указать возмещение убытков, которые могут быть причинены банку, если договор будет исполняться ненадлежащим образом;

Пункт «Порядок расчетов между сторонами» должен содержать в себе сумму первоначального взноса со стороны заемщика. Учитывается и сумма кредита, которую и станет выдавать Сбербанк;

Далее уже идут «Права и обязанности сторон», а это не менее важный пункт;

Старайтесь изучать договор детально, тогда можно понять, что залогодатель за свой счет страхует объект на сумму, которая является ниже оценочной стоимости. Этот пункт станет включать и обязательство о том, что заемщик должен своевременно осуществлять взнос платежей.

- «Ответственность сторон». Изучая этот пункт можно прийти к выводу, что здесь строго прописываются штрафные санкции, если не будут выполнены обязательства по договору. Как показывает практика, обычно это несвоевременная выплата кредита;

- Пункт «Дополнительные условия» не менее важен, ведь он предлагает информацию о направлении денежных средств, которые полученные от реализации недвижимости. Это необходимо для того, если вдруг заемщик пожелает нарушить условия договора;

- «Срок действия договора». Когда будет осуществлена регистрация договора в ЕГРП, то его можно считать действительным;

- «Заключительные положения». Этот пункт включает в себя информацию о конфиденциальности, взаимоотношений сторон. Вначале указываются адреса, реквизиты сторон, так как это необходимое и обязательное условие.

Кем составляется?

Кредитный договор составляется юристами банка без участия заемщика. Если у клиента есть свои предложения по поводу корректировки текста, то скажем честно – они вряд ли будут учтены, так как условия диктует кредитор. За основу берутся Общие условия предоставления кредитов Сбербанка РФ, а также типовые договора, нормы законодательства (в частности ГК РФ, закона «О государственной регистрации недвижимости» и пр.).

Условия в документе стандартные для всех заемщиков и не меняются, если речь не идет о величине ставки, комиссии, штрафных санкций, которые могут быть установлены исходя из кредитной истории заемщика и оценки его платежеспособности банком.

Стадии продажи жилой собственности

Что сначала требуется выполнить клиенту готовому на совершение сделки, так это обратиться в отделение финансовой организации и скоординировать свои действия с кредитором. Сбербанку придется указать весомые причины, согласно которым пришлось поступить таким способом. Лишь после принятия банком решения об уважительности основания, он согласует выполнение сделки.

Потом следует искать покупателя. Этот вопрос под ведением банка, однако, чтобы ускорить процедуру заемщик предоставит свои способы. Кроме того, что при повторном оформлении обязательств по долгу покупатель должен подходить под условия Сбербанка, поскольку будущему заемщику требуется принести соответствующую документацию для получения жилищного займа.

Как только определен весь оставшийся долг на дату получения, участники должны составить предварительное соглашение. На интернет странице Сбербанка размещен образец такого документа, поэтому возможно скачать его или же направиться в отделение банка. Такой договор предоставляет гарант значимости решения обеих участников.

На завершающем этапе покупатель отдает часть денег продающей стороне, а оставшуюся сумму кладет в ячейку банка. Клиент выплачивает оставшуюся задолженность полученными средствами и завладев закладной, отменяется обременение с жилья. Лишь затем оформляется итоговое соглашение, подтверждаемое нотариусом, совершается передача прав на недвижимость и предоставление продающей стороне оставшихся финансов.