Доходность etf на московской бирже

Содержание:

- ETF на индекс S&P 500.

- Откуда берется цена акции ETF, как она регулируется

- Как выбрать ETF

- Список ETF и БПИФ доступных на Мосбирже

- В чем выгода для инвесторов

- Что такое ETF

- Как купить и продать ETF

- 3 способа инвестировать в ETF

- Что такое ETF?

- ? Плюсы ETF-ов

- Дивиденды и налоги

- Выплата дивидендов на ETF

- Как купить ETF физическому лицу — пошаговая инструкция

- Доходность индексных ETF на акции

- Заключение

ETF на индекс S&P 500.

Для тех, кто не в курсе, индекс S&P500 это своеобразный показатель состояния экономики США и как следует из названия в его расчете используется 500 крупнейших по капитализации компании. Индекс не продается, он лишь дает нам информацию о состоянии рынка, но для этого существуют как раз ETF. В составе этих фондов уже есть 500 компаний, и вы можете купить их все разом за небольшую плату – стоимость одного пая ETF.

Это один из любимых инструментов для институциональных инвесторов – их скупают банки, страховые компании, пенсионные фонды, инвестиционные фонды и просто частные инвесторы.

Индексные фонды с большой точностью копируют сам индекс и при этом являются пассивными, а это значит, комиссия фонда за владение совсем мизерная до 0,5% в среднем по рынку США.

Крупнейшие ETF на индекс S&P500.

- SPDR S&P 500 ETF (SPY) – комиссия фонда 0,09%.

- iShares Core S&P 500 ETF (IVV) – комиссия фонда 0,04%.

- iShares Core S&P 500 ETF (VOO) – комиссия фонда 0,03%.

Есть фонды для тех, кому перечисленные ETF выше могут показаться дорогими, ведь стоимость одного варьируется в ценовом диапазоне 300$.

Есть более доступные варианты:

- iShares Core S&P Small-Cap ETF (IJR) стоимость одного пая 83$ и комиссия 0,07%.

- Invesco S&P 500 Equal Weight ETF (RSP) стоимость одного пая 115$ и комиссия 0,2%.

- Invesco S&P 500 Low Volatility ETF (SPLV) стоимость одного пая 57$ и комиссия 0,25%.

Хотите получать регулярные выплаты дивидендов? Для этих целей так же существует множество разнообразных ETF. Особенность этих фондов в том, что в них включены в основном отборные компании выплачивающие стабильно дивиденды. Фонды есть как на акции дивидендных аристократов, так и на развивающиеся рынки Южной Америки, Европы, России и Азии.

Откуда берется цена акции ETF, как она регулируется

ETF – по сути своей, акционерное общество. Его акции свободно ходят на рынке, поэтому на них устанавливается цена по рыночному курсу. А закон рынка – спрос рождает предложение. Чем выше спрос, тем больше цена акции. Если же цена акций резко повысится и приведет к дисбалансу внутри портфеля, с помощью маркетмейкера баланс возвращается на место.

Происходит это так – маркетмейкер приобретает на рынке бумаги обозначенных компаний, обменивает на подорожавшие акции ETF, которые сбывает иным инвесторам. В итоге у финансистов заслуженная прибыль, излишки спроса сброшены, и портфель снова уравнялся со стоимостью пая.

Может оказаться, что базовый актив фонда подобран неудачно, и тогда его акции будут котироваться ниже номинала. Но бывает это крайне редко, поскольку фонды при создании берут за основу самые перспективные и востребованные активы.

Как выбрать ETF

Данное инвестирование обладает рядом преимуществ. Если дистанция долгосрочная, ETF приносят выгоду на 95% больше хеджевых взаимных фондов. Так что вкладывать деньги лучше на 10 – 15 лет.

Портфель ETF

Для начинающего инвестора лучше всего обзавестись самым простым портфелем из пяти компонентов с равными пропорциями:

- возможно приобретение американских акций (SPV или QQQ, Московскую Биржу, мировой индекс акция и так далее);

- облигации, являющиеся краткосрочными (Short Term Treasur, SHV);

- облигации, являющиеся долгосрочными (Long-Tern Corporate Bonds);

- на золото;

- на недвижимость.

При этом следует учитывать:

- инвестирование производится в ETF;

- нужно отслеживать бенчмарк, за которым идет фонд (индекс, копируемый ETF);

- выбор провайдера (управляющая компания) – если имеются два ETF на единственный индекс, при этом провайдер первого – крупный, второго – мелкий, лучше остановиться на первом варианте;

- желательно выбирать фонд, предлагающий меньшую комиссию, поскольку в итоге затраты окажутся меньшими;

- крупным фондам удается копировать индексы с большей точностью (до 99,8%), у мелких бывают отклонения до 10%;

- доходность ETF сравнима с той, что обеспечивается бенчмарком;

- AUM – то есть, размер активов фонда (чем он крупнее, тем лучше копируется индекс).

При наличии возможности попасть за рынки других стран, лучше сразу воспользоваться ею. В России ETF совсем мало. Варианты сбора портфеля существуют, но он будет оставлять желать лучшего. К тому же за рубежом возможно пополнения портфеля БПИФами.

Список ETF и БПИФ доступных на Мосбирже

Какие ETF и БПИФ доступны на Мосбирже по состоянию на февраль 2021 г.

| Активы | Россия | США | Другие страны |

|---|---|---|---|

| На фондовый индексы | SBMX, TMOS, VTBX, FXRL, RUSE, RCMX | FXUS, VTBA, SPSP, AKSP, TSPX | FXDE, AKEU, FXKZ, FXCN, AKCH |

| IT-компании | FXIT, FXIM, TECH, MTEK, AKNX, SCIP | ||

| Отраслевые | DIVD, AKME, ESGR, SBRI | TIPO, TBIO |

| Активы | Россия | США | Другие страны |

|---|---|---|---|

| Государственные | SBGB, VTBM, SUGB | FXMM, FXTB | |

| Корпоративные | SBRB, VTBB, AKMB, GPBM, GPBS | VTBH | |

| Еврооблигации | FXRB, FXRU, SBCB, VTBU, RUSB, RCMB | VTBY |

- FXGD;

- VTBG;

- TGLD;

- TRUR;

- TUSD;

- TEUR;

- OPNW;

Купить любой фонд можно через брокерский счёт. Открыть его можно через брокерскую компанию. Рекомендую работать со следующими брокерами:

Подробные инструкции по работе на бирже можно прочитать в статьях:

В чем выгода для инвесторов

Начнем с того, что есть такая вещь — как статистика. Наука точная и основывается на исторических данных. Так вот по ней почти все инвесторы проигрывают рынку на длинных дистанциях.

Т.е. пытаясь найти более перспективные акции для роста, ловя все падения и фазы роста, инвесторы тратят кучу времени на анализ, отслеживание позиций и следя за экономическими новостями с целью переиграть рынок и заработать как можно больше денег. Конечно у некоторых это выходит и они получают более значительную прибыль, по сравнению с ростом рынка в целом. Но как правило, это не длится постоянно и если брать за период в несколько лет — практически все они проигрывают рынку.

Точную цифры не помню, но что-то в районе 93-97% всех инвесторов получают доходность меньше, чем растет рынок. Причем это касается абсолютно всех инвесторов: от мелких частных, до крупнейших с многомиллиардными активами, в распоряжении которых множество аналитиков и специалистов.

А теперь представьте, что у вас вероятность обыграть рынок — только 5%. Т.е. это заранее известная игра не в вашу пользу. А раз так, то наверное правильнее было бы купить все акции обращающиеся на рынке и просто ждать их роста, т.е. придерживаться стратегии пассивного инвестирования. Вернее сказать, следовать за индексом. Т.е. покупать акции именно в той пропорции, в какой они входят в какой-либо индекс. Например, индекс ММВБ — состоит из более 50 акций компаний, S&P 500 соответственно состоит из 500 акций. Есть индексы состоящие из гораздо большего количества акций.

Но здесь есть одна проблема, вернее несколько.

- Акции входят в состав индекса в определенной пропорции, имеет определенный вес в индексе. Допустим почти половина веса индекса ММВБ занимают всего 3 компании: Газпром, Лукойл и Сбербанк. Вес остальных намного ниже: от 3-5% до десятых долей процента. И для того чтобы точно купить акции в том же составе, нужно произвести определенные расчеты исходя из имеющейся на руках суммы. Т.е. определить на какую сумму вы должны приобрести акции Магнита, Газпрома, ВТБ и т.д.

- И скорее всего вам не удастся это сделать ввиду отсутствия достаточной суммы позволяющей купить все акции в необходимой пропорции. Для правильной покупки необходима сумма в несколько сотен тысяч, а то и миллионов.

- Несколько раз в год индексы пересматриваются. Какие-то компании добавляются, какие-то убираются из него. Либо меняется их вес в составе индекса. Следовательно, вам также нужно проделывать те же манипуляции и пересчитывать долю акций входящих в ваш портфель. И мы снова возвращаемся к пункту 1.

Это проблема достаточно просто решается приобретением ETF. Здесь собраны акции как раз в соответствии с индексом в аналогичной пропорции. При изменении состава индекса — также изменяется и состав ETF. Причем без вашего участия. Это и есть самое одно из самых главных преимуществ инвестиций в ETF, которое уже давно оценили во всем мире.

Еще несколько плюсов от инвестиций в фонды

- Высокая диверсификация. Покупая данные ценные бумаги, вы вкладываете сразу во всю экономики страны либо в отдельную отрасль. В случае самостоятельного инвестирования в отдельные акции, вы можете попасть в ситуацию, когда компания может обанкротится либо ее котировки могут значительно «просесть» процентов на 50-80%. Владея фондами, при такой ситуации ваши потери составят ничтожно малую величину, что-то в районе 0,1-0,5% от общей доле вашего портфеля.

- Низкая стоимость. Купить ETF можно за смешные деньги — 50-100 долларов будет вполне достаточно за минимальный пакет из 50-100 акций.

- Высокая ликвидность. Так как фонды торгуются на бирже, то к ним применимы те же принципы ликвидности как и к акциям, облигациям. Всего пару секунд на покупку/продажу нужных вам фондов.

- Простота. Вам не нужно быть гуру фондового рынка и разбираться во всех экономических тонкостях. Просто инвестируете деньги в нужную вам отрасль, страну.

Что такое ETF

ETF (Exchange Traded Funds) — иностранный биржевой инвестиционный фонд, с помощью которого можно инвестировать в разные активы по всему миру. Через ETF можно вложить деньги в ценные бумаги, драгметаллы, нефть, недвижимость, финансовые услуги, здравоохранение, биотехнологии и т. д.

Фонд всегда повторяет какой-то индекс. Например, индекс S&P 500 отражает стоимость акций 500 крупных компаний США, а индекс FXIT — стоимость акций американских IT-компаний.

Под ETF чаще всего понимают фонды, которые торгуются в США. Их около 2000, и среди них представлены самые популярные в мире. Рассмотрим некоторые из них.

SPDR S&P 500 (SPY). Крупнейший ETF не только на рынке США, но и в мире. Индекс состоит из самых крупных американских компаний разных отраслей, таких как J. P. Morgan Chase, Amazon, Facebook, Apple.

За пять лет доходность фонда значительно выросла

SPDR Gold (GLD). Самый крупный в мире ETF на золото. В качестве индекс-ориентира используется London Fix Gold PM PR USD.

За пять лет стоимость фонда ни разу не вернулась к начальной

iShares MSCI-Emerging Markets (EEM). Индексный фонд, куда входят акции развивающихся рынков.

Топ-компании, которые входят в индекс

iShares Core US Aggregate Bond ETF (AGG). Крупнейший фонд, инвестирующий в облигации США. Индекс включает в себя государственные и корпоративные облигации.

С января 2020 стоимость ETF стала стремительно расти

PowerShares QQQ (QQQQ) — индексный фонд, который следует за индексом Nasdaq. В него входят 100 крупнейших технологических компаний.

Индекс состоит из таких известных компаний, как Tesla, Google, Amazon, Apple

Financial Select Sector SPDR (XLF). Фонд инвестирует в финансовые услуги. Следует за индексом The Financial Select Sector.

В начале марта ETF терял в цене, но быстро восстановился и цена пошла снова вверх

Подавляющее большинство ETF в России доступны только квалифицированным инвесторам. Есть некоторые ETF, которые торгуются на Московской бирже, поэтому они доступны любому человеку, открывшему брокерский счёт. Вышеприведённые ETF не обращаются на Московской бирже.

На Мосбирже есть российский аналог ETF — БПИФ, или биржевой паевой инвестиционный фонд, который регулируется российским законодательством. Разница между ETF и БПИФ только в стране происхождения. Покупая российские биржевые фонды, вы точно также сможете вкладываться в портфель компаний, как и в случае с ETF.

Например, фонд «ВТБ — Фонд Акций американских компаний» (VTBA ETF) повторяет индекс S&P 500, фонд «ВТБ — Фонд Акций развивающихся стран» (VTBE ETF) — индекс ISHARES CORE MSCI EM. А купив паи фонда «ВТБ — Фонд Золото. Биржевой» (VTBG ETF), вы инвестируете в золотые слитки.

Основной заработок инвестора — продать пай дороже, чем купил. Некоторые фонды платят дивиденды инвесторам, но это большая редкость. Чаще всего дивиденды фонд оставляет у себя и покупает дополнительно активы. Узнать, платит фонд дивиденды или реинвестирует, можно на его сайте.

Как купить и продать ETF

Покупать и продавать паи ETF могут только совершеннолетние граждане и только через брокерский или индивидуальный инвестиционный счёт. Нельзя покупать паи людям, занимающим государственные должности, депутатам, руководителям в госкомпаниях.

Для открытия счёта нужно выбрать брокера и заключить с ним договор. Если у вас есть счёт в банке ВТБ, то открыть брокерский счёт или ИИС можно в приложении ВТБ Онлайн или в его веб-версии. Если счёта в банке нет, то брокерский счёт можно открыть через приложение ВТБ Мои Инвестиции или лично в офисе. Из документов понадобятся паспорт и СНИЛС или ИНН.

Как только пополните счёт, можно выбирать и покупать ETF.

Совершать сделки проще и удобней через мобильное приложение, но можно передавать поручение трейдеру на покупку/продажу паёв по телефону.

3 способа инвестировать в ETF

Что доступно российскому инвестору? Какой вариант покупки ETF выбрать? Что нужно знать? Плюсы и минусы каждого способа инвестирования.

На Московской бирже

При выборе брокера нужно обратить внимание в первую очередь на тарифы (комиссии, абонентская плата, депозитарий). Принцип простой: чем меньше, тем лучше

Но не забываем про надежность. Слишком мелких брокеров лучше не рассматривать

Принцип простой: чем меньше, тем лучше. Но не забываем про надежность. Слишком мелких брокеров лучше не рассматривать.

Сколько денег нужно для старта?

У некоторых брокеров минимальная сумма для открытия счета составляет несколько десятков тысяч рублей. Но многие уже отказываются от подобных ограничений. И разрешают открывать счета с любой суммы.

В итоге. При выборе правильного брокера, минимальная стартовая сумма для инвестиций в ETF будет сопоставима со стоимостью одной акции ETF. Как правило, в пределах 1-5 тысяч рублей.

Плюсы покупки ETF на Мосбирже

- Низкий порог входа. Буквально несколько тысяч рублей.

- Возможность покупки ETF на ИИС с получением налогового вычета (до 52 тысяч рублей в год).

- Налоговые плюшки от государства (освобождение от налогов при владении более 3-х лет).

- Автоматический расчет и перечисление налогов в бюджет без вашего участия.

- ETF можно покупать за рубли и доллары (но не все).

Минусы:

- Скудный набор ETF. Хотя для начинающих этого хватит за глаза.

- Высоковаты комиссии за управление. В среднем по России — около 1% в год.

На бирже Санкт-Петербурга

СПБ предлагает инвесторам несколько десятков фондов (в данный момент чуть менее 80). Только иностранных.

Ведущих (и не очень) мировых провайдеров: Vanguard, iShares, SPDR, Invesco, Wisdom, Proshares.

Например, фонды Вангуард, славящиеся своими низкими комиссиями простят:

- VFH — расходы 0,1% в год. Инвестирует в финансовый сектор США (банки, инвестиционные компании). В составе более 400 компаний.

- VHT — 0,1%. Объект инвестиций — почти 400 компаний из сектора здравоохранения.

- VOO — 0,03% (вдумайтесь в эту комиссию). На индекс S&P 500.

Справедливости ради стоит отметить и более дорогие ETF.

- CQQQ — 0,7% (Китайская экономика);

- EFA — 0,31% (Западная Европа, Япония, Австралия)

- RSX — 0,65%. Фонд инвестирует в российские акции. В составе имеет 26 компаний.

Для покупки нужно, чтобы брокер предоставлял доступ на СПБ. Не все российские брокеры работают с биржей.

На официальном сайте СПБ представлен список брокеров. Подозреваю, что он не полный. Точно знаю несколько брокеров, работающих с биржей, но не представленных в списке. Поэтому лучше заранее уточнить у вашего брокера наличие доступа на биржу Санкт-Петербурга.

Процедура покупки ETF ничем не отличается от Московской биржи. Заносите брокеру деньги и покупаете доступные фонды.

Плюсы покупки ETF на СПБ:

- Более низкая плата за управление фондами.

- ETF от крупнейших мировых провайдеров. Более надежные.

- Более качественно управление. Точное следование за индексом.

- Брокер — налоговый агент. Заполнение декларации не требуется.

- Дивиденды. Большинство иностранных ETF выплачивают дивиденды. Раз в квартал, полгода или даже каждый месяц (для облигационных фондов).

Минусы:

- Нужен статус квалифицированного инвестора. Из условий получения статуса: обладать капиталом в 6 миллионов, иметь финансовое образование или опыт работы в инвестиционных компаниях.

- Ограниченный выбор фондов. И при чем не самых лучших и дешевых.

- Нет налоговых льгот для российского инвестора (ИИС, освобождение от налогов при владении более 3-х лет).

Инвестиции через иностранного брокера

Заключая договор с буржуйским брокером, вы получаете доступ сразу на несколько мировых биржевых площадок.

С возможностью инвестировать в тысячи ETF.

Открытие брокерского счета происходит онлайн. От момента регистрации до начала покупки активов, в среднем уходит чуть меньше недели.

Из-за санкций большинство иностранных брокеров, с более-менее приемлемыми комиссиями перестали работать с россиянами. И выбор невелик. Доступна пара-тройка дисконтных брокеров.

Плюсы:

- огромный выбор ETF (несколько тысяч) с низкими комиссиями (сотые доли процента) и разнообразными стратегиями.

- получение дивидендов и купонов;

- страховка брокерского счета SIPC. У американских брокеров — это 500 тысяч долларов. Европейских — 50 000 евро.

Минусы:

- Брокерские комиссии. Они сильно выше российских. И с небольшой суммой лучше не соваться. Иначе вся прибыль будет уходить на обслуживание брокерского счета. Минимально-оптимальная сумма начинается от 10-15 тысяч долларов.

- Самостоятельная отчетность перед налоговой. Расчет получаемой прибыли, заполнение и подача декларации. И уплата налогов.

- Отсутствие налоговых льгот.

Что такое ETF?

Мы не будем углубляться в сложное экономическое определение понятие фондов. Объясним простыми словами. ЕTF — это своего рода оболочка, в которую входят те или иные активы подобранные по определенному признаку. Это могут быть акции компаний определенного сектора: технологического, финансового, энергетического и т.д., облигации, либо весь рынок целиком всей страны. Также есть фонды специализирующиеся на покупке драгоценных металлов (золото, серебро).

Организаторы фонда на начальном этапе вносят в него стартовую сумму, на которую покупаются активы. Далее все это дробится на мелкие части и выставляется на продажу на бирже. По своей сути, ETF — это обычные акции, покупая которые инвесторы покупают определенную долю собственности фонда.

Если рассмотреть пример с акциями, то допустим, владея акциями Газпрома, вы являетесь совладельцем этой компании именно в той пропорции, в которой у вас есть акции. Т.е. какая-то часть Газпрома будет принадлежать вам: трубопроводы, офисы, техника и месторождения.

В случае с ETF за относительно небольшие деньги вы можете стать совладельцем сразу всей отрасли и всех компаний входящих в нее. Буквально за 50-100 долларов вы можете инвестировать во все компании страны, входящих в биржевой индекс. Или у вас будет доля в крупнейших компания мира и России: Сбербанк, Магнит, Газпром, Сургутнефтегаз, Google, IBM и тысячи других.

? Плюсы ETF-ов

- диверсификация. Вы покупаете не одну-две-три-десять акций отдельных компаний, а доли в фонде, который владеет сотнями или тысячами акций или облигаций.

- ликвидность — ETF-ы можно покупать и продавать как обычные акции. Для больших ETF-ов нет проблем с покупкой и продажей.

- прозрачность — вы видите из чего состоит ETF и его стоимость каждый день, в любой момент.

- очень низкий порог входа. Вы можете начать инвестировать, имея в кармане несколько десятков долларов.

- легкость отслеживания — вам не нужно отслеживать 10-20-100 акций, вы следите за одним-двумя-тремя ETF-ами.

- низкие комиссии — комиссии за управление ETF-ами могут начинаться от 0.0Х% в год. У российских ETF комиссия за управление не более 1% от стоимости активов, а у Российских ПИФов, например, комиссия составляет 3-6% в год и еще вы платите высокие комиссии за вход и выход из позиции. Разница в 1-2-3% кажется незначительной, но на промежутке времени в 5-10-15-20 лет — это колоссальные суммы.

- вы не платите налоги до момента продажи ETF-а

- экономия времени на анализ — выбрать один ETF гораздо проще, чем проанализировать 3-5-10-100 акций.

Дивиденды и налоги

С дивидендами есть 2 варианта:

- Они будут зачисляться прямо на ваш брокерский счет. Порядок выплат на ежеквартальной основе, либо раз в год. Реже платят ежемесячно;

- Дивиденды будут реинвестироваться полностью.

Оба подхода хороши, какой именно выбирать – решать вам. Если думаете, что дивиденды – это лишь пара процентов в год, то сильно ошибаетесь. На рисунке ниже – статистика по этому показателю, видно, что есть варианты с доходностью больше 10% в год, что само по себе солидный прирост капитала.

Если вы сейчас на том этапе, когда только думаете о том, как сформировать инвестиционный портфель, то я рекомендую дивиденды воспринимать как приятное дополнение, не более того. Я бы выбирал варианты с полным реинвестированием этих денег. Если ситуация будет благоприятная, это существенно улучшит итоговый результат.

Как решить вопрос с налогообложением?

Вариантов тут много, зависит от того, куда именно инвестируете и через кого. Сценарии возможны следующие:

- Приобретаются ПИФы, которые вкладывают в exchange traded funds. Самостоятельно ничего платить не нужно – налог в 13% будет удержан при продаже паев управляющей компании;

- Если сделка совершена через российского брокера, являющегося налоговым агентом РФ, то все отчисления он сделает за вас;

- Если счет открыт у американского брокера, вопросом уплаты налога придется заниматься самостоятельно – заполнять декларацию и платить нужную сумму за год. Сам брокер снимет с вас 10% как налог с нерезидента США. Так как в РФ сбор равен 13%, то вам нужно будет доплатить разницу в 3%.

Если будете работать через брокера, то вам нужен тот, который предоставляет выход на рынок США без посредников. Может быть ситуация, когда ваша компания открывает счет у американского брокера и работает через него. В таком случае налог составит уже 15%, из США вывод будет делаться в пользу юрлица.

Выплата дивидендов на ETF

Большинство биржевых фондов на Московской бирже не платят дивиденды, а реинвестируют их. Для конечного инвестора это даже хорошо, поскольку есть экономия на биржевых комиссиях. Если необходимо вывести часть денег, то он может продать несколько ETF тем самым выплатив себе дивиденды.

Реинвестирование более удобно для долгосрочных инвесторов, поскольку можно освободить от налогов прибыль от разницы покупки и продажи ETF. А дивиденды всегда облагаются налогом на прибыль.

Также стоит помнить: если фонд платит дивиденды, то происходит двойное налогообложение. Фонду деньги приходят с удержанным налогом. В момент выплаты конечным инвесторам, налог возьмётся ещё раз.

ETF RUSE выплачивает дивиденды в конце года.

Как купить ETF физическому лицу — пошаговая инструкция

ETF фонды торгуется на Московской бирже. Доступ для физических лиц возможен лишь через специализированных брокеров. Давайте рассмотрим пошаговую инструкцию, как можно купить ETF физическому лицу.

Примечание

ETF можно купить только через брокерский счёт.

Шаг 1. Регистрация у брокера

В нашей стране существует множество брокеров для работы с ценными бумагами. Я рекомендую работать со следующими (лично торгую через них):

Это крупные брокерские компании, которые существует с момента зарождения фондового рынка в России. У них отсутствуют комиссии за ввод/вывод денег. Комиссия берётся лишь за торговый оборот. По сравнению с другими компаниями комиссии минимальны.

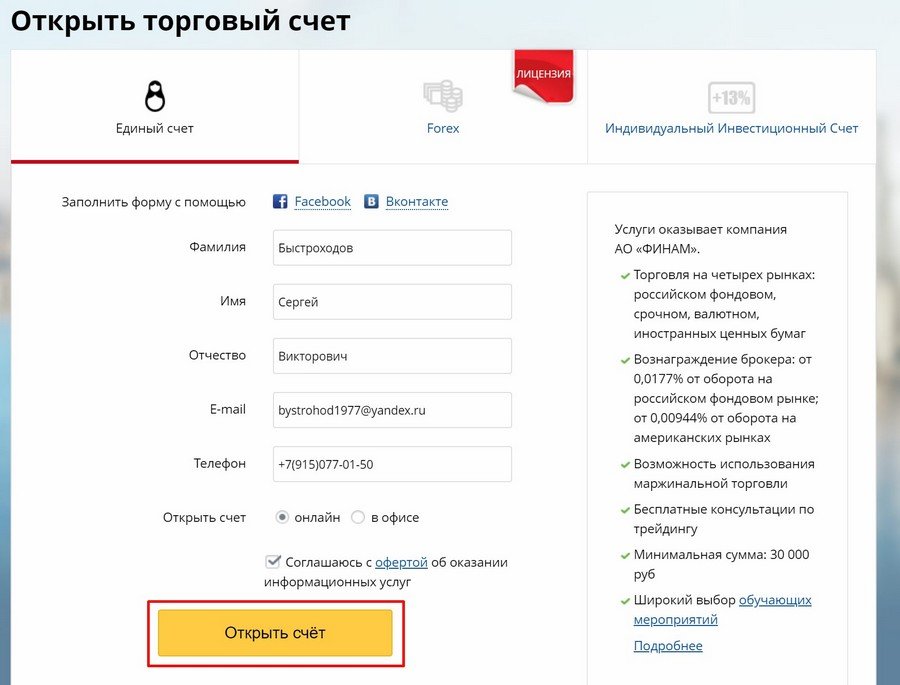

Форма регистрация у брокера содержит всего пару полей:

При регистрации потребуются загрузить сканы следующих документов: паспорт (в формате .pdf), ИНН (для автоматической выплаты налога на прибыль), СНИЛС.

Шаг 2. Открытие брокерского счёта

После регистрации появится возможность открытия брокерского счёта. Это особый вид счёта, который позволяет хранить не только фиатные деньги (рубли и другие валюты), но и ценные бумаги (акции, облигации, фьючерсы, валюты). На нём будут храниться купленные ЕТФ.

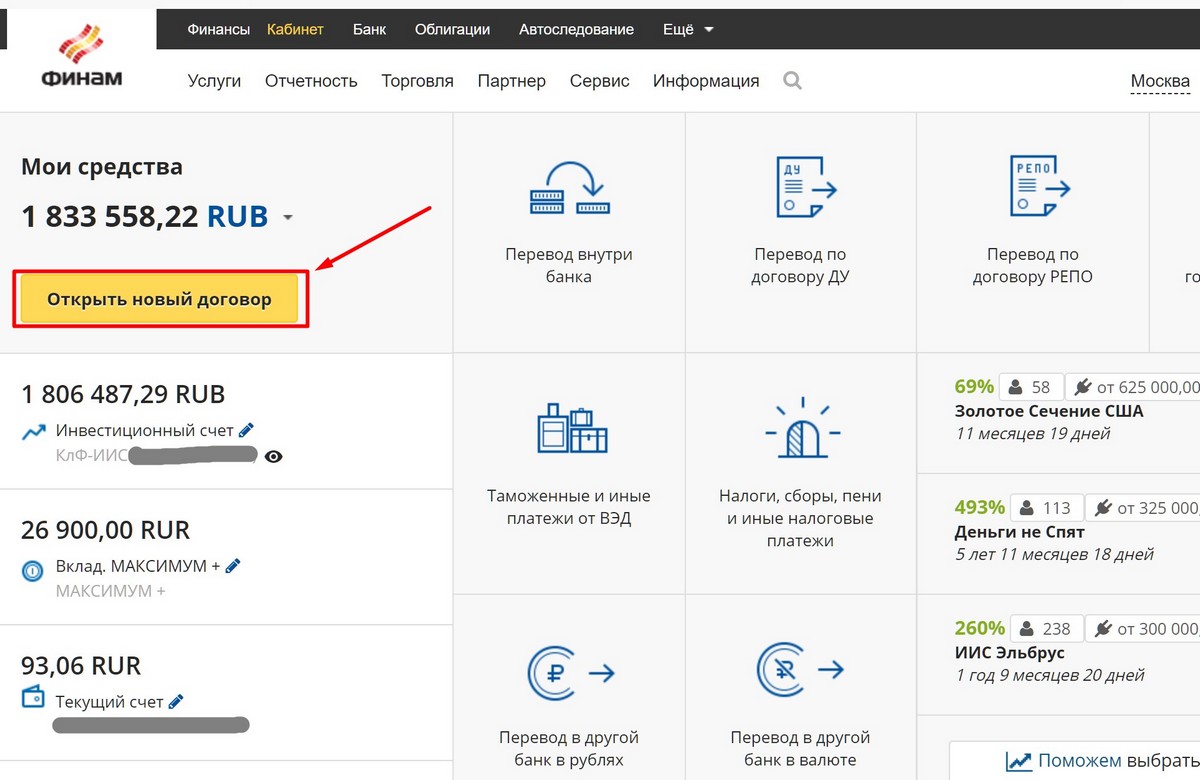

Для открытия брокерского счёта в личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

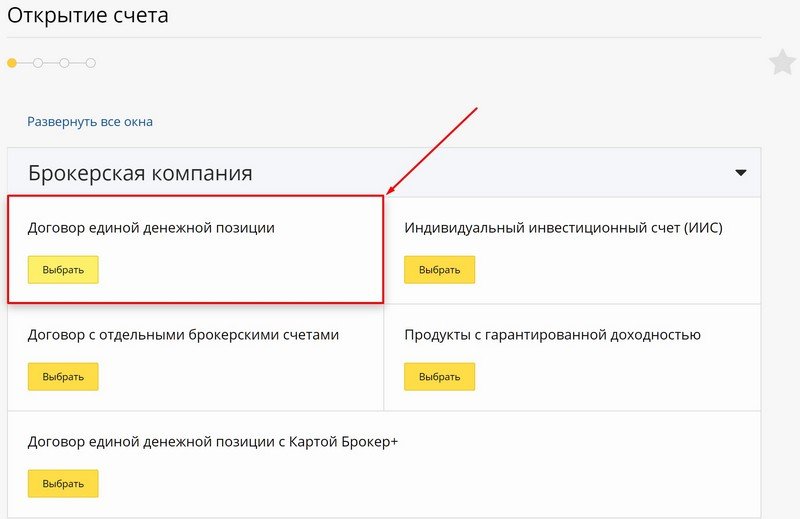

Выбираете тип счёта:

Брокеры предлагают разные виды счётов. Самыми популярными являются: ЕДП (единая денежная позиция) и ИИС (индивидуальный инвестиционный счёт). Второй включает все возможности первого, но также даёт налоговые льготы.

На выбор предлагается один из вычетов. ИИС позволяет вернуть 13% налога от суммы инвестирования на свой счёт (тип вычета А), либо полностью освободить его от налогов на прибыль (тип вычета Б). Единственным условием для получения льготы является время существования ИИС минимум 3 года. Имеется в виду со дня открытия, а не пополнения, поэтому имеет смысл просто открыть его как можно раньше.

При открытии ИИС не надо указывать тип вычета, это делается после. Более подробно про условия ИИС и процедуру возврата налога читайте в статьях:

Шаг 3. Пополнение брокерского счёта

Следующим шагом необходимо пополнить брокерский счёт. Реквизиты можно получить в личном кабинете. Для этого нажмите на вкладку «реквизиты для пополнения».

Брокер предлагает два варианта пополнения:

- Наличными средствами (через офис брокера);

- Межбанковским переводом;

Можно пополнить банковский счёт брокера, а потом перевести деньги на брокерский счёт, либо сразу на брокерский счёт.

Как выгоднее пополнить счёт

Пополнить карту Тинькофф можно бесплатно множеством способом. Например, переводом с карты на карту без комиссии. Чтобы получить эту карту не нужно никуда ездить, её привезёт курьер Тинькофф банка туда, куда вы скажите. Всё это бесплатно.

На какую сумму пополнить

Пополнить брокерский счёт можно на любую сумму. Но думаю, что нет смысла инвестировать в него менее 50 тыс. рублей, поскольку на эту сумму можно будет купить слишком мало ETF. Однако никто не запрещает пополнять и на меньшие суммы.

Например, есть открытый ИИС и вы хотите получать налоговые вычеты по типу А (на взнос), тогда стоит помнить, что возврат 13% в год возможен с суммы не превышающей 400 тыс. рублей, то выгоднее всего делать пополнение по 400 тыс. рублей в год. Это позволит получать 52 тыс. рублей вычета ежегодно. Можно пополнять ИИС и на меньшие средства, но тогда возврат налога будет меньше.

Если на текущий момент есть денежные средства в размере 800 тыс. рублей и есть желание получить полноценный вычет по типу-А (на взнос), то можно сразу перевести 400 тыс. на ИИС, а оставшиеся 400 тыс. на другой брокерский счёт (например, ЕДП) или на вклад. А через год просто снять с него деньги и дополнить ИИС. Тогда Вы получите два вычета общей суммой 104 тыс. рублей.

Шаг 4. Покупка ETF

Брокер предоставит доступ к торговым терминалам (Quik и мобильные приложения). Если нет желания ставить программное обеспечение и разбираться с программой, то можно бесплатно подать поручение на покупку/продажу ЕТФ по телефону. Такой подход подойдёт для тех, кто редко торгует.

Также в мобильном приложении есть удобная возможность просмотреть текущий график:

Доходность индексных ETF на акции

3.1. ETF на российские акции

Одним из самых интересных предложений для инвесторов являются ETF на российские акции. Есть несколько предложений от разных фондов.

- TMOS (от Тинькофф). Индекс МосБиржи полной доходности «брутто» (MCFTR);

- VTBX (от ВТБ). Индекс МосБиржи полной доходности «брутто» (MCFTR);

- SBMX (от Сбербанка). Индекс МосБиржи полной доходности «брутто» (MCFTR);

- FXRL (FinEx Russian RTS Equity UCITS ETF). Индекс РТС полной доходности «нетто» (по налоговым ставкам российских организаций), то есть с реинвестированием полученных дивидендов;

- RUSE (ITI Funds RTS Equity ETF). Индекс РТС (RTSI$ Index). С выплатой дивидендов в конце года;

На какую доходность могут рассчитывать инвесторы индексных фондов индекса Мосбиржи? В среднем рынок растёт на 10-15% в год.

В чём преимущества простого инвестирования в индексные фонд? ETF содержит в составе совокупность акций в такой же пропорции, как они входят в фондовый индекс. Ежеквартально происходит ребалансировка коэффициентов весов для каждой ценной бумаги. Управляющие фондом проделывают эту работу без участия инвесторов.

Ребалансировка проводится внутри фонда и не требует никаких действий от инвесторов.

Российский рынок имеет инвестиционно привлекательные финансовые мультипликаторы у компаний, весь наш рынок недооценён по сравнению с западными аналогами. Поэтому есть все основания рассчитывать на рост в будущем.

Большинства фондов копируют фондовый индекс полной доходности «брутто», то есть все дивиденды реинвестируются.

Средняя доходность фондов ETF на российские акции составляет 10-20% годовых. Выбрать конкретно какой-то отдельный фонд не имеет смысла, поскольку все они содержат примерно одинаковый состав акций.

Риски отечественного рынка:

- Сильная зависимость от цен на сырье. Около 60% индекса ММВБ состоит из сырьевых компаний: нефть, газ, металлы;

- Геополитические риски;

- Риск ослабления рубля;

- Риск повышения ключевой процентной ставки;

- Недооценённость акций может быть сохраняться годами, для их роста нужен приток денег. А из-за политических рисков притока иностранных денег может долго не быть;

3.2. ETF на иностранные акции

На Московской бирже представлено сразу несколько ETF фондов на иностранные акции. Все они котируются в рублях:

- FXIT (MSCI Daily USA Information Technology Net TR Index). Сектор IT в США (динамика фонда почти копирует Nasdaq);

- FXUS (MSCI Daily TR Net USA Index). Акции крупнейших компаний США и Канады (более 600 штук);

- FXDE (FinEx Germany UCITS). Индекс широкого рынка акций Германии;

- FXCN (FinEx China UCITS). Индекс широкого рынка акций Китая;

- FXKZ (FFIN Kazakhstan Equity). Индекс широкого рынка акций Казахстана;

Эти фонды имеют разные доходности. Особенно выделяется FXIT, который состоит больше чем на половину из 5 технологических гигантов:

Эти компании показывают самые большие темпы прироста. Инвесторы, которые держали эти акции с 2008 года за 12 лет получили по 500-1000% прибыли.

Будет ли технологический сектор и дальше расти такими темпами? Никто не знает ответа на этот вопрос. Мы лишь можем констатировать факт того, что технологии ценятся всё больше и больше. Их прибыли растут. Вероятнее всего, инвесторы этого сектора получает доход не меньше, чем средний по всему индексу. Но это лишь предположение.

В 2020 г. 5 главных технологических компаний США значительно подорожали в цене. Их текущая оценка завышена и шансы на дальнейшие темпы такого роста минимальны.

Американский рынок насчитывает более чем 100 летнюю историю. За это время их фондовые индексы в среднем росли на 8,4% в год. Это и есть та доходность, на которую может рассчитывать инвестор.

3.3. ETF на глобальный рынок

Ещё в 2019 году были ещё три ETF, но их ликвидировали:

- FXAU (австралия);

- FXUK (великобритания);

- FXJP (японский);

Зато появились два других ETF на глобальный рынок (Solactive Global Equity Large Cap Select Index NTR):

- FXWO (без хеджирования курса рубля);

- FXRW (обладает валютным свопом);

Примерный состав активов в этих фондов распределён так: США (40%), Китай (20%), Япония (16%), Великобритании (15%), Австралии (7%), Германии (1%) и России (1%).

Сложно рассчитать доходность такого фонда. В среднем она составляет около 6-8% в долларах.

Заключение

ETF – универсальный инструмент, если пользоваться им с умом. В своем портфеле фонды этого типа должен иметь каждый инвестор. Только не надо впадать в крайность и начинать на них молиться – при сильных просадках из них нужно выходить , так как инвестору лучше не работать в убыток.

После того как актив нащупает дно и наметится небольшой рост, можно заново его взять по более низкой цене. Для более опытных есть и другой вариант – пересидеть убыток и докупить в низах. Не стоит наполнять портфель одними ETF, другие активы обязательно должны присутствовать.

ETF-фонды делятся по количеству заложенного риска на консервативные, умеренные и агрессивные. Новичкам я рекомендую начать с консервативного типа – это ETF на основе облигаций (в том числе еврооблигаций).

А в идеале сформировать портфель, который в равных частях будет наполнен консервативными, умеренными и агрессивными фондами. Но это, разумеется, уже после наработки достаточного опыта и приобретения навыков.

Я с вами прощаюсь, напоминаю о подписке на мой блог, кто еще не успел, и предлагаю посмотреть в продолжение темы занятное видео: