Калькулятор вкладов

Содержание:

- Применение формулы расчёта простых процентов для вкладов и кредитов

- Что представляют собой проценты от суммы вклада

- Формула и пример расчета вклада без капитализации

- Как рассчитать общую сумму переплаты по кредиту

- Сложный процент. Формулы расчета сложного процента

- Ключевые различия между простым интересом и сложным интересом

- Как рассчитать простые проценты по вкладу на произвольный срок?

- Облагаются ли вклады и доходы от них налогом

- Налог на доход от вклада

- Пример сложного процента на банковском депозите

- Налогообложение, если ставка по депозиту больше ставки рефинансирования ЦБ + 5%

- Налог с дохода от вкладов

- Какие процентные ставки по вкладам в Сбербанке?

Применение формулы расчёта простых процентов для вкладов и кредитов

Процент – доля от вложенных в банк или взятых в кредитном учреждении денег. Если мы кладем деньги на депозит, то процент нам выплачивает банк, в качестве оплаты за пользование нашими денежными средствами. Обратная ситуация складывается, если кредит нужен нам. Тогда мы обязаны вернуть увеличенную на определенный процент сумму, заплатив банку за использование его денег.

В математике один процент – одна сотая часть числа. Говоря о банковском проценте, обычно подразумевают сумму денег, начисленную по определенным правилам и скопившуюся к конкретному сроку.

Что влияет на ваши переплаты?

Помните, что на ваши конечные переплаты по долгу влияет остаток самого долга. Так что, если вы будете вносить немного больше, то потом переплатите меньше.

Количество дней погашения. Короткий кредит в итоге будет стоить меньше. Но и платить его сложнее…

Еще считается, что чем ближе дата погашения платежа к началу месяца, тем меньше со временем становится сам платеж.

И самое главное, не забывайте, что банк должен заработать. Даже если вы в расчетах видите, что будете много переплачивать, то необходимо размышлять здраво. Без этого никак. И искать предложение, где нет переплат — это глупо.

Последняя рекомендация

Сегодня информация о расчете процентов по кредиту находится в свободном доступе. Сами банки на своих сайтах позволяют производить подобные операции.

Но лучше рассматривать официальные, а не рекламные, условия кредитования. Также, необходимо задавать все интересующие вопросы кредитным менеджерам.

Умейте сравнивать разные программы, анализировать отзывы и видеть суть предложений. Тогда тяжелые умственные мытарства вам точно будут ни к чему.

Как рассчитать сумму ежемесячного платежа?

Как посчитать 13% от зарплаты?

Высчитываем эффективную процентную ставку

Задать вопрос о кредитах нашим специалистам!

Что представляют собой проценты от суммы вклада

За то, что вы отдаете банку во временное пользование свои деньги, он выплачивает вам вознаграждение в виде процентов. Все эти условия оговариваются в тексте договора между клиентом и банком. Расчеты процентов производятся без участия вкладчика, но при желании вы можете самостоятельно посчитать сумму, которую должны получать по вкладу. Чтобы это сделать, нужно обладать некоторыми специальными знаниями.

От чего зависит процентная ставка?

Чтобы правильно посчитать проценты, имейте в виду, что разные депозитные продукты имеют свои условия, на формирование которых влияет множество факторов микро- и макроэкономики. Рассмотрим некоторые из них.

Зависимость от ключевой ставки. Центральный банк РФ контролирует ставки, которые основаны на законодательном обеспечении. Размер таких ставок связан с ключевой ставкой Центробанка, которую тот предлагает другим банкам, когда выдает им кредиты. Вся информация о процентах по ставкам указана на официальном сайте Центрального банка РФ.По размеру ставок ЦБ РФ можно сделать выводы о текущем состоянии экономики в стране, поскольку эти суммы связаны с уровнем инфляции. Условия кредитования таковы, что проценты банка по вкладу обычно не превышают процента Центробанка более чем на 5 пунктов. Например, если ЦБ посчитал и решил, что будет выдавать кредиты банкам под 9 %, то физическим лицам коммерческие организации предложат 14 % на депозиты. Если вам озвучили более высокую ставку, то в таком случае нужно заплатить еще и подоходный налог в размере 35 % от суммы, превышающей эту доходность.

Предложение денег в государстве. Если суммы денег недостаточно, то формируется дефицит, который способствует подорожанию кредитов, отчего и растут проценты. Например, вам удалось сэкономить некоторую сумму денег и вы открыли счет в банке. В то время как ваш знакомый живет на кредит с большой ставкой, вы получите предложение от банка с повышенным процентом по вкладу.Чтобы стать более грамотным в финансовом плане, следите за новостями и правильно их интерпретируйте. Когда Центробанк собирается печатать новые деньги, чтобы выдавать их банкам, то следует ожидать увеличения уровня инфляции. В то же время проценты депозитных ставок будут ниже. Когда государство проводит масштабное заимствование средств на своем внутреннем рынке, то это значит, что проводится процедура стерилизации денежной массы (сокращение предложения денег). Из-за такого процесса депозитные ставки растут.

Макро- и микроэкономические факторы. В условиях прогрессирующей экономики компании начинают активно брать кредиты, вкладывая деньги в свое развитие, расширение производства и улучшение материально-технического оснащения. В таком случае банки нуждаются в большем количестве денег от населения, поэтому проценты по вкладам растут. Если экономика в упадке, то спрос на кредиты уменьшается, а значит, и ставки по депозитам снижаются.Как вы уже поняли, размер процентов по вкладу зависит от многих факторов

Поэтому, чтобы знать, как посчитать проценты от суммы вклада (за год или за месяц), нужно брать во внимание многое – от состояния банков до положения экономики в целом

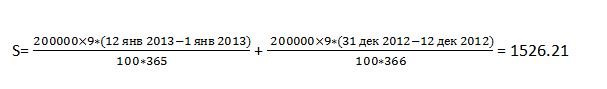

Формула и пример расчета вклада без капитализации

Для примера расчета возьмем депозит КРК банка «Копилка»

По данному предложению банка предусмотрена процентная ставка 9% в год

- Сумма исходного депозита допустим 200 тыс. рублей.

- Срок — 6 месяцев или 182 дня

- Дата внесения денежных средств — 12 декабря 2012 года.

Вклад предусматривает ежемесячной выплаты процентов на текущий счет клиента в Банке, т.е. без капитализации %.

Попытаемся получить платеж по депозиту в январе, феврале и марте 2013 года.

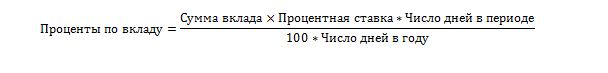

Для этого рассмотрим формулу расчета платежей по депозиту без капитализации:

- Где Сумма — сумма внесенных денежных средств из договора

- Процентная ставка — ставка по депозиту

- Число дней в году — 365 или 366, в зависимости високосный год или нет

- Число дней в периоде — разность между 2мя очередным датами платежа(ну или датой первого платежа и датой взноса)

Следует учесть, что хотя и выплата производится раз в месяц, но начисление процентов банком производится каждый день. В итоге, ежемесячный доход зависит от числа дней между 2мя датами выплаты или от фактического числа дней, в течение которого деньги находились в банке.

Второй нюанс, который следует учесть, это процентная ставка в день. Поскольку в 2013 и 2012 году разное число дней, то в формуле следует учесть число дней в году.

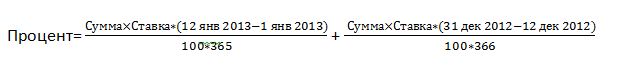

Таким образом формула процентов за период 12 декабря 2012 года — 12 января 2013 года будет иметь вид:

Подставив наши данные в эту формулу можно получить сумму платежа 12 января 2013 года от КРК Банка.

Где S — это сумма платежа по депозиту, который вы получите на ваш счет. Т.е за первый месяц доход будет 1526.21 рубль.

Далее рассчитаем платеж за период 13 января 2013 — 12 февраля 2013 года.

Тут обе даты в одном году, можно использовать первую формулу. Нужно просто посчитать разность между датами

Подставим данную разность и получим сумму процентов в феврале

Ну и наконец посчитаем платеж за 13 февраля — 12 марта 2013 года аналогично по формуле.

Имеем период в 28 дней между 12 февраля — 12 марта

Доход по вашим сбережениям составит

Как рассчитать общую сумму переплаты по кредиту

Стоит помнить, что итоговая сумма переплаты напрямую влияет на конечный остаток задолженности. Например, если заемщик будет регулярно вносить немного больше средств, чем расписано по графику платежей, то переплата также уменьшится. На сумму переплаты влияет и срок кредитования (чем он меньше, тем уменьшается величина переплат). Ног стоит понимать, что кредитные организации, оформляя ссуды, преследуют цель получения выгоды, поэтому отыскать банк, который кредитует население с нулевыми переплатами невозможно.

Формула простых процентов

Формула расчета простых процентов легко применима для просчета общей итоговой переплаты. Использовать ее может каждый потенциальный займополучатель. Для этого предварительно следует вооружиться следующими цифрами:

- Использовать общую сумму ссуды. Например, 500 000.

- Узнать стоимость одного процента: 500 000/100=5 000.

- Перемножить величину процента на установленную ставку (допустим, размер годовых 18%): 5 000х18%=45 000 (годовая переплата).

Итоговый результат и становится показателем суммы переплаты. Если ссуда оформлена на несколько лет, то 45 000 следует умножить на их количество, чтобы высчитать общую переплату по всему периоду кредитования. Такая нехитрая формула начисления простых процентов поможет проанализировать предложения различных кредиторов и выбрать оптимальные под себя условия.

Расчет простых процентов

Расчет сложных процентов

Но не стоит забывать, что при оформлении займа, плательщик может столкнуться и с различными дополнительными взиманиями (за сборы, допуслуги, комиссионные, оформление и обслуживание ссуды). Такое встречается уже редко среди банков, но можно столкнуться и с такой процедурой кредитования. В данном случае при расчете полной переплаты следует учитывать и все дополнительные банковские сборы. Например, при годовой чистой переплате в 45 000, с учетом дополнительных взиманий (например, 2 500) переплата становится уже 47 500.

Расчет сложных процентов

Формула простых процентов по кредиту

Чтобы рассчитать конечную сумму долга вместе с процентами, обратимся к простым математическим вычислениям. Так, обозначим конечный размер займа «П»; первоначальную сумму кредита – А, % — величина процентной ставки, С – срок в днях, на который вы берет займ, а — %/100. СГ – количество дней в году, тогда:

П= А (1+а*С/СГ)

Пример:

Вы вязли ссуду на 10 000 грн. под 13% на 90 дней.

П= 10 000*(1+0,13*90/365) = 12 500 грн.

Таким образом, общая сумма, которую вам потребуется вернуть финансовому учреждению за 90 дней, равна 12 500 грн.

Сложный процент. Формулы расчета сложного процента

Люди во все времена думали о своем завтрашнем дне. Они старались и стараются обезопасить от финансовых невзгод и себя, и своих детей и внуков, строя хотя бы небольшой островок уверенности в будущем. Начиная строить его уже сейчас с помощью небольших банковских вкладов, можно обеспечить себе в дальнейшем стабильность и независимость.

Основным принципом банковских операций является то, что денежные средства способны увеличиваться лишь тогда, когда находятся в постоянном обороте. Чтобы клиентам уверенно ориентироваться в сфере финансовых услуг и уметь правильно подбирать условия, выгодные им в определенный промежуток времени, необходимо знать ряд простых правил. В данной статье речь пойдет о долгосрочных вложениях, которые позволяют за определенное количество лет из относительно небольшой суммы начального капитала получить существенную прибыль или использовать вклад дальше, снимая начисления для повседневных нужд.

Для правильного расчета прибыли необходимо выполнить несложные арифметические действия на основе нижеизложенных формул.

Формула сложного процента (расчет в годах)

Например, вы решили положить 100000,00 руб. под 11% годовых, чтобы через 10 лет воспользоваться сбережениями, которые значительно выросли в результате капитализации. Для расчета итоговой суммы следует применить методику расчета сложного процента.

Применение сложного процента подразумевает то, что в конце каждого периода (год, квартал, месяц) начисленная прибыль суммируется с вкладом. Полученная сумма является базисом для последующего увеличения прибыли.

Для расчета сложного процента применяем простую формулу:

где

- S – общая сумма («тело» вклада + проценты), причитающаяся к возврату вкладчику по истечении срока действия вклада;

- Р – первоначальная величина вклада;

- n — общее количество операций по капитализации процентов за весь срок привлечения денежных средств (в данном случае оно соответствует количеству лет);

- I – годовая процентная ставка.

Подставив значения в эту формулу, мы видим, что:

через 5 лет сумма будет равняться 168505,81 рублей:

а через 10 лет она составит 283942,09 рублей :

Если бы мы рассчитывали капитализацию процентов по вкладу за короткий период, то сложный процент было бы удобнее рассчитывать по формуле

где:

- К – количество дней в текущем году,

- J – количество дней в периоде, по итогам которого банком производится капитализация начисленных процентов (остальные обозначения – как и в предыдущей формуле).

Но тем, кому удобнее ежемесячно снимать проценты по вкладу, лучше ознакомиться с понятием «капитализация вклада», подразумевающим начисление простых процентов.

На графике показано как вырастет капитал при капитализации процентов по вкладу, если вложить 100000,00 руб. на 10 лет под 10%, 15% и 20%

Формула сложного процента (расчет в месяцах)

Существует и другой, более выгодный для клиента метод начисления и прибавления процентной ставки – ежемесячный. Для этого применяется следующая формула:

где n также соответствует количеству операций по капитализации, но уже выражается в месяцах. Процентный показатель здесь дополнительно делится на 12 потому что в году 12 месяцев, а у нас появляется необходимость в расчете месячную процентную ставку.

Если бы данная формула использовалась для поквартального начисления вклада, то годовой процент делился бы на 4, а показатель n был бы равен количеству кварталов, а если бы процент начислялся по полугодиям, то процентная ставка делилась бы 2, а обозначение n соответствовало количеству полугодий.

Итак, если бы нами был сделан вклад в сумме 100000,00 руб. с ежемесячной капитализацией процентов, то:

через 5 лет (60 месяцев) сумма вклада выросла бы до 172891,57 руб., что примерно на 10000 руб. больше, чем в случае с ежегодной капитализацией вклада;руб.

а через 10 лет (120 месяцев) «наращенная» сумма составила бы 298914,96 руб., что уже на целых 15000 руб. превосходит показатель, рассчитанный по формуле сложного процента, предусматривающей расчет в годах.

Это означает, что доходность при ежемесячном начислении процентов оказывается больше, чем при начислении один раз в год. И если прибыль не снимать, то сложный процент работает на пользу вкладчика.

График, показывающий разницу роста капитала при расчете в годах и при ежемесячной капитализации процентов

По данным с http://101.credit/articles/vkladi/clozhnyjj-procent/

Ключевые различия между простым интересом и сложным интересом

Ниже приведены основные различия между простым и сложным интересом:

- Проценты, начисляемые на основную сумму за весь срок кредита, известны как простые проценты. Проценты, начисляемые как на основную сумму, так и на ранее заработанные проценты, называются сложными процентами.

- Сложный процент дает высокую доходность по сравнению с простым процентом.

- В Простом Проценте основное значение остается постоянным, в то время как в случае Сложного Процента Основное значение изменяется из-за эффекта сложения.

- Темпы роста Простых процентов ниже, чем сложных процентов.

- Расчет простого процента прост, а расчет сложного процента сложен.

пример

Предположим, Алекс депонировал рупий. 1000 в банк под 5% годовых (простой и составной) в год на 3 года. Узнайте общий интерес, который он получит в конце третьего года?

Решение : здесь P = 1000, r = 5% и t = 3 года

Простой интерес =

Сложный процент =

Заключение

Проценты — это плата за использование чужих денег. Существует много причин для выплаты процентов, таких как временная стоимость денег, инфляция, альтернативные издержки и фактор риска. Простой процент быстро рассчитывается, но сложный процент практически сложен. Если вы рассчитываете как простой процент, так и сложный процент для данного принципала, ставки и времени, вы всегда обнаружите, что сложный процент всегда выше, чем простой процент из-за сложного эффекта на него.

Понятие простых процентов и как они рассчитываются

Простые проценты – это проценты, начисляющиеся лишь на первоначальную величину вклада, независимо от количества периодов и их продолжительности. Они считаются один раз по окончанию срока депозита. Это обозначает, что сумма процентов за предыдущий период не учитывается при расчете в следующем.

Метод расчета простых процентов основан на принципе наращения денег по арифметической прогрессии. Допустим, инвестор в начале года положил в банк депозит на сумму 100 000 руб. под 10% годовых:

- через год он получит сумму, равную первоначально внесенным деньгам плюс начисленные проценты: 100 000 + 10 000 (чтобы высчитать процент нужно сумму вклада умножить на ставку и разделить на 100) = 110 000 (руб.);

- через 2 года сумма составит: 100 000 + (10 000 х 2) = 120 000 (руб.);

- через N лет вкладчик получит: 100 000 + (10 000 х N).

Поскольку банки указывают ставку за год, то чтобы определить доход за другой период (к примеру, 3 месяца), применяя простую ставку процентов, формула будет такой:

S = (P x I x Т / K) / 100, где:

S– сумма насчитанных процентов (руб.);

P– начальная сумма вложенных средств;

I– процентная ставка за год;

Т – срок действия вклада в днях;

K– число дней в году.

То есть при вкладе 100 000 руб. на 3 месяца под 10% годовыхвычисление простых процентовбудет выполняться так:

(100 000 х 10 х 92 / 365) / 100 = 2520,55 (руб.).

Получается, что в конце срока вкладчик получит на руки внесенные 100 000 руб. плюс 2520,55 руб. дохода, т.е. 102 520,55 руб.

Это интересно: Обязанности таможенного брокера, кто это такой

Как рассчитать простые проценты по вкладу на произвольный срок?

Наиболее простым является расчёт доходности вклада, который оформляется на год, поскольку размер ставки указывается в процентах годовых. Если по вкладу отсутствуют снятия и пополнения, то формула для расчёта предельно проста:

Д = С * П,

где Д – доход по вкладу, С – сумма вкладываемых средств, П – размер годовой процентной ставки.

Таким образом, для вклада в 100 тысяч рублей при процентной ставке 8% годовых доходность составит 8 тысяч рублей.

Для вклада без снятий и пополнений, размещаемого на срок, отличный от года, расчёт доходности производится по следующей формуле.

Д = С * П * К / Кг,

где параметры Д, С и П те же самые, что и в предыдущем примере; К – количество дней, на которые размещается вклад; Кг – количество дней в году.

Если депозит размещается, например, на 91 день (с условиями из предыдущего примера) то доход по нему составит 1 994 рубля.

Более сложным является расчёт доходности по вкладу, который предусматривает пополнение.

Если вкладчик оформляет пополняемый депозит, то он может в течение срока действия договора дополнительно вносить денежные средства.

В этом случае доходность вклада можно рассчитать следующим образом.

Д = (С1 x К1 С2 x К2 С3 x К3 …) П / Кг,

где параметры аналогичны тем, которые приведены в предыдущем примере.

Особенностью пополняемого вклада является то, что он состоит из нескольких частей, каждая из которых размещается на разный срок. Первая часть, начальный взнос, размещается на полный срок, предусмотренный договором, остальные части размещаются на последовательно уменьшающиеся периоды. Если размер процентной ставки по депозиту, оформляемому на год, составляет 8%, первоначальный взнос – 50 тысяч рублей, а спустя полгода вкладчик внёс ещё 50 тысяч рублей, то общий доход в конце срока вклада составит 6 тысяч рублей.

Чаще всего банковские вклад представляет собой вид «срочный». Данный тип вклада самый популярный среди населения за счет самого большого процента.

https://www.youtube.com/watch?v=https:accounts.google.comServiceLogin

Однако за такую щедрость от банка клиентам необходимо пожертвовать следующим:

- Отсутствует возможность снять средства частично

- Без пополнения

- Проценты начисляются один раз в конце срока (без капитализации)

Формула расчета процентов на 1 год

Проценты = Сумма х 0,08

К примеру, если сумма была 200 тыс. рублей, то Ваша прибыль за год составят 16 тыс. рублей, а итоговая сумма будет 216 тыс. рублей.

Немного более сложный пример. Теперь срок полгода со ставкой 9% годовых. Скорее всего, в договоре на банковский вклад будет обозначено число 181 день, а это чуть меньше, чем полгода. Поэтому необходимо будет рассчитывать процент с учетом этого нюанса.

Формула расчета процентов на полгода:

Проценты = Сумма х 181/365 x 0,09 = Сумма х 0,04463

Если наша сумма была 95 тыс. рублей, то за 181 день Ваша прибыль составят 4239,86 рублей.

В этой формуле используется коэффициент 181/365, поскольку наш депозит будет лежать лишь 181 дней из 365 дней. Аналогичным образом можно рассчитать проценты по вкладу на любой срок.

В нашем примере мы открываем вклад на 145 дней под ставку 8,7% годовых.

Формула для расчета по дням

Проценты = Сумма х 145/365 х 0,087 = Сумма х 0,0345

Вместо 145 дней и ставки 8,7% необходимо подставить Ваши значения.

Облагаются ли вклады и доходы от них налогом

Мы знаем, что все доходы граждан облагаются налогом, но нужно ли платить этот налог за начисленные по вкладу проценты?

Министерство финансов часто говорит о вероятности подвести вклады населения под налог о доходе, но пока что к стандартным депозитам физических лиц это не относится.

Но следует учесть, что при конкретных условиях налог все же придется заплатить, если:

- процент по депозиту выше ставки Центробанка на 5 базисных пунктов;

- открыт вклад в валюте со ставкой свыше 9 % годовых.

Если хоть одно из условий удовлетворено, то придется посчитать налог на доход. Ставка составит 35 % для резидентов РФ и 30 % для нерезидентов с суммы, превышающей минимальные условия.

Предположим, что если ЦБ предлагает ставку в 8 %, вклад в банке равен 15 %, то тогда превышение (с учетом максимальной разницы в 5 пунктов) составляет 2 %. Именно эти 2 % и попадают под налогообложение.

Налог на доход от вклада

Налог на доход от вклада отсутствует. Однако при определенных условиях налог все же может быть. Вот эти два условия

- На 5 базисных пункта

- На валютные вклады свыше 9% годовых

Если выполняется одно из двух условий, то берется налог на этот сверх доход. Ставка налога составляет 35% для резидентов РФ и 30% для нерезидентов.

https://www.youtube.com/watch?v=upload

К примеру, если ключевая ставка ЦБ составляет 8%, а банковский депозит 15%, то превышение составляет 2% (8% 5%=13% — максимально возможная ставка без налога). Вот на доход с этих 2% будет браться налог.

Примечание

Текущая ключевая ставка ЦБ 7,25% (с 26 июля 2019 года)

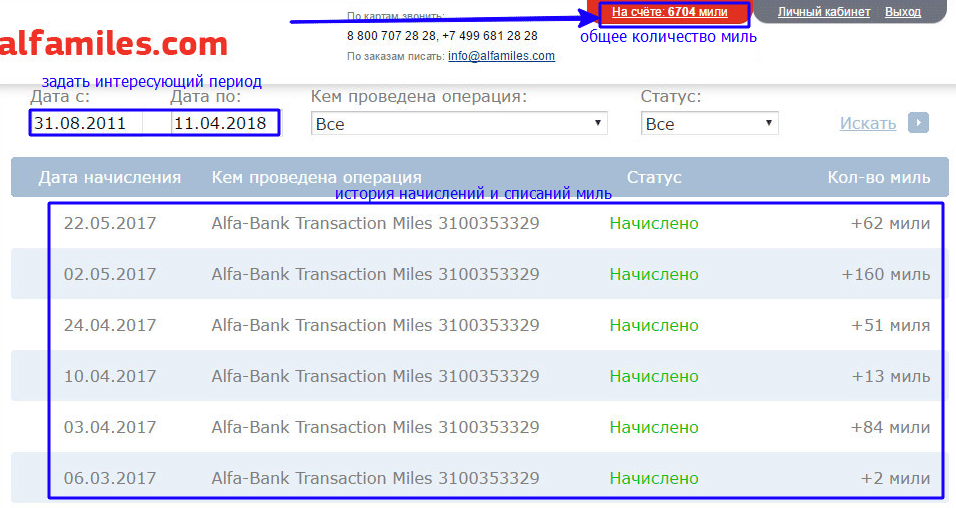

Пример сложного процента на банковском депозите

Удобно и выгодно, когда ваши деньги одномоментно задействованы в разных инструментах. Сразу рекомендую не только у менеджера устно, но и в письменном договоре детально изучить — какой именно процент используется и какие есть нюансы по нему. На некоторых банковских сайтах или в мобильных приложениях есть калькулятор сложных процентов с капитализацией и пополнением. Показываю, как работает эта формула.

- Первоначальный вклад составил 100 тыс. рублей на 1 год с правом пополнения без ограничения суммы под 5% годовых.

- Во втором полугодии вы добавили к вкладу еще 100 тыс. рублей.

- За первую половину вы заработали (100000/100*5%) / 2=2500. Во втором полугодии получили (200000/100*5%) / 2 = 5000. Итого прибыль за год 7500.

- Далее вы можете забрать свои 7500 или добавить их к 200 тыс. или увеличить вклад еще на определенную сумму.

Наиболее выгодно так работать с проверенными инструментами, поэтапно повышая сумму вклада и внося все данные в excel, чтобы не заблудиться.

Как правило, разница на доходе с правом неограниченного пополнения и на обычном способе не превышает 0,5-1% в год, а иногда и вовсе отсутствует.

Ради справедливости нужно рассмотреть и правило, как работает формула расчета простых процентов по кредиту, поскольку ее часто применяют в работе. Простой процент начисляется так: сумма кредита умножается на процентную ставку и поделенная на 365 дней. Для примера: у вас кредит на 100 тыс. рублей под 10% годовых. Если предложен дифференцированный способ, то ежемесячно вам будет начисляться 1000 рублей непосредственно за пользование средствами.

Оплачивая их, через определенный срок можно приступить к погашению самого «тела». Многие банки предлагают аннуитетный платеж, работающий по формуле сложного процента. Это означает, что вы будете оплачивать кредит плюс-минус равными долями. 1000 рублей в месяц за сам кредит и, например, 1000 рублей за само тело. Таким образом, уже на второй месяц проценты будут начисляться на 99 тыс. остатка и с каждым месяцем и платеж по процентам, и выплаты по кредиту будут уменьшаться.

Обратите внимание: сложные проценты по кредиту предлагаются на средних и высоких суммах, в частности, когда оформляете ипотеку или покупаете по договору автомобиль из салона. Хотя есть и аналогичные предложения среди кредитных карт, например, карта Халва, где выплаты подразумеваются равными долями за определенный период и иногда вовсе с минимальными процентами

Узнав способ начисления процента в рабочем инструменте, возможность вносить дополнительно средства или погашать кредит досрочно, важно обратить внимание еще на один аспект — ставку дисконтирования. Это величина, применяемая для пересчета грядущих денежных потоков в общую величину актуальной стоимости. С математической точки зрения, это формула, обратная сложному проценту

С ее помощью оценивается, сколько нужно сейчас инвестировать средств, чтобы, например, через 2 года, получить 100 тысяч. Рассчитывается она по формуле: итоговая сумма (100 тыс. руб) равно как произведение неизвестного на (1+0,1 (10% — средняя ставка банка)), возведенное в квадрат. Далее по правилу пропорции выделите тот самый Х (икс). Фактически, это 82644 рубля

С математической точки зрения, это формула, обратная сложному проценту. С ее помощью оценивается, сколько нужно сейчас инвестировать средств, чтобы, например, через 2 года, получить 100 тысяч. Рассчитывается она по формуле: итоговая сумма (100 тыс. руб) равно как произведение неизвестного на (1+0,1 (10% — средняя ставка банка)), возведенное в квадрат. Далее по правилу пропорции выделите тот самый Х (икс). Фактически, это 82644 рубля.

Учитывайте правило: ставка дисконтирования должна быть выше предложенной доходности.

В итоге подчеркну: сложные проценты в финансовых инструментах только на первый взгляд выглядят сложными, но, если разобраться в их сути, никаких камней преткновения не возникнет, а еще более — вы сможете получить существенную выгоду. Всем желаю только выгодных начислений для инвестиций и минимальных для кредита, если же вы все же решились его оформить.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Налогообложение, если ставка по депозиту больше ставки рефинансирования ЦБ + 5%

Сейчас во всех крупных банках ставки по депозитам низки. Кризиса нет и банки не привлекают деньги. Другое дело кризис, когда банки предлагали ставки по вкладам до 20%.

Это довольно выгодное предложение. Но следует отметить, что при ставке 20% вы не получите 20% от суммы депозита в конце годового срока. Дело в том, что доход по депозиту по ставке выше ставки рефинасирования ЦБ + 5% облагается 35 процентным налогом. Это только для рублевых депозитов

Для валютных депозитов — если ставка превышает 9%, то нужно платить налог с дохода. Т.е. государство забирает свою долю от ваших доходов от сбережений. При этом эффективная процентная ставка уменьшается и она уже не равна первоначальной, прописанной в договоре депозита.

ЦБ установил на 14 Сентября 2012 ставку рефинансирования равную 8.25 % в год.

Таким образом, определим ставку, от процентов по которой будет взыматься налог в размере 35% от доходов.

Налог с дохода от вкладов

Доходы граждан облагаются подоходным налогом, ставка которого равна 13% от суммы прибыли. Проценты, начисляемые на вклад, также считаются доходом и подлежат налогообложению. Сбор взимается с совокупной процентной прибыли по депозитам за вычетом необлагаемого процентного дохода, который рассчитывается так: 1 000 000*ставку рефинансирования ЦБ РФ, действующую на момент расчета.

К примеру, вкладчик в конце года должен получить доход по депозиту в размере 75 000 рублей. Ключевая ставка составляет 4,25 % годовых. Рассчитываем необлагаемый процентный доход: 1 000 000*4,25%=42 500 рублей.

Далее считаем, с какой суммы будет взиматься налог: 75 000 рублей- 42 500 рублей=32 500 рубля. И наконец, производим расчет подоходного сбора: 32 500*13%=4 225 рубля. Столько понадобится уплатить в ФНС.

Какие процентные ставки по вкладам в Сбербанке?

Своим клиентам Сбербанк предлагает широкую линейку вкладов с разными процентными ставками. В сравнении с другими банками они будут неконкурентоспособными, но для многих граждан РФ надежность Сбербанка опускает прочие недостатки. Особенно это заметно на фоне громких отзывов лицензий и санаций крупнейших банков страны.

| Название | Мин. сумма | Ставка,% | Срок, мес | Капитал-я % |

Период % | Расчет | ||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Вклад Сохраняй Срочный (через Сбербанк Онлайн) | 1000 |

|

3 | Да | Ежемесячно на дату вложения | |||||||||||||||||||

| Вклад Сохраняй Срочный | 1000 |

|

3 | Да | Ежемесячно на дату вложения | |||||||||||||||||||

| Вклад Пополняй Срочный | 1000 |

|

3 | Да | Ежемесячно на дату вложения | |||||||||||||||||||

| Вклад пополняй Срочный (через Сбербанк Онлайн) | 1000 |

|

3 | Да | Ежемесячно на дату вложения | |||||||||||||||||||

| Вклад Управляй Срочный | 30000 |

|

3 | Да | Ежемесячно на дату вложения | |||||||||||||||||||

| Вклад Управляй Срочный (через Сбербанк Онлайн) | 30000 |

|

3 | Да | Ежемесячно на дату вложения | |||||||||||||||||||

| Вклад Социальный | 1 | 4.25 | 36 | Да | Раз в три месяца на день депозита | |||||||||||||||||||

| Вклад Подари жизнь | 10000 | 5.05 | 12 | Да | Раз в три месяца на день депозита | |||||||||||||||||||

| Вклад Управляй онлайн | 30000 |

|

12 | Да | Ежемесячно на дату вложения | |||||||||||||||||||

| Вклад Управляй | 30000 |

|

12 | Да | Ежемесячно на дату вложения |

Если сравнить процентные ставки Сбербанка относительно сроков размещения, то выгоднее оформлять вклады на срок от 3 месяцев до 1 года. По самым коротким депозитам будут самые высокие проценты. Если вы хотите получить вклады с повышенной ставкой в Сбербанке, оформляйте их на короткие сроки с возможностью пролонгации.

Банковский калькулятор вкладов для Андроид

- Подходит для расчета вкладов любого банка: Тинькофф, Сбербанка, ВТБ, МКБ

- Учитывает при расчете налоги и ставку рефинансирования

- Есть возможность задать пополнения и снятия

- Удобный график выплат и возможность посмотреть ваш доход на сегодня

- Возможность учитывать несколько вкладов и знать сколько денег всего