Условия индивидуального инвестиционного счета в газпромбанке

Содержание:

- Инвестирование в открытые паевые фонды

- Условия работы и комиссии

- Брокерское обслуживание

- Риски

- Рынки

- Газпромбанк: вход в личный кабинет

- Функция восстановления пароля

- Сколько можно заработать в месяц на акциях?

- Условия торговли с Газпромбанк

- Мобильное приложение Газпромбанка

- Инвестиционные идеи

- Основные стратегии заработка на акциях

- Продукты брокера

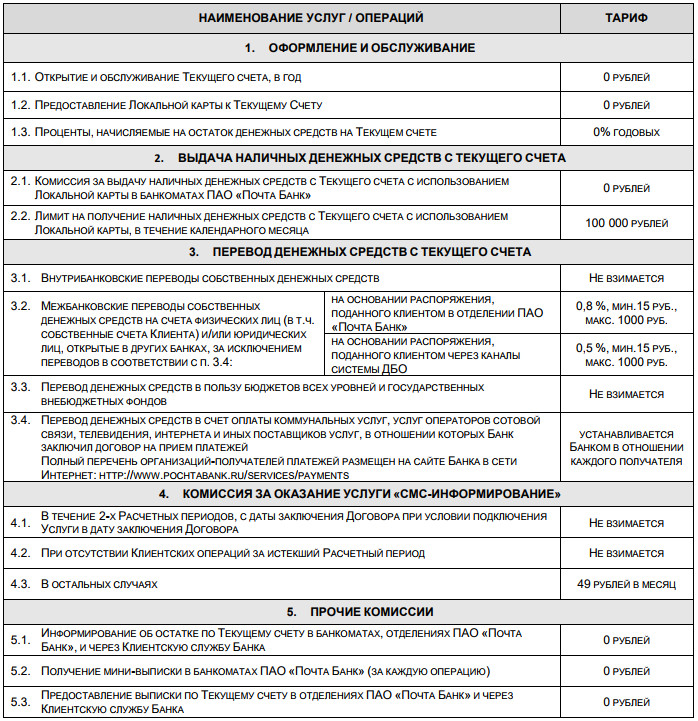

- Условия обслуживания и тарифы

- Заключение

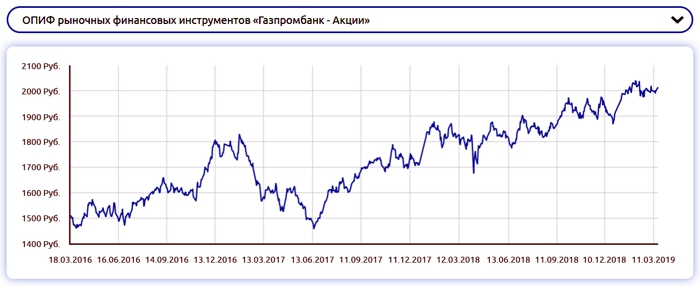

Инвестирование в открытые паевые фонды

Управляющая компания Газпромбанк – Управление активами предлагает инвестирование в паевые фонды. Среди 9 имеющихся на текущий момент предложений не все фонды располагают привлекательной доходностью. Лидер за последние 5 лет – ОПИФ «Газпромбанк-Акции» имеет среднегодовую доходность более 16%. При этом условия инвестирования менее привлекательны, чем у ряда действующих на рынке предложений конкурентов:

- минимальная сумма первоначального взноса 50 тыс. руб (в дальнейшем от 1000 руб.);

- скидка при погашении 1%, если срок владения составил от 182 до 1096 дней;

- вознаграждение управляющей компании 2% от среднегодовой стоимости чистых активов.

Однако надо учесть, что при владении паями более 3 лет инвестор получает право на налоговые льготы за долгосрочное владение активом. Наряду с ПИФами, управляющая компания предлагает услуги доверительного управления капиталом. Рекомендуемый минимум для инвестирования – 15 млн руб.

Это интересно: Газпромбанк — На вершине

Условия работы и комиссии

Для открытия брокерского счета следует подать пакет документов, включающий в себя копию паспорта и ИНН, а также заполненную анкету установленного банком образца. После обработки полученных материалов сотрудники подготовят пакет документов, подписание которых будет означать полное согласие с существующими правилами (регламентом) ведения торговли.

Пополнить брокерский счет для ведения торговли (в том числе, перевести имеющиеся ценные бумаги) можно такими способами:

- Перевести средства с собственного счета, открытого в Газпромбанке.

- Пополнить наличными через кассу одного из отделений по имеющимся реквизитам.

- Совершить денежный безналичный перевод со счета, открытого в другой кредитной финансовой компании.

- Перевести акции можно, отдав соответствующее распоряжение в реестр или по месту их текущего хранения и встречное распоряжение Газпромбанку о приеме активов, переводящихся с другой организации.

Перевод со счета, открытого в Газпромбанке, будет зачислен на счет в течение 1 рабочего дня. Другие средства будут засчитаны на протяжении 3 рабочих дней с момента поступления их на счета банка. Акции и ценные бумаги переводятся на счет в течение 3 рабочих дней.

Комиссии за услуги компании зависят от выбранного тарифного плана, вида сделок и ряда других факторов, и могут составлять от 0,005% до 2%. В отдельных случаях размер комиссии может достигать 10%, однако подобные виды сделок заключаются крайне редко.

При подписании договора следует сразу указать реквизиты, с которых может осуществляться пополнение счета. Выполнить операцию с неподтвержденного источника или от имени третьего лица невозможно.

Вместе с открытием брокерского счета в обязательном порядке происходит открытие счета ДЕПО. Депозитарий необходим для хранения активов клиента и эффективного управления ими, включая ведение учета.

Комиссия за пополнение счета, обслуживание счетов и использование торгового терминала не взимается. В случае утери Токена клиенту необходимо компенсировать его стоимость банку по существующим тарифам.

Брокерское обслуживание

Набор продуктов и услуг, предоставляемых банком своим клиентам и включающий в себя доступ к ресурсам биржи, а также обеспечение возможности торговли биржевыми товарами (валюта, сырье, акции и пр.), консультации, оказываемые клиенту по этой торговле, называют брокерским обслуживанием. Газпромбанк с радостью предоставляет услуги такого рода своим клиентам.

Для заключения договора о брокерском обслуживании необходимо оставить соответствующую заявку. Это можно сделать непосредственно на интернет-ресурсе Газпромбанка. Или же для оформления заявки можно обратиться в ближайшее банковское отделение.

Инвестиции

В рамках действия договора о брокерском обслуживании банк, оказывает услуги по размещению денежных ресурсов клиентов в облигации.

Человек получает возможность вложить средства в такие финансовые продукты:

- Облигации российских эмитентов.

- Еврооблигации.

- Индексные облигации.

Клиент банка, заключив договор на брокерское обслуживание, обретает возможность покупки облигаций российских эмитентов, впервые размещаемых на рынке. Участие на первичном рынке позволяет приобрести облигации по номинальной стоимости. Кстати, купонный доход, который получают граждане от эмитентов, подоходным налогом не облагается.

Еврооблигации это ценные бумаги с постоянным, зафиксированным доходом. Их размещают за пределами государства, там, где валюта отличается от российской. Например, в Лондоне. Приобретая еврооблигации, клиент Газпромбанка обретает возможность получения стабильного дохода в валюте страны, где они размещены. Это могут быть фунты стерлинги или евро. Банк обеспечивает возможность покупки облигаций этого типа на Московской бирже, и приобретать их на внебиржевом рынке.

Ценная бумага, цена которой привязана к определённому активу, например, к нефти, валюте и пр., называется индексной облигацией.

Ключевое преимущество такой бумаги заключается в том, что клиент Газпромбанка обретает возможность получения большего дохода, если сравнивать его с облигациями, эмитированными различными компаниями при обеспечении сохранности вложенных капиталов.

При совершении операций на рынке облигаций, банк взимает определённую плату. Например, при совершении операций с индексными облигациями на сумму, не превышающую один миллион рублей, комиссия банка составит 0,17% от объёма сделки.

Торговая площадка

В рамках действия договора о брокерском обслуживании Газпромбанк предоставляет своим клиентам возможность совершать сделки на специализированных торговых площадках, среди них:

- Фондовый и срочный рынки Московской бирже. На первом можно совершать операции с акциями или облигациями, которые были выпущены в оборот государством или компаниями. На втором — заниматься опционами и фьючерсами.

- Лондонская биржа. На этой площадке занимаются депозитарными расписками отечественных эмитентов.

- Внебиржевой рынок европейских облигаций. Клиент банка получает доступ к торговым системам банка и возможность выполнять операции через них.

Персональное обслуживание

Ни для кого не секрет, что граждане нашей страны, по большей части обладают поверхностными знаниями о фондовом рынке. Их самостоятельная работа на торговых площадках, может привести к серьёзным финансовым потерям.

Газпромбанк предлагает своим клиентам, заключившим договор о брокерском обслуживании, персональное сопровождение. Это открывает перед ним следующие возможности:

- Получение свежей информации, о состоянии дел на рынках, которую будет предоставлять персональный брокер Газпромбанка. В набор информации входят – новости, прогноз статистики, динамика индексов и пр.

- Получения помощи в подборе оптимального инвестирования с учётом соотношения рисков и возможной доходности.

- Получение консультаций по ценным бумагам, руководствуясь выбранной стратегией поведения на рынке.

Риски

Банк, как организация, предоставляющая брокерское обслуживание, предупреждает клиентов о возможных рисках, связанных с торговой деятельностью на фондовых и других рынках. В частности, документы компании содержат предупреждения о возможной полной или частичной потери активов в таких ситуациях:

- Технические неисправности, возникшие в результате компьютерного сбоя, перебоев в работе программного обеспечения, электросетей.

- Изменение политической ситуации в мире и России, повлекшие за собой изменения финансовой обстановки.

- Изменение экономической ситуации в России, в результате чего часть активов клиентов могут утратить ликвидность или обесцениться.

- Утрата Токена или передача клиентом личных данных третьей стороне.

- Изменения законодательства. Банк не влияет на принятие подобных решений и всегда соблюдает положения законодательства, даже если подобные действия могут повлиять на проведение торговых операций клиентами, включая потерю части активов или их полного объема.

- Изменения в налогообложении. Банк является налоговым агентом клиента и будет проводить расчет и перевод необходимых средств на покрытие всех налогов, установленных законодательством, даже в случае их повышения. Клиент будет уведомлен о размерах платежей и их проведении.

Настоятельно рекомендуется внимательно ознакомиться с регламентом компании, в частности, с разделом возможных рисков, которые могут возникнуть при ведении торговой деятельности. Это необходимо для избегания возникновения спорных ситуаций и дальнейшего поиска их решения.

Также это позволит минимизировать вероятность потери денежных средств, поскольку будут учитываться вероятные риски. В частности, существуют риски банкротства ТС, доступных для клиентов банка, и в таком случае последний не несет ответственности за сохранность активов клиента. Это следует учитывать при выборе места торгов.

Вся аналитическая информация, предоставляемая банком, имеет сугубо справочный и информативный характер, и не может быть использована для ведения торговли как единственный источник и рекомендация к действию. Клиенты самостоятельно принимают решения о целесообразности использования получаемой информации.

Компани не была замечена в невыплатах клиентам. По крайней мере крупных сумм. Судебные разбирательства и подтвержденные факты мошеннических действий со стороны банка не встречаются. Однако в сети существует целый ряд обвинительных комментариев о деятельности компании, часть из которых теоретически могут являться правдивыми.

Рынки

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Подробнее

Газпромбанк брокер предоставляет доступ к рынкам Московской биржи, к Лондонской фондовой бирже (LSE), а также широкому спектру рынков иностранных рынков акций и ETF. Иностранные рынки доступны только квалифицированным инвесторам. С учётом того, что брокер не работает с инструментами Санкт-Петербургской биржи, неквалифицированные инвесторы лишены доступа к иностранным бумагам. Для торговли на всех рынках применяется торговый терминал QUIK, а также мобильные приложения PocketQUIK, iQUIK, подключаемые к информационно-торговой системе GBP-i-Trade. Для совершения любых торговых операций требуется открыть лицевой счёт в рублях (по умолчанию) или в долларах (для доступа к иностранным рынкам). Перед этим должны быть открыты соответственно депозитарные счета торгового раздела для Мосбиржи и брокерский LSE – раздела для Лондонской фондовой биржи.

Расчёты на LSE проводятся в долларах, для чего требуется открыть долларовый лицевой счёт. Ещё сложнее процедура подготовки к торговле на валютном рынке. Доступны валюты: доллар, евро, франк, фунт и юань. Для конвертации между валютами открываются соответствующие лицевые счета. При открытии счёта нужно предоставить паспорт и нотариально заверенную копию свидетельства о постановке на учёт в местном налоговом органе. Минимальная сумма депозита ни на одном из рынков не оговаривается. Традиционно инвестор может открыть для торговли индивидуальный инвестиционный счёт (ИИС) для получения налогового вычета.

Это интересно: Газпромбанк — аккредитация оценщиков

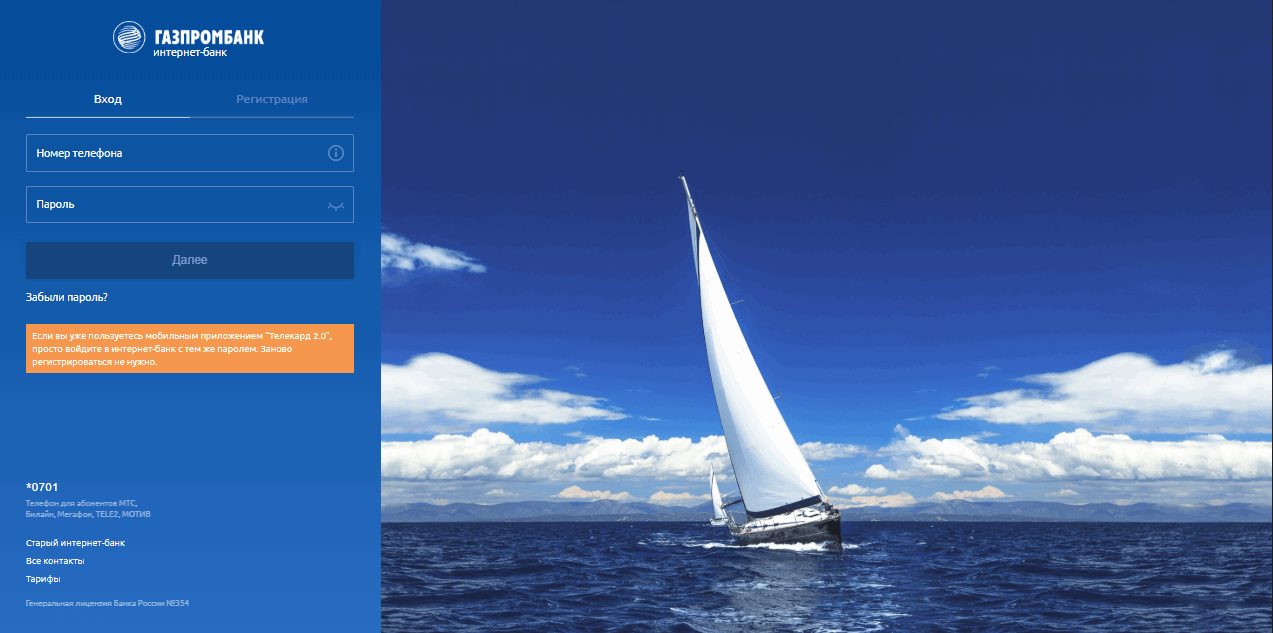

Газпромбанк: вход в личный кабинет

Чтобы клиенты имели возможность самостоятельно управлять своими счетами и продуктами, Газпромбанк разработал многофункциональный личный кабинет клиента -«Домашний банк».

В кабинете открыт свободный доступ ко всем действующим продуктам клиента: карты, счета, кредиты, вклады, а также присутствует возможность внести оплату за любую услугу или выполнить перевод средств в другой банк.

Выполнять операции в системе онлайн-банкинга можно в любое время, если есть выход в интернет. Практически любая операция выполняется в пару кликов.

На странице авторизации нужно ввести логин и пароль и следом нажать кнопку «Войти». При корректно введенных данных система перенаправит пользователя на главную страницу онлайн банка.

Благодаря персональному кабинету, клиенты могут выполнять множество операций, а именно:

- Смотреть данные о своих счетах (брать реквизиты, отслеживать остатки и прочее).

- Просматривать все операции, которые были выполнены в режиме онлайн.

- Оплачивать различные услуги: ЖКХ, интернет и телефонию, вносить госпошлины и налоговые платежи, а также многое другое.

- Выполнять переводы средств.

- Формировать заявки по кредитам.

- Открывать вклады и депозиты.

- Поддерживать связь со службой помощи.

- Обменивать валюту по выгодным и актуальным курсам.

- Искать банкоматы и ближайшие отделения.

- Вносить платежи по кредитам и кредитным картам.

- Перевыпускать и блокировать банковские карты.

- Отслеживать поступление персональных предложений, различных акций.

Функция восстановления пароля

Ситуация вполне распространенная и пугать она не должна. Пароль можно забыть, потерять, может возникнуть подозрение, что к личному кабинету Домашнего банка имеют доступ третьи лица.

- При подозрении на несанкционированный доступ, при утере карты, необходимо срочно сообщить в колл-центр Газпромбанка, чтобы ее заблокировали.

- Можно самостоятельно заблокировать карту в домашнем банке, установив статус карты «заблокирована».

- При активированной кслуге «СМС-информирование» отправить на номер 903- 797- 62-22 или 926- 240-02-22 сообщение «BLC последние шесть цифр номера Вашей карты» (все слова вводятся без пробелов).

Для получения нового пароля, необходимо обратиться в филиал Газпромбанка. При себе клиент должен иметь паспорт и телефон, на который зарегистрирован счет. Других способов восстановления пароля от личного кабинета Домашнего банка пока нет. Это необходимая мера, чтобы обезопасить средства и идентификационные данные клиента.

Сколько можно заработать в месяц на акциях?

По статистике на 2016 год — одни из самых доходных акций — это акции:

- Сбербанка (обыкновенные и привилегированные)

- Лукойла

- Норильского Никеля

- Роснефти

- Татнефти

- Транснефти

- Ростелекома

- ВТБ.

Вложившись в 2006 году допустим в акции Газпрома, можно было заработать более 100% прибыли. Просто купив их. Если мы говорим о игре не фондовой бирже — то можно получить и 10 000 % прибыли — все зависит от Ваших умений. Учитывайте что свой процент от этого будет забирать брокер и 13% это налог на прибыль.

Вложившись в начале 2016 года в Акции Сбербанка — к октябрю Вы бы заработали более 50% от взноса. Неплохо правда? Допустим , мы купили их 20 января 2016 года, а продали 7 сентября 2016 года. Ясно видно, что 20 января 2016 года одна акция стоила 82 рубля. Покупали мы 1 000 – на 82 000 рублей. Подождав 8 месяцев мы успешно продаем их по 158 рублей за акцию. За эти неполные восемь месяцев прибыль с одной акции у нас составила 158-82=76 рублей. За 1000 акций – 76 000 рублей. По 10 000 рублей в месяц. Столько же получают дворники, библиотекари и медсестры в физиопроцедурном кабинете.

Как заработать на акциях в гта 5 (СЕКРЕТНЫЕ лайфхаки)

Стоит заметить, что без вложений Вы можете торговать только на ДЕМО счетах. Или можете поступить проще — писать отзывы на ФОРУМЕ MT5. И перечислять эти деньги себе на счет для игры на акциях (к слову — не такая уж и маленькая зарплата за отзывы — 30$ за одну штуку). Тоесть написав 100 отзывов у Вас будет 30$ на что при плече в 100 раз можно уже неплохо зарабатывать (хотя и достаточно рискованно)

В чем заключается принцип заработка и как это работает?

Достаточно просто. Но только в принципе. А принцип заключается в следующей логической цепочке. Акции определенных компаний, в определенное время имеют определенную стоимость. С течением времени компания набирает обороты, развивается, приобретает солидный и финансовый капитал. Соответственно, акции этой компании поднимаются в цене и стоят уже дороже. Или такой же процесс, но наоборот. Богатая компания теряет популярность, выбирает неправильную политику, наконец, ей просто не везет и ее акции падают в цене. На этих вечных процессах и построен заработок на акциях.

«Купить подешевле – продать подороже» — вот основной принцип заработка на акциях. Этим бизнесом занимаются брокеры и трейдеры. Но сейчас настолько много физических лиц, у которых хоть небольшой, но свой портфель акций имеется, что тема торговли акциями набирает нешуточные обороты.

Мы приведем только один пример практически безрисковой торговли акциями. И вам все станет ясно – и принцип, и размеры заработка.

Это пример основан на реальном годовом графике стоимости акций Сбера. А если набрать солидный портфель различных акций, то прибыль может быть очень и очень солидной. В мире множество личностей, которые сделали себе огромные состояния именно торгую акциями.

СМОТРИТЕ ТАК ЖЕ:

Сколько можно заработать на майнкрафте

Условия торговли с Газпромбанк

Газпромбанк ведет свою историю с даты регистрации банка в 1992 году. В рамках услуг, предлагаемых банком иностранным клиентам через свои представительства, Газпромбанк активно предлагает им и брокерское обслуживание с доступом к бирже ММВБ, секции срочного рынка ФОРТС, LSE.

Для своих российских клиентов фондовый брокер предлагает достаточно простые для понимания условия торговли и принципы начисления комиссионных. Так, например, комиссии, которые взимаются брокером за количество проведенных операций, одинаковы и зависят только от суммы, находящейся на депозите. Это особенно удобно для клиентов, не имеющих достаточного опыта торговли на рынке, так как это значительно упрощает необходимость выбора торговых условий для работы.

Также немаловажным плюсом торговли у брокера ГПБ является возможность общения любого клиента, независимо от тарифа обслуживания, с менеджерами, причем не только по техническим вопросам, но и по вопросам, касающимся принятия инвестиционных решений. Несмотря на то, что спектр доступных бирж у брокера ГПБ ограничен, проект является хорошей альтернативой для клиентов, только начинающих осваивать биржевую торговлю (фондовый рынок как источник прибыли). Аффилированность с одним из крупнейших российских банков, невысокие и понятные комиссии — все это сможет помочь начинающему трейдеру сконцентрироваться на рыночных котировках, не сталкиваясь с подводными камнями, возникающими в связи с недостаточностью опыта торгов.

Однако справедливости ради стоит отметить, что клиентам, не имеющим опыта торгов и выбравшим для себя брокера ГПБ, придется осваивать азы биржевой торговли самостоятельно, так как брокер никоим образом не предоставляет такой возможности. Однако, это, конечно же, относится к минусу брокера ГПБ, но связано и с активным развитием обучающей площадки от Московской биржи, на которой клиент может бесплатно получить необходимые базовые навыки абсолютно бесплатно (обучение торговле на фондовом рынке).

Мобильное приложение Газпромбанка

Чтобы сервис был еще более удобным, Газпромбанк разработал специальное мобильное приложение — «Телекард», которое полностью дублирует возможности персонального кабинета. Услуга предоставляется на бесплатной основе и доступна для мобильных устройств на базе iOS и Android.

Скачать мобильную версию можно в магазине приложений, который располагается в телефоне. В строке поиска вводится фраза «Телекард».

В результате поисковая система выдаст только одно приложение с названием банка. Пользователю потребуется нажать на клавишу «Установить», а затем дождаться появления новой иконки. После выполнения всех вышеуказанных действий пользователь может полноценно управлять своими банковскими продуктами самостоятельно, используя мобильный телефон.

Для входа в приложение вводятся реквизиты, которые были получены в момент регистрации. При утрате пароля необходимо позвонить на горячую линию, либо обратиться с паспортом в офис.

Зарегистрировав приложение, клиент сможет выполнять следующие действия:

- Получать информацию по движению средств на счетах.

- Заказывать выписки по расходам и пополнениям и проводить анализ расходов.

- Просматривать данные по счетам, банковским картам и кредитам.

- Вносить деньги по штрафам, налогам и оплачивать госпошлины.

- Осуществлять переводы средств в другие кредитные организации.

- Переводить деньги между своими счетами.

- Получать реквизиты своих счетов.

- Оплачивать мобильную связь и услуги ЖКХ.

- Открывать карты, блокировать их при необходимости.

- Открывать вклады.

- Погашать задолженность по кредитным обязательствам.

- Обменивать валюту.

- Осуществлять разблокировку карт.

- Управлять параметрами безопасности.

- Пополнять любые электронные кошельки.

- Связываться со службой поддержки и задавать интересующие вопросы.

Инвестиционные идеи

Инвестиционные идеи могут помочь инвестору выбрать инструмент инвестирования, а также помочь принять то или иное решение. Все инвестиционные идеи предлагаются клиенту в рамках Модельных портфелей.

| Название модельного портфеля | Доходность в % | Категория риска | Инструменты инвестирования |

| Сбалансированный | 14,6 | Средний | Акции и облигации РФ |

| Спекулятивный | 18 | Выше среднего | Акции РФ |

| Технический | 174,1 | Высокий | Акции РФ, иностранная валюта |

Модельные портфели — это виртуальный инвестиционный портфель, структура которого складывается на основании инвестиционных идей работников отдела аналитики. По каждому из разработанных портфелей ведется реестр последних реализованных инвестиционных идей с полученной доходностью. Динамика генерирования идей зависит от конъюнктуры фондового рынка, корпоративных событий и новостей в экономике.

Достоинства модельного портфеля:

- консультация профессиональных аналитиков;

- получение инвестиционных идей через рассылку по электронной почте;

- возможность принимать решения самостоятельно, опираясь на рекомендации брокера;

- бесплатная подача голосовых распоряжений на заключение сделки.

*Следует отметить, что инвестиционные идеи не гарантируют 100% дохода и носит исключительно информационный характер. На основании предоставленной информации клиент принимает все решения самостоятельно. Риск убытков после совершения каких-либо операций инвестор несет сам.

Основные стратегии заработка на акциях

Также стоит понимать, что вариантов, как заработать на акциях, много. Некоторые подойдут для серьезных вложений, а другие станут отличным вариантом для тех, кто готов выделить всего пару долларов.

На дивидендах по акциям

Никто не будет покупать «кусочки» компаний, если от этого ничего не получит. Первый и самый прозрачный вариант, как зарабатывать на акциях — это ожидать дивидендов. Здесь все просто — прибыль распределяется равномерно между всеми акционерами.

Допустим, чистая прибыль компании за квартал 1 000 000$. У инвестора 1 ценная бумага из 1 000. Значит на его счет должно быть выплачено 1000$ (1 000 000$/1 000). Если в портфеле 5 акций, то 5 000$. Деньги начисляются автоматически на брокерский счет (минус комиссия).

К примеру, в 2019 году инвесторы Газпрома получали 42 рубля дохода с каждой акции

Доверительное управление

Также стоит рассмотреть вопрос: как покупать акции на бирже и зарабатывать на этом. Для этого нужно, во-первых, быть участником фондового рынка, то есть трейдером, во-вторых, отслеживать деятельность компаний, следить за котировками, другими словами, посвящать этому достаточное количество времени, в-третьих, найти брокера.

Обычно у тех, кто имеет постоянную работу и думает над инвестированием свободных средств в акции, времени недостаточно. Но есть отличный вариант — отдать свои деньги в доверительное управление. Цель компаний, оказывающих данную услугу — сделать все, чтобы клиент заработал и унести домой свою комиссию.

Сейчас доверительным управлением в основном занимаются управляющие компании, в штате которых несколько трейдеров. Клиенты отдают им деньги или имеющийся инвестиционный портфель, и те занимаются его развитием.

Благодаря консолидации активов всех своих клиентов, управляющие компании могут зарабатывать больше, чем каждый клиент в отдельности. Что выгодно для всех сторон

Трейдинг

Как уже можно было увидеть по графику акций Тесла, инвестор может заработать существенную разницу на покупке и продаже ценных бумаг. Люди, которые этим занимаются называются трейдерами.

Трейдер — это участник фондового рынка. Он может зарабатывать на акциях онлайн, покупая и продавая ценные бумаги через брокера.

Чтобы в данном случае получать доход, нужно знать рынок, понимать по каким принципам он работает, следить за котировками и уметь анализировать текущую ситуацию, только тогда (и то не всегда) можно предугадать, какая ценная бумага увеличится в цене, а какая подешевеет.

Большая часть работы трейдера — это анализ ситуации

Покупка и продажа акций перед закрытием реестров

В трейдинге существует такое понятие, как дивидендный гэп. Суть в том, что, когда компания производит выплаты акционерам (закрывает реестр), ее акции резко падают в цене и только через некоторое время начинают расти до прежних значений.

Покупать ценные бумаги лучше, как раз после «гэпа», а продавать перед самым закрытием реестра. Тем самым зарабатывая на разнице.

Дивидендный гэп на графике

Инвестирование на долгий срок

Самый перспективный и в тоже время рискованный вариант заработка на акциях — это покупка активов стартапов. Если у компании есть идея и первые успехи в ее реализации, она выходит на IPO, где размещает свои активы. Они обычно крайне дешевые и продаются от 10 штук.

Смысл в том, чтобы распознать, насколько компания перспективна, купить ее бумаги и отложить их в самый дальний угол. Возможно через несколько лет она станет вторым Apple и то, что обошлось в копейки, в результате будет стоит миллионы.

Продукты брокера

Помимо основного брокерского обслуживания, которое включает в себя интернет-трейдинг, Газпромбанк предлагает:

- отдать деньги в доверительное управление;

- пользоваться аналитическими материалами, интерактивными мобильными приложениями;

- покупать специальные структурные продукты.

Структурные продукты

Газпромбанк в рамках брокерского обслуживания предлагает частным инвесторам вложить деньги в собственные паевые инвестиционные фонды. Минимальный порог вхождения в такие инструменты, согласно условиям обслуживания, составляет 50 тыс. руб. Доступные ПИФы я собрал в одной таблице для удобства.

| Название ПИФа | Описание |

| «Газпромбанк – Облигации плюс» | Бонды высокого качества, которые предполагают купонный доход выше ставки банковских депозитов |

| «Газпромбанк – Сбалансированный» | Диверсифицированный портфель из высоколиквидных акций и надежных корпоративных облигаций |

| «Газпромбанк – Валютные облигации» | Долларовые евробонды корпоративного и государственного сектора |

| «Газпромбанк – Акции» | Набор из акций средних и крупных эмитентов. При этом сюда входят бумаги, как российских, так и зарубежных компаний. Фонд управляется довольно активно |

| «Газпромбанк – Золото» | Вложения в защитный актив в виде золота с котированием в долларах |

| «Газпромбанк – Мировая продовольственная корзина» | Портфель из акций интернациональных компаний, занятых в сфере сельского хозяйства. Структура фонда идентична индексу S&P Commodity Producers Agribusiness |

| «Газпромбанк – Индия» | ПИФ имеет набор активов, повторяющий «MSCI INDIA TRN INDEX». Дает возможность поучаствовать в быстрорастущей экономике Индии |

| «Газпромбанк – Нефть» | ПИФ, близкий по содержанию к фонду «iShares Oil & Gas Exploration & Production UCITS ETF USD Acc», куда входят акции мировых нефтедобытчиков |

| «Газпромбанк – Электроэнергетика» | Портфель из ценных бумаг российских эмитентов, входящих в сектор электроэнергетики |

IPO

Компания – активный участник рынка первичных размещений. Например, в 2017 году брокерская фирма была андеррайтером в IPO En+ Group Plc. Помимо этого, финансовый агент работает с SPO, частными размещениями, позволяет своим клиентам участвовать в первичных размещениях облигаций.

Еще

Газпромбанк в рамках брокерского обслуживания предоставляет своим клиентом ежедневную и еженедельную аналитику. Сюда включаются сводки по рыночной ситуации, разборы эмитентов. В Телеграмме есть специальный чат для клиентов, где оперативно публикуется важная информация.

Условия обслуживания и тарифы

Основная градация условий брокерского обслуживания включает 3 тарифа:

- Стандарт. Предполагает самостоятельную торговлю с бесплатным аналитическим сопровождением.

- Инвестиционные идеи. Для построения торговых стратегий на основе специальных идей от аналитиков компании.

- Private Banking. Подразумевает обслуживание с персональным менеджером.

Газпромбанк предлагает открыть обычный брокерский счет либо ИИС.

Помимо этого, в перечне тарифов на брокерское обслуживание присутствуют специальные предложения для профессиональных участников рынка, корпоративных лиц.

| Типы счетов | Стандарт Инвест идеи Private Baking |

| Комиссия брокера | «Стандарт»: Акции и облигации от 0,008 % до 0,085 % Фьючерсы и опционы от 0,5 руб. за контракт «Инвест идеи»: Акции и облигации от 0,02 % до 0,17 % Фьючерсы, опционы и валюты идентичны тарифу «Стандарт»Private Banking: Все сделки – 0,3 % от оборота |

| Биржевые сборы | От 0,00154 до 0,00660 % |

| Плата за депозитарий | Комиссия не взимается |

| Комиссия по сделкам внебиржевого рынка | 0,17 %, но не менее 5000 рублей |

| Плата за пользование терминалом | Бесплатно |

| Плата за вывод денежных средств | На счет в Газпромбанке без комиссий |

| Способы пополнения и вывода | Интернет-банк Перевод через кассу в офисе Банковский перевод |

Заключение

Подведу итог этого обзора: представители Газпромбанка позиционируют себя как брокера для состоятельных клиентов, юридических лиц и профессиональных участников. В связи с этим наивно ждать хорошего уровня обслуживания для обычных физических лиц с небольшим капиталом.

Для частного инвестора здесь нет никаких конкурентных преимуществ, которые могли бы реально заинтересовать его, за исключением ПИФов. Поэтому я рекомендую открывать счет в более ориентированных на частных лиц брокерских компаниях.

Надеюсь, было интересно, а главное, полезно. Обязательно подписывайтесь на статьи и делитесь ими в соцсетях.