Карта visa gold от сбербанка: плюсы, минусы, отзывы клиентов

Содержание:

- Преимущества пластика категории Голд для зарплатных клиентов

- Можно ли получить карту с бесплатным обслуживанием? Как ее получить?

- Особенности MasterCard Gold и Visa Gold в Сбербанке

- Чем особенно привлекательны золотые карты?

- Как пользоваться льготным периодом кредитки Сбербанка 50 дней и не платить проценты

- Особенности использования

- Плюсы и минусы

- Как получить золотую карту?

- Особенности и преимущества золотой карты

- Преимущества и недостатки карт Голд

- Минусы и плюсы

- Золотая кредитная карта Сбербанка

- Дебетовая карта Виза Голд

- Как закрыть кредитку Сбербанка на 50 дней?

Преимущества пластика категории Голд для зарплатных клиентов

Gold – категория, к которой относятся пластиковые карты международных платежных систем Visa, MasterCard и МИР. «Золотой» пластик является показателем того, что его владелец – лояльный и давний клиент банка.

Многие получают карту только по индивидуальному предложению от банка – при наличии вклада на счетах, или активном и аккуратном использовании кредитными продуктами.

«Золотые» карты выдают владельцам ИП, сотрудникам предприятий, находящимся на зарплатном обслуживании, генеральным директорам и вообще клиентам, имеющим подтвержденный высокий доход.

ОБРАТИТЕ ВНИМАНИЕ! Карта категории Gold по индивидуальному предложению от банка выпускается и обслуживается бесплатно. «Золотая» категория позволяет своему держателю пользоваться расширенным пакетом бонусов и привилегий

Среди них повышенные баллы по программе «СПАСИБО», страхование при поездке за рубеж, и возможность срочного снятия средств в чужой стране при внезапной утере карточки. И это только часть бонусов

«Золотая» категория позволяет своему держателю пользоваться расширенным пакетом бонусов и привилегий. Среди них повышенные баллы по программе «СПАСИБО», страхование при поездке за рубеж, и возможность срочного снятия средств в чужой стране при внезапной утере карточки. И это только часть бонусов.

В категории Gold СберБанк выпускает как кредитки, так и дебетовые карточки.

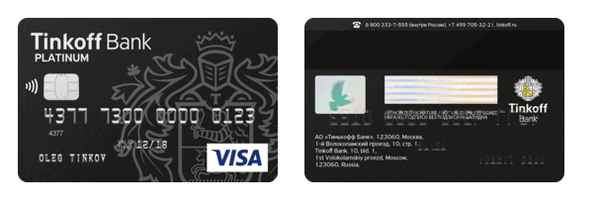

Кредитные предложения

«Золотая» кредитка от СберБанка — явный показатель того, что вы состоялись как клиент.

Такой пластик предлагают только лояльным плательщикам, которые закрыли более двух кредитов без единой просрочки, либо лицам, получающим зарплату более 50 тысяч рублей в месяц.

И также Gold выдают держателям вкладов, сумма которых превышает 500 000 рублей.

Для получения карточки, выпущенной по индивидуальному предложению от банка, не требуется подтверждать доход и занятость – достаточно подписать кредитный договор, и активировать пластик.

Если вы обращаетесь за «золотой» кредиткой «с улицы», и не являетесь клиентом СберБанка, не стоит рассчитывать на эти условия. Да и доход подтверждать придется.

. Льготный период обслуживания: есть, до 50 дней.

Кредитный лимит: до 600 000 рублей (для новых клиентов устанавливается лимит в 100-200 тысяч, с возможностью повышения).

Ставка за пользование заемными средствами: 25,9% в год (23,9% для действующих клиентов).

Требования к заемщику: возраст 21-65 лет, постоянная прописка в России, стаж работы на последнем месте — не менее 12 месяцев.

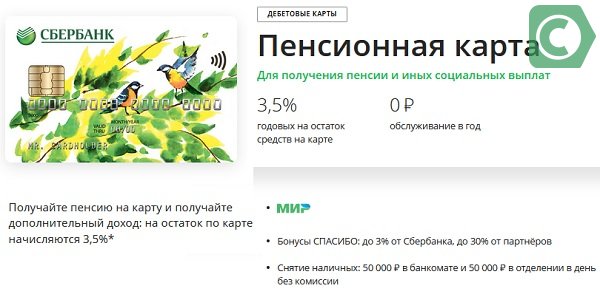

Возможности и преимущества дебетовых карточек

Тем, кто хочет получить бонусы, иметь повышенный кэшбэк и получать проценты на остаток своих средств на счету, подойдут золотые дебетовые карты.

Преимущества: расширенный пакет привилегий, удобное управление, быстрое зачисление средств, пополнение счета по СМС, возможность создать имидж лояльного клиента для кредитования на крупные суммы в будущем.

Недостатки – годовая плата за обслуживание.

Золотой пластик является показателем вашего благополучия, и станет одним из инструментов подтверждения платежеспособности при кредитовании в другом банке.

Любители часто путешествовать за границу порадуются возможности обменивать валюту между счетами по льготному курсу.

Карты имеют три счета: рубли, доллары и евро – для Visa и MasterCard, для МИР — только рубли. Дополнительно к одному счету можно открыть до 5 карточек, в том числе детям, начиная с возраста 7 лет.

Обслуживание: 3 000 рублей в год.

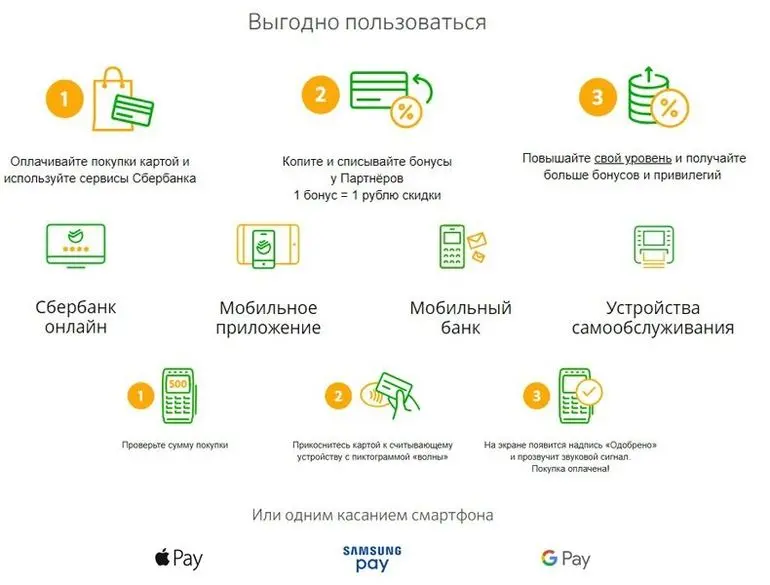

Бесконтактная оплата: да.

Можно ли получить карту с бесплатным обслуживанием? Как ее получить?

Как мы уже говорили выше, карту Gold от Сбербанка с бесплатным обслуживанием можно получить при соблюдении определенных условий.

Во-первых, всем пользователям без исключения первый год пользования не стоит ни копейки, затем он повышается до 3000 рублей. Во-вторых, весь срок действия может быть бесплатным: для этого нужно добиться предварительного одобрения от банка.

Сбербанк может самостоятельно предложить вам оформить карточку. Если он этого не делает, посмотрите свой статус в Сбербанк Онлайне: если вы давно являетесь клиентом банка, вам уже наверняка предодобрили кредитку. В таком случае карточка не будет стоить вам ни рубля в течение всех трех лет пользования.

Особенности MasterCard Gold и Visa Gold в Сбербанке

Это первый банк, который приходит на ум, так как он по праву считается самым надежным и крупным на территории РФ. Сбербанк предлагает следующие бонусы, тем, кто решил стать «золотым клиентом» и оформить кредитную карту:

Бесплатное обслуживание. Рано радоваться, стоит внимательнее изучить страницу с официальным предложением. Там мелким шрифтом (вся интересная и полезная информация чаще всего указывается именно так) написано, что 0 рублей за открытие и годовое обслуживание карточки могут заплатить только те клиенты, которые в период с 1 января по 31 декабря 2018 года уже оформили кредитную карту MasterCard Standard или пластик типа «Молодежная» или имеют MasterCard Gold. Но, даже такие клиенты будут наслаждаться бесплатным обслуживанием только первый год. После этого, им ежегодно придется платить за использование «золота» порядка 3 000 рублей (сумма может быть другой в зависимости от конкретного тарифа).

- Повышенный кредитный лимит. Если человек является клиентом банка, для которого действуют индивидуальные предложения, то ему доступны займы в размере до 600 000 рублей. Для всех остальных эта сумма уменьшается вдвое.

- Процентная ставка от 17,9% до 27,9%. В этом случае все зависит от определенных условий. Если клиент впервые получает карту MasterCard Gold в период с 1 августа до 30 сентября 2018 года, то переплата будет минимальной (17,9%). Для всех остальных ставка будет выше (за исключением некоторых клиентов, которым банк составляет индивидуальные предложения).

- Беспроцентный период. Если клиент оформляет кредитную карту, то он может вернуть взятые ранее денежные средства в течение 50 дней и при этом ничего не переплачивать.

Полезно! Обладатели карт серии Gold автоматически переходят в категорию VIP. Это означает, что им не придется ждать в очередях или во время звонка на горячую линию банка.

Если говорить о дебетовых золотых карточках, то:

- Первый год обслуживания обойдется в 1 500 рублей, а последующие будут стоить 3 000 рублей (если успеть до 31 декабря 2018 года, то есть шанс получить скидку в 50%).

- При оплате карточкой клиенту будет возвращаться до 5% по программе «Спасибо» (сумма может быть больше или меньше в зависимости от количества баллов).

- По партнерской программе можно получать скидки до 20%.

- В день можно снимать до 300 000 рублей и столько же получать в отделении банка без какой-либо комиссии.

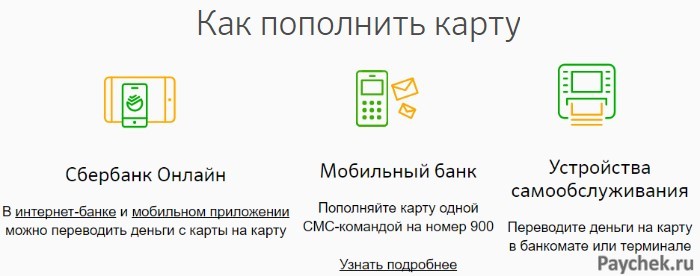

Во всем остальном Сбербанк предлагает стандартный пакет услуг, в который входит СМС-оповещение, возможность пользоваться «Мобильным банком», совершать безналичные платежи, пользоваться банкоматами и устройствами самообслуживания и прочее.

Нюансы оформления

Если говорить о требованиях, то помимо стандартных условий (наличие постоянной или временной регистрации, гражданство РФ и возраст от 21 до 65 лет), есть еще несколько тонкостей. Золотую карту могут открыть только те люди, для которых действует так называемое предодобренное предложение. К категории таких клиентов относятся тот, кто получает через Сбербанк пенсию или зарплату, пользуется дебетовой карточкой, имеет в банке вклад или ранее оформлял потребительские кредиты и успешно их выплатил. Несмотря на то, что «МастерКард» и «Виза» оформляются по одинаковым условиям, это не означает, что такие карточки вообще ничем не отличаются друг от друга.

Плюсы и минусы карт MasterCard Gold и Visa Gold

Если рассматривать именно Сбербанк, то стоит обратить внимание на то, что карты MasterCard считаются более надежными. Благодаря дополнительной защите они позволяет держателям такого пластика совершать покупки как в реальной жизни, так и через интернет

Полезно! В случае утраты золотой карты MasterCard Gold и Visa Gold заграницей, можно будет все равно получать наличные средства на основании паспорта.

Однако если была выпущена дебетовая карта, то ее нельзя привязать к основному счету. Visa же легко привязывается к счету, но обладает менее надежной защитой (не при проведении платежей, а в плане частых сбоев в работе системного оборудования). Если со Сбербанком раньше связываться не приходилось, то стоит рассмотреть предложения той финансовой организации, с которой человек уже сотрудничал. Например, многие получают зарплату через «Райффайзенбанк».

Чем особенно привлекательны золотые карты?

Широтой видов услуг готовы порадовать клиентов практически все банки. Современного пользователя не так просто удивить стандартными способами обслуживания, куда входит:

- работа с физическими лицами, т.е., розничный сегмент;

- обслуживание юридических лиц или, как ещё принято называть – корпоративный сегмент;

- работа с VIP-клиентами – привилегированный сегмент.

Притом, каждый банк старается выгодно выделиться в ряду конкурентов, а потому ищет способы обратить на себя внимание даже искушённых клиентов. Такого рода «конфеткой» является банковский продукт уровня GOLD

Нет ничего удивительного, что право получения такой карты относят к разряду ключевых преимуществ любого банка.

Не так далеко отодвинулись в прошлое те времена, когда владение подобной картой служило свидетельством VIP-статуса держателя. Полтора десятка лет назад, выдачу такого продукта связывали с множеством условий. А в настоящее время, золотая карта хоть и считается своего рода премией, но её получение стало более упрощённым.

Золотые карты вчера и сегодня

Сегодня – этот банковский продукт работает на достижение таких целей, как наращивание доходности и увеличение количества лояльных клиентов из круга самых состоятельных. И, как результат, периодические акции, в ходе которых золотые карты раздаются бесплатно. Стоит назвать и такой маркетинговый ход, как кросс-сейл с рядом банковских продуктов:

- С крупным депозитом;

- С инвестициями;

- С кредитом.

Не таким и редким явлениям считается и снижение стоимости покупки золотых карт. Именно это мероприятие позволяет пользователям из массового сегмента перейти из обычного статуса в категорию VIP. Такая возможность имеется даже у зарплатных клиентов, у которых ежемесячный оборот денежных средств достаточно высок.

Неоспоримые преимущества Gold карт

Обратите внимание: карты Gold бывают, как дебетовые, так и кредитные. Лица, ими владеющие, могут рассчитывать на участие в программе «Priority Pass», преимуществом которой будет отсутствие ограничений для доступа в VIP-залы аэропортов

В перечень привилегий также входит следующее:

- Медицинская страховка;

- Услуги персонального менеджера;

- Банковские гарантии;

- Выгода срочного обналичивания средств и т.п.

Правда, прежде, чем приступать к оформлению, заинтересованному лицу стоит реально оценить собственные возможности. Т.е., радость бесплатного получения данного продукта может быть омрачена дороговизной оплаты обслуживания. Так что, следует заранее сопоставить возможные выгоды и обязательства. К сожалению, бонусы, привилегии и полученный статус не всегда перевешивают сумму платежей за годовое обслуживание.

Как пользоваться льготным периодом кредитки Сбербанка 50 дней и не платить проценты

На сайте Сбербанка можно изучить незамысловатую схему использования льготного периода, который может составлять до 50 дней – это 30 дней расчетного периода + 20 дней платежного периода. Как и у всех кредитных карт с классическим льготным периодом, есть жестко заданные сроки расчетного периода (РП). У меня от с 15 по 14 число каждого месяца, дата указана в договоре. РП – это период, в котором учитываются сделанные покупки. Если покупку не успели обработать до конца текущего РП (провести операцию по счету карты), то она попадет в следующий расчетный период.

Если сделать покупку в первый день расчетного периода, то до даты платежа будет 50 дней с даты покупки. Но лучше никогда ничего не считать от даты покупки, к ней не привязывается никаких платежей, покупки могут совершаться каждый день и по несколько раз в день – кредитная карта рассчитана больше именно на повседневное использование. На сайте банка сейчас висит такая схема:

Дата платежа — день, до наступления которого нужно вернуть всю сумму долга банку, тогда пользование кредитом будет беспроцентным. Если вы не можете вернуть сумму целиком, нужно внести сумму не менее обязательного платежа (указан в отчете по карте), тогда вам будут начислены проценты за пользование кредитом, начиная с даты покупки. Если вы пропустили дату платежа, то вам будут начислены проценты и неустойка, что в дальнейшем может повлиять на вашу кредитную историю.

Отчетный период — это 30 дней, в течение которых вы делаете покупки по кредитной карте, он же РП (расчетный период). По окончании периода формируется отчет по вашим платежам – когда и сколько вы потратили. Дату составления ежемесячного отчета вы можете найти в отчете по вашей карте.

Льготный беспроцентный период — это 50 дней, которые складываются из 30 дней отчетного периода и 20 дней платежного периода. Если отчетный период начинается 1 февраля (короткий месяц), то льготный период для февральских покупок будет короче: 28 или 29 дней отчетного периода + 20 дней платежного.

Здесь видно, что за РП сделано расходов на 385 рублей и общая задолженность (долг по выписке) тоже 385 рублей (т.к. в начале РП долга не было). Для использования льготного периода по кредитной карте Сбербанка нужно иметь в виду именно эту сумму – “основной долг”. Для тех, кто хочет платить проценты, разумеется, всегда есть другая сумма – “обязательный платеж” – здесь это 150р. Размер минимального платежа составляет 5% от суммы долга, но не менее 150р – вот это они и есть. Вы можете заранее внести минимальный платеж (по обязательно после выписки), тогда в любом случае просрочки уже не будет. Если внести сумму 350р, то льготный период будет продолжать работать. На внесение дается 20 дней в новом расчетном периоде, их называют “платежный период” или на схеме “Льготный период №2”. Лучше внести платеж не в последний день а за 2-3 дня, для надежности.

Кроме того приходит и СМС-выписка с теми же двумя суммами и датой платежа (дата в Сбербанке одна и для обязательного платежа, и для платежа льготного периода, в отличие от ОТП-банка, например).

Здесь 385 рублей потрачено до 14 февраля и еще 10 – после даты отчета по карте.

Допустим, мы сделали еще расходную операцию, и она провелась по счету карты, поэтому баланс карты изменился, изменился и размер задолженности:

Т.е. долг вырос до 395 рублей, но в очередной платеж все равно платить 385 рублей для льготного периода.

Попробуем нажать кнопку “Пополнить карту” и ткнем в поле для суммы платежа, выскочит меню с вариантами суммы:

Первым идет обязательный платеж – 150р, второй вариант – платеж для льготного периода – 385р, и есть даже третий вариант – полное погашение долга – 395р. Третий вариант полезен, если мы вдруг вышли из льготного периода и хотим в него вернуться, тогда полное погашение долга немедленно остановит начисление процентов и вернет нас в льготный период.

Особенности использования

Данный пластик Сбербанк предлагает оформить своим активным клиентам – тем лицам, которые имеют зарплатную карту или же депозитный счет. После активации кредитная карта Сбербанка Visa Gold, условия работы которой практически идентичны с Mastercard Gold, позволяет совершать покупки, рассчитываясь даже за те товары, которые представлены в евро или долларах.

Оформить предварительную заявку на получение золотой кредитки можно в Сбербанк-Онлайне

Стоит отметить следующие особенности использования «золотых» кредиток:

- срок действия пластика составляет 3 года;

- актуален и Грейс-Период, он составляет 50 суток;

- максимальный лимит по картам-Премиум равняется 600 000 рублей;

- ежегодно с держателя «золотого» пластика взимается оплата в 3 000 рублей;

- изначально кредитная ставка равняется 33,9%, но впоследствии она может быть понижена (например, при оформлении персонального соглашения она падает до 25,9%).

При умелом пользовании таких карточек, они становятся настоящими помощниками своих владельцев, радуя их различными бонусами и рядом полезных дополнительных возможностей. А Грейс-период дарит и беспроцентное использование займа – вплоть до его окончания.

Существующие требования к держателям

Прежде чем приступать к оформлению «золотого» пластика нужно знать, что выдается он только лицам, достигшим возраста 21 года и не успевшим еще перешагнуть 65-летний рубеж. Возраст в обязательном порядке проверит при оформлении заявления работник банка. Также он изучит и гражданство человека (карты-Премиум выдаются только россиянам с постоянной пропиской).

Требования касаются и стажа работы человека. Будущий владелец «золотого» пластика обязан обладать постоянной работой, причем на последнем месте службы будущий владелец пластика обязан проработать от полугода. Кстати, могут проверить и общее трудовое время за последние 5 лет (рабочий период должен быть не менее года).

Процентные ставки

При пользовании картой-Премиум в льготное время (50 дней), начисление процентов не происходит. Но положение меняется, если потребитель не восполнит истраченные средства до окончания Грейс-периода – тогда задолженность увеличится на 5% от итоговой суммы кредитки. Если владелец «золотого» пластика пропустит срок выплаты, то процентовка значительно возрастет и составит уже 36%.

Управлять проплатами и следить за состоянием счета можно несколькими способами

Плюсы и минусы

Существует распространенное мнение, что оформить золотую кредитную карту может только финансово состоятельный человек. Однако это мнение ошибочно. Сделать это может абсолютно каждый желающий вне зависимости от доходов. Однако прежде чем оформить ее, необходимо взвесить все за и против.

Безусловными преимуществами карты «Виза Голд» от Сбербанка являются:

1. Льготный период до 50 дней.

2. Сниженные ставки по кредитам.

3. Получение наличных средств за рубежом.

4. Оплата покупок во время путешествий.

5. Бонусные программы от банка и платежной системы.

6. Увеличенный лимит по карте.

7. Онлайн-сервисы, которыми удобно пользоваться.

8. Возраст клиента старше 21 года.

9. Бесплатное использование мобильного банка.

Существенным недостатком золотой карты является дорогостоящее обслуживание (это касается клиентов, которые не получили предодобрения от банка). Также к минусам можно отнести то, что грейс-период не распространяется на снятие наличных средств, а также большую комиссию за данную операцию. Велик и штраф за несвоевременное выполнение обязательств по возврату заемных средств.

Как получить золотую карту?

Как уже было продекламировано, сбербанк предлагает две «золотые» банковские карты: дебетовую и кредитовую.  Правила их оформления во многом схожи, однако есть определённые нюансы и требования к клиенту при получении каждой из них.

Правила их оформления во многом схожи, однако есть определённые нюансы и требования к клиенту при получении каждой из них.

В целом формальности для получения карт соблюдаются на всех этапах оформления, однако в некоторых случаях банк имеет право пойти клиенту навстречу и одобрить его персональные условия при формировании новой карточки. Чтобы получить наиболее полную информацию по товарам и пройти консультацию, следует пройти в самый доступный офис Сбербанка.

Прежде чем выдать дебетную карту банк должен проверить, подходит ли клиент под три простых требования. Он должен:

- Быть совершеннолетним лицом.

- Иметь гражданство Российской Федерации.

- Быть прописанным на территории страны.

Это три единственных обязательных условия, без которых невозможно получение никакой дебетовой карты. Остальные условия уже являются персональными требованиями. Подача документов осуществляется по месту вашей регистрации, т.е. документы либо лично физически приносятся в местное отделение Сбербанка, либо оформляются через специальную анкету в интернете.

Если говорить о голд-карте, то всё ещё проще — её оформление занимает минимальное время. Если вы собираетесь получать данный продукт в офисе Сбербанк, то с собой необходимо брать паспорт. При этом работник банка выдаст бланк заявления, заполняемый прямиком на месте в отделении банка, после чего оно передаётся на рассмотрение в вышестоящие инстанции. Максимальное время, которое занимает рассмотрение заявки на VISA_GOLD, это двое рабочих суток. По рассмотрению заявки вы будете приглашены в офис к уже официальному оформлению договора.

| Название платёжной системы | VISA, MasterCard |

| Валюта карточного счёта | RUB, USD, EUR |

| Срок использования карты | 3 г. |

| Стоимость обслуживания карты | 3000 руб/г. |

| Наличие электронного чипа | Есть |

| Заявки на дополнительные карты | Есть |

| Программа лояльности «Спасибо от Сбербанка» | Есть |

В случае, когда клиент не желает обращаться в отделение банка физически, он может написать соответствующее заявление по интернет-анкете, или через специальное мобильное приложения. При этом заявка проверяется в аналогичном порядке, что и при стандартной процедуре — не больше двух дней. Как только заявка будет рассмотрена, заявитель приглашается в местное отделение на согласование подробностей сделки и подписание договора.

Особенности и преимущества золотой карты

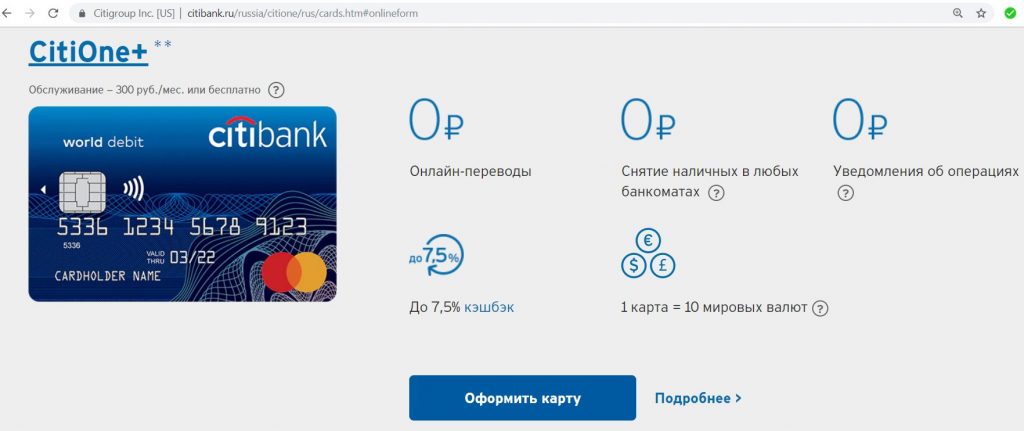

Карточные продукты «золотого» уровня включают весь функционал класса «стандарт», давая возможность производить типовые операции безналичной оплаты покупок, снятия наличных в банкоматах и пр. Сверх стандартного набора держатели получают ряд дополнительных возможностей:

поддержка в экстренных ситуациях. Это может быть потеря карты, срочная потребность в медицинских и юридических услугах. В таких случаях держатель может рассчитывать на круглосуточную службу поддержки, бесплатный звонок в любой стране для блокировки карточки, её оперативный перевыпуск либо получение наличных в 270 тыс. точек по всему миру, юридическое сопровождение и врачебную помощь (вплоть до госпитализации и транспортировки в страну проживания) с покрытием расходов в пределах установленного лимита;

повышенный уровень сервиса. Сюда могут быть отнесены доступ в VIP-зоны аэропортов, бронирование авиабилетов, мест в отелях и ресторанах, прокат авто, скидки и подарки в торговых и сервисных организациях, доступ на закрытые развлекательные и культурные мероприятия, участие в программах Visa Бонус и «Бесценные города» от Mastercard;

более выгодные условия по кредитным карточным продуктам по сравнению со стандартными. Прежде всего это повышенный кредитный лимит, который составляет, как правило, несколько сотен тысяч рублей. Владельцам и топ-менеджерам крупных компаний банки могут выдавать так называемые безлимитные кредитные карты

Держатель безлимитной карты получает возможность осуществлять платежи без ограничения суммы, что очень важно для бесперебойного ведения бизнеса;

обозначение высокого статуса. Золотые карты отличаются соответствующим оформлением и подчеркивают высокий уровень жизни держателя, его требовательность к качеству обслуживания

Это не только средство удовлетворения человеческого тщеславия, но и своеобразное свидетельство принадлежности к миру успешных людей, обеспечивающее дополнительные возможности в разнообразных общественных, деловых и личных контактах.

Однако следует иметь в виду, что указанные выше возможности могут не включаться в конкретные карточные продукты конкретного банка. Более того, последние могут оказаться так называемыми «пустышками», то есть не содержащими дополнительных привилегий и имеющих функционал, сходный с тем, который доступен при оформлении продуктов класса «стандарт». Поэтому, если вы нацелены на получение дополнительных возможностей, то эти нюансы вам должны разъяснить специалисты банка.

Преимущества и недостатки карт Голд

Среди преимуществ карт Visa и МастерКард Gold можно выделить:

- значительный лимит. Заемщик сам должен решить, требуется ли ему 600 тыс. рублей, сможет ли он обслуживать свои кредитные обязательства;

- длительный грейс-период;

- получение наличных за границей, если карта намокла, непригодна к использованию или украдена;

- возможность не ограничивать свои траты в любой точке планеты, в командировке или туристическом вояже;

- начисление бонусов в размере до 30% от потраченной суммы;

- подключение мобильного банка. Сбербанк присылает всю необходимую информацию, касающуюся расходов, минимального платежа, даты оплаты и т. д.

Необходимо подчеркнуть и минусы кредиток:

- на практике получить Виза или МастерКард Голд могут только те, кому банк прислал личное предложение. Заявку на получение можно подать и самостоятельно, но следует приготовиться к длительной проверке;

- на получение наличных через банкоматы или кассу грейс-период не распространяется. Заемщику насчитают не только комиссию за обналичивание (не менее 390 руб.), но и проценты за пользование деньгами.

Еще с одним относительным недочетом сталкиваются те, кто активно пользуется Визой за рубежами Российской Федерации. Извещения о расходах поступают с некоторым запозданием. Результатом часто становится превышение лимита.

Минусы и плюсы

Золотые карточки выдаются не всем. Они, как правило, предлагаются клиентам с более высоким уровнем дохода, потому что стоят дороже. Повышенная стоимость обслуживания — это, пожалуй, единственный недостаток.

Премиальные карты Visa и MasterCard Gold упрощают жизнь тем, кто часто ездит за рубеж и предъявляет повышенные требования к качеству сервиса. Их принимают в более 125 странах мира.

Программа привилегий — это свыше 20 тыс. точек по всему миру: гостиницы, магазины, авиакомпании и другие продавцы товаров и услуг. Они предоставляют бонусы клиентам, рассчитывающимся премиальными картами, причем скидки бывают весьма серьёзные.

В случае потери или кражи премиальной карточки, клиент может рассчитывать на экстренную выдачу наличных.

Кстати, золотые карты могут быть и кредитными, в этом случае сумма доступных заемных средств увеличивается. Кредитный лимит — до 600 тыс. рублей.

Золотая кредитная карта Сбербанка

Банковская кредитная карта позволяет использовать не только свои личные средства, но и заёмные. Наряду с тем, остаются в силе и все привилегии, которыми обладает тот либо другой вид используемого продукта.

Кредитная Золотая карта Сбербанка (Голд Виза, МастерКард) — что это такое?

На сегодняшний день, Сбербанк выпускает четыре разновидности золотых карт. Это:

- карта MasterCard Gold.

- карта Visa Gold.

- виза Голд «Подари жизнь».

- виза Голд «Аэрофлот».

А используются они на следующих условиях:

- сумма максимального займа может составлять 600 000 рублей;

- процентная ставка не превышает отметки в 33,9%;

- продолжительность действия составляет три года;

- продолжительность действия льготного периода — 50 дней;

- подключение услуг Мобильного банка осуществляется бесплатно;

- цена годового обслуживания обходится в 3 500 рублей.

Основная разница между ними заключается в том, что системы МастерКард и Виза отличаются бонусными программами и привилегиями. Так, например:

- кредитная карта Сбербанка Виза Голд «Аэрофлот» позволяет делать выгодные покупки и накапливать мили, которые можно менять на авиабилеты этой компании;

- карта Visa Gold «Подари жизнь» предполагает перечисление денежных средств в благотворительный фонд. Как правило, взнос составляет 0,3% от потраченных пользователем средств.

Как оформить золотую кредитную карту?

Для того, чтобы оформить кредитную карту Сбербанка, надо соответствовать требованиям:

- возраст не должен выходить за рамки 21 — 65 лет;

- иметь прописку в том регионе обращения за ссудой;

- стаж трудовой деятельности не может быть меньше года, а на последнем месте работы — не менее полугода.

Анкета заполняется как в банковском отделении, так и в режиме онлайн. Однако в любом случае, понадобится явиться в Сбербанк и предоставить:

- паспорт гражданина РФ;

- справку, выданную по форме 2-НДФЛ;

- копию трудовой книжки.

Получить самую большую сумму под лояльный процент могут только:

- владельцы зарплатных карт;

- добросовестные заёмщики,

- активные вкладчики.

Наряду с тем, обязательно изучается и прошлая кредитная история, в совокупности с ежемесячным реальным доходом.

Что предоставляет карта Visa Gold?

Имея золотую кредитку Сбербанка, открываются все стандартные опции в виде возможности расплачиваться за товары во всех магазинах России, за границей и в интернет-пространстве. В случае заграничных покупок, конвертация в евро и доллары происходит автоматически.

С золотой кредитной карты Сбербанка деньги можно снять в банкоматах любого банка. Комиссия родного Сбербанка составляет 3%; банкоматы других банков возьмут за обналичивание 4%.

Льготный период пользования кредиткой составляет 50 дней. За это время, можно вернуть всю взятую сумму без уплаты процентов. Однако это не касается снятия наличных. Характерно, что возможно снять с золотой карты кредитные средства даже при ее утере (в России либо за рубежом).

Плюсы и минусы золотой карты

Основные достоинства золотой карты от Сбербанка заключаются в следующем:

- Поддерживается технология бесконтактной оплаты.

- Обеспечен высокий уровень защиты.

- Установлен высокий лимит.

- Доступен бесплатный Мобильный банк.

- Действуют программы бонусов от всемирных систем MasterCard и Visa.

- Льготный период составляет 50 дней.

- Выдаётся клиентам разных возрастных категорий.

Отрицательные черты Золотой карты Сбербанка:

- установлен высокий предел ставки по займу;

- годовое обслуживание обходится дороже других карт;

- беспроцентное снятие наличных по операциям — отсутствует.

Дебетовая карта Виза Голд

Что дает золотая карта Сбербанка Виза Голд? В первую очередь, она позволяет владельцу получать быстрый и качественный сервис, а также пользоваться специальными предложениями – скидками и кэшбэком. При стоимости годового обслуживания в 3000 рублей клиент получает обслуживание премиум-класса. Как правило, банк предлагает оформить дебетовую золотую карту только надежным клиентам с высоким доходом и проверенной репутацией. Срок действия карты – 2 года.

Держателю золотой дебетовой карты доступны все основные функции пластика: оплата товаров и услуг в магазинах и интернете, хранение средств, получение заработной платы или иных доходов, переводы на другие счета и карты. Такой же функционал предлагают и классические карты, однако лимиты по ним на порядок ниже.

Разберемся, чем отличается золотая карта Сбербанка от обычной дебетовой с более дешевым или даже бесплатным годовым обслуживанием. Конечно, разница не только в стоимости. Ежедневные и ежемесячные лимиты на выдачу наличных увеличены. Помимо основных функций, пластик дает дополнительные преимущества – привилегии от платежной системы Visa, повышенный кэшбэк, отличный сервис в поездках за рубежом.

Тарифы

Обслуживание карты стоит недешево – 3000 рублей в первый и последующие годы. За использование дополнительной карты придется ежегодно платить 2500 рублей. Перевыпуск «пластика» осуществляется бесплатно.

В собственных банкоматах Сбербанка ежедневно можно снимать до 300 000 рублей без комиссии. Аналогичные условия действуют для снятия наличных через кассу. Однако стоит учесть, что банк удерживает дополнительный процент, если вы снимаете свыше 300 000 руб. Размер комиссии составляет 0,5% от суммы превышения лимита.

За снятие денег в банкоматах сторонних организаций удерживается 1% от суммы, но не менее 100 рублей. Комиссия в 1% действует и в кассах других банков, с той лишь разницей, что минимум составляет 150 рублей.

В месяц можно снимать через банкоматы и кассы Сбербанка не более 3 млн рублей без комиссии.

Специальные условия

Виза Голд Сбербанк (дебетовая карта) выпускается на общих условиях. Пластик поддерживает систему бесконтактных платежей Apple Pay, Google Pay и Samsung Pay. Владелец карты получает бесплатные смс и push-уведомления обо всех совершенных операциях.

Оформить «золотой пластик» легко:

- Посетите офис Сбербанка (не забудьте взять с собой паспорт);

- Подпишите все необходимые документы;

- Ожидайте решения банка.

Активировать карту можно в мобильном приложении Сбербанк Онлайн. Там же вы сможете поменять пин-код, проводить блокировку или заказывать перевыпуск. Заказать карту на сайте Сбербанка невозможно.

Плюсы карты

Что дает золотая карта Сбербанка России своему владельцу помимо статуса? Какие преимущества доступны держателю «пластика» за 3000 рублей в год? Можно выделить основные плюсы золотой карты Сбербанка:

- возможно использовать в качестве зарплатной карты;

- счет может быть открыт в любой из трех валют: рубли, доллары, евро;

- до 30% бонусами при покупках у партнеров банка (бонусы от СберБанка за покупки до 5% от суммы покупки);

- кэшбэк за все покупки;

- можно расплачиваться как в России, так и за ее пределами;

- дополнительные привилегии платежной системы Visa;

- возможность экстренно снять деньги, если вы потеряли карту за границей;

- круглосуточная поддержка по горячей линии;

- удобное и бесплатное мобильное приложение.

Внимание! Держателям зарплатных карт в рамках отдельного проекта доступны наиболее выгодные условия пользования, так как годовое обслуживание оплачивает работодатель.

Минусы карты

Но, помимо плюсов, золотая карта Cбербанка обладает еще и некоторыми недостатками. Один из наиболее ощутимых минусов – стоимость годового обслуживания. Она достаточно высока – 3000 рублей. Это, конечно, дорогое обслуживание. При этом стоимость не становится меньше с течением времени.

Еще один серьезный недочет золотой карты – кэшбэк. Во-первых, он начисляется не рублями, а бонусами. Во-вторых, стандартный кэшбэк составляет всего 0,5%. Процента на остаток по счету тоже не предусмотрено.

Как закрыть кредитку Сбербанка на 50 дней?

В мобильном приложении в настройках карты в самом низу есть строчка “Закрыть (отказаться от использования)”. Но если туда нажать, вы увидите надпись

В офисе Сбера у меня не потребовали сам пластик, но кроме паспорта зачем-то спросили, с собой ли у меня дебетовая карта, типа для идентификации. Но я ее не взял. Тогда мне сначала проверили номер телефона, отправили пятизначный код, который нужно было ввести в терминал для приема карт. И только после этого началась процедура обслуживания и приема заявления по закрытию кредитной карты. Само закрытие карты и договора со счетом происходит 45 дней, тут ничего не изменилось.