Вход

Содержание:

- Какие бывают облигации?

- Народные ОФЗ-н

- Как можно купить облигации

- Москва выпускала облигации раньше?

- С чего начать

- Топ-10 самых доходных

- Типы евробондов

- Муниципальные облигации

- Зачем покупать облигации

- С чего начать

- Еврооблигации

- Приятный бонус для владельцев облигаций

- Выбор брокера

- Заключение договора с брокером

Какие бывают облигации?

Гособлигации

Это один из самых надёжных способов вложить деньги. Этот вариант интересен, прежде всего, любителям держать средства в Сбербанке, где ставка по депозиту сроком год-три 5-6% годовых, а по вкладу с возможностью пополнения и частичного снятия без потери процентов равна 1,5-2,3%. При этом доходность ОФЗ (облигациям федерального займа), составляет около 8%, процент по 2-летним ОФЗ – около 8,12% годовых. Гарантом возврата денег выступает государство, так что в ОФЗ можно смело вкладывать больше, чем 1,4 млн руб.

Если вы хотите получить бOльшую доходность, то можно приобрести муниципальные или региональные облигации, которые выпускает крупный город или регион. Купонный доход по таким облигациям выше, чем по ОФЗ, и он тоже не облагается налогом на доход. Но тут и риски выше, ведь отдельный регион теоретически может объявить себя банкротом, так что лучше выбирать крупнейшие мегаполисы и богатые области, такие как Москва, Санкт-Петербург, Екатеринбург и т.д. Приятный бонус – доходы по гособлигациям не облагаются налогами.

Доходность: до 7,5-8,5% годовых

Порог входа: 1 000 рублей (именно столько стоит одна облигация).

Корпоративные облигации

Если доходность по ОФЗ кажется слишком скромной, то можно вложить средства в корпоративные облигации (ценные бумаги компаний). В условиях экономической нестабильности лучше выбирать бумаги самых известных и крупных компаний, таких как Газпром, Роснефть, Сбербанк, ВТБ, Северсталь и т.д.

Но есть одно «но». Из полученного дохода придётся вычесть не только комиссию брокеру, но и налог НДФЛ 13%, которым облагается процент по облигациям.

Есть один лайфхак. По облигациям, выпущенным не ранее 2017 г., можно будет не платить НДФЛ, но только по тому купону, который поступит на счёт инвестора с 1 января 2018 г. Если покупать облигацию на этих условиях, то доходность по ней будет практически равняться ставке купона. Например, на днях Газпромбанк разместил трёхлетние облигации по ставке 8,65% годовых. То есть вложив 100 тыс. в облигацию с такой ставкой, вы получите через год за вычетом комиссии брокера доход в размере 8400-8500 руб. или около 8,4-8,5% годовых.

Доходность: 8,4-8,5% годовых

Порог входа: 1 000 рублей

Народные облигации

Весной Министерство финансов запустило специальный инструмент – упрощенные так называемые народные облигации федерального займа или ОФЗ-н. Ставка по ним даже выше, чем по обыкновенным ОФЗ и составляет 8,5% годовых. Размещаются такие бумаги обычно на три года. Купонный доход по ним так же не облагается налогом. Однако дополнительную комиссию придётся заплатить банкам, которые выступают агентами по продажам. Причём эта комиссия тем больше, чем меньше инвестированная сумма. При приобретении ценных бумаг на сумму менее 50 тысяч рублей комиссия составит 1,5%. Если 50-300 тысяч рублей – 1%, более 300 тысяч рублей – 0,5%. Кроме того, банки могут взять комиссию за досрочное предъявление облигации к погашению, так же при досрочном погашении можно потерять часть накопленного купонного дохода. Однако если вы продержите бумагу до конца срока вложенные в эти облигации 100 тыс. руб., то в итоге получите доход в размере 8,4% годовых за вычетом комиссии банку или 8400 руб.

Доходность: 8,4% годовых

Порог входа: 30 000 руб.

Народные ОФЗ-н

Оба этих варианта имеют свои особенности, поэтому для начала рассмотрим, как купить ОФЗ физическому лицу, не желающему «уходить с головой» в биржу. Сделать это можно в Сбербанке, ВТБ, «Почтабанке» и «Промсвязьбанке».

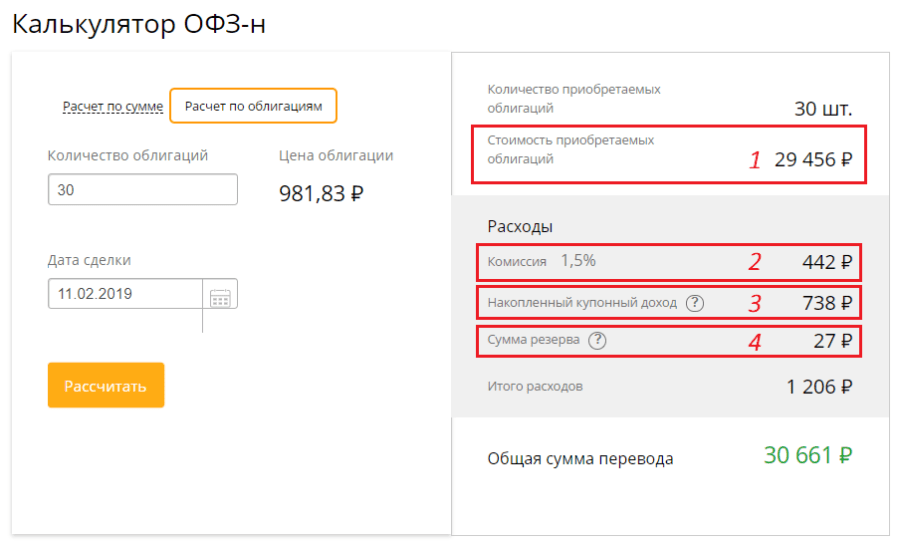

Возьмём для примера Сбербанк (алгоритм действий везде одинаков). Первым делом клиент должен обратиться в банк, открыть там брокерский счёт и пополнить его на сумму, которая будет инвестирована в ОФЗ-н и покроет все сопутствующие расходы. Попробуем кратко объяснить, из каких частей состоит эта величина:

- Стоимость приобретаемых облигаций. Она определяется умножением количества бумаг на их цену (минимальный объём сделки составляет 30 шт.).

- Комиссия, которую берёт банк за совершение сделки. Она зависит от величины инвестиций – чем больше клиент покупает облигаций, тем ниже комиссионные издержки.

- Накопленный купонный доход. Если ОФЗ-н приобретаются до выплаты купона за первое полугодие, клиент должен компенсировать банку проценты, набежавшие с момента выпуска бумаг в обращение.

- Резерв – запасная сумма на случай, если с момента подачи распоряжения на покупку ОФЗ их цена немного изменится.

Затем клиент просто отдаёт распоряжение о сделке лично в офисе или через специальное приложение на смартфоне. Всё, народные облигации куплены

Обращаем внимание на один факт – несмотря на то, что счёт, через который приобретаются ОФЗ-н, является брокерским, клиенту не потребуется разбираться с биржевыми терминалами и прочей финансовой спецификой

Кроме этого, недавно стало известно, что во втором полугодии 2019 года возможность покупки ОФЗ-н появится в новом сервисе, разработанном совместно Минфином и ЦБ – «Маркетплейсе». Маркетплейс – это своеобразный супермаркет финансовых продуктов, где в онлайн-режиме клиенты смогут выбирать подходящие для себя услуги. Предполагается, что такая модель позволит повысить спрос на ОФЗ со стороны населения.

Что касается стандартной спецификации самих ОФЗ-н, то в ней перечислены следующие условия:

- номинальная цена облигации – 1000 руб.;

- срок обращения – 3 года;

- период размещения (окно для приобретения) – устанавливается для каждого выпуска, нужно уточнять при обращении в банк;

- доходность годового купона (процент) растёт каждый год за время владения облигацией;

- купоны выплачиваются каждые 6 месяцев.

Конкретные процентные ставки, в том числе доходность облигаций к погашению, в разных выпусках по понятным причинам меняются, поэтому их актуальную величину необходимо уточнять на конкретную дату. Главный плюс народных облигаций состоит в упрощённом порядке их покупки. Всё, что нужно сделать клиенту, так это обратиться в отделение банка, уполномоченное на операции с народными облигациями. Остальные действия физлицо будет уже совершать под руководством консультантов.

Ну а минус у ОФЗ-н, если рассматривать их с позиции простого человека, который намерен держать их до погашения, всего один – банковская комиссия немного снижает потенциальную доходность. Если же народные облигации продаются в течение года после покупки, физическое лицо не только ничего не заработает, но и потеряет часть средств на комиссиях. По этой причине более активные и деятельные инвесторы предпочитают совершать операции не с народными ОФЗ, а прямо на бирже.

Как можно купить облигации

Торговля облигациямифизическому лицу

- Облигации могут быть номинированы в самых разных валютах. На региональных рынках преобладают долговые бумаги, номинированные в национальной валюте.

- Также существует так называемый сектор “евробондов”. На этой секции обращаются долговые бумаги, которые номинируются в валютах, отличных от национальных. Чаще всего – это доллар США или евро.

На текущий момент ФРС США и ЕЦБ проводят политику количественного смягчения. Что это значит, и каким образом данный факт влияет на рынок евробондов?

Фактически, текущая ставка в США и ЕС не позволяет банкам каким-либо образом выплачивать своим вкладчикам вознаграждения, превышающие 1% годовых. Чаще всего хорошая ставка по вкладу в развитых странах составляет 0,7-1,2%. Естественно, что инвесторы, которые ищут консервативный доход именно в валюте, будут активно вкладываться либо в акции, либо в еврооблигации. Учитывая, что акции американских эмитентов не приносят хороших дивидендов, а заработок на рыночной стоимости курса всегда связан с риском, то евробонды это предпочтительный вариант консервативного инвестора.

Именно иностранные инвесторы создают основной объем ликвидности на евробондах.

Кроме того, государственные облигации или Облигации Федерального Займа также могут быть номинированы как в национальной валюте, так и в иностранной. Однако доходность по суверенным облигациям слишком низка, поэтому предпочтительным вариантом остаются именно корпоративные долговые бумаги.

Как купить облигации частному лицу

Как купить облигации Федерального займа физическому лицу

Как вы видите, физическое лицо может купить не только еврооблигации, европейские и американские, но и можно купить Облигации Федерального Займа (ОФЗ). Для того чтобы это сделать нужно просто найти подходящего брокера, зарегистрироваться и пополнить лицевой счет а далее в торговой платформе сделать покупку.

Облигации, которые номинированы в национальной валюте, торгуются точно так же, как и обычные акции. Их можно купить или продать через торговую программу или по телефонному звонку. Также можно построить визуальный график изменения цен и открыть торговый стакан.

Еврооблигации торгуются немного иным образом.

Нельзя открыть терминал и в моменте приобрести их. Заявка на покупку оформляется через клиентского менеджера брокерской компании. Затем делается звонок трейдеру компании на рабочее место, и он уже консультирует клиента, по какой цене сейчас можно купить те или иные еврооблигации.

В отличие от рублевых облигаций, для валютных долговых бумаг необходим гораздо больший размер первоначального капитала. Связано это с очень большими лотами, которыми и торгуются эти еврооблигации.

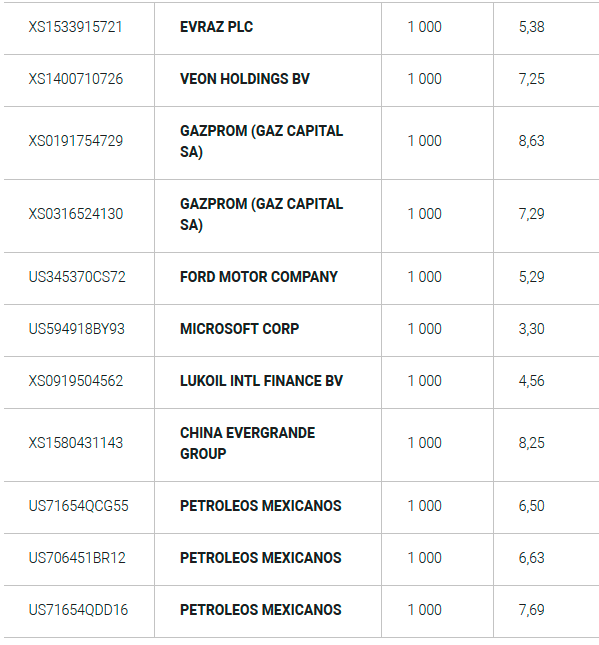

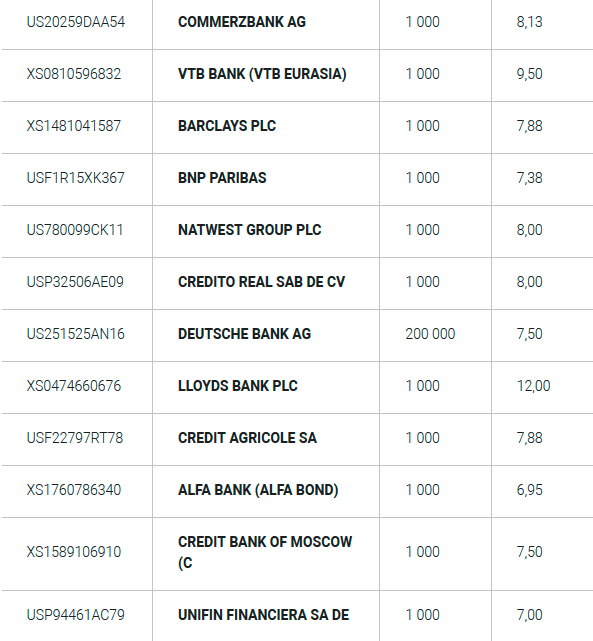

Например, у европейского брокера от ФИНАМ Just2Trade можно купить облигации от 1000 USD:

Рекомендованные для вас статьи:

- 14 надежных вариантов Куда вложить (небольшие) деньги, чтобы они работали

- Что такое Ралли (цены) на фондовом рынке в Примерах

- Реально ли заработать на фондовой бирже новичку

- Как начать инвестировать в акции сегодня

- Куда вложить миллион рублей или долларов? 5 современных способов

Для рублевого рынка актуальна та же цифра, но в рублях. Доходность евробондов очень сильно варьируется от эмитента к эмитенту, поэтому точную цифру назвать нельзя. В современной экономической ситуации существует разброс от 3% до 30% годовых. Естественно, к этому можно смело прибавить и рост курсовой стоимости доллара или евро.

Налоги на облигации

Облигации не являются исключением в данном случае. Расчет налогов происходит по принципу вычитания всех расходов из доходов. В расходы, кроме всего прочего, включена брокерская комиссия и издержки депозитарного характера. Все, что остается в остатке – подлежит сборам. Но в каждом правиле существуют свои исключения, которые только подтверждают работу правила. В данном случае они относятся к дивидендам и купонам по государственным муниципальным облигациям.

В случае с корпоративными облигациями налог все также 13%. Удерживает его ответственный налоговый агент, то есть брокер. Также ценные бумаги подразделяются на обращающиеся на фондовом рынке и не обращающиеся

Это важно учитывать, поскольку они относятся к разным налоговым базам и не могут быть просальдированы

Отдельно стоит рассмотреть уплату НДФЛ с НКД.

- При уплате купона компанией, взимается налог 13 %.

- Сальдирование купона происходит при выводе денежных средств с брокерского счета, или завершении налогового периода.

Налоговым периодом в России считается календарный год, а непосредственное удержание налога производится в январе следующего года.

Москва выпускала облигации раньше?

Москва — один из старейших заемщиков на рынке региональных облигаций. С 1998 года и вплоть до 2014-го столица регулярно выходила с предложением новых бумаг инвесторам. Последний раз Москва выпускала облигации в 2013 году. До апреля 2021 года, согласно данным Cbonds, в обращении находился только один выпуск облигаций — Москва-48, объемом 30 млрд рублей, размещенный еще в 2010 году. Сейчас эти бумаги торгуются с доходностью около 6% годовых. Погашать их столице предстоит в 2022 году.

Нынешняя программа заимствований Москвы — самая масштабная в истории российских регионов. Всего в текущем году город может занять на открытом рынке до 396 млрд рублей. Столица уже утвердила решение об эмиссии трех выпусков облигаций по 70 млрд руб. каждый.

— Первый выпуск — это трехлетние классические облигации, — уточнила Мария Багреева, заместитель руководителя аппарата мэра и Правительства Москвы. — 27 апреля мы уже разместили половину этого выпуска и привлекли 35 млрд руб. Спрос на аукционе в два с лишним раза превысил предложение, доходность размещения составила 6.73% годовых.

Второй выпуск представляет собой тоже классические, но уже пятилетние облигации. Эти бумаги Москва планирует предложить инвесторам в июне.

А вот третий выпуск в новинку не только для самого эмитента, но и для инвесторов. Это первые в России «зеленые» облигации, которые выпускает именно региональный заемщик.

«Зеленый» выпуск — самый длинный из планируемых. Он будет погашаться через семь лет. Амортизация по бумагам не предусмотрена. Каждые полгода Москва будет платить держателям облигаций купон. Доходность таких вложений для инвесторов составит около 7.5% годовых.

С чего начать

Интерес к облигациям среди населения обусловлен выпуском минфином, так называемых народных облигаций федерального займа, которые может купить любое физическое лицо, просто обратившись в банк. В данный момент покупка ОФЗ доступна в Сбере и ВТБ. И хотя их доходность превышает прибыль по банковским депозитам, можно получать еще больше, если приобретать облигации не в банке, а напрямую на фондовой бирже.

Но как это сделать знает далеко не каждый.

Процедуру покупки можно описать всего лишь в 3 действия. А сам процесс чуть-чуть сложнее открытия банковских вкладов. Но именно это «чуть-чуть» дает в итоге более высокие прибыли. Это как брать кредиты. Если хотите быстро, в тот же день (или час), с минимальным пакетом документов, пожалуйста. Только и ставка по кредиту будет гораздо выше. Потратив времени немного больше на сбор документов — получаете более выгодные условия.

Немного теории

Облигации торгуются на фондовом рынке. В нашем случае на ММВБ (Московская биржа). Напрямую покупать их физическому лицу нельзя. Только через посредников, имеющих соответствующие лицензии. Их называют брокеры. Именно брокеры выступают связующим звеном между вами и биржей. Заключая с ними договор, выбираете тариф, вносите деньги на счет и получаете доступ на биржу и можете заниматься торговлей. В нашем случае покупать облигации.

Из всего этого вытекает несколько вопросов:

- как выбрать брокера;

- какой тариф нам подойдет;

- что нужно для начала торговли.

Топ-10 самых доходных

Покупка этих бумаг демонстрирует наибольшую доходность. Облигации находятся в обращении, по ним проходят сделки, компании не в дефолте.

| Выпуск | Дата погашения | Доходность к погашению, % год. | В обращении, млн RUB |

| Открытие Холдинг-3-об | 17.09.2027 | 578 437,10 | 7000 |

| ФК Меркурий-1-об | 28.11.2019 | 4 472,30 | 380 |

| СЖИ-1-боб | 14.12.2021 | 750,82 | 11000 |

| Открытие Холдинг-2-боб | 20.04.2028 | 612,30 | 7000 |

| Росбанк-1-25-боб | 28.07.2025 | 394,44 | 6000 |

| Финанс-менеджмент-1-об | 24.06.2020 | 242,15 | 500 |

| Открытие Холдинг-БО-П01 | 26.05.2032 | 235,95 | 35000 |

| Главная дорога-6-об | 22.11.2028 | 195,45 | 8172,92 |

| Ашинский метзавод-1-боб | 17.06.2024 | 170,92 | 1000 |

| ДелоПортс-1-об | 14.11.2025 | 125,11 | 3000 |

Типы евробондов

Можно привести глубокую классификацию по типу погашения, частоте выплат, типу купона и прочим критериям. Но с точки зрения доходности ключевым является тип эмитента. Есть 2 типа:

- Государственные – эмитентом является Министерство финансов. Для них характерна практически 100% гарантия выплат, но купон ниже по сравнению с корпоративными евробондами.

- Корпоративные – доходность колеблется в широком диапазоне, а эмитентом являются отдельные компании. Для крупных стратегически значимых предприятий риск невыплат купонов практически нулевой, поэтому выплаты сопоставимы с государственными евробондами.

Между надежностью и доходностью всегда сохраняется обратная зависимость. В природе не существует ценных бумаг, которые бы давали надежность, сопоставимую с инвестированием в государственные евробонды, и одновременно с этим максимальный доход.

Муниципальные облигации

Большинство муниципальных облигаций (исключение – буквально 2 выпуска) торгуются с амортизацией – т.е. эмитент постепенно погашает тело облигации. За счет этого доходность облигаций постепенно падает, так как купон платится в процентах от текущего номинала.

При снижении ключевой ставки инвестировать в облигации с амортизацией – не самая лучшая идея, так как доходность таких бумаг постепенно снижается, а высвобожденные деньги приходится инвестировать куда-то еще. Если в ваши планы входит «купить и забыть», то такие облигации вам не подойдут.

С другой стороны, амортизация хорошая для корпоративных облигаций – вы постепенно будете возвращать капитал и снизите риски, что дефолт одного эмитента нанесет вашему портфелю существенный вред.

В целом доходность к погашению муниципальных облигаций выше, чем ОФЗ – причем при сопоставимом уровне риска. Поэтому такие облигации могут оказаться интереснее.

Самые доходные муниципальные облигации в 2021 году – в таблице.

| Название облигации | Дата погашения | Период выплат | Купон, в % годовых | НКД | Цена, в % от номинала | Эффективная доходность к погашению, в % годовых |

| Карач-ЧеркесРесп-35001 | 2024-12-18 00:00:00 | 4 | 8.7 | 7.39 | 105.78 | 6.82 |

| Хакасия Респ-35006-об | 2023-11-02 00:00:00 | 4 | 11.7 | 25.32 | 108.87 | 6.77 |

| ТомскАдм-34008-об | 2025-12-27 00:00:00 | 4 | 6.7 | 3.49 | 100.60 | 6.65 |

| Ульяновская область-35002 | 2027-06-25 00:00:00 | 2 | 6.6 | 36.89 | 100.69 | 6.54 |

| Краснодар-34003-об | 2025-12-23 00:00:00 | 4 | 6.7 | 4.22 | 101.40 | 6.42 |

| Карелия Респ-35018-об | 2023-10-15 00:00:00 | 4 | 8 | 15.78 | 103.04 | 6.40 |

| Томская Обл-35067-об | 2027-07-23 00:00:00 | 4 | 6.7 | 9.36 | 101.77 | 6.39 |

| Омская Обл-35004-об | 2025-11-24 00:00:00 | 4 | 6.45 | 9.37 | 100.84 | 6.38 |

| Тамбовская Обл-35004-об | 2025-12-05 00:00:00 | 4 | 8 | 7.89 | 106.00 | 6.37 |

| СвердловскОбл-35009-об | 2027-11-17 00:00:00 | 4 | 6.25 | 10.1 | 100.50 | 6.27 |

| СвердловскОбл-35008-об | 2027-07-29 00:00:00 | 4 | 6.1 | 13.2 | 99.87 | 6.27 |

| Марий Эл-35008-об | 2024-08-21 00:00:00 | 4 | 8.6 | 12.25 | 105.21 | 6.25 |

| КалининградОбл-35003-об | 2027-06-16 00:00:00 | 4 | 6.1 | 4.01 | 100.01 | 6.24 |

| Ярославская Обл-35018-об | 2026-05-24 00:00:00 | 4 | 6 | 30.41 | 99.70 | 6.23 |

| НижегородОбл-35015-об | 2026-05-27 00:00:00 | 4 | 6.1 | 8.86 | 100.08 | 6.22 |

| Ульяновская область-35001 | 2024-12-07 00:00:00 | 4 | 8.1 | 10.65 | 104.91 | 6.21 |

| КалининградОбл-35002-об | 2024-12-17 00:00:00 | 4 | 7.91 | 6.93 | 105.83 | 6.18 |

| Орловская область-34001 | 2022-11-26 00:00:00 | 4 | 8.3 | 3.66 | 103.16 | 6.15 |

| СПетербург-2-35003-об | 2027-04-13 00:00:00 | 2 | 6.05 | 13.43 | 100.00 | 6.14 |

| Ярославская Обл-35017-об | 2025-06-24 00:00:00 | 4 | 7.95 | 23.74 | 105.19 | 6.08 |

| Курская область-35001-об | 2025-10-12 00:00:00 | 4 | 7.96 | 0.16 | 104.67 | 6.05 |

| КраснодарКрай-35002-об | 2025-06-03 00:00:00 | 4 | 7.63 | 9.62 | 104.57 | 6.04 |

| НовосибирскаяОбл-34021-об | 2025-10-14 00:00:00 | 4 | 5.85 | 0.32 | 99.82 | 6.03 |

| КраснодарКрай-35001-об | 2024-08-09 00:00:00 | 4 | 8.6 | 15.08 | 106.60 | 6.02 |

| СПетербург-2-35002-об | 2026-12-04 00:00:00 | 2 | 7.65 | 7.55 | 105.79 | 6.02 |

| Мордовия Респ-34003-об | 2021-09-03 00:00:00 | 4 | 11.7 | 5.51 | 103.58 | 6.00 |

Зачем покупать облигации

Облигации — это менее рискованное вложение по сравнению с акциями, поэтому многие инвесторы покупают их, чтобы снизить риски своего портфеля. Доходность по облигациям известна заранее — при выпуске облигаций компания указывает, какой доход и как часто она будет платить.

Один из способов заработать на облигациях больше, чем на банковском вкладе — купить облигации на ИИС, выбрать тип вычета А, если есть официальный доход, и ежегодно получать дополнительно еще и налоговый вычет.

Например, владелец автомойки выпустил облигации на 3 года номиналом 1000 рублей. Общая сумма выпуска составила 5 млрд рублей, а купон — 40 рублей, который будет выплачиваться 2 раза в год. Так, инвесторы будут получать 2 раза в год по 40 рублей на бумагу, а в конце срока обращения облигации вернут их номинальную стоимость — 1000 рублей за облигацию.

Собрав портфель из облигаций, можно рассчитывать на доход по купонам несколько раз в год, а также возврат номинала. Если инвестор использует ИИС с типом вычета А и пополняет счет на 400 000 рублей в год и не выводит деньги, он может рассчитывать и на налоговый вычет до 52 000 рублей. Таким образом, доходность такого портфеля будет складываться из выплат по купонам, возврата номинала облигаций, а также 13% от тех денег, что инвестор внес на ИИС. Владельцы брокерского счета не могут получить налоговый вычет, но могут рассчитывать на ряд льгот, например, на льготу на долгосрочное владение акциями.

Пример расчета доходности облигаций при использовании возможностей по вычету на ИИС.

Другой вариант — купить облигации по номиналу в день выпуска и продать их на бирже в любое время за ту цену, которую инвесторы будут готовы ее перекупить.

Если интерес к облигациям эмитента высок, то на бирже цена этих бумаг может вырасти.

Когда владелец автомойки выпускал облигации с доходностью 6%, ставки по депозитам были 5% и инвесторов это устраивало. Но потом ставки по депозитам стали 4%, и облигации предпринимателя стали более привлекательными для инвесторов, так как купон дает доход уже на 2% выше. Теперь его облигации на бирже готовы купить многие, и цена бумаги составляет уже 1010 рублей. Сумма долга предпринимателя не меняется, но меняется суть игры: теперь инвестор может перепродать бумаги за 1010 рублей. А если ставки по депозитам вырастут, то цена облигации снизится до 990 рублей, тогда инвестор может ее купить: ведь номинал ее не поменяется, и в дату погашения он получит за нее 1000 рублей.

В веб-версии сервиса Газпромбанк Инвестиции можно увидеть актуальную цену облигации в правом верхнем углу. В строке «Доходность к погашению» указано, сколько заработает инвестор, если продержит облигацию до срока погашения. В строке «Номинал» указана номинальная стоимость облигации. Инвесторам будет интересен параметр «Спред» он показывает, насколько активно торгуют ценной бумагой на бирже.

Инвестирование в облигации относят к консервативным методам инвестирования, потому что их доходность более прогнозируема, чем доходность акций.

С чего начать

Начинать деятельность инвестора лучше всего с изучения информации по доходности облигаций и всех затратах во время совершения сделок. Облигации в России приобретаются двумя основными путями – через банк или через брокера.

В обоих случаях покупателю ценных бумаг предстоит оплачивать сопутствующие расходы в виде комиссий за сопровождение сделок, абонентские платы, комиссии за вывод средств и т.д

Важно изначально подсчитать предстоящие затраты и определить для себя наиболее оптимальный вариант покупки

В целом, выбор варианта инвестирования должен базироваться на изучении трёх критериев:

- надёжности компании-эмитента – покупатель акций должен удостовериться в платёжеспособности и доброй репутации фирмы, которую кредитует;

- доступности – чем сложнее процесс купли-продажи бумаг, тем меньше инвесторам хочется в него вникать;

- тарифах – некоторые более длительные по времени варианты покупки облигаций принесут в конечном итоге больше прибыли.

Все сделки по ценным бумагам происходят на фондовом рынке. Доступ к операциям можно получить только через брокерские компании.

Важно серьёзно подойти к процессу выбора брокера – от этого напрямую зависит успех дальнейшей деятельности

Еврооблигации

Это облигации российского рынка в иностранной валюте. Доходность по ним варьируется от 1 до 10%. Их отличает высокая стоимость. Продажа евробондов производится лотами по 100-200 штук, при этом номинал одной бумаги составляет, как правило, 1000 единиц валюты.

Таким образом, для покупки, скажем, лота из 200 единиц потребуется 200 000 долларов или евро. Конечно, начинающему инвестору это не по карману.

Поэтому специалисты советуют вкладывать средства в валютные бонды не напрямую, а через доверительное управление. Например, через Сбербанк можно инвестировать в это суммы от 1 тысячи рублей.

Приятный бонус для владельцев облигаций

Для тех кто еще сомневается, а стоит ли вкладывать деньги в облигации есть небольшой бонус. А именно, главное различие между банковскими вкладами и облигациями. Это ликвидность и сохранность начисленной прибыли (купонного дохода).

Ведь как происходит в банке, если вы открываете депозит на длительный срок, но потом, в силу ряда причин (допустим срочно нужны деньги), вам необходимо изъять часть средств или вообще закрыть вклад? Вы теряете все начисленные проценты за прошедший период. Ну может быть, банк накинет вам пару рублей по смехотворной ставке в 2-3% годовых (за счет досрочного закрытия вклада).

В облигациях немного по другому действует механизм начисления прибыли. Есть заранее известный купонный доход (аналог банковской ставки по вкладу). Этот купон начисляется ежедневно на саму стоимость облигации. И если вы захотите продать облигации, то вы получите весь начисленный купонный доход пропорционально периоду, в течение которого вы являлись владельцем этих облигаций.

Поясню на примере.

Второй бонус для владельцев облигаций — это освобождение от уплаты налога на прибыль. Открывая банковский вклад, с вас возьмут налог на прибыль в размере 35% с разницы между текущей банковской ставки и ставкой рефинансирования +5%.

Конечно, не ахти какие деньги, но все равно неприятно, когда у тебя забирают часть прибыли.

ОФЗ, как было описано выше не облагаются подобным налогом.

Выбор брокера

Брокерские дома, предоставляющие доступ на фондовый рынок работают по всей России. Во-первых, это компании, специализирующиеся именно на таких услугах. Во-вторых, в крупнейших банках страны, например, таких как Сбербанк, ВТБ24, Альфа-банк, Открытие, есть отделы занимающиеся работой с клиентами именно по фондовой бирже.

В пользу кого сделать свой выбор?

Критериев отбора несколько:

- Надежность.

- Доступность.

- Тарифы.

Надежность. Смотрим в первую очередь на крупные компании, работающие в данном направлении много лет. Это как с закрытием банков. Каждый месяц у нескольких отзывают лицензию. Чтобы у вас не было проблем в будущем, выбираем среди лучших.

Вот список из 10 самых крупнейших брокеров России:

- Открытие

- Финам

- БКС

- Сбербанк

- ВТБ

- Алор

- Церих

- Атон

- Ренессанс

- Айти

Заключение договора с брокером

Основными пунктами договора с брокером являются:

- предмет договора, в котором указывается какие услуги должна оказывать инвестиционная компания своему клиенту;

- порядок исполнения поручений клиента и размер комиссии брокера за проведенные сделки;

- гарантии правильного и своевременного проведения сделки, которые дает брокерская компания своему клиенту;

- ответственность сторон и порядок рассмотрения споров, которые могут возникнуть в период действия брокерского договора.

Помимо договора на обслуживание клиентом заключается дополнительный документ, а именно договор на оказание услуг депозитария (места хранения ценных бумаг).

На стадии заключения договора клиенту подбирается оптимальный тарифный план и открывается доступ к выбранной торговой площадке.

Брокером может выдаваться специальная программа, например, Квик или логин и пароль от личного кабинета на сайте компании, где есть доступ к интернет программе общего пользования.