Инвестиции в облигации. выгодно ли вкладывать деньги в облигации?

Содержание:

- Как выбрать ОФЗ для покупки?

- Простыми словами облигации — это…

- Что такое ИОС?

- Так сколько же приносят вложения в облигации?

- Типы евробондов

- Как платить налоги

- Что лучше: бонды или дивидендные акции

- Что это такое?

- Прогноз относительно доходности облигаций в 2021 году

- Преимущества инвестиционных облигаций Сбербанка

- Что влияет на доходность облигаций

- Депозит или облигации

- Дисклеймер (прочесть обязательно!)

- Налогообложение для физических лиц

- Что можно купить на ИИС

- Ставки по вкладам готовы к старту

- Как расшифровываются аббревиатуры в конце названия облигации

- Цена облигаций в России

- Что такое ОФЗ

- Сколько можно зарабатывать на ценных бумагах?

- Что такое длина облигации

- История термина

- Заключение

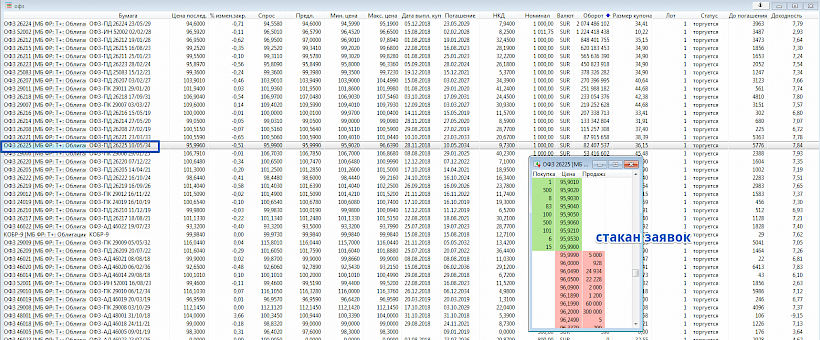

Как выбрать ОФЗ для покупки?

Торговля облигациями осуществляется в торговом терминале. В большинстве случаев — это QUIK. Перед началом необходимо настроить программу. Далее все не сложнее работы с Excel. Выводится список всех доступных бумаг. И производим сортировку по нужному параметру.

Это может быть:

- доходность;

- период обращения;

- размер или периодичность выплаты купона;

- дневной оборот на бирже;

- и многое другое.

Если вам интересует в первую очередь доходность, после сортировки все самые выгодные бумаги будут сверху. Вам останется только выбрать подходящие и совершить покупку.

Более подробно описано в статье: как настроить программу КВИК для покупки облигаций.

Простыми словами облигации — это…

Инвестиционный инструмент в виде долговой бумаги. То есть покупая облигации, инвестор дает в долг эмитенту — государству либо коммерческой организации свои средств под проценты.

А теперь давайте подробней разберемся, что же такое облигации и какими они бывают?

Какими бывают облигации

Чаще всего облигации отличают по четырем основным характеристикам.

По типу эмитента их выпускающего:

- международные — продаются на иностранных рынках;

- Государственные:

- федеральные — выпускает государство при нехватке бюджета;

- муниципальные — выпускают местные власти;

- корпоративные — выпускают компании для оплаты своих проектов.

По срокам размещения:

- Краткосрочные – размещаются на срок от 1 года до 3 лет.

- Среднесрочные – размещаются на срок от 3 до 7 лет.

- Долгосрочные – срок размещения от 7 лет и выше.

Чем больше срок облигации, тем выше ее доходность. Дело в том, что спрогнозировать экономическую ситуацию вдолгую гораздо сложнее, поэтому дополнительные процентные пункты служат своеобразным бонусом за риски.

По типу процентных ставок

Процентная ставка фиксированная. В этом случае купоны имеют одинаковую стоимость до конца погашения облигации. В большинстве своем на биржах преобладают именно такие облигации. Они понятны инвесторам и просты в расчётах потенциальной доходности.

Плавающая процентная ставка. Доходность по такой облигации привязывается к определенным параметрам, к примеру, ставке Центробанка, значению инфляции или еще каким-либо показателям.

По получению дохода

Купонные выплаты. Инвесторы получают стабильный доход с облигаций за счет купонов с фиксированной стоимостью. Годовая доходность распределяется равномерно в стоимости купонов. Купоны могут выплачиваться как раз в год, так и каждый месяц.

Дисконтные выплаты. Такие облигации продаются изначально со скидкой к своему номиналу, а инвестор получает доход за счет курсовой разницы, которая к дате погашения приближается по стоимости к номинальной. Такие облигации по своей сути очень близки к торговле акциями, только колебания их цены минимальны и в целом тренд постоянно восходящий.

Различия в погашении облигации. В большинстве случаев эмитент полностью рассчитывается с инвесторами по окончанию срока обращения облигации. В эту дату выплачивается последний купон и полная стоимость облигации по номиналу. Однако есть амортизируемые облигации, погашение которых происходит частями, тоже в заранее оговоренные даты. Поскольку часть облигации выплачена, то и последующие купонные выплаты будут меньше, пропорционально оставшемуся телу облигации.

Что такое ИОС?

Инвестиционные облигации Сбербанка – это ценные бумаги, запущенные в обращение на Московской бирже. Особенность инструмента заключается в защите капитала инвестора. Это означает, что если в покупку актива вкладывается 1000 рублей, то банк гарантировано вернет эту сумму. ИОС имеют 2 вида дохода:

- гарантированный;

- дополнительный.

В чем разница между этими типами доходности? Дополнительную прибыль инвестор получает только в том случае, если остается держателем ценной бумаги до наступления экспирации. В случае досрочного погашения, на его баланс зачисляется только гарантированный доход – 0,01 от номинала.

Облигации Сбербанка можно купить на индивидуальный инвестиционный счет. Их можно в любой момент продать или приобрести на бирже. В теории это ликвидный инструмент. Однако многие инвесторы сталкиваются с проблемами при продаже, если случилась просадка котировок. Найти покупателя в таком случае будет очень непросто.

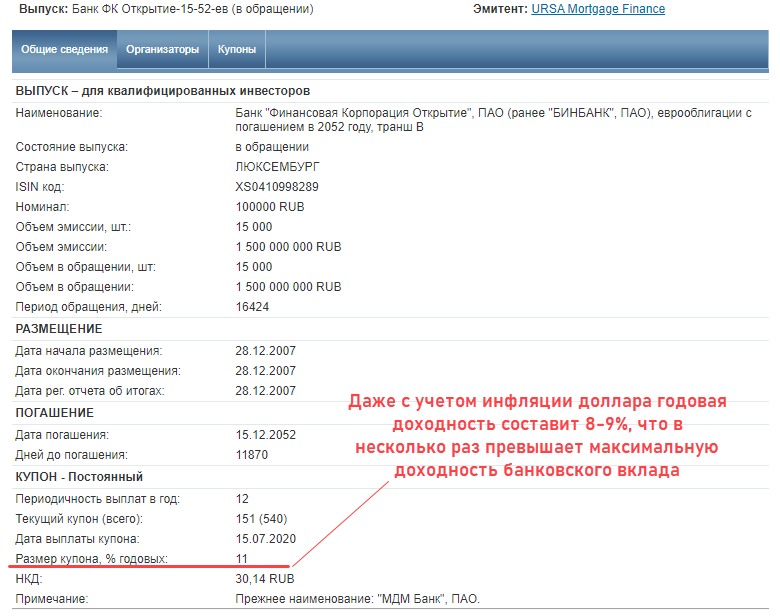

Так сколько же приносят вложения в облигации?

В зависимости от условий выпуска банки выплачивают по облигациям купоны (аналог процентов по вкладам) – ежеквартально, раз в полгода или раз в год. Согласно данным «Сбербанк Инвестор», доходность облигаций банков, обращающихся на бирже, варьируется от 6,1% до 7,5% годовых, то есть превышает даже самые привлекательные ставки по вкладам.

Но есть большое «но»: весь доход, полученный от облигаций банков, вне зависимости от размера облагается НДФЛ. То есть полученный вами доход нужно уменьшить на 13% налоговых отчислений. В случае с вкладами налогом облагается доход, превышающий 42,5 тысячи рублей.

В цифрах это выглядит так: вкладываем 1 млн рублей в облигации выбранного банка под 7,5% годовых, через год получаем 75 тысяч рублей, платим 9,75 тысячи рубля государству по подоходному налогу, в итоге имеем окончательный доход в размере 65,25 тысячи рублей. Это чуть больше, чем по самому привлекательному вкладу (62,08 тысячи рублей), но мы ещё не учли комиссию, которую придётся заплатить брокерской компании.

Таким образом, конечный доход от вкладов и от облигаций не сильно отличается друг от друга. Облигации принесут чуть больше денег, даже с учётом НДФЛ, но в отличие от вкладов возврат сбережений гарантируется не государством, а самими компаниями.

Типы евробондов

Можно привести глубокую классификацию по типу погашения, частоте выплат, типу купона и прочим критериям. Но с точки зрения доходности ключевым является тип эмитента. Есть 2 типа:

- Государственные – эмитентом является Министерство финансов. Для них характерна практически 100% гарантия выплат, но купон ниже по сравнению с корпоративными евробондами.

- Корпоративные – доходность колеблется в широком диапазоне, а эмитентом являются отдельные компании. Для крупных стратегически значимых предприятий риск невыплат купонов практически нулевой, поэтому выплаты сопоставимы с государственными евробондами.

Между надежностью и доходностью всегда сохраняется обратная зависимость. В природе не существует ценных бумаг, которые бы давали надежность, сопоставимую с инвестированием в государственные евробонды, и одновременно с этим максимальный доход.

Как платить налоги

Инвесторы платят налоги со всех доходов на бирже, в том числе по купонам облигаций и положительную разницу между ценой покупки и продажи. НДФЛ в каждом из случаев составляет 13% и его автоматически удерживает и платит брокер. В случае с купоном это произойдет сразу при совершении операции, а в случае с доходом от купли-продажи — по итогам года или при выводе средств.

Есть несколько способов снизить сумму налога за продажу облигаций, которые доступны владельцам ИИС и брокерских счетов.

Владельцы ИИС могут не платить налог за продажу облигаций, воспользовавшись вычетом типа Б. Согласно условиям, держатель счета освобождается от уплаты НДФЛ на торговлю ценными бумагами. Доход от продажи облигаций попадает под это условие, поэтому, если инвестор купил облигацию по номиналу за 1000 рублей, а продал за 1200 рублей, его доход в 200 рублей не будет облагаться налогом в 13%.

Если купить облигации на обычный брокерский счет и продержать их не менее 3 лет, то можно воспользоваться льготой на долгосрочное владение. Тогда платить налог на продажу облигаций тоже не придется.

Допустим, инвестор купил 1000 облигаций по номиналу в 1000 рублей за штуку в декабре 2018 года на сумму 1 млн рублей на брокерский счет. В январе 2022 году цена облигаций достигла 1200 рублей, и инвестор решил продать ценную бумагу. Таким образом, сумма его дохода составит 200 000 рублей, а налог 13% ему платить не придется.

Что лучше: бонды или дивидендные акции

Я считаю, что лучше облигации. Сейчас я расскажу вам о доходности бондов и облигаций, чтобы вам было легче выбрать:

- Потенциальный размер дохода. Для акций – не ограничен. Что касается облигаций, стандартно не превышает 2-5%, но есть и более доходные ценные бумаги для опытных инвесторов. Однако и риск по ним выше.

- Средняя доходность. Российский рынок акций год назад вырос на 25 %, в то время как бондов – всего 10-12 %;

- Предсказуемость дохода. Что касается облигаций, доходность известна заранее в момент покупки. Котировки акций подвержены значительным колебаниям.

- Источники доходности. Для акций – дивиденды и изменение рыночной стоимости. Для бондов – доход по купонам и изменение рыночных цен.

Облигации – это устойчивый и надежный инструмент, в то время как акции непредсказуемы.

Что это такое?

Облигации – наиболее близкая альтернатива банковским вкладам на фондовом рынке. Это ценные бумаги (долговые обязательства компаний или государства), которые работают примерно по тому же принципу, что и банковский вклад. Вы покупаете облигацию за 100 руб., а через год (или любой другой оговоренный срок) вам обещают вернуть эти 100 руб., плюс фиксированный процент дохода, который может выплачиваться раз в квартал, полугодие или год. При покупке облигации номиналом 100 руб. за 100 руб. с процентной ставкой 10% годовых сроком 1 год, вы через год получите 110 рублей.

Облигации обращаются на фондовом рынке. Их можно купить либо самостоятельно, открыв счёт у брокера, либо через управляющую компанию, купив пай в ПИФе.

Облигации выпускаются на определённый срок. Он может составлять 1, 2, 3 года и больше. Если вы решите продать облигации досрочно, например, через полгода, то в случае благоприятной ситуации на рынке можете вернуть их полную стоимость и получить проценты за шесть месяцев в полном объёме, то есть 100+5 руб.

Облигации обращаются на фондовом рынке, их стоимость может снизиться. Это зависит от международной обстановки, политики Центробанка, ситуации в конкретной компании или отрасли. Участники рынка каждый день покупают и продают бумаги. По этой причине, если вы решите продать купленную за 100 руб. облигацию через полгода после покупки, на фоне негативных новостей, то можете прогадать. Вы, конечно, получите по ней все проценты за 6 месяцев, то есть 5 руб., но при этом стоимость самой ценной бумаги может упасть до 95 руб. Именно за такую сумму её можно будет продать. В итоге вы в лучшем случае останетесь при своих.

Но если ситуация изменится в вашу пользу и, например, США снимет санкции с России, стоимость облигаций наоборот вырастет, и вы сможете продать её, например, за 105 рублей, и опять же получить свой процент в размере 5 руб. Однако, повторим, гарантированно вернуть свои 100 рублей плюс 10% годовых вы сможете только когда пройдёт оговоренный ранее срок выпуска.

В отличие от банковского вклада, где государство гарантирует возврат 1,4 млн руб. в случае закрытия банка, возврат средств по облигации гарантирует только тот, кто эту облигацию выпустил – государство в случае с гособлигациями или компания. По этой причине, выбирая подходящую облигацию, нужно ориентироваться не только на её срок и доходность, но и на надёжность выпустившей её компании.

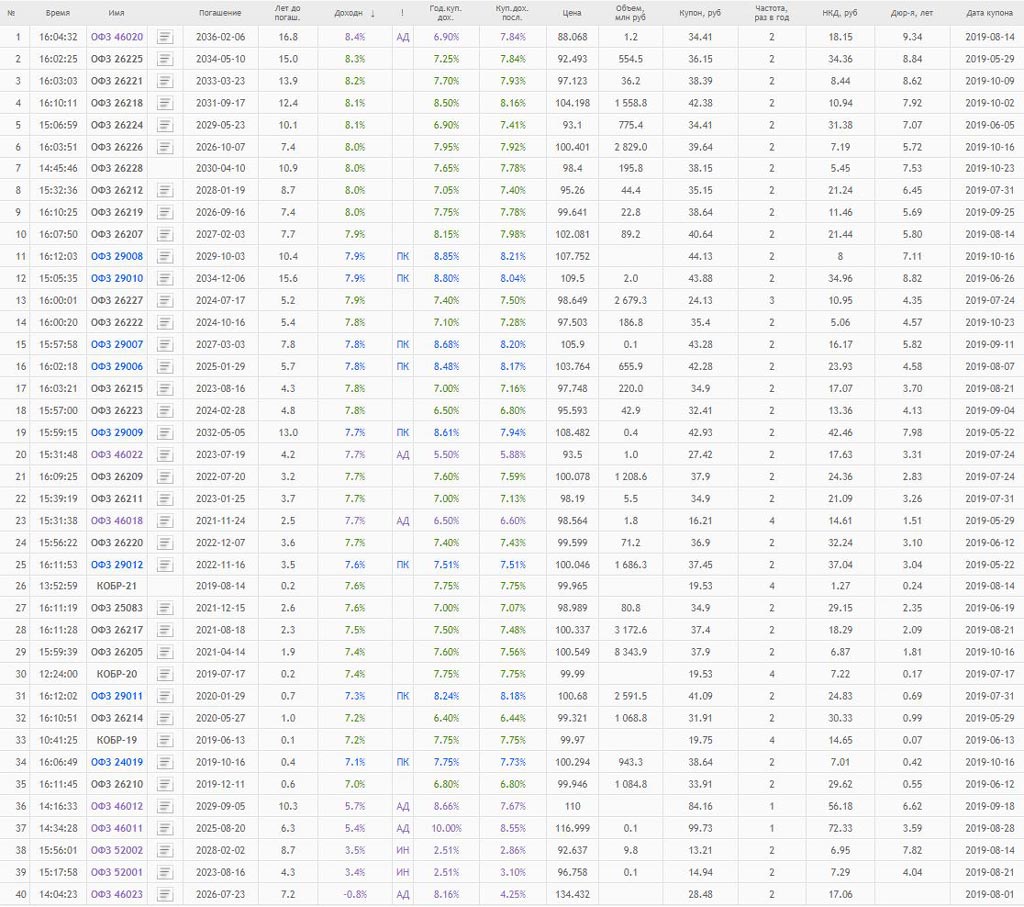

Прогноз относительно доходности облигаций в 2021 году

Предлагаю ознакомиться с составленным мною прогнозом. Прошу учесть следующее:

— котировка меняется постоянно, поэтому, указанная в % стоимость ценной бумаги, может немного не совпадать реальными цифрами;

— покупая облигацию на вторичном рынке, потребуется оплатить не только ее рыночную стоимость, но и накопленный купонный доход (НКД).

• Длинные ОФЗ

Ценные бумаги со сроком погашения через 5 лет и более, которые можно приобрести и «забыть», поскольку к указанной дате погашения инвестор получит всю, ранее гарантированную доходность.

• Короткие ОФЗ

К их числу я отношу долговые государственные ценные бумаги, срок погашения которых истекает в течение 5 лет. Ну, моя классификация в этом случае немного отличается от общепринятой. Ведь короткими обычно называют бонды, срок погашения которых составляет около 3 лет.

В отличие от длинных, короткие ценные бумаги этого вида отличает более высокая устойчивость к кризисным явлениям. Их котировка не столь зависима от экономической ситуации. Но за это приходится платить – их доходность ниже.

• Муниципальные облигации

Большая часть муниципальных облигаций торгуется с амортизацией. Эмитент, в этом случае, проводит постепенное погашение тела ценной бумаги. Из-за этого их доходность постепенно снижается, ведь купонный доход начисляется в процентах на размер текущего номинала.

При нынешних ключевых ставках инвестирование в облигации с амортизацией не позволяет рассчитывать на высокий доход. Для инвестора, предпочитающего приобретать ценные бумаги надолго, такой вариант не подходит, поскольку необходимо вкладывать полученные от эмитента деньги в новые активы.

Однако, у муниципальных ценных бумаг более высокая доходность к погашению, чем у ОФЗ. А уровни рисков – сопоставимы.

• Корпоративные облигации государственных и квазигосударственных компаний

Сюда я включил облигации госкомпаний (более 50% акций принадлежит государству) и квазигосударственных (государство участвует в них опосредованно, действуя через материнские организации).

Газпром отнесен мною также к госкомпаниям, хотя это частная структура, но является естественной монополией, контролируется государством.

• Облигации компаний, акции которых торгуются на Мосбирже

Интерес представляют и облигации эмитентов, которые имеют листинг на Московской бирже. Уровень риска, в этом случае, немного выше, чем у выпущенных госкомпанией бондов, хотя эти ценные бумаги достаточно надежны.

Вероятность дефолта приведенных в таблице компаний очень низкая, а вот доходность к погашению относительно высокая — от 4,94 % до 6,49 %.

• Облигации внебиржевых коммерческих структур

Предлагаю перечень облигаций, чья доходность будет самой высокой в 2021 году (по моему прогнозу) – долговые ценные бумаги внебиржевых компаний с высоким кредитным рейтингом.

Их средняя доходность – от 4,32 % до 6,52 %. У каждой из представленных ниже компаний имеются разные кредитные рейтинги, следовательно, к выбору следует подходить внимательно.

• Высокодоходные облигации

В таблице приведен перечень облигаций с наиболее высоким купоном. При низкой их стоимости и высоком риске.

Доходность к погашению, в этом случае, максимальная – от 8 % до 13,41 %. Кредитные рейтинги эмитентов — разные, поэтому анализировать перспективу инвестирования в ВДО следует тщательно.

Надеюсь, что представленная мною информация будет полезна читателю, позволит дополнить инвестиционный портфель надежными и доходными активами

Спасибо за внимание, всегда ваш Максимальный доход!

Преимущества инвестиционных облигаций Сбербанка

Несмотря на все озвученные недостатки ИОС, у этого биржевого инструмента есть определенные преимущества, о которых тоже нужно упомянуть:

- гарантированная защита капитала – вне зависимости от того, как будут развиваться события, инвестор получит возврат вложенных средств;

- проверенный эмитент – эмитентом выступает Сбербанк или его дочерняя компания, но в любом случае этой организации можно доверять;

- увеличение доходности – если купить облигации Сбербанка на индивидуальный инвестиционный счет, то можно немного увеличить прибыльность инструмента.

Плюсы биржевого инструмента есть, но они незначительны.

Что влияет на доходность облигаций

Доходность облигации зависит от ключевой ставки Банка России, надежности компании и срока вложения.

Ключевая ставка. Это процент, под который Банк России выдает кредиты банкам и принимает от них деньги на депозиты. Чем выше ключевая ставка, тем выше процент по депозитам и кредитам.

Если ставка повысится, то цена текущих облигаций снизится, а у новых выпусков облигаций изменится купон. И наоборот, если ставка уменьшается, то цена текущих облигаций увеличивается.

Почему это так работает: если ставка увеличивается, то инвестору становится невыгодно покупать облигации, потому что проценты по вкладам и новым облигациям будут привлекательнее. Поэтому цена старых выпусков облигаций падает, но при этом растет доходность к погашению. А если ключевая ставка уменьшается, то цена выпущенных облигаций растет, уменьшая доходность к погашению — ведь все хотят получать более высокие проценты.

Срок. За несколько лет ключевая ставка может измениться в любую сторону. Чем больше срок, тем тяжелее спрогнозировать доходность, поэтому обычно на облигации с длительным сроком ставка купона выше. Так происходит потому, что чем больше срок, тем больше неопределенность, и за этот риск компания или государство готовы платить больше.

У облигаций с длинным сроком погашения есть еще риски. Допустим, вы купили облигацию сроком на 10 лет, а через 3 года ключевая ставка резко повысилась, и цена облигации снизилась. Если продавать облигации сейчас — будет убыток. Держать дальше — невыгодно, так как по другим облигациям ставка будет уже выше. То есть, инвестиции могут стать невыгодны.

Как менялись цены гособлигаций на 2 года и на 10 лет, %

Начинающим инвесторам сложно спрогнозировать доходность и просчитать риски в ближайшие годы, поэтому им стоит рассматривать облигации со сроком погашения до трех лет.

Надежность компании. Облигации принято обозначать рейтингами надежности. Рейтинги надежности составляют рейтинговые агентства. Например, в России это — «Эксперт РА» и АКРА. Чем выше у компании надежность, тем ниже ставка купона и наоборот.

Самые надежные облигации — это облигации федерального займа или сокращенно ОФЗ. Их выпускает государство: шанс того, что оно не вернет деньги — меньше всего. Если риск низкий, то и ставка купона низкая — по ОФЗ они выше депозита на 1-2 %.

Крупные компании в теории менее надежны, чем государство. Поэтому ставка купона по корпоративным облигациям выше.

Еще выше доходность по облигациям у малого и среднего бизнеса. В теории они и есть самые доходные. Но такие компании часто не могут выполнить свои обязательства и есть риски, что они могут не вернуть вам деньги.

Депозит или облигации

Если ставить вопрос: «Что приносит большую прибыль облигации федерального займа или вклад?», то однозначно выгоднее вложиться в облигации.

Но здесь не нужно слепо смотреть только на доходность. Следует просто включить голову и проанализировать несколько других факторов:

- Срок вложений.

- Имеющуюся на руках сумму.

- Преследуемую цель.

- Временные затраты на открытие счета.

Например, на руках у вас есть 30 тысяч рублей и вы планируете вложить их на 3 месяца. В банке вам дают 6% годовых, по облигациям можно получать — 10%. Если перевести в деньги: вклад принесет около 1,5% или 450 рублей. Облигации — 2,5% или 750 рублей. Разница в 300 рублей. Не думаю, что вы готовы ради нескольких дополнительных сотен открывать счет у брокера, переводить деньги, покупать бумаги и потом их продавать. Слишком много лишних движений за такую ничтожную дополнительную прибыль.

Или, у вас есть 10 000. Можно вложить на несколько лет. Разница в годовой доходности в процентах может составить 30-50 и даже 100%. Очень хорошо. Но в абсолютной прибыли мы опять видим не очень существенное различие. Опять буквально пару сотен рублей сверху при вложениях в облигации.

Поэтому перед принятием решения нужно взвесить все за и против.

Дисклеймер (прочесть обязательно!)

Всё сказанное ниже не является индивидуальной инвестиционной рекомендацией. Я не советую покупать те или иные выпуски облигаций, а просто даю обзорную информацию об имеющихся в вашем распоряжении вариантах.

Решение инвестировать в ту или иную облигацию с ежемесячным купоном вы принимаете самостоятельно, я не несу ответственности за принятые вами действия.

Перед тем, как вложиться в облигацию, тщательно изучите все условия выпуска и проанализируйте самого эмитента. Во время кризиса 2020 года возможны дефолты даже надежных компаний, не говоря уже о разнообразных мелких конторах.

Как именно отбирать облигации и анализировать эмитенты, я пишу в своем курсе по инвестированию в ВДО. Новичкам советую скачать и прочитать бесплатный курс по инвестированию в облигации.

Налогообложение для физических лиц

Почти вся прибыль, полученная от биржевой деятельности, облагается налогом. В России его величина составляет 13 %.

В базу расчета налога не входит купонный доход, полученный с ОФЗ или муниципальных облигаций. От уплаты освобождается доход по ценным бумагам, срок владения которыми превысил 3 года.

Во всех остальных случаях брокер ведет учет величины торгового счета клиента. Если была зафиксирована прибыль, с этой суммы будет удержано 13 %. Отрицательный результат торговли налогом не облагается, поэтому иногда лучше фиксировать убытки и переоткрыть все позиции, чтобы отложить уплату налога.

Что можно купить на ИИС

Основной вопрос, от которого во многом зависит ваша доходность – что купить на ИИС. В любой момент вы можете купить облигации на ИИС и многие другие активы:

- акции российских и зарубежных компаний;

- корпоративные облигации (российские и иностранные);

- иностранная валюта;

- ETF – портфель из большого количества ценных бумаг;

- фьючерсы;

- опционы и другие.

Доход можно получать из разных источников:

- положительная разница между продажей и покупкой ценных бумаг;

- дивиденды по акциям;

- купонный доход по облигациям;

- доходы от передачи средств в доверительное управление;

- заработок на разнице курсов валют.

Т.е. ваш выбор практически не ограничен – вы можете составить портфель практически из любых активов. Вместе с тем практически все инвесторы и эксперты единодушны, что наиболее правильное решение (особенно для новичков) – купить ОФЗ на счет ИИС. Так называют облигации федерального займа.

Это ценные бумаги, которые выпускаются РФ в лице Минфина. Владельцам облигаций гарантируется выплата по номинальной цене в заранее определенную дату (например, 1000 рублей через 2 года), а также купонного дохода (выплата по процентам). В среднем доход составляет 5-6% годовых, причем чем больше срок погашения ОФЗ, тем доходнее бумаги (проценты увеличиваются до 7% и выше).

Ставки по вкладам готовы к старту

Совет директоров Центробанка РФ второй раз подряд повысил ключевую ставку, причём сразу на 0,5 процентного пункта. Это с большой долей вероятности приведёт к росту ставок по банковским вкладам, которые в прошлом году снизились до минимального уровня. Вкладчики в погоне за большей доходностью начали «перетекать» на фондовый рынок.

Так, председатель правления Московской биржи Юрий Денисов сообщил, что число физических лиц с брокерскими счетами уже превышает 11 млн человек, хотя три года назад их было чуть более миллиона. При таком росте интереса россиян к биржевым инструментам, по мнению эксперта, необходимо сделать так, «чтобы первые шаги начинающих инвесторов в мире финансов были продуманными и ответственными».

Мы открываем вклады в банках в надежде защитить сбережения от инфляции и даже немного заработать. Насколько выгоднее окажутся вложения в облигации банков?

Как расшифровываются аббревиатуры в конце названия облигации

А теперь поговорим о том, что такое все эти странные ПД, ПК, АД, об, боб и другие аббревиатуры после наименования бонда. Это не что иное, как обозначение типа облигации, чтобы инвесторам было проще с первого взгляда понять, с какой бумагой они имеют дело.

Итак, поехали.

Облигации с постоянной купонной доходностью имеют на конце названия аббревиатуру ПД, например, ОФЗ-26214-ПД. Что такое постоянный купон, я уже писал. Эмитент выплачивает оговоренную сумму раз в год, полгода или квартал. Например, выплата составляет 15% годовых. Номинал облигации – 1000 рублей. Значит, инвестор, владеющий облигацией на дату выплаты купона, получит 150 рублей. Если выплата раз в полгода, то за один раз он получит 75 рублей.

Облигации с переменной купонной доходностью имеет на конце названия обозначение ПД. Ставка не постоянная, а зависит от некоторых показателей, например, ставки рефинансирования ЦБ. Допустим, доходность купона определяется как +3 процентных пункта к ставке рефинансирования. Сейчас значение ставки 7,75%. Следовательно, купонная выплата составит 10,75%.

Облигация с амортизацией долга имеет на конце названия аббревиатуру АД, например, ОФЗ-46022-АД. Это означает, что эмитент будет постепенно погашать облигацию, чтобы полная выплата не легла на его нежный капитал тяжким бременем. Чаще всего погашают равными пропорциями – например, по 10% от начального номинала. К примеру, если номинал облигации составляет 1000 рублей, а срок погашения – 10 лет, то каждый год компания будет платить купон и еще по 100 рублей, уменьшая номинал ценной бумаги

Обратите внимание, что при уменьшении номинала снижается и купонная выплата!

Обыкновенная облигация – на конце названия ставится сокращение «об». Это стандартная корпоративная облигация с постоянным купонным доходом.

Биржевая облигация – на конце названия находится сокращение «боб». Биржевая облигация считается более надежной, чем обыкновенная, так как ее погашение гарантируется биржей, а не только эмитентом.

Цена облигаций в России

Облигации российских компаний стоят на Московской бирже столько, сколько покупатели готовы за них заплатить. Цена может превышать номинал или быть меньше него

Важно понимать, как происходит распределение накопленного купонного дохода (НКД) при покупке бумаги в период между датами эмиссии и погашения на вторичном рынке

Формула цены предложения проста:

| ПЦП = Н + НКД |

Где:

- ПЦП – предлагаемая цена продажи;

- Н – номинал облигации;

- НКД – накопленный купонный доход.

Это математическое выражение означает, что покупка корпоративных облигаций по номинальной цене в течение купонного периода невозможна. Держателю бумаги уже начислены определенные проценты на вложенную сумму, но получить свою прибыль до окончания оговоренного периода (обычно, полугодового), он не может, а терять ее у него нет желания.

Сумма накопленного дохода, в случае применения постоянной ставки, вычисляется по формуле:

Где:

- НКД – накопленный купонный доход;

- I – инвестированная в облигации сумма;

- N – годовая процентная ставка;

- T – количество месяцев, прошедших после последней купонной выплаты.

Иными словами, если приобрести облигацию, на которую начислен двухмесячный НКД, то придется заплатить больше номинала, но после окончания купонного периода эмитент компенсирует новому владельцу его затраты и добавит прибыль за время обладания бумагой.

При нефиксированных ставках (переменной, индексируемой и т. д.) НКД рассчитывается по более сложному алгоритму. Точные вычисления помогают произвести специальные формы, предоставляемые организациями-эмитентами.

Номинал российской облигации, как правило, равен одной тысяче рублей. Доходность, в зависимости от срока погашения и эмитента, колеблется от 5 до 12%. Устанавливается минимальное количество ценных бумаг, доступных для приобретения (например, 30 штук). Таким образом ограничивается нижний предел суммы инвестиций.

Что такое ОФЗ

О том, что такое облигации, мы уже рассказывали. ОФЗ — это облигации федерального займа, когда у инвесторов «занимает» деньги государство, а точнее — Министерство финансов. ОФЗ считаются самыми надёжными бумагами на российском фондовом рынке.

Вот какой путь проходят ОФЗ от Минфина до конечного инвестора.

Минфин выпускает облигации и отправляет их на аукцион. Там их раскупают крупные инвесторы, а потом продают на бирже, где облигации может купить любой желающий. Номинал облигаций при их выпуске обычно 1000 ₽. На бирже облигации торгуются в процентах от номинала, например 105 % или 95 %. Это значит, что цена облигаций будет 1050 ₽ или 950 ₽. Цена зависит от спроса и предложения: чем больше спрос, тем выше цена, и чем больше предложений, тем ниже цена облигаций.

За пользование деньгами Минфин также регулярно выплачивает проценты владельцу облигации — купоны. Купон всегда указывается в процентах к номиналу. Например, если Минфин выпускает облигации под 5 % годовых, это значит, что за год он выплатит 50 ₽.

Обычно выплаты идут 2 раза в год, через каждые 182 дня. Но количество выплат может быть и больше. В приложении ВТБ Мои Инвестиции есть облигационный календарь, в котором указаны размер купонов и периодичность выплат. Нужно зайти в раздел «Биржа» — «Облигации» — «Купонный календарь».

За время владения облигацией инвестору начисляется накопленный купонный доход (НКД). Если вы продали облигацию до того, как Минфин выплатит очередной купон, то положенные деньги всё равно получите — их вам заплатит покупатель вашей облигации.

Поясним на примере. Саша купил облигацию с купоном 65 ₽, ближайшая выплата по ней через 150 дней. Но Саша продал облигацию раньше — через 120 дней. Купон за эти 120 дней ему заплатит Катя, покупатель облигации. Вот как посчитать купонный доход:

65 ₽ : 150 дней · 120 = 52 ₽.

Значит, при продаже облигаций Саша получит на 52 ₽ больше.

Есть и бескупонные, дисконтные облигации. В таком случае доход инвестора — разница между начальной и номинальной стоимостью. Например, инвестор купил облигацию за 750 ₽, а продаст её за 900 ₽. Доход — 150 ₽.

Насколько выгодны облигации, определяет доходность к погашению. Этот параметр помогает трейдеру понять, насколько доходно вложение, если держать ОФЗ до погашения.

Еще есть понятие дюрация. С её помощью инвесторы измеряют средний срок возврата инвестиций. Если купонных платежей, амортизации и оферты нет, то дюрация совпадает со сроком до погашения облигации. Дюрация учитывает все купонные платежи, выплаченные в разное время. А также различные особенности облигации, которые могут привести к досрочному погашению (оферта) или частичному погашению в течение срока жизни облигации (амортизация).

Дюрация также помогает понять, насколько чувствительна цена облигации к колебанию процентной ставки. Если ожидается снижение уровня процентных ставок, то инвестору стоит повысить дюрацию портфеля, чтобы извлечь большую прибыль из-за роста цен. Если ожидается рост процентных ставок, то стоит снизить дюрацию портфеля, чтобы сократить потери от снижения цен.

Если вы начинающий инвестор, то рассмотрите самые простые облигации, по которым платят только купоны, а в конце срока возвращают номинал. Тогда можно просто ориентироваться на срок погашения облигаций, а не дюрацию.

Вот как найти нужную информацию в приложении ВТБ Мои Инвестиции.

На графике в приложении ВТБ Мои Инвестиции видно, как изменяется цена облигаций. Можно выбрать разные периоды: от 5 лет до 1 дня.

38,64 ₽ — это размер купона, который выплачивается держателю облигаций, а 9,13 ₽ — это купон, который уже будет начислен. 101,12 % — это процент от номинала, то есть цена, по которой вы купите ОФЗ.

Следующий купон будет начислен 1 декабря 2020 года. Погашение облигации, т. е. возврат номинала, будет 26 ноября 2024 года. До этого времени вы можете продать облигацию или держать до погашения.

13,98 ₽ — это накопленный купонный доход. При покупке цена облигации увеличится на эту сумму, а она перейдет предыдущему владельцу.

Сколько можно зарабатывать на ценных бумагах?

Основную прибыль, владельцы бумаг получают в виде купонного дохода.

Выплаты производятся раз в квартал, полгода, год, в зависимости от облигации. Основная масса обращающихся бумаг выплачивает купон 2 раза в год.

Деньги автоматически поступают на ваш счет. И можно сразу же распоряжаться ими по своему усмотрению.

Доходность напрямую зависит от текущей процентной ставки в стране. Прибыль по облигациям немного превышает ее. На 10-20% и выше, в зависимости от бумаги. ОФЗ, как самые надежные, дают меньше прибыли, корпоративные бумаги (Газпром, Роснефть, Сбербанк) — чуть больше. Бумаги более мелких компаний — еще выше.

Более простой способ, примерно узнать, сколько можно заработать покупая долговые бумаги — это посмотреть текущие процентные ставки по банковским вкладам. Нас интересуют только крупнейшие банки страны — ВТБ, Сбербанк.

Если взять для примера Сбербанк, то разница в доходности между вкладами и его же облигациями, обращающимися на бирже составляет 1,5-2 раза.

Не смотрите на самые выгодные вклады с высокой процентной ставкой. Они созданы для привлечения внимания клиентов. Для получения максимально возможного процента — нужно открыть вклад на сумму от нескольких сотен тысяч или 1-2 миллиона.

Смотрите на средние вклады, с минимальной суммой внесения 30-50 тысяч рублей. Умножайте процентную ставку в 1,5-2 раза и вот вам примерная доходность облигаций.

Что такое длина облигации

Условным термином «длина облигации» обозначают продолжительность облигации до погашения. Например, облигация выпущена 1 января 2020 года и должна быть погашена 1 января 2025 года. Тогда ее «длина» – 5 лет. Но чаще говорят не «длина», а «срок до погашения» или «срок к погашению».

Если до погашения осталось мало времени, то говорят, что облигация короткая. Если много – то длинная. Как их различить? Очень просто: по количеству лет до погашения. Можно привести такую классификацию:

- сверхкороткие облигации – до погашения остается меньше 1 года;

- короткие облигации – до погашения меньше 3-7 лет (в разных экономиках с разными ставками сроки варьируется, но обычно, чем выше ставки – тем ниже по годам граница раздела);

- длинные облигации – до погашения больше 3-7 лет;

- сверхдлинные облигации – до погашения больше 10 лет.

Есть еще «спящие красавицы» – до их погашения более 100 лет, и вечные облигации, которые не погашаются никогда.

Иногда еще выделяют средние облигации – с погашением от 3 до 7 лет, но это уже дело вкуса. Важнее не граница раздела между короткими и длинными облигациями, а понимание, чем эти облигации отличаются друг от друга.

История термина

Наверно, вам интересно, откуда взялось сленговое выражение «стричь купоны»? Очень просто. Раньше, когда деревья были большими, а облигации – бумажными, на них отдельно печатали купоны – т.е. облигация выглядела как книжечка.

В дату даты выплаты купонов по облигациям держатель долговой бумаги приходил к эмитенту и говорил: «Гони мои деньги!» Тот отрезал купон от бонда и выплачивал деньги. «Книжечка» начинала выглядеть так.

А вот так выглядят отрезанные купоны (фото с сайта онлайн-аукциона auction.ru).

Когда все купоны были сострижены, то держатель облигации отдавал бумагу эмитенту и получал от него номинал бонда. Так всё работает и сейчас, но купоны, как правило, виртуальные.

Заключение

Еще раз укажу, что не воспринимайте приведенную информацию как инвестиционную рекомендацию. Я не призываю вас покупать данные бонды – все решения вы должны принимать сами после анализа эмитента.

Также обращайте внимание на тип купона – если там переменный доход, то ситуация с выплатами может измениться. Аналогично с офертой – после ее объявления эмитент может сменить размер купонов – вплоть до 0,01%, что сделает инвестиции в облигацию полностью бессмысленными, и ее цена упадет ниже плинтуса

Ну и, конечно, не забывайте о диверсификации. Если хотите заработать по облигациям больше, чем по депозиту, и дополнительно застраховать риски, набирайте в портфель разные бонды от разных эмитентов. Учитывая, что по представленным в обзоре облигациям не нужно платить НДФЛ с купона, выгодно будет купить их на ИИС. Тогда сможете вернуть 13% от вложенных на брокерский счет средств и заработать точно выше рынка. Удачи, и да пребудут с вами деньги!

P.S.: А вот тут – новая статья о самых выгодных облигациях за 2020 год.