Как не платить кредит на законных основаниях?

Содержание:

- Ожидание срока исковой давности

- Что не нужно делать если нечем платить по кредиту

- Просроченный кредит в банке или МФО: начальные последствия

- В чем отличие займов в МФО и банках

- Можно ли вообще не платить кредит?

- Как законно не платить кредит банку – 5 рабочих схем

- Реструктуризация кредита

- Можно ли и как не платить банку проценты по кредиту

- Перестать платить, ожидания решения суда

- Этапы взыскания денег банком после суда

- Законные методы

- План действий для разных категорий заемщиков

- Секреты отказов: какие причины скрываются за ширмой делового «Извините, вы не соответствуете политике банка»?

- Банкротство физического лица

- Ответственность для злостных неплательщиков

- Противостояние с коллекторами

- Часто задаваемые вопросы

Ожидание срока исковой давности

Еще 3-5 лет назад это был распространенный и действенный метод, как можно не платить кредит. Заемщик скрывался от банка и дожидался истечения трехлетнего срока. По прошествии этого периода с гражданина нельзя было требовать возврата долгов.

Сегодня банки научились на прежних ошибках, поэтому:

- обращаются к коллекторам с первых дней просрочки;

- сразу подают в суд на неблагонадежного заемщика;

- объявляют человека в розыск, и ход срока давности останавливается.

Надежды на истечение срока давности – напрасная трата времени. Скрываясь от банка и суда, заемщик ухудшает собственную ситуацию и рискует понести уголовную ответственность.

Что не нужно делать если нечем платить по кредиту

Столкнувшись с невозможностью погасить кредит, многие люди думают про незаконные способы уклонения от оплаты кредита. Можно переждать 3 года пока закончится срок исковой давности. Иными словами заемщик может уйти от долга, но при условии, что не было контакта между ним и представителями банка. Поэтому придется игнорировать телефонные звонки и письма, поменять место жительства для избежания визита коллекторов. При любых контактах сроки обнуляются, то есть, придется играть в прятки 3 года.

Справка! Срок исковой давности по кредитному договору в Россйской федерации составляет 3 года.

Исчезновение должника

Заёмщик решает исчезнуть по причине смерти или пропасть без вести. Но в таком случае выплачивать кредит будут его ближайшие родственники если они выступали поручителями по кредиту. Также им придётся оплатить все неустойки.

Важно! Не стоит игнорировать претензии банка относительно выплат кредита и процентов к нему. Одновременно банк может обращаться в суд, письменно предупреждать заёмщика, звонить ему, направлять к нему коллекторов для решения проблемы

Просроченный кредит в банке или МФО: начальные последствия

Ниже мы рассмотрим действия кредитной организации на начальных этапах просрочек, за 2-3 месяца. К сожалению, кредитные обязательства нельзя списать без суда, то есть банк в любом случае предпримет какие-то действия, чтобы принудить заемщика к оплате.

Устные предупреждения. Уже на 3-4 неделе просрочки должнику начнут поступать звонки из банка. Сотрудники будут активно интересоваться, почему не поступает оплата, какие обстоятельства сложились у человека

Важно идти на контакт и не избегать разговоров. Почти 100% должников стараются не отвечать на незнакомые телефонные номера, избегают контактов с банком, когда нет денег, и идет просрочка

Это неправильная линия поведения.

Письменные претензии. Банк начнет слать официальные письма с требованием погасить задолженность, внести ежемесячный платеж. Параллельно должнику будут поступать СМС-сообщения, возможны звонки близким людям и родственникам. На представленном этапе дело принимает серьезный оборот. Письма могут направляться в течение 4-10 месяцев, иногда — дольше, после чего будут приняты более жесткие меры. Об этом расскажем ниже.

Начисление штрафов. За допускаемые просрочки и неуплаты банк будет насчитывать пени и штрафные санкции. Подсчеты будут поступать должнику посредством СМС, если дозвониться не получится.

Узнать, как прекратить начисление штрафов по вашему кредиту

В чем отличие займов в МФО и банках

Главное отличие – в законодательстве, которое регулирует деятельность таких структур. Основной документ для МФО, который определяет сроки кредитования, максимальные суммы и процентные ставки, правовые аспекты по начислению штрафов, возврату выданных сумм и прочие моменты – Федеральный закон № 151 (с дополнениями от 1.06.2019 г.). Деятельность банков требует лицензии.

Для простоты понимания – отличия состоят по нескольким пунктам:

- Банки редко выдают кредиты на срок 1−30 дней в отличие от МФО.

- МФО предусматривает выдачу денег в онлайне – на карту или счет заемщика.

- Процентная ставка в банках – 30−40% годовых, в микрофинансовых организациях – до 1% в день (или максимум 365% годовых).

- Сумма пени и штрафов в случае просрочки в МФО не может превышать сумму долга на 50% (полуторакратное начисление). В банках этот показатель ниже.

Можно ли вообще не платить кредит?

Вообще не платить кредит не выйдет в любом случае. Каждое финансовое учреждение страхуется от таких ситуаций и прописывает в договоре условия, которые обезопасят его от больших убытков. Если заемщик откажется вносить платежи по займу, поменяет место жительства, будет скрываться, это не облегчит ситуацию, а, наоборот, усугубит ее. Общий срок исковой давности начинается с момента внесения последнего платежа и длится 3 года. В течение этого периода банк имеет право подать в суд на должника, передать долг третьему лицу – коллекторскому агентству (такие компании зачастую работают не в правовом поле, но немногие заемщики хорошо знают свои права и могут противостоять их действиям). В дальнейшем исполнительная служба может описать имущество должника и инициировать его продажу. Даже если физическому лицу удастся признать себя банкротом, его собственность будет распродана на торгах. Поэтому такая процедура с руки не всем и предусматривает большие затраты.

Есть случаи, когда мелкие долги, взятые в МФО или небольших банках, после нескольких попыток найти или связаться с заемщиком списывают. Но рассчитывать на такую лояльную политику и удачное стечение обстоятельств не стоит. Большинство финансовых учреждений никогда не упускает свои деньги, тем более что гарантии их возврата всегда прописаны в кредитном договоре, а его условия одобрены подписью заемщика.

Как законно не платить кредит банку – 5 рабочих схем

Что делать, если абсолютно нечем платить кредит банку? В этом случае стоит рассмотреть законные варианты. Эти способы имеют свои особенности.

Схема 1 – Банкротство ФЛ

Мне нравится4Не нравится4

Это очень выгодная для заемщика, но длительная и сложная процедура.

Банкротство возможно при долге от полумиллиона рублей и выше. Причем, в процессе «сгорят» не только долги банкам, но и:

- задолженность ЖКХ;

- расписки;

- просрочки перед другими организациями и так далее.

Длится процесс банкротства 6-12 месяцев.

Важно понимать, что этот способ не подходит тем, кто долго не гасит долги, но имеет в собственности имущество. В случае банкротства, оно в первую очередь будет продано с молотка и распределено между кредиторами

Схема 2 – Выждать срок исковой давности

Мне нравится4Не нравится4

Можно дождаться истечения срока исковой давности. Законом установлен срок в три года. Он отсчитывается с даты, указанной в договоре, как последний платеж. Банк, не успевший подать иск в этот период, лишается права требовать возврата денег с заемщика.

Также шанс дождаться истечения сроков давности есть и у тех, кто взял в долг небольшую денежную сумму. Из-за задолженности менее 50 000 рублей финансовые учреждения редко затевают судебные тяжбы.

Схема 3 – Оспорить кредитное соглашение

Мне нравится2Не нравится1

Довольно затратный вариант. Он требует участия в деле опытного юриста. Несмотря на то, что каждый договор с банком проходит через юридический отдел, в нем встречаются:

- описки;

- ошибки;

- пункты, вводящие в заблуждение;

- параграфы, толкующиеся двояко;

- несоблюдение ряда законодательных актов и так далее.

Важно выбрать юриста, уже имеющего практику в подобных делах. Таких специалистов в стране немного

К тому же, их услуги обходятся как минимум в десятки тысяч рублей. Поэтому схема актуальна для заемщиков с очень большой задолженностью.

Схема 4 – Запросить оригинал договора

Мне нравится3Не нравится

Очень интересный вариант для тех, кто уже погряз в долгах и не готов тянуть их через «не могу».

Поэтому должник может предпринять следующее:

- подать иск в суд против банка;

- указать в заявлении факт проявления интереса к кредитованию в конкретной финансовой организации;

- запросить оригинал соглашения для почерковедческой экспертизы.

В 90% случаев предоставить ее ответчик не сможет. Он будет оперировать видеозаписью, подтверждающей визит клиента в банк. Но для суда она не станет веским доказательством и решение примут в пользу истца.

Схема 5 – Кредитные каникулы

Мне нравится1Не нравится1

Этот вариант подходит тем, кто не может временно платить кредит. Он не избавляет от финансовых обязательств полностью, но дает передышку. Ее можно использовать для:

- поисков новой работы;

- восстановления здоровья;

- поиска средств на платежи у друзей и знакомых.

Решение о предоставлении кредитных каникул принимает только банк. Алгоритм действий прост:

- составление заявления с указанием причин появления просрочек;

- внесение пункта о кредитных каникулах;

- собеседование с менеджером.

Результат дела напрямую зависит от того, насколько весомыми будут перечисленные причины. Если просто написать «Не могу делать ежемесячные взносы», то банк даже не вызовет такого клиента на собеседование.

Итоговая таблица рейтинга

Запросить оригинал договора

3

Оспорить кредитное соглашение

1

Банкротство ФЛ

Выждать срок исковой давности

Кредитные каникулы

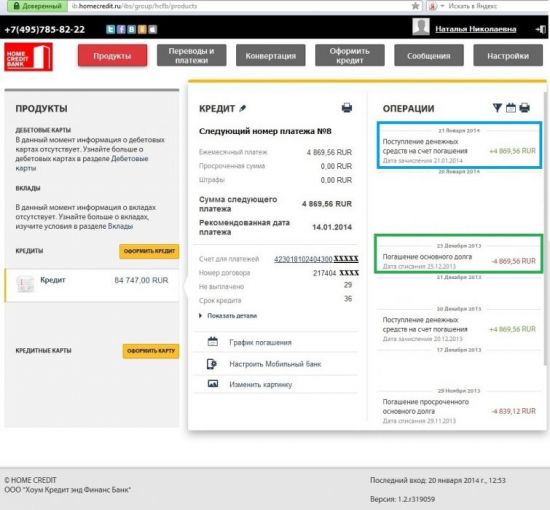

Реструктуризация кредита

Реструктуризация предполагает изменение текущих условий кредитного договора. Банк идет на подобные уступки, если видит, что по объективным причинам заемщик не сможет своевременно погашать кредит. Это не значит, что всем клиентам, написавшим заявление, будут сделаны послабления. Банк тщательно изучает каждое дело.

Что говорить банку, если нечем платить по кредиту? Необходимо правдиво описать свои финансовые проблемы, но для получения положительного решения на реструктуризацию вам нужно документально их подтвердить. Например, предоставить следующие документы:

- справку из службы занятости, что вы поставлены на учет в качестве безработного;

- 2-НДФЛ, в которой будет заметно снижение заработной платы;

- справка из медицинского учреждения о временной нетрудоспособности.

Иными словами, банк должен видеть, что ваши проблемы с погашением кредита вызваны не тем, что вы просто неправильно распоряжаетесь своими деньгами, а у вас есть на то веские основания. Банку тоже не выгоден рост просроченной задолженности, это плохо влияет на его финансовые показатели. Он также заинтересован в том, чтобы помочь заемщику выбраться из сложной ситуации и получить возврат долга.

Можно ли и как не платить банку проценты по кредиту

Когда заемщикам ежемесячно приходится уплачивать кредитные выплаты, они сожалеют не только о необходимости возврата основной части долга, но и об уплате процентов по кредиту (мало того, аннуитетные платежи предполагают в первую очередь оплату процентов за право пользования заемными средствами). Спешим заверить, что в определенных случаях размер процентов по кредиту можно свести к минимальной сумме, или даже полностью избежать их уплаты банку.

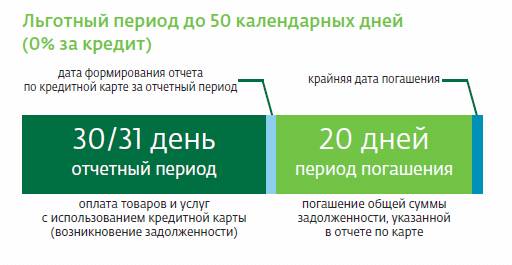

Есть совершенно законный и довольно простой способ не платить проценты по кредиту банку — пользоваться кредитной картой, у которой есть льготный период кредитования. Как правило, этот срок составляет от 30 до 100 календарных дней. Что для этого нужно? Чтобы не платить проценты по кредиту за использование заемных средств с кредитной карты, следует в течение установленного банком льготного периода погашать ранее потраченную с карты сумму. Ведь автоматическое начисление процентов по кредиту происходит только в том случае, когда заемщик не успевает погасить возникшую задолженность за время льготного периода.

Следует знать, что затраты, связанные с уплатой процентов можно свести к минимуму при получении кредитных средств, если вернуть весь долг банку досрочно, хотя это и звучит банально.

Знаете ли вы, что заемщик имеет законное право в течении первых 14 дней после получения потребительского кредита вернуть всю сумму долга досрочно без каких-либо предварительных уведомлений банка, уплатив проценты только за фактический срок использования потребительского кредита, без штрафов и комиссий.

Согласно федерального закона от 21.12.2013 N 353-ФЗ (ред. от 21.07.2014) «О потребительском кредите (займе)» гражданин имеет право досрочно вернуть всю сумму полученного ранее потребительского кредита досрочно, уведомив об этом банк (кредитора) установленным договором кредитования способом не менее чем за 30 календарных дней (либо за более короткий срок, если это было оговорено в кредитном договоре (статья № 11 закона от 21.12.2013 N 353-ФЗ). Таким образом заемщик может значительно сэкономить на выплате процентов и комиссий, досрочно возвращая основную долг банку.

Перестать платить, ожидания решения суда

Очень многие заемщики, столкнувшись с финансовыми проблемами, опускают руки и просто перестают платить по кредиту, действуя по принципу «будь, что будет». На это, конечно, можно пойти, но следует быть готовым к довольно-таки серьезному давлению со стороны банка и коллекторов.

Что последует за отказом осуществлять платежи по кредиту? Во-первых, долг будет накапливаться, дополняясь, помимо основных платежей и процентов, суммами пени и штрафов. Во-вторых, избавиться от звонков, а то и визитов по поводу возврата долга можно, лишь сменив телефон и место жительства. Но в этом случае велик риск того, что вас не сможет найти и суд, а при достижении задолженностью размера 1,5 млн рублей вас вполне могут обвинить в злостном уклонении от погашения кредита и привлечь к уголовной ответственности.

С другой стороны, если платить по кредиту действительно нечем, пойти на судебное разрешение ситуации вполне разумно, если, конечно, нервная система позволит выдержать психологическое давление взыскателей.

Доведение вопроса взыскания долга до суда – это законное право заемщика и позволяет выстроить стратегию защиты таким образом, чтобы снизить размер кредитного долга до минимума, по крайне мере, исключив из него требования об уплате пени и штрафа за просрочки. При очень хорошем развитии ситуации можно не только уменьшить размер долга, но и по решению суда воспользоваться отсрочкой или рассрочкой платежа.

К слову, суды в последнее время охотно встают на сторону заемщика, если последний сумеет продемонстрировать сложность своего финансового положения и доказать, что только это является проблемой своевременного погашения долга.

Этапы взыскания денег банком после суда

Если клиент на все претензии финансовой организации отвечает одной фразой – «Не плачу кредит и не буду», то рано или поздно его дело переходит в судебные инстанции. Вопрос решается через мировых судей, которые в праве даже не оповестить вторую сторону о назначенной дате слушаний.

Для заемщиков это очень важный момент. Им необходимо присутствовать на заседаниях, так как участие в процессе дает шанс:

- привести свои доводы и дать основания образования просрочки;

- снизить набежавшие проценты;

- своевременно подать апелляцию.

После 3-4 месяцев обсуждений, суд примет решение по должнику, обязав его расплатиться с кредитором сразу или частями. Но что будет, если даже после судебного постановления не выплатить кредит?

Этап №1 – Ожидание вступления решения в силу

Сразу после судебного процесса банки ничего не могут сделать. По закону они обязаны подождать 10 дней. Этот период отводится на вступление документа в силу.

Использовать указанные дни должник может и для подачи апелляции в вышестоящие инстанции. Но такие действия целесообразны только в одном случае – существует надежда существенно уменьшить присужденную сумму.

Этап 2 – Передача документов приставу

Нередко сам факт передачи осуществляется в течение нескольких дней. После принятия документации, сразу же заводится исполнительное производство. Но работа по нему, в связи с загруженностью, может начаться через несколько месяцев.

Что делать, если приставы молчат? Правильней будет самостоятельно прийти в инстанцию и предложить свое решение вопроса. Даже несколько сотен рублей в счет погашения долга за кредит, будут для пристава хорошим знаком. На этом этапе еще можно обойтись без принудительного взыскания и серьезных проблем.

Этап 3 – Арест счетов

Если после попыток связаться с должником по телефону, пристав услышит «Не плачу кредит и не собираюсь», то он сделает запрос на предмет:

- имеющихся счетов;

- открытых банковских карт.

Важно понимать, что пока весь долг не будет погашен, арест не снимется. А значит, по факту, должник рискует остаться вовсе без средств к существованию

Предположим, что заемщик должен 300 000 рублей. Именно эта сумма будет значиться в бумагах, разосланных финансовым организациям, где неблагонадежный клиент имеет счета. Но заработной платы в 30 000 не хватит для разового погашения. Поэтому средства будут автоматически списываться в течение 10 месяцев.

Этап 4 – Индексация суммы

Что будет, если должник не имеет активных карточных счетов и не собирается платить кредит вообще? В ряде случаев пристав правомерен в одностороннем порядке решить вопрос с индексацией суммы.

В 90% случаев это происходит, когда задолженность не выплачивается годами и инфляция уже «съела» значительную ее часть.

К примеру, 10 лет назад клиент взял в банке 100 000 рублей. Этих денег хватило на покупку небольшой квартиры. За прошедшие годы девальвация обесценила сумму, и, в случае погашения, банк все равно останется в проигрыше. Поэтому пристав проведет расчеты и с учетом инфляции за 10 лет проиндексирует задолженность.

Этап 5 – Направление исполнительного листа по месту работы

Бухгалтерия начнет удерживать средства по полученному исполнительному листу. Пристав в праве установить размер отчислений. Максимальная граница – 50% от оклада.

Этап 6 – Арест имущества

Что будет, если не платить кредит, работая неофициально и не имея банковских счетов? Не стоит думать, что такая ситуация спасет от пристава. Он обязательно сделает запрос на принадлежащее ему имущество. И затем по списку опишет его.

Еще 3 года назад приставы не могли накладывать арест на единственное жилье. Сейчас этот запрет снят. Процедура ареста подразумевает, что должнику отказывают в праве распоряжаться своими квадратными метрами.

Продаже они не подлежат, но до закрытия договора займа, будут находиться под ограничением использования. То есть, жить в своей квартире или сдавать ее неблагонадежный клиент не сможет.

Этап 7 – Ограничения в правах

Если очень и очень долго не платить кредит, что будет в этом случае? В 99% таких ситуаций пристав наложит запрет на выезд за рубеж и лишит должника возможности управлять автомобилем.

Этап 8 – Продажа долга

За кредит, который стоит без движения в течение нескольких лет, возьмутся коллекторы. Процесс передачи дела довольно сложен:

- пристав закрывает исполнительное производство;

- передает документацию кредитору;

- банк включает дело в портфель для продажи;

- происходит факт продажи долга заемщика (должника) коллекторам.

Законные методы

Одним из главных методов является ситуация, в которой с клиента не стягиваются проценты по его основному долгу. Эта услуга предоставляется владельцам кредитных карт с определенным льготным периодом. То есть клиент может использовать денежные средства, не выплачивая процентные взносы, но при условии своевременного возвращения денег.

Ещё возможен вариант снижения процентной ставки, которую начисляют за неустойку. Ее размер можно снизить в судовом порядке, однако при этом необходимо будет доказать наличие нарушений.

Как оспорить договор?

Обратившись в суд, есть возможность оспорить кредитный договор. Также можно досрочно погасить выплаты начисленных процентов. Вы можете попробовать убедить суд признать кредитный договор недействительным, это уместно в случаях, если не было составленного банком графика ежемесячных выплат, только прописано общая сумма долга и процентные по кредиту. Договор расторгают, когда банком неверно определена сумма ежемесячного платежа.

Погашение кредита страховкой

Сегодня каждый банк предлагает услугу страхового погашения кредитов. Таким образом при наступлении страховых случаев происходит возмещение кредита. Однако чаще всего заёмщики вынуждены отстаивать свои права в суде, при этом теряя время, за которое стремительно накапливаются большие неустойки по долгу. Поэтому нужно оформить отсрочку платежей на период судебного разбирательства. Для этого нужно написать соответствующее заявление. Тогда у должника есть право оплатить хотя бы часть долга страховыми выплатами.

Обращаясь в страховую компанию, предоставляется пакет бумаг, что состоит из договора и всех других финансовых документов по страхованию.

Реструктуризация

Ещё один способ смягчить кредитные условия – реструктуризировать долг. Для этого нужно попросить банк об отсрочке выплат из-за возникновения финансовых трудностей. К заявлению нужно добавить документы, подтверждающие данный факт.

Во время подобной отсрочки клиент будет выплачивать только проценты. Срок выплаты кредита может намного увеличится, что приведет к снижению ежемесячных выплат

Важно понимать, что банк соглашается реструктуризировать долг только если речь идёт о временных трудностях

Банкротство

Физические лица могут объявить факт банкротства, ссылаясь на отсутствие возможностей выплатить кредитные обязательства из-за непредвиденных жизненных ситуаций и значительных материальных сложностей. Объявить себя банкротом – длительная и сложная процедура. Это решение для людей, которые находятся в действительно сложном материальном положении.

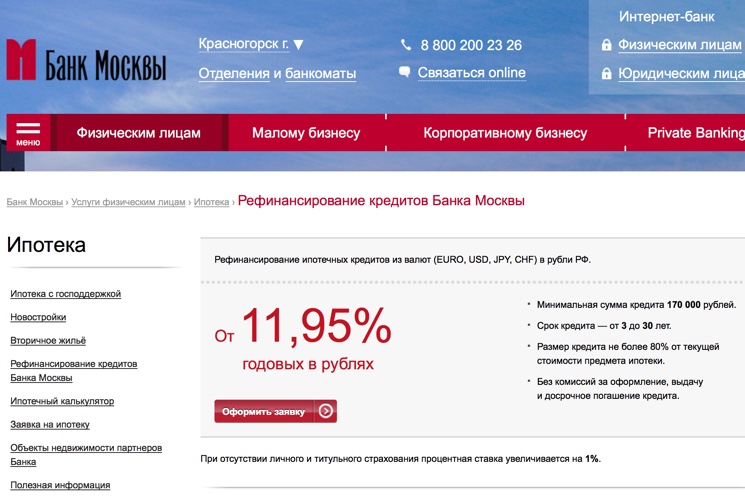

Рефинансирование

Эта процедура является своеобразным «перекредитованием». В этом случае заемщик оформляет новый кредит с более выгодными условиями и большим сроком возвращения денежных средств. То есть человек не освобождается от своих долговых обязательств, а просто немного уменьшает долговую нагрузку.

Другие решения

Сюда относится ожидание решения суда. Отправив иск, заёмщик может получить более удобные условия оплаты долга, сумму неустойки могут списать. Возможно получить кредитные каникулы или избежать штрафных санкций, доказав наличие непредвиденных жизненных обстоятельств.

План действий для разных категорий заемщиков

Мамы, ушедшие в декретный отпуск, не являются льготной категорией, которую освобождают от необходимости погашать микрозайм, кредит и прочее. Поэтому нужно своевременно отправить запрос на реструктуризацию в банк.

Мамы, ушедшие в декретный отпуск, не являются льготной категорией, которую освобождают от необходимости погашать микрозайм, кредит и прочее. Поэтому нужно своевременно отправить запрос на реструктуризацию в банк.

Это позволит выбрать оптимальную сумму для перечисления. Организацией учитываются декретные выплаты, помогающие клиенту рассчитывать на лучшие условия.

Если займы скопились в большом количестве, при этом заемщику нечем расплачиваться, можно реализовать один из двух вариантов:

- оформить рефинансирование. Возможно лишь для лиц, которые трудоустроены официально. Для того, чтобы не вносить оплату за каждый микрозайм по отдельности, все задолженности объединяются в одну.

- расторжение договора. Основанием для этого является наличие нарушений, которые банк умышленно завуалировал в разных пунктах. Соглашение, предусматривающее залог, также может быть расторгнуто по инициативе заемщика. После продажи актива деньги используются для того, чтобы погасить долг.

Пенсионер, потерявший работу, должен запросить реструктуризацию со справкой о размере пенсии на руках. Получив документы, представители финансовой организации перерасчитывают долг с учетом изменившегося материального положения клиента.

Результатом является выданный график, согласно которому нужно перечислять деньги на счет банка.

Женщине, воспитывающей ребенка без супруга, которая не знает, что делать для улучшения условий по кредиту, также стоит запросить реструктуризацию, получив заранее документ о текущем уровне доходов.

В случае с семьями часто возникает ситуация, когда муж не платит кредит. Что делать жене, выступившей поручителем?

Когда пара брала средства для приобретения общего имущества, то должниками становятся оба члена семьи. Жене можно попробовать доказать тот факт, что муж взял деньги на личные расходы. Это не принесет результатов в том случае, если супруг был признан судом неплатежеспособным.

При отсутствии собственности, которая может быть конфискована, дело ликвидируется. Если заемщик должен финансовой организации особо крупную сумму, не решив, что делать для решения финансовых трудностей, возбуждается уголовное дело.

Секреты отказов: какие причины скрываются за ширмой делового «Извините, вы не соответствуете политике банка»?

Что за этим скрывается? Как узнать, почему не дают кредит? Мы раскроем распространенные причины отказа.

- Заявка на кредитование подавалась в 3-4 различных банка или больше. Эта информация фиксируется в кредитных бюро. Службы безопасности вправе изучать подобные сведения. Много заявок — это «звоночек» в том, что вы сомневаетесь, что получите кредит. Это и становится причиной отказа.

- Серьезные заболевания, вследствие чего страдает внешний вид. Официально банк не вправе дискриминировать клиентов по внешнему виду, но, к сожалению, субъективная оценка достаточно распространена. У людей, страдающих наркотической и алкогольной зависимостью, формируется маргинальный внешний вид. Также неблагоприятные изменения происходят при других тяжелых заболеваниях.

- Вы в «черном списке». Иногда банки формируют черные списки, куда вносят нежелательных лиц. В частности, это люди, строчащие жалобы на банки; те, кто любит скандалить в отделениях или при звонках в колл-центры, и те, кто не платит по своим обязательствам.

- У вас задолженность по алиментам, по компенсациям по судебным решениям, по оплате ЖКХ. Если разобраться, алименты и оплата коммунальных услуг не относятся к возможностям человека по возвращению кредита. Тем не менее, этот фактор тоже учитывается при составлении портрета заемщика.

- Вы мама, беременная женщина или сидите в декрете. В банках прослеживается негласная дискриминация, которая не признается официально. Женщина, которая попала в перечисленные категории, получит либо отказ, либо предложение на небольшую сумму.

- Вы не проходили еще воинскую службу, но вас могут призвать. Банки предпочитают не связываться с такими заемщиками, потому что закон защищает их — во время прохождения службы юноша не может выплачивать кредит, а банк не может начислять пени и штрафы. Стало быть, и заработать по стандартной схеме у банка не получится.

- Родственники судятся с банками или не платят по кредитам. Если ваши родные замечены в подобных действиях, это откладывает тень и на вашу репутацию. Также у службы безопасности возникнут вопросы, если ваши родственники были судимы по серьезным статьям Уголовного кодекса.

- Вы проходили процедуру банкротства в последние 5 лет. Если вам уже списывали задолженности, рассчитывать на лояльность банков не стоит. В первое время вам будут отказывать постоянно.

Банкротство физического лица

Инструмент банкротства только набирает обороты, и пока не работает так, как это изначально планировалось. Суть банкротства состоит в полном списании задолженности с физического лица. Гражданин по решению суда признается неплатежеспособным субъектом, поэтому любые притязания кредиторов в его отношении будут незаконными.

Основные ограничения заключаются в сумме долга и сроках просроченной задолженности. Минимальная сумма долга — 500 000 рублей. Обращение в Арбитражный суд должно последовать в течение месяца. Точкой отсчета признается день, когда заемщик узнал о невозможности дальнейшего исполнения обязательства. Краткое описание процедуры:

- Обращение в Арбитражный суд.

- Назначение финансового управляющего.

- Опись имущества.

- Формирование реестра кредиторов.

- Удовлетворение требований кредиторов — полностью / частично.

- Завершение процедуры.

- Объявление гражданина банкротом с полным списанием всех долгов.

Реализовывается описанная процедура при помощи профессиональных юристов. Самостоятельное проведение банкротства простому гражданину в большинстве случаев оказывается не по силам. Уже на первых стадиях возникают трудности, решить которые сможет только профильный специалист.

Ответственность для злостных неплательщиков

Заемщик, оформив кредит, не может отказаться от своих обязательств и не гасить долг. Для злостных неплательщиков законом предусмотрены разные меры воздействия и наказания. При формировании крупной или длительной задолженности банк сначала уведомляет клиента о существующей проблеме, предлагает пути ее решения, а затем может обратиться к коллекторам или подать иск в суд. Если после вынесения судебного решения заемщик не выполнит его предписаний, инициируется исполнительное производство, в результате чего ФССП должна взыскать сумму кредита с должника. Также выплаты могут вычитать из зарплаты. В случае злостного уклонения от оплаты задолженности в крупном размере (больше 2 млн 250 тыс. руб.), по отношению к заемщику, который не выполняет свои обязательства, суд может назначить особые меры воздействия согласно ст. 177 УК РФ:

- Штраф в размере до 200 тыс. руб. или в объеме заработной платы, а также другого дохода в течение 18 месяцев.

- Обязательные работы до 480 часов или принудительные работы до 2 лет.

- Арест до 6 месяцев.

- Лишение свободы на срок до 2 лет.

Противостояние с коллекторами

Давайте рассмотрим, что будет происходить, если банк или МФО продаст долг коллекторам. Возможные меры в отношении заемщика:

- Частые звонки с агрессивной манерой общения и требованием вернуть кредит.

- Визиты в любое время суток по месту жительства. К заемщикам обычно приезжают спортивные люди с хмурым выражением лица, и начинают «наезжать».

- Мелкая порча имущества. Коллекторы могут заняться битьем окон, двери, вырывать дверные ручки, заливать клей в дверные замки. Иногда дело доходит до криминала: были зафиксированы несколько попыток поджога, но такие дела быстро предают огласке. Не все коллекторские агентства допускают такие методы в работе: они хорошо понимают, что за противоправные действия грозит не административная, а уже уголовная ответственность.

- Психологическое насилие. Коллекторы принимаются запугивать должника и его семью. На практике встречались случаи, когда коллекторы начинали ходить за ребенком должника, «сопровождать» его в школу, или часто попадались на глаза женщинам из семьи заемщика.

- Звонки родственникам, коллегам и близким людям. Коллекторы могут звонить людям из окружения должника и рассказывать о долге.

Если вы подверглись прессингу коллекторского агентства — главное, не паниковать. В России действует Закон о коллекторах № 230-ФЗ, который устанавливает нормы взаимодействия должника с коллекторскими агентствами. Выход за рамки, предусмотренные в законе, можно зафиксировать и предать огласке. Исходя из содержания проекта, коллекторы могут максимум:

- звонить 2 раза в неделю и 1 раз за 24 часа;

- слать сообщения 2 раза за 24 часа;

- приходить с визитами 1 раз в неделю.

Не могут применяться методы психологического давления, запугивания, угроз, порча имущества.

Если ваши права были нарушены, рекомендуется:

- записать на телефон в виде аудио или ролика общение с коллекторами, их действия (угрозы расправы, нецензурную брань, незаконные требования, порчу имущества);

- обратиться в правоохранительные органы с доказательствами;

- обратиться в Национальную Ассоциацию профессиональных коллекторских агентств, которые ведут надзор за деятельностью своих членов.

На основании обращения должника могут быть применены следующие меры:

- штрафование коллекторского агентства;

- заведение уголовного дела;

- лишение лицензии.

Узнать, спишет ли суд ваш долг перед коллекторами

Часто задаваемые вопросы

– Бывают ситуации, когда должники выходят сухими из воды. Например, в этом году пенсионерке из г. Владимира списали 4 миллиона рублей долга после того, как она подала заявление на личное банкротство, и суд решил, что имущества для взыскания у нее просто нет. Но так бывает редко.

Чаще встречаются подобные истории: женщина-предприниматель из Ростова-на-Дону взяла кредит на обучение дочери. Потом еще один – на то, чтобы покрыть убытки бизнеса в кризис. Потом еще и еще… Сейчас у нее 6 кредитов, три из которых уже взыскиваются приставами. Плюс против нее возбуждено уголовное дело по статье «Мошенничество» из-за того, что женщина заняла денег у знакомой, чтобы вернуть один из кредитов, а потом скрывалась, чтобы не отдавать долг. Бизнес закрыт, магазин арестован, дом тоже, муж ушел, дочь бросила вуз.

А вот какие еще последствия грозят тем, кто не гасит кредит или скрывается от судебных приставов:

- плохая кредитная история (получить заем будет проблематично или вовсе невозможно);

- запрет на выезд за рубеж (при сумме задолженности от 30 тысяч рублей;

- невозможность официального трудоустройства;

- невозможность проживания по месту регистрации;

- испорченная репутация.

– Согласно Уголовному кодексу РФ (ст. 177), к уголовной ответственности могут быть привлечены только злостные неплательщики (взяли кредит заведомо без стремления вернуть, не сделали ни одного платежа), если сумма задолженности превышает 1,5 миллиона рублей. Но и в этом случае санкции могут быть разными:

- штраф от 200 000 рублей;

- удержание из зарплаты/иного дохода за период до 18 месяцев;

- обязательные работы на срок до 480 часов;

- принудительные работы на срок до 2 лет;

- арест до 6 месяцев;

- лишение свободы на срок до 2 лет.

– На тему срока исковой давности по кредиту у нас есть отдельная обширная статья с хорошими примерами, судебной практикой и т.д., рекомендуем почитать. Если вкратце, то Да, вы можете избежать погашения кредита по истечению срока исковой давности, который составляет три года. Но на практике это может быть гораздо большим сроком, в течение которого вам придется находится фактически на полулегальном положении… Стоит ли размер вашего займа таких жертв?

Если вы все же решите прибегнуть к такой схеме, то не забывайте об истории членов семьи заемщика из Таганрога, который не платил кредит 3 года, уехал на другой конец страны и вернулся только когда узнал об аннулировании долга.

Родственники были ему рады ровно до того момента, как сами попытались взять кредит. Несмотря на чистейшие кредитные истории, ни один банк в городе не дал денег никому, связанному родственными узами с хитрым гражданином. По секрету им сообщили, что все они пожизненно занесены в черный список заемщиков, и рассчитывать могут только на деньги от микрофинансовых организаций.