Как ип подтвердить свои доходы, справка о доходах для индивидуального предпринимателя

Содержание:

- Как получить необходимую справку

- Некоторые правила составления справки о доходах на ИП

- В каких случаях оформляется справка о доходах для соцзащиты?

- Произвольная форма

- Разновидности справок о доходах на ИП

- Нужна ли справка на гражданство

- На ЕНВД

- Как подтвердить доходы ИП на ЕНВД

- Как работает НПД

- Произвольная форма

- Как сделать справку для соцзащиты

- Снимаем деньги с расчетного счета без лишних трат

Как получить необходимую справку

Взять необходимый документ довольно просто. Здесь не потребуется собирать кипу бумаг и заполнять различные заявления. На это уходит не более 1 дня. Ниже разберем, как получить справку для подтверждения дохода той или иной категории граждан.

Работающему

Лица, работающие официально, могут получить необходимый документ у своего работодателя. Для этого заемщику необходимо обратиться в бухгалтерию своего предприятия и написать заявление на получение справки 2-НДФЛ за определенный период. Как правило, это последние 6 месяцев работы. Данная справка должна быть готова и предоставлена работнику в течение 1-3 дней. Также не обязательно указывать причину, по которой вам потребовалась справка.

Если заемщику необходимо получение справки по форме банка, то для начала, необходимо на сайте кредитной организации и уже по нему в бухгалтерии будет выдан подтверждающий доход документ. Создание занимает также не более 3 дней.

Безработному

Получить справку 2-НДФЛ неработающему гражданину будет просто невозможно. В этом случае он может предоставить справку о заявленном доходе. Однако потребуется подтверждение, по какой причине гражданин н не работает на данный момент:

- Студенты, обучающиеся очно в учебных заведениях, могут запросить в деканате.

- Неработающие граждане могут запросить документ в центе занятости своего города, но при условии, если они стоят на бирже труда.

- Граждане с ликвидированных предприятий могут получить выписку из архива.

Граждане, находящиеся на пенсии, запрашивают справку о размере пенсионных начислений в ПФ РФ. Документы делаются в течение 1-3 дней, не более. Для банка необходимо предоставлять оригинал, копия не подойдет.

Индивидуальному предпринимателю

Для получения подтвержденной налоговыми органами декларации 3-НДФЛ можно в том случае, если в подразделение было передано два экземпляра документа. В этом случае, на второй экземпляре необходимо попросить поставить отметку налогового органа о том, что такая декларация действительно имеется в МРИ МНС РФ. Предоставлять для подтверждения дохода необходимо самую последнюю декларацию, то есть за последний отчетный период. Документы за прошлый год не подойдут, и в выдаче кредита будет отказано.

Некоторые правила составления справки о доходах на ИП

Можно выделить две основные формы справок о доходах для ИП в зависимости от способа налогообложения, на котором работает предприниматель.

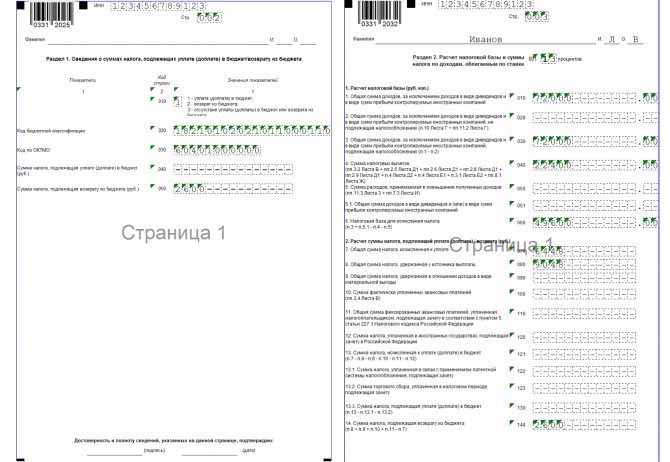

В случае работы по УСН или ОСНО

Предприниматель, работающий в рамках особых режимов налогообложения, в качестве справки о доходах может использовать свою декларацию о доходах, составленную по форме 3-НДФЛ. Эта справка, которую ИП, осуществляющий свою предпринимательскую деятельность на условиях УСН или ОСНО, обязан представлять в налоговую инспекцию раз в год. Очевидно, что при этом бизнесмену никто не запретит попросить налогового инспектора заверить дополнительный экземпляр декларации своей подписью. В свою очередь, отказаться подписать такой экземпляр у работника налоговой службы не будет никаких оснований.

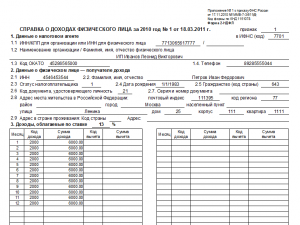

В качестве справки о доходах индивидуальный предприниматель может использовать декларацию о доходах, подаваемую в налоговую инспекцию

Затруднения возникают, если ИП по каким-либо причинам не оставил у себя заверенный экземпляр декларации по форме 3-НДФЛ. В этом случае придётся написать заявление в налоговую инспекцию с просьбой выдать справку о доходах. Заявление лучше писать в двух экземплярах, один из которых с отметкой о получении, может впоследствии пригодиться. Срок реакции налогового органа на заявление по закону должен составить не более месяца. К сожалению, налоговая служба совсем не обязана выдавать такую справку, а требовать её у ИП не будет никаких законных оснований.

Если использовать в качестве справки о доходах декларацию 3-НДФЛ не получается, то есть другой вариант. Он заключается в использовании как источника информации о доходах Книги учёта расходов и доходов. В этом случае справка о доходах пишется так, как это предлагает принимающая её организация, а основанием для неё будут являться заверенные страницы из Книги учёта расходов и доходов.

К справке о доходах для получения кредита в Сбербанке индивидуальному предпринимателю необходимо приложить заверенные копии конкретных страниц из Книги доходов и расходов

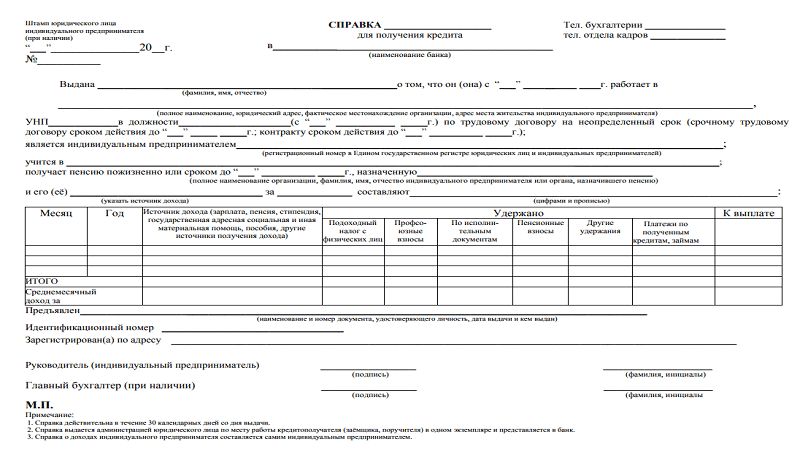

При работе по ЕНВД

При выборе индивидуальным предпринимателем способа налогообложения в форме ЕНВД (единый налог на вменённый доход) справка о доходах составляется на основании первичных документов. В то же время ИП, работающий на ЕНВД, согласно российскому законодательству, вести первичный учёт не обязан. Из этого вытекает, что ИП не обязан сберегать первичные документы своей хозяйственной деятельности и представлять их в налоговые органы в случае проверки.

И всё же, предпринимателю, являющемуся налогоплательщиком ЕНВД, необходимо вести учёт исходных данных, которые определяют налогооблагаемую базу. Он несёт ответственность за их достоверность, и в том числе — уголовную. Поэтому большинство предусмотрительных бизнесменов, платящих ЕНВД, сохраняют такие первичные документы, как табеля учёта рабочего времени, приходные ордера, заказы-наряды, платёжные ведомости, хозяйственные договоры. И также ИП, работающие по ЕНВД, обязаны сдавать ежеквартальную декларацию.

Таким образом, какие-то основания для подтверждения данных, указанных в справке о доходах, у предпринимателя имеются. Поэтому в этой ситуации справка составляется в произвольной форме, согласованной с той организацией, в которую она подаётся. Прикладываются имеющиеся копии первичных документов, которые заверяются бухгалтером принимающего справку учреждения.

Справка о доходах ИП может быть составлена в свободной форме с приложениями копий или оригиналов первичных документов

Трудно сказать, будет ли эта справка убедительным документом для предоставления кредита в банке или для получения выездной визы, но в отделах социальной поддержки населения такие справки принимаются. Дело в том, что ИП, согласно главе 22 статьи 199.2 Уголовного кодекса РФ полностью отвечает за достоверность предоставляемых данных и может поплатиться за подачу ложных сведений крупным денежным штрафом (200–500 тысяч рублей) или даже тюремным сроком до пяти лет.

Чтобы оформить убедительную справку о доходах, следует иметь под рукой подтверждающие их документы

В каких случаях оформляется справка о доходах для соцзащиты?

Бланк, который подтверждает официальный заработок гражданина, запрашивается у физического лица службой соцзащиты в следующих типичных ситуациях:

- Назначение гражданину надлежащих пенсионных доплат.

- Оформление целевых субсидий для лиц, отнесенных к категории малообеспеченных.

- Предоставление определенных льгот малоимущим (например, по оплате коммунальных услуг).

- Оформление физлицом социальной финансовой помощи.

- Открытие выплат, связанных с пребыванием в декретном отпуске.

- Назначение нуждающемуся лицу социальных пособий (например, «детских»).

- Прочие ситуации подобного рода, в которых граждане заявители обращаются в службу соцзащиты для оформления соответствующей социальной помощи.

Этот документ понадобится гражданину, чтобы официально доказать свою принадлежность к группе нуждающихся лиц. Кроме того, на основании сведений, указанных в данной справке, выполняется расчет суммы назначаемого пособия. Размер официального дохода физического лица может повлиять на величину оформляемой соцвыплаты.

За какой период предоставляется?

Если гражданин оформляет субсидию, или иную соцвыплату, у него могут потребовать справку о заработке за последние 6 (шесть) месяцев.

Иногда соцзащита просит заявителя подтвердить полученный доход за 3 (три) месяца – это практикуется, если речь идет о получении так называемых «детских» пособий. Документ о зарплате за прошедший трехмесячный интервал может потребоваться службе занятости при определении средней зарплаты для вычисления денежного пособия по безработице. Студенты и пенсионеры, которые считаются социально незащищенными группами, часто подтверждают имеющиеся доходы (стипендии, пенсии) за последний трехмесячный период, запрашивая нужные документы через администрацию своего ВУЗа и ПФР соответственно.

В некоторых случаях требуется справка о получаемых доходах за последние 12 (двенадцать) месяцев.

Так или иначе, документ о заработке физичесого лица может оформляться за любой необходимый промежуток времени. Нужное количество месяцев или конкретные периоды гражданин указывает в заявлении о выдаче справки, адресованном своему работодателю или иному источнику (плательщику) подтверждаемого дохода.

Если просрочить тридцатидневный период представления, оформленную справку могут посчитать недействительной – её нужно будет получать заново, так как в отчетном интервале появится новый последний месяц.

Правила оформления

Чтобы получить документ, подтверждающий доходы за необходимый промежуток времени, гражданин подает заявление соответствующего содержания своему работодателю или иному источнику поступлений.

Работодатель не вправе отклонить эту просьбу, он должен подготовить и предоставить надлежащую справку в трехдневный срок, отсчитываемый с момента получения указанного заявления.

Если заявитель доказывает свой заработок за период 2020 года, подтверждающий документ оформляется для него по шаблону 2-НДФЛ.

Если нужно доказать доход физического лица за любой период 2021 года, с 01.01.2021 следует оформлять подтверждающую справку по форме, введенной Приказом ФНС РФ № ЕД-7-11/753@ от 15.10.2020:

- Приложением 1 к указанному Приказу регламентируется новый шаблон отчета 6-НДФЛ, представляемого работодателем.

- Приложением 4 к этому же Приказу устанавливается новая форма подтверждающего документа, выдаваемого работнику заявителю. Данный бланк используется для периодов 2021 года. Иначе говоря, этой справкой доказываются доходы, получаемые физлицом с января 2021 года и далее.

Структура нового подтверждающего документа сильно не изменилась. Как и прежде, справка включает следующие сведения:

- Информация о плательщике (источнике) дохода – работодателе.

- Информация о получателе – работнике.

- Сведения о налогооблагаемых доходах физического лица.

- Сведения о НДФЛ вычетах, предоставленных физлицу.

- Общие размеры начислений и налогов.

Порядок составления подтверждающего документа регламентируется содержанием Приказа ФНС РФ № ЕД-7-11/753@ от 15.10.2020. Если гражданину нужно получить такие справки от нескольких плательщиков дохода, он обращается к каждому из них с надлежащим заявлением.

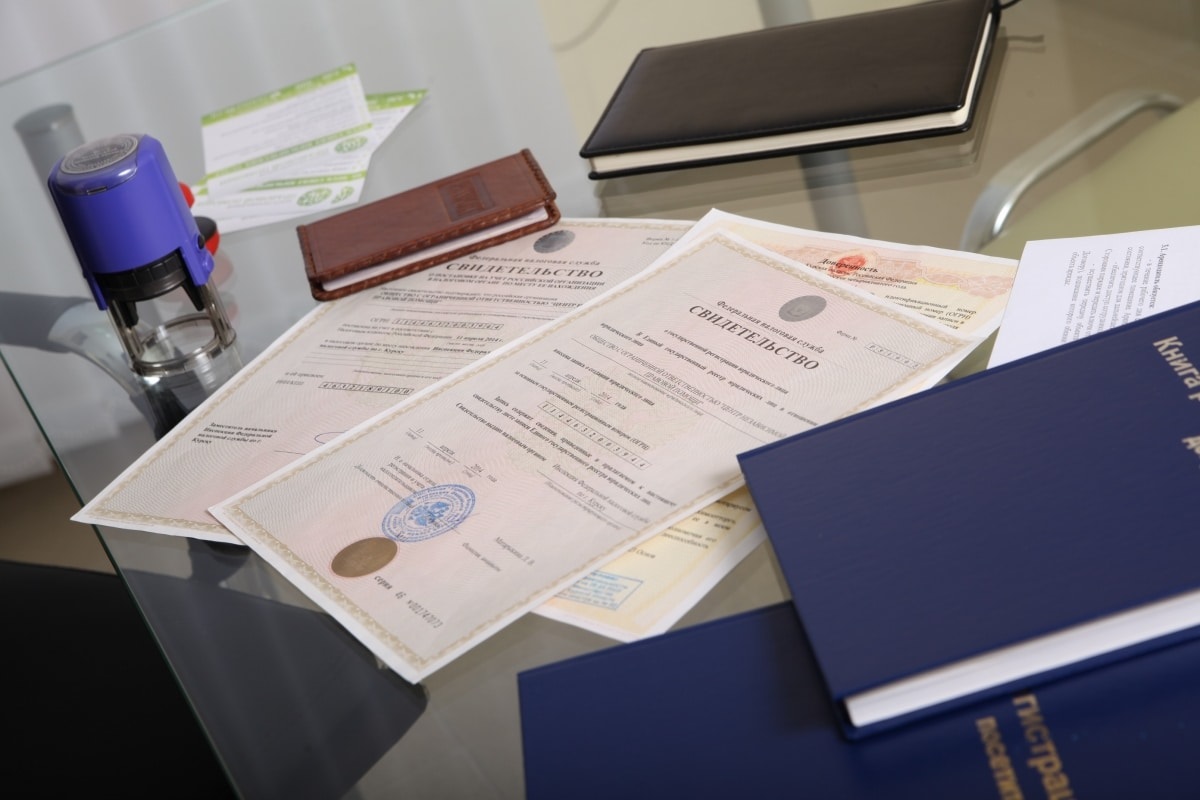

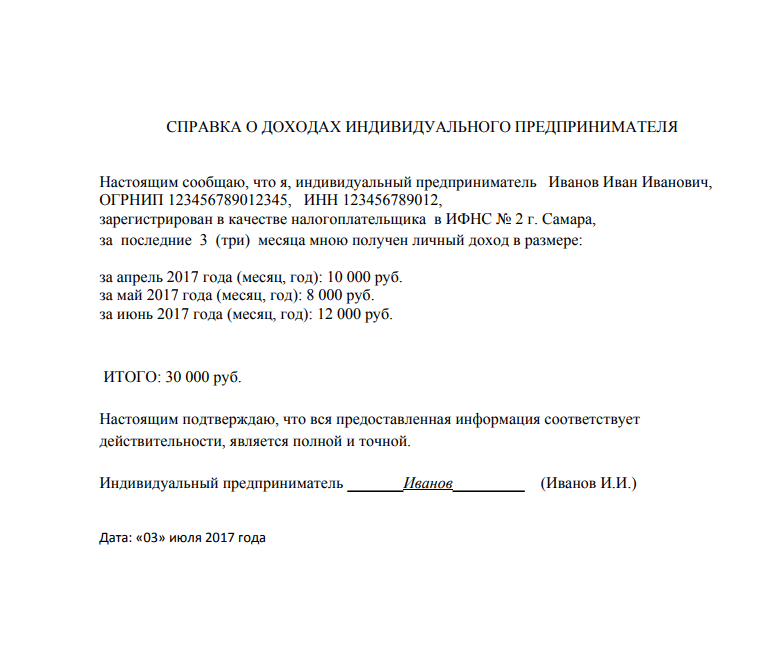

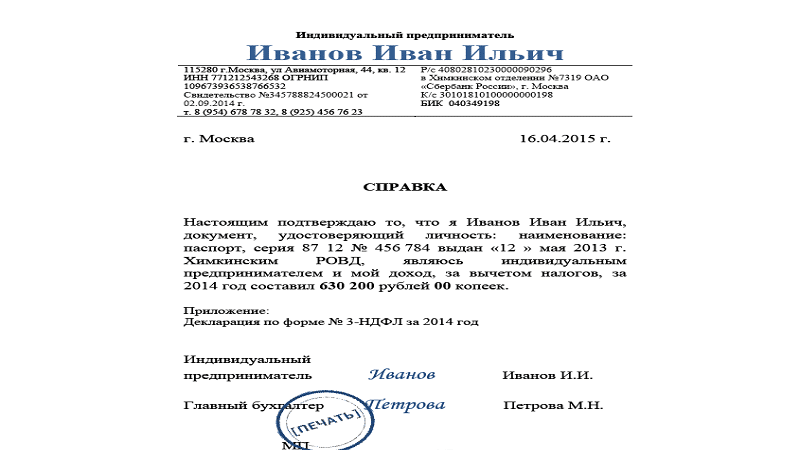

Произвольная форма

Поскольку конкретного шаблона ИП, работающие по УСН или ЕНВД в части составления справок о доходах, не имеют, то могут оформить справку ИП о заработной плате самому себе в свободной форме. Для этого в шапке его указывают следующие сведения:

- ФИО ИП;

- номер паспорта, кем выдан;

- ИНН;

- ОГРНИП;

- номер свидетельства о регистрации;

- юр. адрес;

- номер счета в банке, наименование банка;

- где и когда составлен документ (город, дата).

Обратите внимание! Форма представления информации в шапке при произвольном составлении документа роли не играет. В основной части, после слова «справка» ИП отмечает, что подтверждает все представленные в шапке сведения, действительно является предпринимателем, и доход его за вычетом уплаченных налогов (на апрель 2021 г

— пример), составляет (конкретная цифра)

В основной части, после слова «справка» ИП отмечает, что подтверждает все представленные в шапке сведения, действительно является предпринимателем, и доход его за вычетом уплаченных налогов (на апрель 2021 г. — пример), составляет (конкретная цифра).

К справке ИП обязан приложить какой-нибудь подтверждающий его слова документ. Это могут быть:

- декларация формы 3-НДФЛ за нужный период;

- выписки со счета в банке;

- квитанции по оплате за конкретные предоставленные ИП услуги;

- любые другие документы, свидетельствующие о финансовой деятельности.

Завершают справку подпись и печать самого ее составителя. Если ИП работает не один и у него есть лицо, официально отвечающее за ведение бухгалтерии, то на документе он также проставляет и его подпись.

Декларация 3-НДФЛ

Разновидности справок о доходах на ИП

Основываясь на вышесказанном можно сделать вывод, что форма бланка, как и его содержание, зависит от цели дальнейшего использования справки. Ниже мы предлагаем рассмотреть образцы документов, которые чаще всего используются частными предпринимателями.

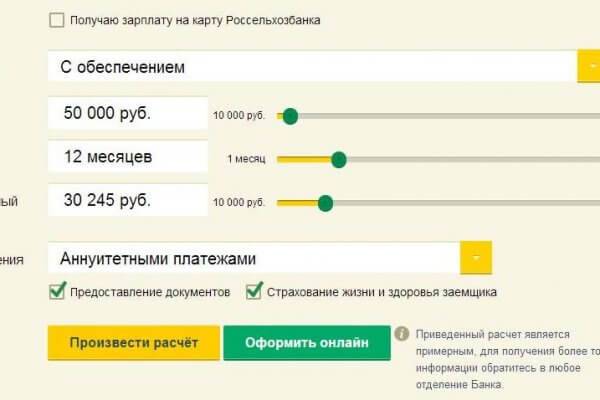

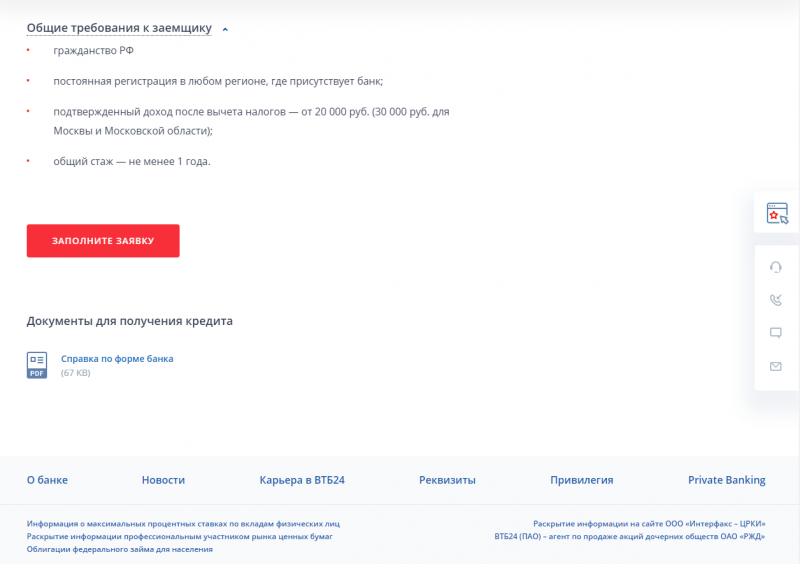

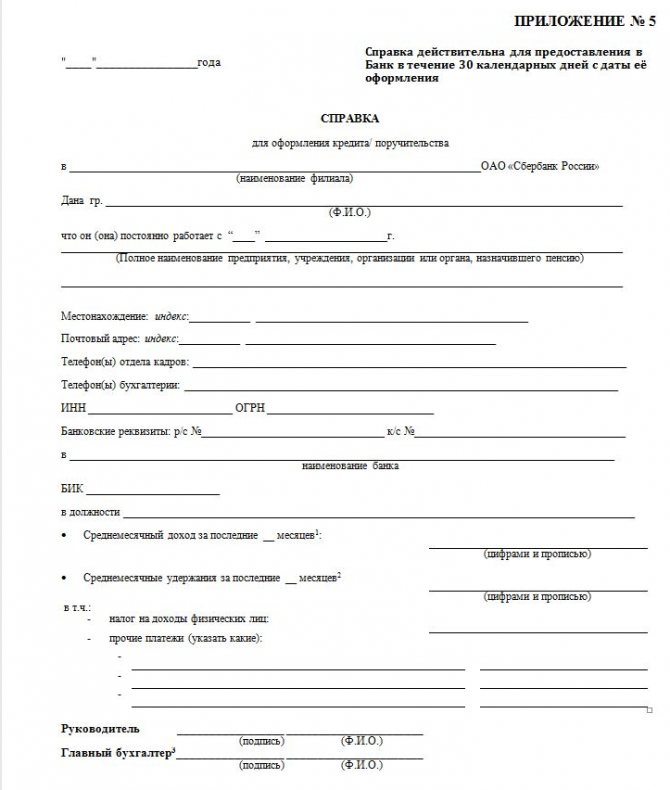

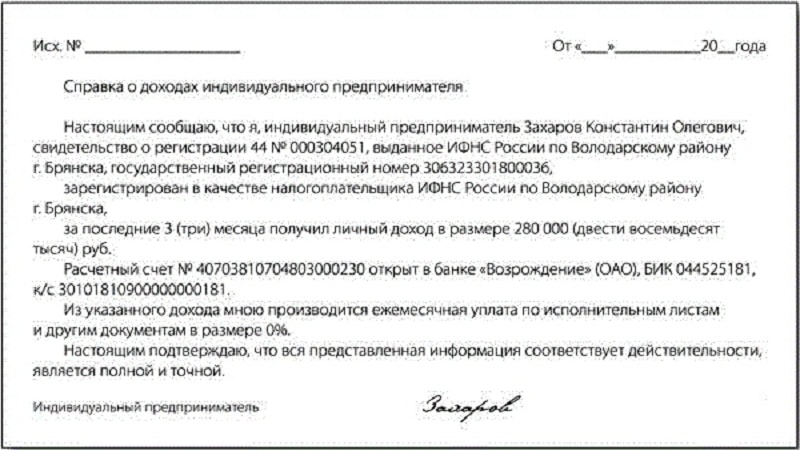

Для кредитования

В содержании данного бланка указывается информация о размере денежных средств, полученных в течение полугода или трех кварталов. Перед тем как приступить к формированию этого бланка, необходимо получить консультацию у представителей финансовой структуры, где планируется оформление кредита. Большинство банковских учреждений самостоятельно разрабатывают бланки для физических лиц и индивидуальных предпринимателей. Справка о доходах от ИП, образец выглядит следующим образом:

Справка о доходах для работников ИП заполняется на стандартном бланке по форме 2-НДФЛ

Справка о доходах для работников ИП заполняется на стандартном бланке по форме 2-НДФЛ

Оформление визы

В качестве акта, подтверждающего размер доходов, полученных за определенный временной отрезок, может использоваться налоговая декларация. К этому бланку необходимо приложить следующие документы:

- ИНН;

- ОГРНИП.

Многие специалисты рекомендуют предпринимателям уделять повышенное внимание заполнению шапки «бланка». В верхней части документа рекомендуется указать шифр ИНН, банковские реквизиты и код регистрационного свидетельства

В качестве дополнительной информации можно использовать адрес компании и контактные данные. Для составления справки лучше всего использовать фирменный бланк. При составлении справки для получения визы, полностью подготовленный документ следует заверить собственной подписью. Такой бланк может использоваться не только для оформления визы, но и для получения детского пособия. Это говорит о том, что рассматриваемый порядок действий позволяет создать многофункциональный акт.

Еще одним способом подтверждения информации о размере доходов является получение справки в налоговой службе. Однако, оформить этот акт довольно сложно. В том случае, когда в декларации указано недостаточное количество средств для оформления визы, рекомендуется подготовить банковскую выписку. Как правило, для оформления визы достаточно выписки о состоянии счета. Однако в некоторых случаях может потребоваться более подробная информация обо всех финансовых операциях, проведенных в течение полугода.

Для индивидуального предпринимателя справка о доходах на самого себя, составленная по форме 2-НДФЛ, абсолютно не подходит

Для индивидуального предпринимателя справка о доходах на самого себя, составленная по форме 2-НДФЛ, абсолютно не подходит

Получение соцпомощи

Оформляя бланк для соцзащиты, предпринимателю нужно учитывать несколько важных требований данной инстанции. Из размера прибыли, полученной за конкретный временной промежуток, необходимо вычесть все издержки, сопутствующие ведению бизнеса. К статье расходов причисляются все налоговые выплаты и взносы в различные фонды. В некоторых случаях работники социальных служб могут потребовать от ИП предоставления первичной документации.

Предприниматель, работающий в рамках особых режимов налогообложения, в качестве справки о доходах может использовать свою декларацию о доходах, составленную по форме 3-НДФЛ

Предприниматель, работающий в рамках особых режимов налогообложения, в качестве справки о доходах может использовать свою декларацию о доходах, составленную по форме 3-НДФЛ

Для предоставления в суд

При взаимодействии с судебными органами, частным предпринимателям необходимо использовать налоговую декларацию. В рассматриваемом случае, данный акт является единственным официальным бланком, подтверждающим размер полученного дохода. Получить данную справку от представителей налоговой службы довольно сложно. Для этого необходимо составить заявку, указав цели использования декларации. Такая заявка может быть составлена в свободной форме или в соответствии с требованиями суда.

В качестве справки о доходах индивидуальный предприниматель может использовать декларацию о доходах, подаваемую в налоговую инспекцию

В качестве справки о доходах индивидуальный предприниматель может использовать декларацию о доходах, подаваемую в налоговую инспекцию

Нужна ли справка на гражданство

Иностранный гражданин может оформить документы только при наличии справки, подтверждающей источник существования.

Доказать получение финансов можно с помощью:

- справки;

- декларации;

- счетом о вкладе.

Наличие у иностранного гражданина постоянного места работы упрощается процедуру. Что делать, если не работаешь официально? Можно предоставить подтверждение о получении наследства, алиментов или пенсии. Главное условие – они не должны быть меньше прожиточного минимума.

Наличие у иностранного гражданина постоянного места работы упрощается процедуру. Что делать, если не работаешь официально? Можно предоставить подтверждение о получении наследства, алиментов или пенсии. Главное условие – они не должны быть меньше прожиточного минимума.

Как правило, просят отчитаться в получении доходов за прошедший год. В законе не указан конкретный период, поэтому, если человек проработал несколько месяцев, то подавать справку можно за 3 месяца. Для ФМС этого будет достаточно.

На ЕНВД

В случае ведения дел по ЕНВД подтверждение доходов может оказаться немного сложнее. Дело в том, что декларация по ЕНВД не дает возможности подтвердить доходы предпринимателя, ведь тут они не учитываются при подсчете налогов. ЕНВД берется от теоретической суммы дохода, а он, в свою очередь, рассчитывается исходя из доходности и объемов бизнеса. По этой причине, и Книга доходов у таких бизнесменов не ведется.

То есть каждый квартал они заявляют (декларируют) только о потенциально возможном доходе. Да и налоговые органы не предоставляют каких-либо справок, документов, подтверждающих уровень дохода таких предпринимателей.

Чтобы подтвердить уровень доходов в такой ситуации, целесообразно действовать по следующему алгоритму:

- Завести реестр операций, подтверждающих хозяйственную деятельность предпринимателя.

- Регулярно вносить сведения о всех действиях, с указанием номера договора, банковских чеков, выписок, данных личного кабинета плательщика, других первичных документов.

- Подготовить на основании регистра справку произвольной формы с собственной подписью и печатью. Как вариант, просто распечатать (снять копию), с той части регистра, где находится период деятельности, что нужно подтвердить. Такие документы должны будут должным образом заверены (подпись и печать ИП).

Как подтвердить доходы ИП на ЕНВД

В отличие от других видов налогообложения, ИП находящиеся на ЕНВД, при необходимости подтверждения доходов оказываются в несколько более сложной ситуации.

Все дело в том, что для исчисления налогообложения здесь используются не доходы, а виды деятельности. При этом, размер налога для каждого вида деятельности имеет фиксированное значение, исходя их уровня предполагаемой доходности, физического показателя и корректирующих федеральных и региональных коэффициентов. То есть, фактический доход, который ИП получает на ЕНВД на самом деле, в любом случае, отличается от того, что предполагается при расчете этого налога. Более того – государство никак не обязывает предпринимателей, работающих по ЕНВД вести контроль и учет за своими доходами.

Что делать в этом случае?

Варианта два:

- независимо от воли законодателей все же вести учет доходов в упрощенном виде;

- доказывать доходность через предъявление первичных документов.

Здесь первый вариант требует некоторого пояснения. Практически все ИП, находящиеся на «вмененке» так или иначе все же контролируют уровень своих доходов. Что, в общем, логично: каждый ИП хочет быть уверенным в том, что его дело рентабельно и приносит прибыль, а также четко понимать, какой именно размер дохода он имеет. Однако, главный вопрос тут возникает не в самом факте учета, а в том, в какой форме он ведется. Например, если это обычные журналы или тетради, заполненные от руки, то конечно никакой доказательной силы они иметь не будут

Важно, чтобы учет доходов велся в документальной форме с присвоением внутренним учетным документам официального статуса. Это возможно, если каждый такой документ будет иметь соответствующие реквизиты

Закон четко определяет информацию, которая должна содержаться в реквизитах, подтверждающих доходы на «вмененке»:

- наименование;

- дата и место составления;

- ФИО ИП;

- ИНН ИП;

- регистрационный номер ИП;

- подпись и печать (если имеется) ИП.

Кроме того, в данном документе обязательно должны быть прописаны:

- название произведенной хозяйственной операции;

- конкретная сумма дохода или расхода, если учет ведется и по расходам.

Все учетные документы нужно обязательно вести в хронологическом порядке, с внесением в них всех без исключения сведений о затратах и прибыли.

Внимание! Поскольку по ЕНВД отчетным налоговым периодом является один квартал, то и подводить итоги по внутреннему учету расходов и доходов нужно раз в три месяца. По итогам года надо выводить отдельные годовые результаты

Как работает НПД

Стать самозанятым гражданином очень просто: не надо никуда ходить, собирать документы, платить деньги и ждать. Достаточно установить на телефон или планшет специальное мобильное приложение «Мой налог», которое заменяет бухгалтерию, кассу, отчетность и даже банк. С его помощью учитывается прибыль и исчисляется сумма налогового сбора. Кстати, ставку приложение определяет автоматически. Всего их две:

- 4% — от суммы реализации товаров, работ, услуг физическим лицам;

- 6% — от суммы реализации товаров и услуг индивидуальным предпринимателям или юридическим лицам.

- заработная плата по трудовому договору (самозанятость разрешено совмещать с работой по найму);

- реализация недвижимости, в том числе квартиры, дачи и т. п.;

- продажа автомобиля;

- реализация ценных бумаг;

- уступка права требования.

С этих и некоторых других видов прибыли физлицо должно платить НДФЛ на общих основаниях. С остальных разрешенных видов деятельности самозанятый платит НПД. Закономерно возникает вопрос: как оформляется справка о доходах самозанятого для соцзащиты и других инстанций, если деньги поступают из разных источников и облагаются разными налогами. Ответ очевиден — таких документов несколько.

Произвольная форма

Поскольку конкретного шаблона ИП, работающие по УСН или ЕНВД в части составления справок о доходах, не имеют, то могут оформить справку ИП о заработной плате самому себе в свободной форме. Для этого в шапке его указывают следующие сведения:

- ФИО ИП;

- номер паспорта, кем выдан;

- ИНН;

- ОГРНИП;

- номер свидетельства о регистрации;

- юр. адрес;

- номер счета в банке, наименование банка;

- где и когда составлен документ (город, дата).

Обратите внимание! Форма представления информации в шапке при произвольном составлении документа роли не играет. В основной части, после слова «справка» ИП отмечает, что подтверждает все представленные в шапке сведения, действительно является предпринимателем, и доход его за вычетом уплаченных налогов (на апрель 2021 г

— пример), составляет (конкретная цифра)

В основной части, после слова «справка» ИП отмечает, что подтверждает все представленные в шапке сведения, действительно является предпринимателем, и доход его за вычетом уплаченных налогов (на апрель 2021 г. — пример), составляет (конкретная цифра).

К справке ИП обязан приложить какой-нибудь подтверждающий его слова документ. Это могут быть:

- декларация формы 3-НДФЛ за нужный период;

- выписки со счета в банке;

- квитанции по оплате за конкретные предоставленные ИП услуги;

- любые другие документы, свидетельствующие о финансовой деятельности.

Завершают справку подпись и печать самого ее составителя. Если ИП работает не один и у него есть лицо, официально отвечающее за ведение бухгалтерии, то на документе он также проставляет и его подпись.

Декларация 3-НДФЛ

Как сделать справку для соцзащиты

При наличии у ИП права на льготы и подтверждающего их документа (справки о доходах), он может рассчитывать на:

- компенсацию за детский садик;

- льготный проезд в общественном виде транспорта;

- социальную помощь (скидку, бесплатное предоставление ряда лекарственных препаратов, продуктов питания, одежды);

- скидку на оплату коммуналки;

- земельный участок;

- получение пособия на ребенка ежемесячно;

- более выгодные условия ипотечного кредитования.

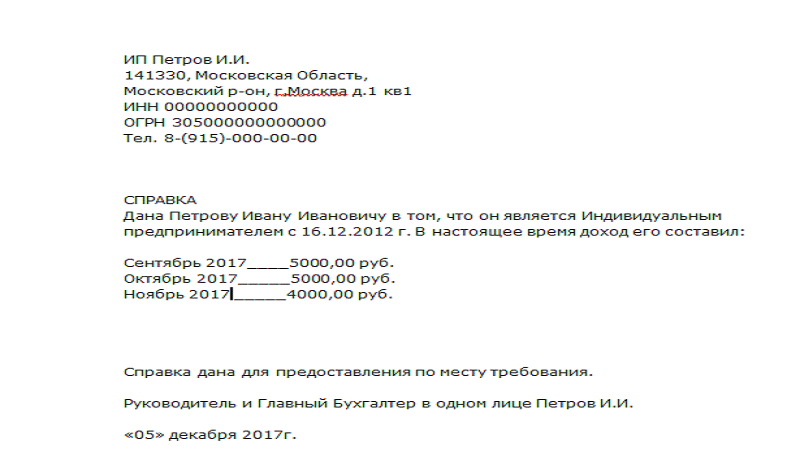

Чтобы воспользоваться льготами необходимо озвучить размер дохода за последние 3 месяца, а для этого составить специальный документ. В нем перечисляют:

- ФИО и все данные, связанные непосредственно с ИП (ИНН, ОГРНИП, место регистрации, как налогоплательщика – город, дата, номер отделения ФНС);

- помесячно сколько и когда заработал.

Пример. Я, Лютиков Д. А. – индивидуальный предприниматель (указываются номера ИНН и ОГРНИП) зарегистрирован в ФНС №3 г. Москва. За январь 2021 г. я заработал 10 тыс. рублей, за февраль 2019 г. – 7 тыс. рублей, а за март 2021 г. – 12 тыс. рублей. Мой общий доход составил 29 тыс. рублей. Вся представленная мной информация правдива (дата, подпись).

В справке можно указать, что доход исчислялся за вычетом подоходных налогов. К документу желательно приложить квитанции, подтверждающие рабочую деятельность ИП, а также выписки со счета в банке, куда поступают вырученные в процессе ее средства. Это позволит избежать проблем при решении вопроса с тем, как можно подтвердить ИП свои доходы для соцзащиты.

Снимаем деньги с расчетного счета без лишних трат

Как мы уже сказали, просто так снять деньги с расчетного счета ИП не получится. Но варианты все же могут быть, поэтому при открытии счета необходимо сразу уточнить, какие способы снятия наличных предлагает индивидуальным предпринимателям данная банковская организация.

Все действия по движению средств на счете называются транзакции, и для того чтобы транзакция была проведена, необходимо указывать ее назначение. Если говорить о снятии денежных средств на личные цели ИП, то необходимо указывать что-то типа «для личных целей предпринимателя», «зарплата предпринимателя» или «доходы предпринимателя». В некоторых банковских структурах необходимо также делать пометку «НДС не облагается», чтобы ваш перевод не был расценен как действие в рамках ведения бизнеса и к нему не был применен налог.

Какие же варианты снятия средств с расчетного счета возможны?

1 способ. Чековая книжка. На сегодняшний день этот вариант используется редко. К достоинствам такого способа снятия можно отнести только доступность, во всем остальном — одни сплошные минусы. Первый минус: на то, чтобы обналичить чек, может уйти от 1 до 3 дней. Второй существенный минус: на такие сделки начисляется НДС, плата за снятие автоматически списывается со счета клиента, а банк обязан представить клиенту счет-фактуру на такое действие.

2 способ. Этот способ применяется не повсеместно, но все же пользуется некоторым спросом — получение cash-карты. Cash-карта — это особая карта, позволяющая владельцу снимать денежные средства со счета в банкомате. К плюсам такого способа снятия средств можно отнести отсутствие необходимости посещения банка. С другой стороны, за снятие средств может взиматься сбор.

3 способ. Снятие средств со счета через кассу банка. Этот способ позволяет избежать уплаты комиссии. Для того чтобы получить денежные средства непосредственно в кассе банка, вам потребуется написать заявление по форме вашей кредитной организации и указать назначение платежа (примеры мы описывали выше). Так вы достаточно быстро сможете получить необходимую сумму. При этом, с учетом того, что вы снимаете свои личные средства, являющиеся вашим личным доходом от осуществления предпринимательской деятельности, такие средства не облагаются доходом и указывать четкое назначение платежа, за исключением общей фразы «для личных нужд», не нужно.

4 способ. Еще один очень удобный способ получения средств с расчетного счета — это оформление перевода с расчетного счета на личную банковскую карту индивидуального предпринимателя как физического лица. При этом комиссия за перевод средств взиматься не будет. Однако тут имеется и один существенный минус: между счетами перевод осуществляется в течение 1 банковского дня и только в размере указанного лимита. То есть если деньги нужны срочно, то этот вариант не слишком подходит. Если же вы немного ошибетесь с суммой, то для того чтобы получить больше, опять потребуется оформлять перевод и ждать еще сутки.

Предприниматель вправе открывать расчетные счета, на которые будут перечисляться заработанные при ведении деятельности средства, и с помощью которых будут осуществляться расчетные операции в безналичном виде.

Но в таком случае стоит разобраться, как можно снять деньги без лишних проблем. Рассмотрим, каких правил ИП должны придерживаться в 2019 году.

Индивидуальные предприниматели регистрируют расчетные счета, не думая о том, каким образом позднее будут снимать с них средства. А деньги могут быть нужны в любое время, тогда как инструкций об их получении никто не выдает.

Но это вовсе не означает, что вы не сможете снять необходимую сумму. Просто стоит знать, какой схемы придерживаться, и какой установлен лимит для снятия наличности. Об этом и поговорим далее.