Самая низкая ставка по ипотеке

Содержание:

- О чём нужно знать потенциальным заёмщикам?

- Особенности рынка ипотеки в 2021 году

- Что, если платить стало тяжело

- Помощник

- Требования к заемщику

- Как получить ипотеку

- Выберите ипотеку

- Отправиться на Дальний Восток – 2%

- ТОП-10 банков по ипотечному портфелю за 2018 год

- Лидеры среди банков по программам льготного кредитования

- Процентная ставка по ипотеке

- Что потребуется при оформлении ипотеки

- Основы ипотечного кредитования

- Что важно учитывать

- Возрастные требования к созаемщикам

- Потребительский кредит на жилье

О чём нужно знать потенциальным заёмщикам?

В любое время привлекательность жилищного кредита зависит от ряда факторов:

- Уровень ставки — чем ниже ставка, тем выгоднее оформлять ипотеку. В июне 2020 года Банк России снизил ключевую ставку сразу на 1 процентный пункт, а в следующем месяце ещё на 0,25%. В результате ставка опустилась до 4,25% годовых. Это рекордно низкий уровень заимствования в истории России. Вслед за снижением ключевой ставки банки снизили проценты по кредитам, в том числе ипотечным. Сейчас средневзвешенная ставка кредитования на первичном рынке составляет 5,82% ( -2,42 п.п. год к году), на вторичном — 8,02% (-1,3п.п. год к году), возможно и дальнейшее снижение ставок.

- Перспектива роста цен на недвижимость — цены на недвижимость постоянно растут. Но сейчас на рынке всё неоднозначно: с одной стороны, покупательская способность людей снизилась, с другой — банки искушают граждан, предлагая льготные ставки по ипотеке. В результате большинство экспертов сходятся во мнении, что в ближайшее время цены на недвижимость вырастут незначительно.

- Готовность банков выдавать кредиты — в зависимости от экономической ситуации объём кредитования возрастает или, напротив, снижается. На сегодняшний день в ипотечной сфере самый высокий процент одобрения — более 82%, что говорит о готовности банков кредитовать это направление.

Сегодня действует закон об ипотечных каникулах, который позволяет при непредвиденных обстоятельствах на шесть месяцев приостановить или снизить выплаты по ипотеке. Воспользоваться этой льготой можно, если ипотека взята на единственное жильё стоимостью до 15 миллионов рублей. Причинами предоставления кредитных каникул могут стать утрата более 1/3 дохода из-за длительной болезни или потери работы, инвалидности.

Кроме того, в силу вступил закон, по которому сделки долевого участия стали более безопасными. Деньги дольщиков теперь поступают на специальные эскроу-счета, где остаются до момента полного исполнения обязательств застройщиком.

Особенности рынка ипотеки в 2021 году

По данным ЦБ РФ и ведущих аналитических агентств 2020 год стал для ипотеки очень успешным. Заданные тенденции роста скорее всего будут провалены в 2021 году из-за повышения ставки ЦБ и роста напряженности.

Особенностями развития ипотечного рынка сегодня являются:

- Поступательное повышение процентных ставок практически по всем продуктам жилищного кредитования, связанное с политикой Центробанка России по повышению ключевой ставки.

- Развитие программ рефинансирования, предусматривающих снижение процентов по действующим займам (такие программы актуальны для заемщиков, оформивших ипотеку в 2013-2016 гг. по высоким ставкам).

- Рост доступности ипотеки для существенного сегмента населения РФ (банки активно стимулируют спрос на такой вид кредитования путем оформления ипотеки по двум документам, за счет низких ставок и периодичных акций от компаний-застройщиков).

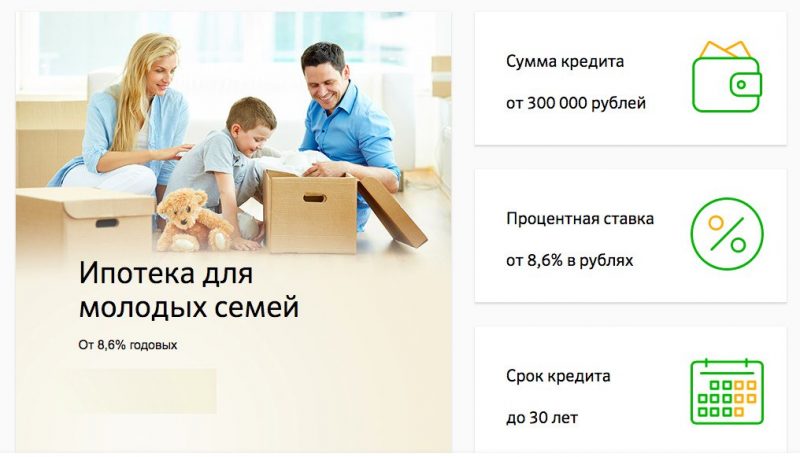

- Выделение в отдельный сектор социальных продуктов кредитования для незащищенных групп населения (для семей с двумя и более детьми разработана семейная ипотека под 6% годовых, военная ипотека для военнослужащих, кредиты работникам бюджетных учреждений, ипотека для молодых семей и т.д.).

ЦБ РФ продолжает политику введения упреждающих мер в отношении высокорисковых ипотечных займов и очистки рынка от кредитных организаций, занимающихся сомнительной деятельностью.

Что, если платить стало тяжело

Если вы оказались в трудной жизненной ситуации, можете до полугода не платить ипотеку – без штрафов от банка и даже без его согласия.

Что такое трудная жизненная ситуация:

■ Вы потеряли работу и зарегистрировались в службе занятости;

■ Стали нетрудоспособны на 2 месяца и больше;

■ У вас инвалидность I или II группы;

■ Ваши доходы снизились на 30% и более по сравнению со средним доходом за последние 12 месяцев, при этом ежемесячный платеж по ипотеке должен быть больше 50% вашего среднего дохода за два предыдущих месяца;

■ Ваш доход снизился на 20% и больше, а количество иждивенцев на вашем попечении увеличилось (родился ребенок, нужно ухаживать за родственником с инвалидностью и т.д.), а ежемесячный платеж составил более 40% дохода.

В итоге взять ипотеку по низкой ставке в России не так сложно. Если давно думаете в этом направлении и подходите по какому-нибудь из вариантов, сейчас самое время заняться вопросом и воспользоваться господдержкой.

iPhones.ru

Актуальная тема для любого россиянина.

Помощник

- В помощь заемщику

- Полезная информация

Ирина Волкова Автор Выберу.ру, irinavolkova@vbr.ru Специализация: микрозаймы, кредиты, ипотека, страхование

Ищете жилищный кредит с минимальной переплатой – рассмотрите программы, опубликованные на Выберу.ру.

Льготная ипотека со ставкой 2 процента годовых (показатель может незначительно отличаться в большую и меньшую стороны – 1,6-2,7%) предоставляется банками в 2021 году на различных условиях.

Что важно знать

Ипотека под 2 процента годовых в 2021 году доступна не всем. Чтобы получить деньги на приобретение жилья, нужно соответствовать условиям банка:

- оформить право собственности на недвижимость (купить готовый дом или построить его по своему проекту) в сельской местности;

- приобрести жилье в определенном регионе (например, на территории ДФО);

- оформить страховку на условиях банка;

- купить жилье на первичном рынке у юридического лица;

- использовать в качестве залога уже имеющуюся недвижимость.

Эти условия могут сочетаться в разных вариантах.

Чтобы увидеть, каким будет ежемесячный взнос, и определить процент переплаты, перейдите на страницу с описанием жилищного кредита и используйте калькулятор Выберу.ру для расчета.

Требования к заемщику

В каждом банке они свои, приведем стандартный перечень:

- российское гражданство;

- возраст от 21 года до 70 лет (на момент погашения займа);

- постоянная или временная регистрация на территории РФ;

- наличие постоянного источника дохода.

Обратите внимание! Желательно, чтобы совокупный заработок семьи превышал размер ежемесячного платежа хотя бы в два раза. При этом супруги автоматически становятся созаемщиками при оформлении кредита.

Как получить ипотеку

Если калькулятор Выберу.ру выдал результаты расчета, которые вас устраивают, обратитесь в банк за ипотекой под 2 процента годовых. Существует три варианта оформления заявки:

- В офисе финансовой организации. Образец заявления предоставят сотрудники отделения.

- На сайте банка. Перейдите на страницу с описанием нужной программы и укажите свои персональные и контактные данные.

- С помощью сервиса Выберу.ру. Нажмите «Подать заявку» на странице выбранной ипотеки и заполните форму анкеты.

После того как банк проверит достоверность указанных сведений, вы получите ответ в СМС.

Требования к заемщику ипотекиСправка 2-НДФЛ для ипотеки

Дополнительные доходы для оформления ипотекиСпециальные программы в ипотеке

Социальная ипотекаИпотечный кредит по программе Молодая семья

Выберите ипотеку

На строительство дома Ипотечный кредит на квартиру Оформить залог имущества под ипотеку

Ипотека на покупку комнаты Соц. ипотека Ипотечный кредит многодетным семьям

Кредитование по двум документам На коммерческую недвижимость

Отправиться на Дальний Восток – 2%

На Дальнем Востоке жилье в ипотеку можно взять под фантастические 2% в год. Владивосток, Якутск, Хабаровск активно строятся и развиваются, так что если вы хотите крутые пейзажи из окна, неизбитую экзотику и удаленку с комфортом, стоит подумать о квартире в ДФО.

Ипотеку могут оформить граждане РФ в возрасте до 35 лет. Это либо супруги в браке, либо одинокий родитель с ребенком в возрасте до 18 лет. Ипотеку также дадут участникам программы «Дальневосточный гектар».

Первый взнос за жилье по программе дальневосточной ипотеки – от 15%, максимальная сумма кредита – 6 млн. Кредитуют на срок до 20 лет.

В городе можно купить только квартиру в новостройке, в сельской местности – и вторичное жилье, а также коттедж или таунхаус. В рамках программы придется зарегистрироваться в новом доме или квартире.

Что можно купить во Владивостоке за 6 млн? Например, 3-комнатную квартиру площадью 75 кв. м с черновой отделкой и тремя балконами.

Сколько придется платить за неё? При ставке 2%, первоначальном взносе 20% (1,2 млн рублей) и кредите на 20 лет ежемесячная выплата составит 24 366 рублей.

ТОП-10 банков по ипотечному портфелю за 2018 год

На официальном сайте Банка России размещена информация об основных показателях деятельности ипотечных банков. Ключевым из таких параметров, характеризующим результаты деятельности, является объем ипотечного портфеля.

По состоянию на году в РФ насчитывается 542 банка, из которых только 386 имеют право выдавать ипотечные займы. В таблице далее приводится рэнкинг банков по объему ипотечного портфеля (на г.).

Бесспорный лидер по рассматриваемому параметру – Сбербанк. Второе место занимает группа ВТБ, чей портфель меньше лидера в 2,5 раза. На третьей позиции находится Газпромбанк с существенным отставанием от первых двух гигантов (практически в 10 раз).

Важным показателем качества портфеля каждого банка является доля просроченной задолженности. Чем она выше, тем менее эффективную политику реализует кредитор, а именно выдает займы клиентам с высокой степенью риска. У крупнейших игроков рынка рассматриваемый параметр находится в пределе 1-1,5% (например, Россельхозбанк, Газпромбанк, Россельхозбанк).

Лидеры среди банков по программам льготного кредитования

Льготным кредитованием занимаются не все банки, поэтому предварительно следует обратить внимание на финансовые организации, положительно зарекомендовавшие себя на рынке ипотек. Ниже представлен рейтинг банков, лидирующих по предоставлению ипотеки в рамках разных льготных программ, касающихся молодых или многодетных семей и военнослужащих

Военная ипотека

Для получения военной ипотеки надо быть участником накопительно-ипотечной системы жилищного обеспечения военнослужащих.

Среди банков, занимающихся такого рода кредитованием, лидируют Сбербанк, ВТБ 24 и Газпромбанк.

Ипотека с привлечением материнского капитала

Оформление такого ипотечного кредита предполагает, что часть его суммы будет погашена за счет средств Материнского капитала, получаемого матерью второго или последующего ребенка однократно. Семья, нуждающаяся в жилье, может использовать Материнский капитал, не дожидаясь, когда ребенку исполнится 3 года. Эти деньги могут быть употреблены:

- В качестве первоначального ипотечного взноса;

- В качестве средства выплаты части основного долга с процентами.

Программы для молодых семей

В 2019 году продолжают действовать программы по обеспечению молодых семей жильем эконом-класса (до 2020 г.), а также по предоставлению 6%-ной льготной ипотеки родителям второго или последующего ребенка (до 2022 г.).

Наиболее выгодный процент по ставке предоставляет Сбербанк, пользующийся наибольшей поддержкой от государства. Однако в текущем году по названным программам работает около 50 банков.

Условия ипотечного кредитования по программам для молодых семей различаются мало, так как льготы финансируются государством. Бюджетные средства на выплату льгот по ипотеке распределяются среди банковских организаций, подавших соответствующую заявку в Министерство финансов и прошедших проверку.

- Сбербанк;

- ВТБ;

- Абсолют;

- Банк ДОМ.РФ;

- Газпромбанк;

- Россельхозбанк;

- Промсвязьбанк;

- ФК Открытие;

- МКБ;

- Райффайзенбанк.

Это интересно: Рейтинг кредитных карт с кэшбэком: разбираемся во всех нюансах

Процентная ставка по ипотеке

Это важный показатель при расчете любого кредита. Она высчитывается в годовых процентах и указывает, какое их количество начисляется на протяжении года за те деньги, что вы взяли в займ. Но при ипотечном кредите следует учитывать тот факт, что банк их насчитывает не один раз в год, а каждый день на ту сумму, что вы еще должны банку.

Таблица процентных ставок по ипотеке в надежных банках:

| Название банка | Процентная ставка |

|---|---|

| Сбербанк России | от 4,1% |

| Газпромбанк | от 4,7% |

| Тинькофф | — |

| ВТБ | от 5% |

| Банк «Открытие» | от 4,7% |

| Абсолют Банк | от 4,1% |

| Альфа-Банк | от 5,99% |

| от 6% | |

| от 3,99% | |

| ДОМ.РФ (АИЖК) | от 4,7% |

| Райффайзенбанк | от 4,99% |

| от 3,2% | |

| от 4,69% | |

| от 5,5% | |

| от 4.6% | |

| от 4,6% | |

| от 4,8% | |

| от 5,9% | |

| от 5,29% | |

| от 4,84% |

| Программа | Ставка от % |

| Господдержка 2020, от 0,1% на первый год | 0,1% |

| Новостройки (приобретение строящегося жилья) | 4,1% |

| Готовая недвижимость (на вторичном рынке) | 7,7% |

| Рефинансирование ипотеки других банков | 7,9% |

| Ипотека для семей с детьми с господдержкой, от 0,1% на первый год | 0,1% |

| Строительство жилого дома | 9,2% |

| Загородная недвижимость | 8% |

| Ипотека + материнский капитал | 4,1% |

| Военная ипотека | 7,9% |

| Кредит на гараж (машино-место) | 7,9% |

Калькулятор ипотеки вы найдете на нашем сайте. С его помощью можно без особого труда рассчитать приблизительную сумму, которую вам придется выплачивать ежемесячно. Это поможет каждому определить свои возможности и решить – брать ипотеку или же оставить эту затею на будущее.

Необходимо не забывать о том, что вы получите приблизительный результат, который не является окончательным. Как правило, настоящий платеж оказывается немного выше. Если вы решили взять ипотечный кредит, то лучше сразу обратиться в банковское учреждение, там вы получите профессиональную консультацию и узнаете точный размер взноса.

Если вы уже пытались рассчитать ипотеку с помощью онлайн-калькулятора, то наверняка заметили, что месячный взнос состоит из 2 частей: проценты и основной долг. Когда долг становится меньше, то и количество процентов уменьшается, но платеж остается таким же, ведь основной долг растет.

Плавающая и фиксированная

Плавающая ставка – непостоянная величина, стандартно рассчитывается по формуле, указанной в договоре кредитования. Состоит из двух частей: одна – плавающая, а вторая – постоянная.

Фиксированная ставка – постоянный процент, который не может изменяться, он не зависит ни от каких факторов. Она остается неизменной на протяжении всего срока.

Платежи: аннуитетный и дифференцированный

Аннуитетный более распространен. Он предусматривает погашение займа равными частями на всем сроке кредитования.

Дифференцированный – вариант, при котором ежемесячный платеж снижается к концу периода.

О сайте «Ваша ипотека»

Мы помогаем разобраться в вопросах ипотеки, в рынке жилья. Пишут статьи и отвечают на вопросы эксперты с опытом работы и профильным образованием.

Если вам нужна срочная юридическая консультация, рекомендуем позвонить нашим партнерам во всех регионах России: 8 (499) 350-55-06 доб. 173 8 (812) 309-06-71 доб. 730 8 (800) 555-67-55 доб. 713

Что потребуется при оформлении ипотеки

Чтобы оформить кредит на жильё, заемщик должен соответствовать требованиям банка и собрать внушительный пакет документов. Условия выдачи отличаются в зависимости от выбранного банка. Например, одни выдают денежные средства только при наличии российского гражданства, а в других взять ипотеку могут и иностранные граждане.

В целом перечень требований к заемщику сводится к следующим характеристикам:

-

Возраст клиента – от 21 года до 75 лет на момент погашения. Некоторые банки могут снизить нижнюю границу до 18 лет.

-

Наличие постоянной регистрации на территории РФ. При этом приобретаемый объект может находиться в другом регионе.

-

Платежеспособность. Обязательно наличие официального дохода в достаточном размере для погашения ипотеки и других обязательств клиента. Платежеспособность подтверждается справкой по форме 2-НДФЛ или выпиской по счету, если вы получаете заработную плату на карту того банка, где оформляется ипотека. Общая сумма ежемесячных платежей не должна превышать 40% от дохода. При необходимости повышения уровня платежеспособности можно привлечь созаемщиков.

-

Трудовой стаж. Как правило, чтобы получить кредит на жильё, заемщик должен отработать на текущем месте не менее 6 месяцев и иметь общий стаж не менее 1 года за последние 5 лет. Срок занятости подтверждается копией трудовой книжки, заверенной работодателем. Если клиент получает заработную плату на карту банка-кредитора, то в этом случае достаточно 3-х зачислений, то есть нужно отработать всего 3 полных месяца (подтверждающие документы не потребуются).

-

Кредитная история. Клиенты с положительной репутацией могут рассчитывать на одобрение заявки под сниженные процентные ставки. Если кредитная история испорчена, то вам придется столкнуться с отказом банка. В этом случае помощь в получении ипотеки могут оказать ипотечные брокеры, которые подберут кредитора с максимально лояльными условиями.

-

Наличие первоначального взноса. С учетом выбранной ипотечной программы он может составлять от 10 до 50% от стоимости жилья.

Если в сделке участвуют созаемщики, то к каждому из них предъявляются аналогичные требования. Супруги выступают созаемщиками в обязательном порядке даже при отсутствии дохода и постоянного места работы.

Для получения ипотеки определенные требования касаются и приобретаемого имущества. Жилье оценивается с точки зрения материалов, при помощи которых выполнялось его строительство, наличия инфраструктуры, коммуникаций, подъездных путей, территориального расположения. На основании всех этих факторов определяется степень ликвидности объекта недвижимости и возможность передачи его в залог. Также оформление ипотечного кредита потребует предоставления документов на приобретаемую недвижимость, а именно:

-

проект договора купли-продажи;

-

кадастровый паспорт;

-

документы, подтверждающие право собственности на готовое жилье;

-

отчет об оценке.

Если приобретается недвижимость на этапе строительства, то необходимо собрать пакет разрешительных документов от застройщика.

Основы ипотечного кредитования

Что нужно знать для оформления ипотечного кредита?

В завершение сегодняшней статьи отметим 3 прописные истины, забывать о которых просто недопустимо при оформлении ипотеки. Перечень таковых, по мнению нашего ресурса, следующий:

Досконально подходите к подбору банка-кредитора и изучению программ его ипотечных кредитов. Запомните, что грамотно подобрав банковское учреждение при оформлении ипотеки, имеется возможность сэкономить сотни тысяч рублей лишь на незначительной разнице процентов.

Пользуйтесь всеми возможностями, дабы снизить общие переплаты по кредиту. Если ваших знаний в банковском деле не хватает для достижения данной цели, обратитесь к специалисту. Но упускать возможность снизить процент или не заключить ненужный «доп» не стоит.

Несколько раз или при помощи профессионала изучайте подписываемый договор. Не забывайте, что выдача ипотеки от лица банка – это бизнес, возможность «навариться». Поэтому включение в договор ненужных для вас платных услуг случится даже при сотрудничестве с, казалось бы, самым добросовестным кредитором

Такие моменты важно исключить, иначе придётся переплачивать десятки, а то и сотни тысяч рублей, по сути, за воздух.

На этом, пожалуй, по «ипотечной» теме все. Надеемся, представленный сегодня материал был для вас полезен. Удачи в оформлении ипотеки и низких процентов!

О перспективах снижения процентных ставок под ипотеку до 6-7 % годовых вы можете узнать, посмотрев видео:

Watch this video on YouTube

Watch this video on YouTube

19 Ноя 2017 kasjanenko

668

Что важно учитывать

Важно знать, на какие цели рассчитана ипотека под 3 процента годовых – на покупку готовой недвижимости или строительство дома в городе или сельской местности, приобретение земельного участка

Обратите внимание на условия, при соблюдении которых вы сможете получить жилищный кредит

Важно! На период выплаты ипотеки под 3 процента годовых квартира или дом передается в залог банку. Это значит, что вы не сможете ее продать или подарить.. Узнайте максимальный и минимальный размер жилищного займа, срок его выплаты, величину первоначального вноса (условия указаны в карточке программы)

Чтобы увидеть, как те или иные параметры отразятся на погашении кредита, используйте калькулятор Выберу.ру. В меню на странице ипотеки задайте нужные параметры займа под 3 процента годовых за 2021 год и узнайте размер ежемесячного взноса, сумму переплаты, возможный график и другие условия погашения

Узнайте максимальный и минимальный размер жилищного займа, срок его выплаты, величину первоначального вноса (условия указаны в карточке программы). Чтобы увидеть, как те или иные параметры отразятся на погашении кредита, используйте калькулятор Выберу.ру. В меню на странице ипотеки задайте нужные параметры займа под 3 процента годовых за 2021 год и узнайте размер ежемесячного взноса, сумму переплаты, возможный график и другие условия погашения.

Возрастные требования к созаемщикам

Заключая кредитный договор, заемщик вправе привлечь дополнительных подписантов – созаемщиков. Такое действие дает потенциальному кредитуемому лицу некоторые преимущества:

- вероятность одобрения заявки на ипотеку существенно повышается, ведь банк получает дополнительные гарантии погашения займа. Если основной заемщик по какой-либо причине не сможет своевременно вносить платежи по ипотеке, эта обязанность перейдет на созаемщиков, им придется отвечать за нерадивость главного кредитуемого лица и платить деньги;

- привлекая дополнительных подписантов, заемщик не только увеличивает вероятность одобрения заявки, но и увеличивает свой кредитный лимит, так как при учете доходов заявителя к ним прибавляются и доходы созаемщиков, т.е. кредит может быть выдан на большую сумму, чем без привлечения компаньонов.

Внимание! Супруга или супруг кредитуемого лица автоматически становятся его созаемщиками согласно действующего законодательства. Одновременно на них не распространяются никакие требования по платежеспособности или возрастным рамкам.. Исключением станет случай, когда титульный (основной) заемщик и его супруг/супруга при оформлении законности своих отношений заключили брачный контракт, а в этом документе зарегулированы раздельные имущественные права, включая объекты, которые будут приобретаться в ипотеку в Сбербанке или других финансовых учреждениях

Исключением станет случай, когда титульный (основной) заемщик и его супруг/супруга при оформлении законности своих отношений заключили брачный контракт, а в этом документе зарегулированы раздельные имущественные права, включая объекты, которые будут приобретаться в ипотеку в Сбербанке или других финансовых учреждениях.

К созаемщикам, исключая автоматически попадающего в этот состав супруга кредитуемого лица, применяются точно такие же возрастные ограничения, что и к основному заемщику. Они варьируются в зависимости от выбранной ипотечной программы:

- Если приобретаемая в ипотеку квартира находится на стадии постройки МКД или же покупается в виде готового жилья, созаемщик должен быть старше 21-го года на момент оформления кредитного договора и младше 75-лет до окончательного расчета по выданному кредиту. Он обязан подтвердить официальное трудоустройство и регулярность получаемого дохода. На последнем месте работы он должен быть устроен более шести месяцев, а общий рабочий стаж должен превышать в сумме двенадцать календарных месяцев в течение последних пяти лет. Если созаемщик не работает или не может подтвердить доход, крайний срок, до которого должен быть погашен ипотечный займ, будет ограничен датой его 65-летия.

- Когда жилье покупается в рамках программы государственной поддержки для семей с детьми или заемщик просто решил получить кредит, рефинансировав им предыдущие займы, возрастные рамки, установленные для созаемщиков, будут установлены в пределах от 21 года на дату заключаемого ипотечного контракта до 75 лет на момент последней выплаты по кредиту.

Потребительский кредит на жилье

Денежные займы финансовыми организациями для покупки жилья предоставляются на определенных условиях. Обычно размер кредитного лимита составляет до 500-750 тысяч рублей, в некоторых банках до 3-8 млн. рублей при условиях поручительства и залога имущества. Максимальный срок погашения задолженности составляет 5-7 лет. Процентные ставки по кредитам в размере от 10%-30% годовых, а иногда и выше. Для предоставления кредитных средств банк вправе потребовать определенные документы:

- документ, подтверждающий личность;

- справку о доходах;

- справку с места работы (трудовой договор);

- загранпаспорт;

- свидетельство о владении движимого/недвижимого имущества;

- ИНН.

Для получения потребительского кредита на крупную денежную сумму, соискателю должно быть не менее 21 года и не более 65 лет на момент погашения задолженности. Положительная кредитная история, соответствующий уровень дохода, поручители – все эти факторы повышают шанс стать обладателем определенной суммы в банке.

Когда следует брать потребительский кредит на жилье?

Потребительские кредиты в банке, как правило, берут на определенные товары и услуги. Для приобретения жилья многие предпочитают оформлять ипотеку, поскольку срок кредитования составляет больший период, соответственно нагрузка на семейный бюджет меньше. Представьте выплату 1 миллиона в течение 5 лет (при потребительском договоре) и 15 лет (при ипотеке).

Потребительские займы подходят для покупки жилья при условии, что именно этой суммы не хватает и есть возможность погасить долг в кратчайшие сроки. Так же этот вариант хорош для тех, у кого нет денег на первоначальный взнос и нет сертификата о материнском капитале. Так часть денег может быть использована на оплату первого взноса, а оставшаяся на внесение ежемесячных платежей.

Плюсы и минусы потребительского кредита на жилье

Плюсы потребительского кредита на жилье в том, что его предоставление занимает достаточно короткий срок. Рассмотрение заявки и получение кредита возможно в день обращения, или уже через 1-2 дня. В то время, как запрос на ипотеку может изучаться до 10 рабочих дней. Также для одобрения заявки на потребительский кредит не требуется большое количество документов, проверка заемщика не такая серьезная, как при ипотеке.

Минусы такого займа составляют большие процентные ставки, короткий срок кредитования и, по сравнению с ипотекой, небольшие суммы кредитования.

Где взять потребительский кредит на покупку недвижимости?

Давайте рассмотрим несколько предложений банков предлагающих крупные потребительские займы, которых могло бы хватить на приобретение жилпощади.

Газпромбанк предлагает потребительский кредит на сумму до 3,5 млн. рублей с продолжительностью кредитования до 84 месяцев. Процентная ставка 14,25%. Для оформления кредита понадобится паспорт гражданина РФ, любой документ подтверждающий доход и заполненный и подписанный Бланк согласия на запрос истории в Бюро кредитных историй.

Райффайзен банк дает кредит наличными с фиксированной ставкой 11,9% на сумму до 2 млн. рублей и сроком погашения до 5 лет. Предоставляется по двум документам: паспорт гражданина РФ и справка о доходах.

Альфа-банк выдает денежные займы до 1 млн. рублей под 11,99-22,49%.Срок от 1 года до 5 лет. Необходимо предоставить:

- паспорт гражданина РФ,

- справку 2-НДФЛ,

- 1 документ из этого списка:

- водительское удостоверение,

- загранпаспорт,

- ИНН,

- полис ОМС,

- страховое пенсионное свидетельство;

- и еще один из данного перечня:

- копия трудовой книжки,

- загранпаспорт со штампом за последние 12 месяцев,

- полис ДМС,

- ПТС.

В Почта-банке «Первый почтовый» кредит до 1 млн. рублей, на срок от 1 года до 5 лет, процентная ставка от 12,9% годовых, из документов потребуется только паспорт и рабочие телефоны.

Россельхозбанк предоставляет возможность взять кредит на любые цели без залога и поручительства на сумму до 750 тыс. рублей с процентной ставкой от 10-16,5% . Сроки кредитования до 84 месяцев, необходимые документы:

- паспорт гражданина РФ,

- справка о доходах,

- трудовой договор/контракт,

- свидетельства о браке и о постоянном/временном месте жительства.

Как Вы могли заметить из всего вышеизложенного, купить квартиру в кредит или приобрести ее не прибегая к помощи денежных средств, вполне реально. Средства и методы для достижения данной задачи различны и требуют определенного набора качеств, которые будут выступать гарантом в получении недвижимого имущества.