Разовая выплата пенсионерам в 2021 году, кому положена

Содержание:

- Что такое страховая и накопительная пенсия

- Основные модели пенсионных выплат

- Где оформлять

- Единовременная выплата из накопительной части пенсии — кому положена?

- Как забрать страховую часть пенсии

- Что такое накопительная часть пенсионного обеспечения?

- Как отказаться от одного вида в пользу другого?

- Выплата накопительной части пенсии

- Видео-подсказка, как получить единовременную выплату

- Максимальный размер отчислений

- Формула для расчета прибавки

- Как проверить сумму накоплений

- Способы получения средств

Что такое страховая и накопительная пенсия

Что такое пенсия знают все. Это ежемесячная выплата, которую получают граждане заслужившие данное право своим многолетним трудом и регулярными отчислениями со своей заработной платы. Этот вид социального обеспечения гарантирован государством, но проводится не за счет абстрактных денег, а путем ежемесячных удержаний с доходов рабочих и служащих. А вот в том, что такое страховая и накопительная пенсия разбираются далеко не все. Это разные по размерам и порядку получения пособия, которые так или иначе являются собственностью гражданина при условии выполнения им своей части обязательств в плане налогообложения.

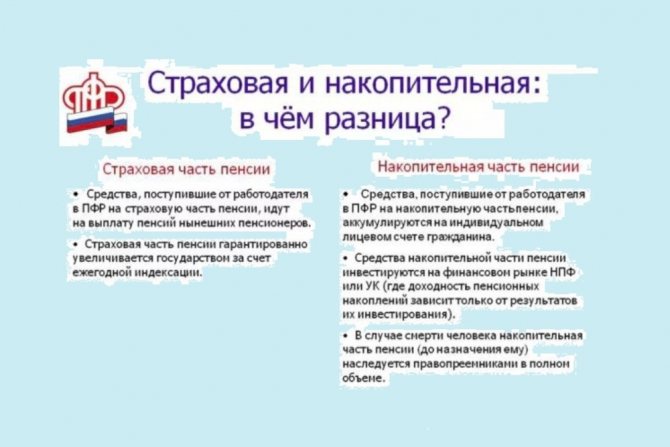

В России пенсия делится на страховую и накопительную часть , размер которых составляет 16% и 6% от месячного дохода людей, работающих по трудовому договору.

Страховая доля поступает в фонд, который идет на выплаты действующим пенсионерам. Они в свое время таким самым образом обеспечивали старость своим предшественникам. Тут работает принцип солидарности поколений. То есть поступающие в ПФР средства не задерживаются, а сразу идут в дело. Когда возникает его дефицит, разница возмещается за счет госбюджета.

Статья по теме: Что делать, если отказали в страховой пенсии

Накопительная часть пенсии формируется из накоплений, которые образуются путем перечислений уже в негосударственные фонды. Деньги идут на персональный счет, но не лежат на нем мертвым грузам, а инвестируются в проекты, которые по расчетам руководителей данных структур являются перспективными. Со временем, в зависимости от длительности перечислений, набегает довольно значительная сумма. Ею можно воспользоваться только после выхода на пенсию, а как — уже решает сам фактический владелец.

В чем их разница

Рассматривая вопрос, чем отличается страховая пенсия от накопительной, нужно изначально понимать, что повлиять на их размер люди изначально не могут. Государством четко прописано их соотношение, выверенное годами аналитики.

Основное отличие страховой пенсии от накопительной заключается в том, что поступающие в ФСС средства находятся в исключительном государственном управлении. Из собранных денег начисляются различные пособия, которые носят разовый и периодический характер. Размер выплат зависит от зарплаты и стажа человека, и далеко не всегда соответствует среднему арифметическому от общего объема перечислений. Но, здесь гражданин уверен, а это подтверждено законодательством, в том что при условии уплаты налогов он в старости будет материально обеспечен.

Что касается сотрудничества с негосударственными компаниями, выглядит оно привлекательно, но не совсем надежно. Инвестиции могут не сработать, а фонд понесет убыток. В результате человек не получит прибыли, а еще будет вынужден ждать, пока государство не покроет расходы на банкротство НПФ.

Как формируется накопительная пенсия

Накопительная часть пенсии в Пенсионном Фонде является личной собственностью гражданина. Она передается в управление распорядителей компании и до момента выдачи используется для осуществления вложений с целью получения прибыли. Сами негосударственные фонды связаны с государством только обязательством выполнять установленные в нем законы. С одной стороны это более мобильные структуры, где принимаются более смелые и быстрые решения. С другой — всегда присутствует риск потери своих накоплений. В перспективе, когда стабилизируется экономика страны, ПФ РФ снова возобновит программу перечисления 6% зарплаты в накопительный фонд. А это — существенная прибавка и подспорье в старости.

Статья по теме: Особенности назначения страховой пенсии

Основные модели пенсионных выплат

В 2002 году стартовала пенсионная реформа. По ней первоначально было задумано, что пенсия должна состоять из 3-х частей:

- базовой, которая являлась основой для начислений выплат ПФР;

- страховой, зависящей от имеющегося трудового стажа;

- накопительной, которой сможет пользоваться только поколение, начиная с установленного законодательством возраста.

Такая модель начисления пенсии действовала до января 2015 года. С этого времени составляющими частями пенсионных начислений стали:

- страховая;

- накопительная.

Первая составляющая положена всем, а последняя предназначается лицам моложе определенного возраста.

Основные модели формирования пособия по старости

На данный момент существуют две модели формирования пособия по старости. Причем перечисления по каждой из них средств в ПФР с заработка составляет 22%.

1 модель. Страховая + накопительная составляющие

Основой для выплат пенсионерам считается страховая часть. Она гарантирована всему трудящемуся населению страны. На ее размер оказывает непосредственное влияние экономическое положение и инфляция. В данной модели из 22% только 16% поступают на образование страховой составляющей пенсии

Оставшиеся суммы в виде 6% поступают в накопительную часть, являющуюся основой формирования индивидуального счета в ПФР. Размер будущих выплат в старости напрямую зависит от величины собранных средств на этом счете и месте их вложений. Также любое лицо, заботясь о своем материальном положении в старости, может добровольно делать денежные перечисления на этот же счет. На него же будут поступать суммы, получаемые в результате инвестиционных вложений в выбранные ПФ как государственные, так и негосударственные.

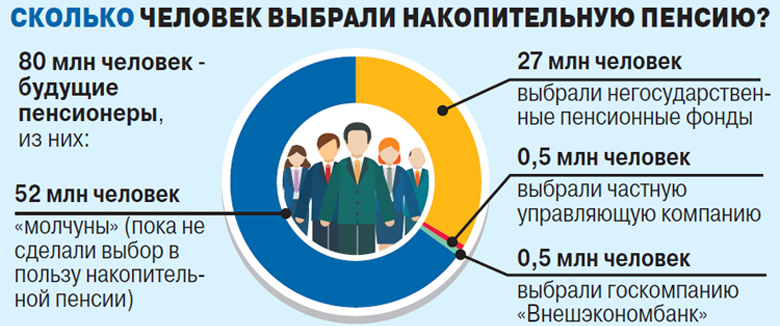

Количество людей, выбравших накопительную пенсию

Такая «комбинированная» модель считается наиболее выгодным вариантом, так как ее составляющие образуются из суммы, предоставляемой пенсионеру из бюджета, и величины его собственных отчислений в ПФР.

2 модель. Страховая

Данная модель предлагается только для поколения, появившегося на свет до 1967 года. Все 22% отчислений идут на образование страховых пенсионных выплат.

Различия между страховой и накопительной частью

Какие различия межу страховой и накопительной пенсией

Разобраться, в чем состоит отличие между 2 составляющими частями, можно рассмотрев источники их образования, правила начисления, а также возможность наследования.

| Виды отличия | Накопительная | Страховая |

|---|---|---|

| Правила начисления | Расчет исчисляется в денежном выражении и определяется размером индивидуального счета, сумма которого составляется перечислениями работодателя (для лиц, начиная с 1967 года рождения) и добровольными взносами каждого на свой счет | Разработана сложная балльная система начислений, в зависимости от которой лицу, достигшему возраста выхода на заслуженный отдых, государство гарантировано предоставляет денежные выплаты по старости |

| Источники образования | Доходы инвестиционных фондов (государственных и негосударственных) | Отчисления в ПФР всего работающего на данный момент населения страны |

| От чего зависит повышение | Повышение основывается на доходности инвестиционных организаций | Индексация для всех одинаковая и зависит от инфляции |

| Наследование | Имеется возможность | Невозможно |

Главным отличием составляющих частей пособия по старости является правила их начисления. Суть страховой пенсии заключается в том, что денежные выплаты сегодняшним гражданам, достигшим установленного законом возраста, производятся из отчислений активного на данный момент населения страны, которые поступают в ПФР. Другими словами, работающие граждане обеспечивают деньгами сегодняшних пенсионеров. При этом для учета индивидуального вклада каждого работника на страховой счет вносится информация о баллах, которые он заслужил в соответствии с установленными критериями.

Накопительная часть весь период до наступления пенсии конкретного лица вкладывается в различные инвестиционные фонды с целью ее увеличения. Когда подойдет время, внесенные ранее суммы будут выплачиваться гражданину по выбранной им схеме. Таким образом, данная часть пенсии представляет собой более гибкую систему, в которой все зависит от величины вложений и полученного дохода от этого. Накопительная часть дает возможность получать более высокие выплаты в старости.

Основные критерии начисления пенсий

Где оформлять

Просить выплатить единоразовую сумму необходимо в том учреждении, в котором осуществлялось формирование такого обеспечения. Таким органом является:

Просить выплатить единоразовую сумму необходимо в том учреждении, в котором осуществлялось формирование такого обеспечения. Таким органом является:

- ПФ государственного типа.

- ПФ частного типа.

Обратиться с просьбой в государственный ПФ разрешается:

- в самом учреждении;

- через почтовое отделение;

- в Многофункциональном центре;

- через электронный сервис Государственных услуг.

Но для получения денег нужно предъявить также определенный пакет документов.

Необходимый пакет документации

Право получить одноразовую помощь может каждое застрахованное лицо, которое обратится в Пенсионный фонд с соответствующим обращением и пакетом документации.

Право получить одноразовую помощь может каждое застрахованное лицо, которое обратится в Пенсионный фонд с соответствующим обращением и пакетом документации.

Кроме письменного обращения, заявителю нужно предъявить:

- гражданский паспорт;

- документы, которые подтверждают право получать государственное или страховое начисление по старости.

Когда пакет документов предъявляется доверенным лицом, то он также обязан предоставить:

- гражданский паспорт;

- доверенность на осуществление подобных действий.

В некоторых случаях сотрудники ПФ могут потребовать дополнительные документы, которые могут подтвердить определенные жизненные обстоятельства человека. Дополнительная документация потребуется в случае, когда заявитель получает помощь по старости, инвалидности или потере кормильца.

Требования к заявлению

Законодательством также предъявляются определенные требования к написанию заявления:

Законодательством также предъявляются определенные требования к написанию заявления:

- Название территориального органа Пенсионного фонда.

- Информация о заявителе:

- ФИО;

- место и дата рождения;

- гражданство;

- пол;

- адрес регистрации;

- Паспортные данные.

- СНИЛС.

- Номер телефона.

- Информация о пенсии.

- Способ получения, а также реквизиты счета, на который будут зачисляться финансы.

- Дата составления документа.

- Подпись пенсионера.

Обратите внимание! В обращении должен быть указан номер пенсионного счета. Вписать его — это обязанность сотрудника ПФ

Если заявление подается доверенным лицом, то в нем нужно указать сведения о представителе — ФИО, адрес проживания, паспортные данные, номер телефона.

Принятие решения

После предоставления всей документации территориальный орган Пенсионного фонда обязан рассмотреть просьбу пожилого человека и сообщить о принятом решении.

После предоставления всей документации территориальный орган Пенсионного фонда обязан рассмотреть просьбу пожилого человека и сообщить о принятом решении.

Важно! Ответ о принятом решении предоставляется в письменной форме. Если будет принято решение об уплате накопленной части, на протяжении 60 дней с момента вынесения решения на счет заявителя поступят денежные средства

Если будет принято решение об уплате накопленной части, на протяжении 60 дней с момента вынесения решения на счет заявителя поступят денежные средства.

Когда и как выплачиваются финансы

В случае когда заявитель предъявил все необходимые документы, ПФ назначает одноразовую материальную помощь. Начисление осуществляется со дня, когда поступило заявление о перечислении денег.

Получать деньги заявитель может:

- в почтовом отделении;

- в организации, которая занимается доставкой денежных средств;

- на банковский счет или кассу в банке.

Перечисление финансов осуществляется на протяжении 2-х месяцев после поступления соответствующего заявления.

Обратите внимание! После предоставления денег пенсионер имеет право обратиться за новой единовременной выплатой спустя 5 лет.

Единовременная выплата из накопительной части пенсии — кому положена?

Гражданин, который уже является пенсионером либо имеет право оформить страховую пенсию по старости при наличии сформированных пенсионных накоплений, может получить НЧП в виде единовременной выплаты. Порядок их проведения регулируется Постановлением Правительства РФ № 1048 от 21.12.2009 г. «Об утверждении Правил единовременной выплаты…».

Таким образом, право получить единовременно средства пенсионных накоплений есть далеко не у всех пенсионеров. Такую возможность согласно ст. 4 закона от 30.11.2011 г. № 360-ФЗ имеют граждане, которые:

- Получают пенсию по инвалидности, по потере кормильца, государственному обеспечению, при условии, что они не приобрели право получать страховую пенсию по старости по причине отсутствия требуемого законами страхового стажа, либо величины ИПК, но при этом достигли общеустановленного пенсионного возраста.

- Получатели страховой пенсии по старости, которые имели бы величину накопительной пенсии в случае ее назначения менее 5% от общего размера пенсионного обеспечения — то есть если пенсионных накоплений к моменту выхода на пенсию было сформировано мало и они не дадут прибавку более 5% к установленному размеру выплат.

Стоит указать, что единовременная выплата также не осуществляется гражданам, которые уже получают денежные средства из пенсионных накоплений в виде ежемесячной доплаты к страховой пенсии — срочной или пожизненной.

Накопительная часть пенсии — как получить единовременно?

Для получения денежных средств россиянину необходимо обратиться в пенсионный фонд, который организует формирование его НЧП, и подать заявление с приложением оригиналов или заверенных копий следующих документов:

- Паспорт;

- СНИЛС;

- Справки из ПФР, подтверждающие получение соответствующих видов пенсии: страховой по старости с указанием ее размера (вместе с фиксированной выплатой);

- по инвалидности, потере кормильца или гос. обеспечению — при отсутствии у гражданина, достигшего пенсионного возраста, права получать страховую пенсию по старости с указанием имеющегося трудового стажа и ИПК.

Назначение единовременной выплаты происходит со дня обращения гражданина, но не раньше дня возникновения права на нее.

Денежные средства фондом выплачиваются через кассу фонда, Почту России, либо переводом на банковский счет застрахованного лица. Срок, в течение которого должны выплатить деньги, не должен превышать 1 месяц со дня принятия решения о назначении гражданину единовременной выплаты.

Лица, которым уже выплачивались денежные средства из НЧП, могут вновь обратиться за получением денежных средств не ранее, чем через 5 лет после предыдущего обращения. Однако до 1 сентября следующего после обращения пенсионера года фонд может решение о доплате. Она также производится в течение месяца после принятия решения о ее назначении и осуществляется в том случае, если после проведения единовременной выплаты НЧП на пенсионном счете будет остаток следующих накоплений:

- страховые взносы на накопительную пенсию;

- доход от инвестирования накоплений;

- средства материнского капитала, которые были направлены на формирование НЧП;

- взносы, направленные на софинансирование накопительной пенсии.

Как забрать страховую часть пенсии

При наличии соответствующих оснований, позволяющих получать страховую часть пенсии, гражданин может приступить к оформлению данных выплат. Далее – детальнее о том, как оформить пособие и какие бумаги необходимо взять для визита в ПФР.

Статья по теме: Особенности добровольного пенсионного страхования

Кому положена выплата

Детальнее, кому положены данные выплаты. Возможность получения страховой пенсии распространяется на следующих лиц:

- российских граждан, участвовавших в системе пенсионного страхования и регулярно отчислявших взносы в ПФР;

- нетрудоспособных родственников указанных выше лиц в предусмотренных законом случаях;

- иностранцы и апатриды, зарегистрированные в РФ на постоянной основе и получившие право на данные выплаты наравне с российскими подданными.

Перечисленные категории лиц могут получать страховую часть пенсии при соблюдении приведенных выше условий по возрастной отметке, стажу, а также при наличии других оснований, предоставляющих такую возможность.

Куда обращаться

Чтобы получить страховую пенсию, необходимо обращаться в следующие инстанции:

- отделение ПФР, расположенное по месту проживания заявителя;

- в МФЦ – выполняющего роль промежуточного звена и оказываемого помощь гражданам в общении с государственными учреждениями.

Альтернативная возможность предполагает удаленное оформление пособия с подачей заявки в электронном виде, посредством портала Госуслуги. Для этого требуется предварительно получить учетную запись и авторизоваться на ресурсе. Документы в бумажном виде предоставляются после рассмотрения электронного заявления в отделение ПФР.

Также разрешается отправить документы почтой.

Какие документы нужны для получения

Поданное заявление сопровождается следующей документацией:

- гражданским паспортом заявителя;

- трудовой книжкой и другими документальными подтверждениями наличия страхового стажа;

- справкой о среднемесячной зарплате, полученной за предыдущие 60 месяцев подряд, по итогам трудовой деятельности ранее 2002 года;

- свидетельством СНИЛС.

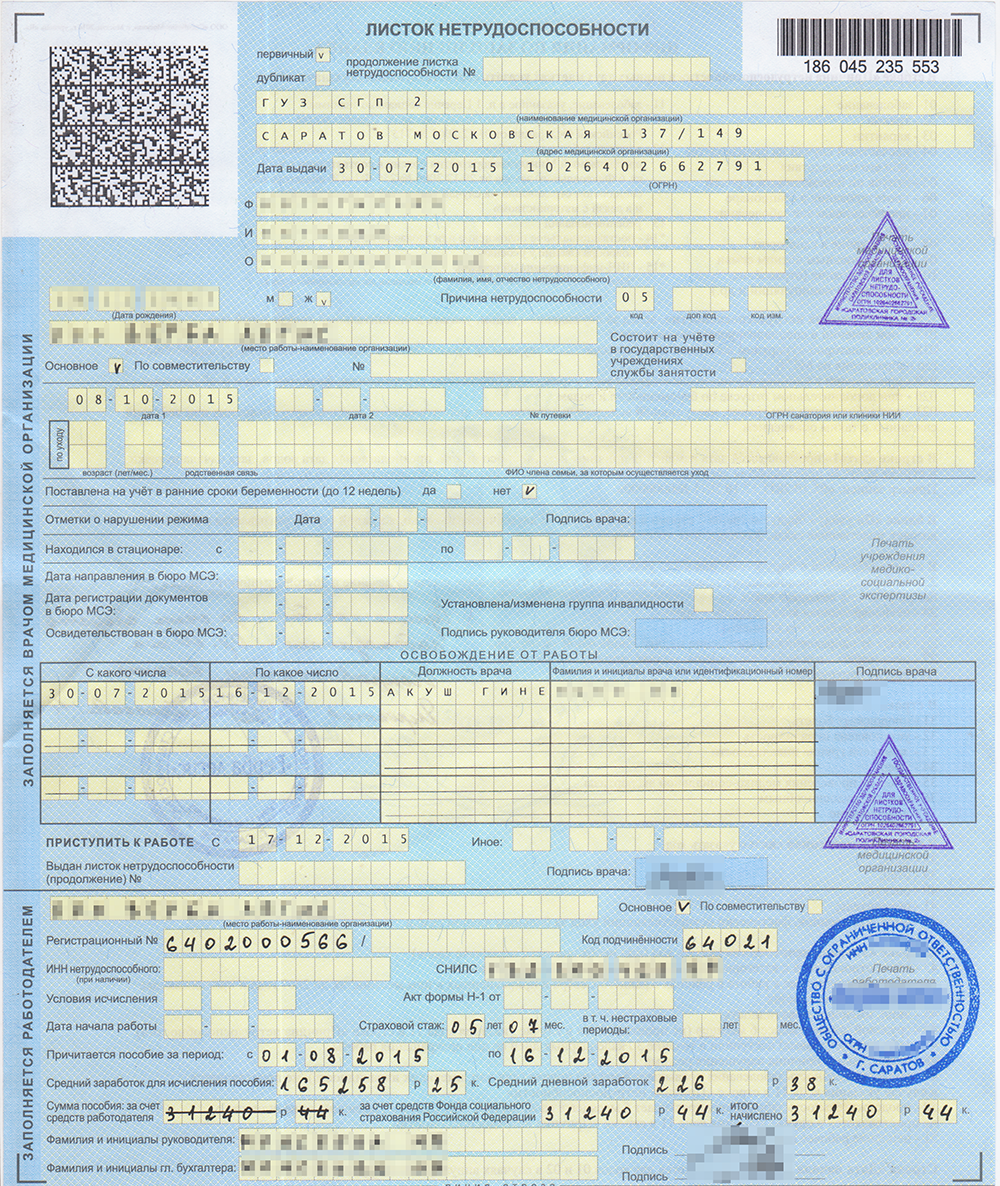

В зависимости от основания, позволяющего получать страховую часть выплат, может потребоваться предоставление свидетельства о смерти кормильца, инвалидного удостоверения и заключения МСЭК, других бумаг. О необходимости предоставления дополнительных документов претенденту укажет сотрудник ПФР или МФЦ, принимающий бумаги.

Если в трудовой книжке отсутствуют сведения об отдельных периодах работы, данные можно восстановить, предоставив справку от соответствующего работодателя или в судебном порядке, при условии наличия свидетельских показаний, подтверждающих указанный факт трудоустройства.

Заявление при выходе на пенсию составляется на бланке установленного образца, с указанием следующих сведений:

- наименования инстанции, куда подаются бумаги;

- информации о заявителе;

- наличия российского гражданства;

- адреса жительства за границей, если за пенсией обращается иностранец;

- регистрационного адреса в РФ и фактического места проживания;

- телефонного номера и паспортных данных;

- половой принадлежности.

Статья по теме: Как заполнить раздел 3 о персонифицированных сведениях о застрахованных лицах Образец заявления можно скачать здесь.

Документ, позволяющий получить выплаты, подтверждается личной подписью заявителя, указывается текущая дата.

Ознакомиться с примерным образцом оформленного заявления и можно на официальном сайте ПФР или получить документ в отделении данного фонда.

Сроки назначения и выплаты

Срок рассмотрения ПФР поданных документов для получения пособия, составляет в пределах 10 дней, без учета выходных и праздников.

Что такое накопительная часть пенсионного обеспечения?

Накопительная часть пенсионного обеспечения представляет собой перечисляемые на личный счет работника суммы либо им самим, либо его работодателем, а также проценты от инвестирования данных средств, которые вместе с основным капиталом накапливаются здесь. В его входят также, средства материнского капитала, который был по решении материи направлен на формирование ее накопительной пенсии.

Данные суммы должны увеличиваться за счет вложения управляющим фондом, и в последствии увеличить размер пенсии. Она формируется только по факту поступления в ПФР средств.

В настоящее время на пенсионное страхование, перечисляемые работодателем составляют 22 %, из них для определенных категорий граждан накопительная часть составляет 6%. Но в настоящее время до 2020 года все 22% отчислений поступают на страховую часть.

Также действует программа софинансирования пенсии, то есть работник ежемесячно отчисляет суммы самостоятельно на свою пенсию в размере 1000 рублей, а государство к этой сумме также добавляло 1000 рублей.

Кому положена НЧ

Законодательством определено, что накопительная часть появляется:

- У лиц, которые родились в 1967 году и позже.

- Лица, которые являются участниками программы софинансирования пенсии.

- Матери, которые получили право на использование материнского капитала и направили их на формирование своей пенсии.

Как формируется накопительная пенсия

Около двадцати лет назад пенсию разделили на две части – страховую и накопительную. Если раньше отчисления с зарплат шли на ежемесячные выплаты пенсионерам, то после 2002 года часть средств стала накапливаться на личных пенсионных счетах работающих граждан. С каждой зарплаты наш работодатель отчисляет 16% на страховую часть пенсии (именно из этих денег делают выплаты нынешним пенсионерам) и 6% – на накопительную. Взносы на накопительную пенсию остаются на индивидуальном пенсионном счете. Ее выплатят «в старости» вместе со страховой пенсией, которую будут оплачивать работающие граждане.

Накопительная пенсия появилась не так давно, в 2002 году. А в 2014 был объявлен мораторий на ее пополнение за счет взносов работодателя: сейчас они идут на выплату страховой пенсии. Мораторий будет действовать до 2021 года включительно.

Чтобы проверить, сколько вам уже удалось накопить, можно запросить на портале «Госуслуги» информацию о состоянии своего индивидуального лицевого счета ().

Условия выплаты в 2020 году

Из-за экономического кризиса в 2020 году было принято решение о заморозке накопительной части, которое было продлено в 2020 году до 2020 года.

Тем не менее, пенсионеры могут получить данную часть пенсии при соблюдении следующих правил:

- Лицо, имеет группу инвалидности и выходит на пенсию.

- Лицо, является получателем пенсии по потере кормильца.

- Установленный размер пенсии при выходе у пенсионера меньше установленного прожиточного минимума.

Как отказаться от одного вида в пользу другого?

Что делать, если вы захотели сделать отказ от одной пенсии в пользу другой, и переведут ли ваши начисления? Если граждане уверены, что государство обеспечит им достойную пенсию в будущем, они могут не переводить средства в частную компанию. Существует 2 способа, как отказаться от накопительной пенсии в пользу страховой. Способы зависят от того, состоял ли ранее клиент в НПФ или нет.

Для клиентов, ранее не состоявших в НПФ

Чтобы отказаться от накопительной части пенсии, клиенту достаточно оставаться в статусе «молчуна» и не предпринимать никаких действий. Изначально вся пенсия граждан находится в Пенсионном фонде России. Часть выплат, которые не входят в страховую долю, может быть переведена в НПФ только по желанию самого клиента. Перевод осуществляется онлайн, в офисах или по месту работы клиента.

Однако нередки случаи, когда работодатель заключает корпоративные программы, предусматривающие перевод части пенсии клиентов на счет НПФ, с которым сотрудничает предприятие. В таком случае при устройстве на работу рекомендуется не давать данные СНИЛС без внимательного изучения бумаг, чтобы перевод не был осуществлен в общем режиме. Если руководство настаивает на переводе, следует написать заявление-отказ в свободной форме, в котором следует изъявить желание оставить накопительную часть пенсии в ПФР.

Для тех, кто хочет уйти из НПФ в ПФР

Если клиент уже перевел свои накопления, он может обратиться в Пенсионный фонд за расторжением договора и возвратом средств из НПФ. Расторжение договора происходит в одностороннем порядке:

- Клиент приходит в отделение ПФР по месту регистрации.

- Заполняет заявление-анкету на выход из НПФ.

- Требуется указать данные НПФ, номер паспорта и СНИЛС.

- ПФР обрабатывает данные и присылает клиенту ответ.

Приход в ПФР из НПФ всегда подтверждается звонком специалиста Контактного центра, который убеждается в решении клиента осуществить операцию. После подтверждения решения клиента данные отправляются в НПФ для расторжения договора. От НПФ приходит ответ в виде СМС, письма по адресу, указанному в договоре, либо уведомлении на электронную почту.

Не рекомендуется расторгать заявление при личном визите в НПФ, так как:

- Менеджеры заинтересованы в том, чтобы удержать клиента, и не всегда добросовестно сообщают о том, как и когда может быть расторгнут договор.

- Не всегда фонд располагает технической возможностью принять заявление от клиента на расторжение договора ОПС (обязательного пенсионного страхования).

- В 90% случаев отказаться от выбора негосударственной компании гражданин может только в отделении ПФР по месту регистрации.

СПРАВКА! В некоторых случаях расторжение договора происходит по инициативе НПФ, например, в случае ликвидации или реорганизации компании.

Если фонд присоединяется к другой организации, то вкладчика уведомляют об изменении реквизитов и (возможно) условий договора ОПС. В таком случае клиент сам выбирает, будет ли он по-прежнему сотрудничать с НПФ, который стал частью другой финансовой структуры, либо предпочтет другую частную компанию или ПФР. Если у негосударственного фонда отобрали лицензию на осуществление деятельности, то средства клиентов могут быть перечислены обратно в ПФР.

Но в некоторых случаях клиенты рискуют вложения: если выбрали компанию с минимальным рейтингом надежности, которая не в силах выполнять обязательства перед вкладчиками. В случае разорения фонд выплачивает средства действующим пенсионерам за счет текущих взносов. Новые клиенты могут при выходе на пенсию не получить свои 6%, как в случае с добровольным отказом от перевода накоплений в НПФ.

Выплата накопительной части пенсии

В 2017 году любой гражданин Российской Федерации, который достиг пенсионного возраста, вне зависимости от его трудоустройства, имеет полное право получить полагающиеся ему выплаты, при условии своевременного формирования накопительного счета в прошлом. Этот факт регламентируется и регулируется Федеральным законом под номером 360, а именно второй его статьей. Давайте разберемся, как выплачивается накопительная пенсия и каким образом ее можно получить, ведь существует три основных варианта, о которых не помешает узнать все более подробно.

Срочная

Такое понятие, как срочная выплата, существует не первый день. Система показала себя с наилучшей стороны, так как начисления производятся исключительно в тот период, на который человек и страховался, но не менее, чем на десять лет. Это означает, что вся собранная в трудовой период сумма, будет поделена и равными частями выплачиваться ежемесячно на протяжении этого времени (120 месяцев и больше). Получить такое обеспечение имеет право тот, кто доработал до требуемого возрастного рубежа (60 лет для мужчин и 55 – для женщин), а также вышедшие на заслуженный отдых досрочно.

Может быть начислена срочная выплата тем, кто принимал участие в программе софинансирования, причем не только в государственной, но и в частной. Взносы при этом не обязательно должны были поступать от стандартных отчислений. Человек мог вносить их добровольно, за него мог это делать работодатель, накопления могли формироваться за счет материнского капитала или прибыли от разнообразных финансовых проектов и инвестиций.

Выплаты срочного типа можно получить раньше времени, но для этого требуются особые условия, к примеру, потеря единственного кормильца, инвалидность и прочее. Эти выплаты могут иметь определенный срок, а могут быть и бессрочными, до самой кончины пенсионера. Выплата накопительной части пенсии умершего по данной схеме ранее была возможной, сегодня она полностью упразднена и получить наследник может только всю сумму разом.

Единовременная

Любой гражданин нашей страны имеет право рассчитывать на получение страховых выплат после выхода на заслуженный отдых, но не всегда этих средств хватает на обеспечение достойной жизни, потому они продолжают трудиться и в дальнейшем. Потому многих интересует вопрос, как выплачивается накопительная часть работающим пенсионерам. Такие выплаты можно получить единовременно, то есть одним платежом, существенно поправив свое материальное положение.

Важно

Единовременную выплату накопительной части пенсии могут получить не все. Она полагается исключительно тем, кто не сумел накопить больше, чем пять процентов от общепринятой страховой пенсии, из расчета на один месяц содержания.

Специалисты высчитывают сумму особым образом, исходя из возраста дожития в 234 месяца (19 лет). Именно на эту цифру будут разделены все средства, что удалось скопить на специальных счетах. Узнав общее количество накоплений, разделите его на указанное выше число, потом полученный результат умножьте на сто.

Если в итоге получился показатель, который не превышает пяти процентов, то есть смысл пытаться получить деньги сразу одним платежом. Если же нет, придется искать иные возможности. Более подробно о том, что такое единовременная выплата и как ее лучше реализовать уже имеется материал на нашем сайте, не помешает ознакомиться с ним более детально.

Прибавка

Исходя из принятого государством возраста дожития, рассчитывается и еще один, популярный способ получения средств с накопительных пенсионных счетов. Такая прибавка к основной пенсии поможет сделать ее уровень выше, чем улучшит материальное положение пожилого человека. Такие выплаты будут производиться бессрочно, до самой смерти получателя, вопреки расхожему заблуждению.

Общую сумму накоплений сотрудники государственного или негосударственного ПФ, а может быть и управляющей компании, поделят на помесячные выплаты из расчета 234 месяцев или 19 лет. Полученный результат и будет размером средств, выплачиваемых в качестве прибавки. После завершения данного периода выплата прекращена не будет, однако может быть произведен перерасчет и назначен новый порядок начисления.

Документы и оформление

- Заявление о единовременной выплате средств с накопительного счета.

- Заявление о назначении срочной накопительной пенсии.

- Заявление о начислении прибавки к пенсии.

Записав все данные в соответствующие графы, можно обращаться в ту организацию или компанию, где и размещены ваши накопленные за время плодотворного труда средства. Подавать документацию можно лично, по почте или же, воспользовавшись удобными сервисами в сети интернет.

Видео-подсказка, как получить единовременную выплату

Если у вас остались еще какие-либо вопросы, следует посмотреть видео-урок о том, как можно получить накопительную часть пенсии одним платежом, серьезно поддержав свое материальное положение.

Максимальный размер отчислений

Размер единовременной выплаты накопительной пенсии ограничен. Государственные пенсионные фонды редко позволяют снять всю сумму накоплений. Пенсионер, согласно внутренним правилам организации, может получить от 5 до 15 тысяч. В редких случаях начисляется единовременно 20 тысяч.

Гораздо чаще начисления направляются пенсионеру в виде прибавки к страховой пенсии. Лицо имеет право на такую надбавку, если она не превышает 5% от общего размера пенсии. Правила расчета представлены ниже.

Если накопительная часть пенсии хранится в ЧПФ, условия снятия средств более мягкие.

Формула для расчета прибавки

Как уже было сказано ранее, единовременная выплата предоставляется, если ее размер не превышает 5% от общей суммы пенсии. Рассмотрим вычисления более детально:

- Накопительную часть пенсии необходимо разделить на 234. Это среднее количество месяцев, рассчитанное на перечисление средств (19,5 лет). Возьмем произвольную сумму: 200 тысяч. Месячная прибавка составит 200 000:234=855 рублей (округленно).

- Размер страховой части пенсии – 9000 рублей. Общая сумма с учетом накопительной части составит 9855 р.

- Необходимо вычислить, сколько процентов от всей суммы пенсии составляет надбавка. 855 делим на 9855 и умножаем на 100. Полученный процент – 8,7.

Так как 8,7% превышает 5%, в данном случае выплата единоразового типа не положена. А вот если бы накопленная сумма составила 100 тысяч, то пенсионер получил бы средства в виде прибавки к страховой пенсии, так как процент составил бы 4,5.

Как проверить сумму накоплений

Узнать текущее состояние лицевого счета в Пенсионном фонде можно несколькими способами. Самый простой вариант – обратиться к работодателю, если пенсионер большую часть жизни проработал на одну компанию. В бухгалтерии должны оставаться документы, в которых содержится детализация отчислений по каждому сотруднику. Если часть бухгалтерской документации утеряна, можно вычислить примерную сумму и самостоятельно: ежемесячное отчисление на накопительную часть пенсии составляет 6% от заработной платы. Однако такой способ не позволяет получить точную цифру, которая важна при определении права на единовременную выплату.

Точные сведения можно узнать, запросив детализацию счета. Обращаться необходимо в Пенсионный фонд, в котором находятся накопления. Алгоритм обращения:

- Подготовить СНИЛС и паспорт.

- Написать заявление по установленному образцу.

- Получить детализацию. В ней будет указано текущее состояние счета.

Портал госуслуг также подходит для оформления детализации. Сведения указываются те же: СНИЛС и паспорт. Время обработки до запроса – до 2 дней.

Способы получения средств

По прошествии двух месяцев с момента подачи документов заявитель должен получить запрошенную сумму. Как забрать накопительную часть пенсии единовременно:

- Через почтовый перевод. Доступна услуга доставки на дом, но чаще средства получают в филиале Почты России.

- В банке. Средства доступны в кассе ближайшего филиала или на банковском счету, указанном в заявлении.

- Через организацию доставки. Такие компании дают возможность взять перевод в отделении или дождаться его доставки на дом.

Желаемый способ получения средств указывается еще в бланке заявления в Пенсионный фонд.

После того, как средства будут получены, вновь обратиться за накоплениями можно будет не раньше, чем спустя пять лет. При этом считать нужно не с даты обращения, а с начала года. Например, пенсионер написал заявление 02.03.18, а получил деньги 03.05.18. В качестве точки отсчета будет использоваться 1 января 2018 года, и вновь обратиться за единоразовой выплатой можно будет уже с начала 2023 г.