Расчет капитализации компании: определение, метод и оценка

Содержание:

- Что такое рыночная капитализация простыми словами

- Рыночная капитализация и балансовая стоимость

- Где можно найти данные по рыночной капитализации компаний

- Коэффициент капитализации. Формула расчета по балансу

- Рыночная капитализация

- FAQ — часто задаваемые вопросы и ответы на них ?

- Ставка капитализации недвижимости

- Работа с ОС (основными средствами)

- Норматив

- Интерпретация ставки капитализации

- Рыночная цена компании

- Виды капитала

- Капитализация — это многозначный термин

- Что это такое

- Нормативное значение индикатора

- Что капитализируется?

- Советы при выборе вклада от экспертов

- Рыночная капитализация в сравнении с прочими ориентирами для оценки

- Сущность показателя

- Капитализация. Особенности

Что такое рыночная капитализация простыми словами

Рыночная капитализация (от англ. “market capitalization”) — это финансовый показатель, который отображает текущую цену компании на основе биржевой цены её акций. При этом не учитываются выпущенные облигации, долги и другие ценные бумаги.

Проще говоря, рыночная капитализация — это общая цена, в которую рынок оценивает компанию на основании последних сделок с акциями.

Нельзя сказать, что стоимость компании (“enterprise value”) и рыночная капитализация — это одно и то же. Поскольку первые включают в себя все долги и другие ценные бумаги.

Формула рыночной капитализацииCAP = x

В теории можно сказать, что это та цена, за которую можно купить все компанию целиком. Однако рыночные котировки могут скрывать панические настроения или наоборот, эйфорию. Поэтому далеко не всегда можно рационально судить о реальной стоимости, опираясь лишь на цену акции.

Как показывает статистика на фондовой бирже за день обращаются всего 0,15%-0,50% акций компании, которые и определяют цену всего бизнеса.

Примечание

Привилегированные акции (если они выпущены) не учитываются в рыночной капитализации.

В финансовых мультипликаторах можно часто увидеть использование капитализации:

- P/E = / (PE Ratio Price-Earnings Ratio)

- P/S = / (PS Ratio Price-Sales Ratio)

- P/BV = / (Price Book Ratio Price Book Ratio)

В 2018 году единственной компанией, чья рыночная капитализации составляла более $1 трлн. является Apple. На 2020 стоимость Apple и Microsoft уже составляют 1.4 трлн долларов.

В своей инвестиционной стратегии инвесторы опираются в первую очередь на абсолютные цифры. Например, если компания имеет капитализацию $1 млрд долларов, то в мировом масштабе она является относительно маленькой. Вкладывать в нее крупные деньги означает фактически купить ее. Поэтому большинство крупных фондов инвестируют только в крупные компании (дороже $30 млрд.)

В целом сравнивать между собой компании имеет смысл только в одной отрасли и только в пределах каких-то близких значений по стоимости. Не имеет смысла сравнивать показатели Apple и Газпрома. Это разные сектора, разные цели.

Рыночная капитализация отражает ожидания будущих прибылей. Также есть фактор и спекулятивной составляющей. К примеру, если все фондовые рынки растут, то инвесторы начинают вкладывать деньги и в рисковые активы тоже. В итоге все растет, несмотря на то, что ожидания “натянуты за уши”.

Например, пузырь доткомов это доказал. Многие компании вместо прибылей имели убытки, но это не мешали им стремительно расти на всеобщих ожиданиях и рыночной эйфории.

Рыночная капитализация и балансовая стоимость

Не следует

забывать о том, что рыночная капитализация

представляет собой не что иное как

текущую «плавающую» оценку стоимости

компании основанную лишь на цене её

акций, которая, в свою очередь напрямую

зависит от текущего соотношении спроса

и предложения на них. РК не включает в

себя (по крайней мере — напрямую) такие

важные показатели, как стоимость активов

компании, величина её долга и прочие.

Поэтому многие инвесторы, для более

объективной оценки текущей стоимости

бизнеса используют не понятие рыночной

капитализации, а понятие балансовой

стоимости.

Балансовой стоимостью компании называют цифру полученную при вычете всех долговых обязательств из оценочной стоимости её текущих активов.

Как правило,

величина балансовой стоимости компании

всегда ниже её рыночной цены (равной

текущему значению РК). Это объясняется

в первую очередь тем, что любой бизнес

представляет собой прежде всего идею,

а его активы — всего лишь инструменты

для осуществления оной. Соответственно

реальная цена работающего, хорошо

отлаженного бизнеса включает в себя не

только стоимость активов за вычетом

долговых обязательств (балансовую

стоимость), но и ту потенциальную прибыль

которую он может принести в ближайшем

будущем.

В зависимости от отношения реально существующего капитала компании к используемому капиталу (экономическому капиталу), РК можно подразделить на три вида:

- Излишняя. В данном случае используются не все резервы компании, что может вести к тому, что реально полученная прибыль компании будет ниже потенциально возможной.

- Достаточная. В этом случае компания использует весь свой потенциал, развиваясь без привлечения заёмных средств.

- Недостаточная капитализация предполагает использование компанией большой доли заёмных средств для обеспечения своей текущей деятельности и развития.

Где можно найти данные по рыночной капитализации компаний

Найти можно в интернете на сайтах специализированной финансовой тематики. Самый простой способ – посмотреть информацию непосредственно в результатах поиска Google. Если вбить в этом поисковике запрос типа “акции газпром” или “газпром график акций” (естественно, что вместо Газпрома может быть любая другая интересующая вас компания), то самым первым из выданных результатов поиска будет график курса акций с таблицей основных финансовых характеристик (среди которых будет и искомое значение РК):

Достаточно удобным сервисом для инвестора является Investing.com. В разделе “Котировки” выбираем пункт “Акции”, а затем можно выбрать интересующую вас категорию. Например вот фрагмент перечня выданного по акциям российских эмитентов:

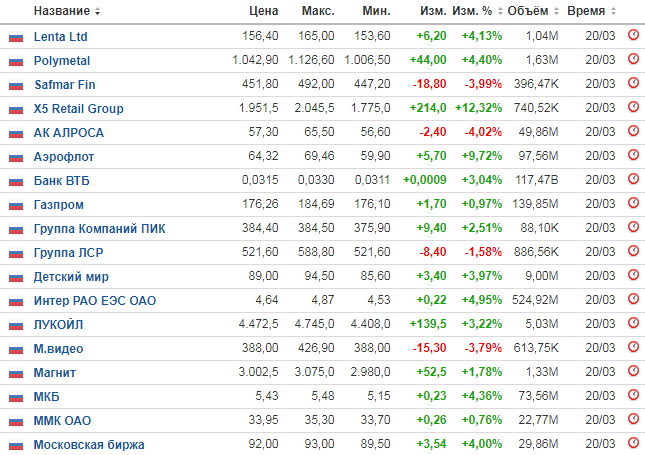

Кликнув по любому эмитенту из вышепредставленного списка получим соответствующий график с сопутствующей ему информацией. Вот, например, график акций компании Аэрофлот:

Короткое видео наглядно объясняющее, что такое рыночная капитализация для отдельно взятой акционерной компании:

https://youtube.com/watch?v=TN7TrQYskMY

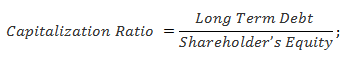

Коэффициент капитализации. Формула расчета по балансу

Формула коэффициента капитализации имеет следующую форму:

Коэффициент капитализации =Обязательства/Собственный капитал=

(Долгосрочные обязательства + Краткосрочные обязательства)/Собственный капитал=

(стр.1400+стр.1500)/стр.1300

Все данные для расчета можно взять из формы «Баланс»

Важно отметить, под «Обязательствами» в формуле различные авторы используют либо сумму краткосрочных и долгосрочных обязательств или только долгосрочные обязательства. Таким образом, также имеет место следующая формула:

Коэффициент капитализации = Долгосрочные обязательства/Собственный капитал = стр.1400./стр.1300

До 2011 года формула расчета коэффициента капитализации имела следующий вид:

Коэффициент капитализации = (стр.590+стр. 690)/стр.490

В иностранной литературе можно встретить следующую формулу расчета коэффициента:

Рыночная капитализация

Понятие «рыночная капитализация» означает процент увеличения капитала, как оцениваемой организации, так и конкретного рыночного сегмента. При выявлении увеличения капитала компании лучше всего рассмотреть на конкретном примере.

Необходимо обратиться к имеющейся отчетности за несколько лет, что позволит нам наглядно увидеть рост/падение объемов имеющегося капитала. Если мы выявили резкий рост этой характеристики, то можно делать вывод, что предприятие успешно развивается.

Чтобы избежать подобного развития ситуации, эксперты в финансовой отрасли выявляют увеличение капитала на основании цены ценных бумаг рассматриваемого предприятия. Это связано с тем, что цена акций/облигаций фирмы позволяет конкретно определить чистую прибыль предприятия.

Принято различать несколько основных типов рыночной капитализации, среди которых:

- Недостаточная капитализация. Этот тип капитализации предполагает прирост объема оборотных денежных средств лишь за счет заемных денег. В рассматриваемом случае увеличение капитала организации происходит лишь на бумаге.

- Достаточная капитализация. В этой ситуации возрастание оборотных средств предприятия происходит за счет зафиксированного дохода.

- Излишняя капитализация. В этом случае предприятие накапливает дополнительный капитал, но не применяет его для возрастания объема оборотных средств. Таким образом, накопленный капитал числится в активах предприятия, но не применяется для получения доход.

FAQ — часто задаваемые вопросы и ответы на них ?

По традиции в конце публикации ответим на вопросы, которые чаще всего возникают у вкладчиков.

В зависимости от того, зачем проводятся расчеты, можно выделить несколько вариантов калькуляторов, которые используются для расчета вкладов.

Предлагаем воспользоваться нашим депозитным калькулятором, который поможет произвести расчёт процентов по вкладу онлайн:

Виды онлайн калькуляторов для расчета параметров вклада:

- Калькуляторы на сайтах банков, предлагающих открыть вклад. Найти их можно на странице выбора депозитов. При расчетах таким калькулятором придется вводить минимум данных – сумму, срок вклада, дату оформления, а также планируемые пополнения (если предусматриваются). Ставка и другие параметры депозита настраиваются автоматически.

- Калькуляторы, расположенные на тематических (финансовых) сайтах. Данный вариант подходит тем вкладчикам, которые еще не определились в какой банк нести свои средства. Здесь можно найти полезную информацию о депозитах, предлагаемых различными кредитными организациями. Используя такие калькуляторы, вкладчик должен вводить довольно много параметров, ведь характеристики вкладов в каждом банке различны. Придется, в том числе, указывать наличие капитализации и ее периодичность.

- Сайты-калькуляторы. В последнее время растет популярность специализированных интернет ресурсов, которые представляют собой калькуляторы вкладов с максимальным набором полезных функций. В дополнение к характеристикам, используемым в других калькуляторах, здесь используются: выбор типа ставки (фиксированная или плавающая); возможность пополнения и снятия; учет налогообложения. Кроме того, здесь дается подробное описание всех используемых функций. Такой подход приводит к тому, что расчет получается максимально точным и подробным.

Пример онлайн-калькулятора вкладов с капитализацией и пополнением

Выбирая калькулятор вкладов онлайн, следует понимать, что в любой программе для расчетов могут возникнуть погрешности. Они существенно отличаются для каждого из типов калькулятора и могут возникать по разным причинам.

Основные причины погрешностей в расчетах при использовании онлайн калькулятора:

- самые простые программы не учитывают многих параметров – налогообложение дохода, комиссии и прочие;

- некоторые калькуляторы не позволяют предусмотреть изменение дохода в случае внесения дополнительных взносов или снятия части суммы вклада;

- в банках по разному относятся к начислению процентов, если срок окончания выпадает на выходной.

Все указанные выше обстоятельства приводят к возникновению погрешностей. Следует иметь в виду, что для простейших программ она может быть достаточно большой.

Естественно, вкладчик имеет полное право отказаться от дальнейших отношений с банком, в котором у него закончился депозит.

Однако далеко не все знают, какие действия следует предпринять, чтобы проблем с получением средств не возникло, а проценты не были потеряны. Поэтому ниже мы приводим подробную пошаговую инструкцию.

Шаг 1. Посещение офиса банка

Если условиями договора предусматривается автоматическая пролонгация депозита, но вкладчик принял решение забрать свои деньги из банка, придется обратиться в банк. Сначала достаточно проконсультироваться, для чего обратиться в офис, позвонить на горячую линию или пообщаться с консультантом на сайте.

Чаще всего, чтобы отказаться от пролонгации депозита, приходится обратиться в отделение кредитной организации. Но точно необходимость этого могут подтвердить только сотрудники конкретного банка.

Шаг 2. Оформление заявления

В отделении кредитной организации, скорее всего, придется заполнить заявление в письменном виде. Образец этого документа в каждом банке разный, поэтому оформлять его заранее смысла нет.

Шаг 3. Расторжение договора вклада

На основании написанного заявления договор депозита вне зависимости от того, был ли он пролонгирован, будет расторгнут.

Шаг 4. Получение денег

На последнем шаге остается только забрать средства. Получить их можно наличными или переводом на другой свой счет, реквизиты которого указываются в заявлении.

Ставка капитализации недвижимости

В процессе анализа вероятной доходности от вложения средств в недвижимость инвесторы просчитывают прибыль, которую они смогут получить в процессе её эксплуатации. Такой способ позволяет спрогнозировать эффект от инвестиций и сопоставить стоимость покупки объекта с выручкой.

Ставка капитализации для недвижимости рассчитывается с помощью формулы, которая является производной из следующего уравнения:

V = I/R, где:

- V — стоимость объекта недвижимого имущества;

- I — предполагаемая доходность от эксплуатации объекта;

- R — ставка капитализации недвижимости.

Соответственно, ставка капитализации: R = I/V.

Необходимо отметить, что ставка капитализации дохода ещё иногда называется коэффициентом капитализации, нормой капитализации или мультипликатором чистой ренты. Эти термины являются синонимами. Расчёт этого показателя достаточно эффективен и объективен. Это обусловлено фиксированной стоимостью недвижимости, которую задаёт рынок и которую можно выяснить из открытых источников. Кроме того, цена аренды объектов недвижимого имущества также регулируется рынком, что упрощает задачу.

Работа с ОС (основными средствами)

Когда производство начинает решать вопрос приобретения очень дорогостоящих ОС и собирается применять их потом ближайшие 1-3 года, то проблемы с капитализацией не появляется. Но есть несколько других сценариев:

- Вы начинаете покупать запчасти к ОС.

- Вы приобретаете сразу серию достаточно дешевых объектов.

Как определиться с капитализацией в этом случае? Тут надо обратиться к МСФО (16 ОС).

Стандарт этот проясняет момент, с признанием основного средства. ОС будет считаться активом только при наличии 2 критериев:

- Есть возможность надежной оценки.

- Вероятность последующей экономической выгоды от приобретения существует.

Пояснение по последнему пункту: желательно, чтобы эта вероятность не просто существовала, но еще и была достаточно высокой.

Норматив

Коэффициент капитализации обычно соотносится с нормативным значением. В большинстве экономических источников он определен как 1. То есть в пассиве баланса должно быть 50 %

Собственных источников и 50% заемных средств.

Однако опыт экономически развитых стран говорит о довольно успешном функционировании компаний с этим показателем 1,5. Платных источников финансирования у них определяется 60% в общей структуре баланса.

Все зависит от сферы деятельности компании, ее основных конкурентов, а также оценки рисков. Имеют значение такие показатели, как рентабельность производства, фондоемкость и размеры компании, ее срок существования и репутация на рынке продукции.

Интерпретация ставки капитализации

Поскольку ставки капитализации основаны на прогнозируемых оценках будущего дохода, они могут сильно отличаться. Затем становится важным понять, что составляет хорошую ставку капитализации для инвестиционной собственности.

Ставка также указывает продолжительность времени, которое потребуется для возврата вложенной суммы в недвижимость. Например, для возмещения инвестиций в недвижимость с капитальной ставкой 10% потребуется около 10 лет.

Разные ставки капитализации для разных свойств или разные ставки капитализации на разных временных горизонтах для одного и того же свойства представляют разные уровни риска. Взгляд на формулу показывает, что значение капитальной ставки будет выше для свойств, которые генерируют более высокую чистую операционную прибыль и имеют более низкую оценку, и наоборот.

Скажем, есть два свойства, которые похожи по всем атрибутам, за исключением географического разделения. Один находится в фешенебельном районе в центре города, а другой – на окраине города. При прочих равных, аренда первой собственности будет выше, чем вторая, но это будет частично компенсировано более высокой стоимостью обслуживания и более высокими налогами. Недвижимость в центре города будет иметь относительно более низкую ставку капитализации по сравнению со второй из-за ее довольно высокой рыночной стоимости.

Это указывает на то, что более низкое значение ставки капитализации соответствует лучшей оценке и лучшим перспективам прибыли с более низким уровнем риска. С другой стороны, более высокое значение ставки капитализации подразумевает относительно более низкие перспективы возврата инвестиций в недвижимость и, следовательно, более высокий уровень риска.

Хотя приведенный выше гипотетический пример позволяет инвестору легко выбрать недвижимость в центре города, реальные сценарии могут быть не такими простыми. Инвестор, оценивающий недвижимость на основе ставки капитализации, сталкивается со сложной задачей по определению подходящей ставки капитализации для данного уровня риска.

Рыночная цена компании

Рыночная цена компании объективно должна превышать ее капитализацию примерно на величину экономически обоснованно используемого ею заемного капитала. Поскольку рыночная стоимость акций компенсирует только имеющийся в распоряжении собственный капитал компании, но не тот, что был взят в кредит посредством суммы или банковского займа.

Процесс покупки компании представляет собой процесс выкупа ее капитала.Как собственного в форме акций, так и заемного, прежде всего в виде имеющихся для этого облигаций. В этом и находится глубинная причина того, почему при покупке определенного акционерного общества в целом обиходная денежная отметка его акции возрастает по сравнению с ее рыночным уровнем, существовавшим до момента, когда стало известно грядущем процессе перепродажи.

Виды капитала

Структурный капитал определенного акционерного общества может иметь несколько форм существования:

- Функционирующий. Это капитал, задействованный в деятельности данной фирмы. Суммарно он представляет собой сумму собственных и заемных денежных средств, находящихся в распоряжении компании.

- Акционерный. Это капитал компании, существование которого заключается в размещении на публичных фондовых биржах квитков компании. Представляет собой текущую рыночную стоимость размещенных квитков компании. Это одна из самых распространенных практик среди крупных международных концернов по увеличению своей оборотной денежной массы и получения дополнительного финансового обеспечения. Выход на биржу проводится посредство IPO – процесса первого размещения ценных бумаг для доступа любого желающего. Чаще всего во время IPO бумаги имеют наименьшую стоимость, и считаются очень выгодной покупкой. Конечно же, если размещающая их фирма представляет собой потенциально выгодный актив.

- Рыночная стоимость компании. Это стоимость собственных и заемных денежных средств юридического лица, рассматриваемые в форме рыночной стоимости размещенных обществом акций и облигаций.

Поскольку рыночная цена акции чаще всего заключает в себе большую номинальную стоимость, постольку акционерный капитал, или капитализация акционерного общества, больше его уставной денежной массы.

Уставный капитал образует создание новой стоимости, которая частично распределяемую среди акционеров в качестве дивидендов. А частично в бухгалтерии акционерного общества, где наряду с уставной денежной массой образует все возрастающий собственный капитал фирмы. Последний в качестве возросшей ценности создает гораздо большую, чем прежде, прибыль, которая приводит к выплатам более высоких дивидендов. А также снова оказывает положительное влияние на рост капитала юридического лица.

Такая схема перемещения денежных масс способствует планомерному росту экономической силы компании и при этом не является обузой для своих акционеров. Так как растет и финансовая сила выплачиваемых ежегодных сумм – дивидендов. В силу роста (действительного или потенциального) дивидендного дохода возрастает стоимость частички корпорации. И это только увеличивает рыночную стоимость предприятия, и, как следствие, все также положительно влияет на рост его капитальной структуры.

Капитализация — это многозначный термин

Рассмотрим простой пример: допустим, у вас есть определенная сумма денег, обозначим ее X. С целью получения дохода вы кладете ее на счет в банке, за что банк начисляет определенные проценты, обозначим их Y. Вы вправе (в зависимости от условий договора с банком):

- забрать свой вклад с «приросшими» процентами: X + Y;

- забрать только проценты, оставив основную сумму на счету: Y;

- не трогать основную сумму и начисленные проценты: 0.

Часто банковские организации, в случае, если клиент не планирует забирать свой вклад и проценты на него (X + Y), предлагают клиенту дополнительный бонус – начисление процентов на уже начисленные ранее, но не взятые им у банка, обозначим их Z.

В итоге на счету по истечении определенного срока оказывается не (X + Y), а (X + Y + Z). В следующем календарном периоде процесс повторится, только базой для расчета процентов будет браться не X или (X + Y), а (X + Y + Z).

Процесс начисления процентов на проценты называется капитализацией процентов на счете по вкладу, т. е. увеличением капитала.

Если же говорить об этом понятии в более глобальном масштабе, то ему можно будет дать такое вот определение:

Капитализация – это приумножение материальных средств путем преобразования дохода или его части в дополнительные материальные средства.

Если же речь идет о компании (фирме), то тут данный термин приобретает несколько иной смысл:

Ну и, наконец, дадим определение рыночной капитализации компании:

Приведенная выше схема расчета процентов является частным случаем, ибо банковская сфера не единственная, где это дело применяется. Но именно тема банковских вкладов является наиболее близкой большинству обычных людей, поэтому с нее и начнем.

Проанализируем на конкретных примерах процесс капитализации процентов банковских вкладов, ну а уже потом узнаем, где еще используется это понятие.

Что это такое

Рыночной капитализацией компании называется метрика, которая используется, чтобы оценить стоимость всех выпущенных в обращение акций и тем самым определить относительный размер бизнеса. Это очень важный показатель, который ежедневно используется на фондовых биржах и отличается от стоимости фирмы, поскольку при расчёте не учитываются долги, находящиеся в обращении облигации и другие ценные бумаги организации.

Простыми словами рыночной капитализацией называется стоимость капитала на фондовых рынках, которая определяется при помощи элементарного математического расчёта. Чтобы вычислить этот показатель, нужно знать точное количество выпущенных акций за всё время существования предприятия: от выхода на фондовые рынки и до настоящего времени. Сейчас такую информацию можно быстро найти в профильных изданиях или в финансовых отчётах, которые публикуют сами организации.

Нормативное значение индикатора

Для российских предприятий коэффициент капитализации имеет нормативное значение ≤1. То есть, размеры собственных и заемных средств примерно должны быть равными.

В государствах с развитой рыночной экономикой признается нормативным значение 1,5 (60 % составляет заемный капитал, 40 % – собственный). Также размер показателя зависит от других факторов:

- срок существования предприятия (в первые годы деятельности нормальным считается высокое значение коэффициента капитализации, т.к. на начальном этапе без привлечения заемных средств зачастую не обойтись);

- отрасль деятельности;

- регион;

- сезонность и др.

Что капитализируется?

Давайте сразу определим, что такое капитальные затраты предприятия, согласно МСФО. Это:

- Приобретение основных средств.

- Производство.

- Ввод оборудования в процесс эксплуатации.

- Ремонтные работы и сервисное обслуживание.

Тут еще нужно упомянуть о том, какие есть характеристики у капитальных затрат. Дело все в том, что в основном, определение затрат тесно связывается с покупкой активов, вне оборота. Сюда же можно отнести те расходы, которые потребуются на:

- Реконструкцию.

- Модернизацию.

- Достройку и т.п.

А в качестве ключевого критерия таких расходов можно использовать продолжительность применения. Предположим, что у вас есть компания. И решение состоит в следующем:

- Вы вложитесь в актив и деньги «начнут работать».

- Продолжительность больше 12 месяцев.

В этом случае можно расценивать траты как капитальные. В зарубежной системе это Capex.

Советы при выборе вклада от экспертов

-

Злободневное

Самый выгодный вклад –

какой он?При поиске наиболее выгодного предложения вкладчик следует двум целям: накопить и сохранить свой капитал. При этом в каждом случае всегда есть перевес в ту или иную сторону. Как выбрать самый выгодный вклад с учётом этого факта?

-

Дельные советы

Сбербанк копилка –

что это такое?В числе множества банковских продуктов Сбербанк предлагает своим клиентам услугу «Копилка». Механизм этого сервиса позволяет копить деньги без лишних временных затрат со стороны клиента. Как работает эта услуга и что нужно знать, чтобы её использовать максимально эффективно?

-

Злободневное

Каждый человек перед оформлением депозита интересуется тем, насколько защищены его сбережение. Точный ответ на этот вопрос может дать система обязательного страхования вкладов населения.

-

Ликбез

Что такое капитализация

вклада в Сбербанке?Вложения с доходом, который сравним с инфляцией или превышает её, пользуются спросом у тех, для кого важна как прибыльность, так и сохранность денег. При этом доход выплачивается в виде процентов. Что ещё нужно знать про капитализацию вкладов в Сбербанке и других банках?

-

Ликбез

Выбирая лучший способ накопления денег, вкладчик представляет возможное будущее капитала. Оценив условия вклада – срок размещения, проценты и другие критерии – вкладчик подбирает самое выгодное решение. Но всегда ли стоит тратить время на анализ предложений по вкладам? Нет, если существует возможность пролонгации уже имеющегося вклада.

-

Подводные камни

Для вычисления доходности вкладов и депозитов в отдельных банках можно использовать онлайн-калькуляторы. Но всегда ли стоит полагаться на этот инструмент и какие есть альтернативные методы расчёта доходности, доступные каждому?

-

Ликбез

Что такое депозитный вклад,

или чем отличается

вклад от депозита?Понятия «вклад» и «депозит» часто воспринимают как одно и то же: размещение денег в кредитном учреждении для их сохранности и получения дохода в виде процентов. Действительно ли между этими двумя понятиями нет никакой разницы?

-

Злободневное

Банковские вклады и депозиты – разумная альтернатива хранению денег «в кубышке», ведь они не только обеспечивают сохранность денег, но и приносят доход. Вот только получится ли при необходимости вернуть деньги в экстренном порядке и как это осуществить?

-

Дельные советы

Вклады предполагают начисление и выплату процентов, что формально можно отнести к доходам физического лица. Если же процентная ставка превышает уровень инфляции, то доход из формального превращается в реальный. Нужно ли в таком случае платить налоги?

-

Подводные камни

Вклад до востребования –

что это такое?В условиях депозитных предложений банков встречается пункт о том, что при досрочном расторжении договора на сумму депозита начисляются проценты по условиям вклада «До востребования». Что означает эта формулировка и как сильно потеряет клиент в деньгах при применении данного условия договора?

- Еще почитать

Рыночная капитализация в сравнении с прочими ориентирами для оценки

Капитализация – это плавающая краткосрочная цифра, которая показывает только то, как рынок оценивает компанию в текущий момент времени. При её вычислении не учитываются внутренние финансовые показатели конкретного предприятия. Некоторые инвесторы считают настоящей стоимостью корпоративную ценность компании. Она включает в себя такие характеристики, как долг, денежные средства и активы, влияющие на цену, которую можно было бы заявить при продаже компании другому владельцу.

Ещё один способ оценки стоимости предприятия – это балансовая ценность. Это та сумма, на которую могут рассчитывать акционеры в случае полной продажи компании и погашения всех долгов (вычет долговых обязательств из всех активов компании). Балансовая ценность обычно ниже рыночной, поскольку последняя – это, по сути, прогноз стоимости на перспективу, который учитывает будущий поток прибыли.

Сущность показателя

Коэффициент капитализации представляет собой соотношение заемного капитала к общей сумме валюты баланса.

Это позволяет оценить гармоничность соотношения заемного и собственного капитала. Самая известная формула определения коэффициента капитализации рассматривает структуру источников финансирования деятельности компании с точки зрения именно заемного капитала. Устойчивость будет тем выше, чем ниже рассматриваемый показатель.

Для всестороннего анализа и возможности сделать адекватные выводы о правильности соотношения собственного и долгового капитала, определять коэффициент капитализации необходимо вместе с рядом других показателей. Например, с финансовым рычагом. Ведь отказавшись от привлечения заемных средств, компания получает и минимальную прибыль. Увеличить свои доходы возможно лишь при грамотной организации кредитных источников.

Поэтому для всесторонней оценки структуры баланса применяют коэффициент расчета капитализации предприятия.

Капитализация. Особенности

Увеличение капитала при капитализации зависит от разнообразных факторов, среди которых особого внимания заслуживают:

- Объем дохода фирмы. Чем выше прибыль организации, тем больше объем дополнительного капитала. Если весь дополнительный капитал будет использован для увеличения активов фирмы, то объем материальных ценностей возрастет, что позволит фирме эффективно развиваться и выходить новые сегменты рынка.

- Ликвидность акций/облигаций предприятия. Этот фактор существенно влияет на увеличения капитала.

В кредитно-финансовом секторе под термином «капитализация» принято подразумевать присоединение к телу депозита полученной в форме процентов прибыли.

Термин «капитализация» также используется и на фондовых рынках. В этом случае это понятие не имеет привязки к финансовым/оборотным активам. На фондовом рынке для выявления процента капитализации учитывается прирост объема акций/облигаций, которые находятся в обороте.