Минимальный платеж по кредитной карте

Содержание:

- Что учитывается при расчёте кредитного лимита

- Ежедневное и ежемесячное начисление процентов

- Где узнать размер ежемесячного платежа

- Как узнать точную сумму и дату минимального платежа «Альфа-Банка»

- Зачем это нужно банку?

- Варианты погашения долга

- Когда списывается ежемесячный платеж

- Расчет процентов, минимального платежа, комиссий по кредитной карте

- Вправе ли банк уменьшить кредитный лимит

- Порядок расчета годовой переплаты по кредиту

- Можно ли уменьшить?

- Расчет минимального платежа по кредитной карте Тинькофф

- Как рассчитать сумму процентов?

- Дополнительные платежи

- Что из себя представляет минимальный платеж?

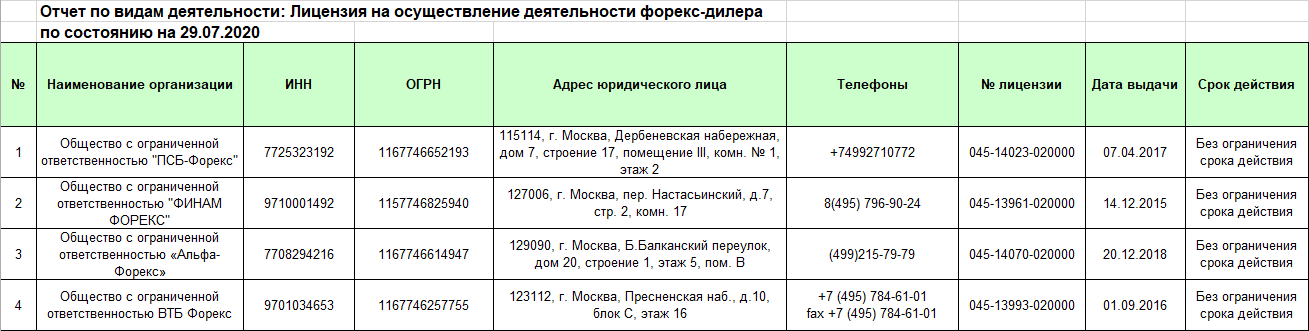

Что учитывается при расчёте кредитного лимита

В условиях по кредитке лимит всегда указывают с припиской «до». Например, «Классическая кредитная карта Сбербанка с лимитом до 600 000 руб.». Это не значит, что всем заёмщикам одобряют такую сумму. Сначала банк оценит клиента, проверит его платёжеспособность и только потом сообщит об одобренной сумме. Часто это бывает уже после оформления пластика.

По какому принципу каждый банк принимает решения о лимитах, зависит от его политики. Клиентам об этом предпочитают не рассказывать. Но существуют общие правила, которыми руководствуются финансовые организации.

«При определении кредитного лимита банком учитывается в первую очередь три критерия. Первый – скоринговый балл. Этот балл показывает вашу надёжность как заёмщика. Чем выше балл, тем лучше. Второй, конечно же, – кредитная загруженность. Если вы платите по своим кредитам уже больше 40-50% от дохода, рассчитывать на большой кредитный лимит не приходится. Если у вас хороший скоринговый балл и низкая платёжная загруженность, банк смотрит на вашу зарплату. Как правило, банки дают кредитный лимит равный трём вашим месячным зарплатам. Разумеется, у каждого банка может быть и свой внутренний критерий в дополнение к этим трём – к примеру, запрос в БКИ», – комментирует финансовый советник Юрий Азаргаев.

«Размер кредитного лимита для гражданина может зависеть от факта получения его зарплаты через банк, который выдаёт кредитную карту, от факта наличия вклада в данном банке, от региона проживания. Если банки делают какие-то массовые предложения о кредитных картах без подтверждения финансового состояния каждого заёмщика, то может учитываться средний доход работающего населения в конкретном регионе, а в процентной ставке закладываться риски невозврата кредита», – рассказывает вице-президент QBF Максим Фёдоров.

Один из главных показателей, на которые обращает внимание банк при определении лимита по кредитке, – финансовое состояние заёмщика. Как он оценивается, рассказывает Пётр Карпов, вице-президент, начальник управления по развитию кредитных и дебетовых карточных продуктов «Ренессанс Кредит»: «Перед расчётом кредитного лимита банк должен сначала принять решение о готовности выпустить для клиента кредитную карту

На этапе принятия этого решения банк пользуется данными из заявки клиента, его историей в банке (для существующих клиентов), сведениями из кредитных бюро, а также дополнительными данными. Например, это могут быть данные о сроке и профиле использования мобильного номера клиента, о выплаченных налогах или данные из ПФР, данные из «цифрового профиля» по клиентам с онлайн заявкой и другие. Как правило, сам размер заработанной платы на этом этапе не играет определяющей роли

Как он оценивается, рассказывает Пётр Карпов, вице-президент, начальник управления по развитию кредитных и дебетовых карточных продуктов «Ренессанс Кредит»: «Перед расчётом кредитного лимита банк должен сначала принять решение о готовности выпустить для клиента кредитную карту. На этапе принятия этого решения банк пользуется данными из заявки клиента, его историей в банке (для существующих клиентов), сведениями из кредитных бюро, а также дополнительными данными. Например, это могут быть данные о сроке и профиле использования мобильного номера клиента, о выплаченных налогах или данные из ПФР, данные из «цифрового профиля» по клиентам с онлайн заявкой и другие. Как правило, сам размер заработанной платы на этом этапе не играет определяющей роли.

В случае, если заявка успешно прошла первичную оценку, начинается этап расчёта кредитного лимита. В зависимости от категории клиента, заявленный им доход может быть дополнительно проверен. Банк вправе попросить предоставить справку о доходах 2-НДФЛ, учесть косвенные «суррогаты» подтверждения дохода или сравнить с собственными данными по доходам клиентов этой категории. В некоторых случаях принимаемый к расчёту доход клиентов в банке может быть скорректирован.

После учёта дохода клиента, банк переходит к расчету PTI (payment to income) и расчёту дополнительных коэффициентов риска в зависимости от ПСК и ПДН. Для этого банк соотносит учтённый у себя доход клиента с расчётным платежом по существующим у него кредитным обязательствам из кредитного бюро. Это делается для того, чтобы понять какой ещё уровень долговой нагрузки может обслуживать клиент с учётом полного кредитного лимита по новой кредитной карте. Также, кредитный лимит на карте может быть ограничен максимальным уровнем, установленным по внутренней лимитной политике банка».

Ежедневное и ежемесячное начисление процентов

Проценты по кредиту, или СП (сумма процентов), рассчитывается двумя разными способами. Наиболее распространенная практика – применять при расчете суммы процентов ежедневную процентную ставку, но в некоторых банках расчет строится на основе ежемесячной процентной ставки.

При ежедневной ставке СП рассчитывается по формуле:

СП = СКост. x (П / (дн. в год.) * дн.,

Где: СКост. – основной долг по кредиту, на который начисляются проценты;

П – одна сотая годовой процентной ставки;

дн. в год. – количество дней в году, то есть 365 или 366; В некоторых банках эта величина всегда одинакова и равна 365, в других – 360.

дн. – количество дней, за которые начислены проценты в текущем периоде. Например, при ежемесячных платежах по кредиту эта величина будет равна числу от 28 до 31.

Если же ставка ежемесячная, тогда формула будет такой:

СП = СКост. x ПС,

Где ПС – одна сотая месячной процентной ставки.

Приведем пример, как начисляются проценты по кредиту:

- Возьмем как условие, что основной долг по кредиту у нас 150 000р при процентной ставке 18% годовых. Рассчитаем проценты за месяц апрель, то есть с 26 марта по 25 апреля. В расчетном периоде 31 день (дни 26 марта и 25 апреля внутри периода). Искомая сумма процентов рассчитывается по формуле при ежедневной процентной ставке: СП = СКост. x (П / (дн. в год.) * дн. = 150 000 х 18% / 100 / 365 х 31 = 2 293,15 р.

- Сложнее высчитать процент в случае, когда расчетный период (месяц) частично включает в себя обычный год, а частично високосный. Приведем пример: Долг по кредиту: 150 000р. Процентная ставка 18% годовых. Расчетный период: с 14.12.2016г. по 13.01.2017г. 18 суток в этом периоде приходятся на високосный 2016 год, и 13 суток на обычный 2017. Рассчитаем проценты по формуле: 18% / 100 / 365 х 13 х 150 000 + 18% / 100 / 366 х 13 х 150 000 = 2289,51 р.

Где узнать размер ежемесячного платежа

Вам не придется решать вопрос, как его рассчитать, если на сайте вашего банка есть кредитный калькулятор, который автоматически формирует сумму ежемесячного взноса. Вы также сможете узнать размер ежемесячного платежа:

- в Личном кабинете или мобильном приложении;

- из выписки, которую банк присылает на электронную почту (в ней рассчитывается также график платежей);

- позвонив в службу поддержки.

Если вы хотите узнать размер ежемесячного платежа до того, как оформили кредитную карту, вы можете воспользоваться различными сайтами для подбора подходящего банковского продукта.

Просто введите основные параметры (сумма займа и срок), и система выдаст вам варианты с указанием наименования банка, предлагаемой ставкой и размером ежемесячного платежа.

Как узнать точную сумму и дату минимального платежа «Альфа-Банка»

Кредитное учреждение заинтересовано в своевременном гашении долга, поэтому предлагает клиентам несколько вариантов получения нужной информации.

«Личный кабинет» на сайте

Провести оплату в личном кабинете можно переводом с текущего счета.

Провести оплату в личном кабинете можно переводом с текущего счета.

Через ЛК «Альфа-Клик» клиент может получить любую интересующую информацию. Чтобы узнать сумму и дату ближайшего платежа достаточно пройти авторизацию на сайте. Выписку по интересующему продукту можно посмотреть во вкладке «Мои карты».

Мобильное приложение

«Альфа-Мобайл» — это бесплатная программа, позволяющая не только контролировать баланс карты, но и осуществлять популярные трансакции, например пополнение счета мобильного телефона или перевод средств.

Звонок оператору

Для удобства заемщиков «Альфа-Банк» предоставляет услуги call-центра. Связаться со специалистом службы поддержки можно по номеру 8 (800) 200-00-00. Звонок бесплатный. Для Москвы и области действует дополнительный телефон 8 (495) 788-88-78.

Зачем это нужно банку?

Финансовые организации активно предлагают кредитки, у которых действует льготный беспроцентный период. Они делают это по ряду причин:

- В целях рекламы. Один из самых действенных способов прорекламировать свой продукт – дать клиенту попользоваться бесплатно. Потребители, опробовавшие услугу на себе, впоследствии будут обращаться к уже известному им кредитору. Клиенты, оценившие период льготный по карте, не являются исключением.

- В целях наращивания клиентской базы у развивающихся небольших банков. Как правило, крупные организации одобряют кредитки далеко не всем потенциальным заемщикам – только тем, кто уже зарекомендовал себя как надежный клиент. Мелкие и малоизвестные банки, напротив, готовы предложить свои услуги любому. Расчет строится на том, что клиент допустит просрочку платежа, и ему будут начислены проценты за весь период пользования кредитными средствами. Кстати, размер процентной ставки тоже может служить индикатором – у крупных и широко известных банков ставка по кредиту заметно ниже, чем у тех компаний, которые только появились на финансовом рынке.

- Параллельно с действием грейс-периода с клиента взимается солидная плата за годовое обслуживание. В некоторых организациях она достигает 50 рублей, если есть хотя бы небольшая задолженность, что приводит к ощутимым расходам. Обычно банки предоставляют кредитки с фиксированной суммой за обслуживание, которая взимается раз в год или в месяц, либо вообще не берут с клиентов денег за обслуживание пластика.

Варианты погашения долга

Клиентам банковской структуры, просрочившим платеж по карте, лучше внести его как можно скорее. Существует несколько способов оплаты, среди которых всегда можно выбрать наиболее удобный для себя:

- Через банкомат или терминал.

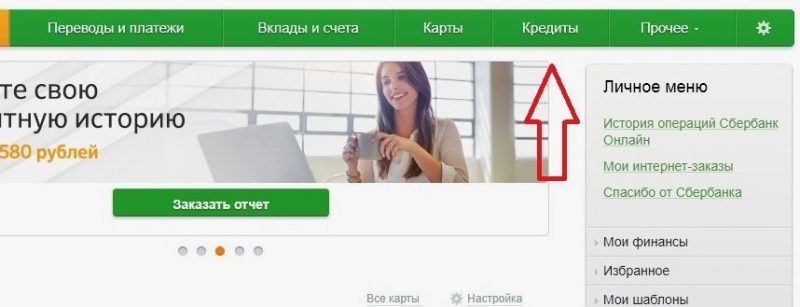

- При помощи сервиса Сбербанк Онлайн.

- В мобильном банке.

- Электронными деньгами.

- В кассе банка.

Самый простой вариант погашения доступен держателям дебетовой карты того же банка. Для проведения оплаты через онлайн-сервис достаточно авторизоваться, выбрать вкладку «Кредит» в разделе платежей, обозначить номер соглашения и сумму для перевода на кредитную карту.

В терминалах реально погасить задолженность наличными или картой. Здесь надо набрать номер пополняемого счета и внести средства. Правда, придется оплатить еще и комиссию, а на перечисление средств иногда требуется до 3-х суток.

Для тех, кто заинтересован в быстром перечислении денег, есть возможность провести процедуру в банковской кассе. Обращаться можно в любой филиал. Финансы поступят на счет максимум через 24 часа, но и здесь предусмотрена комиссия.

Оплачивать кредитку можно через мобильный банкинг. На номер 900 высылается команда, содержащая слово кредит, нумерацию пополняемого пластика, размер взноса и номер карты для списания.

Для людей, не зарегистрировавшихся в онлайн-сервисе Сбербанка, хорошей альтернативой в плане погашения задолженности на кредитной карте служат электронные денежные средства. Для внесения ежемесячной выплаты нужно:

- Войти в аккаунт своего кошелька.

- Выбрать функцию вывода денег.

- Указать в качестве направления карточный счет.

- Обозначить номер карты и размер перевода.

В данном случае система взимает комиссионный сбор.

Когда списывается ежемесячный платеж

Дата списания зависит от того, на каких условиях был заключен кредитный договор.

В некоторых банках устанавливается правило вносить минимальный платеж в дату, когда был подписан договор. Например, клиент пришел в отделение 15-го июля и в этот же день подписал договор, тогда обязательная выплата назначается на 15-е августа, 15-е сентября и так далее.

Часто банки устанавливают конкретную дату — 10-е, 20-е, 25-е число следующего месяца. Практически всегда это объясняется или желанием подстроиться под клиента (у большинства заемщиков аванс и зарплата приходят в одни и те же дни), или необходимостью включить работу по картам в другие процессы внутри банка.

Чтобы быть уверенным в отсутствии ошибки или недопонимания, заемщику следует внимательно читать кредитный договор перед его подписанием — в том числе на предмет даты списания платежа.

Расчет процентов, минимального платежа, комиссий по кредитной карте

Сейчас практически все кредитные карты выпускаются с льготным периодом, минимальной суммой платежа и другими условиями. Разберем такой вариант на примере.

Как узнать процент и минимальный платеж по кредитной карте

Пример:

Лимит по кредитной карте составляет 150 000 рублей, годовая процентная ставка — 26 %. Льготный период кредитования составляет 55 дней. Минимальный платеж за 1 месяц — 6 % от суммы задолженности. Плата за годовое обслуживание — 600 рублей. Нужно рассчитать сумму процентов за пользование заемными средствами, если владелец снял с лимита 20 00 рублей.

Различают:

- Размер минимального платежа. Эта та сумма, которую обязательно следует внести за месяц пользования заемными средствами даже если они не были возвращены на счет. Он рассчитывается от суммы накопившегося долга. В примере она составляет 20 тысяч рублей, поэтому минимальный платеж равен 20 000 * 0,06 = 1 200 рублей. Иногда банк устанавливает фиксированную сумму ежемесячного платеже, поэтому его не нужно рассчитывать.

- Основной платеж по кредитке (проценты). Он рассчитывается на основе годовой процентной ставки и по истечению льготного периода. Эти проценты насчитывается только на уже потраченную сумму займа, которая была использована из предоставленного лимита. Если держатель, пользовался 10 дней кредитными средствами вне льготного периода, то основной платеж рассчитывается так: ((20 000 * 26/100)/365))*10=5200/3650=142 рубля. Формула подробно расписана выше.

Из примера видно, что за 10 дней пользования заемными средствами вне льготного периода клиент заплатит 142 рубля. Помимо этого, обязательный платеж составляет 1200 рублей. Он вносится на счет за 1 месяц.

Каждый сам банк устанавливает пени, комиссии и штрафы за просрочки погашения долга. Следует поинтересоваться у консультанта об этих цифрах, найти их в договоре или кабинете личного банкинга.

Еще один метод того, как узнать процент по кредитной карте без помощи формул — это расчеты с помощью таблиц Excel. Но такой способ считается трудоемким и затратным по времени. В таблице каждый показатель рассчитывается за 1 месяц и так — до конца года. Преимущества методики — это ее наглядность. Пользователь видит все цифры вместе по каждому отчетному периоду и может планировать свои расходы.

Как узнать процент по кредитной карте с помощью таблиц Excel

Помимо процентов и минимальных платежей, банки взимают и различные комиссии. Часто они начисляются ежемесячно или за какое-то действие:

- За снятие наличных с кредитного счета.

- СМС-оповещения.

- Абонентская плата — годовое обслуживание.

Пример:

Держатель кредитной карты снял с ее счета 20 000 рублей. Комиссия за снятие составляет 2 %. Плата за месяц СМС-оповещений равна 100 рублям, а годовое обслуживание — 600 рублей. Сколько за месяц нужно заплатить клиенту, учитывая и разовую комиссию за снятие наличных.

Расчеты:

- За разовое снятие наличных держатель должен заплатить банку 20 000*2/100, то есть 400 рублей.

- За 1 месяц СМС информирования взимается 100 рублей.

- За 1 месяц обслуживания держатель кредитки платит 600/12=50 рублей.

Итого: сумма всех комиссией и платежей за 1 месяц составляет 400+100+50=550 рублей.

Узнать процент по кредитной карте с помощью интернет-банкинга

Все эти цифры уже рассчитаны за клиента в его личном кабинете интернет-банкинга. В большинстве случаев он является бесплатным, а владельцы портативных устройств и вовсе могут скачать мобильное приложение. В разделах банкинга присутствуют все данные о комиссиях, платежах, сумме задолженности и т.д. Даже составлены графики, есть история операций по расходам, погашению долга.

Многие сайт содержат онлайн-калькуляторы для расчета процентов по кредитной карте и других важных показателей. Все, что требуется от пользователя, — просто ввести исходные данные в поля калькулятора и посмотреть результат. Например, требуется указать размер долга или сумму снятых с лимита средств, процентную ставку, количество дней пользования займом и т.д.

После ввода данных необходимо нажать на кнопку расчета. За доли секунды на сайте отобразится результата в виде суммы обязательного платежа, процентов. Конечно же, нельзя забывать о комиссиях, пене и других условиях, которые каждый банк сам устанавливает и отображает это в договоре. Если они присутствуют, то их также необходимо добавить к сумме долга.

https://www.youtube.com/watch?v=3bSGLH-PHLY

Вправе ли банк уменьшить кредитный лимит

Во время использования кредитки заёмщик может обнаружить, что лимит по его карте уменьшился.

«Лимит чаще всего уменьшают лишь в одном случае: когда заёмщик становится «плохим» – не выполняет свои кредитные обязательства в полном объеме. Например, задерживает оплату очередного взноса неоднократно в течение года, совершает сомнительные операции со своей картой и тому подобное. При этом, как показывает практика, банки редко на это идут, ведь если клиент все же платит с опозданиями и просрочками, банк получает доход в виде штрафов и пени», – рассказывает Юрий Азаргаев.

Право банка на уменьшение лимита должно быть прописано в договоре.

Порядок расчета годовой переплаты по кредиту

Одними из наиболее популярных среди заемщиков вопросов являются: как узнать конечную сумму переплаты по кредиту и как правильно рассчитать проценты по предлагаемым банком программам? Далее рассмотрим оба этих вопроса.

Итак, чтобы вычислить общий объем денежных средств, которые физическое лицо — заемщик будет отдавать по кредиту, необходимо воспользоваться специальным уравнением:

S = Sз * i * Kк / Kг

Величины в данной формуле расшифровываются так:

- S – сумма процентов переплаты по кредиту;

- Sз – объем займа, который потребитель берет в банке либо МФО;

- i – годовая ставка банка по договору займа;

- Kк – число календарных суток, которые кредитор дает потребителю для того, чтобы тот рассчитался по долгу;

- Kг – числе дней в данном году.

Таким образом, мы видим, что рассчитать сумму процентов займа можно, оперируя теми базовыми данными, которые нам известны из предложения банка – процентной ставки в год, периода (срока), на который будут предоставлены деньги, общей кредитной суммы.

Для наглядности правильного вычисления рассмотрим такой пример:

Гражданин взял в банке деньги в долг (оформил займ) – в размере 500 тысяч рублей. Период действия соглашения – 365 дней (12 месяцев или 1 год). Проценты годовой ставки – 16 %.

Так денежная сумма, которую придется заплатить физическому субъекту за пользование займом будет равна:

S = 500 000 * 16 % * 365 / 365 = 80 000 рублей (объем переплаты).

Именно столько нужно будет вернуть помимо, взятых 500 000 рублей.

Формула расчета ежемесячных платежей по кредиту в банке

Еще одной важной формулой, которую должен знать заемщик, оформляющий кредит (ипотеку) в банке, является формула вычисления ежемесячных процентов (регулярных платежей). В настоящее время финансисты используют два варианта вычислений комиссии по кредитным предложениям:

В настоящее время финансисты используют два варианта вычислений комиссии по кредитным предложениям:

- для аннуитетных взносов;

- для дифференцированных платежей.

Чтобы рассчитать процент по кредитной программе, использующей аннуитетный вид погашения долга, применяется такая формула:

S_a=(Sk* p/12)/(1-(1/(1+P/12 ))〖^k〗), в которой:

- Sa – объем регулярного взноса по займу;

- Sk – общей размер кредиты;

- P – годовые проценты по договору (ставка);

- t – число, сколько регулярных взносов, согласно кредитному соглашению, должен внести пользователь в финансовое учреждение.

Пример осуществления расчетов по представленной формуле:

Потребитель оформил займ в банке в размере 90 тысяч рублей по кредитной программе, предлагающей такие условия:

- годовая ставка – 18 %;

- период займа – 365 суток (12 месяцев).

Используя приведенную выше формулу, мы рассчитываем ежемесячный платеж:

Sa = (90000 * (0,18/12)) : 1 – (1 : (1 : (1 + (0,18:12)))) = 1350 : 0,1522 = 8869 рублей (необходимо каждый месяц вносить клиенту для погашения кредита).

В случае, если платежи носят дифференцированный характер, рассчитать процент можно по формуле:

s_p=(Sk*P*t)/(100*Y), где:

- Sр – денежный объем процентов;

- t – количество дней в периоде платежа;

- Sk – размер остатка кредита;

- P –ставка за год;

- Y – число дней в данном году (366 либо 365).

К примеру, клиент заключил кредитный договор на сумму 50 тысяч рублей под годовую ставку 16%, на срок 12 месяцев. Размер займа, обозначенный в соглашении для ежемесячного погашения составляет 4 тысячи руб. Таким образом, пользователь будет платить:

- в январе — (50 000 * 16 * 31) : (100 * 365) = 679, 45 руб.

- в феврале = (45 000 * 16 * 28) : (100 * 365) = 552, 32 и так далее.

Для выбора наиболее приоритетной системы расчета платежей, пользователь самостоятельно может проанализировать обе схемы. Однако, как говорят финансовые специалисты, более выгодной является программа займа с дифференцированными взносами.

Оформить кредит на 100 000 рублей вы можете здесь:

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Можно ли уменьшить?

Снимать наличные с кредитки в большинстве случае оказывается невыгодно, поскольку платежи для клиента при этом возрастают, что и подтверждает расчет.

Это лишний раз показывает назначение кредитной карты – оплата услуг и товаров, в не обналичивание денег в банкоматах.

Популярный способ уменьшения платежей, практикуемый во многих банках – программа рефинансирования.

Банки заинтересованы в этом, поскольку совершенствуют клиентскую базу, привлекая к себе платежеспособных заемщиков выгодными условиями.

Как снять деньги с кредитной карты Сбербанка без процентов? Читайте здесь.

Как правильно погасить кредитную карту? Подробности в этой статье.

Программа рефинансирования направлена на значительное сокращение суммы благодаря продлению сроков и снижению процентных ставок.

Условия рефинансирования варьируются в зависимости от конкретного банка.

Однако, услугу рефинансирования предлагают не все банки. Поэтому, прежде чем выбрать организацию, с которой будет заключаться договор на кредитную карту, узнайте поподробнее про спектр предоставляемых услуг.

Еще один вариант уменьшения минимального платежа по кредитке – обращение в банк с просьбой о реструктуризации.

Если со стороны клиента не наблюдались длительные просрочки платежа, а также недобросовестные выплаты, банк не откажет. Некоторые организации готовы даже пойти на еще более лояльные условия – предоставить своему клиенту своеобразные временные каникулы.

Расчет минимального платежа по кредитной карте Тинькофф

Чтобы было понятней, как формируется обязательный платеж, рассмотрим на конкретном примере. Допустим банк одобрил Тинькофф Платинум на следующих условиях:

- Ставка не безналичный расчет 20% годовых

- Ставка на снятие наличных 30% годовых.

- Кредитный лимит 100 000 р.

- Обязательный платеж в размере 8% от суммы долга.

- Комиссия за обслуживание 590 рублей.

Расчетный период начинается с 1 сентября и заканчивается 30-го числа. 1 октября будет подготовлена первая счет-выписка с указанием минимальной оплаты. Первый платежный период продлится с 1 по 25 октября.

Траты по карте в сентябре:

| Дата | Сумма, руб | Задолженность, руб | Доступный остаток, руб |

|---|---|---|---|

| 01.09 | 590 годовое обслуживание при активации карты | 590 |

99 410 |

| 05.09 | 5 410 | 6 000 | 94 000 |

| 10.09 | 10 000 | 16 000 | 84 000 |

| 27.09 | 12 000 | 28 000 | 72 000 |

Первый платежный период до 25 октября

Таким образом, с помощью карточки было совершенно три покупки. Общая сумма долга на 30 сентября составит 28 000 р. 1 октября Тинькофф сформирует счет-выписку с указанием общей задолженности и суммой обязательного платежа. Минимальный платеж рассчитывается по формуле:

где:

МП – минимальный платеж;

ОД – основной долг на конец месяца (28 000 р);

СТ – ставка для расчета обязательного платежа (8% от суммы долга);

ПР – проценты за пользование кредитными сред

Это сумма, которую необходимо оплатить до 25 октября

При этом важно обратить внимание на то, что если минимальный платеж не поступит на счет вовремя, то банк назначит штраф в размере 590 р

Также на данном этапе действует льготный период, когда банк не списывает проценты за пользование кредитными средствами. 20 октября на счет поступает 6 000 руб. Это означает, что деньги поступили в достаточном количестве и вовремя, просроченной задолженности допущено не было.

Пополнение в октябре:

| Дата | Сумма, руб | Задолженность, руб | Доступный остаток, руб |

|---|---|---|---|

| 20.10 | 6 000 | 22 000 |

78 000 |

Второй платежный период до 25 ноября

На 31 октября задолженность перед банком составила 22 000 рублей. Это та сумма, от которой Тинькофф будет рассчитывать следующий обязательный платеж до 25 ноября. Расчет, который будет произведен 1 ноября, будет иметь следующий вид:

Также стоит обратить внимание, что срок льготного периода в 55 дней истек 25 октября. Поэтому теперь необходимо выплачивать проценты за пользование кредитными средствами

Поэтому сумма, которая поступит на счет в ноябре, будет списана не только в пользу погашения основного долга, но и в качестве оплаты процентов.

Формула для расчета процентов:

где:

ПР = проценты;

ОД – основной долг;

ПС – процентная ставка;

ФД – фактическое количество дней пользованием кредита;

ДГ – дней в году.

Начисленные проценты в период с 5 по 10 сентября.

Начисленные проценты с 10 по 27сентября.

Проценты с 27 по 30 сентября.

будет списано при поступлении денег за сентябрь.

Клиент вносит 15 ноября платеж в размере, который был указан в счете выписке:1 760 рулей. Но часть денежных средств будет списана на оплату процентов за сентябрь:

Такая сумма поступит в качестве пополнения основного долга. При этом минимальные обязательства по внесению платежа считаются выполненными.

Пополнение в ноября:

| Дата | Сумма, руб | Задолженность, руб | Доступный остаток, руб |

|---|---|---|---|

| 15.11 | 1 556,7 | 20 443,3 |

79 556,7 |

Как рассчитать сумму процентов?

Согласно законодательству банки вправе брать плату за пользование выданными деньгами. Размер оплаты в таком случае измеряется процентной ставкой, которая прописывается в договоре.

От нее зависит сумма, переплачиваемая при возвращении суммы долга, и поэтому ответ на вопрос, как рассчитать проценты по кредиту, позволит вам определить финансовые потери еще до оформления отношений с банковской организацией.

Есть такая процедура, как возврат процентов по кредиту. Советуем проконсультироваться на счет этого с нашими юристами.

Для грамотного проведения расчетов по процентам необходимо из большей суммы по кредиту вычесть меньшую, а полученный результат разделить на весь срок погашение кредита. Далее полученное число необходимо умножить на 100.

Также существуют дополнительные способы — к примеру, заемщику необходимо сложить общую сумму ежемесячных платежей, а далее приплюсовать дополнительные выплаты — комиссионные сборы, различные вознаграждения, а также процент за обслуживание.

Результат делятся на сроки действия кредита, а конечное решение умножается на 100.

Если вы видите, что банк предлагает 20% годовых, то это значит, что за кредит вы переплатите ровно 20%? Вовсе нет и это ошибка многих заемщиков.

- Во-первых, эта ставка будет начисляться на остаточную задолженность пропорционально количеству месяцев в году.

Во-вторых, если кредит взять, допустим, на три года, то эта ставка в 20% будет применяться отдельно к каждому году выплаты долга (если не применялось досрочное погашение). И в третьих, она не отражает реальной сути переплаты, а является лишь финансовым инструментом для расчета задолженности. Годовой процент не учитывает разнообразные комиссии и платежи, которые банк также приписывает к кредиту.

- комиссия за выдачу кредита;

комиссия за сопровождение сделки; комиссия за открытие счета и его ведение; комиссия за кассовое обслуживание и пр.

За второй месяц показатели будут рассчитываться аналогично, только в формуле вместо суммы кредита нужно подставлять остаток основного долга. Количество дней в периоде также рассчитывается путем вычета текущей даты из предыдущей.

Как видим, у нас остался остаток после 6ого платежа. Чтобы такого не было, банки выставляют последний платеж чуть больше или чуть меньше остальных.

Зачастую расчеты могут не совпадать в предложенными в банке. Это связано с тем, что принципы расчетов могут отличаться между банками.

Это вполне законно, поэтому для интереса можно поинтересоваться формулой расчета, используемой в выбранном банке и сравнить свои расчеты. Банки иногда по разному считают число дней между датами или учитывают выходные при расчетах.

Чтобы самостоятельно узнать свои будущие выплаты перед тем, как получить кредит, надо понимать, какой вид ссуды (на покупку вещей, жилья, машины), порядок погашения (аннуитетный или дифференцированный) и срок платежа вы выбираете из предложенных банком.

Совсем легких путей не ищете? Тогда воспользуйтесь программой Excel, если вы с ней знакомы. Создать формулу, где надо будет лишь менять процентные ставки, не составит большого труда.

Еще один способ – обычный калькулятор, который поможет высчитать только простой потребительский займ. Имейте в виду, что со сложными платежами: аннуитетным или дифференцированным, вычислительная машинка вас не спасет.

https://youtube.com/watch?v=DkYFbZuX12w

Такая совместная математика обеспечит вам интересное времяпрепровождение, однако, как и с предыдущими способами, сумеете составить графики лишь по потребительским ссудам.

Дополнительные платежи

Стоит учесть и такой параметр, как дополнительные платежи. Они могут взиматься за снятие наличных с кредитки (этого делать, кстати, не рекомендуется – как раз из-за комиссий), за платные СМС-оповещения и/или годовое обслуживание (как правило, эта сумма взимается каждый месяц). Так, если стоимость обслуживания – 900 рублей в год, то в месяц банк будет снимать по 75 рублей, которые и добавляются к обязательному платежу.

Но на дополнительных платежах можно сэкономить – например, пользуясь бесплатным мобильным предложением банка для проверки операций по карте или оформив пластик с бесплатным обслуживанием.

Выгодна ли кредитная карта Сбербанк? На этот вопрос сложно ответить однозначно. Однако можно научиться пользоваться ей с умом. Для этого не нужно быть сотрудником банка: достаточно знать свою процентную ставку и то, как рассчитывается ваш ежемесячный платеж. Так вы гда не останетесь должны банку и не переплатите по процентам.

Что из себя представляет минимальный платеж?

Для удобства клиентов многие банки сделали льготный период, который позволяет пользоваться займом и не платить процентную ставку.

Но для перестраховки банк устанавливает правила, согласно которым нужно вносить часть от основного долга на протяжении всего срока кредитования, в том числе и в льготный период. Обычно он варьируется от 5% до 10% и вносится в конец отчетного периода.

После подписания кредитного договора и получения кредитной карты на руки выдается договор с банком, в котором должны быть указаны крайние сроки внесения платежей. Также оговаривается длительность платежного периода в месяце, который обычно составляет 20 дней.

Если же клиент не сможет выполнить условия договора и внести необходимую сумму минимального платежа в крайние сроки, то будет начислена пеня или штраф.

Поэтому рекомендуется вносить денежные средства на кредитный счет примерно за неделю до их списания. Это позволит контролировать ситуацию и не попадаться на штрафы в случае непредсказуемых технических сбоев.

Очень важно знать, как рассчитать ежемесячный платеж по кредитной карте, ведь никому не хочется переплачивать деньги по займу. Также рекомендуется после каждого внесения денег на кредитный счет просить выписку

В случае форс-мажорных обстоятельств она поможет доказать тот факт, что просрочка была совершена не по вашей вине.

Погашение займа в срок поможет не только доказать свою платежеспособность перед банком, но и поднять свой кредитный рейтинг. Благодаря положительному рейтингу другие банки с удовольствием будут сотрудничать с вами.

https://youtube.com/watch?v=0—k4c_fBL4

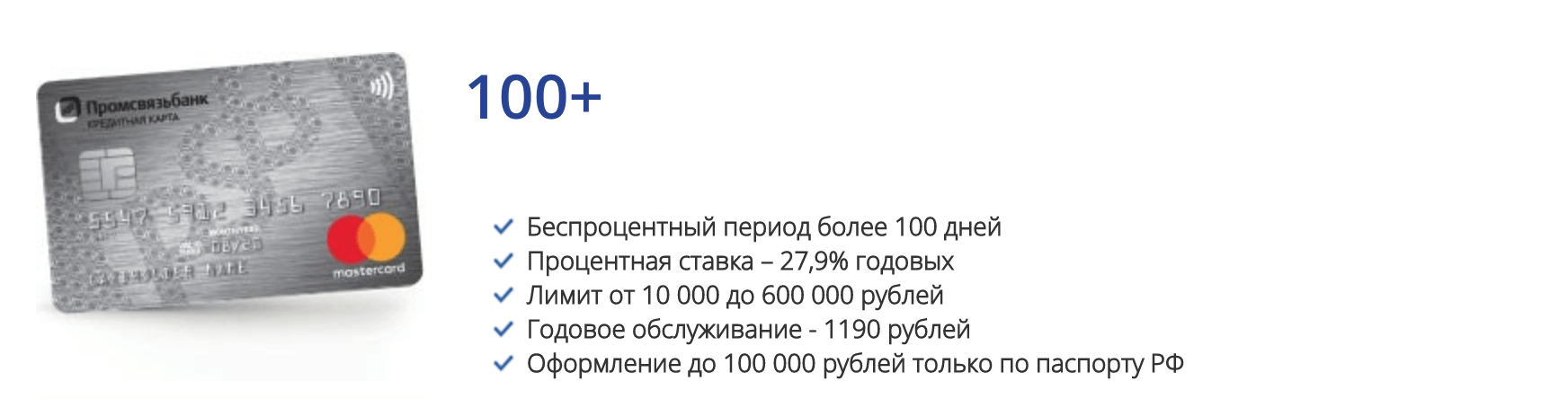

Подробнее о карте

- 100 дней Без % по кредиту;

- Лимитный кредит до 500.000 рублей;

- Процентная ставка от 14,99%;

- Стоимость годового обслуживания от 1190 рублей;

- Бесплатное пополнение и снятие наличных;

- Бесплатный интернет-банкинг;

- Бесплатный мобильный банк.

Подробнее о карте

- 55 дней Без % по кредиту;

- Лимитный кредит до 300.000 рублей;

- Процентная ставка от 12%;

- Рассрочка под 0% до 12 месяцев;

- Стоимость годового обслуживания от 590 рублей;

- Минимальный платеж до 8%;

- Бесплатное пополнение карты;

- Бонусные баллы за траты по карте;

- Бесплатный интернет-банкинг;

- Бесплатный мобильный банк.

Подробнее о карте

- 56 дней Без % по кредиту;

- Лимитный кредит до 300.000 рублей;

- Процентная ставка от 11,5%;

- Стоимость годового обслуживания — бесплатно;

- Выдача по паспорту за 5 минут;

- Бесплатный интернет-банкинг;

- Бесплатный мобильный банк.

Подробнее о карте

- 60 дней без % по кредиту;

- Лимитный кредит до 600.000 рублей;

- Процентная ставка от 23,9%;

- Стоимость годового обслуживания — бесплатно;

- Кэшбэк 2% на все;

- Бесплатный интернет-банкинг;

- Оформление по паспорту.

Подробнее о карте

- 120 дней без % по кредиту;

- Лимитный кредит до 300.000 рублей;

- Процентная ставка от 29%;

- Стоимость годового обслуживания — бесплатно;

- Кэшбэк 1%;

- Бесплатный интернет-банкинг;

- Бесплатный мобильный банк.

Подробнее о карте

- Любые покупки без первого взноса;

- Возобновляемый лимит до 300.000 рублей;

- До 12 месяцев рассрочки;

- Стоимость годового обслуживания — бесплатно;

- Рассрочка в 50.000 магазинах;

- Бесплатный интернет-банкинг;

- Бесплатный мобильный банк.

Подробнее карте

- Любые покупки без первого взноса;

- Возобновляемый лимит до 350.000 рублей;

- До 36 месяцев рассрочки;

- Стоимость годового обслуживания — бесплатно;

- Кэшбэк до 7,5%;

- Дополнительный Кэшбэк в балах;

- Бесплатный интернет-банкинг;

- Бесплатный мобильный банк.

Подробнее карте

- Любые покупки без первого взноса;

- Возобновляемый лимит до 300.000 рублей;

- Стоимость годового обслуживания — бесплатно;

- Кэшбэк до 10%;

- Бесплатный интернет-банкинг;

- Бесплатный мобильный банк;

- Travel-бонусы за каждые 100 ₽.

Подробнее карте

- От 21,9% годовых — процентная ставка;

- Возобновляемый лимит до 300.000 рублей;

- Стоимость годового обслуживания — бесплатно;

- 0% рассрочка до 12 месяцев;

- Бесплатный интернет-банкинг;

- Бесплатный мобильный банк;

- Cashback за покупки.