Полная стоимость кредита простыми словами

Содержание:

- Полезная информация ?

- Расчет ПСК

- Что такое полная стоимость кредита

- Можно ли снизить стоимость кредита

- Информация Банка России от 15 ноября 2019 г. «Среднерыночные значения полной стоимости потребительских кредитов (займов) за период с 1 июля по 30 сентября 2019 года»

- Пример расчета ПСК в кредитном калькуляторе

- Данные оборотной ведомости по счетам бухгалтерского учёта

- ПСК ПО СЛОГАМ

- Лайфхак

- Насколько полезна информация о ПСК для заёмщика?

- Пример расчета ПСК и процентной ставки базового периода

- Данные оборотной ведомости по счетам бухгалтерского учёта

- Максимальная ставка по кредиту в 2021 году – предельные значения ПСК ЦБ РФ

- Продукты и услуги Кредит-Онлайн.рф

- Как регулируется размер полной стоимости кредита

Полезная информация ?

-

Да

-

Нет

-

Свой вариант

05.03.2021, 21:02

1 74

22.02.2021, 05:19

179

19.02.2021, 12:22

4 101

07.02.2021, 23:50

12 1 084

20.01.2021, 13:04

17 147

20.01.2021, 12:51

Рефинансирование ипотеки в 2021 году Вам тяжело выплачивать ипотеку, взятую несколько лет назад, из-за очень высоких процентов по этому кредиту? Решить вашу проблему сможет только рефинансирование ипотеки. Данный банковский продукт …

7 203

20.01.2021, 09:26

Обзор СМИ за 20 января Банк «Траст» подал иск к миллиардеру Мамуту, «Яндекс» будет обжаловать решение Роспатента по товарному знаку «Афиша Рестораны», а cбор подписей для выдвижения кандидатов в Мосгордуму может пройти …

5 83

20.01.2021, 00:49

38

19.01.2021, 16:45

28 355

19.01.2021, 12:29

Налог на вклады в 2021 году, некоторые нюансы Многих вкладчиков, планирующие сохранить и преумножить свои сбережения, интересует вопрос каким образом будет производиться в ближайшие годы налогооблажение на процентный доход.Самое подробное …

2 263

Администратор печатает сообщение

Расчет ПСК

Алгоритм и формула расчета ПСК едины для всех банков. Однако с учетом того, что отдельные кредитные продукты (потребительский, автокредит, ипотека и т.д.) имеют нюансы в части обязательного включения в расчет конкретных параметров и специфики их образования, допустимы некоторые индивидуальные особенности применения алгоритма и выполнения вычислений. В любом случае это не должно сказываться на принципах и правилах расчетов, предусмотренных нормативно-правовыми актами.

Для расчета ПСК, скажем, по потребительскому кредиту необходимо руководствоваться правилами статьи 6 Закона о потребительском займе. Здесь же перечислены и требования к информированию заемщика о ПСК и способах отображения полной стоимости кредита в условиях договора. Требования, установленные к потребительским кредитам, распространяются и на микрофинансовые организации, осуществляющие выдачу микрозаймов населению. Однако они не применимы к ипотеке – здесь нужно руководствоваться актами Центробанка.

Учитывая необходимость наличия математических знаний, понимания специфики алгоритмов и расчетов ПСК, действующих норм, умения анализировать условия кредитных договоров, самостоятельные вычисления – трудоемкий процесс. Кроме того, невозможно безусловное применение положений законов в части установленных правил расчета ПСК, которое не предусматривает обращения к соответствующим актам (инструкциям, разъяснениям, положениям) Центробанка. На необходимость этого указывается и в самих законах, где часто используются отсылки к параметрам и условиям, устанавливаемым Банком России. В связи с этим самостоятельное выполнение расчетов ПСК практически никто из заемщиков не делает, либо используется программное обеспечение, в том числе онлайн-калькуляторы, не требующее вникания в алгоритм расчетов.

Чтобы упростить себе задачу, достаточно обратиться к условиям своего кредитного договора. Банки обязаны указывать ПСК в договоре, при этом предполагается, что свою обязанность по информированию клиента они этим исполнили в полном объеме. В случае недостоверности информации банк или МФО несут административную ответственность, а заемщик вправе претендовать на корректный перерасчет ПСК, возврат незаконно удержанных сумм и компенсацию убытков.

При анализе ПСК, указанной в договоре потребительского кредита (микрозайма), важно обратить внимание на то, чтобы ее размер не превышал более чем на 1/3 среднерыночное значение ПСК, рассчитанное Центробанком по аналогичной категории кредитов и применяемое в календарном квартале оформления договора. Однако своим решением Центробанк вправе ограничить применение этого правила. Эта возможность уже использовалась Банком России в первом полугодии 2015 года

Среднерыночное значение ПСК и ограничения по его применению (при их наличии) можно узнать на сайте Центробанка РФ или из иных официальных источников

Эта возможность уже использовалась Банком России в первом полугодии 2015 года. Среднерыночное значение ПСК и ограничения по его применению (при их наличии) можно узнать на сайте Центробанка РФ или из иных официальных источников.

Что такое полная стоимость кредита

Итак, ПСК регламентируется законом о потребительском кредитовании N 353-ФЗ, который не только приводит актуальную формулу расчета, но и даже прямо указывает куда нужно смотреть в договоре, чтобы увидеть цифру. При этом нужно понимать, что в поле зрения закона попадают абсолютно все займы, кроме ипотеки. Как только разговор заходит про залог недвижимости, в дело вступает N 102-ФЗ. Тем не менее информация по полной стоимости кредита актуальна и для нее.

С 01.07.2014 года в ПСК включаются такие пункты, как:

С 01.07.2014 года в ПСК включаются такие пункты, как:

- Платежи по основной сумме;

- Платежи по процентам;

- Любые иные платежи, предусмотренные договором;

- Оплата обслуживания и выпуска платежного средства;

- Платежи в пользу третьих лиц, если такие существуют;

- Страховка, в том случае если выгодоприобретатель не заемщик или его родственник;

- Добровольное страхование, в том случае если оно влияет на условия займа.

То есть все расходы, понесенные заемщиком в процессе оформления и выплаты кредита. Кстати, считать все это должен кредитор, точнее, менеджер, который вам этот кредит оформляет. Более того, он, согласно п. 1 ст. 6 N 353-ФЗ, обязан разместить рассчитанную полную стоимость хорошо читаемым шрифтом в рамке в правом верхнем углу первой страницы кредитного договора. Там по закону банк обязан наглядно и открыто написать заемщику о том, сколько реально он обязуется выплатить в итоге кредита, и какая, на самом деле, рассчитана годовая ставка.

Казалось бы, почему тогда вопрос полной стоимости кредита всегда остается актуальным? Тут в действие вступает банальная человеческая психология и работа менеджеров, которые всеми силами стараются отвести внимание клиента от этого пункта, попутно рассказывая о том, что это цифра абстрактная. Так, например, для снятия напряжения с заемщика многие банки в договоре делают оговорку: «Размер полной стоимости кредита может несущественно изменяться в зависимости от даты выдачи, на периодичность и размер ежемесячных платежей это не влияет

Полная стоимость кредита не является фактической переплатой» – это выдержка из кредитного договора банка Ренессанс и в ней все правильно, но сам текст составлен таким образом, что позволяет не только изменить итоговую ПСК, но и отводит внимание клиента фразой «не является фактической переплатой»

Так, например, для снятия напряжения с заемщика многие банки в договоре делают оговорку: «Размер полной стоимости кредита может несущественно изменяться в зависимости от даты выдачи, на периодичность и размер ежемесячных платежей это не влияет

Полная стоимость кредита не является фактической переплатой» – это выдержка из кредитного договора банка Ренессанс и в ней все правильно, но сам текст составлен таким образом, что позволяет не только изменить итоговую ПСК, но и отводит внимание клиента фразой «не является фактической переплатой»

Кроме того, необходимо учитывать, что сделанный банком расчет позволяет не учитывать личные особенности заемщика и рассчитывать ставки и тарифы услуг третьих лиц исходя из минимальных. То есть значение ПСК, рассчитанное банком, всегда будет примерным!

Также финансовая организация не учтет в расчете:

- Обязательные по закону платежи, например, ОСАГО;

- Штрафы, пени и другие платежи, возникающие в следствие нарушения кредитного соглашения;

- Расходы, зависящие от решений клиента – обналичивание средств или досрочное погашение;

- Стоимость страхование залога, если такой существует;

- Страховки, условия которых не влияют на кредит, приносят дополнительную выгоду клиенту или от которых он может отказаться.

Учитывая тот факт, что кредитор не может превысить установленные Центробанком рамки по ПСК, в таком случае остается всего лишь два пути – снизить годовую ставку или исключить некоторые платежи из расчета (посчитать их по минимальным ценам). Естественно, что первый путь банкам не выгоден.

Можно ли снизить стоимость кредита

Понятно, что если условия кредитования бывают разные, это значит, что мы можем постараться выбрать из них оптимальные для нас и снизить стоимость нашего кредита. Как это можно сделать:

- выбрать кредит с минимальными процентами;

- брать кредит только с дифференцированным платежом (это когда вы саму сумму кредита платите равномерно, а не когда сначала платишь в основном проценты, а потом начинаешь гасить сам долг);

- избегать просрочек по платежам (иначе вам будут начислены штрафы);

- по возможности заключать кредитный договор на меньшее время (если возьмете кредит на 5 лет, то переплатите значительно больше, чем если бы взяли его на 2 года);

- проанализировать вопрос о возможности залогового кредита (по нему устанавливается меньший процент);

- предоставлять максимум из запрашиваемых документов (тогда ставка для вас также будет ниже);

- исключить из договора оплату страховки (если это не обязательное требование);

- закрыть ненужные кредитные карты (их наличие, даже если вы не сняли с них ни копейки, расценивается банком как наличие кредитных обязательств, что снижает к вам доверие и влечет за собой возможность увеличения процентной ставки);

- ну и по мере сил гасить свой кредит досрочно (большинство банков это позволяет и процентов в этом случае вы заплатите меньше).

Информация Банка России от 15 ноября 2019 г. «Среднерыночные значения полной стоимости потребительских кредитов (займов) за период с 1 июля по 30 сентября 2019 года»

28 ноября 2019

(применяются для договоров потребительского кредита (займа), заключаемых в I квартале 2020 года микрофинансовыми организациями с физическими лицами)

| Номер строки | Категории потребительских кредитов (займов) | Среднерыночные значения полной стоимости потребительских кредитов (займов) (процент)* | Предельные значения полной стоимости потребительских кредитов (займов) (процент)** |

|---|---|---|---|

| 1 | 2 | 3 | 4 |

| 2.1 | Потребительские микрозаймы с обеспечением в виде залога | 77,902 | 103,869 |

| 2.2 | Потребительские микрозаймы с иным обеспечением | ||

| 2.2.1 | до 365 дней включительно | 95,778 | 127,704 |

| 2.2.2 | свыше 365 дней | 46,409 | 61,879 |

| 2.3 | Потребительские микрозаймы без обеспечения (кроме POS-микрозаймов) | ||

| 2.3.1 | до 30 дней включительно, в том числе: |

|

|

| 2.3.1.1 | до 30 тыс. руб. включительно*** | 350,349 | 365,000 |

| 2.3.1.2 | свыше 30 тыс. руб. | 109,992 | 146,656 |

| 2.3.2 | от 31 до 60 дней включительно, в том числе: |

|

|

| 2.3.2.1 | до 30 тыс. руб. включительно | 297,510 | 365,000 |

| 2.3.2.2 | свыше 30 тыс. руб. | 96,699 | 128,932 |

| 2.3.3 | от 61 до 180 дней включительно, в том числе: |

|

|

| 2.3.3.1 | до 30 тыс. руб. включительно | 267,643 | 356,857 |

| 2.3.3.2 | свыше 30 тыс. руб. до 100 тыс. руб. включительно | 292,743 | 365,000 |

| 2.3.3.3 | свыше 100 тыс. руб. | 64,983 | 86,644 |

| 2.3.4 | от 181 дня до 365 дней включительно, в том числе: |

|

|

| 2.3.4.1 | до 30 тыс. руб. включительно | 137,483 | 183,311 |

| 2.3.4.2 | свыше 30 тыс. руб. до 100 тыс. руб. включительно | 151,075 | 201,433 |

| 2.3.4.3 | свыше 100 тыс. руб. | 36,733 | 48,977 |

| 2.3.5 | свыше 365 дней, в том числе: |

|

|

| 2.3.5.1 | до 30 тыс. руб. включительно | 54,027 | 72,036 |

| 2.3.5.2 | свыше 30 тыс. руб. до 60 тыс. руб. включительно | 52,824 | 70,432 |

| 2.3.5.3 | свыше 60 тыс. руб. до 100 тыс. руб. включительно | 49,875 | 66,500 |

| 2.3.5.4 | свыше 100 тыс. руб. | 36,417 | 48,556 |

| 2.4 | POS-микрозаймы | ||

| 2.4.1 | до 365 дней включительно, в том числе: |

|

|

| 2.4.1.1 | до 30 тыс. руб. включительно | 32,688 | 43,584 |

| 2.4.1.2 | свыше 30 тыс. руб. до 100 тыс. руб. включительно | 28,143 | 37,524 |

| 2.4.1.3 | свыше 100 тыс. руб. | 25,819 | 34,425 |

| 2.4.2 | свыше 365 дней | 26,401 | 35,201 |

——————————

* Среднерыночные значения полной стоимости потребительских кредитов (займов) (ПСК) рассчитаны Банком России в соответствии с Указанием Банка России от 1 апреля 2019 года N 5112-У «О порядке определения Банком России категорий потребительских кредитов (займов) и о порядке ежеквартального расчета и опубликования среднерыночного значения полной стоимости потребительского кредита (займа) в процентах годовых».

** Расчет осуществлен в соответствии с частью 11 статьи 6 Федерального закона от 21 декабря 2013 года N 353-ФЗ «О потребительском кредите (займе)» (в редакции с изменениями, вступающими в силу с 1 июля 2019 года), согласно которой на момент заключения договора потребительского кредита (займа) полная стоимость потребительского кредита (займа) в процентах годовых не может превышать наименьшую из следующих величин: 365 процентов годовых или рассчитанное Банком России среднерыночное значение полной стоимости потребительского кредита (займа) в процентах годовых соответствующей категории потребительского кредита (займа), применяемое в соответствующем календарном квартале, более чем на одну треть. С 1 июля 2019 года процентная ставка по договору потребительского займа не может превышать одного процента в день (часть 23 статьи 5 Федерального закона от 21 декабря 2013 года N 353-ФЗ «О потребительском кредите (займе)»). Сумма начисленных процентов, неустойки (штрафа, пени), иных мер ответственности по договору потребительского кредита (займа), а также платежей за услуги, оказываемые кредитором заемщику за отдельную плату, по договору потребительского займа, заключенному с 1 июля до 31 декабря 2019 года и срок возврата по которому на момент его заключения не превышает одного года, не может составлять более двукратного размера суммы представленного потребительского займа согласно пункту 1 части 5 статьи 3 Федерального закона от 27 декабря 2018 N 554-ФЗ «О внесении изменений в Федеральный закон «О потребительском кредите (займе)» и Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях».

*** Часть 11 статьи 6 Федерального закона от 21 декабря 2013 года N 353-ФЗ «О потребительском кредите (займе)» не распространяется на договоры потребительского кредита (займа) без обеспечения, заключенные на срок, не превышающий пятнадцати дней, на сумму, не превышающую 10 000 рублей, соответствующие условиям, установленным статьей 6.2 Федерального закона от 21 декабря 2013 года N 353-ФЗ «О потребительском кредите (займе)».

Опубликовано на официальном сайте Банка России 15 ноября 2019 года www.cbr.ru

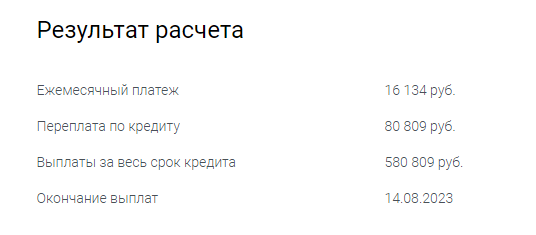

Пример расчета ПСК в кредитном калькуляторе

Рассчитаем с помощью кредитного калькулятора полную стоимость кредита на 500 000 рублей, сроком на 3 года, под 10% годовых. Вид платежей – аннуитетный, т.е. равными частями на протяжении всего срока кредита.

Общая сумма выплат по кредиту составит 580 809 рублей.

Вставим эти данные в формулу:

((580 809/500 000) — 1) * 365/1095 * 100 = 5.387

Полная стоимость кредита составит 5,387% процентов в год, т.е. 16,161% за 3 года.

Почему же ПСК ниже, чем заявленная ставка в 10% годовых?

Потому, что проценты начисляются только на остаток долга, а каждый месяц сумма остатка снижается.

На этом примере видно, как реальная стоимость кредита может отличаться от указанной годовой процентной ставки.

Расчет полной стоимости кредита вручную по общей формуле может оказаться довольно долгим упражнением в математике. На подобные расчеты уйдет немало времени, к тому же есть риск допустить ошибки.

Для удобства пользователей наш портал предоставляет кредитный калькулятор – в нем уже есть все необходимые формулы для расчета полной стоимости кредита. Вам остается только указать параметры кредита в соответствующих полях и получить расчет онлайн.

Данные оборотной ведомости по счетам бухгалтерского учёта

Форма 101

2021 год

2020 год

2019 год

2018 год

2017 год

2016 год

2015 год

2014 год

2013 год

2012 год

2011 год

2010 год

2009 год

2008 год

2007 год

2006 год

2005 год

2004 год

2003 год

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

ПСК ПО СЛОГАМ

Итак, что входит в ПСК и как она рассчитывается?

- сумма основного долга (сколько вы получили от банка денег);

- проценты на эту сумму;

- различные платежи в пользу кредитора, если они указаны в договоре;

- плата за выпуск и обслуживание электронного средства платежа (простыми словами — пластиковой карты), с помощью которого вы будете погашать кредит;

- различные платежи в пользу третьих лиц (например, страховых компаний, застройщиков, нотариусов и т. д.);

- сумма страховой премии (если это так называемая коллективная схема страхования, когда выгодоприобретателем по договору является банк);

- сумма страховой премии по договору добровольного страхования, если в зависимости от его заключения банк предлагает иные условия по кредиту (например, когда изменяется срок возврата, ПСК, процентная ставка, другие платежи и комиссии).

Это и есть затраты клиента по кредитному договору.

В расчете ПСК не учитываются:

- штрафы за несоблюдение клиентом условий договора;

- обязательные виды страхования (КАСКО или страхование квартиры, чтобы защитить залоговое имущество);

- комиссии за валютные операции (например, если кредит брался в долларах);

- пени по договору;

- комиссия за приостановление операций;

- плата за безналичный перевод денег;

- плата за получение (погашение) кредита наличными (расчетно-кассовое осблуживание);

- комиссия за пользование онлайн- или мобильным банком, СМС-оповещение.

Лайфхак

Обращаясь за кредитом, не игнорируйте в том числе комиссии, которые не входят в расчет ПСК. В некоторых случаях они могут быть значительными. Так, некоторые банки устанавливают высокую плату, например, за СМС-оповещение или чат с сотрудником через мобильное приложение. Впоследствии эти траты могут стать для вас неприятным сюрпризом, если вы не обратили на них внимания при подписании документов. Чтобы сюрпризов не было, ни в коем случае не торопитесь при подписании кредитного договора.

Насколько полезна информация о ПСК для заёмщика?

Начнём с того, что при расчёте полной стоимости кредита берётся за основу максимально возможная сумма кредита (займа) и срок его погашения, причём подразумевается, что клиент будет погашать платежи равномерно в соответствии с таблицей платежей в индивидуальных условиях договора. Это не отражает реальную стоимость кредита, ведь если он будет погашен досрочно, то переплата за него будет значительно меньше.

Таким образом, ПСК – это некоторая условная величина, которые банки обязаны рассчитать исходя из предполагаемых действий заёмщика. И по ней действительно можно сравнивать кредиты в одной «весовой категории», т.е. потребы с потребами, а ипотеку с ипотекой.

С кредитными картами ситуация интересней. Как известно, у кредитки есть опредёленный кредитный лимит, предусматривается обязательный минимальный ежемесячный платеж (обычно 5-10%), а также есть льготный период (основная изюминка карты), когда и проценты-то банку выплачивать не придётся, если успеть погасить долг своевременно.

Как в данном случае рассчитать ПСК? Обычно банки предполагают, что вы берёте в кредит по максимуму (всю сумму кредитного лимита), и оплачиваете долг минимальными платежами весь срок действия карты. Проценты получаются, мягко говоря, нереальными, поэтому к этому расчёту обычно прилагают другой, – при условии, что клиент укладывается в льготный период. А иногда расчётов может быть и больше (в зависимости от количества тарифных планов). Все они отражают возможные варианты платежей по кредитке. Хотя вряд ли эти платежи удостаиваются внимания будущих держателей карт, хотя если сравнивать кредитные карточки разных банков, то полная стоимость кредита может дать повод для размышления и склонить человека к выбору того или иного банковского продукта.

Маленький пример – человек выбирает кредитку, обращая внимание на величину годовой процентной ставки по кредиту. Если у двух карточек разных банков этот параметр не отличается, то меньше человек переплатит за ту карту, у которой минимальный ежемесячный платёж больше, а, значит, у этой кредитки ПСК меньше

К сожалению, ПСК не отражает такой информации о компании, как её надёжность, грамотность и вежливость сотрудников, народный рейтинг (отрицательные и положительные отзывы), удобство получения и погашения, и многое другое, на что необходимо обращать внимание заёмщику при получении займа…

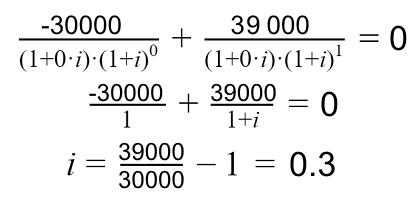

Пример расчета ПСК и процентной ставки базового периода

Рассчитаем ПСК для займа в размере 15 000 рублей, сроком на 30 дней по ставке 1% в день. Заем погашается единым платежом в конце срока.

Определим процентную ставку базового периода (i):

Q1 = 0 – количество полных базовых периодов с момента выдачи займа до даты первого денежного потока (выдача займа);

Q2 = 1 – количество полных базовых периодов с момента выдачи займа до даты второго денежного потока (возврат займа);

е2 = 0 – срок, с момента завершения первого (т.к. Q2 = 1) базового периода до даты второго денежного потока (дата второго денежного потока и дата завершения базового периода в данном примере совпали).

Полная стоимость займа составит:

Чтобы получить заем на максимально выгодных условиях, заемщику необходимо сравнить предложения различных организаций. Это можно сделать с помощью нашего бесплатного сервиса подбора займов.

Данные оборотной ведомости по счетам бухгалтерского учёта

Форма 101

2021 год

2020 год

2019 год

2018 год

2017 год

2016 год

2015 год

2014 год

2013 год

2012 год

2011 год

2010 год

2009 год

2008 год

2007 год

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

Максимальная ставка по кредиту в 2021 году – предельные значения ПСК ЦБ РФ

Законодательно в России ограничивается не процентная ставка, а полная стоимость кредита. Такой подход более правильный. Ведь комиссия за пользование заемными средствами – лишь одна из составляющих общей переплаты. ПСК, в свою очередь, учитывает дополнительные траты должника. Например, за страховку, обслуживание счета и т.д.

Предельная полная стоимость (ПСК) определяется ЦБ РФ ежеквартально. Установленные уровни распространяются на договора, заключенные в период действия ограничения

По этой причине важно принимать во внимание актуальные данные. То есть для тех трех месяцев 2021 года, в течение которых был оформлен займ

Исходя из этого, информация о том, какая максимальная ставка по кредиту в 2021 году может применяться, будет разбита на четыре блока. Каждый соответствует своему кварталу. Плюс, представлен только один тип долговых обязательств – кредиты наличными и на рефинансирование. Кредитные карты, займы на товар и автокредиты располагают своими предельными значениями переплаты.

Отдельно важно учитывать параметры долгового обязательства. В частности, тип, срок и сумму

Для каждого из них предельный уровень ПСК ЦБ РФ устанавливает свой. То есть нельзя опираться на переплату, например, для соглашений дольше года и суммой свыше 300 тыс. рублей, если в долг взято 50 тыс. на полгода. Необходимо использовать ограничения по своему договору.

Максимальная ставка по кредиту (ПСК ЦБ РФ) во II квартале 2021 года

Динамика разделилась почти пополам. Четыре из девяти представленных продуктов за три месяца стали дешевле. Самый значимый прогресс у краткосрочных займов до года на сумму 100-300 тыс. рублей. Сокращение составило 0,968% годовых. Соответственно, они стали дешевле на 4,89%.

Четыре кредита наоборот подорожали. В одном случае прирост максимальной ПСК достаточно большой. Речь идет о займах на сумму до 30 000 рублей, договор по которым предусматривает срок более года. Ограничение затри месяца стало больше на 1,988% годовых. То есть продукт подорожал ровно на 8%.

| Кредиты по сроку и сумме (рублей) | Предел ПСК (%) |

| До 1 года | |

| До 30 тыс. | 30,316 |

| От 30 тыс. до 100 тыс. | 21,907 |

| От 100 тыс. до 300 тыс. | 18,813 |

| Более 300 тыс. | 13,899 |

| Свыше 1 года | |

| До 30 тыс. | 26,831 |

| От 30 тыс. до 100 тыс. | 23,696 |

| От 100 тыс. до 300 тыс. | 21,117 |

| Более 300 тыс. | 16,932 |

| Займы зарплатным клиентам | 16,139 |

Относительно ограничений I квартала, во II кредиты наличными в общей своей массе стали дешевле. Если на начало 2021 года средний уровень ПСК по всем оцениваемым займам составлял 21,179% годовых, то спустя три месяца он сократился на 0,107%. То есть кредиты, если брать среднестатистическое значение по девяти представленным продуктам, стали дешевле на 0,51%.

Максимальная ставка по кредиту (ПСК ЦБ РФ) в I квартале 2021 года

На начало 2021 года кредиты в банках стали дешевле. Причем все без исключения. Естественно, такая динамика фиксируется, если сравнивать установленные на январь-март уровни ПСК с ограничениями последнего квартала 2020 года.

| Кредиты по сроку и сумме (рублей) | Предел ПСК (%) |

| До 1 года | |

| До 30 тыс. | 31,116 |

| От 30 тыс. до 100 тыс. | 22,405 |

| От 100 тыс. до 300 тыс. | 19,781 |

| Более 300 тыс. | 13,867 |

| Свыше 1 года | |

| До 30 тыс. | 24,843 |

| От 30 тыс. до 100 тыс. | 23,659 |

| От 100 тыс. до 300 тыс. | 21,916 |

| Более 300 тыс. | 17,637 |

| Займы зарплатным клиентам | 15,391 |

Самое значимое снижение цены наблюдается по крупным, но краткосрочным займам. ПСК по долгу более чем в 300 000 рублей на период менее года стала меньше на 3,546% годовых. При сопоставлении, стоимость кредита уменьшилась на 20,36%. То есть на пятую часть.

Незначительное сокращение цены прослеживается все в тех же краткосрочных договорах. Правда, уже на небольшую сумму, сопоставимую с займом до зарплаты – до 30 000 рублей. ПСК уменьшилась на 0,573% годовых. Этот уровень равен сокращению всего в 1,81%. Во всех остальных случаях он превышает 2% от предшествующей цены.

Продукты и услуги Кредит-Онлайн.рф

Кредиты

Наличными

По паспорту

Без справок и поручителей

Рефинансирование

Экспресс

Лучшие предложения

Под залог недвижимости

Заявка сразу во все банки

С плохой КИ

Кредитные карты

Оформить онлайн

Без справок о доходах

Без отказа

С кэшбэком

С льготным периодом

С большим лимитом

Без проверки КИ

С рассрочкой

Для снятия наличных

Микрозаймы

На карту

Онлайн

Без отказа

Без процентов

Долгосрочные

Абсолютно всем

Новые МФО

Малоизвестные МФО

Под залог ПТС

Автокредиты

Без первоначального взноса

Без КАСКО

По двум документам

С плохой КИ

На новые автомобили

На подержанные автомобили

Ипотека

Льготная

Социальная

Рефинансирование

Без первоначального взноса

На вторичное жилье

Выгодная

Как регулируется размер полной стоимости кредита

Если честно, то ПСК может существенно превышать заявленную в рекламе процентную ставку по займу. Но значит ли это, что кредиторы, помимо процентов, могут взимать с обратившихся к ним заемщиков любую сумму, которую им захочется?

Согласно действующему в России законодательству, Центральный банк устанавливает предельное значение ПСК, превышать которое кредитные организации не могут. Максимально возможная ПСК не может более чем на 1/3 превосходить среднерыночную ПСК (которую тоже определяет ЦБ).

Среднерыночные и предельные значения ПСК, действующие на настоящий момент, публикуются на официальном сайте Центробанка. Они устанавливаются отдельно для различных типов кредитных организаций (для банков, МФО, потребительских кооперативов, ломбардов). Среднерыночная ПСК вычисляется также отдельно для каждого вида займа (для автокредита с залогом, кредитной карты, нецелевого займа без залога и т. д.).

Например, среднерыночная полная стоимость нецелевых потребительских кредитов на сумму от 30 до 100 тысяч рублей на срок свыше одного года составляет 19,597% годовых (по состоянию на 14 февраля 2020 г.). Соответственно, максимальная ПСК по данному виду банковских займов не может превышать 26,129%.