Документы для рефинансирования

Содержание:

- Как написать заявление

- Список требуемых документов

- Какую ипотеку можно рефинансировать

- Можно ли рефинансировать кредит в другом банке?

- Минусы рефинансирования

- Самые лучшие программы рефинансирования на сегодня в банках

- Документы для рефенансирования потребительского кредита

- Подводные камни предложения

- Пакет документов для рефинансирования

- Инструкция

- Документы по предмету залога

- Условия выгодного рефинансирования

- Порядок получения справки для рефинансирования в банке

- Уралсиб: перекредитование для всех

- Что нужно для рефинансирования ипотеки в Сбербанке

- Что нужно для рефинансирования потребительского кредита

- Рефинансирование кредита по двум документам

Как написать заявление

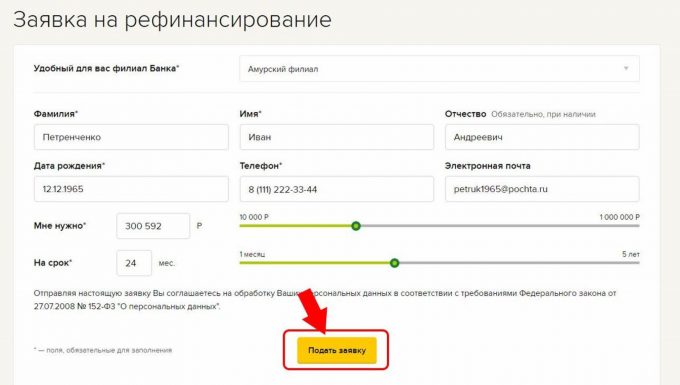

Написать заявку на рефинансирование можно 2 способами:

- в удаленном режиме онлайн;

- через офис банка.

Большая часть финансовых организаций имеют свои представительства в Интернете. Клиенты могут подавать заявки в удаленном режиме как на обычный кредит, так и на рефинансирование.

Преимущества, очевидны:

- простота заполнения;

- доступность в любое время суток;

- минимальный срок рассмотрения заявки – 15 минут (до 3 суток).

Если клиент получит одобрение, то сможет записаться на определенное время к менеджеру банка, чтобы принести пакет документов и получить окончательное решение.

Некоторым заемщикам удобнее сразу идти в офис выбранной финансовой организации и подавать заявку там. В этом случае рассмотрение займет до 10 дней, и столько же времени придется ожидать после предоставления документов.

Стандартный образец заявления универсален. Бланк содержит следующие графы:

- фамилия, имя и отчество;

- дата рождения;

- контактные данные;

- контакты близких родственников;

- сведения о месте работы;

- размер заработной платы;

- данные об имеющемся имуществе.

По своему усмотрению банк может добавить и другие поля для заполнения.

Список требуемых документов

Чтобы получить ответ на вопрос, какие документы нужны на рефинансирование кредита, заемщик сначала должен выбрать банк, с которым он будет заключать договор о рефинансировании. Разберем перечень необходимых документов на примере трех известных банков.

Какие документы требует Сбербанк

Для рассмотрения заявки на рефинансирирование в Сбербанке требуются следующие документы:

-

Анкета (заявление) заемщика.

-

Паспорт с регистрацией места жительства.

-

Свидетельство о временной регистрации, если заемщик подает заявление не по месту жительства.

-

Справки и другие бумаги, подтверждающие платежеспособность заемщика или его поручителя (справка с места работы о заработной плате, справка о финансовом положении).

-

Дополнительные сведения о рефинансируемом кредите клиент предоставляет в банк по мере требования (такое право финансовое учреждение оставляет за собой).

-

Информацию по остатку кредитной задолженности с начисленными на него процентами.

-

Кредитную историю, в которой указаны просрочки (если таковые имеются) за последний год.

Последние три предоставляются заемщиком из банка-кредитора. Выписка или справка должна быть актуальной на момент подачи заявления в Сбербанк.

Основания для перекредитования в БинБанке

Основные документы для рефинансирования в БинБанке остаются те же, но к ним добавляются и другие:

-

Паспорт гражданина России.

-

Копия трудовой книжки или контракта, в котором указано, что человек трудится до сих пор.

-

Документ о доходах заемщика за последние четыре месяца. Это может быть справка формы 2 НДФЛ, выписка со счета заработной платы, документ от работодателя на фирменном бланке компании.

-

Справка о существующей задолженности, заверенная банком, выдавшим кредит. В ней указывается сумма задолженности, актуальная на дату подачи заявления, первоначальная сумма, процентная ставка.

Какие документы нужно предоставить в ВТБ 24

Для ВТБ 24 нужны практически те же документы. Отличия минимальны.

-

Паспорт гражданина России.

-

Оригинал одной из справок о доходах за последние полгода (на выбор клиента) – по форме 2 НДФЛ, в свободной форме, по форме банка ВТБ. С момента выдачи бумаги должно пройти не более 30-ти дней.

-

Документ, выданный банком-кредитором, в котором отображена полная стоимость займа. В качестве альтернативы клиент может предоставить сам договор.

-

Страховое свидетельство СНИЛС.

Каждое кредитно-финансовое учреждение может самостоятельно устанавливать возрастные ограничения на предоставление услуги рефинансирования.

Какую ипотеку можно рефинансировать

Под рефинансированием ипотеки понимается оформление нового кредита на боле выгодных условиях, чем уже существующий. При этом полученные средства в первую очередь направляются на погашение старого ипотечного займа, а объект недвижимости закладывается в новом банке.

Допускается рефинансировать ипотеку в своем банке, однако, правильнее подобная процедура называется реструктуризацией кредита. Учитывая, что размер процентной ставки по ипотечным займам за последние 4 года сократился с 16-18% до 8-9%, многие кредитные организации идут навстречу клиентам и соглашаются на изменение условий действующих кредитов в пользу заемщиков. В противном случае они попросту могут лишиться постоянных и выгодных клиентов, которые воспользуются услугой рефинансирования, предлагаемой другими финансовыми учреждениями, тем более, что для ее осуществления согласия первоначального банка-кредитора не требуется.

Конкретные условия, по которым предлагается рефинансировать ипотеку под более низкий процент, определяются непосредственно банками. При этом подобная процедура допускается практически для любых подобных займов, однако, к потенциальному клиенту и взятой им ссуде предъявляются достаточно жесткие требования, в число которых входят:

Безупречная кредитная история. Обычно в правилах финансовой организации требуется своевременно гасить текущую ипотеку в течение года, но на практике любые проблемы и с более ранними платежами нередко становятся причиной отказа в выдаче займа на рефинансирование;

Совет. Получить одобрение со стороны банка на рефинансирование ипотечного кредита при наличии плохой кредитной истории практически нереально. В подобной ситуации рекомендуется привлекать созаемщиков, имеющих безупречную репутацию.

- Отсутствие уже осуществленной реструктуризации. Указанное требование предъявляется большинством банков, включая Сбербанк. Вместе с тем, в последние 2-3 года на рынке появились новые кредитные продукты, предлагающие рефинансировать ипотеку второй раз. Ставки по ним обычно несколько выше, тем не менее, подобная услуга становится вполне реальной;

- Сроки ипотеки. Кредит должен быть взять, как минимум, за полгода до начала процедуры рефинансирования, а до окончания действия договора должно остаться более 3-х месяцев.

В остальном банки, рефинансирующие ипотеку других банков, предъявляют к потенциальному клиенту стандартный набор требований. Он включает наличие постоянного и стабильного дохода, величина которого достаточно для беспроблемного обслуживания получаемого займа. Кроме того, в процессе совершения сделки осуществляется переоформление залога на новую финансовую организацию.

Можно ли рефинансировать кредит в другом банке?

Рефинансирование кредита или другими словами перекредитование выражается в получении нового займа для погашения старого (частичного или полного) на более выгодных условиях. В результате, заемщик облегчает свою ежемесячную финансовую нагрузку. Такая процедура может быть проведена, как в том финансовом учреждении, в котором был выдана ранее ссуда, так и в другом. В первом случае процедура носит название реструктуризации (Узнать больше об этом можете здесь: ).

Схема перекредитования заемщиков через другое финансовое учреждение выглядит следующим образом:

Физическое лицо оформляет займ в другом банке, который, в свою очередь, оплачивает тело кредита и проценты в старом, переводя туда сумму долга. А заемщик заключает договор с новым кредитором и становится его должником.

Новый займ может превышать сумму долга в прежнем банке-кредиторе. Разницу заемщик имеет право расходовать по собственному усмотрению и получить наличными или на карту.

Важно! Рефинансирование является целевым кредитом и в случае обнаружения нецелевого использования средств, проводившее процедуру рефенансирования финансовое учреждение имеет право не только потребовать свои деньги назад, но и наложить на заемщика финансовое взыскание (пеню или штраф). Данное правило относится и к тем банкам, которые подтверждают рефинансирование в СПБ

Данное правило относится и к тем банкам, которые подтверждают рефинансирование в СПБ.

Минусы рефинансирования

- Невыгодно рефинансировать кредиты с большими ежемесячными комиссионными выплатами, которые зависят от срока погашения кредита. Это когда в начале вы платите по кредиту больше, а в конце — меньше. Если в старом кредите вы уже сокращаете сумму основного долга, с новым вы снова начнете платить проценты, не уменьшая ощутимо задолженности.

- Практически невозможно рефинансировать 6 кредитов и больше. Банки не берут в работу сверхзакредитованных заемщиков.

- Процедура рефинансирования может занять до двух месяцев, особенно, если рефинансировать ипотеку, так как потребуется собирать множество документов.

Самые лучшие программы рефинансирования на сегодня в банках

| Наименование банка | Процентная ставка | Сумма | Срок | Несколько кредитов (кредитных карт) | Возможность получения дополнительных денег (указано в первичных условиях) |

| Райффайзен Банк | 7,99% | до 2 млн. ₽ | от 13 мес. до 5 лет | до 5 | есть |

Альфа-Банк  |

от 6,5% | до 3 млн. ₽ | от 2 мес. до 7 лет | возможность объединения | есть |

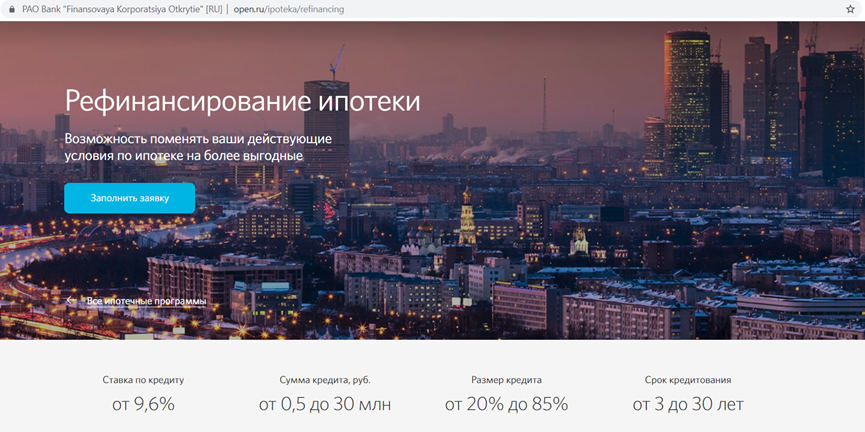

| Банк Открытие | 6,9% первый год — 10,4% со второго | до 5 млн. ₽ | до 5 лет | возможность объединения | — |

УБРиР |

8,99% при сумме до 1,6 млн. ₽ (до 16,8% при менее выгодных условиях) | до 5 млн. ₽ | до 10 лет | возможность объединения | есть |

| Росбанк | 5,9 — 11,9% | до 5 млн. ₽ | 13 — 16 мес. | возможность объединения | есть |

| МТС Банк | от 6,9% | до 5 млн. ₽ | до 5 лет | — | есть |

| ВТБ | 6,4% | до 5 млн. ₽ | до 7 лет | — | — |

Промсвязьбанк |

5,5% | до 5 млн. ₽ | от 12 мес. до 7 лет | — | — |

| Металлинвестбанк | 6,8% | до 2 млн. ₽ | до 7 лет | возможность объединения | есть |

Сбербанк |

от 11,9% | до 5 млн. ₽ | от 3 мес. до 5 лет | возможность объединения | есть |

кредитной репутацией

- Отправляйтесь в выбранный вами банк, чтобы подать заявку на перекредитование, указав в ней период выплат и желаемую сумму.

- Если заявку одобрят, начинайте собирать документы. Вам потребуются: вся документация по имеющемуся кредиту (договор, справка о дате открытия и закрытия, платежах, прочее), а также документ, подтверждающий наличие дохода.

- После того, как банк примет документы, на ваше имя будет открыт счет, на который перечислят деньги. Определенная сумма будет списываться с него для погашения старой задолженности.

- Отправляйтесь в свой прежний банк, чтобы закрыть счет и взять справку об отсутствии у вас кредита.

- Передаете такую справку в новый банк, после чего начинаете выплачивать заем.

Важный момент: Закрыть счет в старом банке и получить подтверждающую это факт справку нужно обязательно. Если не передать этот документ в новый банк, то процентная ставка по ссуде может быть увеличена.

Документы для рефенансирования потребительского кредита

Большинство финансовых учреждений требуют от физических лиц пакет документов, в котором присутствуют:

- Паспорт гражданина РФ, в котором есть обязательная отметка о регистрации. Если регистрация временная, то заемщик будет обязан предъявить справку об ее подтверждении;

- Идентификационный код;

- Справка о доходах за 6 месяцев или аналогичный по содержанию документ, подтверждающий платежеспособность потенциального клиента;

- Справка о качестве обслуживания и размере долга (не должно быть просрочек у старого кредитора);

- Договор займа, а также залога и поручительства (при наличии). В случае наличия залогового имущества, производится его новая оценка;

- Трудовая книжка;

- Документы о наличии детей и брака.

Для рефинансирования кредита, юридическое лицо должно будет предоставить пакет документов следующего содержания:

- Все учредительные документы компании;

- Справку о движении средств по текущему счету;

- Договора обеспечения и кредитные обязательства;

- Справку о качестве обслуживания и размере задолженности.

При прохождении процедуры рефинансирования кредитов с привлечением микрофинансовых организаций, пакет предоставляемых документов существенно сокращается. В большинстве случаев, такое финансовое учреждение требует лишь паспорт гражданина РФ и его код, оставляя за собой право потребовать справку о доходах (отображаемый в справке срок различается в зависимости от требований компании).

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- Рефинансирование в Росбанке: условия, ставка

- Банк Москвы: рефинансирование кредитов

- Бинбанк рефинансирование: ставка на 2019 год

- Рефинансирование кредитов в Газпромбанке: условия в 2020 году

- Совкомбанк: ставка рефинансирования кредитов других банков

- Как рефинансировать ипотеку в том же банке?

- Рефинансирование займов МФО в банке: условия, ставка

- ОТП Банк: рефинансирование кредитов других банков

- Рефинансирование ипотеки в ВТБ банке: условия, ставка

Подводные камни предложения

Вне зависимости от того, в каком банке оформляется рефинансирование, подводные камни этой услуги практически везде идентичны:

- Если нужно погасить небольшой долг, нет никакого смысла перекредитовываться. Выгода может быть ощутимой только при кредитах сроком от двух и больше лет. Максимально сэкономить можно при ипотечном кредитовании. Даже минус 3-4% — это уже ощутимая разница.

- Ряд банковских учреждений запрещают выплачивать кредит досрочно, точнее, в этом случае взимают дополнительные комиссии. В такой ситуации лучше выбрать перекредитование.

- Если есть обеспечение по первому долгу оно будет переведено на вашего нового кредитора. До момента перевода ставка будет повыше, поскольку ссуда ничем не обеспечена. Это нужно учитывать при произведении предварительных расчетов.

Нужно учитывать скрытые комиссии и платежи. Это может касаться оценки залога (оплата оценщика — это еще не гарантия положительного решения кредитного учреждения), и комиссии за рассмотрение кредитной заявки.

Дополнительным подводным камнем будет необходимость собирать много бумаг, заверять их.

Это имеет смысл только при достаточной выгоде перекредитования — иначе вы просто потратите время зря.

к оглавлению

Пакет документов для рефинансирования

Немаловажным в процессе выдачи финансов является изучение платежеспособности клиента

Эти действия отработаны у компаний до автоматизма и важной составляющей проверки является изучение официальных бумаг, предоставляемых соискателем

Процедура требует подачи заявления и предоставления пака необходимых документов

К стандартному пакету такой документации можно отнести:

- гражданский документ, подтверждающий личность кандидата;

- данные о трудоустройстве, обязательно заверенные работодателем;

- данные о постановке на учет налогоплательщиков;

- СНИЛС;

- военнообязанным лицам – билет о взятие соискателя на учет (военный);

- подтверждение о финансовом состоянии физической особы, обычно это отражается в Ф2-НДФЛ.

Перечисленные бумаги требуют банки, например Россельхозбанк, Альфа-банк, Райффайзен, при рефинансировании сторонних соглашений. Если перекредитование производится в банке, выдавшем заем, то для получения по текущему договору других, более приемлемых условий, необходимо доказать, что пересмотр необходим, как единственный выход в возможности погашения договорных обязательств. Это очень удобная услуга, которая практикуется в Примсоцбанке, Почта Банке и в Альфа групп.

Для подтверждения ухудшения материального положения следует иметь такие официальные справки:

- Об увольнении в связи с сокращением.

- О снижении заработка в последние три месяца.

- Историю болезни с анамнезом.

В стандартном наборе бумаг должны обязательно присутствовать данные о текущем продукте кредитования. Эти документы важны для изучения положения кандидата и выборе оптимального варианта перекредитования.

Для проведения процедуры потребуется предоставить паспорт

К этим данным относятся:

- Справка, выданная кредитодателем о параметрах текущего договора.

- Информация о выполнении соискателем имеющихся обязательств.

- Бумага, удостоверяющая отсутствие просрочек.

- Выписка о реквизитах счета, предназначенного для погашения договора кредитования. Его открытие происходит после одобрения взаимодействия с кредитодателем.

Состоявшееся действие оформляется по образцу специальной формы справки для рефинансирования кредита, с указанием даты аннулирования соглашения и об отсутствии обязательств у клиента перед первоначальным кредитодателем.

Стандартный пакет документов для оформления нового займа в счет погашения имеющихся долгов выглядит так:

- действующий российский паспорт гражданина РФ с отметкой о прописке (регистрация должна быть постоянной, при временной – берется справка о ее подтверждении);

- персональный номер налогоплательщика (ИНН);

- документ, подтверждающий доходы за предыдущее полугодие (2-НДФЛ с работы или по форме кредитора, выписки и справки по зарплатным счетам сторонних организаций);

- справка от первичной организации с информацией по остатку долга и качеству сотрудничества (просроченные платежи по кредитам также будут указаны, что негативно повлияет на решение по рефинансированию);

- брачное свидетельство, при наличии детей – свидетельства о рождении;

- первичный договор кредита в оригинале плюс залоговый документ;

- заверенные работодателем копии трудовой книжки о рабочем стаже (чаще банковские программы рефинансирования кредитов предусматривают от 1 года общего стажа, от 3-6 месяцев на последнем рабочем месте).

Лицам, ранее оформившим кредит в микрофинансовой организации, проще собрать документы для перекредитования – банки редко запрашивают дополнительные справки, кроме паспорта и ИНН. Форма 2-НДФЛ требуется в случаях нечастых просрочек сроком -5-10 дней.

Инструкция

Сама процедура рефинансирования достаточно проста. Порядок действий следующий:

- Подобрать банк с подходящей программой перекредитования, уточнить все ее условия и подводные камни.

- Доказать свою платежеспособность новому банку.

- Обратиться к первым кредиторам с вопросом о возможности досрочного погашения кредита.

- При согласии всех сторон подписать договор на рефинансирование в новом банке.

Чаще всего новый банк самостоятельно решает все организационные вопросы и перечисляет сумму первому кредитору. Наличие комиссии за дополнительные услуги определяет финансовое учреждение. Если новый кредит больше предыдущего, оставшейся суммой заемщик пользуется на свое усмотрение.

Документы по предмету залога

Предоставляемый пакет документов может отличаться в зависимости от типа недвижимости, но основным считается следующий:

- отчет об оценке;

- правоустанавливающие бумаги;

- св-во о регистрации в соответствующем органе;

- кадастровые документы;

- справка о составе собственников;

- разрешение органов опеки;

- выписка из ЕГРН.

Какие документы нужны от супруга или супруги?

Очень часто супруг или супруга выступают поручителями по ипотеке, поэтому они предоставляют такой же пакет документов, как и заемщик. Паспорт, заверенная копия трудовой книжки, трудовой договор, бумаги для подтверждения платежеспособности, заполненная анкета-заявление – основной пакет документов.

Условия выгодного рефинансирования

Рефинансирование ипотеки предполагает получение более выгодных условий по кредиту и снижение кредитной нагрузки. Довольно часто подобные послабления предлагает тот банк, в котором изначально была оформлена ипотека. При этом, у клиентов возникает закономерный вопрос – зачем это банку? Ответ прост – среди кредитных организаций существует жёсткая конкуренция за ипотечных клиентов, поскольку эта группа заемщиков считается одной из самых выгодных. Чтобы привлечь максимальное количество новых клиентов и сохранить тех ипотечных заемщиков, которые уже оформили ипотечный кредит и готовы к рефинансированию, большинство финансовых организаций готовы идти на некоторые уступки.

Существует несколько вариантов условий рефинансирования ипотеки в 2021 году:

- Уменьшение процентной ставки. Этот вариант наиболее распространенный и востребованный среди клиентов, поскольку позволяет уменьшить сумму ежемесячного платежа по ипотеке. Снижение процентной ставки по кредиту в рамках одного банка может происходить при общем улучшении экономического климата в стране. Это значит, что клиенты, которые заключили ипотеку в тот период, когда ставки были относительно высокими, могут попробовать перезаключить договора на новых, более выгодных условиях. Если рефинансирование кредита происходит в рамках одной кредитной организации, даже минимальное снижение ставки будет выгодно для заемщика. Если же снижение процентной ставки по ипотеке предлагается другим банком, выгодно это будет только в случае уменьшения ставки минимум на 2%, поскольку процесс переоформления документов потребует существенных временных и финансовых затрат.

- Изменения кредитного периода. Чаще всего изменение срока кредита происходит в сторону увеличения. В этом случае сумма задолженности не меняется, однако уменьшается ежемесячный платеж по кредиту. Это облегчает кредитное бремя заемщика в данный момент, однако увеличивает общую переплату по ипотеке. Это связано с тем, что увеличение срока кредита приводит к пропорциональному увеличению процентов по нему. Данный вариант рефинансирования оправдан в рамках одного банка, если заемщик сталкивается с обстоятельствами, не позволяющими ему выплачивать кредит по ранее составленному графику. Банки обычно охотно соглашаются на увеличение кредитного периода, так как это позволяет им получить дополнительный доход за счет процентов и сохранить платежеспособность клиента. Существует также вариант уменьшения срока ипотечного кредитования, что позволяет клиенту сократить сумму общей переплаты. На этот вариант банки идут менее охотно, в связи с очевидным уменьшением доходности для финансовой организации.

- Замена валюты ипотечного кредита. Процентные ставки по валютной ипотеке весьма привлекательны, в связи с чем многие клиенты до недавнего времени отдавали предпочтение именно этому варианту кредитования. Однако в связи с нестабильностью курса валют и резким обвалом рубля, заемщики этой группы столкнулись с тем, что погашение кредита стало для них неподъёмной ношей. Если клиент банка получает зарплату в рублях, ему целесообразно рефинансировать ипотеку путем изменения валюты. Данная процедура производится обычно по курсу, максимально приближенному к курсу ММВБ.

- Отмена дополнительных комиссий, страховок и сборов. Иногда рефинансирование ипотеки выгодно даже в случае минимального изменения процентной ставки. Так происходит в том случае, если банк предлагает отмену страховых взносов и комиссий по кредиту.

При этом каждый банк, практикующий рефинансирование ипотеки, выдвигает дополнительные условия проведения операции. Эти условия обычно сводятся к установлению максимальной и минимальной суммы перекредитования, ограничению кредитного периода и особенных условий страхования.

Порядок получения справки для рефинансирования в банке

В зависимости от регламента, регулирующего деятельность финансовой организации, получение документа по кредиту может быть платным, это не нарушает законных норм и не регулируется федеральными правовыми актами.

Справки для перекредитования заемщики получают следующими способами:

- онлайн-обращением с заполнением электронного заявления, где указывается способ получения документа (ценное письмо, личный визит в банк и пр.);

- при личном присутствии с направлением письменной просьбы сотруднику первичного кредитора сформировать документ.

Если кредитор игнорирует выдачу документа для рефинансирования займов, необходимо направлять жалобу в Центральный банк РФ, который инициирует проверку организации не законность действий. Предварительно уведомляйте о намерении сотрудника первичного кредитора – чаще такой шаг приводит к незамедлительной выдаче справок.

Важно! По закону, клиент в любой момент должен иметь доступ к информации по своему кредиту. В противном случае можно обращаться в Финпотребсоюз.

Уралсиб: перекредитование для всех

Уралсиб выгодно отличается от «УБРиР» ставкой – минимальная составляет всего 11.9%. Максимальная сумма – до 2 000 000 рублей

Важное условие: такая ставка становится доступна после подписания договора о страховании жизни, трудоспособности клиента. В противном случае, при отказе от страховки, ставка будет увеличена

Ключевые преимущества Уралсиб Банка:

- минимальный набор документов;

- быстрое рассмотрение;

- оформление – за 1 посещения банка.

Стандартные параметры кредита:

- валюта – рубли;

- минимальная процентная ставка – 11,9%;

- минимальная сумма, рублей – от 35 000;

- максимальная сумма, рублей – до 2 000 000.

В противном случае, при отказе от страховки, годовая ставка составит 17,9%. Клиент может самостоятельно выбрать срок кредитования в промежутке от 13 до 84 месяцев. Шаг составляет 1 месяц. Погашение долга производится ежемесячными равными суммами. Платеж – аннуитетный. Размер неустойки – 0,05% от суммы просрочки за каждые сутки. Срок рассмотрения заявки – не более 3 рабочих дней.

Стандартные условия:

- возможно рефинансирование займа только стороннего банка;

- количество договоров по перекредитованию неограниченно.

Важно помнить: стаж работы на последнем месте трудоустройства не должен составлять меньше 3 месяцев. Выполнение этого условия строго обязательно

Налагаются некоторые ограничения на рефинансирование кредитов:

- созаемщика;

- взятого в Уралсиб;

- в долларах, евро либо иной иностранной валюте;

- взятых на развитие бизнеса;

- оформленных в микрокредитных компаниях;

- просроченных.

Требуется подготовить перечень документов. Он различается в зависимости от суммы. Если заем менее 250 тыс. рублей, то нужно предоставить:

- национальный паспорт гражданина РФ;

- второй документ (ИНН, СНИЛС, водительское удостоверение, загранпаспорт);

- справку о доходах – если клиент не является участником зарплатной программы Уралсиб Банка.

Если сумма кредитного займа более 250 тыс. рублей, то потребуется:

- паспорт;

- документ, подтверждающий стабильный доход за последние 6 месяцев.

Для заемщика-пенсионера потребуется дополнительный документ из перечня:

- справка из ПФР либо иной организации выплачивающей пенсию;

- выписка по лицевому счету в НПФ.

Перечень требований к заемщику – стандартный. Включает следующие:

- гражданство РФ;

- стаж работы – от 3 месяцев;

- возраст – от 23 до 70 лет.

Установлены требования и к работодателю. Срок существования организации не должен составлять менее 1 года. Допускается досрочное погашение задолженности по кредиту. Какие-либо комиссии, штрафные санкции не предусмотрены. Необходимо подать заявку на досрочное погашение заранее. Сделать это можно через интернет – с помощью онлайн-банкинга в разделе «отправить заявку на досрочное погашение». Предварительно, перед отправкой заявки-уведомления о предварительном погашении, следует пополнить счет на указанную сумму

Важно помнить: средства на счету не блокируются

Отправить заявку на перекредитование в банк УРАЛСИБ →

Это интересно: Выплатил ипотеку — что делать дальше

Что нужно для рефинансирования ипотеки в Сбербанке

Требования к заемщику:

- минимальный возраст 21 год;

- на момент выплаты максимум 75 лет;

- российское гражданство;

- для тех, кто получает зарплату через сторонний банк, общий трудовой стаж от 1 года, на последнем месте от полугода;

- рефинансирование предоставляется лицу, выступающему заемщиком или созаемщиком по первичному кредиту;

- супруги выступают созаемщиками в обязательном порядке, если у них нет брачного договора, противоречащего данному требованию.

Требования к задолженности:

- отсутствие просрочек за последний год;

- кредит выдан не позднее, чем 180 дней назад;

- до конца срока действия кредитного договора не менее 90 дней;

- запрашиваемая сумма от 300 тысяч до 5 миллионов рублей для всех регионов кроме Москвы, для столицы – до 7 миллионов;

- задолженность ранее не реструктурировалась.

Рекомендуемая статья: Просрочка по ипотеке Сбербанка — что делать

Особых требований к помещению Сбербанк не предъявляет. Оно должно быть жилым. Это может быть часть помещения, например, комната.

Как сделать рефинансирование ипотеки, этапы

Какие документы нужны для рефинансирования ипотеки в Сбербанке

Обязательный перечень на первом этапе:

- заявление – ссылка на форму есть на сайте банка в разделе с описанием рефинансирования, вы также можете обратиться в отделение для его заполнения;

- паспорт заемщика;

- при наличии созаемщиков, их паспорта;

- если у заемщика/созаемщика регистрация временная, свидетельство;

- подтверждение постоянного дохода и трудовой занятости (2-НДФЛ, 3-НДФЛ, копия трудовой книжки, трудовой договор, выписки по счетам и прочее);

- согласие на получение банком информации о кредитной истории и обработку персональных данных.

Сбербанк не требует справок об остатке задолженности. В большинстве случаев он получает информацию из бюро кредитных историй. При появлении вопросов об оставшемся долге, у клиента могут запросить дополнительно справку от начального кредитора.

Сколько раз можно делать рефинансирование ипотеки

Получив первичное одобрение рефинансирования, заявитель должен в течение 90 дней представить документы на недвижимость:

- основание права собственности (договор купли-продажи, долевого участия в строительстве и прочее);

- отчет об оценке, сделанный не ранее, чем 6 месяцев назад;

- поэтажный план и экспликация либо технический план – документ не требуется для квартир в многоэтажных домах, если не было перепланировки;

- нотариально заверенное согласие супруга или брачный договор;

- для лиц, не состоящих в браке, заявление об отсутствии супруга, составленное в банке или у нотариуса;

- разрешение от попечительских органов, если в сделке участвует несовершеннолетний;

- справка о зарегистрированных в помещении лицах или их отсутствии.

Точный перечень, какие документы нужны для рефинансирования ипотеки в Сбербанк, зависит от конкретной ситуации. Банк оставляет за собой право запросить любую дополнительную справку для оценки возможности выдать кредит.

Как оформить рефинансирование ипотеки в Сбербанке на Домклик

Что нужно для рефинансирования потребительского кредита

Какие же требования необходимо соблюсти, чтобы заявка на рефинансирование потребительского кредита была одобрена? Здесь нужно обратить внимание на действующий договор, по которому:

- заемщик внес от 6–12 ежемесячных платежей;

- соглашение будет действительно еще не менее 3–6 месяцев;

- срок выплаты кредита не продлевался и по займу не проводилась реструктуризация;

- нет просроченных платежей.

Встречаются случаи, когда и при наличии просрочек по платежам банк готов одобрить рефинансирование. Но в этом случае просрочка не должна быть больше 10 дней. Кроме того, просроченные платежи могли появиться по независящим от клиента причинам (технические неполадки, например), в таких ситуациях банки тоже идут навстречу.

Если вы все-таки решились на перекредитование, необходимо составить заявку и собрать необходимые для оформления услуги документы.

В пакет обязательных к подаче документов должен быть включен кредитный договор с первоначальной финансовой организацией (оригинал), платежный график и справка от банка, выдавшего заем, содержащая следующие данные:

- реквизиты для перевода средств кредитору, при одобрении перекредитования;

- наличие (отсутствие) просроченных платежей;

- размер и продолжительность просрочек (при постоянном несвоевременном возврате денег на протяжении всего периода сотрудничества);

- итоговая сумма для полного расчета с первоначальным кредитором.

Данную справку лучше получить перед походом в новую кредитную организацию, так как срок действия этого документа составляет 3 дня.

Кроме вышеперечисленных документов, потребуется также согласие банка на проведение рефинансирования. Минимальный срок подачи – 7 дней до предполагаемой даты досрочного погашения.

После получения всех необходимых документов новая кредитная организация проверяет их и принимает решение по заявке на переоформление долговых обязательств.

Рефинансирование кредита по двум документам

Такие предложения на рынке есть, и именно они пользуются наибольшей популярностью. С практической точки зрения это верное решение, так как платежеспособность соискателя вполне можно установить по графику платежей и выписке, полученной от действующего кредитора.

Если заёмщик нормально исполняет свои текущие обязательства, не допускает просрочек, и все платежи производит вовремя, то проверять его платежеспособность нет смысла. Поэтому рефинансирование, как услуга, предоставляется в индивидуальном порядке. Если речь идет о двух документах, то ими выступают:

- общегражданский паспорт;

- дополнительный документ из предложенного банком списка.

Со вторым документом у соискателей не возникает проблем. Им может быть заграничный паспорт или стандартный СНИЛС. Но правило предоставления копии кредитного договора не опускается никогда. После анализа соглашения, вторичный банк подает запрос в адрес действующего кредитора, с целью получения полной информации по заемщику и его обязательствам.

В таком виде услуга предоставляется несколькими крупнейшими кредитными организациями. Более того, отдельным клиентским категориям делается индивидуальное предложение, которое по структуре несколько выгодней стандартных продуктов. В этих целях можно обращаться в следующие банки:

- Тинькофф Банк.

- Альфа-Банк.

- ВТБ.

- УБРиР.

- Райффайзенбанк.

Помимо упрощенного оформления, в этих кредитных организациях можно воспользоваться рядом дополнительных опций. Вероятность одобрения здесь выше, чем в сторонних банках.

Клиентам на выбор предлагается расширенный список документов, из которого они могут самостоятельно выбирать те бумаги, с получением которых у них не возникнет особых трудностей. Если какого-то документа не будет в наличии, его всегда можно заменить на альтернативный.

Помощь в рефинансировании

Независимо от показателей клиента, всегда есть вероятность получения отрицательного решения со стороны потенциального кредитора. Поэтому соискатели прибегают к использованию специальных кредитных сервисов — эффективных помощников в части оформления кредитных продуктов.

Лучшим из таких сервисов на сегодня считается Бробанк. Ежедневно сотни пользователей оформляют здесь необходимые продукты, не затрачивая при этом много времени. Сервис используется следующим образом:

- Изучается имеющаяся линейка предложений.

- Выбирается одно подходящее из них.

- Подается заявка.