Рефинансирования ипотечных кредитов в газпромбанке

Содержание:

- Рефинансирование в Газпромбанке

- Необходимые документы и сроки процедуры

- Как повысить шансы на участие в программе

- Условия для физических лиц

- Как оформить рефинансирование в Газпромбанке

- Характеристики продукта

- Онлайн калькулятор Газпромбанка

- Условия и тарифы рефинансирования в Газпромбанке

- Условия и ставка перекредитования

Рефинансирование в Газпромбанке

Сам по себе процесс заключения договора рефинансирования практически не отличается от кредитного. Основными отличиями является необходимость предоставления данных по текущим кредитным отношениям с другими банками и более долгий срок рассмотрения.

Процесс состоит из следующих этапов:

- Сбор и подготовка документов и данных о рефинансируемых займах

- Заполнение анкеты на официальном сайте или в отделении Газпромбанка

- Рассмотрение заявки

- При положительном исходе — подписание кредитного договора

- Погашение рефинансируемых займов за счет полученного кредита

Какие же кредиты можно рефинансировать:

- Потребительский кредит

- Ипотечный

- Сочетание того и другого

Потребительские кредиты других банков

Потребительские кредиты — это один из самых популярных продуктов, предназначенные для приобретения каких-либо товаров. Они могут быть как целевыми, так и нецелевыми, при этом, возможно получение займа на кредитной карте.

Узнать, какой вид у Вашего текущего займа можно очень просто — загляните в кредитный договор.

Газпромбанк предлагает рефинансирование по таким займам на срок не более 7 лет, а предельная сумма составляет 5 миллионов рублей.

Условия тарифа:

- Валюта: российский рубль

- Процентная ставка от 11.4 до 14.25% годовых

- Срок: от полугода до 7 лет

- Величина займа: от 50 тысяч до 5 млн. рублей

- Возможно поручительство

- Допускается досрочное погашение без каких-либо штрафов

Особенности:

- Если срок кредитования более 5 лет, то минимальная сумма составляет 300 000 рублей

- При отсутствии у заемщика зарплатного счета в Газпромбанке, процентная ставка увеличивается на 0.5 пункта

- Если клиент отказывается от страховки, то ставка увеличивается на 3 пункта

- Максимальную сумму можно получить только при поручительстве или предоставлении залога (автомобиль или недвижимость)

На сайте Газпромбанка присутствует очень удобный онлайн-калькулятор позволяющий произвести расчет потенциального рефинансирования, в зависимости от остатка по действующим кредитам, доходу и запрашиваемой суммы. Чтобы им воспользоваться перейдите .

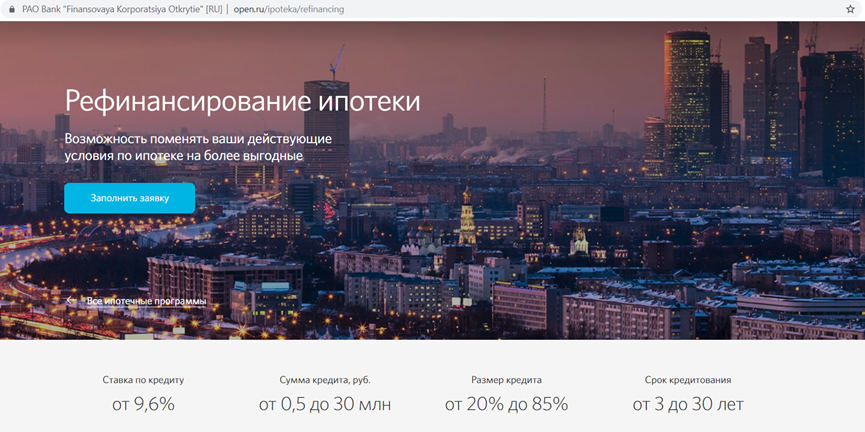

Ипотека

Ипотечное кредитование позволило очень большому количеству российских молодых семей решить жилищный вопрос или улучшить условия проживания. Зачастую, об уменьшении процентной ставки можно попробовать договориться и с банком-кредитором. В случае, если договориться не удалось, стоит рассмотреть вариант по рефинансированию ипотеки от Газпромбанка.

Условия:

- Ставка: от 9% годовых

- Срок: от 42 месяцев до 30 лет

- Сумма займа: от 500 000 до 45 миллионов рублей

- Необходимость залога квартиры или переуступки прав (при долевом строительстве)

Особенности:

- Минимальный остаток по рефинансируемому кредиту — не меньше пятнадцати процентов от стоимости квартиры

- При отказе от услуги страхования жизни процентная ставка повышается на 1 пункт

- Страхование недвижимости является обязательным

Для расчета ипотечного рефинансирования также можно воспользоваться калькулятором, перейдя .

Для перекредитования военной ипотеки стоит рассмотреть другие банки.

В случае, когда необходима перекредитация одновременно и ипотечного и потребительского займа, сумма получаемого ипотечного займа увеличивается на размер долга по потребкредиту, который не может составлять более 30% от величины долга по рефинансируемой ипотеке.

Необходимые документы и сроки процедуры

Для каждого из видов рефинансирования Газпромбанк требует разную документацию. Сроки рассмотрения отличаются в том числе. Рассмотрим эти аспекты:

- Потребительский кредит.

Для рассмотрения банком возможности рефинансирования в ходе заявки в отделении банка будет нужно предоставить следующий пакет документов и соответствовать указанным требованиям:

- паспорт гражданина РФ;

- адрес прописки;

- заёмщику должно быть более 20 лет, но полностью погасить кредит необходимо до достижения пенсионного возраста (65 лет);

- стаж на последнем месте работы – не меньше 6 мес., но если заёмщик получает зарплату на карту Газпромбанка, то не меньше 3 мес., также общий трудовой стаж должен быть не менее 1 г.;

- кредитная история должна быть безупречной;

- любая иная документация, требуемая банком в индивидуальном порядке.

Имея на руках необходимые документы, следует обратиться в отделение Газпромбанка, где начнётся процесс по решению о предоставлении рефинансирования.

Помимо основных документов, следует заполнить анкету-заявление. Сделать это можно заранее либо на месте, в отделении банка. Образец заявления можно увидеть здесь. Его следует распечатать и заполнить соответствующими сведениями

Нужно обратить внимание, что данное заявление неприменимо для рефинансирования ипотеки – данный образец подходит исключительно для потребительских кредитов

- Ипотечный кредит.

Вам понадобится такой набор документации:

- заявление на рефинансирование ипотечного кредита;

- документация на залог;

- оригинал и копии паспорта либо иного удостоверяющего личность документа (необходимо сделать ксерокопии каждой страницы);

- страховое свидетельство;

- копии трудовой книжки, заверенные печатью начальника с места работы;

- подготовленная справка 2-НДФЛ;

- копия существующего кредитного договора;

- справка предыдущего банка-кредитора о существующих задолженностях по имеющейся ипотеке (справка должна быть выдана не раньше, чем за 30 суток до обращения в Газпромбанк).

Срок рассмотрения заявки в данном случае составляет 1-10 суток, однако может быть увеличен, если заёмщик обратился в отделение банка не по месту постоянной регистрации.

Когда все условия соблюдены, а документы подготовлены, можно смело подавать запрос на рефинансирование кредита в Газпромбанк. Данный банк довольно серьёзно относится к осуществляемым операциям, поэтому и требования весьма высоки. Но если заёмщик полностью удовлетворяет желания банка, шансы на положительное рефинансирование – максимальны.

Как повысить шансы на участие в программе

Теперь, когда стало ясно, насколько рефинансирование выгодное мероприятие, следует поговорить о том, как повысить шансы на попадание в программу.

Теперь, когда стало ясно, насколько рефинансирование выгодное мероприятие, следует поговорить о том, как повысить шансы на попадание в программу.

- Проверьте свой займ на соответствие требованиям. Если пока он не соответствует по сроку или сумме, обязательно запомните дату, когда сможете подать заявку на участие.

- Если кредитная история негативная, следует ее улучшить. Это долгое мероприятие и займет 6-12 мес. Существует единственный способ официального улучшения ― взять малый заем и выплачивать его вовремя, без задержек и переплат. Для этих целей подходят ссуды на мелкую бытовую технику или мобильный телефон.

- В качестве гаранта отдачи долга банки охотно принимают клиентов, которые способны привести поручителя. Это выгодно для клиента тем, что заработная плата поручителя суммируется с его и есть шанс получить высокую сумму. Для банка преимущество заключается в гарантии получения денег.

В заключение стоит отметить, что рефинансирование выгодно не для каждого случая. Если процентная ставка небольшая, а кредит осталось выплачивать недолго, нет смысла усложнять себе жизнь сбором бумаг и хождением в банк.

Если же заем дорого обходится, заемщик произвел расчет на калькуляторе и оценил существенную выгоду — обращаться за рефинансированием следует обязательно.

Перед подачей заявки необходимо проверить заем на соответствие требованиям, а кредитную историю на высокий балл. А также не рекомендуется подавать заявки в несколько банков одновременно. Это ухудшит кредитный балл и снизит вероятность на будущие одобрения. Повторные заявки следует подавать не ранее, чем через 3 мес. после отказа.

Условия для физических лиц

Не всегда удается приобрести жилье одним платежом. Зачастую клиент оформляет в банке ипотеку, выплачивает первоначальный взнос и установленный долг с учетом процентов каждый месяц

Но бывают ситуации, когда физическому лицу затруднительно погашать задолженность по установленному графику или же он понимает, что подписал договор на не самых выгодных условиях (чтобы этого не произошло важно изначально рассматривать ипотечные предложения надежных и проверенных банков России)

Рефинансирование ипотеки ослабляет действие ипотечного кредита и снижает ежемесячные выплаты. Перекредитование ипотеки в Газпромбанке дает физическому лицу ряд преимуществ:

- Сэкономить деньги и получить новый кредит под меньший процент;

- Увеличить срок ипотечного займа;

- Уменьшить переплату по ипотеке.

Условия рефинансирования ипотечного кредита в Газпромбанке распространяются на соглашения заключенные сроком от 1 года до 30 лет.

Получить можно:

- до 600 000 рублей, но не менее 15% от стоимости жилого объекта;

- до 60 миллионов рублей, но не больше 85% от недвижимости, расположенной в Москве и Санкт-Петербурге;

- до 45 миллионов, но не более 85% от стоимости недвижимости в других регионах России.

Другие условия:

- Залогом является собственность физического лица;

- Процентная ставка на рефинансирование ипотеки других банков в Газпромбанке составляет от 12,45% до 13,75%. Если у клиента нет страховки, процент ограничится 1%;

- Рассмотрение заявления действует в пределах 7-10 рабочих дней;

- При возможности физическое лицо в Газпромбанке может досрочно погасить ипотеку без штрафов;

- Вносить ежемесячно в установленный срок необходимо минимальный платеж (можно больше, если преследуется цель досрочного погашения ипотеки, но не ниже установленного минимального порога);

- Отсутствие комиссии за оформление ссуды.

Чтобы максимально быстро получить предварительное решение по запросу, необходимо выполнить вход в систему домашний банк Газпромбанк и подать заявку.

Рефинансирование валютного кредита в Газпромбанке

Кроме рефинансирования ипотеки в рублях, Газпромбанк предлагает клиентам сделать перекредитование ипотечной ссуды в иностранной валюте.

Условиями являются:

- Срок действия кредита: до 30 лет;

- Сумма от 600 тысяч рублей до 45 миллионов и до 60 миллионов (если недвижимость оформлена в Москве и Санкт-Петербурге);

- Процентная ставка при рефинансировании валютной ипотеки в Газпромбанке составит 10,5%, а если у клиента нет личной страховки — 1%.

Страхование

При рефинансировании ипотеки в Газпромбанке страховка — обязательный элемент договора. Физическое лицо должно застраховать имущество. Также нужно сделать титульную страховку, которая в случае наступления страхового случая защищает права собственности на один год.

Заемщику не обязательно оформлять личный страховой полис на потерю трудоспособности или работы, смерти, увечья.

Оформлять страховку физическое лицо должно только в тех организациях, которые аккредитованы Газпромбанком и соответствуют его требованиям.

Необходимые документы

Список документов для рефинансирования ипотеки в Газпромбанке включает:

- Заявление-анкету (бланк и образец выдается в отделении банка);

- Оригинал паспорта и его копия;

- Копия трудовой книжки;

- Копия договора с первичным кредитором;

- Справка об остатке долга и документальное подтверждение отсутствия просрочки;

- Согласие на повторное обременение;

- Справку о доходах: предъявить 2-НДФЛ или справку по форме банка или выписку по банковскому счету.

Заещмик по мере необходимости должен предоставить иные документы, которые отмечены в графе: «Документы и бланки» на официальном сайте Газпромбанка.

Важно: при наличии просрочек по кредиту, рефинансирование ипотеки в Газпромбанке будет отклонено. Чтобы справиться с такой проблемой физическое лицо, может оформить срочный займ в МФО, так как в банке в выдаче потребительского займа с просрочками тоже откажут

Как оформить рефинансирование в Газпромбанке

1. Через личный кабинет Газпромбанка

- Пройти регистрацию;

- Совершить вход в личный кабинет Газпромбанка;

- Зайти во вкладку «кредиты»;

- «Рассчитать и взять кредит»;

- Выбрать «рефинансирование» и следовать дальнейшим указаниям. Необходимо заполнить анкету и указать информацию по действующим кредитам, после чего отправить на рассмотрение в банк;

- Рассмотрение заявки, как правило, не занимает более 2-х дней.

2. Обратиться в ближайший офис Газпромбанка

- Приготовить пакет документов, необходимый для подачи на рефинансирование;

- Заполнить анкету заемщика (сделать это вы можете дома, скачав анкету с официального сайта банка), либо вместе с сотрудником банка;

- Сотрудник проверит все предоставленные документы и отправит заявку на рассмотрение.

Характеристики продукта

Параметры кредитования для каждого отдельного заемщика определяются банком индивидуально. На решение организации влияют разные показатели — продолжительность последнего трудоустройства, уровень доходов, кредитная история и прочие характеристики.

Основные параметры

При подаче заявки на рефинансирование кредита в Газпромбанке, стоит ориентироваться на общие условия:

- Цель программы — перекредитование потребзаймов и кредитных карточек.

- Размер предоставляемой ссуды варьируется от 100 000 до 5 миллионов. Валюта — рубли.

- Период возврата денежных средств — от 13 месяцев до 7 лет.

Тип платежа аннуитетный. Это значит, что в течение всего срока величина взносов будет оставаться на прежнем уровне.

Процентные ставки

Наименьший процент по продукту установлен на уровне 5,5 пунктов. Этот параметр применяется в том случае, если клиент подписывает обязательства на оформление ссуды в размере 1,5-5 миллионов рублей. Нет разницы, проводится рефинансирование кредитов Газпромбанка или других банков.

Минимальная ставка применяется к заемщикам, получающим деньги от работодателя на счет в Газпромбанке. Для людей, не являющихся зарплатниками, процент на сумму в 1,5-5 млн. руб. составит 5,9 пунктов в год, с учетом оформленного полиса страхования благополучия гражданина.

Если предоставленная ссуда меньше 1,5 млн. руб., то в графике договора будет фигурировать 6,5% — для участников зарплатного проекта. Ко всем остальным категориям применяется значение 6,9% годовых. Указанные процентные ставки применяются лишь при условии одновременного оформления страхования жизни и здоровья кредитующегося. При отказе от полиса, процент будет увеличен на 6-7 пунктов, в зависимости от принадлежности потенциального клиента.

Страхование заемщика

Оформление страховки гарантирует применение льготной ставки к запрашиваемому продукту. К программе страхования можно присоединиться прямо в офисе Газпромбанка. Достаточно озвучить пожелания персональному кредитному менеджеру, а затем подписать нужные бумаги.

Если произойдет оговоренное событие, компания-страховщик выплатит всю сумму займа заемщику либо его родственникам. Оформленный полис позволит своевременно погасить долг перед кредитором и сохранить привычный уровень семейного бюджета в сложной ситуации. Программа страхования подключается при добровольном согласии клиента, но и отказ от оформления не будет влиять на решение о выдаче займа. Срок действия полиса равен периоду, на который выдается ссуда.

Онлайн калькулятор Газпромбанка

Софья Комарова

Автор Выберу.ру, sofyakomarova@vbr.ru

Специализация: ипотека, кредиты, пластиковые карты

Вопросы и ответы

Как работает калькулятор?

Используйте инструмент не только для поиска нужного кредита, но и для расчета условий определенной программы. Введите в меню калькулятора на странице с описанием конкретного займа следующие параметры:

- сумму долга перед Газпромбанке;

- оставшийся срок погашения;

- являетесь ли вы клиентом банка.

Также выберите тип платежей: дифференцированные или равными долями.

Нажмите в калькуляторе «Рассчитать кредит», чтобы увидеть график погашения, процент переплаты, общую стоимость займа.

Какой тип платежей по кредиту выгоднее (дифференцированный или аннуитет)?

Выплаты равными долями, как правило, удобны тем заемщикам, у которых фиксированный ежемесячный доход. Аннуитетный тип погашения подразумевает внесение примерно равных сумм за каждый период. Дифференцированный вариант предполагает иную схему выплат. В начале графика вносятся наибольшие суммы, к концу их величина снижается. В связи с этим дифференцированный тип выплат больше подходит для тех, чей заработок меняется от месяца к месяцу.

Кредитный калькулятор Выберу.ру дает возможность рассчитать график займа тем и другим способом.

Какая на самом деле будет ставка по кредиту?

Процентная ставка определяется условиями программы в Газпромбанке. Она указана во вкладке и на странице каждого предложения за 2021 год. С учетом этого показателя вы можете произвести расчет кредита на нужную сумму и с удобным сроком погашения. В этом вам поможет онлайн-калькулятор Выберу.ру. С помощью него вы легко определите размер переплаты с учетом процентной ставки в Газпромбанка и других условий займа.

Как рассчитать остаток задолженности по кредиту?

С помощью кредитного онлайн-калькулятора вы можете быстро рассчитать остаток задолженности в рамках той или иной действующей программы Газпромбанка за 2021 год. Задайте в меню на странице нужной программы следующие параметры:

- сумму задолженности;

- срок до полного погашения займа;

- являетесь ли вы клиентом банка.

Нажмите «Рассчитать кредит», чтобы получить необходимую информацию.

Какую максимальную сумму могут дать?

Этот вопрос зависит от ряда обстоятельств. Максимальная сумма займа указана во вкладке с его описанием. Но реально одобренный размер кредита зависит от следующих условий:

- доход клиента;

- состояние кредитной истории;

- использование обеспечения;

- является ли потенциальный заемщик действующим клиентом Газпромбанка.

В большинстве случаев вопрос о размере кредита решается в индивидуальном порядке.

Что нужно знать потенциальному заемщику?

Перед тем как оформить кредит, следует ознакомиться с его условиями. На странице с описанием каждого займа от Газпромбанка перечислены его параметры. Используйте онлайн-калькулятор Выберу.ру, чтобы увидеть, как будет выглядеть погашение кредита в рамках той или иной программы. Задайте в меню на странице с описанием займа нужные параметры и произведите расчет. На экране появится информация в том числе и о размере ежемесячного платежа. Таким образом, вы без труда определите, будет ли вам удобно погашать кредит. Если вас устраивают условия той или иной программы, вы можете приступить к оформлению заявки.

Условия и тарифы рефинансирования в Газпромбанке

Гражданин, оформивший рефинансирование в Газпромбанке, получает новую схему ежемесячных взносов. Программа рефинансирования имеет следующие свойства:

- Предусматривает варианты перезаймов, которые выдаются без залога имущества или поручителей.

- Требует документально подтвердить постоянный доход.

- Предъявляет минимальные условия к рабочему стажу.

Деньги, полученные в результате рефинансирования, направляются на погашение потребительской ссуды, ипотеки или объединенных долгов по этим категориям кредитов, выданным в других банках физическим лицам.

Перезаймы выдаются клиентам, которые:

- обладают российским гражданством;

- имеют постоянную регистрацию в регионе присутствия банка;

- достигли 20 лет;

- проработали на последнем месте не менее 6 месяцев (для зарплатных заемщиков — не менее 3 месяцев);

- не допускали просрочек по истекшим и действующим займам;

- имеют доход, достаточный для выплаты взносов.

Перейти на сайт банка

Рефинансирование потребительского займа

Базовые условия перекредитования:

- ставка от 9,5% годовых;

- сумма от 100 тыс. до 3 млн р.;

- срок от 1 до 6 лет.

За обработку клиентских заявок комиссия не уплачивается.

Новый потребительский кредит выдаётся в рублях. Он может по сумме превышать рефинансируемый займ. В этом случае разницу клиент вправе потратить на покупку товаров и услуг.

Долговую нагрузку заемщиков отягчают процентные надбавки, применяемые к первоначальной ставке:

- + 1% за невыполнение обязанности по страхованию жизни и здоровья;

- + 1% за отсутствие залога при сроке перезайма от 2 лет;

- +0,5% за отсутствие начисления средств по зарплатным картам Газпромбанка.

Займы до 3 млн р. выдаются без залога или под поручительство одного платежеспособного клиента. Займы до 5 млн р. потребуют двух поручителей, отвечающих условиям банка.

Рефинансирование ипотеки

Базовые условия перекредитования в 2018 году:

- ставка от 10,2% годовых;

- сумма от 100 тыс. до 45 млн р.;

- срок от 1 до 30 лет;

- первоначальный взнос не требуется.

Комиссия за перезайм с клиента не удерживается. Деньги выдаются в рублях.

Ипотечное перекредитование применяется, если соблюдены следующие требования:

- предыдущий займ оформлен на покупку квартиры или строящееся жилье;

- предыдущая ссуда истекает не ранее 3 лет;

- просрочки и несвоевременные выплаты отсутствуют.

Новый кредит выдается в размере, не превышающем 85% от залоговой стоимости жилья на вторичном рынке, 90% — на первичном рынке.

Банк поощряет клиентов, оформивших ипотечный перезайм, в виде кредитной карты. Эта карта на каждый день с лимитом в 100 тыс. р. Ежемесячный обязательный платеж составляет 5% от суммы долга. Если заемщик не укладывается в грейс-период, то применяется ставка 23,9% годовых за использование банковских денег.

Рефинансирование автокредита

В Газпромбанке рефинансирования автокредита как отдельного направления деятельности не предусмотрено. Оно доступно в рамках стандартного перекредитования потребительских займов.

Также есть одно важное обстоятельство. Клиент, оформляющий ипотечный перезайм, может, помимо суммы, необходимой на погашение существующего долга за квартиру, получить дополнительные деньги

Их разрешено направить на аннулирование потребительских ссуд, в том числе, обеспеченных автомобилем. На эти цели банк Газпром выдает не более 30% от рефинансируемой ипотечной задолженности.

Предложения других банков

| Сравнить | ГПС(%)* | Максимальная сумма | Минимальная сумма | Возрастное ограничение | Возможные сроки |

|---|---|---|---|---|---|

| 9.9 % | 5 000 000 ₽ Заявка | 50 000 ₽ | 21–70 | 1–7 г. | |

| 9.9 % | 5 000 000 ₽ Заявка | 10 000 ₽ | 20–70 | 1–5 г. | |

| 10.99 % | 3 000 000 ₽ Заявка | 50 000 ₽ | 22–65 | 1–7 г. | |

| 9.9 % | 3 000 000 ₽ Заявка | 50 000 ₽ | 23–65 | 1–7 г. | |

| 9.9 % | 1 000 000 ₽ Заявка | 10 000 ₽ | 22–70 | 1–5 г. | |

| 13 % | 1 000 000 ₽ Заявка | 30 000 ₽ | 19–75 | 2–7 г. | |

| 11.9 % | 2 000 000 ₽ Заявка | 35 000 ₽ | 23–70 | 1–7 г. | |

| 10.2 % | 30 000 000 ₽ Заявка | 300 000 ₽ | 21–75 | 1–25 г. | |

| 10.2 % | 1 500 000 ₽ Заявка | 500 000 ₽ | 21–75 | 1–25 г. | |

| 10.2 % | 30 000 000 ₽ Заявка | 500 000 ₽ | 18–65 | 3–30 г. |

* ГПС – годовая процентная ставка (минимальная).

Условия и ставка перекредитования

Газпромбанк готов рефинансировать только ипотечные кредиты выданные в других кредитных организациях. При этом есть возможность получить дополнительные денежные средства для погашения любых потребительских кредитов или на личные цели в размере, не превышающем 30% от остатка задолженности по ипотечному договору. Выдаются они только после подтверждения передача залогового имущества в пользу Газпромбанка. Рефинансировать можно как уже готовое жилье, так и находящиеся на этапе строительства.

В качестве основного залога по рефинансированию служит квартира в многоквартирном доме, находящаяся в собственности заемщика. Если жилье приобреталось на вторичном рынке, то Газпромбанк может дополнительно затребовать поручительства физических лиц или подачи в залог другого недвижимого имущества. Основные условия рефинансирования ипотеки:

- Фиксированная базовая процентная ставка — 8,3% годовых.

- Срок кредитования — от 1 года до 30 лет. для строящегося жилья и от 3,5 года до 30 лет. для всех иных случаев

- Сумма рефинансирования — от 100 000 ₽, но не менее 15% от стоимости недвижимости, до 45 000 000 ₽, но не более 80% цены жилья, находящегося на этапе строительства, и 90% уже готового объекта.

Газпромбанк — это из тех банков, которые регулярно проводят акции со снижением процентных ставок

Часто при изучении условий необходимо обращать внимание непосредственно на акционный процент по ипотеке. Посмотрите, не действует ли выгодное предложение для клиентов именно сейчас

На размер процентной ставки могут повлиять следующие факторы:

На размер процентной ставки могут повлиять следующие факторы:

- при оформлении рефинансирования обязательным является страхование объекта ипотеки, а страховка жизни и здоровья заемщика является добровольным;

- +1,0-2,0% до оформления залоговой недвижимости в пользу Газпромбанка и подтверждения погашения ипотеки в другой кредитной организации.