Кредиты для бизнеса

Содержание:

- Каковы параметры ипотечного кредита?

- Какие предлагаются условия

- Банковские кредиты для малого бизнеса

- Может ли ИП купить квартиру?

- Оформить кредит на 2 года

- Что будет, если не выполнить требования

- Какую сумму можно взять

- Ответы на часто задаваемые вопросы от RichPro.ru ?

- Выплата кредита и начисленных в базовый период процентов при невыполнении условий для списания (первый платеж 28 декабря 2020)

- Как долго можно не платить по кредиту на восстановление деятельности

- Когда могут поднять ставку по ипотеке?

- Учет процентов, начисленных в периоде погашения (февраль — март 2021)

Каковы параметры ипотечного кредита?

Размер кредита, выдаваемого в рамках ипотеки под 2 процента, не должен превышать 6 млн рублей. Просьба не путать со стоимостью покупаемого объекта недвижимости. Она может быть любой, а вот банк даст в долг на покупку жилья только 6 млн рублей или меньше, остальное придется выкладывать из своих сбережений.

Кстати, банк в рамках программы выдает не больше 80% от стоимости приобретаемой квартиры или дома. Таким образом, 20% от цены объекта придется профинансировать своими деньгами. Если у гражданина есть право на материнский капитал, то можно использоваться данные средства в качестве первоначального взноса по кредиту.

Взять денежный займ можно на 20 лет. Кредиты по льготной ставке будут выдавать до 31 декабря 2024 года. У потенциальных заемщиков еще есть время для того, чтобы принять решение о получении ссуды.

Давайте с помощью простого ипотечного калькулятора подсчитаем, какой ежемесячный платеж будет при получении в банке ипотеки на 3 млн рублей. Представим, что кредит мы взяли на 20 лет. Ставка, напомним, составляет 2%. При таких вводных данных аннуитетный платеж будет составлять около 15 тыс. рублей в месяц. Для молодой семьи из 2 работающих человек – это вполне комфортная сумма.

Какие предлагаются условия

Многие банки предлагают займы для ИП. Рассмотрим самые выгодные предложения.

Сбербанк

В линейку кредитных предложений входит целевой займ для ИП с подачей заявки онлайн для бизнеса. ИП может оформить его для любых целей, например, приобрести транспорт и недвижимость, купить необходимое оборудование, обеспечить финансирование контракта. Максимальная сумма кредита — 3 000 000 рублей на срок до 36 месяцев под процентную ставку от 15.5% годовых. Предоставление залога не требуется.

Главным требованием к бизнесу предпринимателя является годовая выручка до 400 миллионов рублей в год. Заемщик может дополнительно оформить кредитную бизнес-карту Сбербанка с льготным периодом до 50 суток.

Банк Точка

Предлагает ИП открытие расчетного счета, приобретение пакета услуг по эквайрингу и получение кредита под его оборот в быстрые сроки и с минимумом документов. На заемные средства предприниматель может купить продукцию и торговое оборудование, оплатить аренду офиса, оплатить налоги или выдать заработную плату работникам.

Сумма кредита — от 50 тысяч до 1 миллиона рублей на период от 4 месяцев до 1 года. При досрочном погашении банк возвращает до половины от суммы уплаченных процентов.

Главные требования банка Точка к заемщику, являющемуся ИП:

- Эквайринговый оборот — не менее 40 тысяч рублей ежемесячно.

- ИП зарегистрировано от 6 месяцев назад и более.

Размер переплаты фиксированный и прописывается в договоре, а затем автоматически списывается с выручки, получаемой через эквайринг.

ВТБ

Индивидуальный предприниматель может оформить в ВТБ целевой кредит для бизнеса и экспресс-кредит для быстрого решения срочных вопросов в бизнесе.

Оборотное кредитование в ВТБ можно использовать, чтобы профинансировать производственные циклы, пополнить оборотные активы, получить скидки при больших закупочных объемах. Ставка — 10.5% на срок до 36 месяцев. Лимит кредитования — 150 000 рублей.

Решение по заявке ИП на быстрый экспресс-кредит принимается банком уже через день. Благодаря чему он сможет оперативно решить возникшие проблемы и продолжить ведение своего бизнеса. Предельная сумма кредитования — от 500 000 до 5 000 000 рублей под ставку от 13%. Срок действия кредитного договора — до 5 лет. Рекомендуется предоставить залог. Привлечение одного или нескольких поручителей обязательно.

ОТП банк

В нем ИП может оформить кредит на любую цель. Возможна выдача заемных средств без залога. Заемщик может выбрать тип процентной ставки — фиксированная или плавающая. Кредиты в ОТП банке для предпринимателей отличаются длительным сроком кредитования — до 84 месяцев, а также возможностью получения отсрочки по погашению основной задолженности на период до полугода.

Кредитная линейка для бизнеса от ОТП банка представлена двумя продуктами:

- Экспресс. Сумма — от полумиллиона до 1 миллиона рублей на срок от шести месяцев до года. За заемщика должны поручиться владельцы бизнеса с общей долей не менее половины акций.

- Оборот. Классический кредит для расширения своего дела. Максимальная сумма — 15 миллионов рублей с предоставлением залога или привлечением поручителей. Без обеспечения можно получить кредит на сумму не более 3 миллионов рублей. Срок — 3 года.

Промсвязь банк

Онлайн-кредит «Все просто!» можно получить на сумму до 1 миллиона рублей на один год под фиксированную годовую ставку 16,5%. Обеспечение не требуется, решение по заявке принимается в течение суток.

Для подачи заявки необходимо 2 документа — подписанное согласие на обработку персональной информации и отправку запроса в БКИ и карточка 51 за последние полгода.

Банковские кредиты для малого бизнеса

Условия получения льготного кредита на развитие бизнеса определяются внутренними правилами конкретной финансово-кредитной организации. Чтобы получить льготный кредит для малого бизнеса в 2021 году, необходимо подать заявление и приложить к нему:

- копию свидетельства о регистрации предприятия/компании;

- учредительную документацию;

- копию паспорта руководителя;

- выписку из ЕГРИП или ЕГРЮЛ;

- согласие на обработку персональных данных;

- бизнес-план.

После рассмотрения заявки и тщательного изучения представленной документации банк выносит предварительное решение — одобрение или отклонение. Первый вариант предполагает дальнейший сбор документов:

- справки из финансово-кредитной организации, в которой обслуживается предприниматель, о состоянии картотеки № 2;

- справки из налоговой службы об отсутствии/наличии задолженности перед внебюджетными и бюджетными фондами, а также справки о расчетных счетах (может быть заменена письмом из налоговой инспекции об отказе предоставления обозначенной справки);

- справки о транзакциях по расчетным счетам за последние 12 месяцев;

- справки об отсутствии/наличии задолженности по договорам залога и поручительства, а также по кредитным соглашениям;

- карточки с образцами печатей и подписи ИП (только для индивидуальных предпринимателей);

- налоговой декларации;

- документации по официальной финансовой и управленческой отчетности;

- копии лицензии на право заниматься определенным видами предпринимательской деятельности;

- расшифровки основных статей баланса;

- документы о праве собственности на принадлежащее предпринимателю имущество (ПСМ, ПТС, договор купли-продажи систем и оборудования и другие);

- документов на используемые площади (договор купли-продажи склада или офисного помещения, свидетельство о праве собственности и прочие);

- действующих соглашений с основными поставщиками или договора о сдаче недвижимости в аренду (для арендодателей);

- документации по обеспечению кредита (в зависимости от типа залогового имущества);

- договора по целевому кредитованию;

- оригинала или заверенной копии нотариальной доверенности, подтверждающая полномочия представителя (если кредит оформляется при участии третьего лица).

Окончательное решение банк принимает только после подробного рассмотрения всей представленной документации.

https://youtube.com/watch?v=ybHOxkWVn6g

Может ли ИП купить квартиру?

ИП, как субъект предпринимательства, вправе подать кредитную заявку в банк на оформление ипотеки, при этом возможно приобретение как объектов коммерческой недвижимости, так и жилых помещений.

При рассмотрении заявки финансовая организация отдает предпочтение предпринимателям, которые:

- имеют сформированную кредитную историю ИП, без просрочек и невыплат;

- применяют в работе общую систему налогообложения;

- функционируют стабильно на протяжении всего календарного года, доходы не зависят от сезона;

- могут убедительно доказать собственную платежеспособность.

Важно: судимость или запятнанная кредитная репутация физического лица (даже до получения статуса ИП) могут стать причиной отказа в выдаче ипотечного кредита. Чтобы повысить свои шансы на получение ипотеки, ИП может комплексно подойти к вопросу финансового обеспечения будущего кредита – предоставить платежеспособных поручителей/созаемщиков, иметь документальное подтверждение наличия ликвидных активов

Чтобы повысить свои шансы на получение ипотеки, ИП может комплексно подойти к вопросу финансового обеспечения будущего кредита – предоставить платежеспособных поручителей/созаемщиков, иметь документальное подтверждение наличия ликвидных активов.

Следует иметь в виду, что ипотека для ИП – достаточно обременительный вариант приобретения жилья. Условия предоставления кредита на покупку недвижимости не слишком выгодны:

- максимальный срок предоставления ипотеки ограничивается 10 годами;

- процентная ставка для ИП выше, чем для физического лица, оформляющего ипотеку в том же банке;

- начальный взнос составляет 25-30%;

- сумма ипотеки лимитирована и составляет 5-7 миллионов рублей.

Если ИП имеет возможность оформить ипотеку не на себя, а на иного члена семьи, то целесообразно просчитать все возможные варианты и выбрать наиболее выгодный для себя.

Для благополучного решения вопроса с кредитованием ИП важно соблюдать несколько правил:

- соблюдать прозрачность в финансовой и отчетной документации;

- «подстраховаться» предоставлением в банк максимального количества документов и справок, подтверждающих платежеспособность ИП;

- тщательно изучать специализированные банковские программы кредитования, ориентированные на субъекты малого бизнеса;

- поддерживать положительную кредитную историю.

При возникновении необходимости в дополнительных финансах целесообразно обратиться в «свой» банк. Активное движение денег через расчетный счет и серьезные обороты – аргументы в пользу выдачи кредита ИП на лояльных условиях.

Оформить кредит на 2 года

Для решения непредвиденных финансовых трудностей можно выбрать нецелевой кредит. При помощи данного раздела можно сравнить условия по кредитам на два года от 71 местного банка и оформить онлайн заявку через сайт. Вся информация представлена в таблице, которую можно сортировать по интересующим критериям.

Без справки о заработной плате, можно получить кредитные средства в Альфа-Банке, Банке Жилищного Финансирования и Восточном Банке, но годовая ставка будет значительно выше установленной.

Требования и перечень документов

В большинстве кредитных организаций выдвигаются к заявителям минимальные требования:

- наличие гражданства Российской Федерации;

- возрастные требования к заявителям не менее 14 лет и не более 60 лет;

- иметь постоянное место работы и длительность трудового стажа не менее 12 месяцев;

- подтверждение получения неизменного ежемесячного дохода соответствующего размера.

Регистрация в регионе оформления кредита необходима в Банке Россия, Ставропольпромстройбанке и Московском Индустриальном Банке.

Без бумажной волокиты – только при наличии паспорта можно получить положительный ответ в Тинькофф Банке, Совкомбанке и Сбербанке России.

СМП Банк выдает кредиты на сумму до 1 200 000 рублей, на срок до 2 лет с ответом по кредитной заявке от 1 до 10 дней. Кредитные средства могут быть использованы на решение срочных финансовых проблем.

Условия предоставления кредитов

Самыми популярными банковскими учреждениями, которые выдают кредитные средства на два года, являются Газпромбанк, Совкомбанк и Норвик Банк.

Среди 203 программ от 71 банка минимальная процентная ставка у Сбербанка России, который выдает заем в размере 10 000 000 рублей на срок до 197 месяцев после предъявления оригинала паспорта с российским гражданством. Для оформления необходимо просто заполнить анкету на сайте банка, срок принятия решения от 1 до 3 дней.

Для клиентов, которым необходима крупная сумма на решение срочных финансовых проблем, Автоградбанк советует самый оптимальный продукт «На любые цели с обеспечением», сроком до двух лет:

- максимальная сумма не более 100 000 000 рублей;

- годовая процентная ставка для физических лиц – 13,5%.

При этом вся процедура оформления онлайн заявки займет примерно 30 минут, ответ по кредиту от 1 до 3 дней.

Под залог жилья или авто можно получить одобрение в Автоградбанке, Азиатско-тихоокеанском банке и Ак Барсе, в таком случае максимально доступная сумма заимствования будет до 85% от оценочной стоимости обеспечения.

Без предоставления залога можно взять незначительную сумму на небольшой срок в Абсолют Банке, Азиатско-тихоокеанском банке и Ак Барсе.

Что будет, если не выполнить требования

В этом случае кредит с процентами необходимо выплатить за три месяца — это период погашения.

Если банк установит, что заёмщик не выполнил условия во время первой проверки — в ноябре 2020, то нужно будет вернуть задолженность тремя платежами: 28 декабря 2020 года, 28 января 2021 года, 1 марта 2021 года. Если банк обнаружит это при второй проверке — в марте 2021 года, то погасить кредит нужно так же за три месяца: 30 апреля, 30 мая и 30 июня 2021 года.

В это время проценты продолжат начисляться — не только на сумму основного долга, которую предоставил банк, но и на проценты, накопились ранее.

Например, ИП Сидоров Иван Михайлович получил в кредит 300 000 рублей в августе 2020 года. За 4 месяца к ним добавились проценты — 2 000 рублей. Если предприниматель не выполнит условия кредита во время базового периода, то после 1 декабря проценты будут начисляться не на 300 000 рублей, а на 302 000 рублей.

В период погашения льготные 2% больше не применяются. Вместо них используется стандартная ставка, которая устанавливается в кредитном договоре.

Давыдов Владимир, начальник управления продаж продуктов электронного бизнеса ПАО «Промсвязьбанк»:«Если заемщик нарушает условия программы, то надо будет вернуть всю сумму кредита (с учетом начисленных процентов) в течение трёх месяцев со ставкой 12%».

Совет

Кредит на восстановление деятельности стоит брать, если с 1 июня вы уволили меньше 20% работников и планируете сохранить свою команду. В противном случае списать долг не получится, и средства придётся возвращать по более высокой ставке.

Какую сумму можно взять

Предприятие или ИП не могут самостоятельно определить сумму, которую они хотят взять. Она рассчитывается из количества работников и районных коэффициентов по следующей формуле:

Данная формула была опубликована на сайте ФНС России. То есть правительство возмещает не только размер МРОТ на каждого сотрудника, но и размер страховых взносов с заработной платы (коэффициент 1.3 в формуле).

Пример: ООО «Ромашка» относится к наиболее пострадавшим предприятием и осуществляет деятельность в Москве. Количество работников на 01.06.2020 – 20. Заработная плата у всех сотрудников не меньше МРОТ. Никакие надбавки к заработной плате на предприятии не делаются. Регионального коэффициента нет, так как Москва. Заявление на получение кредита было оформлено10 июня, договор был заключен 15 июня 2020 года. Какая сумма кредита будет прописана в договоре?

Решение: Так как кредит был оформлен 15 июня, то количество полных месяцев – 5 (с июля по ноябрь включительно). Сумма кредита составит 1 576 900 рублей (12 130 руб. × 1.3 × 20 чел. × 1 × 1 × 5 мес.)

Стоит отметить, что сумма кредита перечисляется не единовременно, а ежемесячно. Максимальный размер первой выплаты, который может получить фирма равен расчетному размеру оплаты труда на всех сотрудников за 2 месяца, то есть:

Во втором и последующих месяцах сумма кредита должна перечисляться в пределах лимита.

Если смотреть по ранее рассмотренному примеру, то ООО «Ромашка» получит в июле и августе 630 760 рублей. Оставшаяся часть кредитных средств будет перечисляться ежемесячно в пределах лимита (то есть в сумме не более 630 760 рублей) до момента полной выплаты.

Ответы на часто задаваемые вопросы от RichPro.ru ?

Тематика кредитования индивидуальных предпринимателей достаточно широкая. Поэтому осветить ее полностью в рамках одной публикации невозможно.

Однако вопросов возникает достаточно много. Чтобы сэкономить нашим читателям время, мы приводим ответы на самые популярные из них.

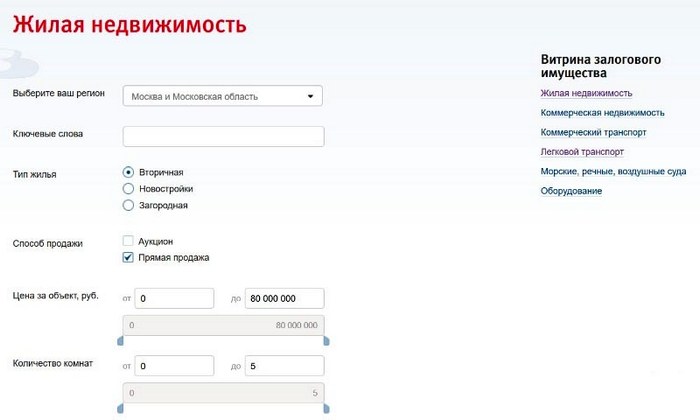

Вопрос 1. Где можно взять кредит для ИП под залог недвижимости?

Наличие залога позволяет повысить вероятность получения одобрения по заявке на займ.

Банки предлагают предпринимателям несколько вариантов кредитов под залог:

- Потребительские кредиты для физических лиц. Их размер зависит от стоимости предоставляемого в обеспечение имущества. При покупке на полученные средства недвижимости срок возврата может превышать 20 лет. Однако некоторые банки не предоставляют такие займы индивидуальным предпринимателям.

- Экспресс-кредиты. Их преимуществом является высокая скорость одобрения и выдачи. Однако их также характеризуют высокие процентные ставки и небольшая сумма займа.

- Кредиты, разработанные непосредственно для ИП. Придется представить достаточно большой пакет документов, включающий в том числе финансовую отчетность. По причине высокого риска ставки по таким программам достаточно высокие.

Займы в банках всегда самые выгодные. Однако есть и другие участники финансового рынка, которые выдают деньги в долг:

- Ломбард может выдать деньги под залог. Особенностями такого займа являются высокая ставка и заниженная оценочная стоимость имущества. Если не вернуть кредит вовремя, право собственности на заложенное имущество перейдет ломбарду.

- Кредитный союз – кооператив, который имеет статус некоммерческой организации. Вступать в него стоит, если предполагаются регулярные потребности в денежных средствах. Займы членам кооператива выдаются по заниженной ставке.

- Микрофинансовые организации выдают деньги достаточно быстро практически всем, не проводя серьезную проверку. Однако ставки здесь слишком высокие и могут достигать 1% в день.

- Частные инвесторы представляют собой физических лиц, которые дают свои деньги в долг на заранее оговоренных условиях. Однако в сфере частного кредитования действует достаточно много мошенников.

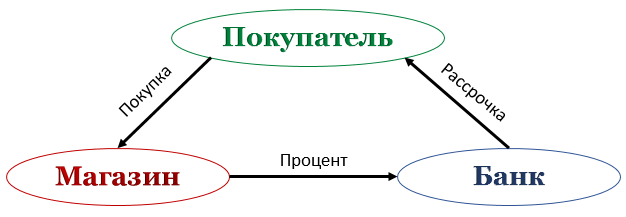

Вопрос 2. Как получить потребительский кредит для ИП?

Кредиты, предназначенные специально для предпринимателей, отличаются достаточно большим пакетом документов. Далеко не каждый ИП желает собирать так много бумаг, поэтому они решаются на оформление потребительского кредита.

Ситуация значительно упрощается, если ИП одновременно работает по найму. В этом случае можно в заявке указать именно это место работы.

В ином случае, скорее всего, придется искать программы, специально предназначенные для собственников бизнеса. Однако в этом случае потребуются дополнительные документы и обеспечение.

Больше информации о предоставлении потребительского кредита в нашей специальной публикации.

Вопрос 3. Стоит ли брать займы индивидуальным предпринимателям у частных лиц?

Сегодня далеко не все индивидуальные предприниматели по разным причинам могут получить деньги в долг в банках и других организациях. Поэтому актуальность частных займов непрерывно растет.

Чаще всего частные займы выдаются с использованием следующих документов: расписка и кредитный договор. В них обязательно должна содержаться следующая информация:

- данные паспорта кредитора и заемщика;

- сумма займа и валюта кредитования;

- процентная ставка, а также способ ее расчета;

- срок возврата займа;

- привлечение залога.

При получении кредита у частного лица предприниматель должен быть готовым к высокой процентной ставке.

Заемщик заранее должен просчитать все расходы и понять, сможет ли он своевременно вернуть займ. Особенно это касается кредитов под залог, ведь здесь есть риск потери имущества.

Кроме того, до оформления кредита следует изучить максимум информации о мошенничестве в сфере частного кредитования

Важно понять, какие способы используют злоумышленники и научиться их вычислять

Выплата кредита и начисленных в базовый период процентов при невыполнении условий для списания (первый платеж 28 декабря 2020)

3.1 На дату уплаты отражена в расходах в НУ 1/3 начисленных за базовый период процентов по кредитному договору

3.2 На дату уплаты включена в основной долг в НУ 1/3 начисленных за базовый период процентов по кредитному договору

Документ «Операция» (рис. 1):

- Раздел: Операции – Операции, введенные вручную.

- Кнопка Создать. Вид документа – «Операция».

- Заполните табличную часть по кнопке Добавить:

Проводка 1:

- В колонке Дебет укажите счет 91.02 «Прочие расходы» и аналитику к нему (субконто1: выберите (при необходимости создайте новую) статью прочих доходов и расходов с видом статьи «Проценты, начисленные в соответствии со статьей 269» и установленным флажком «Принимается к налоговому учету»).

- В колонке Кредит укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (субконто1: выберите банк, предоставивший кредит; субконто2: выберите кредитный договор).

- Колонку Сумма не заполняйте.

- В колонках Сумма НУ Дт и Сумма НУ Кт укажите сумму в размере 1/3 начисленных процентов за базовый период, подлежащую уплате (в примере 1 323,56 / 3 = 441,19).

Проводка 2:

- В колонке Дебет укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (банк, предоставивший кредит, и кредитный договор).

- В колонке Кредит укажите счет 66.01 «Краткосрочные кредиты» и аналитику к нему (банк, предоставивший кредит, и кредитный договор).

- Колонку Сумма не заполняйте.

- В колонках Сумма НК Дт и Сумма НУ Кт укажите сумму в размере 1/3 начисленных процентов за базовый период, подлежащую уплате (та же сумма, что и в проводке 1).

- Кнопка Записать и закрыть.

Рис. 1

Рис. 1

Рис. 2

По кнопке посмотрите результат проведения документа (рис. 3).

Рис. 3

Рис. 3

Как долго можно не платить по кредиту на восстановление деятельности

Всем заёмщикам не нужно гасить кредит в течение базового периода — до 1 декабря 2020 года. За это время начисляются проценты по ставке 2%. Их так же не требуется выплачивать — они добавятся к основному долгу.

Чтобы продолжить пользоваться льготной ставкой после 1 декабря 2020 года, во время базового периода нужно соблюсти 2 условия.

1. Количество работников — не меньше 80% от численности, которая была 1 июня 2020 года.

Это условие должно выполняться на конец каждого месяца, когда заёмщик пользуется кредитом. Данные о количестве сотрудников банк получает от ФНС.

2. Бизнес не закрывается.

Это значит, что до 25 ноября 2020 года предприниматель не прекратил деятельность, компания не находится в процессе ликвидации, не ведётся процедура банкротства, работа не приостановлена.

Соблюдает ли предприниматель или юрлицо эти условия, банк проверит в ноябре 2020 года. Если да, то заёмщик сможет и дальше не выплачивать кредит — до 1 апреля 2021 года. Это время (с 01.12.2020 до 01.04.2021) называется периодом наблюдения. В течение него:

- ставка по кредиту остаётся 2%;

- вносить проценты ежемесячно не требуется.

В марте 2021 года банк снова проверит заёмщика. Это нужно, чтобы определить, можно ли списать задолженность по кредиту или деньги придётся возвращать.

Условия списания кредита под 2 процента

- На конец каждого месяца на предприятии по-прежнему должно оставаться больше 80% сотрудников в сравнении с численностью на 1 июня 2020 года;

- необходимо, чтобы бизнес продолжал работать;

- зарплата сотрудников должна быть не меньше МРОТ, то есть 12 130 рублей.

Это правило распространяется и на тех, кто работает неполный день.

Например, продавец работает на полставки. По штатному расписанию для этой должности предусмотрена зарплата 20 000 рублей. Продавец получает половину этой суммы — 10 000 рублей в месяц, то есть меньше, чем МРОТ. Значит, компания–работодатель не выполнила условия льготного кредитования.

Кредит спишут полностью (и основной долг, и проценты), если на 1 марта 2021 года компании или предпринимателю удастся сохранить более 90% работников от их количества на 1 июня 2020 года. Если же останется от 80 до 90% штата — то спишут половину задолженности. Оставшуюся часть нужно будет вернуть.

Когда могут поднять ставку по ипотеке?

В целом размер процентной ставки по льготной ипотеке должен составлять 2% годовых. Кредитная организация по своему желанию может предусмотреть более низкие ставки.

Что касается роста ставок, то произойти это может только в редких заранее прописанных случаях. Например, в кредитном договоре может быть указано небольшое повышение ставки в период с предоставления кредитных средств до дня госрегистрации залога.

Если заемщик откажется заключать договор личного страхования и страхования жилого помещения, то это также может привести к росту ставок. Правда, повышение не должно быть более 1 процентного пункта.

Перед тем, как озвучить еще одно условие возможного роста ставок, отметим, что все покупатели жилья в рамках льготой ипотеки в обязательном порядке должны регистрироваться в приобретенной квартире или доме. Нельзя, например, купить квартиру на Дальнем Востоке, пользуясь выгодной ставкой в 2 процента, при этом не снимаясь с регистрационного учета в Воронеже. Придется выписаться из своего прежнего жилья и встать на учет по месту новой покупки. Сделать это нужно в течение 270 дней после оформления всех прав собственника в отношении купленных квадратных метров. У покупателя должна быть регистрация по данному месту, как минимум в течение 5-летнего срока.

Заемщикам нужно будет на регулярной основе отчитываться перед банком о факте своей регистрации. Если этого не делать, то ставка по выданному кредиту может увеличиться.

Учет процентов, начисленных в периоде погашения (февраль — март 2021)

8.1 Уплачены проценты по кредиту за период с 1 февраля по 1 марта

Документ «Списание с расчетного счета» (рис. 1):

Создайте, заполните и проведите документ аналогично операции 4.1.

Рис. 1

По кнопке посмотрите результат проведения документа (рис. 2).

Рис. 2

8.2 Признаны в расходах в НУ уплаченные проценты по кредиту (начисленные за февраль 2021)

8.3 Признаны в расходах в НУ уплаченные проценты по кредиту (начисленные за 1 марта 2021)

Документ «Операция» (рис. 3).

- Раздел: Операции – Операции, введенные вручную.

- Кнопка Создать. Вид документа – «Операция».

- Заполните табличную часть по кнопке Добавить:

Проводка 1 (проценты за февраль 2021):

- В колонке Дебет укажите счет 91.02 «Прочие расходы» и аналитику к нему (субконто1: выберите статью прочих доходов и расходов с видом статьи «Проценты, начисленные в соответствии со статьей 269» и установленным флажком «Принимается к налоговому учету» (как в операции 3.1)).

- В колонке Кредит укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (субконто1: выберите банк, предоставивший кредит; субконто2: выберите кредитный договор).

- Колонку Сумма не заполняйте, т.к. ранее проценты уже были учтены в бухгалтерском учете

- В колонках Сумма Ну Дт, Сумма Ну Кт укажите сумму начисленных за февраль процентов, подлежащую уплате.

Проводка 2 (проценты за 1 марта 2021):

- В колонке Дебет укажите счет 91.02 «Прочие расходы» и аналитику к нему (субконто1: выберите статью прочих доходов и расходов с видом статьи «Проценты, начисленные в соответствии со статьей 269» и установленным флажком «Принимается к налоговому учету» (как в проводке 1)).

- В колонке Кредит укажите счет 66.02 «Проценты по краткосрочным кредитам» и аналитику к нему (субконто1: выберите банк, предоставивший кредит; субконто2: выберите кредитный договор).

- В колонках Сумма, Сумма Ну Дт, Сумма Ну Кт укажите сумму начисленных за 1 марта процентов, подлежащую уплате.

- Кнопка Записать и закрыть.

Рис. 3

Рис. 3

8.4 Уменьшение / погашение ОНА в связи с уплатой процентов по кредиту

В связи с уплатой 1 марта 2021 процентов по кредиту, начисленных за февраль 2021, при выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02» формируется проводка Дт 09 КТ 99.02.О на сумму сторно ранее признанного ОНА по процентам (из расчета 20% от суммы уплаченных процентов).

Для контроля за погашением кредита и процентов сформируйте отчет Оборотно-сальдовая ведомость по счету для счета 66 по показателям БУ и НУ с группировкой по субсчетам (рис. 4):

Рис. 4