Как и где студенту без работы взять кредит?!

Содержание:

- Порассуждаем, есть ли альтернатива, где можно взять кредит студенту?

- Кредитные карты студентам

- Кредит лицам с 18 лет на образование

- Похожие потребительские кредиты для студентов во всей России от других банков

- Потребительский кредит для студентов

- Какие микрофинансовые компании подходят для выдачи займов студентам

- Дополнительные варианты получения займов для студента

- Требования к получателям денег

- Сравнительная таблица банков

- Кредитная карта, как альтернатива потребительскому займу

- Льготная программа кредитования с государственной поддержкой

- Образовательный кредит для студентов

- Можно ли взять кредит восемнадцатилетним

- Условия кредитования и требования к студентам

- Возможные варианты получения займа

- Молодежные кредитные карты

Порассуждаем, есть ли альтернатива, где можно взять кредит студенту?

Другого способа взять кредит без справок студенту 18 лет – практически нет. В ломбарде больше переплата, не всегда есть адекватная ценная вещь, которую можно заложить. Да и сами ломбарды неохотно выдают ссуды студенту. А если у него на этот момент отсутствует паспорт (а он может быть, и утерян) – получить деньги можно только в онлайн режиме. При обналичивании через банкомат паспорт также не нужен. Не нужен он и при погашении через терминал, кассу банка.

Во многих случаях, потребительские займы – это необходимость, поскольку не всегда удается накопить нужную сумму, либо жизнь преподносит сюрпризы. Студенческий кредит с 18 лет без работы, с минимальным доходом, без поручителя – отличный способ начать самостоятельную финансовую жизнь, сформировать с юного возраста отличную кредитную историю и получить первый жизненный опыт общения с деньгами и финансовыми организациями. Для восемнадцатилетних граждан доступны следующие виды кредитования физических лиц:

- Образовательный кредит

- Товарный кредит

- Микрозайм в МФК или МКК

- Выпуск кредитной карты

- Потребительский заём с залогом или поручителем (в качестве поручителя может выступить один из родителей с официальным трудоустройством).

Взять серьёзный кредит в будущей, взрослой жизни будет проще, например, для стартового капитала в бизнесе. При повторном обращении организация может выдать более серьёзную сумму, учитывая аккуратный возврат денег.

Ну, что студент, подытожим реальность займа?

Теперь взять кредит с 18 лет студентам не только реально, но и выгодно! Процентная ставка потребительского займа в МФК и МКК хоть и выше, но не существенно. Другие преимущества оставляют этот вид кредита вне конкуренции:

- простота и срочность при оформлении,

- минимальный пакет документов, выдаются кредиты с 18 лет по паспорту гражданина РФ,

- комфорт при оформлении,

- высока вероятность позитивного решения,

- отсутствие скрытых комиссий,

- нет штрафа за досрочное погашение,

- не нужен трудовой стаж,

- удобство погашения,

- отсутствуют поручители,

- возможность пролонгации,

- можно взять второй микрозайм в другой компании, если срок погашения первого ещё не наступил.

Разумеется, есть и минусы. Нужно проходить проверку персональных данных, придется платить проценты, есть риски нарваться на не порядочных кредиторов. Но для 18-ти летнего студента кредит – отличное предложение, которое недавно появилось на рынке финансовых услуг. Быстро, удобно, доступно. Это интересное предложение развивает сферу микрокредитования, делает её конкурентоспособной среди других банков и финансовых организаций.

4

Кредитные карты студентам

Многие банки готовы работать с такой рискованной категорией заемщиков как студенты. Логика проста – нищий студент через несколько лет может перейти в разряд экономически самостоятельных граждан с постоянным источником дохода, потенциального клиента. Но никакие перспективы не заставят банк рисковать своими средствами. Поэтому кредитные программы для студентов, как правило, предполагают выдачу кредитных карт с небольшим лимитом и под высокую процентную ставку. Период беспроцентного погашения по таким картам не превышает двух месяцев. Есть банки, которые предлагают молодым людям студенческие карты при наличии зачетки или студенческого билета.

Кредит лицам с 18 лет на образование

Займ на оплату образования в России не пользуется популярностью, например, как заграницей и мало молодых людей вообще о них знают.

Особенностью займа на оплату образования является то, что его сумма будет равняться стоимости обучения. И срок погашения будет намного больше, нежели при обычном кредите.

Список банков, предлагающих студенческий кредит:

- Кубань Кредит.

- Почта Банк.

- Запсибкомбанк.

- Кубань Кредит

В банке можно получить кредит для оплаты любого государственного обучения.

Главными требованиями являются то, что студент должен быть старше 18 лет и иметь трудовой опыт минимум полгода.

После заключения договора банк самостоятельно переводит деньги на счет учебного заведения.

Запсибкомбанк

Кредит на оплату образования в любом государственном вузе Запсибкомбанк позволяет оформить своим клиентам без подтверждения наличия постоянного дохода и справок.

Но в таком случае существенно взрастает годовой процент. Непосредственно студент не может оформить такой займ самостоятельно, он будет выступать в роли созаемщика.

А главный заемщик (родственник) обязан иметь прописку в регионе, где находится отделение банка и трудовой стаж не меньше полугода.

Деньги будут поступать на счет учебного заведения по мере необходимости уплаты образования.

Почта банк

Чтобы получить кредит на оплату образования в Почта банк, лицо должно быть старше 18, а также официально проработать минимум 3 месяца.

Деньги поступают на счет по мере нужды вуза, а задолженность можно начать погашать после окончания учебного заведения.

Но далеко не все вузы поддерживают связь с ПочтаБанк, список доступных для оплаты кредитными средствами учебных заведений доступен на официальном сайте банка.

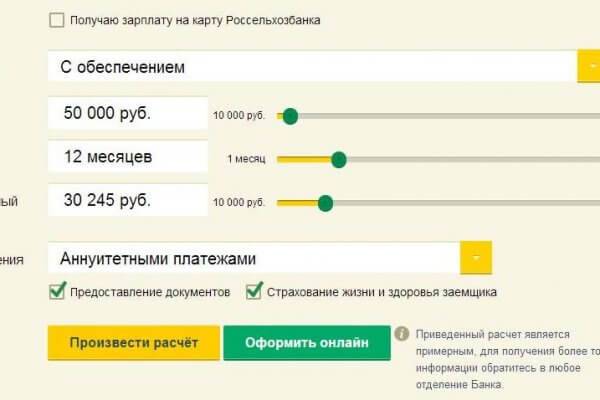

Похожие потребительские кредиты для студентов во всей России от других банков

| Банка-яя-а | Программа и процентная ставкаставка нижеставка выше | Обеспечениеи подтверждениеменьше требованийбольше требований | Прочиеусловия | Оформить | |

|---|---|---|---|---|---|

|

от 3,25 % ежемес. платеж от 16 961 ₽переплата от 3 538 ₽ |

залогпоручительствоподтверждение дохода |

На счет Стаж работы от 6 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все о кредите | |||||

|

от 5,4 % ежемес. платеж от 17 158 ₽переплата от 5 898 ₽ |

залогпоручительствоподтверждение дохода |

На счет / На карту Стаж работы от 12 мес. – общий трудовой стаж |

Отправить заявкуПодробнее | ||

| Все о кредите | |||||

|

от 5,4 % ежемес. платеж от 17 158 ₽переплата от 5 898 ₽ |

залогпоручительствоподтверждение дохода |

На счет / На счет в стороннем банке / На карту Стаж работы от 12 мес. – общий трудовой стаж |

Отправить заявкуПодробнее | ||

| Все о кредите | |||||

|

от 5,9 % ежемес. платеж от 17 204 ₽переплата от 6 449 ₽ |

залогпоручительствоподтверждение дохода | На счет | Отправить заявкуПодробнее | ||

| Все о кредите | |||||

|

от 6,5 % ежемес. платеж от 17 259 ₽переплата от 7 111 ₽ |

залогпоручительствоподтверждение дохода |

На счет Стаж работы от 6 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все о кредите | |||||

|

6,9 % ежемес. платеж 17 296 ₽переплата 7 553 ₽ |

залогпоручительствоподтверждение дохода |

Страхование закладываемого объекта недвижимости от рисков утраты и повреждения Наличными / На карту Стаж работы от 4 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все о кредите | |||||

|

от 6,9 % ежемес. платеж от 17 296 ₽переплата от 7 553 ₽ |

залогпоручительствоподтверждение дохода |

На карту Стаж работы от 4 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все о кредите | |||||

|

Нужны только паспорт и СНИЛС |

от 6,9 % ежемес. платеж от 17 296 ₽переплата от 7 553 ₽ |

залогпоручительствоподтверждение дохода | На карту | Отправить заявкуПодробнее | |

| Все о кредите | |||||

|

от 6,9 % ежемес. платеж от 17 296 ₽переплата от 7 553 ₽ |

залогпоручительствоподтверждение дохода |

На счет Стаж работы от 6 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все о кредите | |||||

|

от 6,9 % ежемес. платеж от 17 296 ₽переплата от 7 553 ₽ |

залогпоручительствоподтверждение дохода |

На счет / На счет в стороннем банке Стаж работы 4 мес. |

Отправить заявкуПодробнее | ||

| Все о кредите | |||||

|

от 6,9 % ежемес. платеж от 17 296 ₽переплата от 7 553 ₽ |

залогпоручительствоподтверждение дохода |

На счет / На счет в стороннем банке Стаж работы от 4 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все о кредите | |||||

|

от 6,9 % ежемес. платеж от 17 296 ₽переплата от 7 553 ₽ |

залогпоручительствоподтверждение дохода |

На счет / На счет в стороннем банке Стаж работы от 4 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все о кредите | |||||

|

6,9 % ежемес. платеж 17 296 ₽переплата 7 553 ₽ |

залогпоручительствоподтверждение дохода |

На карту Стаж работы от 4 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все о кредите | |||||

|

8 % ежемес. платеж 17 397 ₽переплата 8 772 ₽ |

залогпоручительствоподтверждение дохода |

На счет / На счет в стороннем банке Стаж работы от 6 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все о кредите | |||||

|

от 8,9 % ежемес. платеж от 17 481 ₽переплата от 9 772 ₽ |

залогпоручительствоподтверждение дохода | На карту | Отправить заявкуПодробнее | ||

| Все о кредите | |||||

|

от 9,7 % ежемес. платеж от 17 555 ₽переплата от 10 663 ₽ |

залогпоручительствоподтверждение дохода |

Страхование имущества, принимаемого Банком в залог на весь срок кредита На счет Стаж работы от 6 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все о кредите | |||||

|

от 9,9 % ежемес. платеж от 17 573 ₽переплата от 10 886 ₽ |

залогпоручительствоподтверждение дохода | На карту | Отправить заявкуПодробнее | ||

| Все о кредите | |||||

|

от 10 % ежемес. платеж от 17 583 ₽переплата от 10 998 ₽ |

залогпоручительствоподтверждение дохода |

Страхование принимаемого Банком в залог имущества На счет Стаж работы от 12 мес. |

Оформить в банкеПодробнее | ||

| Все о кредите | |||||

|

от 11,9 % ежемес. платеж от 17 760 ₽переплата от 13 124 ₽ |

залогпоручительствоподтверждение дохода |

Страхование закладываемого объекта недвижимости от рисков утраты и повреждения Наличными / На карту Стаж работы от 4 мес. на последнем месте |

Отправить заявкуПодробнее | ||

| Все о кредите | |||||

|

от 12 % ежемес. платеж от 17 769 ₽переплата от 13 237 ₽ |

залогпоручительствоподтверждение дохода |

На счет Стаж работы от 6 мес. |

Отправить заявкуПодробнее | ||

| Все о кредите |

Потребительский кредит для студентов

С точки зрения банковского кредитного менеджера, заемщик из студента неважный. Одно дело, когда студент работает, получает хорошую зарплату и ничем не отличается от более взрослых, респектабельных, клиентов. А вот если весь его доход – грошовая стипендия, которая в следующем семестре то ли будет, то ли нет? Или, и того хуже, заемщик может надеяться только на карманные деньги от родителей? Может ли такой заемщик рассчитывать на одобрение своей кредитной заявки? И есть ли возрастной ценз для получателей кредитов?

Если студент имеет собственный постоянный источник дохода, то для получения кредита ему понадобится стандартный пакет документов:

• российский паспорт с регистрацией в том регионе, где расположен банк-кредитор (оригинал и копия),

• документальное подтверждение доходов не менее чем за три месяца (банк может предложить оформить как стандартную справку на 2 НДФЛ, так и заполнить собственный бланк, который необходимо подписать у работодателя);

• документ, подтверждающий трудоустройство заемщика (справка или трудовая книжка);

• документы, подтверждающие право собственности на имущество (если кредит оформляется под залог).

Если студент не работает, то в качестве документа, подтверждающего доход, можно предъявить справку о получении стипендии или выписку с банковского счета, если стипендия выплачивается в безналичной форме. Кредит может быть выдан, если банк получит обеспечение кредитных обязательств в виде залога (заемщик либо сам должен владеть имуществом, либо воспользоваться собственностью другого залогодателя, чаще всего – родителей или родственников). Наличие взрослого поручителя или созаемщика со стабильными доходами и постоянным местом работы увеличивает шансы студента получить кредит.

Какие микрофинансовые компании подходят для выдачи займов студентам

Увы, банки займы для студентов выдают весьма неохотно. Дело в том, что лица, не предоставляющие справки о доходах, невольно вызывают недоверие, поэтому получить кредит им сложнее. Несмотря на то что многие студенты работают или подрабатывают, необходимого документа им не получить. Причина – неофициальное трудоустройство.

Выходит, что единственным официальным источником дохода для учащихся университетов является стипендия. Однако, на сегодняшний день для получения стипендиальных выплат необходимо соблюдать некоторые правила:

- учиться на «отлично»;

- не иметь прогулов и пропусков;

- иметь льготы.

Льготникам в этом плане проще, а вот имея неофициальную работу с нестабильным графиком, бывает трудно обойтись без пропусков. Для получения высоких оценок тоже следует постараться, а как это сделать, если ночью работал? Поэтому банки считают студентов неблагонадёжными клиентами с сомнительной платёжеспособностью.

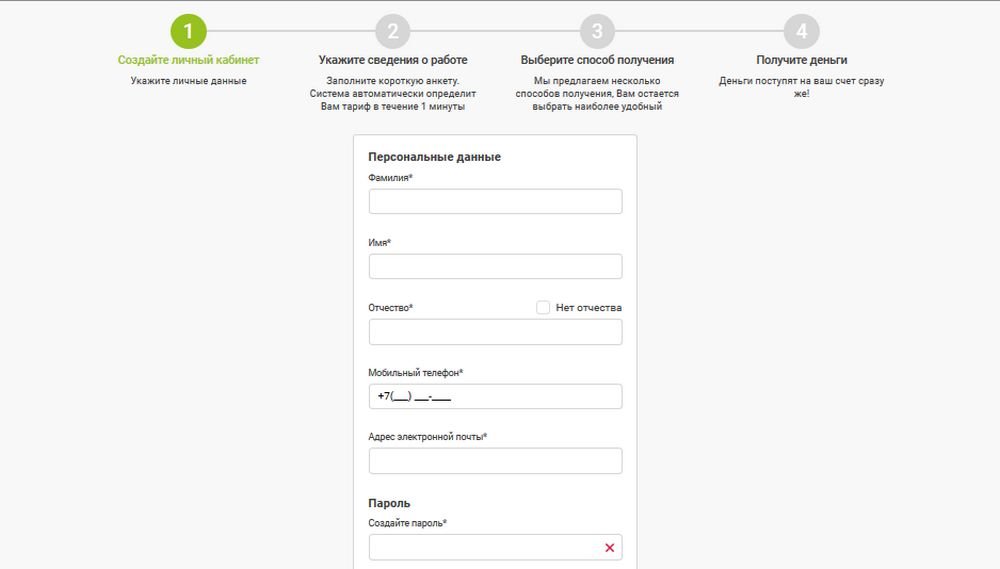

А вот оформить онлайн-займы для студентов можно просто и быстро. Не нужно упрашивать начальника выдать справку или объяснять компании, что вы – лицо, вполне способное выплатить долг и погасить кредит вовремя. Заявку для займа на карту для студентов без предоплаты можно быстро оформить на сайте кредитора. При этом не требуется никаких справок, кучи документов и поручителей. Для этого необходимо всего несколько простых условий:

- возраст от 18 лет;

- доступ к сети;

- паспорт, идентификационный код, карта банка, на которую будут перечислены деньги;

- свободных 15-20 минут.

Решение о возможности выдачи кредитных средств в 90% случаев положительное. Благосклонное влияние оказывает стабильный заработок студента. Если такового не имеется – не спешите расстраиваться. Многие компании готовы предоставить кредит и неработающему лицу.

Дополнительные варианты получения займов для студента

В зависимости от целевого назначения кредитных средств можно оформить следующие виды займов для лиц старше 18 лет:

- Торговый кредит — оформляется в магазинах бытовой техники, мебели, турагентствах представителями различных банков на покупку необходимых товаров (к примеру, банк Хоум Кредит кредитует заемщиков с 18 лет).

- Займ в микрофинансовой организации — быстрый способ получить желаемую сумму без многочисленных справок о доходах и документов, но под высокий процент.

- Образовательный кредит — при целевом использовании кредита исключительно на образование студента целесообразнее всего брать именно такой вид кредита, так как по нему предполагаются льготные условия, сниженная процентная ставка и возраст заемщика с 14 лет.

- Получение кредитной карты — наиболее удобный вариант получения кредита для молодых людей (многие банки выдают кредитки лицам с 18 лет, однако потребуется подтверждение доходов).

Студент старше 18 лет, имеющий возможность официально подтвердить свою платежеспособность, вполне может рассчитывать на получение кредита. Помимо потребительских кредитов наличными деньгами банки предлагают для молодых людей оформить торговый или образовательный кредит, а также получить кредитную карту. Для большей вероятности одобрения кредитной заявки лучше предоставить гарантию в виде поручительства третьего лица, имеющего стабильный источник дохода и в возрасте от 21 года.

Требования к получателям денег

Кредиторы выдвигают минимальные требования к заемщикам. Чтобы взять займ на карту, достаточно соответствовать простым требованиям:

- возраст от 18 лет;

- гражданство РФ;

- регистрация в любом регионе;

- дееспособность, отсутствие судимостей;

- возможность оплатить долговые обязательства без просрочек.

️ Для оформления из документов нужен только паспорт. Учащимся старше 18-ти лет могут предложить предъявить в качестве дополнительного документа студенческий билет.

Необходимо иметь действующий мобильный номер телефона, адрес электронной почты, банковскую карту или верифицированный электронный кошелек. Студенты с 18 лет получают займы на тех же условиях, что и другие заемщики МФК.

Сравнительная таблица банков

Теперь, когда вы узнали, где можно взять взаймы, пришло время подвести итоги лучших банковских организаций, предоставляющих данную услугу для категории учащихся.

| Банк | Максимальная сумма, рубли | Максим. срок, дни | Процентная ставка, % | Скорость оформл., минуты | Особенности кредитования |

| ОТП | 25 000 | 60 | 26,0 | 20 | Высокая процентная ставка, максимальный срок для выплат |

| Совком | 15 000 | 30 | 24,3 | 25 | Относительно быстрое оформление, небольшая сумма выдачи займа |

| Райффайзенбанк | 30 000 | 126 | 19,56 | 15 | Быстрое оформление. Максимальный срок для выплат, большая сумма, доступная к займу |

| Восточный | 25 000 | 30 | 15,02 | 20 | Низкая процентная ставка, быстрое оформление |

| СКБ | 10 000 | 30 | 17,63 | 20 | Минимальная сумма, доступная к взятию |

| Альфа | 20 000 | 30 | 20,07 | 20 | Комфортные условия сотрудничества |

| Ренессанс Кредит Банк | 15 000 | 21 | 21,09 | 25 | Минимальный срок для выплат, небольшая сумма кредита |

Вы можете самостоятельно оценить все плюсы и минусы банков, выдающих кредиты для студентов начиная с 18 лет.

Кредитная карта, как альтернатива потребительскому займу

Если не удается получить обычный кредит, то можно рассмотреть вариант оформления кредитного банковского пластика. Его по закону не воспрещается выдавать восемнадцатилетним гражданам, даже не имеющим стабильного дохода. Минусом является то, что придется переплачивать за счет завышенной процентной ставки и множественных дополнительных комиссий.

Практически всем обращающимся выдают кредитные карточки, следующие банки: Русский Стандарт, Тинькофф, Хоум-Кредит, Евросеть.

Условия и тарифы кредитования у всех приблизительно идентичные:

- льготный период варьируется в пределах 30-90 дней, когда вернуть потраченные средства можно без взимания процентов;

- максимально допустимая сумма устанавливается в индивидуальном порядке: для заемщиков младше 21 года без подтверждения дохода – не больше 5 тыс. руб. (вначале), дисциплинированным — лимит постепенно повышают;

- годовая процентная ставка составит 60% и больше.

Где выдают молодежные кредитные карты с более выгодными условиями:

| Наименование организации | Кредитный лимит, руб. | Ставка, % | Льготный период, дней |

|---|---|---|---|

| Сбербанк | 200 тыс. (на первом этапе меньше) | 24 | 50 |

| МТС банк | Определяется индивидуально. | 17 | 51 |

| Русский Стандарт | Устанавливается в индивидуальном порядке. | 29 | 55 |

В качестве подтверждения платежеспособности разрешается предъявить справку из учебного заведения о получении студентом стипендии.

Льготная программа кредитования с государственной поддержкой

Проще взять целевой кредит на образование, который выдается студентам под поручительство родителей. Тогда заемщик освобождается от выплаты основного долга и частично от начисляемых процентов. Но единственная организация, предоставляющая ранее подобный займ, был Сбербанк.

Временно такой проект был приостановлен, но в 2019 году планировался к возобновлению. Поэтому стоит рассмотреть этот выгодный вид кредитования подробнее.

Условия и тарифы:

- кредитный период – максимум 5 лет, но может быть продлен до 10 лет в зависимости от срока обучения;

- сумма выдается в рублях и в том размере, что необходимо к уплате за все время обучения;

- фиксированная процентная ставка – 7,5% в год;

- обеспечением выступает поручительство физического лица или залог какого-то имущества.

При оформлении кредита просят обязательно сделать страховку.

Главным требованием для получения такого вида займа является документальное подтверждение его целевого предназначения. Иными словами, заемщик обязан раз в год приносить в банк справку из учебного заведения.

Из документов потребуется:

- паспорт РФ;

- заявка;

- справка по форме 2-НДФЛ (от поручителей);

- копия договорного соглашения с образовательным заведением и его лицензия на право оказывать услуги по профессиональному образованию.

Образовательный кредит для студентов

Если молодому человеку требуются деньги на образование, банк одобрит такую заявку на кредит. Но потребует, чтобы один из родителей студента стал созаемщиком или поручителем. Для оформления договора нужны документы, подтверждающие платежеспособность поручителя или созаемщика, залог (чаще всего это недвижимость), страхование залога или лиц со стороны заемщика. И, конечно же, необходим договор между студентом и учебным заведением о том, что образовательные услуги оказываются платно по основным образовательным программам.

Образовательный кредит может быть выдан для получения не только первого профессионального образования, но и в случаях, когда заявитель хочет получить очередной диплом или пройти переобучение. Можно получить кредит и для обучения за рубежом. Но в этом случае условия договора, в первую очередь – процентная ставка, будут менее привлекательными.

Образовательные кредиты делятся на два вида – основной и сопутствующий. Первый предназначен для оплаты образовательных услуг, а второй – для расходов на проживание, питание, учебную литературу и другие надобности, возникающие в процессе обучения. Образовательные кредиты являются целевыми, и в случае нарушения этого условия банк может потребовать не только досрочного погашения займа, но и оштрафовать получателя кредита.

Закон № 273 от 29 декабря 2012 года и постановление российского правительства № 1026 от 18 ноября 2013 года регулируют правила предоставления образовательных кредитов студентам и условия оказания государственной поддержки банкам, которые кредитуют получение образования. Так, если заемщикам выдаются заемные средства по сниженной процентной ставке, то бюджет России компенсирует банку разницу. Также банк получает государственное возмещение непогашенных «студенческих» кредитов.

Обычно образовательные кредиты выдаются не меньше, чем на десять лет, причем, заемщик начинает платить за пользование кредитом (за проценты) через два года после получения денег, а выплаты по основному долгу откладываются до получения диплома и начала трудовой деятельности молодого человека.

Основные образовательные кредиты не выдаются заемщикам наличными или перечислением на его личную карту. Банк самостоятельно производит оплату обучения: один раз в семестр перечисляет средства – сначала на банковский счет студента, а с него – на расчетный счет образовательного учреждения. Сопутствующий кредит на обучение перечисляется на банковский счет заемщика.

Можно ли взять кредит восемнадцатилетним

Если до кризисного 2014 года банки шли на уступки и вводили временные акции по предоставлению кредита студентам с 18 летнего возраста, то на сегодняшний день такого не происходит. Стандартные требования большинства банков – это возраст заемщика от 21 года. В редких случаях одабривают кредит двадцатилетним.

Причины, по которым в основном поступает отказ:

- отсутствие постоянного дохода и жизненного опыта;

- невозможность предоставить в залог какую-либо собственность;

- безответственность подобной категории заемщиков;

- нежелание банков лишний раз рисковать;

- кризисная экономическая ситуация в стране.

Условия кредитования и требования к студентам

Условия кредитования для лиц старше 18 лет в разных банках значительно различаются, но в большинстве кредитных учреждений предъявляют стандартные при кредите требования банков к заемщикам:

- трудовой стаж. Банки не кредитуют безработных (кроме нескольких банков по кредитным картам), поэтому не менее трех месяцев стажа (а чаще всего — полугода или года) у потенциального заемщика должно быть. Подтверждением будет справка о доходах от работодателя и копия трудовой книжки;

- определенный уровень дохода. Чем больше сумма кредита, на получение которого претендует заемщик, тем выше требуемый уровень дохода. Снизить требования к доходу может поручительство физических или юридических лиц — в этом случае поручитель берет на себя обязанность рассчитаться по кредиту, если заемщик этого не сделает;

- гражданство РФ;

- регистрация (постоянная или временная) в регионе, где выдается кредит.

Получить кредит работающему 18-летнему человеку вполне реально, хотя стоит оговориться, что максимальная сумма будет значительно ниже приведенных выше данных. Банк в каждом конкретном случае всегда оценивает, какую сумму он может предоставить заемщику, а возраст до 21 года — фактор, снижающий доверие к потенциальному заемщику.

В роли поручителя может выступать любое лицо, чаще всего это родственник или супруг (супруга) заемщика.

Возможные варианты получения займа

Взять кредит в 18 лет задача непростая, так как у молодого человека пока нет рабочего стажа и постоянного дохода. Именно это является основными требованиями при оформлении банковского займа. Однако существуют альтернативные варианты, только не такие выгодные, как стандартный потребительский кредит.

К таким относятся:

- заказ и получение обычной или молодежной кредитной карточки;

- обращение в микрофинансовые организации;

- оформление товарного кредита непосредственно в магазине, если планируется приобретение бытовой техники;

- потребительский займ с поручительством стороннего физического лица.

Молодежные кредитные карты

- молодежная кредитная карта от Сбербанка выдается с 18 лет. Кредитный лимит — до 200 тыс. рублей (начальная сумма гораздо меньше, лимит увеличивается постепенно), процентная ставка — 24%, льготный период — 50 дней. Для подтверждения платежеспособности подойдет справка по форме НДФЛ-2 или справка из ВУЗа о том, что студент получает стипендию;

- студенческая карта МТС банка. Кредитный лимит определяется индивидуально, процентная ставка — от 17%, льготный период — 51 день. Плюс — возвращение от 1,5 до 3% от стоимости покупок, сделанных с помощью карты, минус — реальная процентная ставка будет довольно высока;

- Русский Стандарт помимо традиционных кредитных карт предлагает студенческую карту. Процентная ставка — 29% (для всех продуктов этого банка реальная ставка будет на порядок выше), кредитный лимит определяется индивидуально, льготный период — 55 дней.

Получить кредит в 18 лет может быть непростой задачей: у молодого человека нет ни стажа, ни дохода, достаточных для одобрения заявки по обычному потребительскому кредиту. Поэтому потенциальному заемщику придется найти более дорогой источник кредитных средств:

- кредитные карты, которые можно получить по паспорту. Минус — крайне невыгодные условия и огромное количество дополнительных комиссий;

- кредитные молодежные карты. Получить подобную карту можно без предоставления справки по форме НДФЛ-2;

- если кредит берется для покупки бытовой техники, проще получить его в точке продаж. В большинстве случаев у заемщика потребуют лишь паспорт. Условия будут сопоставимы с условиями по кредитным картам;

- потребительские кредиты под поручительство физических лиц. Условия будут привлекательными, но возможность привлечь поручителя есть далеко не у каждого.