Покупка залоговой квартиры: основные моменты

Содержание:

- Продать квартиру из-под залога РЕАЛЬНО — БЕЗ ПОТЕРИ В ЦЕНЕ!

- Как снять квартиру без внесения залога?

- Как проверить наличие ареста

- Какие риски существуют?

- Схемы приобретения залоговой квартиры

- Стандартный вариант продажи залоговой недвижимости

- Приобретение недвижимости у заемщика

- Варианты

- Нормативная база

- Предоплата и залог при аренде квартиры: отличия

- Схема продажи квартиры из-под залога

- Как оформить ипотеку под залог имеющейся недвижимости?

- Без участия банка

- Влияет ли способ продажи на стоимость жилья?

- Если квартира в залоге у банка, можно ли ее купить

- Покупка квартиры в залоге. Риски покупателя и порядок действий

- Как происходит продажа?

- Какие органы вправе применить арест на квартиру

- Рискованно: приобретение в процедуре исполнительного производства

- Залоговое имущество – основные категории

- Стоит ли покупать квартиру с обременением

- Как узнать, состоит ли имущество в реестре залогов движимого имущества

Продать квартиру из-под залога РЕАЛЬНО — БЕЗ ПОТЕРИ В ЦЕНЕ!

Любой кредитор заинтересован в возврате своих денег, и, если заемщик решил продать заложенную квартиру, банк не будет ему мешать. Банку нужны гарантии возврата кредитных средств. В этом случае, участие третьего лица, в частности — агентства недвижимости, гарантирующего безопасную продажу залоговой квартиры, порой незаменима.

Почему?

- Агентство является объективной стороной и защищает, прежде всего, интересы своего клиента.

- Агентство заинтересовано продать Вашу квартиру как можно быстрее и выгоднее.

- Опытный риэлтор защитит Вас от мошеннических схем на рынке.

- Агентство старается предотвратить ситуацию, при которой банк подключает исполнительное производство, склоняя Вас к продаже объекта по заниженной стоимости.

Как снять квартиру без внесения залога?

Цель арендатора сберечь вещи и сохранить товарный вид квартиры, чтобы после выезда квартиросъемщиков не пришлось делать ремонт. Однако дешевая мебель, отсутствие техники говорят в пользу отсутствия залога.

Самым разумным вариантом при аренде квартиры без внесения залога является съем жилья у знакомых или родственников. Как правило, в данных случаях даже не утруждаются подписанием договора. Обычно действует устная договоренность и передача арендной платы без свидетелей и письменного подтверждения. Если стороны доверяют друг другу, то почему бы и нет? Но даже при самых доброжелательных намерениях и хороших отношениях возникают конфликтные ситуации в отношении использования съемного жилья.

Кроме того, снять без залога, скорее всего, удастся квартиру без ремонта. Обычно собственники не требуют его, если их имущество не представляет большой ценности.

Что касается дорогостоящих квартир, с их владельцами можно попытаться договориться на уплату страхового депозита по частям, с ежемесячными платежами за аренду.

Отказываются от депозита при низком спросе на съем или при необходимости быстро найти квартиросъемщика. Отсутствие депозита выделяет жилье на фоне остальных конкурентов.

Как проверить наличие ареста

Если на недвижимость накладываются юридические обременения, соответствующая запись вносится в Единый Государственный Реестр Прав на недвижимое имущество. Доступ к этим сведениям может получить покупатель лично, но обычно выписку из ЕГРП оформляет сам продавец или получает риелтор. Проверить наличие обременений можно и через Интернет на сайте Госуслуг. Выписка предоставляется после оплаты госпошлины. Получать документ нужно незадолго до заключения сделки или внесения задатка, так как со временем данные могут измениться. Информация об арестах актуальна в течение 10 дней.

Какие риски существуют?

Степень риска зависит от обстоятельств сделки. Если продавцом выступает физическое лицо, которое намерено улучшить свои жилищные условия или просто избавиться от ипотеки – риски сводятся к минимуму. Однако ряд моментов требует пристального внимания.

Основной риск – снятие прежних владельцев с регистрационного учёта, в особенности, если среди прежних жильцов присутствуют несовершеннолетние дети. Правообладатель ипотечного жилья может столкнуться с препятствием, связанным с их выпиской (выселением).

А расторжение залогового договора согласно нормам статьи 450 ГК РФ с двусторонней реституцией будет затруднено в силу установленного обременения. Обременение новостройки может завершиться расчётом застройщика с банком, что аннулирует какой-либо риск, но никто не может дать гарантии, что всё именно так и произойдёт.

Покупателю придётся не только оформить договор переуступки по ДДУ (бланк и образец можно скачать ниже), но и рассчитаться с банком за свою долю в праве на владение строящимся объектом. Ожидать, что по завершении строительства обременение будет снято, рассчитывая на добросовестность застройщика – рискованно.

- Скачать бланк договора переуступки ДДУ

- Скачать образец договора переуступки ДДУ

Любое непредвиденное обстоятельство приведёт к судебным тяжбам, они могут закончиться не в пользу покупателя.

СОВЕТ: При обращении в суд иск подаётся в районный юрисцикционный орган по месту расположения квартиры, согласно нормам статьи 28 ГПК РФ.

Однако если банком получено судебное решение на продажу изъятой у должника квартиры – опасаться не стоит, если до начала сделки бывший владелец выписался.

Схемы приобретения залоговой квартиры

Необходимо сразу отметить, что далеко не все банки идут на то, чтобы просто переоформить долг с одного лица на другое, без гарантий быстрого и полного возврата всей суммы. В данный момент существуют три основные схемы, позволяющие осуществить продажу залоговой квартиры, это:

1. Продажа с погашением кредита покупателем

Полное погашение кредита, после чего залоговое обременение снимается, право собственности полностью переходит к заемщику, а затем происходит процедура перерегистрации квартиры на покупателя;

2. Договор купли-продажи с участием банка

Внесение покупателем денежного залога на депозитные ячейки (аккредитивный счет). При этом в одной ячейке размещаются средства, предназначенные для банка – остаток долга по кредиту, а в другой ячейке находятся деньги для продавца – остаток суммы, оговоренной в качестве продажной цены квартиры. Одновременно в УФРС отправляется на регистрацию договор купли-продажи и заявление банка о снятии залога с квартиры. После регистрации документов банк получает доступ к сумме, которая покроет долг, продавец забирает причитающуюся ему сумму, квартира по договору уже принадлежит покупателю;

3. Продажа через смену залогодателя

Смена залогодателя также предполагает внесение покупателем денежных средств на депозитные ячейки. После того, как часть средств, предназначенная для оплаты банковского долга, находится в одной ячейке, а вторая часть, причитающаяся продавцу, размещена в другой, банк дает согласие на переоформление права собственности.

По факту оформления соответствующих документов покупатель принимает на себя обязательства перед банком и получает в распоряжение квартиру, а продавец получает доступ к своей части средств. Банк забирает свои деньги и снимает обременение, в результате чего квартира переходит в полную собственность покупателя

Стандартный вариант продажи залоговой недвижимости

На продажу залогового жилья заёмщиков толкают разные причины. Так, к примеру, потеряв работу или выйдя в декрет заёмщик может стать неплатёжеспособным, кому-то нужно переехать в другой город и сменить место проживания, ну или же срочно понадобилась крупная сумма денег.

В зависимости от конкретной ситуации банк не всегда может дать соглашение на ваш запрос. Реакция банка в большей степени зависит от условий прописанных в кредитном договоре. Но в большинстве случаев, если заёмщик даст обязательство на досрочное погашение кредита в его полном объёме, то вероятность согласия банка на продажу залогового имущества существенно возрастет.

Происходит это следующим образом:

Определение рыночной стоимости залоговой квартиры с последующим выставлением жилья на продажу и поиском на неё покупателя. Когда будет найден покупатель — оформляется сделку купли-продажи таким образом, чтобы общая стоимость от квартиры была впоследствии разделена покупателем на две части – величину кредитной задолженности продавца-заёмщика и на оставшуюся часть от стоимости квартиры.

Каждая из этих частей, от общей стоимости жилья распределяется в соответствующие банковские ячейки, одна из которых принадлежит банку, а вторая продавцу. После получения кредитором своей части от совершённой сделки, он передаст в палату регистрации необходимые документы о снятии обременения с квартиры и бланки для регистрации соответствующей сделки. Обе сделки при этом заключаются параллельно друг с другом.

Приобретение недвижимости у заемщика

Возможен вариант покупки квартиры с обременением напрямую у хозяина, но с непременным согласием кредитной организации. Это предполагает оплату заемщику всей стоимости жилья либо суммы, требуемой для погашения долга банку. После закрытия кредитного остатка, с недвижимости снимают обременение, и совершается обычная сделка купли/продажи. Но внесение аванса до вывода жилья из залога чревато отказом настоящего собственника от дальнейшей продажи. Доказать передачу денег будет сложно, если не заключался предварительный договор, фиксирующий полностью суть сделки.

Может быть выкуплена квартира непосредственно и долг за нее. То есть, происходит покупка недвижимости вместе с обременением («переуступка долга»). Суть ее заключается в передаче заемщиком своих кредитных обязательств и права собственности на жилье за определенное вознаграждение.

Варианты

Исходя из возможностей покупателя, и условий, сопутствующих сделке, могут возникать следующие варианты оформления купли-продажи квартиры в залоге:

- Внесудебная (досудебная) процедура, когда продавцом выступает лицо, оформившее ранее на себя квартиру, но не рассчитавшееся с долговыми обязательствами.

- Судебная процедура, происходящая на основании решения суда, когда продавцом выступает кредитор. В этом случае на торги может выставляться арестованное имущество.

- Покупка квартиры с погашением ипотеки (иных долговых обязательств).

- Покупка квартиры с переоформлением кредитного договора.

Одно из существенных различий при проведении сделки – это статус участников сделки, которыми могут выступить физические лица – покупатель и продавец, и юридические лица:

- кредитор;

- при переуступке ДДУ застройщик.

Если обременение оформлено между застройщиком и банком, то при покупке такого жилья возникает ещё больше сложностей, а риски могут стать существенными. Однако, если покупатель считает, что риск оправдан, ему придётся предпринять ряд дополнительных юридических действий, формируя не двусторонний, а трёхсторонний договор, в котором покупатель (цессионарий) заключает одновременно сделку с банком и застройщиком.

Нормативная база

Правоотношения сторон при продаже залоговых квартир регламентируются:

- Статьёй 40 Конституции РФ, на основании которой продажа залоговой квартиры может происходить по решению суда.

- Статьёй 344 ГК РФ, регулирующей сделки с залоговой недвижимостью.

- Статьями 339, , 489 ГК РФ, которые дают положение о залоге.

- Главой 10, в особенности – статьями 37, , 51-56 Федерального закона «Об ипотеке» № 102-ФЗ от07.98 г., которые допускают продажу квартиры под залогом и регламентируют её.

Кроме этого сделка ориентируется на общие нормы § 7 главы 30 ГК РФ, в частности – на нормы статей 549, 550 ГК РФ. А в части регистрации перехода права собственности – на Федеральный закон № 218-ФЗ от 13.07.15 г.

Возможно Вам будут интересны следующие статьи:

- Каковы нюансы продажи квартиры банку и что нужно для покупки жилья, которое было в залоге? Полезные советы

- Как продать квартиру, если она находится в залоге у банка?

- Сделки с залоговой недвижимостью: можно ли продать или обменять квартиру, если она в ипотеке?

- Жилье в залоге. Может ли банк продать квартиру в ипотеке?

- Прописка несовершеннолетнего ребенка в приватизированную, залоговую, ипотечную или другую квартиру: как и что нужно для этого?

Предоплата и залог при аренде квартиры: отличия

Предварительная оплата и залог — совершенно разные вещи. Предоплата (задаток) — часть суммы от арендной платы, выданная наперед. Она необходима для того, чтобы владелец недвижимости получил определенные гарантии о серьезных намерениях квартиросъемщика. Оставшуюся часть суммы арендатор выплачивает потом, после подписания договора или устной договоренности. Задаток никто никому не возвращает, она включена в общую арендную плату.

Такая мера особенно популярна, если на данную квартиру есть несколько претендентов.

Как правило, задаток меньше суммы месячной аренды и учитывается при первом платеже. Если передумал квартиросъемщик, владелец квартиры оставляет деньги себе. Но если собственник сам отказывается сдать жилье, то возвращает платеж в двойном размере

Следовательно, крайне важно передавать задаток только под расписку о его получении с описанием условий его возврата

Что касается залога, он рассматривается отдельно от арендной платы. С его помощью квартиросъемщик подтверждает свои намерения, гарантирует целостность имущества собственника. Арендатор забирает залог по истечении договора аренды.

Понятие задатка, последствия прекращения и неисполнения обязательств по его обеспечению регулируется ст. 380 и 381 ГК РФ.

Схема продажи квартиры из-под залога

Существует две основных схемы продажи квартир находящихся под залогом:

- Банк сначала дает согласие на смену собственника залогового имущества, а затем снимает обременение (в этой ситуации покупатель, на некоторое время становится залогодателем).

- Сначала вносится аванс в счет стоимости залоговой квартиры (обычно в размере остатка долга банку) и погашается кредит (снимается обременение), а далее следуют регистрация договора купли-продажи и фактическая смена собственника.

При аккредитивной форме расчетов средства плательщика депонируются в банке на специальном счете и выплачиваются получателю при представлении документов, подтверждающих исполнение сторонами всех обязательств по договору. Если сделка по каким-либо причинам не состоялась (то есть документы не были предоставлены в банк до истечения срока действия аккредитива), деньги возвращаются обратно на счет плательщика.

Как оформить ипотеку под залог имеющейся недвижимости?

ипотека под залог имеющейся недвижимости

Как правило, для оформления такой ипотеки не требуется оформлять дополнительные документы и предоставлять дополнительные сведения. Однако ипотека под залог имеющейся недвижимости все-таки требует от вас большей внимательности и ответственности. Да и банку придется лишний раз доказывать, что вы не собираетесь вовлечь его в какую-либо махинацию, и вам можно доверять.

Если вас интересует, можно ли взять ипотеку под залог квартиры, которая уже находится в вашей собственности, для оформления такой ипотеки лучше всего следовать этому алгоритму:

В первую очередь, необходимо ознакомиться с предложениями банков и убедиться в том, что ипотека под залог недвижимости – ваш единственный вариант. Если вам нужна ипотека на загородный дом и участок, имейте в виду, что многие банки все-таки предоставляют такую возможность. Правда, с особыми условиями и повышенными запросами к заемщику.

Сделайте оценку своей недвижимости. Для того, чтобы взять ипотеку под залог недвижимости выгодно, и приобрести взамен действительно хороший вариант, необходимо удостовериться в том, что ваша недвижимость позволит вам получить достаточную сумму. Как мы уже упоминали выше, в большинстве случаев максимальной суммой, на которую вы можете рассчитывать, будет 70% от оценочной стоимости недвижимости. Беспристрастная оценка позволит вам определить, на какую сумму вы можете рассчитывать.

Подготовить банку необходимые документы на залоговую квартиру и по трудовой деятельности. Конкретный перечень документов лучше уточнять непосредственно в финансовом учреждении

Для того, чтобы ипотека под залог имущества была оформлена на выгодных условиях, крайне важно вовремя доказать банку свою финансовую состоятельность, а также надежность в качестве заемщика. Для этого вам потребуется предоставить документы, подтверждающие, что ваша квартира не участвовала в подозрительных продажах, на нее не имеют права третьи лица, и в ней не прописаны недееспособные граждане

Также вам потребуется предоставить документы, подтверждающие ваше официальное трудоустройство и соответствующий уровень заработной платы. Для получения одобрения лучше отработать на текущем месте более года (в обычных условиях достаточно полугода), и также показать большой непрерывный стаж. Уровень совокупного дохода всех созаемщиков должен перекрывать ежемесячный платеж хотя бы в три раза для быстрого и гарантированного одобрения.

Кроме того, лучше всего подать заявки сразу в несколько надежных банков. Это позволит вам подстраховаться и сравнить условия, которые вам готовы предложить. Вам уже будет, из чего выбирать, и не придется тратить дополнительное время на посещения других банков в случае отказа в одном.

Дождаться одобрения ипотеки и выбрать банк, условия в котором полностью вас удовлетворяют.

Подписать кредитный договор, договор залога и закладную.

Пройти регистрацию документов в юстиции.

Получить деньги.

Без участия банка

Приобрести залоговую квартиру можно напрямую у продавца. Для этого в его договоре с банком должна быть прописана возможность досрочного погашения кредита без штрафов. У заёмщика не должно быть никаких задолженностей и срывов сроков.

Подобный вариант можно выбрать тогда, когда срок погашения кредита продавца подходит к концу и вашего задатка достаточно для покрытия остатка задолженности. В этом случае вы оформляете договор задатка у нотариуса и передаёте средства продавцу, который в свою очередь погашает долг перед банком. Квартира выходит из-под обременения. Вы отдаёте оставшуюся сумму собственнику, заключаете сделку.

Если же для закрытия кредита продавца требуется большая сумма, будьте бдительны. Обязательно заключайте предварительный договор с указанием штрафных санкций или договор займа.

— Поскольку на недвижимость наложено обременение, сделка делится на две части. Сначала покупатель погашает долг продавца перед банком и освобождает имущество из-под ареста. По сути, это не является куплей-продажей. Сделка происходит уже после снятия обременения. Теоретически в тот период, когда арест с имущества снят, а договор купли-продажи ещё не подписан, продавец может отказаться от сделки. Но это происходит редко, — предостерёг юрист Бахыт Касымбеков.

Влияет ли способ продажи на стоимость жилья?

Существует три основных способа продажи залогового жилья:

- Реализация ипотечной недвижимости самим заёмщиком.

- Продажа жилья банком при посредничестве риелторов.

- Реализация недвижимости через открытые торги.

На данный момент в нашей стране популярны только первые два варианта, а третий встречается очень редко, хотя именно он наиболее выгоден покупателю.

При первом способе продажи в основном квартиры реализуются по среднерыночным ценам. В некоторых случаях стоимость может упасть от 5 до 15%. Это происходит только тогда, когда банк не даёт заёмщику отсрочки платежей на время продажи залоговой недвижимости, а это очень редкий вариант.

Второй способ продажи, пожалуй, наиболее опасный для покупателя. Это связано с тем, что банки могут позволить себе нанять профессиональных риелторов, для которых довольно легко реализовать недвижимость дороже среднерыночных цен. Именно это зачастую и происходит. В качестве залога всегда выступает качественная недвижимость, а профессионал может продать её таким образом, что цена будет казаться вполне оправданной. Стоит отметить, что изредка встречаются варианты, при которых банк по какой-то причине снижает стоимость. Однако снижение обычно не больше 5–10%, тогда как увеличение может достигать 30%.

При третьем способе продажу инициирует суд. Стоимость определяется оценочной комиссией с учётом мнения банка. При таком способе реализации цена недвижимости ниже среднестатистической в среднем на 25–30%. Именно поэтому это наиболее выгодный способ покупки залоговых квартир.

Если квартира в залоге у банка, можно ли ее купить

Специалисты советуют приобретать недвижимость после снятия всех обременений. В рассматриваемой ситуации применяют данную схему:

- оговаривают условия сделки с продавцом;

- оплачивают часть суммы для погашения задолженностей;

- после устранения залогового права регистрируют нового владельца и завершают расчет.

Банк может согласиться заключить новый ипотечный договор с покупателем. В этом случае будут применять типовые правила проверки потенциального заемщика. Процедура одобрения заявки упрощается, так как данные по объекту недвижимости кредитору известны.

Преимущества покупки квартиры, находящейся в залоге:

- с учетом отмеченных сложностей можно рассчитывать на значительную скидку;

- технические параметры и юридическая чистота жилплощади проверены профессионально на стадии оформления ипотеки;

- участие солидного кредитного учреждения повышает надежность сделки.

Риски при покупке залоговой квартиры

Для объективного анализа подобных предложений кроме преимуществ нужно знать недостатки. Главный минус – необходимость передачи продавцу денег для погашения задолженностей. В отличие от стандартной схемы по ДКП, в данном случае образуется длительный временной промежуток до коррекции записи в базе данных.

Другие риски не являются специфическими. Однако нужно отметить возможность негативных ситуаций:

- несвоевременное освобождение квартиры;

- порча имущества;

- наличие прописанных несовершеннолетних детей, выселяемых по специальному разрешению органов опеки;

- отказ супруга (других собственников) выполнять сделку.

Чтобы исключить проблемы применяют дополнительную проверку непосредственно перед заключением ДКП. Отдельные риски минимизируют (исключают) в ходе тщательной подготовки документального оформления покупки.

Отдельно можно рассмотреть ситуации, когда банки выставляют квартиры на продажу. Вариант подразумевает договорные отношения с юридическим лицом без участия бывшего собственника.

Покупка квартиры в залоге. Риски покупателя и порядок действий

Одна из форм сделок с недвижимостью – продажа квартир, находящихся в залоге у банка, приобрела распространение сравнительно недавно и стала неизбежным следствием развития ипотечного кредитования. В данной статье экспертами портала RealtyPress.ru будут рассмотрены привлекательные стороны подобных сделок, а также риски, с которыми приходится сталкиваться покупателям.

Бытует мнение, что покупка квартиры в залоге является предприятием настолько выгодным, что хорошую квартиру в приличном районе можно приобрести практически за бесценок. Это в корне неверное мнение, поскольку квартира, даже если она находится под залоговым обременением, не утрачивает своей реальной ценности.

Однако квартира под залогом все равно представляется выгодным приобретением. Как правило, подобная сделка может привести к экономии порядка 15%-20% рыночной стоимости, что, безусловно, является серьезным плюсом. Указанная экономия является платой за относительную сложность операции, а также за возможные риски со стороны покупателя. Кроме того, сделки с залоговыми квартирами часто предполагают определенную срочность, что делает их подготовку достаточно суматошным (при всей ответственности) занятием.

Как происходит продажа?

Продажа залоговой недвижимости осуществляется точно также как обычно, с той лишь разницей, что покупатель приобретает жильё, находящееся в залоге. Соответственно после покупки на его плечи ложится необходимость снятия обременения. Происходит это следующим образом:

- заёмщик погашает все обязательства перед банком;

- после этого банк выдаёт новому владельцу квартиры справку о том, что все обязательства заёмщик выполнил;

- с этой справкой заёмщик обращается в Росреестр для снятия обременения.

Важно! Приобретая залоговую квартиру, стоит быть готовым к тому, что все расходы по снятию обременения несёт покупатель. Процедура продажи происходит следующим образом:

Процедура продажи происходит следующим образом:

- продавец собирает пакет документов;

- покупатель проверяет документы и соответствие объекта недвижимости указанным в них сведениям;

- оформляется предварительное согласие на покупку;

- оплачивается задаток или аванс (если такое требование было установлено продавцом или банком);

- заключается договор на аренду аккредитива или банковской ячейки;

- оформляется и подписывается тремя сторонами (банк, покупатель и продавец) договор купли-продажи;

- оплачивается госпошлина;

- вносятся изменение в ЕГРН на основании заявления и пакета документов, подтверждающих сделку в Росреестре;

- покупатель представляет справку о том, что продавец погасил задолженность перед банком в Росреестр и снимает обременение.

Какие органы вправе применить арест на квартиру

Применить ограничение в виде ареста на квартиру может судья или судебный пристав. Суд выносит соответствующее постановление в ходе судебных заседаний для обеспечения искового заявления (п. 1 ч. 1 ст. 140 ГПК РФ), а исполнительная служба — на основании исполнительного листа суда или в рамках исполнительного дела (ч. 1 ст. 80 ФЗ «Об исполнительном производстве»).

При расследовании уголовных дел арест на имущество также могут запросить органы следствия или дознания (ст. 115 УПК РФ), а в процессе своей деятельности запрет могут инициировать налоговые органы или таможенная служба (ч. 1 ст. 77 НК РФ).

Рискованно: приобретение в процедуре исполнительного производства

Но бывают ситуации, когда залоговое имущество передается на продажу принудительно. Случается это с недвижимостью, отягченной долгами, когда реструктуризация и отсрочка не привели к желаемым результатам. Тогда, по решению суда, квартира или дом подлежат реализации на открытых торгах.

Что необходимо знать покупателю, рискнувшему приобрести залоговое жилье на аукционе:

- в квартире могут быть прописаны несовершеннолетние дети, что сразу делает такую сделку продажи незаконной и оспариваемой;

- исполнительное производство — сложная процедура, в ходе выполнения которой сотрудники банка, службы судебных приставов допускают ошибки, что дает право должнику оспорить принудительную продажу в судебном порядке;

- чаще всего и банк, и компания-продавец процесс выселения должника перекладывают на покупателя, поэтому надо быть готовым к конфликтным ситуациям;

- если объект интересен — возможен рост первоначальной стоимости в ходе аукциона.

- задолженность по коммунальным платежам, всегда выясняйте лично долг продавцов за квартиру или совместно берите справки о задолженности.

Рекомендуемая статья: С 2020 года закон защитит добросовестных покупателей недвижимости

Несомненный «плюс» такого варианта покупки — после нескольких безуспешных торгов, первоначальная цена лота существенно снижается.

Залоговое имущество – основные категории

Какая бывает залоговая недвижимость Сбербанка? По смыслу ст. 336 Гражданского кодекса в залог может предоставляться любое ликвидное имущество заемщика, в том числе имущественные права.

Недвижимость в залог

Взаимоотношения сторон регулирует закон Об ипотеке

Под кредитное обеспечение Сбербанк охотно оформляет:

- жилые дома полностью или долями, коттеджи;

- квартиры, комнаты;

- гаражи, машино-места;

- садовые дома и дачи;

- земельные участки;

- административные здания организаций, постройки, используемые в хозяйственной и предпринимательской деятельности.

В этом случае взаимоотношения сторон регулирует закон «Об ипотеке».

Что понимать под движимым имуществом

Определение категории дано в ст. 130 ГК. Изложим диспозицию на житейском языке. Во-первых, все эти объекты не должны относиться к недвижимости.

И второе: они не связаны прочно с землею. То есть свободно перемещаются в пространстве без невосполнимых повреждений. Далеко не каждую движимость Сбербанк примет в качестве кредитного обеспечения. Реально оформить залог:

- на транспортные средства;

- ценные бумаги, счет в банке;

- на товары, находящиеся в обороте ИП или предприятия.

Важное условие – сделки с такими вещами должны подлежать государственной регистрации. Имущественные права

Имущественные права

Все чаще банки оформляют залог на имущественные права – юридически закрепленные основания владения, использования и распоряжение имущественными ценностями (ч.2 ст. 337 ГК).

Физически объекта пока нет, но существует договор о его приобретении в будущем. Квартиры в новостройках по договорам долевого участия граждан в строительстве — самый распространенный вариант правовых залогов граждан.

Порядок обременения «долевки»:

- после регистрации ДДУ в Росреестре банк оформляет закладную на право требования;

- ставится отметка о залоге на договоре;

- после оформления недвижимости в собственность залог переоформляется на этот объект.

При кредитовании представителей предпринимательской/хозяйственной деятельности в качестве обеспечения принимаются права на будущие движимые вещи, право выручки, права по банковским счетам, обязательственные права.

Стоит ли покупать квартиру с обременением

Если купля/продажа квартиры с обременением происходит по доброй воле, то она представляет собой достаточно выгодное предприятие: банк возвращает задолженность по кредиту (иногда – с процентами), с продавца снимается обременительный долг, а покупатель получает желанное жилье (зачастую – дешевле).

Правда, процедура имеет свои особенности и риски, но избежать их возможно, придерживаясь следующих рекомендаций:

— все действия согласовывать с залогодержателем (помимо продавца);

— уточнить в Росреестре сведения о хозяине и квадратуре недвижимости;

— передача денег должна производиться посредством банковских ячеек;

— любые расчеты обязательно сопровождать распиской;

— следует ознакомиться с выпиской из домовой книги на предмет регистрации не заявленных продавцом жильцов;

— не передавать заемщику денег на досрочное погашение кредита без заключения предварительного договора;

— лучше риски сделки и все свои шаги обсудить с опытным юристом.

Как узнать, состоит ли имущество в реестре залогов движимого имущества

С появлением реестра залогов движимого имущества, проблема поиска информации касательно определенных ценных вещей, теряет свою актуальность. Регистрации подлежат все договоры о залоге недвижимого имущества, путем направления уведомления залогодателем или залогодержателем. Регистрация уведомлений осуществляется нотариусом путем внесения сведений о предмете залога в электронную систему нотариата.

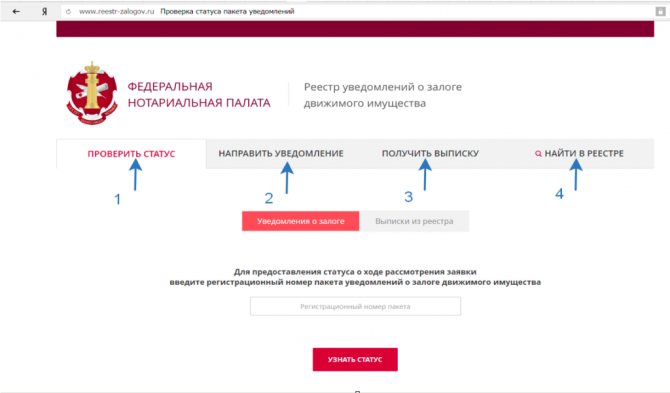

Давайте разберемся, как же работает сервис, и где можно получить сведения об интересующем нас имуществе. При переходе по адресу https://www.reestr-zalogov.ru, мы попадаем на сайт реестра уведомлений. На странице нашему вниманию представлены четыре основные вкладки: «Проверить статус», «Направить уведомление», «Получить выписку» и «Найти в реестре». Вкладки 1, 2, 3 созданы для регистрации, мониторинга уведомлений и получения выписки сторонами договора залога либо нотариусом.

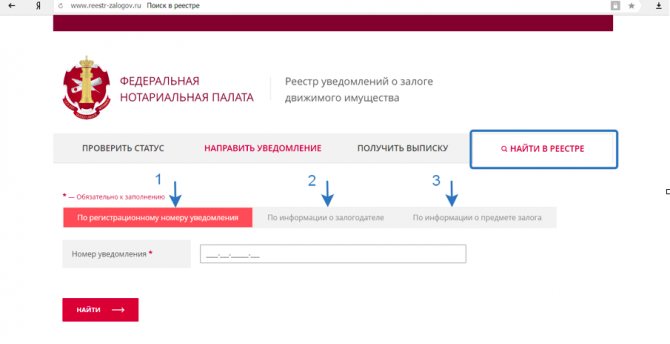

Рассмотрим подробнее вкладку 4 «Найти в реестре». Данная информация находится в общем доступе и может быть получена любым заинтересованным лицом круглосуточно. При переходе в данный раздел мы видим подменю с тремя параметрами поиска и выбираем интересующий нас.

Во вкладке «По регистрационному номеру уведомления» можно найти информацию, введя номер уведомления в соответствующее поле и нажав кнопку «Найти».

Во вкладке «По информации о залогодателе» имеются три позиции для поиска, где мы можем ввести сведения по соответствующим параметрам: физическое лицо, юридическое лицо, иностранное юридическое лицо.

Во вкладке «По информации о предмете залога» также имеются три раздела для поиска информации. В разделе «Транспортное средство» можно получить информацию об автомобиле, просто вбив VIN- номер транспортного средства в соответствующую строку и нажав кнопку «Найти». После обработки запроса, информация о предмете залога, если он имеет место, будет предоставлена. Если же имущество в залоге не состоит, то сервис ничего не найдет.

Аналогично работают и две другие вкладки «Иное движимое имущество» и «Облигации с залоговым обеспечением». Просто заполняя поля поиска по имеющейся у нас информации можно получить сведения о предмете залога или его отсутствии.

Таким образом, можно сделать вывод, что описанный сервис значительно облегчает работу по мониторингу движимого имущества и делает систему залогов прозрачной и доступной. Сервис удобен и прост в использовании.