Зачем нужны виртуальные карты? их преимущества и удобство в использовании

Содержание:

- Стоимость и тарифы

- Как оформить карту

- Как подключить «MasterCard Virtual» через Альфа-Клик

- Как пользоваться

- Как закрыть виртуальную карточку

- Как оформить карту

- Альтернативные методы, позволяющие узнать номер счета

- Как пользоваться виртуальной картой

- Зачем нужны виртуальные карты

- Оформление

- Подсказки по использованию альфа-карты

- Зачем нужна цифровая карта?

- Проценты на остаток

- Виды мультивалютных карт и условия пользования

- Кэшбэк

- Где посмотреть кэшбэк

- Что нужно, чтобы начать получать кэшбэк

- Когда не платят кэшбэк

- Почему вместо суммы кэшбэка часы. Почему ничего не указано на месте суммы кэшбэка

- Как понять, сколько мне начислят по моим покупкам в этом месяце кэшбэк

- Как потратить кэшбэк

- У меня заблокирована кнопка «Потратить». Что делать?

- Почему заказать виртуальную дебетовую карточку это так выгодно?

- Нюансы пользования мультивалютной карточкой

- Необходимые документы и порядок оформления

- Classic/Standart

- Особенности применения виртуальной карты

- Что такое NFC-технологии?

Стоимость и тарифы

При заказе любой виртуальной карты нужно будет заплатить всего 49 рублей, далее можно выбрать любой тариф из предлагаемых банком.

Самый простой из них – «Эконом». В его рамках предоставляется возможность открыть счет в рублях, а также в евро и долларах.

На тарифе «Оптимум» появляется опция открытия накопительного счета, где будет начисляться процент на остаток. Ставка может достигать 6%.

Если же у клиента более солидные поступления на счет в Альфа-Банке (от 75 тыс. руб. в месяц), то ему предлагается подключить пакет «Комфорт». В этом случае можно открыть дополнительные карты, купить страховку при выезде за рубеж.

Срок действия

Для всех видов виртуальных платежных карт установлен срок действия, равный одному месяцу. Это сделано для того, чтобы обеспечить максимальную безопасность денежных средств клиентов банка.

Как оформить карту

Создать виртуальную карту можно в онлайн-банкинге Альфа клик. Обращаться лично в отделение не требуется. Сразу после оформления банковский инструмент можно использовать для совершения платежей в интернете.

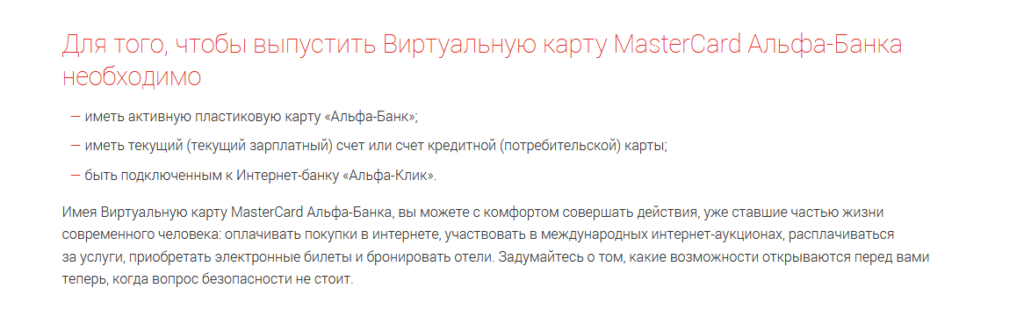

Что необходимо для получения

Чтобы оформить виртуальную карточку, нужно соответствовать следующим условиям:

- иметь в Альфа-банке действующий пластик;

- открытый счёт или кредитку;

- быть зарегистрированным в онлайн-банкинге.

Если пользоваться виртуальной карточкой неудобно, можно заказать её в пластике, суть работы не меняется. Пластик будет сделан и доставлен в течение максимум пяти дней.

Как заказать

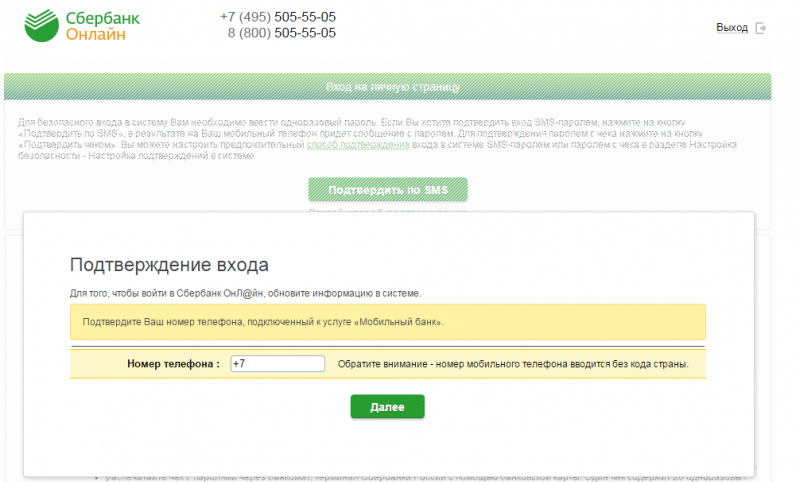

Оформить карточку можно на сайте Альфа-банка. Далее авторизуйтесь в интернет-банке.

В личном кабинете пользователя кликните вкладку «Заказ карт». Нажмите «Заказать виртуальную карту».

После оформления карточка становится доступной для пользования и отображается в личном кабинете.

Как подключить «MasterCard Virtual» через Альфа-Клик

Для этого необходимо зайти в сервис, выбрать опцию «Карты», в ней – «Заказ карт». Там необходимо выбрать «Создание». После этого система откроет окно, где нужно будет указать, к какому из имеющихся счетов клиент желает привязать свой виртуальный инструмент, а также лимит.

Далее нужно проверить, все ли данные введены правильно, и поставить галочку о согласии с условиями пользования.

После этого останется лишь подтвердить свои действия паролем.

Выпустить Visa в приложении «Альфа-Бизнес Мобайл»

Альфа-Бизнес Мобайл – аналог системы Альфа-Клик лишь с тем отличием, что устанавливается оно на телефон. Оформление производится по той же схеме, что и через личный кабинет Альфа-Клик. Вся процедура займет не более 1 минуты.

Как пользоваться

Виртуальная карта очень проста в использовании.

Для осуществления платежа нужно:

- оформить ее через систему дистанционного обслуживания;

- указать лимит;

- получить данные;

- выбрать покупку, нажать «Оплатить»;

- ввести полученные данные в специальные поля;

- подтвердить действие паролем, который также придет на мобильный телефон вместе с данными карты;

- при желании после оплаты виртуалку можно закрыть или заблокировать.

Начало использования

Для того чтобы произвести оплату, нужно будет в платежной форме внести данные. Так как физически она не существует, то сразу же после оформления на привязанный к счету телефон поступит эта информация .

В случае если данные были утеряны, необходимо зайти в Альфа-Клик, выбрать карту среди других и запросить по ней информацию. Для этого внизу списка есть специальная кнопка «Получить номер и CVC2-код».

Как закрыть виртуальную карточку

Закрыть такую карточку намного проще, чем любую другую. Достаточно зайти в личный кабинет, выбрать карту и опцию «Закрыть карту». Там же ее можно заблокировать или разблокировать при необходимости.

Виртуальная карта дает возможность держателям обезопасить свои финансы при совершении покупок в интернет-пространстве. Этот способ оплаты гарантирует защиту от мошенников, которые придумывают различные способы кражи чужих средств. Оформление карты происходит практически мгновенно, процесс ее пополнения со стандартной карты также оперативный. Виртуальная карта становится все более востребованным финансовым инструментом и в ближайшем будущем, возможно, ей будет пользоваться большое количество граждан России.

Рассмотрим основные выгоды оформления virtual card:

- безопасность. Виртуальная платежная карточка является проверенным способом внесения денег в сети Интернет. Это своеобразный удобный электронный кошелек;

- выгода. За 49 рублей вам предоставляется возможность доступа к основному пакету услуг финансовой организации: доход составляет 7 процентов годовых на остаток финансов по карте, мобильный банкинг (без платы за использование), до пяти дополнительных карточек, возможность перевести текущие счета в валютные, обналичивания и внесения наличных средств в банкоматах и транзакции с карт других банковских организаций в мобильном банкинге без комиссионных сборов и тому подобное. Обслуживание карточки осуществляется бесплатно;

- удобство. Вы можете оформить virtual card, не покидая дом и пополнять его в режиме онлайн путем использования интернет-банкинга. А при подключении услуги смс-информирования, можно в любое время проверить количество сбережений на счету, внести оплату за товары и услуги, проверить поступление денежных средств на virtual card, перевести денежные средства между открытыми счетами – возможно любое перемещение финансов.

Как оформить карту

Создать виртуальную карту можно в онлайн-банкинге Альфа клик. Обращаться лично в отделение не требуется. Сразу после оформления банковский инструмент можно использовать для совершения платежей в интернете.

Что необходимо для получения

Чтобы оформить виртуальную карточку, нужно соответствовать следующим условиям:

- иметь в Альфа-банке действующий пластик;

- открытый счёт или кредитку;

- быть зарегистрированным в онлайн-банкинге.

Если пользоваться виртуальной карточкой неудобно, можно заказать её в пластике, суть работы не меняется. Пластик будет сделан и доставлен в течение максимум пяти дней.

Как заказать

Оформить карточку можно на сайте Альфа-банка. Далее авторизуйтесь в интернет-банке.

В личном кабинете пользователя кликните вкладку «Заказ карт». Нажмите «Заказать виртуальную карту».

После оформления карточка становится доступной для пользования и отображается в личном кабинете.

Альтернативные методы, позволяющие узнать номер счета

Вам полезно будет узнать о том, что помимо описанных выше, существует несколько альтернативных методов, позволяющих узнать номер своего платежного инструмента, которые также заслуживают вашего внимания. Для того чтобы получить интересующую вас информацию, вы можете воспользоваться квитанцией, которую вам выдало устройство самообслуживания после снятия наличности со своего платежного инструмента. На этом чеке в обязательном порядке присутствует номер счета, так как именно с него происходит списание средств в момент, когда устройство самообслуживания выдает наличность.

p, blockquote 19,0,0,0,0 —>

Еще один дополнительный метод может вам пригодиться лишь в том случае, если вам необходимо узнать номер счета, к которому привязана ваша зарплатная карта. В этом случае вам необходимо посетить бухгалтерию вашего предприятия и получить интересующую вас информацию. Плюс данного способа заключается в том, что получить информацию о номере счета, к которому привязан ваш платежный инструмент, вы можете в рабочее время.

p, blockquote 20,0,0,0,0 —> p, blockquote 21,0,0,0,1 —>

Если вам потребуется узнать номер счета вашего платежного инструмента, то вы можете воспользоваться тем методом, который по тем или иным причинам покажется вам более простым и удобным.

https://bankiinfo.com/alfa/virtualnaya-karta.html https://womanforex.ru/banki/alfabank/kak-uznat-nomer-scheta-v-alfa-banke.html

Как пользоваться виртуальной картой

Для оплаты покупки в сети Интернет пользователю необходимо будет ввести данные карточки при совершении платежа. Обычно запрашивается номер карт-счета, код безопасности (CVV, CVC2), фамилия и имя владельца, а также срок действия. Все эти данные можно получить в СМС-сообщении, отправку которого клиент должен инициировать самостоятельно в личном кабинете, зайдя в раздел своих карточных продуктов.

При необходимости выпущенная виртуальная карта может стать реальной.

Использование карты на примере

Предположим, что вы решили сделать покупку в интернете стоимостью 15 000 рублей. Сумма достаточно немаленькая и, кроме того, выбранный сайт используете впервые, поэтому нет желания указывать данные своей действующей дебетовой карты. В этом случае как раз лучше использовать виртуальную карточку, оформление которой осуществляется в несколько простых этапов:

- Заказать карту Virtual в онлайн-режиме;

- Выбрать сумму лимита в размере 15 000 рублей;

- Сделать запрос на получение реквизитов;

- Совершить платеж с указанием данных карточки;

- После завершения оплаты закрыть карту.

При использовании данной услуги денежные средства, которые находятся на вашей постоянной карте гарантированно останутся в сохранности даже в случае, если сайт окажется поддельным.

Зачем нужны виртуальные карты

Электронная коммерция и цифровые деньги развиваются быстрее, чем глобальная экономика. Уже сегодня, многие всё чаще делаем покупки в интернете, а в реальный магазин отправляемся разве что за продуктами.

Очень удобно прямо со своего экрана выбрать нужный товар, посмотреть отзывы и тут же оплатить его. Будь то, маленький брелочек, новый мобильник, шкафчик в ванную, да что угодно. На самом деле, сейчас уже есть сделки с недвижимостью, обсуждение и заключение которые происходят онлайн.

Виртуальные карты как-раз призваны помочь нам с управлением финансами онлайн. Цифровая карточка пригодится нам и для заработка и для шопинга. Ну, а при необходимости мы всегда можем сделать обычную пластиковую карту, баланс которой будет дублировать баланс виртуальной карты.

И всё же, цифровая версия карты имеет несколько преимуществ над пластиковой.

Виртуальная карта: плюсы и минусы

Во-первых, виртуальная карта, как правило дешевле пластиковой. Это и понятно. Эмитентам (тем кто выпускает карту), ведь не нужно тратиться на производство, хранение и сотрудников, которые будут раздавать карты. Зачастую, виртуальные карты вообще бесплатны. Но об этом мы ещё поговорим чуть ниже.

Во-вторых, виртуальную карту нельзя потерять, погнуть, забыть в кармане брюк и постирать Её и украсть физически нельзя. При этом, безопасность у виртуальной карты точно такая же как и у обычной (есть и привязка к телефону и пин-код и при необходимости).

В-третьих, за виртуальной картой не нужно идти в банк. Её можно получить онлайн.

В-четвёртых, виртуальные карты могут быть анонимными. Если Вам достаточно лимита 15 000 рублей на операцию, то передавать личные сведения банку (или платёжной системе) не требуется вообще.

Добавьте к этому культурный фактор, что не маловажно для молодых людей. Удивительно, но когда расплачиваешься современными методами (да, даже телефоном), люди смотрят на тебя как аборигены из XVI века на зажигалку

Что уже говорить про виртуальные карты. Одним словом, это просто быстро, безопасно, дёшево, да ещё и модно.

Ладно. С плюсами разобрались. Теперь посмотрим какие у виртуальных карты есть недостатки:

- с ВК нельзя снять наличные в банкоманте, так как нашим банкоматам обязательно нужно что-то вставлять для работы. Правда, в некоторых наиболее передовых терминалах уже есть возможность работать и с виртуальными картами (в том числе и снимать наличные);

- по этой же причине, виртуальными картами нельзя заплатить в обычных магазинах. Но, опять же, есть решение: привязать виртуальную карту к телефону и платить телефоном (сегодня огромное количество моделей поддерживает эту функцию).

Оформление

Чтобы выпустить виртуальную карточку нужно:

- являться обладателем действующей кредитной или дебетовой карты Альфа-Банка;

- иметь текущий счет кредитного или потребительного значения;

- использовать интернет-банкинг;

- являться резидентом Российской Федерации.

Когда человек открывает страницу, где требуется указать личные данные – нужно внести следующую информацию:

- лимит, присущий виртуальной карточке;

- период функционирования основного счета;

- номер счета, к которому привязывается виртуальная карта.

Как получить виртуальную карту Альфа-Банка? Фото: alfabanktut.ru

Как получить виртуальную карту Альфа-Банка? Фото: alfabanktut.ru

После указания данных требуется провести повторную проверку правильности, также подтвердить, что все правила оформления рассматриваемого продукта изучены клиентом.

Обратить особое внимание рекомендуется на правильность отражения имени и фамилии клиента, которое отражается на карте латиницей. Заканчивается операция подтверждениям посредством использования одноразового пароля

Начало использования

Для совершения покупок в режиме онлайн требуется знать полные реквизиты оформленной виртуальной карточки. Номер карты высылается клиенту в виде смс- сообщения на мобильный телефон, при этом часть номера скрыта с помощью звездочек.

Что нужно для получения ипотеки в Альфа-Банке? Читайте здесь.

Также сообщение содержит необходимый для интернет – покупок CVC2-код. Чтобы получить смс требуется войти в раздел под названием «Карты» и кликнуть на клавишу запроса реквизитов рассматриваемого инструмента.

Кто может получить

Рассматриваемый продукт от Альфа банка предназначен тем, кто является держателем карточек, имеющих подключение к системе Альфа-Клика. Зачастую все виртуальные карты выпускаются и обслуживаются бесплатно, однако в данном случае банк взимает плату за выпуск в размере 49 рублей.

Период действия и стоимость

Альфа-Банк в целях максимальной защиты безопасности клиентов устанавливает максимальный срок использования карты – 1 месяц.

При этом указывается, что каждый человек, обладающий продуктом банка, имеет возможность в любое время провести блокировку счета. Восстановление осуществляется по мере надобности.

Если говорить о стоимости, то она достаточно низкая по сравнению с другими банковскими продуктами и составляет 49 рублей. Данная сумма взимается за использование карты в течение месячного срока.

Как открыть виртуальный карту? Пошаговая инструкция в видео:

Снимается платеж единоразово. Пакет услуг, которые предоставляются по карте, является полностью идентичным тому, что представлен по основному счету клиента.

К примеру, если у пользователя на основном счете подключен пакет услуг под названием «Эконом» — он получает возможность хранить на виртуальных счетах финансы в рублях, евро и долларах.

Альфа-Банк предусматривает переводы денежных средств между своими счетами, а также клиентам банков – партнеров на безвозмездной основе. Использование мобильного банка также предоставляется бесплатно.

Во время использование виртуальной карты происходит начисление бонусов, аналогичным образом, что и по основному счету.

Если размер поступлений на счет увеличивается, то клиент получает возможность использовать тариф с названием «Оптиум». Держатели карт с данным тарифом могут открывать счета накопительного характера. На остаток по этому счету начисляется до 6 процентов.

В случае, когда клиент получает заработную плату в размере 75 тысяч рублей, то он может использовать пакет услуг с названием «Комфорт».

Это дает возможность иметь до 6 дополнительных карт, использовать мобильные приложения на безвозмездной основе. Также в качестве бонуса выступает страховка для лиц, которые выезжают за границу.

Как пополнять

Учитывая развитость банковских систем в настоящее время – пополнить счет достаточно просто. На виртуальную карту можно перевести деньги с обычного счета либо внести наличные. Процедура выполняется с помощью интернет-сервисов, банкоматов либо касс.

Подсказки по использованию альфа-карты

В статье «Выбор дебетовой карты: лучше Тинькофф или Альфа-Банк?» я подбирал для себя дебетовую карту. Я выбрал альфа-карту, получил её и полтора месяца успешно ей пользуюсь. За это время за обслуживание и уведомления я заплатил 0 рублей, зато сама эта карта принесла мне около двух тысяч рублей. Для сравнения: моя пластиковая карта Сбербанка за это же время принесла мне 0 рублей, на СМС уведомления и обслуживания было потрачено около 150 рублей.

Во время использования у меня возникали вопросы — какую-то информацию я пытался (не всегда успешно) найти в Гугле, до чего-то додумался сам, а с одним вопросом я даже связывался со службой поддержки. В общем, в этой заметке я собрал все возникавшие у меня вопросы по альфа-карте и подготовил ответы на них.

Зачем нужна цифровая карта?

Активное развитие систем мобильных платежей многократно расширило возможности применения виртуальных карт. Теперь с помощью ApplePay, GooglePay, SamsungPay и других подобных систем виртуальными картами банков можно платить не только в интернете, но и в обычных магазинах. Для этого необходим лишь смартфон, поддерживающий технологию NFC. Последние несколько лет ее включают даже в самые бюджетные модели.

Еще одна причина оформить виртуальную карту – необходимость рассчитываться валютой. Обычные люди, особенно в провинциях, пользуются валютными картами не так часто: они нужны только при поездках за границу или для разовых операций с долларами / евро. В таком случае легче оформить виртуальную карту, чтобы не хранить у себя еще одну пластиковую карточку.

Более того, оформляются цифровые карты онлайн, без посещения банка и подписания бумажных договоров. Их выпуск и обслуживание у многих банков бесплатны. Преимущества карт без физического носителя:

Банку выпуск бесплатных виртуальных карт также довольно выгоден. Во-первых, они позволяют привлечь новых клиентов из регионов, где у банка мало отделений. Во-вторых, выпуск цифровых карт намного дешевле. Общие затраты банка на выпуск и обслуживание пластиковой карты составляют около 500 руб. Виртуальные аналоги позволяют исключить расходы на производство и доставку, что снижает общие расходы на 60-70%.

Помимо этого, для крупных банков все большую роль играют ESG-факторы. Все компании стараются снизить негативное влияние на экологию – это относится и к банкам. Пластиковые карты содержат множество трудно перерабатываемых материалов: чип, магнитная лента, поливинилхлорид. Массовая замена пластиковых карт на цифровые позволит сократить объем отходов.

Зачем виртуальная карта инвесторам?

Зачастую инвесторы и спекулянты имеют по несколько брокерских счетов в разных компаниях. Кто-то просто хочет сравнить условия, тарифы и удобство торговых приложений, а кто-то ведет несколько счетов, предназначенных для разных финансовых целей. Например, пенсионные отложения на одном счету, а среднесрочные цели – на другом.

При этом во избежание повышенных комиссий за пополнение счета и вывод денег выгоднее оформлять карты банков-партнеров. Чтобы избежать коллекции из пластика и возможных затрат на годовое обслуживание, проще оформить виртуальную карту – она бесплатная, ее легко открыть и закрыть.

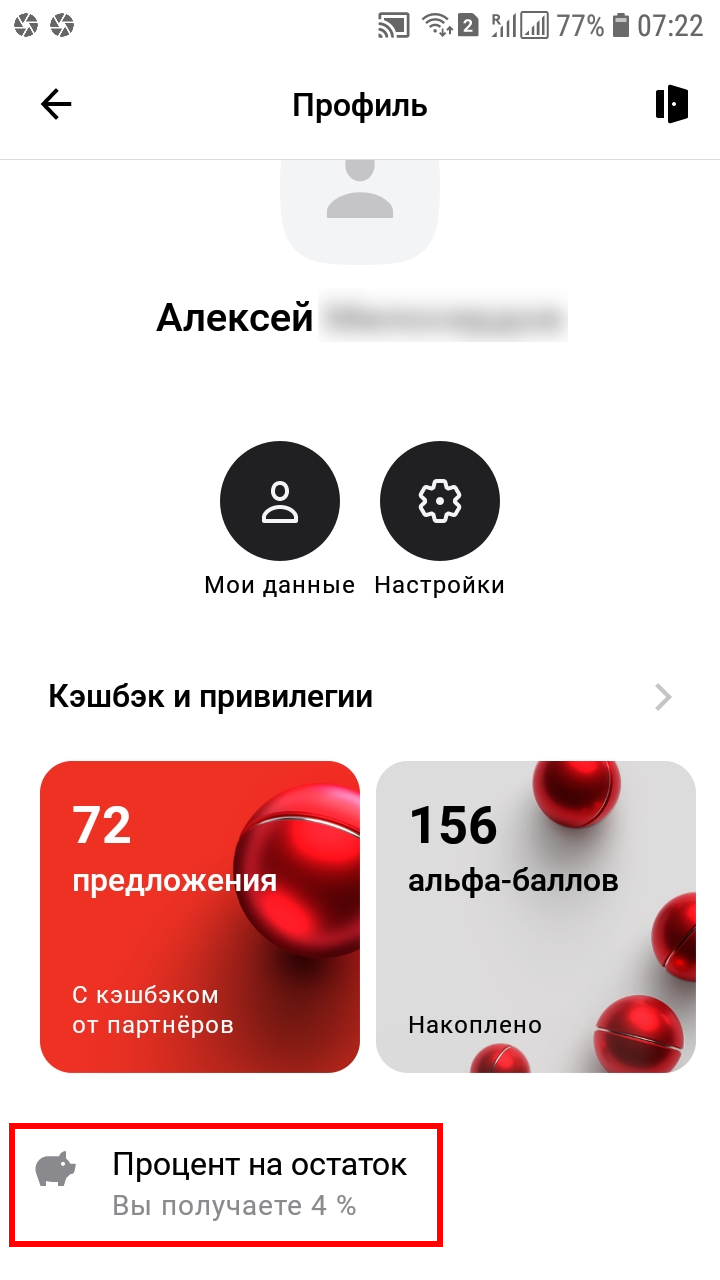

Проценты на остаток

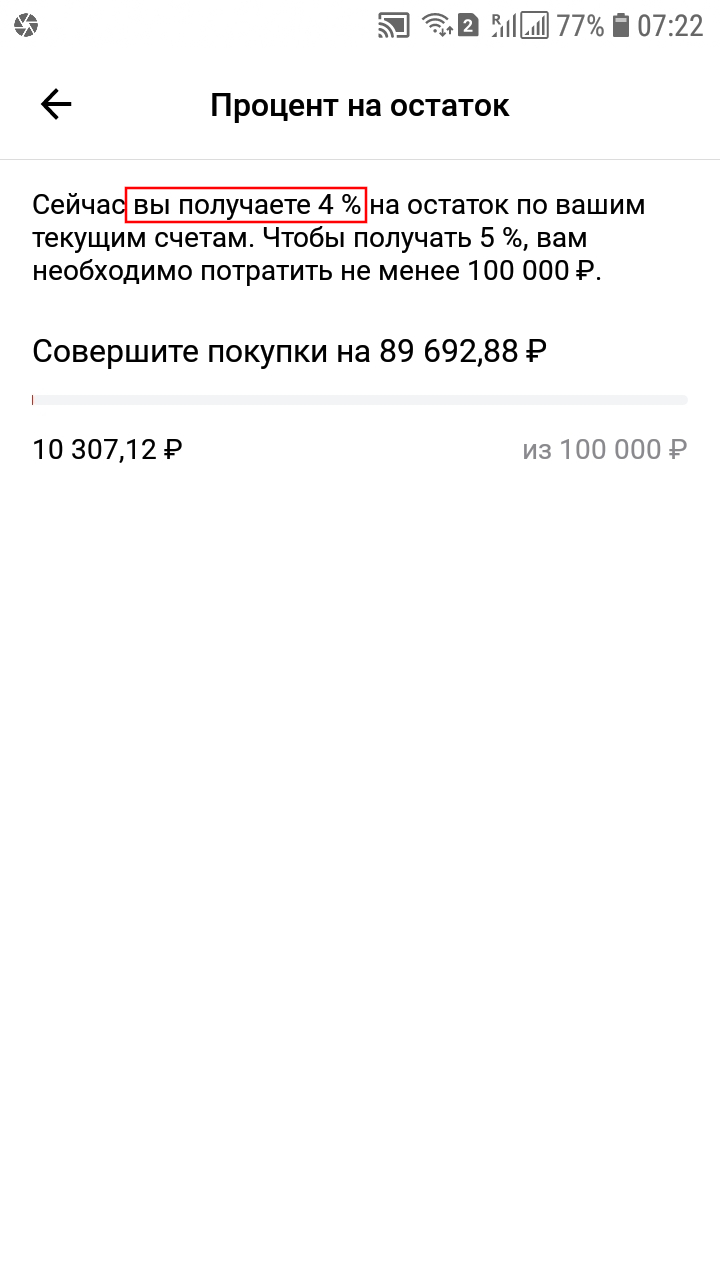

Как узнать, начисляются ли проценты

На главном экране нажмите на своё имя.

Вы попадёте в профиль. Пролистните чуть в низ, чтобы стал виден пункт «Процент на остаток».

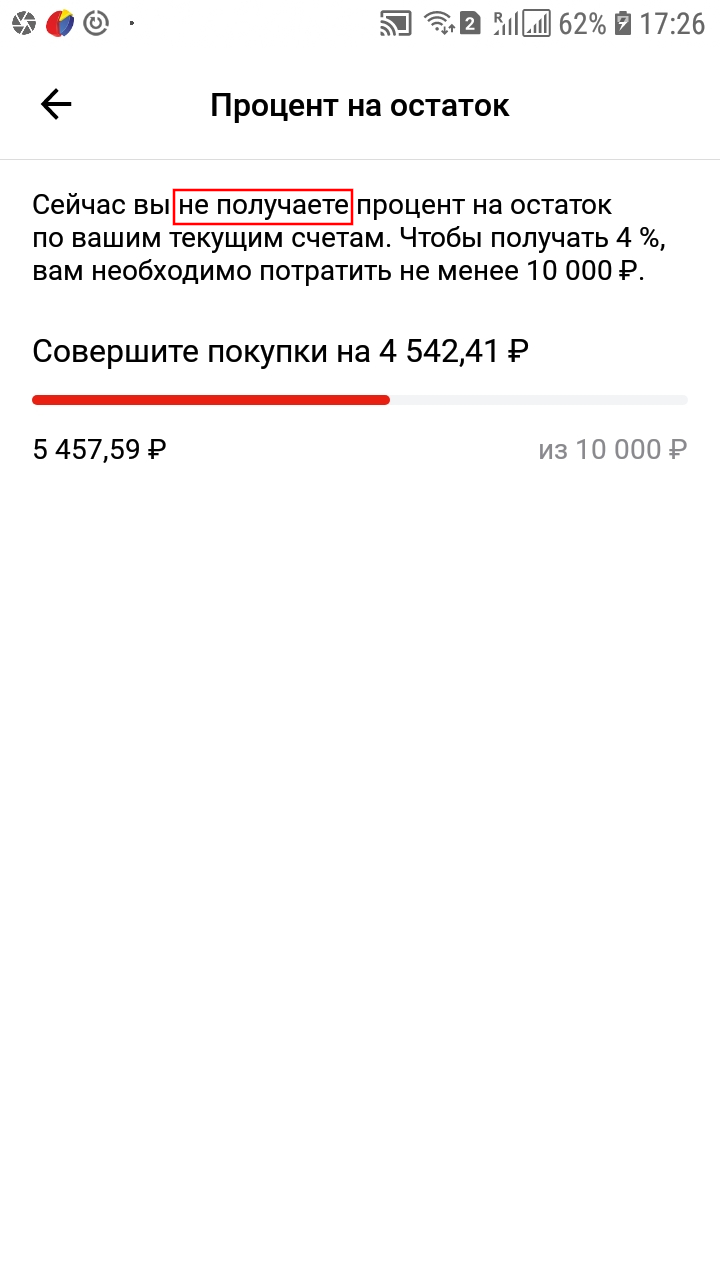

Там вы увидите, например, что процент на остаток вы не получаете — и сумму, которую необходимо ещё потратить в этом месяце, чтобы начать его получать.

Либо, если условие уже выполнено, вы увидите размер процента, который вы получаете в данном месяце.

Где посмотреть сколько потрачено за этот месяц

Один из способов узнать, сколько было потрачено в данном месяце, это на главном экране нажмите на своё имя. Вы попадёте в профиль. Пролистните чуть в низ, чтобы стал виден пункт «Процент на остаток» — там будет показана суммарная сумма ваших расходов в текущем месяце.

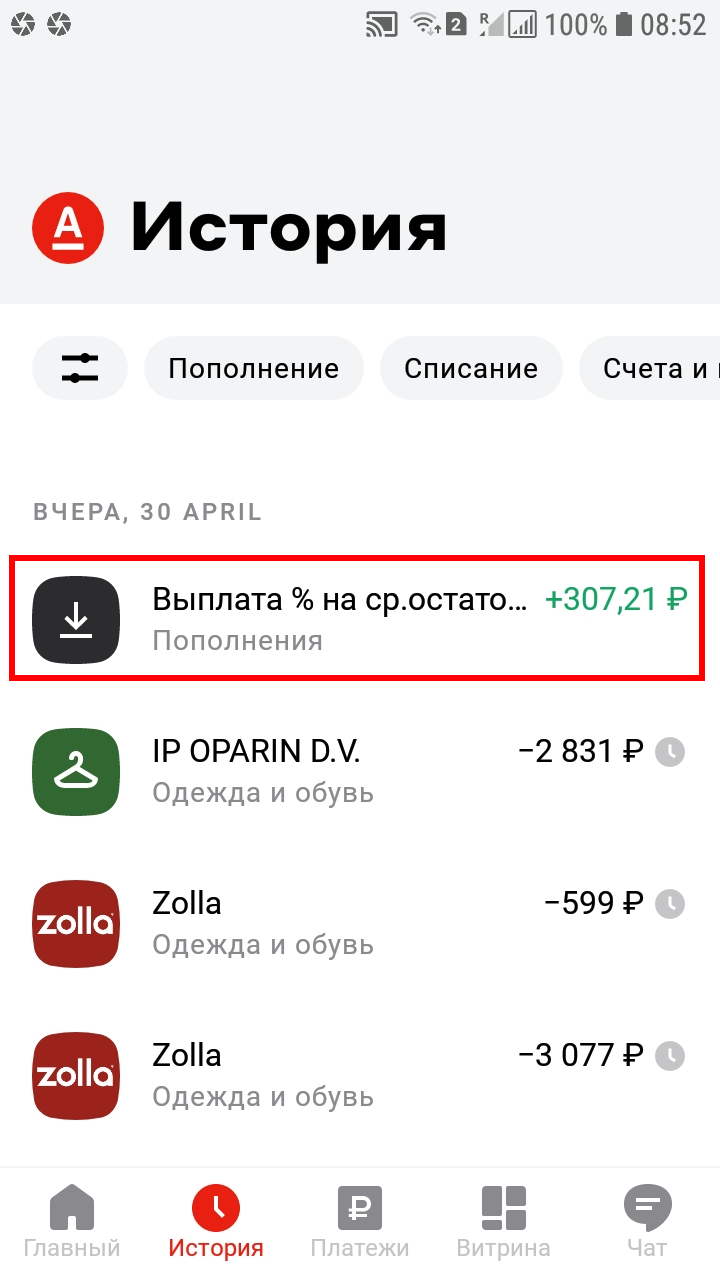

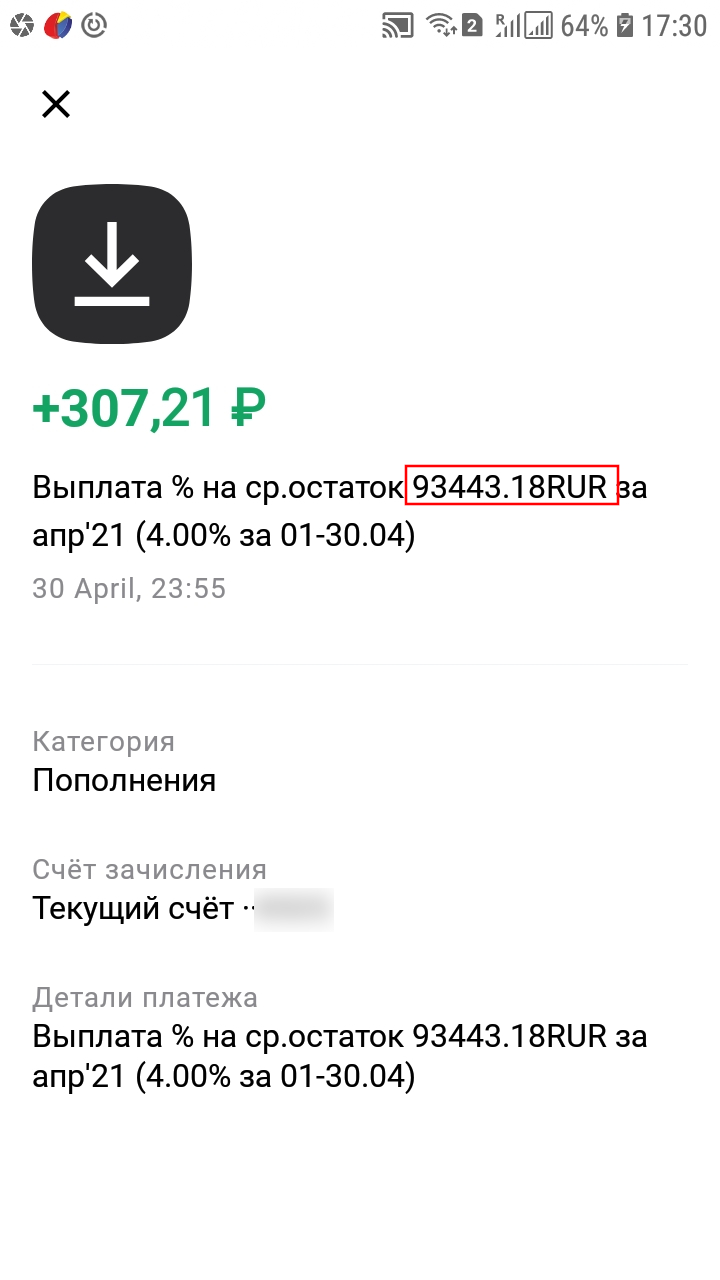

Где посмотреть начисленные проценты на остаток

Перейдите в раздел программы История и найдите последнее число предыдущего месяца — там вы увидите размер начисленных процентов.

Как начисляются проценты на остаток

Проценты начисляются не на остаток на конец месяца, а на средний остаток в течение месяца. То есть, берётся среднее значение остатка на протяжении всего месяца. Чтобы узнать, какой был средний остаток, перейдите в раздел программы История и найдите запись о выплате процентов. Чтобы получить дополнительные сведения, нажмите на неё. Там вы увидите размер среднего остатка.

Какую максимальную сумму можно получить за месяц за счёт процентов на остаток

Если весь месяц ваш баланс на карте был 100 или более тысяч рублей, а в месяце 31 день, то начисленная сумма составит:

100000*4/100*31/365 = 340

То есть максимально может быть начислено 340 рублей в месяц.

Виды мультивалютных карт и условия пользования

Сама суть дебетовой карты в том, что ее владелец может расплачиваться за товары и услуги, списывая деньги со счета в очень удобной форме

Сама по себе карта ничего не стоит — важно лишь то количество денег, что расположено на счете, к которой эта карточка привязана. Соответственно, валюта счета имеет большое значение

Карты, привязанные к рублевому счету, считаются обычными, т.е. невалютными. И, наоборот, если физическое лицо привязало карточку к счету в долларах, евро или другой иностранной валюте, пластик становится валютным.

Дебетовая мультикарта Альфа Банка — это карточка, с помощью которой можно подключаться сразу к нескольким счетам в разных валютах. Мультикарта позволяет с большим удобством ездить за рубеж: если расплачиваться, к примеру, в США непосредственно долларами США, не будет производиться разорительная для клиента конвертация рубля в доллары и не будет взиматься процент за произведенную операцию.

Ниже мы рассмотрим подробнее все банковские предложения с возможностью открытия мультисчета. Всего в мультивалютном формате можно открыть 43 карты из категорий «дебетовые» и «кредитные».

Дебетовые

Когда сотрудники банка говорят про мультивалютную карту от Альфа Банка, чаще всего имеют в виду дебетовый вариант. Существует огромное количество вариаций (ознакомиться с ним вы можете здесь): от «Детской карты» до «Карты Пятерочка», «Аэрофлота» и карточек из премиального сегмента.

- Оформить пластик можно в рамках Mastercard или Visa. Открытие на основе платежной системы «МИР» невозможно;

- Обслуживание варьируется за премиальные предложения;

- Подавляющее большинство карт предусматривают кэшбэк. Он может быть совсем небольшим (1%), но зато на все покупки, а может быть и строго направленным на определенные категории товаров и услуг: карта «Пятерочка» дает кэшбэк до 2% за покупки в Пятерочке, «Мужские карты» дают кэшбэк до 20% в барах, ресторанах, фитнес-центрах и т.д.;

- Карты золотого и премиального сегмента предусматривают страховку за рубежом, бесплатную экстренную выдачу денежных средств за пределами России, отдельного консьержа и прочие услуги;

- Снятие наличных и пополнение производится бесплатно в банкоматах Альфа Банка и его партнеров — до определенного лимита. При внесении свыше 150 000 рублей в сутки, часть суммы, превышающей лимит, будет обложена комиссией.

Кредитные

На данный момент банк предлагает небольшую линейку кредитных карточек, поэтому тут «не разбежишься» (ее мы описывали в данной статье). Еще меньше предложений, предполагающих подключение мультивалютного счета. Среди вариантов выделяется «Alfa Travel Premium» — это кредитка, которая может быть привязана к счетам в разной валюте. Вместе с открытием этой карты клиент получит:

- Кэшбэк до 11%, конвертируемый в мили;

- Снятие наличных в любой стране мира — 3,9% от суммы, но не меньше 300 рублей;

- Льготный период до 60 дней;

- Кредитный лимит до 1 млн. рублей ;

- Пластик считается доходным, т.к. на минимальный остаток в течение месяца будут капать проценты по ставке 7% годовых;

- Расширенная страховка как в России, так и за рубежом;

- В абсолютно любой момент можно открыть текущий счет в рублях, долларах США, евро, английских фунтах стерлингов или швейцарских франках. Именно поэтому оплата товаров и услуг за рубежом производится без конвертации, т.е. без дополнительных расходов для клиента;

- Дополнительные услуги: бесплатный безлимитный интернет за рубежом, 15% скидка в такси бизнес-класса, 4 раза в год дается бесплатная упаковка багажа в аэропорте и т.д.

Прочитав все это, невольно появляется вопрос, а в чем подвох мультикарты Альфа Банка? Подвох, если это можно так назвать, выражен в стоимости годового обслуживания — 6500 рублей. Кроме того, если не уложиться в льготный период, на задолженность начнет «капать» процент: сначала 23,99% годовых, затем 37% и т.д. — чем больше времени длится просрочка, тем выше процентная ставка на существующую задолженность.

Депозиты

Строго говоря, мультивалютный вклад в Альфа Банке — это самый обычный депозит, но только с возможностью конвертации валют внутри счетов и между ними. Кроме того, такие депозиты предполагают пополнение счета не только в российских рублях, но и в любых других деньгах.

В Альфа Банке имеются две программы, поддерживающие подобный формат: «Потенциал+» и «Победа+». Процентная ставка начинается соответственно от 5,6% годовых и 6,38% годовых, а заканчивается 6,15% и 8% годовых.

Открытие возможно в рублях, долларах и евро с функцией конвертации. Срок размещения — от 3 месяцев до 3 лет. Минимальная сумма размещения — всего лишь 10 000 рублей, так что открыть депозит в банке может позволить себе практически каждый.

Кэшбэк

Где посмотреть кэшбэк

До начала начисления кэш-бэков (например, до активации или до выполнения условия по расходу 10 тысяч рублей в месяц) в меню приложения Альфа-Банк нигде не показывается сумма кэб-бэка. То есть если вы только что получили карту и, например, выполнили первую покупку онлайн и хотите посмотреть на свой кэш-бэк, это будет невозможно. Когда будут выполнены условия для начала начисления кэш-бэков, данный пункт меню появится автоматически.

Что нужно, чтобы начать получать кэшбэк

- Активировать карту (один раз)

- Сделать оплату картой за месяц на 10 тысяч рублей (кэш-бэк начисляется только в те месяцы, когда было потрачено с карты 10 или более тысяч рублей)

Когда не платят кэшбэк

Кэшбэк не платят:

- за коммунальные и любые другие платежи: оплату штрафов, денежные переводы

- за снятие наличных

- за отменённые, возвращённые покупки

- за покупки менее 100 рублей

- в месяцы, когда расход по карте менее 10 тысяч рублей

- до активации карты

Да, можно, для этого перейдите в Историю, там рядом с размером оплаты будет указана сумма кэшбэка.

Почему вместо суммы кэшбэка часы. Почему ничего не указано на месте суммы кэшбэка

В первые дни (до четырёх) на месте суммы кэшбэка будет символ ожидания — это связано с тем, что банку требуется время на взаиморасчёты с магазином. Затем должна появится сумма, которая будет вам начислена. Но ещё несколько дней она может не показываться и появится позже.

Если сумма так и не появилась, то данная операция относится к тем, за которые не начисляются кэшбэки.

Как понять, сколько мне начислят по моим покупкам в этом месяце кэшбэк

Перейдите в раздел Cashback.

Там найдите заголовок «Прогноз начисления альфа-баллов». Под ним будет показана накопленная в данном месяце сумма кэшбэка.

Как потратить кэшбэк

Перейдите в раздел Cashback.

Нажмите кнопку «Потратить».

Кэшбэк возвращается как компенсация стоимости одной из покупок. Будет подобран список покупок с суммой близкой накопленным Альфа-балам. Нажмите кнопку «Вернуть».

Хотя в сообщении написано, что деньги поступят в течение трёх рабочих дней, мне деньги были зачислены немедленно (вы можете увидеть Push-уведомление о поступлении денег).

Неизрасходованные Альфа-баллы переходят на следующий месяц.

В Истории вы можете увидеть пришедший перевод.

В подробной информации о переводе сказано, что «реверсивный CashBack».

У меня заблокирована кнопка «Потратить». Что делать?

Скорее всего вы недавно стали клиентом банка и ещё не получили пластиковую карту или не активировали её. Оплачивайте покупки цифровой версией карты, кэшбэк уже копится. Кнопка Потратить разблокируется, когда вы активируете пластиковую карту.

Также кнопка Потратить блокируется в текущем месяце после перевода кэшбэка на карту.

Почему заказать виртуальную дебетовую карточку это так выгодно?

Рассмотрим основные выгоды оформления virtual card:

- безопасность. Виртуальная платежная карточка является проверенным способом внесения денег в сети Интернет. Это своеобразный удобный электронный кошелек;

- выгода. За 49 рублей вам предоставляется возможность доступа к основному пакету услуг финансовой организации: доход составляет 7 процентов годовых на остаток финансов по карте, мобильный банкинг (без платы за использование), до пяти дополнительных карточек, возможность перевести текущие счета в валютные, обналичивания и внесения наличных средств в банкоматах и транзакции с карт других банковских организаций в мобильном банкинге без комиссионных сборов и тому подобное. Обслуживание карточки осуществляется бесплатно;

- удобство. Вы можете оформить virtual card, не покидая дом и пополнять его в режиме онлайн путем использования интернет-банкинга. А при подключении услуги смс-информирования, можно в любое время проверить количество сбережений на счету, внести оплату за товары и услуги, проверить поступление денежных средств на virtual card, перевести денежные средства между открытыми счетами – возможно любое перемещение финансов.

При наличии виртуальной платежной карточки МастерКард или Виза, вы сможете совершать привычные действия, которые стали неотъемлемой частью жизни современных граждан, максимально комфортно: вносить оплату за покупки в Интернете, принимать участие в интернет-аукционах, оплачивать услуги, заказывать и вносить деньги за электронные билеты и устанавливать бронь на номера в отелях и гостиничных комплексах. Только представьте, какие возможности будут открыты перед вами с виртуальными карточками.

https://youtube.com/watch?v=AS69qjMJDJc

Нюансы пользования мультивалютной карточкой

Никаких нюансов, в сущности, нет. Не понадобится дополнительно и заранее открывать счета, чтобы экономить на покупках за рубежом. Банк автоматически считывает валюту терминала, требующего списания со счета клиента, если эта валюта присутствует в числе поддерживаемых банком — например, евро или доллары — автоматически создается текущий счет в этом же денежном выражении.

Требуемая сумма конвертируется по особому, выгодному для пользователя, курсу, и перечисляется на специальный текущий счет. Если же терминал просит оплату в непопулярной в мире валюте — индийские рупии, к примеру, то оплата производится в валюте основного счета с соответствующей конвертацией.

Необходимые документы и порядок оформления

Перечень бумаг, требуемых к предоставлению для оформления пластика, зависит от выбранного клиентом предложения. Так, например, для получения дебетовой карточки требуется только паспорт и заполненная анкета по форме банка.

Для кредитки дополнительно требуются документы, подтверждающие достаточный для погашения задолженности уровень дохода. В зависимости от дохода устанавливается и кредитный лимит.

В качестве подтверждения понадобится справка по форме 2-НДФЛ или справка по форме банка. Если клиент хочет оформить кредитку из премиального или золотого сегмента, дополнительно потребуется копия трудовой книжки с подтверждением стажа за последние пять лет — не меньше года, на последнем рабочем месте — не меньше трех месяцев.

Порядок оформления начинается с подачи заявки. Если клиент уже пользовался услугами Альфа Банка, пройти процедуру оформления можно дистанционно через сервисы банка Альфа-Клик и Альфа-Мобайл. Если же клиент приходит в компанию впервые, придется идти лично в банк. Там же дадут фирменные бланки для заполнения.

Спустя 1-3 дня рассмотрения, сотрудник банка свяжется с клиентом, чтобы проинструктировать его дальнейшие действия. На изготовление карточки уходит в среднем около недели. Забрать ее можно как лично в отделении, так и по почте/через курьера.

Classic/Standart

Классические карты – простое решение для каждодневного использования. Они универсальны, принимаются в стране и за ее пределами, обладают всеми необходимыми характеристиками и умеренной ценой. Среди них выделяют:

- Mastercard Standart. Удобный продукт, поддерживающий переводы и платежи. Возможно привязать сразу несколько карт к одному счету. Выпуск и обслуживание обычного пластика – бесплатно , с технологией бесконтактной оплаты PayPass – 139 рублей .

- Visa Classic. Функции и преимущества аналогичны предыдущему продукту, однако этот пластик эмитируется при участии платежной системы Visa.

Оба вида характеризуются как моментальные дебетовые карты.

Особенности применения виртуальной карты

Применять описываемый платежный инструмент вы сможете для оплаты товаров и услуг на любых онлайн-площадках, которые принимают карты Visa или MasterCard. Исключением являются лишь онлайн казино. Кроме того, вы не сможете использовать этот платежный инструмент для покупки лотерейных билетов через интернет.

Вам полезно будет узнать о том, что при помощи описываемого платежного инструмента вы сможете совершать покупки на тех торговых площадках, которые принимают оплату через электронную платежную систему PayPal. Для осуществления разовой оплаты, вам не придется привязывать платежный инструмент к кошельку в этой платежной системе.

Если же вы планируете часто осуществлять оплату картой через PayPal, то вам придется привязать карту к кошельку. При этом подтверждать привязку карты вам придется ежемесячно. Владельцы смартфонов, снабженных операционной системой Android, могут подключить описываемый платежный инструмент к системе в Google Pay. Перед тем как приступить к приступить к использованию смартфона для бесконтактной оплаты, вам необходимо подключить карту к системе путем внесения ее реквизитов и принятия условий лицензионного соглашения.

Далее на ваш смартфон придет оповещение с паролем, который потребуется внести в предназначенное для этого поле. Далее вы сможете использовать свой смартфон в качестве средства для осуществления бесконтактных платежей.

Обладатели смартфонов iPhone могут подключить свой платежный инструмент к системе Apple Pay. Делается это по такой же схеме, как и в случае, как и в случае с Google Pay.

Обладатели смартфонов марки Samsung могут подключить свой виртуальный платежный инструмент к системе Samsung Pay. Для подключения карты к этой платежной системе, вам потребуется воспользоваться приложением Альфа Мобайл.

Если по тем или иным причинам созданная вами виртуальная карта вам станет не нужна, то вы можете ее закрыть. Делается это максимально просто. Вам необходимо посетить сервис Альфа-Клик, выделить виртуальную кнопку и выбрать команду «Удалить».

Что такое NFC-технологии?

Чтобы понять, как осуществляется оплата, рекомендуется разобраться с бесконтактными технологиями.

Банковская карточка представляет собой небольшой пластик, в который вшит микроскопический процессор.

Банк приобретает заготовки у изготовителя, сканирует сведения на чип. В мобильном телефоне тоже имеется модуль, на который записываются платежные данные пользователя. Получается, что мобильное устройство выступает средством для выполнения бесконтактной оплаты, как и кредитная карта. Такой возможности способствует система NFC, в чем-то напоминающая Блютуз или Wi-Fi.

Для пересылки сведений от смартфона к платежному терминалу используют технологию ближней связи – NFC, или Near Field Communication. С ее помощью информация пересылается на небольшие расстояния – до двадцати сантиметров.

Отличие состоит в том, что отсутствует необходимость ввода логина и пароля перед очередной транзакцией. Устройства приближаются друг к другу, и оплата выполняется.