Ст. 102 нк рф. «налоговая тайна». сведения, составляющие налоговую тайну

Содержание:

- Правовой режим доступа к информации, защищаемой в режиме налоговой тайны

- Что не входит в понятие «налоговая тайна»: статья 102 НК РФ

- Закон РФ о коммерческой тайне № 98-ФЗ (действующая редакция 2016 года)

- Вопрос №1. Понятие «информация». Виды информации.

- Нормы действующей редакции ГК РФ о служебной тайне

- Комментарии к ст. 102 НК РФ

- П.8 ст.102 НК РФ

- Изменения в НК РФ

- Особенности налоговой тайны

- Изменения в законодательстве, касающиеся налоговой тайны в 2018-2019 годах

- Итоги

Правовой режим доступа к информации, защищаемой в режиме налоговой тайны

Основываясь на этимологическом толковании слова «режим», предлагается понимать его как установленный порядок жизни и деятельности для достижения каких-либо целей.

В юридической литературе правовой режим определяется и как социальный режим некоторого объекта, закрепленный правовыми нормами и обеспеченный совокупностью юридических средств, и как порядок регулирования, который выражен в комплексе правовых средств, характеризующих особое сочетание взаимодействующих между собой дозволений, запретов, а также позитивных обязываний, создающих особую направленность регулирования.

В целях сохранения конфиденциальности получаемой налоговыми органами информации о налогоплательщиках правоохранительным органам при направлении запросов о предоставлении сведений, составляющих налоговую тайну, необходимо указывать конкретные обстоятельства, в связи с которыми возникла необходимость в получении указанных сведений, и мотивировать, что необходимость в предоставлении данной информации связана с исполнением обязанностей, возложенных на запрашивающее должностное лицо. Порядок предоставления конфиденциальной информации несколько различается в зависимости от того, какие органы за ней обращаются.

Законодательством не предусмотрена возможность предоставления имеющихся в налоговых органах библиотек, архивов, фондов, баз и банков данных, содержащих конфиденциальную информацию, сторонним организациям. Действующее законодательство предусматривает лишь возможность получения конфиденциальной налоговой информации. Прежде всего такая информация может быть предоставлена таможенным органам, органам государственных внебюджетных фондов и органам федеральной службы по экономическим и налоговым преступлениям, сотрудники которых сами имеют доступ к сведениям, составляющим налоговую тайну.

Одной из важнейших составляющих режима правовой защиты информации является установление юридической ответственности за нарушение порядка формирования ресурсов налоговозначимой информации и режима налоговой тайны. В данном случае (за подобные правонарушения) будут применяться следующие виды юридической ответственности: налоговая (финансовая), административная, уголовная, гражданско-правовая и дисциплинарная ответственность.

Разглашением налоговой тайны признается виновное противоправное, в нарушение режима защиты соответствующей конфиденциальной информации, действие (бездействие) должностного лица налогового (таможенного) органа, в результате которого она стала доступна третьим лицам.

Доступ к налоговой тайне имеют суды общей юрисдикции РФ и арбитражные суды РФ. При производстве по делам, возникающим в связи с оспариванием ненормативных актов, решений и действий (бездействия) налоговых органов и должностных лиц налоговых органов, при производстве по делам об административных правонарушениях, отнесенных к подведомственности соответствующих судов (ст. 29 АПК РФ; ст. 22 ГПК РФ), может возникать потребность в привлечении сведений о налогоплательщике в качестве доказательств. В этих случаях материалы, содержащие данные сведения, предоставляются налоговым органом по мотивированному письменному запросу судьи непосредственно в суд (ст. 66 АПК РФ; ст. 57 ГПК РФ).

Информация, необходимая для принудительного исполнения взыскания, предоставляется судебным приставам-исполнителям (государственным служащим, которые в соответствии со ст. 4 Федерального закона от 21 июля 1997 г. N 119-ФЗ «Об исполнительном производстве» исполняют судебные акты и акты других органов). В случае отсутствия информации о должнике, необходимой для принудительного исполнения, судебный пристав-исполнитель направляет мотивированный письменный запрос в налоговый орган об ИНН, о номерах счетов, о наименовании и месте нахождения банков и кредитных организаций, в которых находятся эти счета. Такая информация составляет объект налоговой тайны. Однако по запросу судебного пристава-исполнителя она должна быть предоставлена налоговым органом в трехдневный срок.

показать содержание

Что не входит в понятие «налоговая тайна»: статья 102 НК РФ

Статья 102 НК РФ перечисляет все виды данных, не подпадающих под категорию налоговой тайны. В отношении таких сведений обеспечение конфиденциальности не требуется.

Общедоступная информация

В отношении физических лиц понятие «налоговая тайна» совпадает с определением персональных данных, приведенным в законе «О персональных данных» № 152-ФЗ от 27.07.2006 года. К числу общедоступных сведений, в силу закона № 152-ФЗ, относятся:

- фамилия, имя, отчество;

- дата и место рождения;

- номер телефона (как стационарного, так и мобильного);

- данные о профессии.

Что касается субъектов предпринимательской деятельности, то есть организаций и ИП, общедоступной считается информация о:

Подпишитесь на рассылку

- наименовании предприятия (полного и сокращенного);

- форме собственности юридического лица (общество с ограниченной ответственностью, акционерное общество и т. д.);

- юридическом и фактическом адресе организации или офиса ИП;

- структуре юридического лица;

- фамилии, имени, отчестве ИП или руководителя юридического лица.

Важно: в разряд общедоступных данных также попадают сведения, в отношении которых налогоплательщик предоставил письменное согласие на распространение. Например, это могут быть банковские реквизиты или место работы и должность гражданина и т

д.)

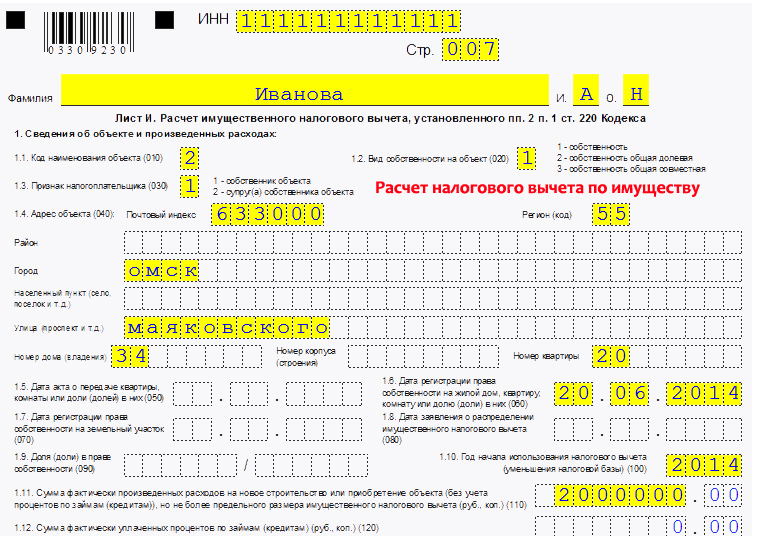

Сведения об ИНН

Идентификационный номер налогоплательщика не требует обеспечения конфиденциальности, независимо от статуса его носителя. Так, указанную информацию можно получить в онлайн-режиме, зная паспортные данные физического или точное наименование юридического лица.

Данные о нарушениях налогового законодательства

Пункт актуален, в больше степени, для организаций и ИП. Усеченные версии ЕГРЮЛ и ЕГРИП содержат информацию о нарушении закона в части налоговых правонарушений, а также мерах, принятых в связи с этим в отношении налогоплательщика. Такие данные доступны каждому пользователю интернета, поскольку могут иметь значение, например, для контрагентов — при решении вопроса о заключении сделки и т. п.

Данные о результатах налоговых проверок

Указанная категория сведений не требует обеспечения конфиденциальности исключительно в части результатов налоговой проверки, проведенной в отношении кандидата в члены выборного органа федерального или регионального уровня. Распространение такой информации допускается только в адрес избирательной комиссии. То есть рядовой гражданин получить данные об имущественном и финансовом положении кандидата или его супруга (супруги) не сможет.

Сведения о налоговом режиме налогоплательщика

Не является налоговой тайной информация о специальном режиме налогообложения налогоплательщика — организации или индивидуального предпринимателя. Перечень таких режимов представлен в главе 26 НК РФ и включает в себя:

- единый сельскохозяйственный налог (для сельскохозяйственных товаропроизводителей);

- УСН (упрощенная система) — применяется, как правило, в сфере малого бизнеса;

- ЕНВД (единый налог на вмененный доход) — устанавливается для отдельных видов предпринимательской деятельности. Например, оказание бытовых или ветеринарных услуг, розничная торговля в павильонах и пр.;

- налогообложение при исполнении соглашения о разделе продукции — система, предусмотренная для инвесторов государственных проектов.

Данные, предоставляемые органам местного самоуправления

В понятие «налоговая тайна» такие данные не попадают только в случае передачи местным властям информации, представленной подконтрольными им плательщиками сборов — в целях проверки ее достоверности.

Важно: существует еще одно исключение из числа сведений, составляющих налоговую тайну, которое касается международных отношений. Это данные, передаваемые иностранным правоохранительным или налоговым органам в соответствии с международными соглашениями и договорами

Закон РФ о коммерческой тайне № 98-ФЗ (действующая редакция 2016 года)

Закон «О коммерческой тайне» от 29.07.2004 № 98-ФЗ (ред. от 12.03.2014) регулирует отношения, связанные с соблюдением (установлением, изменением и прекращением) режима коммерческой тайны — специального порядка работы с информацией, позволяющей ее обладателю:

- увеличить доход при существующих или возможных обстоятельствах;

- сократить или свести к минимуму неоправданные расходы;

- сохранить свое положение на рынке товаров (работ, услуг);

- получить иную коммерческую выгоду.

Когда налоговая выгода признается необоснованной, узнайте из материалов:

- «Признание судами получения налогоплательщиком необоснованной налоговой выгоды»;

- «Необоснованная налоговая выгода по налогу на прибыль».

Федеральный закон № 98-ФЗ о коммерческой тайне определяет алгоритмы работы с информацией, составляющей коммерческую тайну (ИКТ).

ИКТ — это сведения любого характера (технические, производственные и иные), обладающие следующими свойствами:

- коммерческой ценностью (действительной или потенциальной) в силу неизвестности их третьим лицам;

- недоступностью для третьих лиц на законных основаниях.

Структура закона:

|

№ статьи |

|

|

1 |

сфера и цели применения закона |

|

3 |

расшифровка примененных в законе терминов и определений |

|

4 |

порядок отнесения информации в разряд ИКТ |

|

5 |

перечень сведений, которые не могут помещаться под режим коммерческой тайны |

|

6 |

алгоритм предоставления ИКТ |

|

6.1 |

перечисление прав обладателя ИКТ |

|

10–13 |

описание мероприятий, защищающих ИКТ:

|

|

14–15 |

детализация видов ответственности:

|

Закон № 98-ФЗ о коммерческой тайнеприменяется к ИКТ вне независимости от того, на каком носителе она зафиксирована. Носителями ИКТ могут быть:

- бумага;

- компьютерные накопители (внешние и внутренние);

- оптические носители (лазерные диски и др.).

На каких накопителях фиксируется информация, необходимая для расчета налоговых обязательств, — см. в материалах:

- «Регистры налогового учета по НДС: закрепляем в учетной политике»;

- «Как самостоятельно разработать налоговые регистры по налогу на прибыль?».

Вопрос №1. Понятие «информация». Виды информации.

Согласно федеральному закону № 149-ФЗ от 27 июля 2006 года «Об информации, информационных технологиях и о защите информации», регламентирующему осуществление прав на поиск, получение, передачу, производство и распространение информации, а также применение информационных технологий и обеспечение защиты информации:

информация — сведения (сообщения, данные) независимо от формы их представления;

Согласно статье 5, ФЗ «Об информации, информационных технологиях и защите информации» «Информация в зависимости от категории доступа к ней подразделяется на общедоступную информацию, а также на информацию, доступ к которой ограничен федеральными законами (информация ограниченного доступа)».

Общедоступная информация, говоря простым языком, та информация, которую нельзя скрывать от общества. Примером может служить информация:

– сведения о чрезвычайных ситуациях, опасных природных явлениях, и процессах, экологическая, гидрометеорологическая , гидрогеологическая, демографическая , санитарно-эпидемиологическая и другая информация, необходимая для обеспечения безопасной жизнедеятельности населенных пунктов, граждан и населения в целом, а также производственных объектов

– нормативные правовые акты, затрагивающие права, свободы и обязанности человека и гражданина,

– информация о деятельности органов государственной власти и органов местного самоуправления,

– нормативные акты, устанавливающие правовой статус организаций и полномочия государственных органов, органов местного самоуправления.

– документы накапливаемые в открытых фондах библиотек и архивов. Так же в эту категорию можно отнести правовое положение и полномочия

Информацией ограниченного доступа является информация представляющая ценность для ее владельца, доступ к которой ограничивается на законном основании. В свою очередь информация ограниченного доступа подразделяется на информацию составляющую государственную тайну и информацию, соблюдение конфиденциальности которой установлено федеральным законом (конфиденциальная информация).

Перечень сведений, отнесенных к государственной тайне» опубликован в ст. 5 Закона РФ 1993 г. № 5485-1 «О государственной тайне». Существует три степени секретности такой информации:

Перечень сведений подлежащих засекречиванию МВД РФ изложен в приказе МВД № 480 дсп от 26.06.2013 «Об утверждении перечней сведений подлежащих засекречиванию МВД РФ».

Перечень сведений конфиденциального характера опубликован в Указе Президента РФ от 6.03.97 г. № 188 «Об утверждении перечня сведений конфиденциального характера».

К видам конфиденциальной информации можно отнести следующее:

– Персональные данные — сведения о фактах, событиях и обстоятельствах частой жизни гражданина, позволяющие идентифицировать его личность, за исключением сведений, подлежащих распространению в средствах массовой информации в установленном федеральными законами случаях (Состав персональных данных: ФЗ от 27 июля 2006 г. № 152-ФЗ (ст. 3): Любая информация, относящаяся к определённому или определяемому на основании такой информации физическому лицу (субъекту персональных данных), в том числе его фамилия, имя, отчество, год, месяц, дата и место рождения, адрес, семейное, социальное, имущественное положение, образование, профессия, доходы, другая информация);

Нормы действующей редакции ГК РФ о служебной тайне

В ГК РФ до 01.01.2008 действовала ст. 139 «Служебная и коммерческая тайна» — она устанавливала, что информация составляет служебную или коммерческую тайну, если:

- она имеет коммерческую ценность в силу неизвестности ее третьим лицам;

- к ней законодательно ограничен доступ;

- ее обладатель принимает меры к охране ее конфиденциальности.

В настоящее время в ГК РФ статья, прямо посвященная вопросам СТ, отсутствует. Тем не менее в разных разделах ГК РФ содержатся аспекты описательного и ограничительного характера в отношении разных видов информации, часть которых может быть отнесена к СТ. Объектом СТ нижеперечисленная информация может стать, если доступ к ней будет получен в связи с исполнением госслужащими и (или) сотрудниками следственных, судебных и иных органов своих должностных обязанностей.

Например:

- ст. 857 — перечислены сведения, относящиеся к банковской тайне (сведения о клиенте и банковском вкладе), а также указан ограниченный круг субъектов, имеющих к ним доступ (сами клиенты, бюро кредитных историй, должностные лица госорганов);

- ст. 946 — установлен список сведений, которые не вправе разглашать страховщик (о страхователе, застрахованных лицах, выгодоприобретателе, состоянии их здоровья, их имущественном положении);

- ст. 1123 — определены сведения, составляющие тайну завещания (имеющие доступ к нотариальной информации лица не вправе до открытия наследства разглашать сведения о содержании завещания, его совершении, изменении или отмене);

- иные статьи ГК РФ (ст. 727, 771 и др.).

Отдельные виды информации, которые можно отнести к СТ, рассматриваются в различных нормативных актах, например:

- в законе о коммерческой тайне от 29.07.2004 № 98-ФЗ;

- НК РФ (ст. 102, посвященная налоговой тайне, ст. 313, определяющая данные налогового учета как информацию, относящуюся к налоговой тайне);

- иных НПА (аудиторская тайна в ст. 9 закона «Об аудиторской деятельности» от 30.12.2008 № 307-ФЗ, тайна связи — ст. 63 закона «О связи» от 07.07.2003 № 126-ФЗ, ст. 15 закона «О почтовой связи» от 17.07.1999 № 176-ФЗ и др.).

Нюансы применения разнообразных законов изучайте с материалами нашего портала:

- «Закон о профстандартах с 2021 года — последние изменения».

- «Положения Закона о патентной системе налогообложения — 2016».

Комментарии к ст. 102 НК РФ

Порядок доступа к информации налоговых органов, составляющей налоговую тайну, установлен Приказом МНС России от 03.03.2003 N БГ-3-28/96 «Об утверждении Порядка доступа к конфиденциальной информации налоговых органов».

В пункте 2 Определения КС РФ от 30.09.2004 N 317-О КС РФ разъяснил, что специальный правовой статус сведений, составляющих налоговую тайну, закреплен статьей 102 НК РФ исходя из интересов налогоплательщиков и с учетом соблюдения принципа баланса публичных и частных интересов в указанной сфере, поскольку в процессе осуществления налоговыми органами Российской Федерации своих функций, установленных НК РФ и иными федеральными законами, в их распоряжении оказывается значительный объем информации об имущественном состоянии каждого налогоплательщика, распространение которой может причинить ущерб как интересам отдельных граждан, частная жизнь которых является неприкосновенной и охраняется законом, так и юридических лиц, чьи коммерческие и иные интересы могут быть нарушены в случае произвольного распространения в конкурентной или криминальной среде значимой для бизнеса конфиденциальной информации. Поэтому федеральный законодатель предусмотрел ограниченный режим доступа к такой информации путем установления исчерпывающего перечня субъектов, обладающих в силу закона правом обращения к налоговым органам за предоставлением сведений, составляющих налоговую тайну, в указанных в законе целях.

Кроме того, КС указал, что в пункте 3 статьи 6 Федерального закона от 31.05.2002 N 63-ФЗ «Об адвокатской деятельности и адвокатуре в Российской Федерации» закреплены права адвоката, среди которых упомянута возможность собирать необходимые для оказания юридической помощи сведения, в том числе запрашивать документы от органов государственной власти, органов местного самоуправления, общественных объединений, а также иных организаций, которые обязаны выдавать адвокату запрошенные им документы или их заверенные копии в порядке, установленном законодательством. Однако он не включен законодателем в число лиц, имеющих доступ к сведениям, составляющим налоговую тайну.

В письме МНС России от 05.03.2002 N ШС-6-14/252 «Об отнесении сведений о задолженности налогоплательщика к налоговой тайне» поясняется, что неисполнение обязанности по уплате налога в установленный срок является нарушением порядка уплаты налога, установленного законодательством о налогах и сборах, и в соответствии с подпунктом 3 пункта 1 статьи 102 НК РФ сведения об указанном нарушении не могут составлять налоговую тайну.

Часть 1 статьи 183 УК РФ предусматривает ответственность за собирание сведений, составляющих налоговую тайну, путем похищения документов, подкупа или угроз, а равно иным незаконным способом в целях разглашения либо незаконного использования этих сведений. По части 1 статьи 183 УК РФ ответственность будет нести любое лицо, достигшее 16-летнего возраста, не являющееся владельцем налоговой тайны и не допущенное к ней в установленном порядке.

Частью 2 статьи 183 УК РФ предусмотрена ответственность за незаконные разглашение или использование сведений, составляющих налоговую тайну, без согласия ее владельца, совершенные из корыстной или иной личной заинтересованности и причинившие крупный ущерб. По данной части ответственность будет нести работник организации или иные лица, которым сведения, составляющие налоговую тайну, стали известны в связи с профессиональной или служебной деятельностью.

Часть 3 статьи 183 УК РФ предусматривает ответственность за те же действия, если в результате их совершения причинен крупный ущерб, а равно при наличии корыстной заинтересованности виновного. Обязательные элементы состава преступления — корыстная или иная личная заинтересованность виновного и крупный ущерб как последствие уголовно наказуемых действий; размер ущерба определяется применительно к примечанию к статье 169 УК.

В соответствии с примечанием к статье 169 УК РФ крупным ущербом признается ущерб в сумме, превышающей двести пятьдесят тысяч рублей, особо крупным — один миллион рублей.

Отягчающим обстоятельством по части 4 статьи 183 УК РФ является наступление в результате действий виновного лица тяжких последствий (экономическое разорение, дезорганизация работы коммерческого предприятия и т.п.).

Кроме того, за разглашение сведений, составляющих налоговую тайну, в определенных случаях наступает ответственность по статье 285 УК РФ за злоупотребление должностными полномочиями.

П.8 ст.102 НК РФ

Сведения, содержащиеся в специальной декларации, представленной в соответствии с Федеральным законом «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации», и (или) прилагаемых к ней документах и (или) сведениях, признаются налоговой тайной с учетом следующих особенностей:

пп.1 такие сведения признаются налоговой тайной без исключений, установленных подпунктами 1 — 3 и 5 — 8 пункта 1 настоящей статьи;

пп.2 разглашение таких сведений и утрата представленных специальных деклараций и (или) прилагаемых к ним документов и (или) сведений являются основанием для привлечения к уголовной ответственности за незаконное разглашение сведений, составляющих налоговую тайну, в соответствии с Уголовным кодексом Российской Федерации;

пп.3 должностное лицо налогового органа, которому такие сведения стали известны, не может быть привлечено к ответственности за отказ от дачи показаний по обстоятельствам, которые стали ему известны из сведений, указанных в абзаце первом настоящего пункта;

пп.4 такие сведения могут быть истребованы у налогового органа только по запросу самого декларанта, признаваемого таковым в соответствии с указанным в абзаце первом настоящего пункта Федеральным законом;

пп.5 в случае необходимости подтверждения факта представления в налоговый орган специальной декларации и документов и (или) сведений, прилагаемых к декларации, и достоверности содержащихся в них сведений должностное лицо органа государственной власти или банка, которому в качестве основания для предоставления гарантий, предусмотренных указанным в абзаце первом настоящего пункта Федеральным законом, была представлена копия специальной декларации с отметкой налогового органа о ее принятии, вправе направить ее в федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, для сверки с оригиналом специальной декларации, находящейся на централизованном хранении. Федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, в пятидневный срок после получения такой копии специальной декларации направляет ответное уведомление о том, соответствует либо не соответствует полученная копия специальной декларации оригиналу.

(Пункт введен — Федеральный закон от 08.06.2015 № 150-ФЗ)

Изменения в НК РФ

В 2020 году были пересмотрены основания, на которых та или иная информация подлежит хранению в режиме секретности. К перечню данных, не входящих в категорию налоговой тайны, были добавлены три пункта:

- информация о среднем количестве зарегистрированных сотрудников компании, подаваемая за один календарный год, который предшествует году размещения таких сведений на веб-странице организации;

- сведения об уплаченных организацией в календарном году, предшествующем году размещения указанных сведений на веб-странице организации или любом другом сайте, суммах налогов и сборов без учета сумм сборов, уплаченных в связи с ввозом товаров на таможенную территорию ЕЭС, сумм налогов, уплаченных налоговым агентом;

- данные о доходах и расходах по документам, отражающим годовую финансовую отчетность организации за календарный год, предшествующий году публикации таких материалов в интернете.

Кроме того, изменения в законе теперь предписывают необходимость публикации сведений о недоимках и задолженностях налогоплательщика по каждому пункту, а также о возможностях применения к нему соответствующих мер, на официальном сайте федерального органа исполнительной власти. Однако размещение такой информации строго контролируется федеральным законодательством. Государство гарантирует, что информация, извлеченная из бухгалтерской отчетности, не будет раскрыта, а также оговаривает количество и характер запросов, согласно которым информация будет раскрываться. Введение такой поправки обусловлено загруженностью налоговой службы: количество запросов контрагентов на раскрытие сведений, подтверждающих добросовестность их партнера, уже давно превысило все возможные пределы. Реакцией налоговиков стало заявление, что они больше не будут предоставлять такую информацию, поскольку по закону им лишь предоставляется право на ее раскрытие, но это не является их обязанностью.

Особенности налоговой тайны

Содержание, доступ и само разглашение налоговой тайны, как юридические понятия, имеют свои особенности и нюансы. Например, само разглашение представляет собой личное использование, либо передачу данной информации другим лицам.

Данные налогоплательщика могут быть переданы другим лицам, как на безвозмездной основе, так и за определенное денежное вознаграждение. Безусловно, оба этих способа являются грубейшими нарушениями существующих норм и правил НК РФ и относятся к правовым налоговым преступлениям.

Однако не будет нарушением передача информации налогоплательщика ответственному участнику консолидированной группы налогоплательщиков. При условии, что передачу осуществил уполномоченный налоговый орган.

Положения налоговой тайны предусматривают установление ответственности и в том случае, если документы, какие содержали в себе тайные сведения, были утеряны ответственным лицом.

К таким документам могут относиться налоговые декларации и иные бумаги, в которых могут быть отражены сведения, составляющие государственную тайну. Чаще всего, потеря данных документов влечет за собой наложение штрафа, увольнение должностного лица с занимаемой должности иные правовые меры.

Изменения в законодательстве, касающиеся налоговой тайны в 2018-2019 годах

В последние годы в налоговом законодательстве произошли изменения в части налоговой тайны. Государственной Думой был принят Федеральный закон от 01.05.2016 № 134-ФЗ «О внесении изменений в статью 102 части первой Налогового кодекса Российской Федерации». Этот закон расширил перечень данных, на которые не распространяется налоговая тайна. Закон вступил в силу с 1 июня 2016 года.

Со вступлением в силу закона к налоговой тайне больше не относится такая информация:

- среднесписочная численность работников;

- сумма уплаченных налогов и сборов (за исключением сумм уплаченных платежей за ввоз товаров на территорию Евразийского союза (ЕАЭС);

- сумма доходов и расходов организации, отображаемая в бухгалтерской отчетности.

Эти данные будут размещаться в открытом доступе, поэтому для следственных и судебных органов, а также контрагентам больше не придется составлять запросы на получение этих данных. Порядок получения информации, которая остается налоговой тайной, не изменяется.

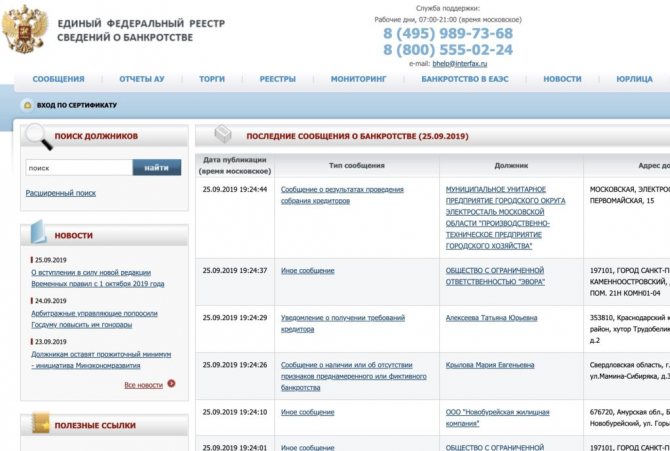

Для публикации данных создана информационная система «Прозрачный бизнес», которая будет доступна на сайте Федеральной налоговой службы. Сроки запуска системы переносятся – сначала планировалось начать работу системы в июле 2017 года, затем указывалась дата 1 июня 2018 года, после этого запуск был перенесен на 1 августа, а еще позднее – на 10 августа 2018 года.

Публикация данных планируется в соответствии с определенным графиком, утвержденным приказом ФНС России от 29.12.2016 № ММВ-7-14/729@ и приведенным в таблице:

| Сроки публикации | ||

|---|---|---|

| Ежемесячно 25 числа | Ежегодно 25 июля | Ежегодно 25 февраля |

|

|

Публикуемые ежегодно данные касаются предыдущего года, а публикуемые ежемесячно – актуальны на 1 число месяца.

В законе сделано исключение: нововведения не касаются стратегических предприятий, организаций оборонно-промышленного комплекса и организаций, которые считаются крупнейшими налогоплательщиками. Информация о таких налогоплательщиках будет публиковаться с 2020 года.

Закон допускает, что юридические лица могут добровольно раскрывать информацию о себе, составляющую налоговую тайну. Предполагается, что добросовестные налогоплательщики добровольно раскроют информацию, чтобы повысить прозрачность своего бизнеса для контрагентов.

Однако по состоянию на 2018 год понятие «налоговая тайна» потеряло большую часть своего значения, ведь основная часть информации выведена из разряда тайны, а оставшиеся данные не представляют значительного интереса.

Итоги

Взаимодействуя с налоговыми органами, руководство любой организации надеется на сохранность конфиденциального характера передаваемой информации. Конфиденциальности, по мнению налогоплательщиков, должно способствовать наличие статьи в налоговом кодексе, посвященной налоговой тайне. Она регламентирует, какая именно информация обязана оставаться скрытой, а какая может быть доступна общественности. В последнее время наблюдается тенденция вывода все большей информации о налогоплательщиках из-под грифа «налоговая тайна».

Пробный бесплатный доступ к системе на 2 дня.