Все о налоге на коммерческую недвижимость для ип, физических и юридических лиц. можно ли не платить?

Содержание:

- Штрафы

- Налогообложение коммерческой недвижимости

- Правила расчёта

- Налог на имущество нежилого помещения юридического лица

- Оспаривание кадастровой стоимости

- Налогообложение ИП, физических и юридических лиц

- Налоги от продажи коммерческой недвижимости в примерах

- Налог на коммерческую недвижимость в москве 2021

- Налоговая декларация

Штрафы

Все собственники имущества, облагаемого налогом, которые не внесли платеж вовремя, понесут за это ответственность. К примеру, за то, что гражданин не сообщил о наличии объекте недвижимости (то есть, утаил сведения от налоговых органов), предусматривается штраф в размере 20% от суммы налога за это имущество.

За просрочку будет начисляться пеня. Многие думают, что это разновидность штрафа, но это не совсем так. Пеня – это определенный процент от суммы, который начисляется ежедневно. Даже если просрочка составляет всего 1 день, к сумме уже прибавится пеня.

Если собственник не платит в течение длительного времени, то ИФНС присылает дополнительное уведомление. Этот документ содержит:

- сумму долга;

- сумму пени;

- сроки, которые предоставляются получателю для погашения задолженности;

- санкции, которые будут применены к нарушителю в случае отказа от уплаты.

Если гражданин игнорирует уведомления и не платит налог, то ФНС обращается в суд. Для этого у налоговиков должны быть определенные основания, то есть сумма долга должна достичь определенного размера (3 тыс. рублей). На практике, дело до суда доходит спустя 6 месяцев после образования просрочки. В случае, когда суд принимает решение о принудительном взыскании долга, ответчику придется платить.

Причем, заниматься взысканием будет исполнительная служба, а значит, что к нарушителю могут быть применены различные законные способы получения средств. Чаще всего сотрудники исполнительной службы накладывают арест на банковские счета нарушителя и высчитывают необходимую сумму. Если счета в банке у плательщика нет, то соответствующие меры применяются к его имуществу.

Помимо начисления пени за неуплату налога, на физ. лицо будет наложен штраф. Если срок пропущен неумышленно, а сама просрочка незначительна, то сумма штрафа составит 20% от размера налога. Если же собственник умышленно избегает оплаты и тянет с погашением достаточно долго, то налоговые органы могут насчитать штраф не менее 40% от суммы.

https://youtube.com/watch?v=5rGz-cHvoR4

Налогообложение коммерческой недвижимости

Сумма, а также налоговая ставка, подлежащая к уплате, рассчитывается по среднегодовой или по кадастровой стоимости, в зависимости от типа коммерческой недвижимости. Если нужно рассчитать по кадастровой стоимости, берется в расчет та ставка, которая установлена местными властями. Ставку налога и сроки уплаты также регламентируют местные власти.

Налоговое законодательство часто меняется и корректируется, поэтому лицам, связанным с бизнесом в сфере недвижимости, стоит постоянно наблюдать за переизданиями и правками в Налоговом кодексе РФ

Важно отметить, что ставки для физических и юридических лиц заметно различаются

Для физических лиц

Налоговая ставка для физических лиц вычитается исходя из инвентаризационной стоимости помещения и не может превышать показатели, закрепленные на законодательном уровне:

- Если стоимость помещения составляет 300 тысяч рублей, то процентная ставка по налогу на нежилое помещение коммерческого назначения составит всего 0,1%. Это относится и к помещениям, предназначенным для проживания. В частности речь идёт об апартаментах, гостиницах и хостелах;

- Для помещений стоимостью от 300 до 500 тысяч рублей, процентная ставка составит от 0,1% до 0,3%;

- Если речь идёт о помещениях стоимостью свыше 500 тысяч рублей, процентная ставка будет составлять от 0,3% до 2,0%. Речь идёт о дорогостоящей недвижимости, вроде торговых центров и офисов.

Важно отметить, что льготы по налогообложению коммерческой недвижимости не распространяются на физических лиц. Это связано с тем, что помещение физического лица вовлечено в предпринимательскую деятельность

Для юридических лиц

Налоговые ставки для юридических лиц значительно отличаются от ставок для физических лиц. Это связано с тем, что помещения, принадлежащие юридическим лицам, облагаются налогом на имущество организаций.

Как правило, налог на недвижимость, предназначенную для коммерческих целей, не превосходит 2,2% от конечной цены самого помещения. Максимальная ставка по недвижимости, с которой налог считают исходя из кадастровой стоимости, составляет 2%.

Расчет налога на имущество имеет свои особенности в каждом из этих случаев. При расчете налога по средней стоимости ставку налога умножают на среднюю стоимость имущества за отчетный период. При расчете налога на имущество по кадастровой стоимости, ставку налога умножают на кадастровую стоимость имущества на 1 января налогового периода (отчетного года).

При продаже коммерческой недвижимости

В связи с тем, что в законодательстве отсутствует понятие коммерческой недвижимости, при заключении сделок по продаже могут возникнуть сложности. Также следует учесть особенности налогообложения, связанного со статусом продавца недвижимости.

Порядок уплаты налога с продажи коммерческой недвижимости, размер ставки и сроки зависят от статуса продавца:

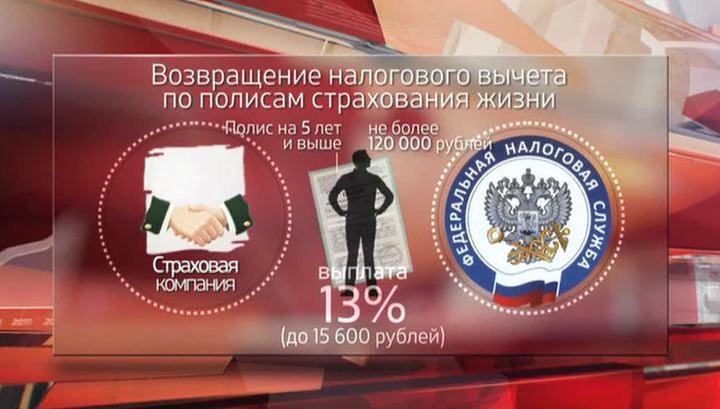

- Если речь идёт о физических лицах, они должны уплатить НДФЛ, начисляемый по ставке, установленной местными властями и администрацией. Обычно налоги при продаже коммерческой недвижимости физическим лицом рассчитываются по ставке 13% с вырученной по договору суммы дохода.

- Индивидуальные предприниматели могут снизить налог, воспользовавшись налоговыми вычетами. Естественно, они должны обосновать снижение налога, предоставив документы, подтверждающие их траты при реализации имущества.

- При продаже имущества, используемого в коммерческих целях, иностранные организации обязаны уплатить налог по ставке в 20%.

- ООО не платят налоги с дохода, полученного с продажи такой недвижимости. Это связано с тем, что объект недвижимости выступает в качестве взноса в уставной капитал.

Налоги при сдаче коммерческой невидимости в аренду также будут зависеть от статуса владельца. Например, если речь идёт об индивидуальном предпринимателе, ему придётся уплатить НДФЛ в размере 13%. Дополнительно уплате подлежит стандартный имущественный налог для юридических и физических лиц. Иностранцам, осуществляющим подобную деятельность на территории РФ, придётся уплатить налог в размере 30% от прибыли.

Правила расчёта

Недвижимость предполагает расходы в виде налогов.

Как правило, законы вводят прогрессивную шкалу налога на недвижимость: чем дороже объект налогообложения, тем выше ставка.

Введённый ещё в 1991 году закон «О налоге на имущество физических лиц», который не так давно регулировал взимание налогов с граждан, утратил силу с 1 января 2015 года. Теперь налоги на имущество регулируются на основании положений Налогового кодекса (НК РФ). При этом конкретные ставки в кодексе не указаны:

- Жильё, гаражи, хозяйственные строения: не свыше 0,1%.

- Коммерческие здания и объекты дороже 300 млн рублей: не свыше 2%.

- Иные объекты: не более 0,5%.

Налоговые ставки, приведённые выше, могут увеличиваться до трёхкратного размера местным законом или постановлением органа власти, то есть, теоретические пределы на самом деле составят 0,3% для жилья, гаражей и хозпостроек, 6% для коммерческой и сверхдорогой недвижимости и 1,5% для иных недвижимых объектов.

Этих предельных ставок, вместе взятых, нет ни в одном из конкретных регионов. Однако в целях повышения бюджетных доходов некоторые муниципалитеты и города устанавливают разные налоговые ставки внутри этих групп в зависимости от кадастровой стоимости, расположения в городе и некоторых иных критериев.

Для расчёта налога потребуются такие базовые показатели, как стоимость помещения и ставка налога, применяющаяся к нему. Кроме них, на итоговую сумму могут повлиять и иные факторы: это вычеты, льготы и коэффициент, действующий в течение переходного периода. При проведении расчёта налога нужно учитывать все эти моменты.

Определением кадастровой стоимости занимается Кадастровая палата

Её расчёт проводится с использованием метода массовой оценки – это значит, что большая часть особенностей конкретного объекта не принимается во внимание, и его стоимость выводится из цены аналогичных объектов. Но не всегда этот метод годится, иногда при определении кадастровой цены надо исходить именно из индивидуальных характеристик конкретного помещения – именно с этим связана большая часть исков о неправильном определении стоимости

Основные параметры, исходя из которых рассчитывается кадастровая цена:

- средняя стоимость квадратного метра в данном регионе;

- год постройки помещения;

- региональные коэффициенты.

Налог на имущество нежилого помещения юридического лица

При определении налоговой базы как среднегодовой стоимости имущества, признаваемого объектом налогообложения, такое имущество учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации.

В случае, если для отдельных объектов основных средств начисление амортизации не предусмотрено, стоимость указанных объектов для целей налогообложения определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового (отчетного) периода.

Оспаривание кадастровой стоимости

Самое приближенное к сегодняшней теме применение рыночной оценки – она может применяться при оспаривании кадастровой цены, если расхождение между ними слишком большое. Для начисления налога на имущество используется инвентаризационная или кадастровая стоимость нежилого помещения.

Инвентаризационная

Ранее именно она использовалась для определения налога – он рассчитывался как определённый процент от неё. Согласно изменениям в законодательстве, происходит постепенный переход на кадастровую стоимость – по большей части он уже произошёл, но кое-где всё ещё применяется инвентаризационная, окончательно переход завершиться должен к 2020 году.

Это и обуславливает то, что кадастровая стоимость оторвана от двух других и практически всегда ниже, чем они. Причём, насколько она окажется ниже, будет зависеть от тех самых не учитываемых при её определении факторов – скажем, обычно разрыв в инвентаризационной и кадастровой стоимости помещения, находящегося в пригороде куда меньше, чем для находящегося в центре города.

Разрыв рос год от года, поскольку рынок недвижимости рос вместе с экономикой, и теперь инвентаризационную стоимость никак нельзя назвать отражающей реальную ценность недвижимости, в связи с чем и было принято решение о её замене кадастровой, а основным результатом такого решения стало резкое повышение налогов.

Кадастровая

Для определения кадастровой цены во многом используются те же базовые параметры, что и для рыночной, однако, это не делает их тождественными. Больше того, из-за использования метода массового расчёта для определения кадастровой стоимости, они могут очень сильно отличаться, и в таких случаях можно подать иск в суд, чтобы провести более детальную оценку и не переплачивать налоги.

Так или иначе, а платить в любом случае придётся больше, чем при использовании в качестве базовой величины инвентаризационной стоимости. Для более плавного увеличения выплат был установлен сначала переходный период, в течение которого планировалось начать с использования коэффициента 0,2 для суммы превышения нового налога над старым (то есть он применяется для суммы, на которую выплата повышается по сравнению с расчётом по инвентаризационной стоимости – она умножается на 0,2), и повышая его ежегодно на 0,2 постепенно довести до единицы.

Но и эта мера оказалась недостаточной, так что теперь коэффициент растёт на 0,1 в год, и есть вероятность его полной заморозки на уровне 0,6. Поскольку в разных регионах реформа находится на разных этапах, следует уточнить, какой именно коэффициент актуален для вашего.

Кадастровая стоимость недвижимости имеет очень важное значение в имущественных правоотношениях

- Инвентаризационной.

- Рыночной.

- Кадастровой.

Как правило, инвентаризационная стоимость ниже обеих других. Кадастровая стоимость вычисляется на основе рыночной, поэтому обычно отстаёт от неё.

Заявление об оспаривании установленной Росреестром кадастровой стоимости подаётся в областной суд в порядке административного судопроизводства. Непременным основанием для оспаривания завышенной, по мнению гражданина (юрлица), кадастровой стоимости служит существенное нарушение прав заявителя.

Юридические лица не могут сразу обращаться в суд. Для организаций, прежде чем они смогут подать иск, сначала предусмотрена обязательная стадия: комиссия по рассмотрению кадастровой стоимости.

Необходимо отметить, что для налога на имущество организаций в виде зданий и сооружений налоговой базой является не кадастровая, а среднегодовая стоимость. Рассчитывается она с учётом амортизации, то есть, запланированного износа здания и уменьшения его цены. Поэтому для юридических лиц более выгодным может быть судебное уменьшение кадастровой цены только для участков, тогда как налог со строений они могут оптимизировать при помощи бухгалтерских методов.

Налогообложение ИП, физических и юридических лиц

Данное название обобщает определённый комплекс из налоговых различных налоговых сборов и налогов на всевозможные операции, связанные с коммерческой недвижимостью. Если до 1 декабря 2020 года собственник не утвердил кадастровую стоимость своего объекта, то налог будет взыматься с него из расчёта инвентаризационной стоимости. Рассмотрим детально пункты составляющих налогообложения коммерческой недвижимости и расскажем, какая ставка действует для физических и юридических лиц, а также для ИП.

На имущество

Владелец коммерческого имущества обязан выплачивать на него налог. Расчёт выплат производится исходя из кадастровой стоимости имущества:

- Если стоимость объекта ниже 300 тысяч рублей, то налоговая ставка 0,1.

- Если стоимость от 300 до 500 тысяч рублей, то ставка составляет от 0,1 до 0,3 %.

- Когда стоимость объекта превышает 500 тысяч рублей, то ставка колеблется от 0,3 до 2 %.

Налог может быть рассчитан исходя из кадастровой или инвентаризационной стоимости.

Первый способ расчёта:

Имущественный налог = (Кадастровая стоимость за налоговым вычетом) х Налоговая ставка х Размер доли, где:

- Кадастровая стоимость указана в реестре.

- Налоговый вычет – это определённая сумма, которая отнимается от кадастровой цены. При наличии квартиры, жилого дома или комплекса недвижимости на данной территории сумма снижается определённым образом.

- В случае, если собственник обладает лишь частью объекта, то налог относится исключительно к этой его части.

Налоговая ставка составляет:

- 0,1% на жилые дома, гаражи и парковочные места и хозяйственные сооружения до 50 кв. метров площадью.

- 2% для административных, деловых и торговых центров, коммерческих зданий, которые предназначены для получения выгоды, зданий со стоимостью более 300 миллионов рублей.

- 0,5% налог на другие объекты.

Пример: Иванов И.И. имеет в собственности половину жилой квартиры площадью 50 кв.м и стоимостью 3 миллиона рублей. Таким образом, сума налога равняется

((3 000 000 руб. — 1 200 000 руб.) x ½ x 0,1%) = 900 рублей.

Второй способ расчёта (или старый метод):

Имущественный налог = Инвентаризационная стоимость х Размер доли х Налоговая ставка, где:

- Инвентаризационная стоимость указана в документах на дом. Её можно уточнить в БТИ.

- Остальные переменные такие же.

Пример: С.С. Петров владеет половиной квартиры в столице инвентаризационной стоимостью 200 000 рублей.

Он должен будет выплатить налог равный 200 000 руб. x ½ x 0,1 = 1 000 рублей.

С аренды

При соблюдении общего налогового режима, физическое лицо арендодателя или индивидуальный предприниматель должен выплачивать налог в размере 13 процентов от полученного дохода с арендной платы от общей суммы арендного договора.

В случае, когда сдаётся в аренду нежилое здание, физическое лицо и индивидуальный предприниматель может выплачивать лишь 6% от полученной арендной платы.

С продажи юрлицами и НДФЛ у физлиц

Налоговая ставка в данном сегменте может меняться в зависимости от следующих факторов:

- Выбор системы налогообложения.

- Назначение и налоги недвижимости в хозяйственной деятельности.

- Статус продавца.

- Длительность периода действия права собственности.

- Наличие расходных документов по приобретению недвижимости.

Базовая ставка для собственника, проживающего на территории государства собственности, составляет 13 % кадастровой цены. Для лиц, которые не проживали на данной территории дольше 183 дней, налог составляет 30% от кадастровой стоимости объекта. Если в кадастровом реестре не указана цена объекта, то процент берут с суммы, оговорённой покупателями по продаже.

При оформление договора купли-продажи юридическим лицом налоговая ставка составляет 18% от стоимости здания. Также, при условии продажи со стороны юридического лица, оно может попасть под налог на прибыль от продажи помещения.

Налоговая ставка выплачивается покупателем.

При дарении родственникам и иным лицам

Стоит заранее оговорить, что согласно абзацу 2 части 18.1 статьи 217 НК РФ налог не платится обеими сторонами в случае, когда дарение имущества происходит между близкими родственниками и членами семьи.

Данный сбор выплачивает одаряемый в размере 13 % от стоимости подарка. Если стоимость подарка выше 4 000 рублей, то он облагается дополнительным сбором НДФЛ. Также, полученный дар необходимо внести в налоговую декларацию.

Налоги от продажи коммерческой недвижимости в примерах

Говорить о том, как начисляются налоги при продаже того или иного объекта, можно долго, но понимание часто приходит только при рассмотрении конкретных примеров. Мы рассмотрели самые типичные случаи, встречающиеся в юридической практике, хотя есть и неординарные случаи. Разобраться в специфике вопроса помогут профессиональные юристы, которые должны быть привлечены к процессу в случае возникновения спорных моментов.

Пример 1. Гражданин С. купил в 2014 году офис, заплатив за него 2 миллиона рублей, а через год помещение было продано за ненадобностью за 2 млн. 500 тыс. рублей. Таким образом, он не владел офисом три года, поэтому должен, согласно положениям ст. 217, уплатить налог в сумме 13% от дохода, или 65 тыс. рублей.

Пример 2. Гражданка Иванова купила коммерческое помещение в 2011 году, и заплатила за него 1 млн. рублей, а продан оно было уже в 2015 году – через четыре года. Согласно действующим нормам, от уплаты налога Иванова освобождается.

Пример 3. Гражданин Савельев купил в 2014 году офис за 1 млн. рублей, а продал он его через год, выручив от продажи 1,5 миллиона, при этом документов, подтверждающих покупку, он представить не смог. В этом случае сумма налога составит 13% от «валовой» стоимости объекта, без учета расходов, или 195 тысяч рублей.

Пример 4. Петров П. П., проживающий в Москве, в 2016 году купил для собственных нужд офис стоимостью 3 млн. рублей, а продал его в 2017 году за 3,5 млн. рублей. Кадастровая стоимость объекта, согласно кадастровому паспорту, составляет 4 млн. рублей. Объект не был во владении 5 лет, поэтому налог на него начисляется, а рассчитываться он будет по фактической стоимости, так как КС умноженная на коэффициент 0,7, меньше, чем 3,5 миллиона. Соответственно, снизив налоговую базу на 3 млн. рублей, получаем 65 тыс. рублей налога.

Пример 5. Офис в центре Калуги был куплен гражданином Сидоровым в 2016 году за 10 млн. рублей, а продан за 11 миллионов ровно через год, при этом кадастровая стоимость объекта составляет 17 млн. рублей. В этом случае налог начисляется не на 1 миллион прибыли, а на другую сумму, рассчитанную с учетом кадастровой стоимости. Умножив КС на коэффициент 0,7, получаем сумму в 11 млн. 900 тыс. рублей, а это означает, что налог будет рассчитан по формуле: (11 900 000 – 10 000 000)х0,13 = 247 тыс. рублей.

2018 — 2021, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

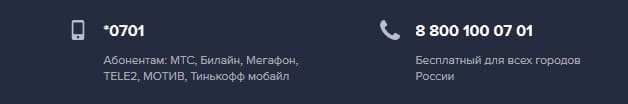

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Налог на коммерческую недвижимость в москве 2021

Обращаем внимание, что в сервисе отражается только один из критериев, по которым объект включен в Перечень, хотя объект может соответствовать нескольким критериям одновременно. Проверить, проводилось ли обследование Госинспекцией по недвижимости (здесь)

Что касается основных параметров расчета налога на недвижимость, то они не поменяются. Налог сохранит ставку в 0.1 процент, но не исключено, что в городах федерального значения данная ставка может быть увеличена в несколько раз

Проверить, проводилось ли обследование Госинспекцией по недвижимости (здесь). Что касается основных параметров расчета налога на недвижимость, то они не поменяются. Налог сохранит ставку в 0.1 процент, но не исключено, что в городах федерального значения данная ставка может быть увеличена в несколько раз.

В случаях, когда кадастровая стоимость недвижимости значительно выше рыночной, отстаивать права собственнику придется лишь в суде.Если помещение использовалось для коммерческих целей, на него не распространяется пункт об освобождении от налога для имущества, которое в собственности более трех или пяти лет (при приобретении после 1 января 2016 г.).

Также на него не распространяется возможность оформления налогового вычета при использовании собственником упрощенной системы налогообложения в ходе предпринимательской деятельности. Если физ лицо продает коммерческую недвижимость как личную, налоги с него все равно спишут – собственник получал доход как ИП, а значит, и продажа объекта относится к доходам ИП.

Даже если документы на приобретение помещения оформлялись до регистрации ИП, а к моменту продажи ИП было закрыто.

Для налоговой инспекции важен период эксплуатации объекта и получения дохода.Если до 1 ноября квитанция не пришла, стоит обратиться в налоговую службу. В некоторых случаях причиной отсутствия уведомления из инспекции может быть не ошибка, а слишком маленькая сумма начисления – до 100 рублей.

При таких суммах квитанции не выписываются. Обязательный взнос можно будет уплатить в следующий налоговый период вместе с новым начислением и незначительной пени за просрочку.Власти в регионах сами определяют налоговую ставку в зависимости от категории жилья.

Например, в Москве для недвижимости стоимостью до двадцати миллионов рублей ставка равна 0,15%, за жилье стоимостью до пятидесяти миллионов рублей придется уплатить налог по ставке 0,2%.

Налоговая декларация

^

Налогоплательщики обязаны по истечении налогового периода представлять в налоговые органы по месту нахождения объектов недвижимого имущества и (или) по месту нахождения имущества, входящего в состав Единой системы газоснабжения, если иное не предусмотрено пунктом 1 и 1.1 статьи 386 НК РФ, налоговую декларацию по налогу.

В отношении имущества, имеющего местонахождение в территориальном море Российской Федерации, на континентальном шельфе Российской Федерации, в исключительной экономической зоне Российской Федерации и (или) за пределами территории Российской Федерации (для российских организаций), налоговая декларация по налогу представляется в налоговый орган по местонахождению российской организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации).

Налогоплательщики, в соответствии со статьей 83 НК РФ отнесенные к категории крупнейших, представляют налоговые декларации в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

В налоговую декларацию включаются сведения о среднегодовой стоимости объектов движимого имущества, учтенных на балансе организации в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета.

Налоговые декларации по итогам налогового периода представляются налогоплательщиками не позднее 30 марта года, следующего за истекшим налоговым периодом.

Налогоплательщик, состоящий на учете в нескольких налоговых органах по месту нахождения принадлежащих ему объектов недвижимого имущества, налоговая база по которым определяется как их среднегодовая стоимость, на территории субъекта Российской Федерации, вправе представлять налоговую декларацию в отношении всех таких объектов недвижимого имущества в один из указанных налоговых органов по своему выбору, уведомив об этом налоговый орган по субъекту Российской Федерации.

Уведомление о порядке представления налоговой декларации в налоговый орган на территории субъекта Российской Федерации представляется ежегодно до 1 марта года, являющегося налоговым периодом, в котором применяется предусмотренный настоящим пунктом порядок представления налоговой декларации. Изменение выбранного налогоплательщиком порядка представления налоговой декларации в течение налогового периода не допускается.

Уведомление о порядке представления налоговой декларации в налоговый орган на территории субъекта Российской Федерации рассматривается налоговым органом по субъекту Российской Федерации в течение 30 дней со дня его получения. В случае направления налоговым органом запроса в связи с отсутствием сведений, необходимых для рассмотрения уведомления о порядке представления налоговой декларации, руководитель (заместитель руководителя) налогового органа вправе продлить срок рассмотрения такого уведомления не более чем на 30 дней, уведомив об этом налогоплательщика.

В случае выявления причин, по которым уведомление не может рассматриваться основанием для представления налоговой декларации в соответствии с пунктом 1.1 статьи 386 НК РФ налогоплательщику направляется Сообщение налогового органа по субъекту Российской Федерации о результатах рассмотрения Уведомления о порядке представления налоговой декларации по налогу на имущество организаций.

Положения пункта 1.1 статьи 386 НК РФ не применяются в случае, если законом субъекта Российской Федерации установлены нормативы отчислений от налога в местные бюджеты.

За налоговый период 2020 года и последующие налоговые периоды налоговые декларации по налогу на имущество организаций представляются (в том числе в случае реорганизации или ликвидации организации):

- до 03.11.2020 по форме и формату, утвержденному приказом ФНС России от 14.08.2019 № СА-7-1/405@;

- с 03.11.2020 до 13.03.2021 по форме и формату согласно приказу ФНС России от 28.07.2020 № ЕД-7-21/475@.

- c 14.03.2021 по форме и формату согласно приказу ФНС России от 09.12.2020 № КЧ-7-21/889@.

Контрольные соотношения показателей формы налоговой декларации по налогу на имущество организаций, утвержденной приказом ФНС России от 14.08.2019 № СА-7-21/405@, доведены письмом ФНС России от 15.11.2019 № БС-4-21/23253@.

Контрольные соотношения показателей формы налоговой декларации по налогу на имущество организаций, утвержденной приказом ФНС России от 28.07.2020 № ЕД-7-21/475@, доведены письмом ФНС России от 30.09.2020 № БС-4-21/15947@.