В чем отличие бухгалтерского и налогового учета?

Содержание:

- Что такое налоговый учет?

- В чем разница между бухгалтерским и налоговым учетом?

- Какие проводки создать в случае постоянной разницы

- Законы и нормативные документы бухгалтерского и налогового учета

- Задачи бухгалтерского учета

- Что такое бухгалтерский учет?

- Факты о налоговой прибыли

- Понятия бухгалтерского и управленческого учета

- Что такое бухгалтерский учет?

- Бухгалтерский и налоговый учет: сходство и отличие

- Особенности амортизации

- Производство

- Признание доходов и расходов

- Упрощенный бухгалтерский учёт

- Если не бухгалтер, то кто? Организация управленческого учета

- Основные отличия бухгалтерского учета от управленческого

- Автоматизация учета по МСФО: выбор оптимального продукта на платформе 1С: Предприятие

Что такое налоговый учет?

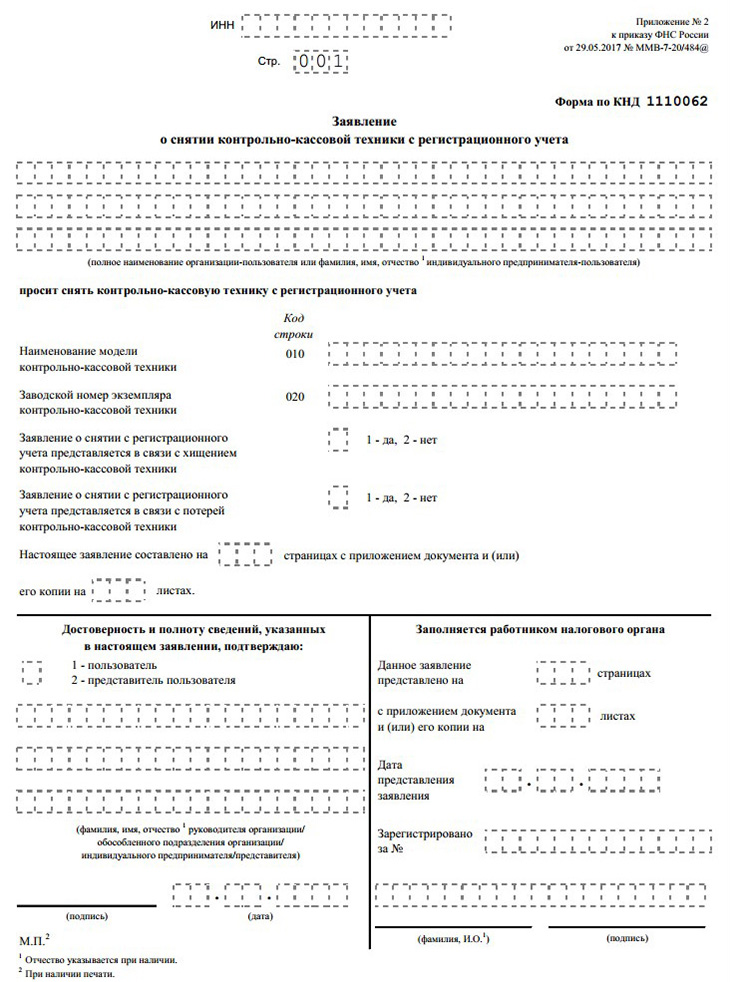

Под налоговым учетом в России подразумевается составление документов, которые предоставляются компанией в соответствии с установленным графиком в Федеральную налоговую службу. Данные источники нужны ФНС для того, чтобы проконтролировать, выполняет ли фирма требования НК РФ в части перечисления необходимых платежей в бюджет.

Следовательно, налоговая отчетность составляется в первую очередь в силу предписаний законодательства. Однако сведения из соответствующих документов могут пригодиться как тому же банку, рассматривающему заявку на корпоративный кредит, так и инвестору либо собственнику фирмы, оценивающим для своих целей эффективность бизнес-модели предприятия. Данные из налогового учета способны, таким образом, дополнять те, что представлены в рамках бухучета.

Фиксация доходов в налоговом учете нередко осуществляется не только методом начисления, но также и по кассовому принципу — когда выручка признается полученной после того, как будут осуществлены финансовые расчеты компании с контрагентом.

Налоговый учет в РФ должны вести не только юрлица, но также ИП и рядовые граждане. При этом за физлиц, не занимающихся бизнесом, отчетность в ФНС могут подавать работодатели, которые в этом случае выполняют функцию налоговых агентов. Юрисдикция положений НК РФ распространяется на все типы организаций — бюджетные, коммерческие.

В налоговом учете, в отличие от бухгалтерского, предполагается классификация расходов предприятия на прямые и косвенные. Это нужно для определения права фирмы зачесть издержки в счет уменьшения налогооблагаемой базы. Для прямых и косвенных расходов моменты данного зачтения установлены разные. Как правило, организации заинтересованы зачесть издержки в том же учетном периоде, в котором был получен доход, — это позволяет уменьшить налогооблагаемую базу.

В чем разница между бухгалтерским и налоговым учетом?

Контур.Бухгалтерия — веб-сервис для малого бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Во-первых, различаются цели ведения учета. Бухгалтерский учет дает информацию о результатах деятельности руководству организации и заинтересованным лицам. Налоговый учет позволяет фискальным органам контролировать полноту уплаты налогов, достоверность отчетности и исполнение законодательства о налогах и сборах.

Во-вторых, для целей налогообложения разработано соответствующее законодательство, в частности, Налоговый кодекс. Бухгалтерская отчетность ведется согласно федеральному закону, ПБУ и другим документам. Именно законодательное регулирование — это главная причина возникновения различий.

Какие проводки создать в случае постоянной разницы

Прежде всего, необходимо определить, является постоянная разница положительной или отрицательной. Для этого нужно понять, какая прибыль — «налоговая» или «бухгалтерская» — оказалась больше после возникновения этой постоянной разницы.

Если «налоговая» прибыль БОЛЬШЕ, чем «бухгалтерская», то постоянная разница является положительной. В этом случае в учете следует отразить постоянное налоговое обязательство (ПНО). Его величина равна положительной постоянной разнице, умноженной на налоговую ставку. При этом бухгалтер должен сделать проводку:

ДЕБЕТ 99 КРЕДИТ 68 — отражено постоянное налоговое обязательство (ПНО).

Если «налоговая» прибыль МЕНЬШЕ, чем «бухгалтерская», то постоянная разница является отрицательной. В этом случае в учете следует отразить постоянный налоговый актив (ПНА). Его величина равна отрицательной постоянной разнице, умноженной на налоговую ставку. При этом бухгалтер должен сделать проводку:

ДЕБЕТ 68 КРЕДИТ 99 — отражен постоянный налоговый актив (ПНА).

Законы и нормативные документы бухгалтерского и налогового учета

Бухгалтерский учет ведется на основании Федерального закона N 402-ФЗ «О бухгалтерском учете» от 6 декабря 2011 года.

В законе сказано, что бухгалтерский учет следует вести основываясь на Положения по бухгалтескому учету (ПБУ).

Положения по бухгалтерском учету (ПБУ) — это правила ведения бухгалтерского учета. В них описаны правила ведения учета на каждом участке учета и при различных событиях при учете.

Налоговый учет на предпритии ведется на основании Налогового Кодекса РФ, Федеральных законов, Писем ФНС и Минфина.

Порядок признания доходов и расходов

Третье, последнее отличие между бухгалтерским и налоговым учетом — это порядок призания доходов и расходов.

По правилам бухгалтерского учета при определении прибыли учитываются все движения денежных средств.

В налоговом учете учитываются не все приходы и расходы при определении прибыли, с которой нужно заплатить налог. Для предприятий и индивидуальных предпринимателей, применяющих УСН, в главах 25 и 26.2 Налогового кодекса РФ перечислены поступления, которые можно считать доходами (ст. 246, 250, 346.15) и расходы, которые можно считать расходами (ст. 254, 346.16).

Ниже все три отличия представлены в виде таблицы:

| Основные отличия | Бухгалтерский учет | Налоговый учет |

| Задача | Создание достоверных сведений для:— хозяина предприятия, полезной для принятия управленческих решений;— внешних пользователей (инвесторы, банки, поставщики, органы власти) | Определить налог на прибыль для уплаты его в бюджет. |

| Законы, нормативные документы | Федерального закона N 402-ФЗ «О бухгалтерском учете» от 6 декабря 2011 годаПоложения по бухгалтерскому учету (ПБУ) – правила ведения бухгалтерского учета | Налоговый кодекс,Федеральные законы,Письма ФНС и Минфина |

| Порядок признания доходов и расходов | По правилам бухгалтерского учета при определении прибыли учитываются все движения денежных средств. |

При налоговом учете учитываются не все приходы и расходы при определении прибыли, с которой нужно заплатить налог. Для предприятий и индивидуальных предпринимателей, применяющих УСН, в главах 25 и 26.2 Налогового кодекса РФ перечислены поступления, которые можно считать доходами (ст. 246, 250, 346.15) и расходы, которые можно считать расходами (ст. 254, 346.16). |

Для Хозяина предприятия важно знать, как идут дела на предприятии. Налоговый учет представления о результатах деятельности предприятия не дает и может ввести в заблуждение при попытке увидеть настоящий результат

Такая разница получается из-за разницы в признании доходов и расходов при бухгалтерском и налоговом учете.

Рассмотрим это утверждение на примере.

Пример

Исходные данные:

Предприятие применяет УСН с объектом налогообложения доходы минус расходы.

В 1 квартале у предприятие были следующие движения денег:

- Поступление денежных средств за оказанные услуги 50000 рублей.

- Выплата заработной платы 25000 рублей.

- Уплачен НДФЛ 3000 рублей.

- Уплачены взносы в фонды 5000 рублей.

- Оплачены консультационные услуги по исследованию рынка 3000 руб.

Необходимо определить размер прибыли по бухгалтерскому учету и по налоговому учету.

Прибыль по бухгалтерскому учету

Согласно положениям по бухгалтерскому учету для определения прибыли учитываются все движения денег

Сумма прихода: 50000 рублей

Сумма расхода: 25000+3000+5000+3000=36000 рублей

Сумма прибыли по бухгалтерскому учету расчитывается по формуле:

приход — расход = прибыль

50000 — 36000 = 14000 рублей

Прибыль по налоговому учету (налогооблагаемая прибыль)

При налоговом учете учитываются не все приходы и расходы при определении прибыли, с которой нужно заплатить налог.

В нашем примере консультационные услуги по исследованию рынка не признается расходом. На основании того, что прочие (не бухгалтерские) консультационные услуги не признаются в составе расходов организаций, применяющих УСН — такие затраты не поименованы в п. 1 ст. 346.16 НК РФ.

Сумма прихода: 50000 рублей

Сумма расхода: 25000+3000+5000=33000 рублей

Сумма прибыли по налоговому учету расчитывается по формуле:

приход — расход = прибыль

50000 — 33000 = 17000 рублей

В нашем примере по итогам 1 квартала при ведении только налогового учета Хозяин предприятия увидит прибыль 17000 рублей. Хотя на самом деле она меньше на сумму оплаченных консультационных услуг 3000 рублей, но не учтенных как расход в целях налогообложения. На самом деле прибыль предприятия 14000 рублей.

Так зачем же Упрощенцам бухучет?

Бухучет помогает Хозяину ориентироваться в том, как на самом деле идут дела предпрития и принимать верные управленческие решения, не зависимо от того, какую систему налогообложения применяет предпритие.

Задачи бухгалтерского учета

Для того чтобы увидеть наиболее достоверную картину об организации, ее финансовом состоянии, наличии активов, обязательств, необходимо проанализировать ситуацию при помощи бухгалтерского учета (БУ). Он предполагает наличие систематизированной информации о всех объектах. Судить о деятельности предприятия в целом можно на основании полученных данных, что зачастую невозможно совершить, используя лишь налоговый учет.

Информация, которая раскрывается благодаря бухучету, необходима для многих заинтересованных лиц, как внутренних, так и сторонних. Руководствуясь полученными данными, собственники предприятий выбирают дальнейшие пути развития. Большинство управленческих решений принимается благодаря имеющимся сведениям бухгалтерского учета.

Данный вид учета представляет большой интерес и для внешних заинтересованных лиц. Особое значение придают ему инвесторы, кредиторы. Оценивая текущее финансовое и хозяйственное состояние организации принимаются решения о дополнительных вложениях, выдаче кредитов, а также дальнейших взаимодействиях с рассматриваемым предприятием.

Существует несколько видов бухгалтерского учета ― обычный (в полном соответствии с действующим законодательством) и упрощенный. Последний позволяет вести учет в облегченном режиме, что доступно малым предприятиям, некоммерческим объединениям и иным организациям, если это соответствует действующему законодательству.

Что такое бухгалтерский учет?

Под данным термином в России принято понимать:

- составление документов, в которых отражаются сведения о финансах и иных хозяйственных ресурсах организации в порядке, предусмотренном положениями ФЗ № 402;

- формирование на основе соответствующих источников бухгалтерской отчетности.

Работа по отмеченным направлениям осуществляется в целях отражения реальных финансовых показателей деятельности фирмы, анализа эффективности ее бизнес-модели.

Практическое применение данных бухучета может быть самым широким. Например, банк, рассматривающий заявку организации на корпоративный кредит, скорее всего, заинтересуется ее бухгалтерской отчетностью. Инвестор, вкладывающий средства в уставный капитал фирмы или собирающийся это делать, также будет в первую очередь смотреть соответствующие документы. Собственник фирмы, оценивающий эффективность работы нанятых им менеджеров, будет исследовать прежде всего бухгалтерскую отчетность своей компании.

Учет доходов в бухучете в большинстве случаев осуществляется методом начисления — то есть в том периоде, когда у фирмы возникло право на их получение (даже если финансовые расчеты с контрагентами к тому моменту не завершены).

Бухгалтерский учет в РФ должны вести только юридические лица. ИП и граждане не обязаны выполнять данную работу. Кроме того, существуют отдельные правила бухучета, установленные для коммерческих и бюджетных организаций.

Можно отметить, что в бухгалтерском учете нет классификации расходов предприятия на прямые и косвенные. Подобное деление, в принципе, и не слишком информативно с точки зрения отражения в отчетных документах сведений о финансовом положении фирмы.

Факты о налоговой прибыли

Под налоговой прибылью принято понимать разницу между доходами и расходами, которая формирует налогооблагаемую базу — в случае, если фирма применяет такие системы исчисления сборов, как, например, УСН по схеме «доходы минус расходы» или ОСН. Все те финансовые показатели, что подлежат налогообложению, составляют налоговую прибыль.

Она может отличаться, в частности, от экономической прибыли, которая представляет собой разницу между фактическими доходами и расходами, уменьшенную в некоторых случаях на величину альтернативных издержек.

Можно отметить, что в тех случаях, когда расходы фирмы превышают доходы (и, соответственно, налог исчисляться по итогам коммерческой деятельности не может), финансовые специалисты организации фиксируют отрицательную налоговую прибыль, или налоговый убыток.

Понятия бухгалтерского и управленческого учета

Чтобы разобраться с основными отличиями бухгалтерского учета от управленческого, воспользуемся теоретическими данными.

Бухгалтерский учет — это приведенная в единое целое система подготовки информации о состоянии задолженности, обязательств и капитале организации в финансовом выражении путем сплошного и документального отражения фактов всей хозяйственной деятельности фирмы.

Объектами учета в этом случае становятся как имущество организации и ее обязательства, так и все хозяйственные операции, осуществляемые в процессе работы.

Более подробно о целях и принципах БУ можно прочитать в рубрике «Бухгалтерский учет».

Основной целью финансового учета является получение общей реальной информации о работе компании и ее имущественном положении. По факту деятельности будет возможен контроль над целесообразностью хозопераций, наличием и движением капитала, задолженности, использованием ресурсов предприятия.

Пользователями итогов финансового учета компании будут руководители, учредители, участники и собственники капитала организации. Внешними пользователями будут госорганы, инвесторы, аудиторы, кредиторы.

Подробнее о пользователях бухгалтерской финансовой отчетности смотрите в статье «ПБУ 4/99 — бухгалтерская отчетность организации (нюансы)».

Управленческий учет — обобщенная система сбора, учета, толкования, подготовки и предоставления пользователями необходимой информации для принятия решений по деятельности организации. Основной задачей управленческого учета становится детальный анализ фактов деятельности фирмы для определения состояния текущих дел компании.

Как можно увидеть из сказанного выше, система 2 видов учета различна. Остановимся на этом подробнее.

Образец учетной политики для целей управленческого учета вы найдете в КонсультантПлюс. Пробный доступ к правовой системе модно получить бесплатно.

Что такое бухгалтерский учет?

Определение бухучета дано в главном бухгалтерском нормативном документе — в п. 2 ст. 1 закона № 402-ФЗ о «О бухгалтерском учете». Согласно указанной норме бухучет заключается в систематическом формировании документированных сведений о хозяйственной деятельности субъектов и составлении на основе этих сведений бухгалтерской отчетности.

Таким образом, основная цель бухучета — формирование отчетных источников, отражающих финансовое состояние хозсубъекта (организации или ИП) и позволяющих внутренним и внешним пользователям судить о результатах его деятельности.

Именно на основании бухотчетности кредитор принимает решение о предоставлении потенциальному заемщику кредита или займа. Удовлетворительные данные бухотчетности позволят организации принять участие в аукционе или конкурсе, а инвесторы на ее основании смогут оценить, есть ли смысл вкладывать в компанию средства.

Не менее интересна информация, зафиксированная в бухотчетности, и внутренним пользователям: на ее основании учредители и руководство принимают взвешенные управленческие решения.

А теперь посмотрим, кто должен вести бухучет — об этом расскажет ст. 6 закона 402-ФЗ. В данном случае исключение сделано только для двух категорий субъектов: ИП (а также частных лиц) и иностранных представительств, если они ведут учет объектов налогообложения в соответствии с установленным законодательным порядком. Кроме того, предусмотрена возможность ведения бухучета в упрощенном варианте для некоторых субъектов:

- малых предприятий,

- некоммерческих организаций,

- участников проекта «Сколково».

Все остальные лица обязаны вести бухучет в общем порядке, руководствуясь специальными правилами, закрепленными в плане счетов и положениях бухгалтерского учета (ПБУ), нормы которых регламентируют те или иные направления бухгалтерской учетной деятельности. По состоянию на 2016 год действует 24 ПБУ.

Чем отличаются положения российского и международного финансового учета — читайте в статье «В чем основные отличия ПБУ от МСФО?».

Существует еще одна особенность бухгалтерского учета — практически всегда он ведется только методом начисления (п. 5 ПБУ 1/2008): хозоперации отражаются в том периоде, в котором они совершались, независимо от того, в каком периоде по ним были произведены денежные расчеты. Исключение сделано только для представителей малого предпринимательства (п. 5 информации Минфина РФ № ПЗ-3/2012), которым разрешено вести бухучет кассовым методом. Однако на практике кассовый метод в бухучете возможно применять только в случае «ручного» ведения бухгалтерии: ни в одной из профессиональных бухгалтерских программ такая возможность не реализована.

И еще один нюанс. В бухгалтерском учете очень четко просматриваются особенности, определяющие различия в его ведении предприятиями разных отраслей и форм собственности. Так, например, план счетов для коммерческих организаций утвержден приказом Минфина от 31.10.2004 № 94н, а план счетов для бюджетников — приказом Минфина от 01.12.2010 № 157н.

Составить план счетов бюджетного учета вам поможет статья «Составляем план счетов бюджетного учета — образец 2018».

Бухгалтерский и налоговый учет: сходство и отличие

Бухгалтерский и налоговый учет — это два особых вида учета, которые позволяют сгруппировать информацию о хозяйственной деятельности экономического субъекта. Несмотря на многочисленные сходства между терминами, имеются и множество отличий. В статье расскажем, чем отличается бухгалтерский учет от налогового учета.

КонсультантПлюс БЕСПЛАТНО на 3 дня

Получить доступ

Начнем с определения термина «бухучет», которое закреплено в Федеральном законе № 402-ФЗ. Итак, БУ — это систематическое и своевременное документирование всех фактов хозяйственной деятельности субъекта и формирование бухгалтерской финансовой отчетности на основании этих сведений.

Его ключевая цель — это формирование достоверных и исчерпывающих источников отчетной информации о текущем финансовом состоянии экономического субъекта. Отчетные сведения позволяют пользователям (как внешним, так и внутренним) принимать соответствующие управленческие решения и оценивать результаты деятельности.

После изучения показателей бухотчетности кредитор или инвестор принимает решение о выдаче целевого займа или открытие инвестиционного проекта. Также удовлетворительные данные финотчетности позволят участвовать компании в государственных и(или) муниципальных закупках.

Отчетные источники — это ключевой рычаг внутреннего управления. Так, руководство компании, основываясь на показателях бухотчетов, может скорректировать текущую политику, принять взвешенное и своевременное решение.

Ведение БУ обязательно практически для всех экономических субъектов. Освобождения сделаны только для индивидуальных предпринимателей и иностранных представительств. Даже субъекты малого предпринимательства, НКО и «Сколковцы» обязаны вести БУ, пусть и в упрощенном виде.

Налоговый учет: основные различия

Согласно 313 статье НК РФ, НУ — это специализированная система обобщения информации на основании данных первичной документации с учетом законодательно установленных норм, требований и правил с целью исчисления налоговых обязательств.

Иными словами, НУ — это формирование полной, достоверной и исчерпывающей информации для определения размеров налогооблагаемой базы, исчисления сумм фискальных платежей, осуществления расчетов с бюджетом в полном объеме и составление на основании данных сведений специальных форм фискальной отчетности.

Пользователи фискальной отчетности — это налоговики. Анализируя отчетные источники, государство реализует контрольную функцию, то есть выявляет правильность исчисления и полноту перечисления налогов, сборов, взносов в бюджет.

Следовательно, основополагающая разница между бухгалтерским и налоговым учетом заключается в их целях. Так, для БУ основная цель — подготовка достоверной отчетности для пользователей о результатах деятельности.

В то время как цель НУ — реализация фискальной функции государства, которая заключается в пополнении бюджета.

Ведение НУ обязательно для всех экономических субъектов. Никаких исключений не предусмотрено. Даже обычные граждане не имеют привилегий, хотя НУ за физических лиц ведут налоговые агенты. К примеру, работодатели в части исчисления и уплаты НДФЛ. Это обстоятельство является одним их ключевых отличий бухгалтерского и налогового учета.

Фискальное законодательство едино для всех налогоплательщиков. То есть НК РФ — это норматив, который обязаны применять все, независимо от:

- форм собственности;

- организационно-правовых форм;

- специфики и вида деятельности, размера штата;

- объемов производства;

- объема доходов;

- выбранных режимов налогообложения.

В то же время нормы БУ определяются в индивидуальном порядке, в зависимости от вида деятельности. Например, для государственного учреждения и банковской организации положения по БУ будут совершенно разными, а вот применение НК РФ обязательно для обоих субъектов. Так, единство норм по НУ и специализация по отраслям деятельности для БУ определяют третье различие бухучета и налогообложения.

Отличительные признаки

Помимо ключевых различий бух. и налогового учета, имеются специфические отличительные характеристики.

Суть данных отличительных признаков (характеристик) заключается в том, что в зависимости от вида учета порядок принятия одного конкретного показателя может существенно отличаться.

Например, одна и та же операция в рамках деятельности конкретного экономического субъекта может быть принята к БУ по одним нормам, а в НУ по другим.

Представим все специфические различия бухгалтерского и налогового учета в таблице:

| Показатель | Способ отражения в БУ | Способ отражения в НУ |

Особенности амортизации

Рассмотрим варианты начисления амортизации на основании вида учета:

- Бухучет: линейный, списание соответственно объему товаров, метод сокращаемого остатка.

- Налоговый учет: линейный и нелинейный.

Если при ведении разных форм учета выбираются разные методы начисления, образуется разница.

Рассмотрим другие особенности, касающиеся амортизации:

- Варианты начисления. В рамках бухучета амортизация начисляется относительно каждого предмета. Начисление начинается в дату принятия предмета к учету. При начислении в рамках НУ используется тот метод, который указан в учетной политике.

- Срок полезной эксплуатации. В рамках бухучета СПИ определяется фирмой самостоятельно. При этом учитывается ряд нюансов. К примеру, предполагаемый физический износ. В рамках налогового учета СПИ определяется на базе Классификации ОС.

По всем указанным направлениям возможны расхождения.

Производство

- Прямые, то есть непосредственно связанные с производством. Сюда относится зарплата рабочих, материалы, которые используют в процессе производства, амортизация основных денежных средств, социальные отчисления от заработной платы персонала.

- Вспомогательные. Примером такого типа производства может послужить собственная котельная, денежные затраты на её содержание и общая сумма всех денежных трат.

- Косвенные (те, что связаны с управлением и обслуживанием производства), которые подлежат списыванию с кредита счетов.

- Бракованные изделия, детали и работы, несоответствующие по качеству установленным стандартам, не используемые по прямому назначению.

Признание доходов и расходов

В соответствии с требованиями к бухгалтерской отчетности в ней должны быть отражены все движения денежных средств. При составлении налоговой отчетности действуют несколько иные правила. Более того, в законодательных источниках перечислены категории, которые должны относиться к доходам или расходам.

Бухгалтерская отчетность должна отражать полную информацию о хозяйственной деятельности предприятия. В ней непосредственно учитываются прямые и косвенные расходы. Например, к первой категории относятся расходы, которые напрямую связаны с производством. Например, закупка материалов или другого сырья, заработная плата сотрудникам, которые заняты изготовлением продукции и т. д.

Теперь вам известно, какая разница между налоговым и бухгалтерским учетом. Это позволит четко разграничить оба понятия и не допускать путаницы

Это особенно важно для тех, кто имеет какое-либо отношение к отчетности предприятия

Нужно понимать, что, даже несмотря на наличие различий, бухгалтерский учет и налоговый учет на предприятии тесно связаны друг с другом. Ведь в их основе находится хозяйственная деятельность предприятия. Кроме того, оба вида отчетности требуют накопления и обобщения информации о доходах и расходах предприятия. Именно тонкая взаимосвязь обосновывает путаницу, которая нередко возникает. Однако теперь вы сможете отличить одно от другого, используя простые критерии.

Нужно понимать, что не стоит пренебрегать составлением бухгалтерской отчетности на предприятии. Даже несмотря на тот факт, что она не требуется для представления в налоговые органы и может предназначаться исключительно для руководителя. Однако нужно понимать, что при ее составлении действуют иные принципы. Соответственно, если для оценки деятельности предприятия использовать только налоговую отчетность, можно ввести руководство в заблуждение. Это связано с тем, что прибыль в ней, как правило, выше, чем в бухгалтерской отчетности. Ведь именно от ее размера зависит объем взносов, которые необходимо уплатить в государственный бюджет. При этом фактическая прибыль предприятия может оказаться ниже. Вот почему руководитель не должен отказываться от бухгалтерского учета.

Разница между налоговым и бухгалтерским учетом приводит к необходимости параллельного ведения этих двух видов финансового учета. Разберем, в чем проявляется эта разница, почему она возникает и к чему может привести.

Упрощенный бухгалтерский учёт

Начиная с 2013 года, у каждой малой организации есть возможность вести бухгалтерский учёт, выбрав упрощённую форму.

Согласно действующему законодательству, к малому бизнесу можно отнести организации, чей доход за год не превышает 800 миллионов рублей, а численность сотрудников в штате не больше 100 человек.

Согласно рекомендациям касательно применения упрощенного способа ведения бухгалтерского учёта, организация может выбрать один из трёх вариантов упрощенного бухгалтерского учёта:

- Полной форме;

- Самой простой;

- Сокращённой;

Полный вариант бухучёта рекомендуется использовать тем компаниям, которые регулярно проводят большое количество хоз. операций различного характера.

Данный бухгалтерский учёт характеризуется использованием сокращенных планов бухгалтерских счётов, где родственные счета можно объединить в один. Кроме этого, данный способ позволит выявить и исправить допущенные ошибки в текущем отчетном периоде. Говоря о сокращенной форме упрощенного бухгалтерского учёта он практически ничем не отличается от полного.

Но, в данном случае можно вести только один регистр. Речь идет о журнале учёта фактов деятельности компании. С образцом журнала можно ознакомиться, скачав его на официальном сайте Минфина. Касательно самой простой формы учёта, её рекомендуется использовать микро-организациям, в штате которых присутствует не более 15 специалистов, а годовой доход составляет менее 120 миллионов рублей.

Благодаря данной разновидности формы учёта, руководство может не вести двойную запись, где следует отображать операции по кредиту и дебету. Бухгалтер может вести книгу учёта фактов деятельности организации, используя группы статей отчётной документации. Такой способ ведения бухучёта называют классовым.

Каждая из трёх форм характеризуется упрощенной бухгалтерской отчетностью. В налоговую службу мелкий бизнес может предоставлять только отчёт о финансовых результатах и бухгалтерский баланс. Прежде чем определиться с формой ведения бухучёта, необходимо учесть, что такое упрощение не доступно для:

- НКО, выполняющих функции зарубежных агентов;

- Компании, чья деятельность не может обойтись без аудита;

- Нотариальные палаты и адвокатские бюро;

- Кредитно-потребительские и жилищно-строительные кооперативы;

- Финансовые организации, предоставляющие микрозаймы;

- Компании, относящиеся к политическим партиям или государственному сектору.

Если не бухгалтер, то кто? Организация управленческого учета

Финансовый учет, так или иначе, ведет вся компания. Менеджер по продажам выставляет счета покупателям, контролирует оплаты и отгрузку товара. Из этих данных понятен объем продаж, размер дебиторской задолженности, процент оплаченных счетов.

Специалист по закупкам отчитывается по потраченным средствам: у поставщика А закупили партию товара на 500 тысяч рублей по предоплате, а поставщик Б предоставил товар на 300 тысяч в рассрочку на две недели. Объем закупок за период – 800 тысяч рублей, кредиторская задолженность – 300 тысяч.

Офис-менеджер взял деньги под отчет, заказал воду, купил бумагу и канцелярские принадлежности. Это расходы на содержание офиса.

Бухгалтер оплатил с расчетного счета зарплату и налоги, потратив фонд оплаты труда.Все эти данные нужно уложить в систему, чтобы у руководителя было понимание того, как движутся финансовые потоки в компании. Кто это может сделать?

Собственник

Чаще всего предприниматель ведет какой-то учет самостоятельно в Excel. Контролирует расходы и доходы, планирует бюджет. Он лучше всех разбирается в бизнесе и знает, какие показатели самые важные. Но выстроить идеальную систему управленческого учета ему может быть не просто, особенно если бизнес растет и появляется необходимость вести все три главных отчета. Так таблицы разрастаются и превращают учет денег в унылую рутину, которая съедает уйму времени. Которого нет.

Финансовый директор

Его обязанность – организация управленческого учета в компании. Он может собрать первичные данные у своих коллег, правильно внести их в ПО для учета, проанализировать показатели и представить понятные отчеты для руководителя. Финансовый директор планирует будущие доходы и расходы, отслеживает выполнение бюджета, прогнозирует кассовые разрывы. Собрав достаточное количество информации в разных разрезах, этот специалист может предложить пути оптимизации расходов или подсказать, какое направление выгоднее развивать. Минус этого решения – дополнительные траты на зарплату сотрудника.

Специальный сервис

Да, вести учет в Excel просто и бесплатно. Но со временем система усложняется, формулы становятся запутанней, времени требуется все больше. И здесь на помощь собственнику и финансовому директору приходят специальные сервисы для автоматизации учета.

Александр Топач, соучредитель «Мама знает»:

В ПланФакте есть несколько вариантов ведения учета:

- самостоятельно (когда покупается только лицензия на программу);

- с помощником (специалист сервиса помогает настроить программу под нужды бизнеса, обучает особенностям ведения финучета);

- под ключ (персональный финансист берет на себя всю рутину по внесению данных, предоставляет собственнику отчеты и рекомендации для роста прибыли).

Последний вариант набирает популярность в последние годы и позволяет собственнику серьезно сэкономить на услугах финансового директора.

Денис Лопатский, собственник компании Volta:

Алексей Прозоров, владелец логистической компании IMPORT.PLUS:

Организация управленческого учета – этап, который проходит любая растущая компания. Кто-то поручает разобраться с «этими непонятными цифрами» бухгалтеру. Чаще всего это ничем хорошим не заканчивается.Кто-то пытается вникнуть сам, а кто-то нанимает финансиста. Отличным помощником, который упрощает работу собственника с учетом, делает его простым и понятным, являются специализированные онлайн-сервисы. Рынок таких программ активно растет в последние годы и в России, и за ее пределами.

Основные отличия бухгалтерского учета от управленческого

Бухгалтерский учет и управленческий учет существуют для различных целей, и это главное их отличие друг от друга. Цель бухгалтерского учета — в записи фактов хозяйственной деятельности для контроля над жизнью предприятия. Цель управленческого учета — оперативный анализ и планирование деятельности.

В связи с разными целями возникают дальнейшие расхождения.

1. Основным отличием является конечный потребитель информации. Если бухгалтерский баланс больше интересен руководству при оценке деятельности за прошедший период, налоговой службе для анализа прибыльности, аудиторам для проверки отражения фактов хозяйственной деятельности, то данные управленческого учета нужны только руководителям предприятия для краткосрочного и долгосрочного планирования деятельности.

2. Различаются методы ведения учета. При формировании проводок по бухгалтерскому учету бухгалтер будет руководствоваться ПБУ и прочими нормативными актами. При формировании оперативных данных по управленческому учету опираться необходимо на указания руководителя, к какой статье дохода или расхода относится та или иная цифра. Так, например, расходы по оплате труда отдела ИТ в бухгалтерском учете будут просто отнесены на счет 26 по статье «Заработная плата», а в управленческом учете необходима более детальная информация «Заработная плата» — «Отдел ИТ». То есть мы приходим к выводу, что управленческий учет должен быть более детализирован.

3. Разными будут и отчеты. Если в бухгалтерском учете формы отчетности строго регламентированы, то в управленческом предоставление информации может быть в любой удобной пользователям форме.

Подробнее о сроках составления и сдачи бухгалтерской финансовой отчетности читайте в рубрике «Бухгалтерская отчетность организации».

4. Различаются временные рамки предоставления информации. Отчет по бухучету будет представлен в сроки, установленные законодательством, тогда как управленческая отчетность формируется в те периоды, которые нужны управляющему персоналу. Например, на производстве данные по выпуску продукции и по себестоимости в бухучете будут видны в конце месяца, после подсчета всех затрат и формирования финальной себестоимости товара, тогда как в управленческом учете эти отчеты нужны на ежедневной основе в плановых ценах для анализа плана и своевременной коррекции.

Автоматизация учета по МСФО: выбор оптимального продукта на платформе 1С: Предприятие

Если Ваша компания собирается приступить к подготовке отчетности по международным стандартам или уже готовит при помощи трансформации средствами MS Excel, при этом менеджмент осознает трудоемкость данного процесса, возникает вопрос: «Какой информационный продукт лучше выбрать для автоматизации учета по МСФО?» В данной статье рассмотрены аргументы «за» и «против» линейки продуктов на платформе 1С:Предприятие.8, а именно «1С:Управление производственным предприятием» (1С:УПП), 1С:ERP, «1С:Управление корпоративными финансами» (1С:УКФ), БИТ.Финанс МСФО, «1С:Управление холдингом» (1С:УХ).