Что такое недооцененные акции в теории стоимостного инвестирования грэма

Содержание:

- Введение в акции: что это, как купить

- Как выбрать дивидендные акции

- ❓Что мы поняли о текущих делах НКНХ по отчетности РСБУ?

- Allstate (ALL).

- Шаг 1. Проведите начальный анализ (выбираем 30 компаний)

- Самые доходные акции

- Недооцененные акции России в портфеле инвестора

- Советы новичкам

- Какие акции покупают крупнейшие управляющие компании России

- Индексное инвестирование

- Какие российские акции являются самыми недооцененными

- ТОП-10 акционерных компаний России и мира 2021 года

- Способы анализа

- Состав фонда AMVF

- Недооцененные российские акции 2020

- Насколько дешев российский рынок акций?

Введение в акции: что это, как купить

Акция (stock) — это долевая ценная бумага, дающая право владения на «кусочек» реального бизнеса. Является эмиссионной ценной бумагой. Обращаются бессрочно.

Владельцев акций называют акционерами. Любое физическое лицо может купить акции любой компании. Проще всего покупать те, что уже присутствуют в листинге на фондовом рынке. Они свободно торгуются каждый день, поэтому можно с минимальными издержками на брокерскую комиссию покупать и продавать их.

Существует два вида акций:

- Обыкновенные (англ. «common stock»). На сленге говорят «обычка». Дают право участвовать на годовых общих собраниях акционеров (ГоСА).

- Привилегированные (англ. «preferred stock»). На сленге говорят «префы». У некоторых компаний префов нет. Обычно на них платят больше дивидендов, но они не имеют права голоса на ГоСА. Для большинства рядовых инвесторов голос не является первостепенной задачей, поэтому рядовые инвесторы часто смотрят на этот класс, поскольку дивидендная доходность выше.

Инвесторы могут зарабатывать на обоих типах акций. В своём портфеле можно держать одновременно два этих вида.

Акционеры несут только курсовые риски. То есть они могут потерять только то, что вложили в результате падения котировок, но не более того. За долги и прочие обязательства компании они не несут никакой ответственности.

Про нюансы покупки акций физлицам советую прочитать следующий материал:

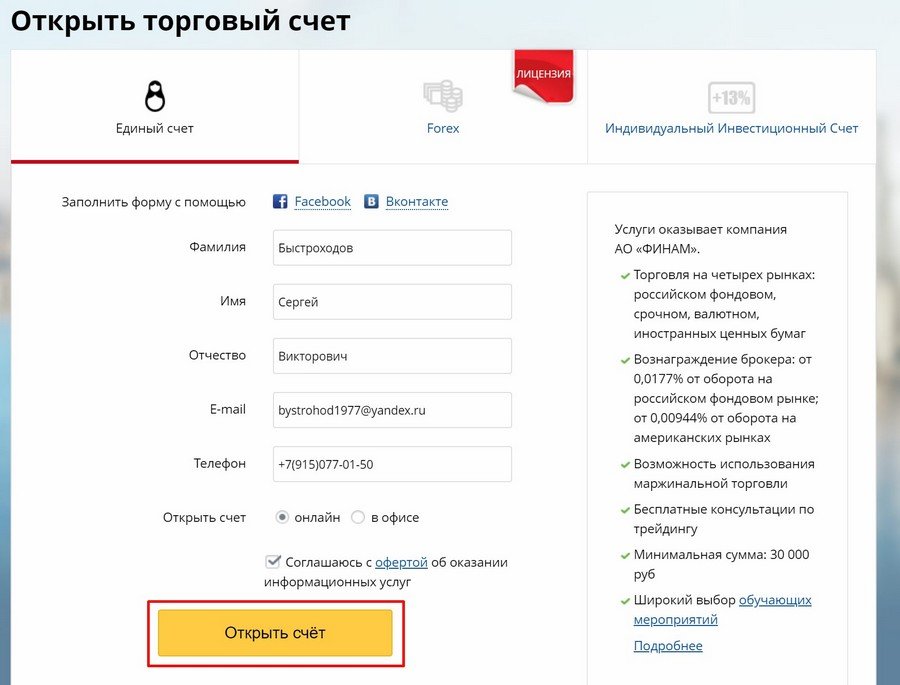

Физическим лицам для доступа к фондовой бирже необходимо заключить договор с брокерской компанией. Рекомендую работать со следующими (сам инвестирую через них):

Это одни из самых крупных брокерских компаний в России. У них самые маленькие комиссии на торговые операции. Ввод и вывод денег осуществляется без комиссии.

Про доходность и стратегии покупки акций можно прочитать здесь:

Дополнительно можно ознакомиться с материалами:

Как выбрать дивидендные акции

Итак, на что следует обратить внимание при выборе лучших дивидендных акций, кроме текущей доходности и нахождения компании в списке «дивидендных королей»?

Показатели финансовой отчетности. Проанализируйте динамику чистой прибыли, стоимости активов. Рассчитайте показатели ROA, ROE, CAPEX (как они рассчитываются – рассказано в других статьях)

Также обязательно проанализировать долговую нагрузку предприятия и отчет о движении денежных средств, обратив особое внимание на денежные потоки от инвестиционной деятельности. Чтобы самостоятельно заниматься таким анализом, требуется время и опыт, поэтому имеет смысл обратиться к финансовому консультанту.

Динамика рыночной цены

Рассчитайте показатели P/E (отношение цены к прибыли на акцию). Сделать это несложно. Если этот коэффициент растет – значит, акции обещают приносить доход в перспективе.

Ставки по банковским депозитам. Суммарная доходность по дивидендным акциям должна быть выше ставки по банковским вкладам.

Процент инфляции. Надо ли говорить, что прибыль вашего портфеля должна существенно опережать этот показатель.

Ликвидность на бирже. Хотя мы и не говорим о спекулятивной прибыли, тем не менее должна быть возможность быстро продать акции в случае получения сигнала о неблагоприятном развитии событий на рынке.

❓Что мы поняли о текущих делах НКНХ по отчетности РСБУ?

-

- 07 июня 2021, 23:46

- |

- Hare_from_MOEX

Наконец мы добрались до обновления по НКНХ. Вот ссылка на наш обзор (https://t.me/HARE_FROM_MOEX/81). Сразу хотим сказать, что обзор маленький не просто так, компания до сих пор остается отнюдь не investor-friendly. Мало четкой информации по операционным показателям деятельности и по новым проектам.

Что производит компания?

️ Синтетические каучуки (изопреновые, бутиловые, бутадиеновые каучуки), что составляет 41% выручки.

Пластики, что составляет 34% выручки.

Другую нефтехимию (по ряду позиций НКНХ — монополист с РФ).

Результаты за 2020г были слабыми из-за низкого спроса на каучуки и химию

НКНХ работал на склад. Выручка снизилась на 14%, априбыль упала в 3 раза. Причина в том, что компания получила огромный убыток от курсовых разниц по кредитам и займам. Убыток составил 12,1 млрд. руб. или 50% от всей ЧП за 2019г!

( Читать дальше )

Allstate (ALL).

На данный момент Allstate застрял в торговом диапазоне на уровне 100 долларов. Страховой гигант также оценивается по соотношению P/E в однозначных цифрах и имеет рыночную капитализацию в 31 миллиард долларов.

Его окупаемость на самоизоляции будет продолжаться до 30 июня для клиентов личного автострахования. Из-за снижения числа несчастных случаев, поскольку клиенты меньше ездят во время пандемии, Allstate может дисконтировать ежемесячные премии на 15%. Однако катастрофические потери Allstate в размере 627 миллионов долларов в апреле являются частью расходов страхового бизнеса.

Аналитики также настроены оптимистично, так как средняя цена составляет около 118,38 $. И по всем этим причинам ALL акции – это еще одна недооцененная акция, которую нужно покупать инвесторам.

Шаг 1. Проведите начальный анализ (выбираем 30 компаний)

Для многих инвесторов сложно провести тщательный анализ рынка, однако на самом деле это не так сложно. В интернете вы сможете найти мощные инструменты для фильтрации акций. Использование бесплатных онлайн-скринеров – это мой выбор для поиска идей для инвестирования, потому что дает нам возможность сделать независимый анализ, на который не влияют мнения и эмоции других людей.

Помните, что хотя мы ищем недооцененные акции, дешевые акции могут оказаться бесполезными , если финансовое положение базовой компании ужасно. Поэтому первым шагом является определение того, какие акции считаете “мусором”, а когда вы считаете их замечательной компанией с неплохим потенциалом к росту.

Как говорил Уоррен Баффет:

Основные критерии, которые я всегда использую на этом этапе:

- Коэффициент рентабельности собственного капитала ROE > 15%. Указывает на высокую доходность и потенциально конкурентное преимущество

- Соотношение заемных и собственных средств (D/E)

- Коэффициент текущей ликвидности> 2. Компания способна оплатить свои краткосрочные обязательства.

Сложно фильтровать P/E, потому что соотношение P/E сильно различается в зависимости от отрасли, и, таким образом, вы потенциально исключаете совершенно обоснованные инвестиционные идеи. Кроме того, сам по себе P/E не говорит о том, недооценена ли компания по сравнению с ее внутренней стоимостью. По тем же причинам я не люблю фильтрацию по темпам роста EPS, потому что надежная компания с 0% ростом может быть интересной инвестицией по справедливой цене.

Иногда я добавляю дивидендную доходность > 1% в качестве критерия, потому что мне нравится получать стабильный дивидендный доход. Другой критерий, по которому я иногда фильтрую, – это рыночная капитализация

Finbox – полностью бесплатный фондовый скрин с простым интерфейсом, чтобы отфильтровать хорошее от плохого.

Yahoo Finance – yahoo предлагает полный онлайн-просмотрщик бесплатно.

FINVIZ – популярное бесплатное средство проверки акций.

Самые доходные акции

Для многих инвесторов одной из основных причин вложения денег в акции является желание заработать на дивидендах. Этому способствует и российский рынок. По уровню дивидендов он является одним из самых высокодоходных. Поэтому в 2021 году лучше вложить деньги в акции российских компаний-лидеров, предоставляющих акционерам более 10% от стоимости своих активов. Направлять значительный объем денежных средств на выплату дивидендов им позволяют зрелость бизнеса, отсутствие затратных проектов и уровень прибыли. Это такие компании, как ГМК «Норникель», ПАО «Северсталь», ГлобалТранс, Детский мир, МТС.

Надежность и высокую доходность гарантируют акции российских госкомпаний, имеющих большой потенциал роста. Именно они будут в ближайшие три года фаворитами в РФ по ликвидности. Такой вывод можно сделать, проанализировав политику Минфина по управлению финансами. Согласно документу под названием «Основные направления бюджетной, налоговой, таможенно-тарифной политики», показатели роста дивидендов по акциям компаний с госучастием с 2019 по 2021 год должны превысить 100%.

Существуют две отрасли, где государство принимает очень активное участие в управлении: нефтегазовая и банковская. Эксперты советуют в 2021 году вложить деньги в акции Газпрома, Роснефти, Сбербанка, ВТБ. К тому же Газпром и Роснефть являются экспортными компаниями. Они получают выручку в иностранной валюте, поэтому мало зависят от курса российского рубля, а при возникновении сложностей (кризис, санкции) государство, которое является главным акционером, оказывает им существенную поддержку.

Чтобы получать максимальный доход, лучше купить акции компании с прозрачной структурой выплат дивидендов и стабильно повышающей их размер. Выбирать нужно надежных эмитентов, имеющих большой потенциал роста, подтвержденный финансовыми документами. В их число входят:

- Нижнекамскнефтехим. На акциях этой компании в 2021 году можно заработать свыше 13% годовых;

- Сургутнефтегаз – до 15%;

- Татнефть платит инвесторам 47 рублей за акцию, или 5,19% годовых;

- Алроса запланировала дивиденды в размере 5,88 рубля за акцию (10,23% годовых);

- Детский мир – 8,71%.

Купить эти акции можно здесь →

Недооцененные акции России в портфеле инвестора

Когда я только задумал проанализировать свой портфель на наличие недооцененных акций, то думал, что большинство из них уже находятся в моем портфеле. Каково же было мое удивление, когда про часть из них я узнал только, когда вплотную занялся анализом и поиском акций с потенциалом роста, которые на текущий момент недооценены рынком.

В результате мне пришлось увеличить депозит у БКС брокера, чтобы купить недооцененные российские акции по выгодной цене:

- ФСК ЕЭС (FEES),

- ТГК-1 (TGKA),

- Газпром нефть (SIBN).

Покупки совершил на 30% от выделенного бюджета, планирую увеличивать позиции по вышеуказанным акциям на просадках или при быстром росте.

Часть из недооцененных ценных бумаг (Черкизово, Ленэнерго, ВТБ банк) уже находились в моем инвестиционном портфеле. Приобретать акции Обувь России буду после публикации отчетности и начала движения вверх.

Изменения в инвестиционном портфеле за неделю смотрите в таблице.

Вкратце по отчету:

По иностранным ценным бумагам дела волатильность выше. Через Roboforex позиции по:

- Xerox (XRX) с доходностью 10,05%,

- Johnson&Johnson (JNJ) в +87,9$,

- акции Pfizer (PFE) выросли на 6,18%,

Самую высокую доходность в 13,33% за 2 недели показали акции Franklin Resources (BEN) и внебиржевые ценные бумаги Turksell (TKC) +12,81%

Вообще стоит обратить внимание на турецкий рынок ценных бумаг. Сейчас они упали и прилично недооценены

Про них расскажу скоро в отдельной статье.

По торговле CFD на акции через FxPro закрыл позицию по:

- JPMorgan с профитом в 79$,

- BofAmerica, заработав 10,55%,

- Ford, который за неделю вырос на 9,8%.

На их место купил просевшие в цене M.Stanley, Harley Dav, Sony и Twitter.

Таким образом, за неделю удалось заработать 1 139,66$, что составляет 1,52% от депозита. На следующей неделе планирую провести оптимизацию инвестиционного портфеля и по его итогам добавить или убрать активы. Чтобы быть в курсе перестановок и новых идей, подписывайтесь на Push-уведомления.

Советы новичкам

Что ещё стоит учитывать при выборе акций?

1 Чем больше рыночная капитализация компании, тем сложнее расти бизнесу в цене. С другой стороны инвесторы более защищены, держа крупнейшие акции из категории голубых фишек.

2 В периоды кризисов могут наблюдаться самые необычные явления. Например, в период коронавируса защитными компаниями стали IT-сектор США. Их стоимость значительно подорожала, образовался биржевой пузырь.

3 Если аналитики присвоили статус акциям «покупать», то не стоит на основе этого решения действовать. Шансы роста после таких новостей скорее уменьшаются.

При этом обратите внимание, что статус «покупать» обычно появляется у компаний, которые уже подорожали в цене на десятки процентов за последняя время. Поэтому вкладывать в них уже поздно

4 Далеко не все акции, которые упали в цене стоить покупать. Изучите сначала динамику прибыли и долга. Возможно, что бизнес находится в стагнации уже долгое время. Поэтому текущие цены справедливы.

5 Не покупайте акции из-за того, что они вам известны или вы пользуйтесь их услугами и они вам нравятся. Вполне вероятно, что компания будет дорогой из-за того, что другие инвесторы также её купили из-за популярности.

В мире много отличных бизнесов, но вопрос в цене. Есть ли смысл покупать отличную компанию по заведомо дорогой цене? Если вы покупаете с целью заработать, то точно не стоит. Инвесторы ищут прежде всего недооцененные активы, где есть соответствующая премия за риск. В переоцененном дорогом активе премия будет мизерная, значит и потенциальный доход тоже.

Например, компании Apple, Microsoft, Tesla, Amazon и прочее на слуху. В период IT-бума летом 2020 г. их покупают просто так, а они ещё больше растут в цене, привлекая всё новые и новые деньги. Но они очень переоценены фундаментально. Такие вложения, скорее всего, принесут убытки с горизонтом в 12-24 месяца.

6 Не стоит продавать акции, если вы в маленьком плюсе. Фиксация небольших профитов — это убыточный путь. Вероятнее всего, такой подход со временем приведёт к тому, что в портфеле окажутся только падающие компании.

Детально этот вопрос рассмотрен в статье:

Как инвесторы теряют деньги на бирже;

7 Не слушайте негативные новости по фондовому рынку. Они только сбивают с мысли. Если их слушать, то можно каждый день рассуждать, что пора всё продавать и уходить с рынка. Причём у критиков никогда не бывает момента для входа.

8 Инвестируйте только в ликвидные акции, которые торгуются на фондовой бирже. Внебиржевые компании или малоликвидные подойдут только для опытных инвесторов.

Какие акции покупают крупнейшие управляющие компании России

На современном фондовом рынке России существует множество управляющих компаний. Самые известные из них – Сбербанк, Открытие, БКС, Альфа-Капитал, Газпромбанк. Они объединяют средства, предоставляемые инвесторами, и осуществляют отбор акций и прочих ценных активов в зависимости от целей клиентов.

Крупнейшие управляющие компании зачастую имеют в своем распоряжении целую линейку фондов для продвижения различных инвестиционных стратегий. Найти самые выгодные акции, чтобы вложить деньги своих клиентов, им помогают фундаментальный и технический анализы деятельности компаний, а также непрерывный мониторинг экономических циклов и макроэкономических показателей.

Наблюдая за динамикой бизнеса российских предприятий и организаций, эксперты управляющих компаний рекомендуют обратить внимание на энергетический сектор. Данная отрасль несколько недооценена рынком, поэтому имеются хорошие предпосылки для роста стоимости активов таких гигантов, как Интер РАО ЕЭС, ЮниПро, ФСК ЕЭС, МРСК, РусГидро

Отличные показатели по отчетам показывают металлургические предприятия Северсталь, ММК, НЛМК. Интересные идеи в плане того, в чьи акции вложить деньги, есть и на рынке ритейла и розничных товаров. Приличную прибыль акционерам могут принести такие участники, как Лента, Детский мир, Х5.

Инвесторам стоит обратить внимание и на рекомендации по покупке акций компаний Полюс и Алроса, занимающихся добычей золота и алмазов. В транспортном сегменте интерес представляют активы Аэрофлота, демонстрирующего привлекательную имиджевую политику с выплатой высоких дивидендов

В нефтегазовом секторе стоит вложиться в акции Газпрома и Лукойла. В банковском несомненным лидером является Сбербанк, стоимость акций которого постоянно растет. Высокий потенциал роста имеют и ценные бумаги частной IT-компании Яндекс, успешно развивающей бизнес интернет-рекламы, доставки еды, такси и пр.

Заставить свой капитал работать – сложная, но интересная задача. Чтобы успешно решить ее, акционеру потребуется немало знаний и сил. Основное преимущество инвестирования в ценные бумаги заключается в том, что оно помогает сохранить и приумножить накопления.

Опубликовано:

Добавить комментарий

Вам понравится

Индексное инвестирование

После прочтения статьи у многих всё равно останутся вопросы. Некоторые могут разочароваться в том, что даже тщательный выбор акций несёт риски и отнимает время.

Если нет желания разбираться в рынке, вникать в отчёты, проводить свою аналитику, но желание инвестировать есть, то выход есть. Можно инвестировать в весь фондовый рынок сразу. Этот подход называется индексным инвестированием. То есть инвестор копирует индекс со всеми акциями входящими в него и нужными пропорциями.

Заниматься копированием индекса самостоятельно — это дорогое удовольствие. Чтобы составить такой портфель потребуется суммы порядка 3-5 млн рублей. Также придётся раз в квартал проводить ребалансировку, а значит платить брокеру комиссию, налог на прибыль.

Чтобы упростить эти задачи, для рядовых инвесторов был придуман механизм через ETF фонды. Они представляют биржевые фонды, то есть они котируются на бирже, также как акции и облигации. Стоят ETF 900-9000 рублей за одну штуку. Существуют несколько видов ETF:

- На фондовые индексы;

- Из облигаций;

- Из еврооблигаций;

- Смешанные;

- Товары;

На мировом рынке существуют ещё больше направлений по отдельным секторам. На Московской бирже это направление активо развивается с 2018 г. Вполне вероятно, что когда вы читаете эту статью уже появились ETF из других классов активов.

Купить ETF можно только через брокерский счёт.

Например, существуют следующие ETF на фондовый индекс Московской биржи (с указанием комиссий):

- TMOS — 0,79%;

- VTBX — 0,78%;

- SBMX — 1%;

- FXRL — 1,7% (без налога на дивиденды 0,9%);

Дивиденды реинвестируются обратно в фонд. При этом TMOS, VTBX, SBMX имеют льготы и не платят налог на дивиденды, а значит увеличивают доходность своим инвесторам.

Какие российские акции являются самыми недооцененными

Итак, что получилось в итоге. На российском фондовом рынке нашлось 12 эмитентов, удовлетворяющим критериям поиска. Вот они – недооцененные акции российских компании, которые стоит купить в 2019 году, перечислены в таблице ниже.

| Название | Цена / выручка | Цена / балансо-вая стои-мость | Цена / прибыль | Рента-бель-ность капитала | Стоимость акции (последняя цена) | Дивиденды (ожида-емые) |

| Лукойл LKOH | 0,54 | 0,98 | 6,63 | 16,41 | 5809 | 238,09 |

| Газпром Нефть SIBN | 0,61 | 0,83 | 4,04 | 22,20 | 322,85 | 27,46 |

| Магнитогорский мет. комбинат MAGN | 0,95 | 1,57 | 5,94 | 25,14 | 45,2 | 5,12 |

| Интер РАО IRAO | 0,41 | 0,58 | 4,55 | 15,01 | 3,8235 | 0,18 |

| ФСК ЕЭС FEES | 0,84 | 0,25 | 2,27 | 11,62 | 0,16682 | 0,02 |

| Россети (обычка) RSTI | 0,19 | 0,17 | 1,78 | 10,06 | 0,9705 | 0,01 |

| Россети (префы) RSTIP | 0,19 | 0,17 | 1,78 | 10,06 | 1,388 | 0,01 |

| Нижнекамск-нефтехим NKNCP | 0,90 | 1,11 | 7,08 | 16,98 | 75,10 | 19,94 |

| МРСК Центр и Приволжье MRKP | 0,32 | 0,55 | 2,59 | 23,03 | 0,2704 | 0,03 |

| МРСК Волга MRKR | 0,30 | 0,49 | 3,32 | 15,31 | 0,10090 | 0,1 |

| Самараэнерго SAGOP | 0,03 | 0,41 | 1,54 | 30,40 | 0,340 | – |

| Мультисистема MSST | 0,29 | 0,93 | 1,20 | 126,78 | 2,562 | – |

ТОП-10 акционерных компаний России и мира 2021 года

По мнению Уоррена Баффета, акции надо покупать «навсегда». Ведь только вложения на длительный срок способны нивелировать риск колебаний котировок на фондовом рынке. Самые лучшие акции для долгосрочного инвестирования в 2021 году выпускают компании, называемые «голубыми фишками». Они являются особо привилегированной кастой на фондовом рынке, поскольку им свойственна стабильность как в отношении рисков, так и в плане выплаты дивидендов.

Нишу «голубых фишек» возглавляют отечественные сырьевые компании. Особый интерес представляют инвестиции в акции Газпрома, Роснефти, Лукойла, Сургутнефтегаза. Эти компании ориентированы на экспорт, и их прибыль слабо зависит от курса рубля. Роснефть на сегодня сохраняет за собой лидерство по добыче нефти в мире, а Газпром – газа. Кроме того, сырьевые компании фактически принадлежат государству, и это обеспечивает им высокий уровень доверия среди инвесторов.

Выгодно также вкладывать деньги в акции Лукойла. В России эту компанию знает каждый автовладелец. Она обеспечивает акционерам высокий уровень дохода благодаря качеству своего топлива и доверию со стороны государственного аппарата. За предыдущий год стоимость акций Лукойла выросла почти на 50%, и такая динамика наблюдается на протяжении нескольких лет.

Сейчас стоит инвестировать в акции компаний, которые относятся к металлургической отрасли. Отличные показатели имеют Северсталь, Норникель, НЛМК (Новолипецкий металлургический комбинат), ММК (Магнитогорский металлургический комбинат). В 2021 году планируется увеличить объем выпуска различных металлов, что является хорошей новостью для инвесторов.

В финансовой сфере ярко выраженным лидером является Сбербанк. Его бизнес-модель с бесконечным запасом прочности выгодно отличается от ближайших конкурентов и позволяет инвесторам получать хорошую прибыль, несмотря на кризис. Эксперты советуют вкладывать в акции этого банка, поскольку в 2021 году предвидится рост их стоимости на 20–25%.

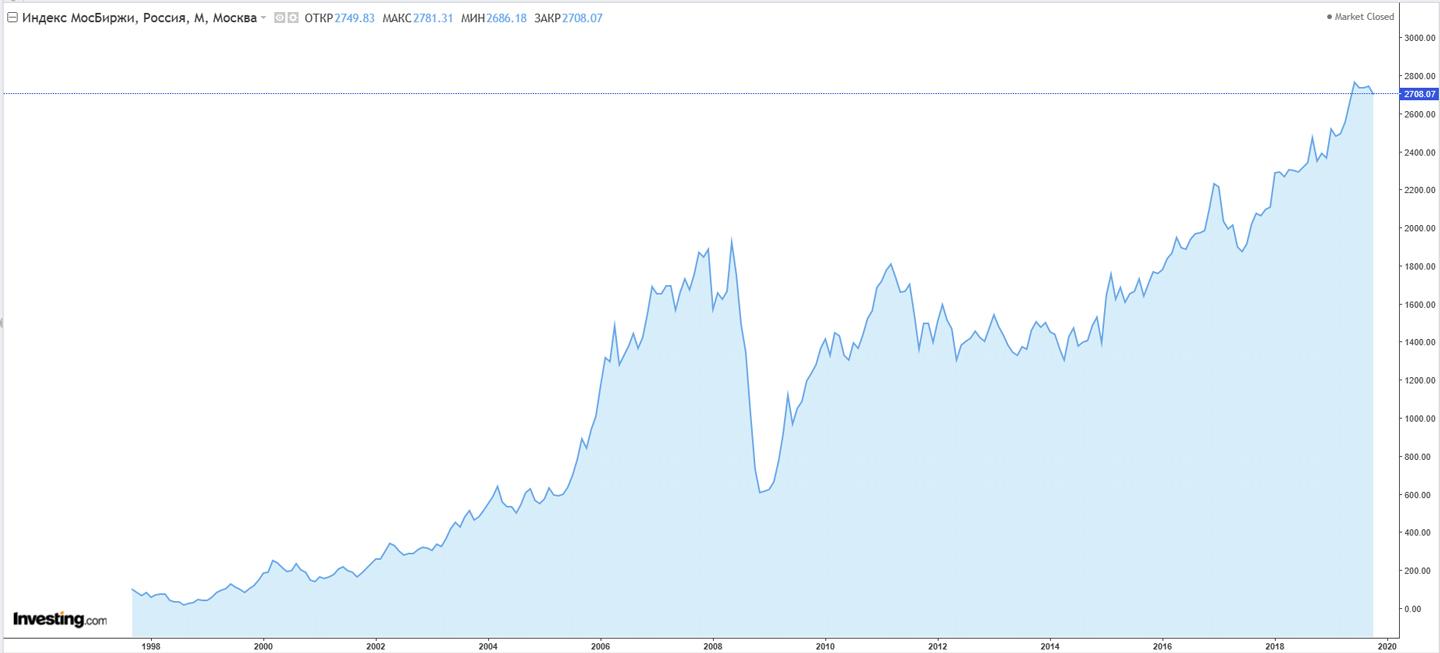

Российский фондовый рынок достаточно молодой. Он существует с 1996 года, но имеет большие перспективы для роста, в отличие от США и Западной Европы. Безусловным преимуществом вложения в акции этих стран является доход в «твердой» валюте. Начинающему инвестору следует купить акции (на долгосрочную перспективу) всемирно известных корпораций, продукцией которых пользуются в каждом доме. Выгодным вложением считается приобретение ценных бумаг таких компаний, как Nivea, Gillette, Samsung, Apple, Microsoft.

А недавно аналитики с Уолл-стрит назвали свою версию рейтинга самых перспективных вариантов инвестиций в акции. Туда вошли компании DoorDash, Verra Mobility, Alteryx, MaxLinear, InMode.

Следовательно, наш ТОП-10 перспективных акций на 2021 год выглядит следующим образом:

- Газпром;

- Роснефть;

- Сургутнефтегаз;

- DoorDash;

- MaxLinear;

- Норникель;

- НЛМК;

- Сбербанк;

- Apple;

- InMode.

Начать инвестировать

Способы анализа

Справедливая цена выводится на основе аналитических данных и управленческой отчетности предприятия-эмитента. Кроме этого, компании на квартальной основе выгружают финансовые результаты в открытый доступ. Размещаются они на сайте организации во вкладке «Информация для инвестора» или на портале раскрытия информации.

Отчетность представляется в двух форматах:

- МСФО — для инвесторов.

- РСБУ — для ИФНС.

Документ составляет примерно 100 страниц, однако инвесторам важны лишь две формы отчета: «О финансовом положении» и «О прибылях и убытках». Здесь оцениваются показатели общей задолженности, собственного капитала и прибыли.

Мультипликаторы

Определение недооцененности актива по сравнению с фундаментальными показателями по предприятию проводится на основе нескольких мультипликаторов. По отдельности они не объективны, но в совокупности помогают выбрать перспективные бумаги. Мультипликаторы отражают соотношение финансовых результатов эмитента: прибыли, выручки, задолженностей, активов. Инвесторами применяется около 10 индикаторов. Освещаем основные из них.

P/E

P/E (анг. price to earnings) — оценка рынком прибыли организации. Показатель отражает примерное количество лет, необходимых для окупаемости акций. К примеру, коэффициент 15 равен 15 годам.

Сравнение мультипликаторов P/E допускается среди компаний одной сферы деятельности. В противном случае существует риск получить ошибочный результат, ведь на момент аналитики эмитенты возможно находятся в разных экономических условиях или на этапе развития бизнеса.

Пример. В 1972 году акции McDonalds торговались по $ 75, а Р/Е составлял 50. Со временем предприятие не оправдало ожиданий и ценные бумаги упали до $ 25, а Р/Е снизился до более разумного значения — 13.

P/BV

P/BV (англ. price to book) — оценка рынком капитала эмитента. Используется при сравнении банковских отчетов. Низкий показатель компании по сравнению с конкурентами этой сферы свидетельствует о том, что ее стоимость дешевле собственного капитала. Высокий — отражает переоцененность актива. Нормальный показатель на 2020 год равен 3. P/BV малоэффективен при оценке высокотехнологичных предприятий, ведь в этом случае большое значение имеют нематериальные активы.

EV/EBIT

EV/EBIT (англ. Enterprise value/Earnings before Interest, Taxes) — оценка рынком прибыли компании до уплаты налогов и процентов по ссудам. Отражает суммарную оценку предприятия в случае его приобретения по рыночной стоимости. Этот индикатор применяется при сравнении эмитентов из одной отрасли.

Скринеры

Скринер — онлайн-сервис по подбору ценных бумаг на основе установленных критериев. Наиболее популярен среди инвесторов сервис Stock Screener. Пользователь выбирает проводит отбор недооцененных активов по нескольким показателям. В этой программе определяются местоположение, биржа и параметры фильтра недооцененных бумаг:

- Цена / объем продаж (англ. Price to sales). Нормальная величина — до 1. Большее значение свидетельствует о переоцененности актива.

- Цена / балансовая стоимость (англ. Price to book). Оптимальный показатель — до 2.

- Объем биржевой торговли активами (англ. Asset trading volume). Разумный коэффициент — 100. Снижение величины влечет спад спроса.

- Операционная рентабельность (англ. Operating margin). Показатель должен быть выше 0.

- Рентабельность собственных средств. (англ. Return on equity). С учетом того, что акции относятся к рискованным активам, прибыльность бизнеса по отношению к собственному капиталу требуется высокая.

- Последняя цена (англ. Last price). Отражает действующую цену бумаги.

- Дивидендная доходность (англ. Div yield). Сумма, идущая на выплату дивидендов — выше 0.

- Соотношение собственного капитала к заемному (англ. Total debt/equity). Отражает сумму задолженностей компании. Высокие показатели — отрицательный прогноз роста прибыли.

- Цена / прибыль (англ. Price to earnings). Недооцененными считаются бумаги со значением до 15.

Состав фонда AMVF

Как было уже сказано выше — внутри 860 компаний США крупной и средней капитализации.

Если посмотреть на имена, то многие названия акций будут на слуху: Дисней, Джонсон и Джонсон, Проктер энд Гэмбл, Интел и так далее. Могу сказать точно: больше половины компаний из индекса S&P 500 присутствует в составе фонда так называемых недооцененных акций.

Ниже веса компаний, входящих в ETF с наибольшей долей веса.

ТОП-15 акций компаний в составе фонда AMVF и IWD

Я тут подумал, а какой смысл просто описывать внутренности ETF? Наверное гораздо полезнее будет провести сравнение с другим фондом. А с каким? Естественно тоже на рынок США. И естественно на самый популярный индекс — S&P 500. Дабы инвестор сразу видел особенности (плюсы и минусы) и отличия предлагаемой стратегии. В качестве второго «исследуемого» я взял фонд от Vanguard на индекс S&P500 — ETF VOO.

Сравнение состава фондов

Сравнение ETF — топ 10 акций

Пара-тройка интересных фактов:

- На первые 10 акций у ETF IWD приходится 16% веса, у VOO — 27%.

- Первая семерка СИПИ 500 — это акции роста.

- На ТОП-3 акций из VOO (APPLE, Microsoft, Amazon) приходится столько же веса, как на ТОП-10 из ETF IWD.

Разбивка по секторам

Как видно из диаграмм ниже, самый большой вес в акциях стоимости имеют компании финансового сектора (25%), промышленности (13%) и здравоохранения (12%).

У S&P500 — в фаворитах ИТ-сектор (33%), потребительские товары (15%) и только потом финансовый сектор (13%).

Сравнение фондов по секторам

Недооцененные российские акции 2020

Акции Черкизово прогноз

ПАО «Группа Черкизово» занимает лидирующую позицию на рынке продукции мясопереработки, комбикормов, мяса свинины и птицы. Это большой холдинг, который занимается свиноводством, растениеводством, птицеводством и изготовлением продуктов питания из мяса. На птицеводство в 2019 году пришлось 70,3% всей выручки «Группы Черкизово». Компания выпустила порядка 1,2 млн. тонн продукции под марками:

- «Империя вкуса»,

- «Черкизово»,

- «Куриное царство»,

- «Мясная Губерния»,

- «Моссельпром»,

- «Васильевский бройлер»,

- «Петелинка».

58,74% ц/б принадлежат MB Capital Partners, а 31,9% – JPMorgan Chase Bank.

За первые 6 мес. 2020 выручка компании выросла на 8,8% до 60,6 млрд. руб., а чистая прибыль на 53,4% до 8,3 млрд. руб. Такие результаты стали возможны благодаря оптимизации расходов и наращиванию объемов производства по всех сегментах и расширению ассортимента.

Компания стабильно платит дивиденды с 2014г., а с 2017г. 2 раза в год со средней див. доходностью 6-8%.

Фундаментальные показатели:

- P/E = 7,8,

- P/S = 0,64,

- ROE = 15,14%,

- ROA = 6,59%,

- ROI = 9,89%.

Стремительный рост прибыли в условиях пандемии привлек внимание инвесторов, поэтому по данным тех. индикаторов акции Черкизово не выглядят недооцененными

Однако после выплаты дивидендов интерес к компании поугас и сейчас акции GCHE торгуются во флэте, отталкиваясь от 200-периодной скользящей средней.

По моему мнению, с учетом темпов роста и хорошего менеджмента, акции Черкизово сейчас торгуются с хорошим дисконтом с потенциалом роста до 2000-2100 руб. в ближайшей перспективе.

Акции Ленэнерго

ПАО «Россети Ленэнерго» – крупнейшая в России распределительно-сетевая компания, причем старейшая, работающая с 1886 г. Основная ее услуга сегодня — передача электроэнергии, то есть качественное и надежное электроснабжение. Она также осуществляет присоединение потребителей, как частных лиц, так и предприятий Ленинградской области и Санкт-Петербурга, в целом по стране обслуживает около 4,6% всего населения.

Руководство следит за повышением качества ремонтного и оперативного обслуживания, минимизацией технологических неполадок и аварий. Ежегодно «Россети Ленэнерго» инвестирует средства в строительство новых электросетей и реконструкцию уже имеющихся линий. Акции электросетевого гиганта обращаются на Московской бирже, но только всего 0,95%. 68,22% находится во владении ПАО «Россети».

По итогам первых 6 мес. 2020г. выручка компании с учетом теплой зимы сократилась всего на 0,9%, а чистая прибыль на 2,4% относительно 2019г. Часть денежных средств компания направила на погашение банковских кредитов. В результате чистый долг компании сократился на 14,7%, а долговая нагрузка по показателю Net Debt/EBITDA снизилась с 0,69 до 0,59.

Дивиденды «Ленэнерго» по обыкновенным бумагам в июне 2020г. выросли в 3 раза. Дивидендная доходность по обыкновенным акциям составила 1,56%, по привилегированным 8,66%.

Фундаментальные показатели:

- P/E = 4,95 говорит о том, что приобретенные акции окупятся менее, чем за 5 лет,

- P/S = 0,71 подтверждает недооцененность акций компании в среднесрочной перспективе,

- ROE = 6,73%,

- ROA = 4,36%,

- ROI = 5,33%.

Технический анализ подтверждает, что обыкновенные акции Ленэнерго сейчас торгуются дешевле рыночной стоимости на 10-15%.

По привилегированным бумагам ситуация другая – они близки к рыночной стоимости, поэтому рассчитывать на быстрый и стремительный рост не стоит.

По исследованиям аналитиков и брокеров их котировки и дальше будут только расти.

Акции ВТБ банка

ПАО «Банк ВТБ» – крупнейший универсальный коммерческий банк России с частичным государственным участием (60,93% акций). Остальная доля ценных бумаг ВТБ находится в свободном обращении. По версии журнала Forbes этот финансовый гигант стал ведущим банком отечественных миллионеров. Помимо стандартных банковских услуг ВТБ проводит операции на фондовом и валютном рынке. Предлагает своим клиентам более 30 ипотечных программ, а также минимальные ставки на автокредитование. Объем финансов по:

- кредитам банка в 2019 году составил 3 108 794 млн. руб.,

- депозитным вкладам – 2 629 504 млн. руб.,

- чистым активам – 15 497 533 млн. руб.

Прогноз акции ВТБ банка.

После публикации слабого отчета и снижения выплат по дивидендам с 50% до 10% прибыли по МСФО в начале августа акции VTBR начали снижение, завершившееся дивидендным гэпом.

Насколько дешев российский рынок акций?

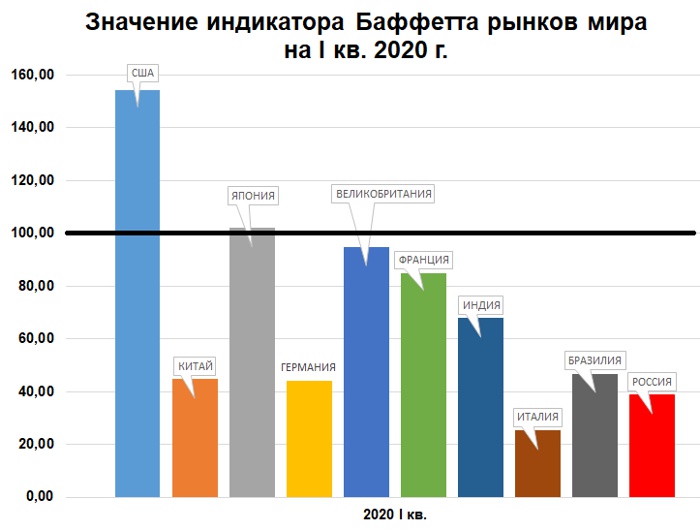

Очень показательно сравнение MC/GDP крупнейших экономик мира по итогам 1 квартала 2020 г. За это время Китай успел прочувствовать последствия жёсткого карантина, в США случился один из крупнейших в истории обвалов фондового рынка, в странах Западной Европы также были введены строгие карантинные меры. На этом фоне Россия находилась в наиболее выигрышной ситуации. Но давайте посмотрим на рисунок:

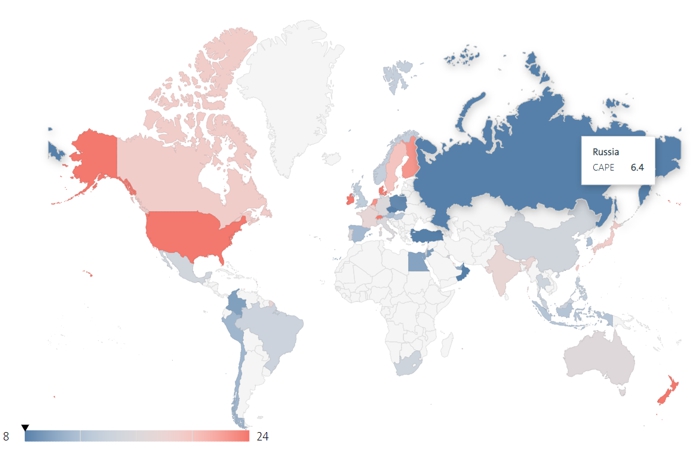

РФ занимает второе место с конца, уступая только Италии, имеющей внешний долг порядка 150% от ВВП, что в 30 раз больше аналогичного показателя у России. США даже после обвала рынка в конце марта опережают нашу страну по MC/GDP в 4 раза. Быть может, в более широкой выборке ситуация изменится? Перед нами карта распределения стран мира по показателю CAPE на 29.05.2020. Здесь все уже примерно в равных условиях: результаты эпидемии Covid-2019 ощутило абсолютное большинство стран мира.

Россия с CAPE=6,4 очутилась на предпоследнем месте в мире, не считая Греции – единственной страны с отрицательным показателем. Схожая картина наблюдается и по другим мультипликаторам: Россия неизменно оказывается в группе отстающих. Простым совпадением это быть не может, отечественный рынок акций на самом деле исключительно дешев. Пора разобраться, почему так происходит.