Виды государственного страхования в 2020 году

Содержание:

- Виды отечественного негосударственного соцстрахования

- Формы страхования

- Комментарий к Ст. 936 ГК РФ

- Закон об обязательном страховании военнослужащих

- Какие риски покрывает обязательное имущественное страхование

- Виды государственного страхования

- Что такое страхование

- Фонды государственного страхования: формирование финансовых источников

- Какие бывают виды личного страхования – 4 основных вида

- Признаки обязательного страхования

- Каковы особенности?

Виды отечественного негосударственного соцстрахования

Процесс перехода от традиционных систем соцобеспечения к солидарному и накопительному страхованию обуславливает появление негосударственных страховщиков, которые гарантируют защиту застрахованных лиц при реализации страхового риска. Основным страховым событием является потеря заработка либо изменение его размера. Среди видов негосударственного (добровольного) соцстрахования выделяют:

- Пенсионное. Негосударственные пенсионные фонды обеспечивают застрахованных граждан выплатами при наступлении страхового случая, которым является старость (достижение определенного возраста) либо выход на заслуженный отдых;

- Медицинское. Договоры по дополнительному медстрахованию могут заключать компании либо граждане (статус работающего не обязателен). ДМС не отменяет участия в системе обязательного медстрахования;

- Транспортное. Страхование ответственности автомобилиста, транспортного средства может осуществляться помимо ОСАГО в системе КАСКО.

Также к соцстрахованию можно отнести страхование от несчастных случаев, безработицы и других рисков, которые влияют на величину и наличие заработка. Страхователями являются частные организации, которые процент от прибыли используют для оплаты страховых взносов за своих работников. Это повышает престиж компании, мотивирует сотрудников, свидетельствует о заботе руководства, привлекает высококвалифицированных специалистов.

Формы страхования

Выделяется 2 формы госстрахования – это обязательное и добровольное. Понятие данных форм указано в ст. 927 ГК РФ.

Обязательное

Обязательное госстрахование – наиболее распространенный случай. Как видно из названия, оно должно обязательно осуществляться лицами, указанными в законе. Например, органы исполнительной власти, в которых предусмотрена воинская служба, обязаны страховать жизнь и здоровье военнослужащих. А ФТС должна обеспечить защиту жизни и здоровья сотрудников таможни (ч. 13 ст. 323 ФЗ № 311 от 27. 11. 2010 года “О таможенном…”).

Добровольное

Под добровольным понимается страхование, осуществляемое на основании свободного волеизъявления страхователя – физического или юридического лица, с любым выбранным им страховщиком.

Но в какой-то мере добровольным можно считать страхование, которое осуществляется, хотя на условиях и в порядке, предусмотренными соответствующим федеральным законом, но лицами, на которые обязанность по страхованию не возложена. Классический пример – ИП, которые могут заключить договор с ФСС, чтобы получать больничное пособие и выплаты в связи с материнством.

Комментарий к Ст. 936 ГК РФ

1. Из смысла п. 1 данной статьи следует, что осуществление обязательного страхования по форме состоит в заключении договора страхования. Из этого правила есть исключение, предусмотренное ст. 969 ГК РФ: обязательное государственное страхование может осуществляться непосредственно на основании законов и иных правовых актов.

В зависимости от объекта обязательного страхования законодатель по-разному определяет порядок заключения подобного договора. Так, в соответствии со ст. 927 ГК РФ договор личного страхования относится к публичным договорам. Соответственно, если объектами договора обязательного страхования являются жизнь и здоровье застрахованного лица, то к данному договору необходимо применять правила, установленные статьей 426 ГК РФ. Из этого следует, что:

Бесплатная юридическая консультация по телефонам:

8 (495) 899-03-81 (Москва и МО)8 (812) 213-20-63 (Санкт-Петербург и ЛО)8 (800) 505-76-29 (Регионы РФ)

— страховщик, имеющий лицензию на проведение страхования определенного вида, обязан заключать договор с каждым, кто к нему обратится. Отказаться от заключения договора личного страхования страховщик может только в случае, если у него нет соответствующей лицензии или если принятие на себя обязательств по этому договору не позволит ему обеспечить требования финансовой устойчивости, предусмотренные п. 4 ст. 25 Закона о страховании;

— страховщик не вправе (по общему правилу) оказывать предпочтение одному лицу перед другим; условия, на которых он готов оказать страховые услуги, устанавливаются одинаковыми для всех, если законом, иными правовыми актами не определены льготы;

— при необоснованном отказе (уклонении) страховщика от заключения договора личного страхования лицо, которому отказано в этом, может понудить его к этому в судебном порядке на основании ст. 445 ГК РФ.

В отношении обязательного имущественного страхования законодатель прямо не выдвигает подобных требований к заключаемым договорам. Однако, учитывая, что назначением обязательного страхования является обеспечение публичных интересов, можно утверждать, что ко всем договорам данного вида применимы общие положения о публичном договоре.

2. В п. 2 комментируемой статьи устанавливается общее правило о том, что обязательное страхование осуществляется за счет страхователя. При этом допускается исключение в отношении пассажиров, согласно которому в предусмотренных законом случаях обязательное страхование может осуществляться за их счет. При этом законодатель применительно к пассажирам реализует правило, предусмотренное ст. 939 ГК РФ в отношении выгодоприобретателей, согласно которому допускается выполнение обязанностей страхователя выгодоприобретателем, в том числе и тогда, когда им является застрахованное лицо. Указанное допущение нашло свое отражение в транспортном законодательстве. Так, в соответствии с п. 3 Указа Президента РФ от 7 июля 1992 г. N 750 «Об обязательном личном страховании пассажиров» взнос по обязательному страхованию пассажиров взимается с самого пассажира.

Также надо отметить, что правило п. 2 комментируемой статьи неприменимо к обязательному государственному страхованию, которое в соответствии со ст. 969 ГК РФ осуществляется за счет бюджетных средств.

3. Пункт 3 комментируемой статьи устанавливает требования к содержанию закона, предусматривающего установление обязательного страхования. Согласно данному пункту соответствующие законы должны содержать сведения об объекте, подлежащем обязательному страхованию, о рисках, от которых он должен быть застрахован, и о минимальном размере страховых сумм. При этом применительно к юридическим лицам, имеющим в хозяйственном ведении или оперативном управлении имущество, являющееся государственной или муниципальной собственностью, на которых может быть возложена обязанность страховать это имущество, допускается возможность определять содержание обязательного страхования не только законом, но и в ином установленном им порядке. В данном случае речь идет о возможности устанавливать содержание обязательного страхования на основании актов правительства.

Обращает на себя внимание также то, что объем требований к содержанию обязательного страхования, указанный в комментируемой статье, практически полностью соответствует требованиям к содержанию договора страхования, предусмотренным ст. 942 ГК РФ

Разница заключается только в том, что обязательное страхование, установленное законом, не обязательно должно содержать сведения о сроке существования такого страхования или порядке его определения.

Закон об обязательном страховании военнослужащих

В соответствии с нормами законодательства РФ страхователями здоровья и жизни военнослужащих считаются исполнительные структуры федерального уровня, в которых в соответствии с действующим законодательством предусмотрена военная служба (Министерство обороны, ФСБ, МВД, ФСО, ФСКН, СВР, ФСИН и другие).

По всем страховым случаям, в частности при установлении инвалидности или наступлении смерти в период с 12 месяцев после прохождения военной службы, начиная с 01.01.2015 года в соответствии с нормами ФЗ №52 документы для получения страховых выплат необходимо направлять в компанию ОАО «СОГАЗ».

Какие риски покрывает обязательное имущественное страхование

Обязательная страховка убережет вашу собственность от самых основных проблем, которые только могут возникнуть. Такой полис в общем смысле универсален, покрывает самые распространенные минимальные риски. Но если хотите защитить имущество от вреда другого типа, то придется раскошелиться на дополнительный добровольный полис.

Итак, вот основной список рисков, от которых страхуется недвижимая собственность по программе обязательного страхования:

- разрушение в силу стихийных бедствий (урагана, потопа, землетрясения);

- «огневое» страхование – защита от последствий пожаров;

- разрушение собственности из-за взрывов, вызванных прорывами центрального газоснабжения или нарушениями в работе паровых котлов, а также из-за прорывов централизованной канализации, водопровода;

- повреждение третьими лицами (сюда входит грабеж, кража, а также умышленный разбой).

Отдельно отметим, что, когда страхуется собственность, используемая в качестве залога (страхование займов), на нее распространяется защита от всех вышеперечисленных рисков. А вот если обязательное страхование касается деятельности застройщика, то тут идет защита от риска невыполнения им обязательств. То есть, если вы приобрели квартиру в строящемся доме, а застройщик не закончил обещанное, при этом квартиру вы не получили, то вы можете получить страховку, которая покроет расходы.

Уточнений заслуживает и страхование гражданской ответственности. Ошибочно многие считают его подвидом личной страховки, тогда как ГО напрямую касается имущественных рисков. Ее главная особенность следующая: страхуется имущество не страхователя (т. е. ваше), а чужое, которое может пострадать от ваших действий. Если вы повредите чужое имущество (умышленно или непреднамеренно, например, в ДТП или иным образом), то компенсацию за ущерб выплачивать будет страховая компания. Фонд при этом формируется из ваших предыдущих взносов. А вы сами, отдельно, из своего кармана также будете выплачивать штраф или понесете наказание за повреждение.

Также в имущественное страхование входят и коммерческие риски. К ним относятся упомянутые выше обязательства застройщиков и сопутствующие простои на производстве. Другие коммерческие риски:

- банкротство;

- риски непредвиденных убытков, расходов;

- невыплата по ценным бумагам, а также займов и кредитов;

- риски упущенной выгоды;

- риски, вызванные ненадлежащим исполнением обязанностей со стороны подрядчика.

Как вы понимаете, большинство этих рисков так или иначе связаны с деятельностью юридических лиц. Финансовые риски физических лиц также страхуются, хотя это меньше распространено на территории РФ, при этом в сферу обязательного страхования не входит. Обычно это страховка от потери работы (актуально, если вы взяли крупный кредит или ипотеку), но также популярно страхование банковских вкладов.

Виды государственного страхования

Существует несколько видов – в зависимости от того, как осуществляется рассмотрение госстрахования, в широком или узком смысле.

В случае рассмотрения в широком смысле можно выделить:

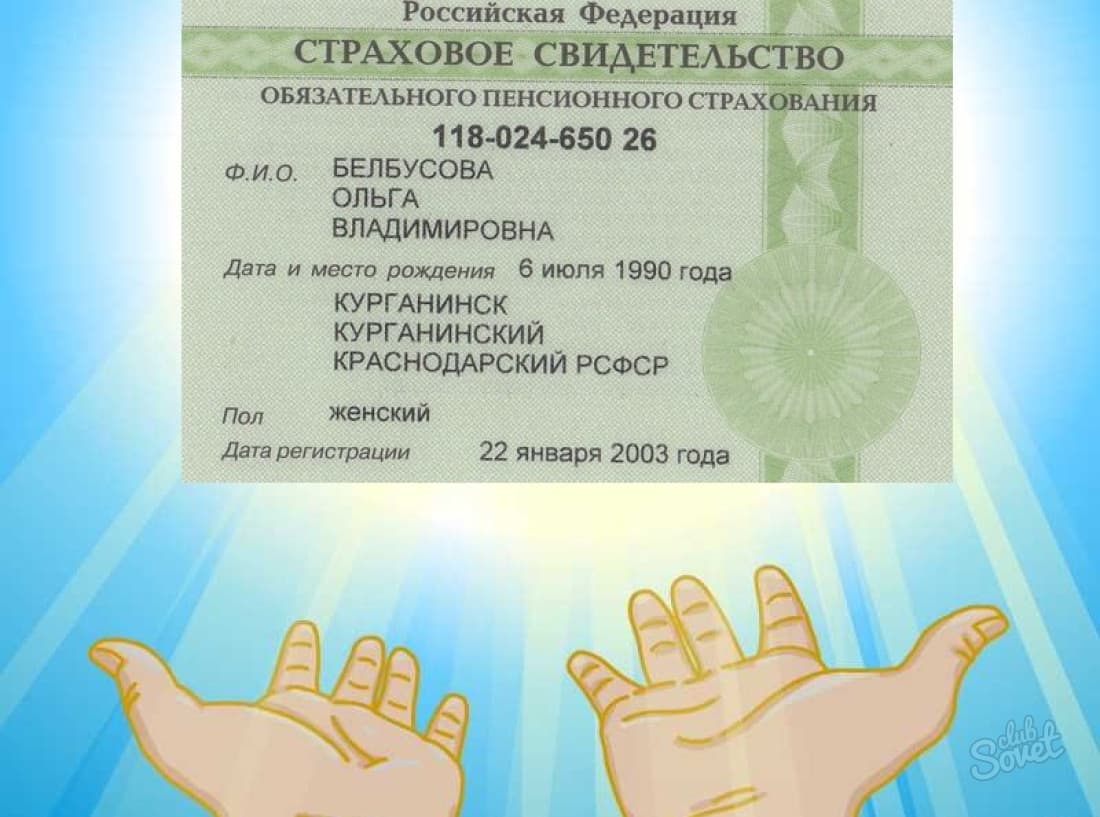

- ОПС;

- ОМС;

- страхование на случай родов, материнства;

- страхование на случай производственных травм;

- страхование государственных служащих;

- страхование вкладов;

- страхование гражданской ответственности собственников ТС или владельцев опасных объектов;

- обязательное государственное экологическое страхование;

- обязательное страхование муниципальных служащих и др.

В узком смысле виды страхования выделяются по категории служащих – работников полиции, прокуратуры, судей, судебных приставов, должностных лиц таможенных органов, работников органов внешней разведки, сотрудников уголовно-исполнительной системы и др.

Что такое страхование

Жизнь человека сопряжена с формированием различных, причем регулярных рисков. Каждый день возникают ситуации, которые могут стать основой риска имуществом (движимым и недвижимым), здоровьем, средствами, другими ценностям. Терять убытки приходится многим. Тем не менее, нужно учитывать, что восстановить нормальный баланс своего существования после таких происшествий могут исключительно единицы. Не каждый имеет на счету своеобразный резерв, посредством которого можно было бы устранить возникшие неприятности. Именно по этой причине страхование стало очень актуальным, так как именно оно позволяет получить перспективы защищенности с финансовой позиции.

По сути, в данном случае происходит процесс солидарного возмещения, посредством работы специализированных страховых компаний, которых в настоящий момент появилось достаточно существенное количество.

Страхование – определенная форма защиты, которая основана на сотрудничестве с юридическими субъектами на основании специализированных договоров. При наступлении событий, формируется возможность получить выплаты из фонда, который сформирован на основании страховых взносов. Другими словами, человек оформляет страхование с четко определенными условиями, которые в обязательном порядке отражаются в договоре сотрудничества

Тут очень важно, чтобы данный договор вами был изучен всецело и всесторонне, чтобы вы точно понимали, какую ответственность берет на себя страховая компания, и какие обязанности должны быть выполнены вами

Также нужно обратить ваше внимание на то, что нужно будет осуществлять специализированные взносы – выплаты, в соответствии с условиями ранее подписанного договора

Если формируется страховой случай, по которому предполагаются выплаты, то они осуществляются в рамках установленных требований. То есть, выполняются все условия подписанного ранее договора.

Непременно скажем о том, что угроза ущерба по своей сути существует всегда. Не всегда человек о ней задумывается. Страхование позволяет избежать определенных неприятностей, которые могут возникнуть в результате незапланированных действий. Данные услуги сегодня приобрели очень значительную популярность, особенно в области медицины. Непременно скажем о том, что законодатель определяет обязательство граждан осуществлять процесс страхования гражданской ответственности, то есть, формируется необходимость производить страхование автомобильного формата.

Также нужно осуществлять страхование медицинского плана, чтобы предотвратить вероятность отсутствия средств при критических проблемах, которые могут возникать со здоровьем.

Законодательная база всецело курирует вопрос оформления страхования. Четко указывается, какие именно виды существуют, какие нужно оформлять обязательно, и какие считаются добровольными. Также в законе четко прописываются все обязанности, которые возлагаются на компании страхового типа.

Вполне очевидно, что не все компании четко соблюдают установленные требования сотрудничества, поэтому, в законодательстве также предусмотрены статьи, которые определяют возможность страхователя получить взыскания посредством судебного процесса.

Понятия страхования:

- Страховщик – понятие, которое определяет компанию частного или же государственного формата, которая осуществляет процесс страхования на основании четко проработанных и предусмотренных законодательных норм;

- Страхователь – лицо, которое страхует свою ответственность посредством подписания договора. Данное же лицо осуществляет соответствующие выплаты;

- Объект страхования — это именно тот элемент, который страхуется. По своей сути, это может быть движимое или же недвижимое имущество, денежные средства, здоровье или же жизнь. В зависимости от вида страхования формируется расчет стоимости взносов;

- Полис – документ, который является основным элементом подтверждения наличия страхования;

- Случаи страхового характера – возникновение действий, которые провоцируют возможность получения выплат от страховой компании;

- Возмещение – сумма, которую уплачивает компания в том случае, если возникает страховой случай.

Таким образом, становится понятно, что страхование по своей сути предполагает определенный элемент защиты человека, его интересов и его гражданской ответственности. В настоящий момент появилось существеное количество компаний, которые способны предоставить вашему вниманию услуги страхования. Чтобы сделать правильный выбор, нужно детально изучить все предложения, проанализировать их и просмотреть рейтинг самых актуальных предложений.

Фонды государственного страхования: формирование финансовых источников

Формируют фонды государственного страхования социальной сферы финансовые взносы:

- отчисления работодателей;

- налоги;

- пожертвования;

- бюджетные выплаты.

Финансовую деятельность организаций регулируют отдельные законодательные акты. Фонды имеют автономный статус, что обеспечивает прозрачность механизмов распределения денег и социальное равенство категорий граждан, претендующих на социальные выплаты.

Инструменты государственного страхования обеспечат вашу надежную защиту от возникновения многих рисков. Используя добровольное страхование имущества, жизни, вы полностью обезопасите себя от любых непредвиденных ситуаций.

Какие бывают виды личного страхования – 4 основных вида

Есть несколько критериев классификации видов ЛС. Уже было сказано, что личное страхование бывает обязательным и добровольным.

Обязательное подчинено федеральному законодательству. Согласно закону, лицензированные страховые фирмы не имеют права отказывать гражданам, обратившимся к ним по поводу оформления обязательной страховки. Тарифы на услуги устанавливаются государством.

Добровольное осуществляется на основании волеизъявления гражданина. Такие страховки – платные, их стоимость определяет сам страховщик. Он же имеет право отказать клиенту в выдаче полиса, если сомневается в его благонадёжности.

Страхование бывает также краткосрочным (до года), среднесрочным (1-5 лет), долгосрочным (более 5 лет).

И главный критерий классификации – объекты страхования. Рассмотри основные разновидности ЛС по объектам страховой защиты.

Вид 1. Страхование жизни

Такой договор по определению заключается на длительные сроки. Помимо защиты, страхование жизни может выполнять накопительную функцию. Страховой термин «дожитие» означает достижение страхователем установленного договором срока.

По договору страховыми ситуациями считаются:

- смерть;

- инвалидность;

- наступление нетрудоспособности.

Страховые суммы, как правило, солидные и исчисляются сотнями тысяч или даже миллионами.

Страхователь вправе избрать и более позитивные события в качестве страховых ситуаций по накопительному полису – бракосочетание, поступление в вуз, выход на заслуженный отдых.

По вопросу страхования жизни на сайте есть отдельная статья.

Вид 2. Страхование от несчастных случаев и болезней

Страховая ситуация, предусмотренная таким договором, вызвана, как правило, внешними причинами кратковременного свойства.

Если такая причина приводит к инвалидности, временной или постоянной потере трудоспособности, страхователю выплачивается определенная денежная сумма.

В эту категорию попадают производственные и бытовые травмы, увечья, вызванные ДТП, отравления, другие ситуации, повлекшие за собой серьёзное нарушение здоровья.

Читайте подробную публикацию на нашем ресурсе «Страхование от несчастных случаев».

Вид 3. Медицинское страхование

Медстрахование бывает двух видов – обязательное и добровольное.

Полис ОМС должны иметь все граждане – без него вам запросто могут отказать в приёме в любой государственной поликлинике.

Документ даёт право на получение базовых медицинских услуг – их список регламентируется федеральными и региональными структурами. Полис получают бесплатно. Ограниченного срока действия у этого договора нет.

Добровольная медстраховка предполагает медицинские услуги повышенного качества. Обладатели полисов ДМС имеют право на дополнительные диагностические и терапевтические процедуры, особый уход и лечение при поступлении в стационар, посещение частных медицинских учреждений, санаториев и курортов. Период действия документа ограничен.

Вид 4. Страхование личного имущества

Всё, чем мы владеем, можно застраховать от порчи, хищения, полного уничтожения. Каждый тип собственности страхуется отдельно либо в совокупности с другим имуществом.

С точки зрения страховых специалистов имущественное страхование не относится к личному. Однако на взгляд рядового гражданина и здоровье, и собственность – это то, чем мы обладаем лично, а потому не упомянуть об этой разновидности страховой защиты в рамках настоящей статьи никак нельзя.

В таблице информация по видам страхования представлена в наглядном и компактном виде:

| № | Виды | Основные характеристики |

| 1 | Страхование жизни | Помимо защитной, выполняет накопительную функцию |

| 2 | Страхование от несчастных случаев | Обеспечивает защиту в случае производственных и бытовых травм |

| 3 | Медстрахование | Бывает добровольным и обязательным, даёт право на стандартные и дополнительные медицинские услуги |

| 4 | Имущественное страхование | Защищает все виды собственности |

Страхованию имущества посвящена отдельная развернутая публикация нашего блога.

Признаки обязательного страхования

Признаки обязательного страхования можно подразделить на экономические и юридические. К экономическим признакам относятся:

- Массовость — вовлечение в страхование значительного количества лиц.

- Всеобщность — все лица, подпадающие под категорию страхователя или застрахованного лица, должны выступить в этом качестве.

- Всеобъемлемость — все объекты, подлежащие страхованию, должны быть застрахованы.

- Широта охвата — достижение большого количества объектов страхования.

- Доступность — должна быть создана такая инфраструктура, которая позволит страхователю осуществлять страхование без особых хлопот и затруднений.

- Унифицированность — порядок и условия страхования устанавливаются законом, что обеспечивает единообразие, независимо от того, кто конкретно выступает страхователем и страховщиком и в каком месте оно осуществляется.

- Экономичность — учитывая, что в страхование могут быть вовлечены лица, не имеющие значительных доходов, величина страховых премий устанавливается в возможно минимальном размере.

К юридическим признакам обязательного страхования относятся:

- Является установлением государства.

- Устанавливается правовым актом, имеющим форму федерального закона.

- Условия страхования в большей своей части определяются нормативными правовыми актам, а не договором, как это свойственно добровольному страхованию.

- Носит принудительный характер — страхователь должен осуществить страхование вне зависимости от того, хочет он этого или нет.

- Сопровождается установлением особой защиты интересов как лиц, которые должны быть застрахованы, так и лиц, которые выступают в качестве выгодоприобретателей.

- Уклонение от обязательного страхования влечет установленную ответственность.

Каковы особенности?

Социальные риски в России достаточно успешно страхуются организациями, работающими в сфере негосударственного соцстрахования. Страховщики не претендуют на охват всех категорий населения, более того, в условиях страхования частных компаний указаны лица, с которыми заключение договора невозможно (например, при оформлении добровольного медстрахования сложности возникнут у ВИЧ-инфицированных, тяжелобольных людей).

Страхователями выступают компании либо частные лица, страховщиками — негосударственные лицензированные организации. Фонд выплат формируется из страховых взносов, средств инвесторов, акционеров. Форма собственности страховой компании может быть любой, если это не противоречит закону. Задачи негосударственного соцстрахования — дополнить обязательную страховку, предоставить страхователю продукты, которых нет в перечне обязательных программ медицинского, пенсионного, транспортного страхования.