Рефинансирование кредита в банке «открытие»

Содержание:

- Дополнительные условия

- Порядок рефинансирования

- Шаг 1. Подача заявки

- Шаг 2. Одобрение предмета залога

- Шаг 3. Подготовка к подписанию кредитной документации

- Шаг 4. Подписание договора ипотеки и досрочное погашение текущей задолженности

- Шаг 5. Снятие обременения предыдущего кредитора

- Шаг 6. Регистрация залога в пользу банка Открытие

- Шаг 7. Передача документов в банк, снижение процентной ставки

- Причины для отказа в рефинансировании

- Подать заявку на рефинансирование ипотеки в банке Открытие

- Рекомендуемые кредиты других банков

- Порядок рефинансирования ипотеки в Банке «Открытие»

- Расчет графика платежей кредита «Рефинансирование»

- График ежемесячных платежей

- Этапы рефинансирования

- Дополнительные расходы

- Требования к первой ипотеке

- Ставка

- Причины отказа в рефинансировании

- Общие условия рефинансирования Открытие

- Расчет кредита

- Особенности

- Какие документы нужно подготовить

- Параметры кредита

- Калькулятор рефинансирования в банке Открытие

- Особенности ипотечной программы

Дополнительные условия

Есть и дополнительные условия, которые не так важны, как основные, но тоже должны быть известны каждому потенциальному клиенту банка. Рассмотрим полный их перечень по-отдельности.

Оформление без подтверждения доходов

Вы можете не предоставлять банку документы, подтверждающие официальный доход. Сотрудники отдела ипотечного кредитования готовы довериться на основе договора с другим банком. Однако при этом изменяются некоторые основные условия услуги:

- Сумма рефинансирования для жителей Москвы, Санкт-Петербурга, Московской и Ленинградской областей — от 500 тысяч до 15 миллионов рублей;

- Сумма рефинансирования для жителей других регионов нашей страны — от 500 тысяч до 8 миллионов рублей.

Условия увеличения процентной ставки

Теперь рассмотрим факторы, которые могут повлиять на итоговую процентную ставку. При невыполнении некоторых условий вам придется заплатить банку несколько больше. Рекомендуется подробно изучить таблицу, приведенную ниже.

Порядок рефинансирования

Далее по шагам разберем процесс рефинансирования ипотеки в банке Открытие.

Шаг 1. Подача заявки

На этом этапе необходимо собрать комплект личных документов и оставить заявку на рефинансирование ипотеки. Это можно сделать дистанционно, через специальную форму на сайте банка Открытие. Документы также направляются в электронном виде.

Шаг 2. Одобрение предмета залога

После получения положительного решения, необходимо получить одобрение по квартире. Документы передаются в банк в электронном виде. В процессе рассмотрения кредитору могут потребоваться дополнительные сведения. Их следует предоставлять как можно быстрее.

Шаг 3. Подготовка к подписанию кредитной документации

После получения окончательного решения, с заемщиком связывается менеджер и согласовывает время и дату проведения сделки по рефинансированию ипотеки. К этому дню заемщику необходимо заключить все договора страхования. Потребуется предоставить справку от другого кредитора об остатке ссудной задолженности с указанием реквизитов счета для полного погашения.

Шаг 4. Подписание договора ипотеки и досрочное погашение текущей задолженности

В день сделки заемщик приезжает в выбранное отделение банка с полным комплектом документов и договорами страхования. Происходит подписание кредитной документации и договора ипотеки в пользу банка Открытие. Далее, на счет, указанный в справке, перечисляется сумма для полного погашения. Заемщику необходимо обратиться к текущему кредитору и составить заявление на списание. В зависимости от банка, это можно сделать либо в личном кабинете, либо в дополнительном офисе.

Шаг 5. Снятие обременения предыдущего кредитора

После окончательного расчета с банком, заемщик должен получить документы для снятия отметки об ипотеке. Этот документ называется закладная. В ней проставляются отметки о полном погашении долга. Комплект передается в Регпалату для снятия обременения. Некоторые кредиторы, например Сбербанк, отказались от использования закладной. В таком случае банк самостоятельно передает документы регистратору, заемщику нужно лишь дождаться СМС об окончании процедуры. Здесь подробнее.

Шаг 6. Регистрация залога в пользу банка Открытие

После того, как будет снято обременения предыдущего кредитора, заемщик повторно обращается в регистрирующий орган. Передается новый кредитный договор и происходит регистрация залога в пользу банка Открытие.

Шаг 7. Передача документов в банк, снижение процентной ставки

На период переоформления обременения банк Открытие применяет повышенную процентную ставку – плюс 2 пункта. После регистрации залога заемщику необходимо передать комплект документов в банк. После этого ставка будет снижена.

Рефинансирование военной ипотеки

Банк Открытие помимо стандартного перекредитования предоставляет также услугу рефинансирования военной ипотеки.

Причины для отказа в рефинансировании

Рефинансирование в банке «Открытие» возможно только, если заемщик и сам кредит отвечают тем критериям, которые установил банк. В противном случае финансовая компания может отказать клиенту в предоставлении данной услуги.

Наиболее частыми причинами для отказа являются:

- отрицательная кредитная история заемщика,

- несоответствие кредитуемого субъекта и займа установленным требованиям,

- низкий уровень дохода клиента,

- проживание в регионе, где нет ни одного отделения организации и так далее.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- Рефинансирование кредита в СПБ: лучшие предложения

- Рефинансирование займов МФО в банке: условия, ставка

- Рефинансирование в Юникредит банке: ставка

- Условия рефинансирования кредита, оформленного под залог недвижимости

- Рефинансирование в Росбанке: условия, ставка

- Как рефинансировать ипотеку в том же банке?

- Документы для рефинансирования кредита другого банка

- Рефинансирование кредита с плохой кредитной историей

- Условия рефинансирования кредитов других банков в Тинькофф банке

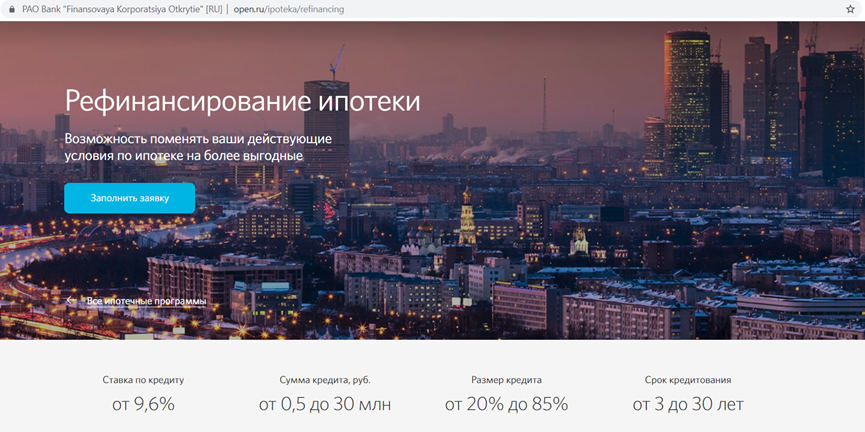

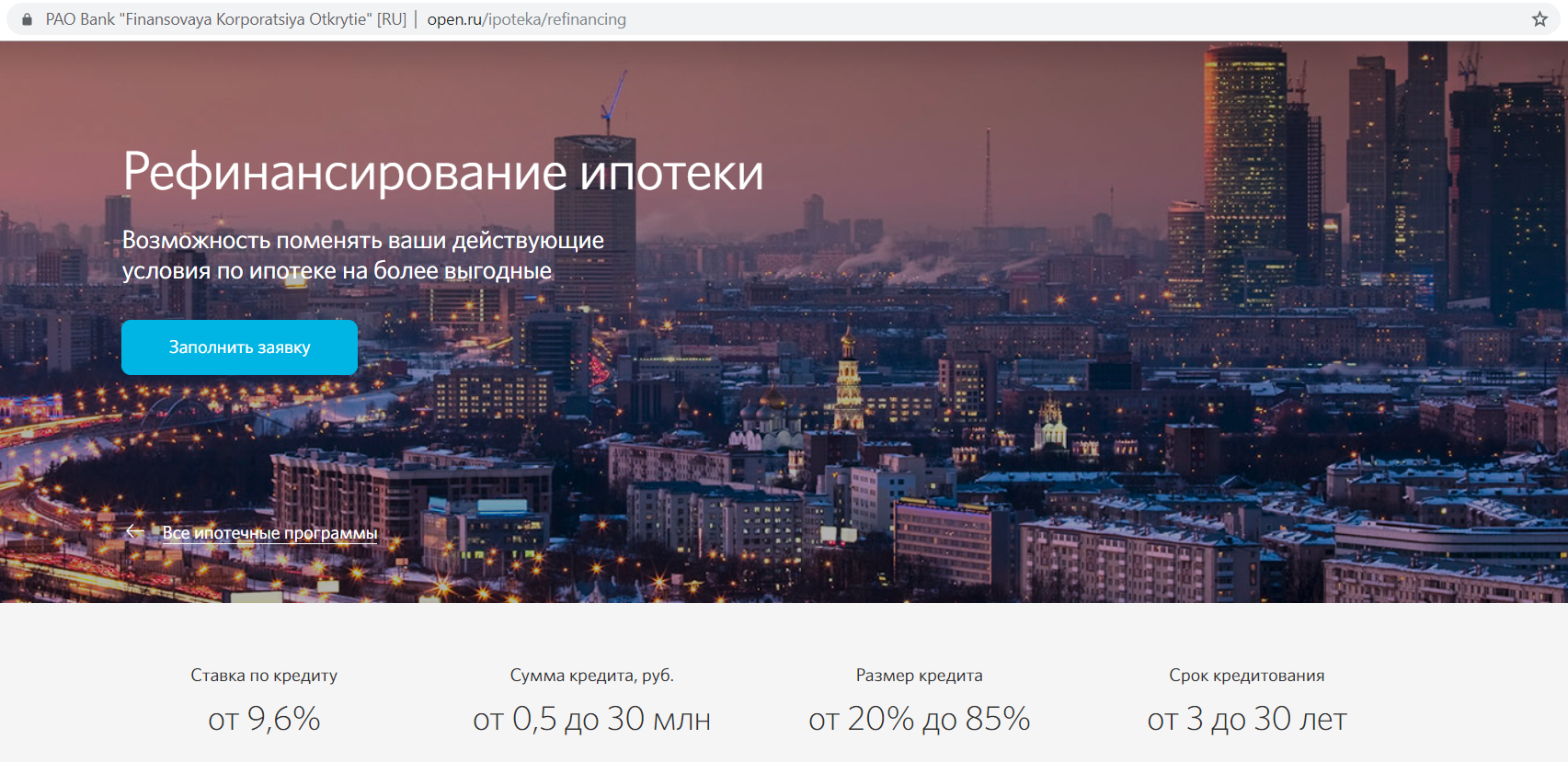

Подать заявку на рефинансирование ипотеки в банке Открытие

Теперь разберем процедуру подачи заявки на рефинансирование в рассматриваемом банке. Рекомендуется последовательно выполнить следующие действия:

- Перейдите по следующему веб-адресу: https://www.open.ru/ipoteka/refinancing.

- Пролистайте страницу до блока «Заявка на ипотеку».

- Начните заполнять данные:

- ФИО;

- Контактный номер;

- Дайте согласие на обработку персональных данных.

- Закончив с этим, кликните по «Продолжить».

- После этого появится отдельное поле. Здесь нужно указать код подтверждения, который в течение нескольких секунд придет на указанную сим-карту. Введя его, задействуйте меню «Подтвердить код».

- Укажите желаемые значения, как показано на изображении.

- Далее пролистайте страницу в самый низ и кликните по «Продолжить».

- Продолжите заполнение анкеты:

- Меняли ли вы ФИО;

- Образование;

- Наличие собственности;

- Количество детей;

- СНИЛС;

- Контакт близкого человека для экстренной связи (супруг, родственник, коллега, близкий друг).

- Еще раз задействуйте ссылку «Продолжить».

- На следующем этапе требуется следующая информация:

- Общий трудовой стаж;

- Текущий работодатель;

- Фактический рабочий адрес.

- Как и в предыдущем случае, кликните по «Продолжить».

- Остался последний шаг — подтвердить свою личность. Для этого придется сделать скан главных страниц паспорта, сохранить полученные файлы на компьютере и загрузить их на сервер банка, как это показано на скриншоте.

- Теперь нажмите на «Отправить» и дождитесь обратной связи от сотрудников банка.

Рекомендуемые кредиты других банков

Кредит наличными

Лицензия №354

Кредит наличными 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 100 000 до 5 000 000

- Валюта: рубли

- Ставка: от 5%

- Срок: до 7 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

Онлайн решение

Лицензия №1000

Кредит «Наличными» 8,8

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 50 000 до 5 000 000

- Валюта: рубли

- Ставка: от 5,4%

- Срок: до 7 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

Выгодное предложение

Лицензия №1000

Кредит «Рефинансирование» 8,5

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 50 000 до 5 000 000

- Валюта: рубли

- Ставка: от 5,4%

- Срок: до 7 лет

- Цель: рефинансирование

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до 3-х дней

Выдача онлайн

Лицензия №2673

Кредит «Наличными» 8,6

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 50 000 до 2 000 000

- Валюта: рубли

- Ставка: от 8,9%

- Срок: до 5 лет

- Цель: на любые цели

- Подтверждение дохода: не требуется

- Обеспечение: не требуется

- Решение: день в день

Лицензия №3292

Кредит «Персональный» 7,9

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 30 000 до 3 000 000

- Валюта: рубли

- Ставка: от 5,99%

- Срок: до 5 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до 2 минут

Порядок рефинансирования ипотеки в Банке «Открытие»

Оформить рефинансирование в банке «Открытие» можно на потребительский кредит, ипотеку, автокредит, овердрафт, кредитную карту. Основное преимущество данной финансовой организации в том, что здесь могут одобрить заявку на рефинансирование при наличии просрочек по платежам за предыдущий кредит в другом банке.

Для перекредитования физическое лицо должно оформить заявку и предоставить комплект необходимых документов. При желании клиент может подать заявление онлайн или отправиться в отделение банка «Открытие». Услуга «получить кредит на погашение других кредитов» доступна для всех физических лиц, которые подходят под возрастное ограничение: от 23 до 68 лет.

Окончательный вердикт устанавливает Кредитный комитет. Если решение положительное, клиент приглашается в банк для подписания кредитного договора на индивидуальных условиях и с новым графиком платежей. Погашение старого долга берет на себя уже банк «Открытие», а заемщику остается вовремя вносить платежи согласно новому кредитному договору.

Требования к ипотеке и заемщику

Банк Открытие в 2015-2016 годах объединил ПАО «Ханты-Мансийский банк Открытие» и «Петрокоммерц».

Рефинансирование ипотеки в банке Открытие возможно при соответствии заемщика следующим требованиям:

- Необходимо иметь гражданство РФ и постоянную регистрацию в районе банка, где оформляется перекредитование;

- Физическому лицу должно быть от 23 до 68 лет;

- Официальное трудоустройство;

- Опыт работы на последнем рабочем месте не меньше полугода;

- Заемщик не должен быть акционером или учредителем юридического лица.

Также к потенциальному клиенту выдвигаются дополнительные требования, касающиеся его кредита:

- Объем платежей должен составлять не больше 50% от общего дохода семьи;

- Займ должен быть открыть не менее 6 месяцев назад;

- Должно быть совершено не менее 12 платежей по рефинансируемому кредиту за последний год;

- Отсутствие справки о банкротстве за последние 5 лет.

Объект залога — квартира также должна соответствовать выдвигаемым требованиям:

- Залоговая собственность не должна быть единственной у физического лица;

- Квартира не должна являться объектом для сноса, иметь статус социального жилья или подлежать капитальному ремонту;

- Обязательно наличие санузла и кухни;

- Отсутствие зарегистрированных физических лиц, в том числе несовершеннолетних граждан;

- Отсутствие задолженностей по оплате коммунальных услуг;

- Подходящий год постройки дома;

- Наличие отопления, газа, электричества, холодного и горячего водоснабжения;

- Состояние окон, дверей, крыши и сантехники должно быть пригодным для жизни.

Процентная ставка

Процентная ставка на рефинансирование в банке «Открытие» составляет 10% для всех физических лиц.

Однако банковская организация предоставляет надбавки по процентам:

- Если доход подтверждается не по форме 2-НДФЛ, процентная ставка увеличится на 0,25%;

- Если физическое лицо не является зарплатным клиентов банка, ставка увеличится на 0,25%;

- Если заемщик — индивидуальный предприниматель или акционер, владелец/совладелец бизнеса, годовые проценты повысятся на 1%;

- При отсутствии страхования процент увеличат на 2%.

За получение более выгодных условий клиенту необходимо заплатить комиссию в размере 2,5% от суммы кредита. Для сравнения изучите порядок рефинансирования ипотеки в Газпромбанке в этом году.

Расчет графика платежей кредита «Рефинансирование»

График ежемесячных платежей

Сохранить в pdf Сохранить в Excel Распечатать Cсылка на расчет

| Дата платежа | Остаток задолженности, руб. | Начисленные %, руб. | Платеж в основной долг, руб. | Сумма платежа, руб. |

|---|---|---|---|---|

| 08.07.2021 | 2 525 000,00 | 11 414,38 | 64 830,27 | 76 244,65 |

| 08.08.2021 | 2 460 169,73 | 11 492,03 | 64 752,63 | 76 244,65 |

| 08.09.2021 | 2 395 417,11 | 11 189,55 | 65 055,10 | 76 244,65 |

| 08.10.2021 | 2 330 362,00 | 10 534,51 | 65 710,14 | 76 244,65 |

| 08.11.2021 | 2 264 651,87 | 10 578,72 | 65 665,94 | 76 244,65 |

| 08.12.2021 | 2 198 985,93 | 9 940,62 | 66 304,03 | 76 244,65 |

| 08.01.2022 | 2 132 681,90 | 9 962,25 | 66 282,40 | 76 244,65 |

| 08.02.2022 | 2 066 399,50 | 9 652,63 | 66 592,02 | 76 244,65 |

| 08.03.2022 | 1 999 807,48 | 8 437,54 | 67 807,11 | 76 244,65 |

| 08.04.2022 | 1 932 000,37 | 9 024,82 | 67 219,83 | 76 244,65 |

| 08.05.2022 | 1 864 780,55 | 8 429,83 | 67 814,82 | 76 244,65 |

| 08.06.2022 | 1 796 965,72 | 8 394,05 | 67 850,61 | 76 244,65 |

| 08.07.2022 | 1 729 115,12 | 7 816,55 | 68 428,10 | 76 244,65 |

| 08.08.2022 | 1 660 687,01 | 7 757,46 | 68 487,20 | 76 244,65 |

| 08.09.2022 | 1 592 199,82 | 7 437,54 | 68 807,12 | 76 244,65 |

| 08.10.2022 | 1 523 392,70 | 6 886,57 | 69 358,08 | 76 244,65 |

| 08.11.2022 | 1 454 034,62 | 6 792,13 | 69 452,52 | 76 244,65 |

| 08.12.2022 | 1 384 582,10 | 6 259,07 | 69 985,58 | 76 244,65 |

| 08.01.2023 | 1 314 596,52 | 6 140,79 | 70 103,87 | 76 244,65 |

| 08.02.2023 | 1 244 492,65 | 5 813,31 | 70 431,34 | 76 244,65 |

| 08.03.2023 | 1 174 061,31 | 4 953,57 | 71 291,08 | 76 244,65 |

| 08.04.2023 | 1 102 770,24 | 5 151,30 | 71 093,36 | 76 244,65 |

| 08.05.2023 | 1 031 676,88 | 4 663,74 | 71 580,91 | 76 244,65 |

| 08.06.2023 | 960 095,97 | 4 484,83 | 71 759,82 | 76 244,65 |

| 08.07.2023 | 888 336,15 | 4 015,77 | 72 228,89 | 76 244,65 |

| 08.08.2023 | 816 107,27 | 3 812,23 | 72 432,42 | 76 244,65 |

| 08.09.2023 | 743 674,84 | 3 473,88 | 72 770,77 | 76 244,65 |

| 08.10.2023 | 670 904,07 | 3 032,85 | 73 211,80 | 76 244,65 |

| 08.11.2023 | 597 692,27 | 2 791,96 | 73 452,69 | 76 244,65 |

| 08.12.2023 | 524 239,58 | 2 369,85 | 73 874,80 | 76 244,65 |

| 08.01.2024 | 450 364,78 | 2 103,76 | 74 140,89 | 76 244,65 |

| 08.02.2024 | 376 223,88 | 1 757,43 | 74 487,22 | 76 244,65 |

| 08.03.2024 | 301 736,66 | 1 318,55 | 74 926,10 | 76 244,65 |

| 08.04.2024 | 226 810,56 | 1 059,48 | 75 185,17 | 76 244,65 |

| 08.05.2024 | 151 625,39 | 685,43 | 75 559,22 | 76 244,65 |

| 08.06.2024 | 76 066,17 | 355,32 | 76 066,17 | 76 421,49 |

Показать все

Этапы рефинансирования

Процедура рефинансирования ипотеки проходит в несколько этапов.

Подача заявки

Подать документы можно в офисе финансового учреждения.

Подать документы можно в офисе финансового учреждения.

Клиенту, принявшему решение обратиться к новому кредитору за рефинансированием имеющегося займа, следует подготовить личные документы и подать заявление в банк. Это делается в офисе финансового учреждения. При себе необходимо иметь требуемые документы.

Более удобный способ подачи заявления — дистанционный. На сайте корпорации есть раздел по рефинансированию кредитов. Зайдя в него, надо заполнить специальную форму. После завершения процедуры загружаются предварительно отсканированные документы.

Одобрение предмета залога

Банк принимает документы на залоговое имущество в электронном виде, поэтому их следует предварительно отсканировать. Но это делается после того, как кредитор одобрит заявку клиента.

Банк, рассмотрев официальные бумаги, связанные с предметом залога, может попросить дополнительные документы. Клиенту необходимо быстрее предоставить их.

Подготовка к подписанию кредитной документации

Если после рассмотрения документов, касающихся залога, корпорация принимает положительное решение, с клиентом связывается представитель кредитора. Специалист сообщает гражданину, в какое время ему следует явиться в банк для подписания договора.

До назначенной даты клиенту следует оформить все требуемые страховки и взять справку об остатке долга по договору, заключенному с предыдущим кредитором.

Подписание договора ипотеки и досрочное погашение задолженности

В назначенное время клиент приходит в офис банка с подготовленными документами. После их проверки заключается ипотечный договор.

После проверки документов заключается ипотечный договор.

После проверки документов заключается ипотечный договор.

Денежные средства, предназначенные для погашения задолженности заемщика перед предыдущим кредитором, перечисляются на расчетный счет последнего. Затем заемщик обращается в этот банк с заявлением на списание долга. Во многих кредитных учреждениях данная услуга доступна в дистанционном режиме.

Получение закладной

Предыдущий кредитор ставит в закладной отметку о том, что долга больше нет, и передает ее заемщику. Этот документ необходимо отнести в регистрационную палату, которая снимает обременение с объекта ипотеки.

Регистрация залога в пользу банка «Открытие»

Повторное обращение в регистрационную палату необходимо для регистрации закладной в пользу нового кредитора. Процедура осуществляется на основании договора перекредитования.

При повторном обращении нужно регистрировать залог.

При повторном обращении нужно регистрировать залог.

Передача документов в банк и снижение процентной ставки

При оформлении договора рефинансирования банк назначает клиенту годовую ставку, увеличенную на 2 процентных пункта (п. п.). Но она снижается сразу после того, как клиент передает банку документы из Росреестра.

Дополнительные расходы

- Оценка: По тарифам оценочной компании

- Страховка (оплачивается ежегодно): по тарифам страховой компании (в среднем 0,8-1% от суммы задолженности)

- Оплата государственной пошлины за государственную регистрацию Договора об ипотеке объекта недвижимости — согласно законодательства

- Оказание услуг по подаче документов на регистрацию — по соглашению сторон с лицом, оказывающим данные услуги

Post Views: 1 258

Не нашел ответ на свой вопрос? — тебе помогут!

Elena Kazakevich

Здравствуйте, я Елена — автор этого блога и в целом проекта «про-бабло.рф». Я бывший сотрудник банка, кто как не я, знает все тонкости банковской сферы?

Финансовая грамотность — неотъемлемая часть обеспеченной жизни. Кредиты, ипотека, инвестиции, личные финансы… Я помогу с этим разобраться. Подпишись на блог, чтобы не пропускать важную информацию!

Требования к первой ипотеке

У банка есть условия не только по самой ипотеке от него, а также требования к заемщику. Сам кредит, который вы собираетесь погасить с помощью нового договора, должен отвечать следующим требованиям:

| Цель действующего кредитного договора |

|

| Наличие задолженности | Вы не получите одобрение, если по текущему кредиту есть просроченные платежи. В течение последних полугода вы должны вовремя платить по счетам, согласно графику платежей, согласованному вместе с менеджером вашего банка. |

| Максимальная сумма кредита | Зависит от местонахождения недвижимости, населенонго пункта, региона и так далее |

| Сумма кредита от Открытия | Не более суммы оставшейся задолженности по текущей ипотеке (даже если она оформлена в этой же финансовой компании) |

| Наличие следующих гарантий: |

|

| Сроки обращения в банк | Оформить рефинансирование можно не ранее, чем через полгода после оформления первого ипотечного договора |

Ставка

Базовая величина процентной ставки по программе составляет 8,25%. Помимо этого, предусмотрены следующие надбавки:

- Плюс 2% на период перерегистрации залога в пользу банка Открытие.

- Плюс 0,3% для заемщиков, не участвующих в зарплатном проекте банка или по заявкам от партнеров Открытие.

- Плюс 2% при отказе от страхования титула. Подробнее об этом виде финансовой защиты здесь. Оформление полиса не требуется, если квартира приобреталась на первичном рынке у юридического лица, или в случае, когда с момента покупки объекта вторичного рынка прошло более трех лет.

- Плюс 0,15% если сумма ипотеки меньше 4 000 000 рублей и/или невыполнении условия быстрого выхода на сделку.

- Плюс 2% при отказе от финансовой защиты жизни.

Учитывая требования банка Открытие по страхованию, выгоднее будет приобрести комплексный полис, включающий в себя сразу все риски. Сделать это дистанционно можно здесь.

Причины отказа в рефинансировании

Помимо всего вышесказанного, следует иметь в виду, что нередки случаи получения клиентами отказа даже в той ситуации, когда соблюдены все требования и условия банка. Самая распространенная причина этого – недостача необходимых документов. Но есть и другие ситуации, при которых финансовая компания отказывает заёмщику:

- согласно предоставленным сведениям о доходах, платежеспособность клиента не дотягивает до требуемого уровня, необходимого для стабильного и своевременного внесения средств на оплату долга;

- кредитная история заявителя оставляет желать лучшего (имеются конфликты с банками, непогашенные займы любого характера или существенные просрочки по старым платежам);

- конечный срок погашения рефинансируемой задолженности подходит к концу, осталось не больше трёх лет до его истечения;

- заёмщик желает получить кредит на краткосрочной основе – несколько месяцев, полгода или год, – а в данном банке минимальный период кредитования начинается от трёх лет.

Так что, перед подачей заявки следует тщательно оценить свои шансы на одобрение реструктуризации долга и по возможности повысить их.

Общие условия рефинансирования Открытие

Теперь рассмотрим главные условия рассматриваемой услуги, о которых должен знать каждый потенциальный заемщик. С их полным списком можно ознакомиться с помощью наглядной таблицы ниже.

| Цель ипотечного кредитования | Полное погашение ипотеки в другом банке посредством получения денежных средств от рассматриваемого банка с использованием приобретенного жилья в качестве залога. |

| Валюта | Российские рубли |

| Период ипотеки | От 3 до 30 лет |

| Процентная ставка | От 7.5% годовых |

| Возможная сумма рефинансирования |

|

| Максимальное количество заемщиков, участвующих в кредитном договоре (созаемщики) | 3 человека |

| Возможная сумма рефинансирования от стоимости приобретенной недвижимости |

|

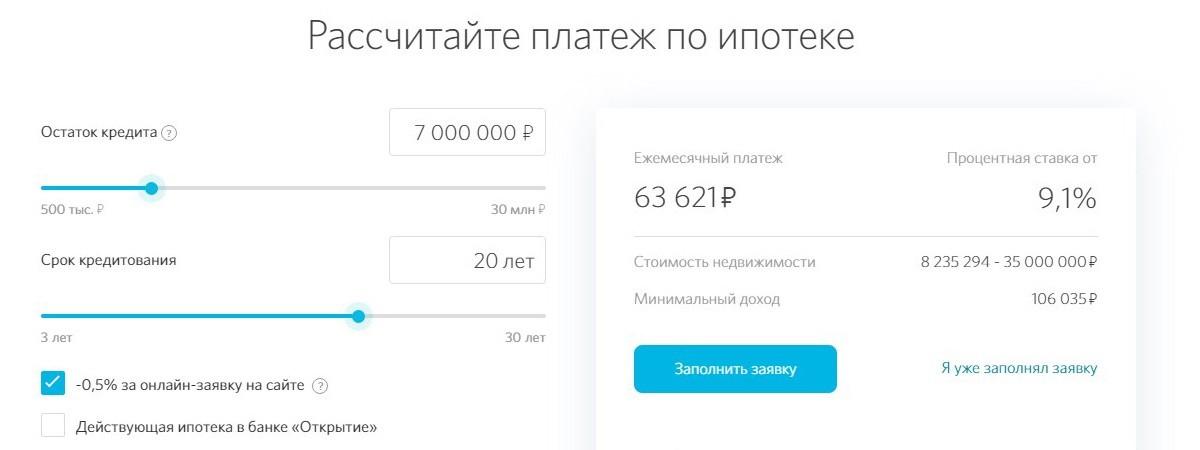

Расчет кредита

Предварительный расчет кредита может сделать любой клиент, зайдя на сайт корпорации. Калькулятор, расположенный на странице «Рефинансирование», покажет размер ежемесячного взноса, общую сумму переплаты по ипотеке и минимальный уровень дохода, который необходим заемщику для получения одобрения по заявке.

Кредитный калькулятор позволяет легко и быстро рассчитать сумму платежей.

Кредитный калькулятор позволяет легко и быстро рассчитать сумму платежей.

Система предложит заполнить специальную форму, содержащую следующие поля для ввода ответов:

- Остаток по кредиту. Если эта сумма составляет 20-60% от стоимости объекта ипотеки, годовая ставка уменьшается на 0,3%.

- Срок займа.

- Способ подачи заявления. В этом поле надо поставить галочку тому, кто планирует заполнять заявку в онлайн-режиме. Для таких клиентов предусмотрено снижение годовой ставки на 0,5%.

- Действующую ипотеку в банке «ФК Открытие». В этом поле необходимо поставить галочку клиенту, который получал ипотеку в корпорации.

Особенности

Военной ипотекой могут воспользоваться участники Накопительной ипотечной системы, взносы в которую вносит государство. Суть этой меры поддержки заключается в том, что жилищный кредит, полученный военнослужащим, оплачивается за счет госсредств. Взносы составляют определенную фиксированную сумму. Поэтому заемщик не может получить ипотеку с платежом, превышающим взносы. Рефинансирование военной ипотеки позволит сократить срок займа.

Программа в банке открытие имеет несколько особенностей:

- Заемщиком может быть только военнослужащий-участник накопительной системы. Привлечение третьих лиц к сделке недопустимо.

- Объект залога должен принадлежать исключительно заемщику.

- Если первоначальная ипотека взята на покупку квартиры на первичном рынке, рефинансирование в банке Открытие возможно только по завершении строительства и получения права собственности.

- Если Росвоенипотека не перечисляет платежи своевременно, штрафные санкции на заемщика не накладываются.

Какие документы нужно подготовить

Для рефинансирования ипотеки в банке Открытие потребуется подготовить два комплекта документов:

- Для заемщика и других участников сделки.

- По объекту залога.

Заемщику

- Анкета и согласие по установленной банком форме. Бланки здесь.

- Подтверждение трудовой деятельности и получения дохода. Потребуется заверенная копия договора с работодателем или трудовой книги, справка о доходах. Зарплатным клиентам банка эти документы предоставлять не нужно.

- Копия российского паспорта.

Если заемщик является собственником бизнеса или предпринимателем, доход возможно подтвердить копиями деклараций с отметкой налоговой о принятии. Дополнительную информацию можно уточнить по телефону горячей линии банка.

Банк открытие не рассматривает заявки на рефинансирование ипотеки от работающих в следующих сферах:

- Работники ИП, у которых нет печати.

- Официанты и бармены.

- Риелторы, получающие доход исключительно от сделок с недвижимостью.

- Работники международных морских судов.

По объекту залога

Для одобрения залога понадобятся:

- Отчет от оценочной компании, аккредитованной банком. Документ содержит сведения о рыночной стоимости объекта, проведенных перепланировках, общем состоянии недвижимости. Срок действия отчета – 6 месяцев.

- Подтверждение получения собственности на объект – выписка из Росреестра, выданная при регистрации или свидетельство.

- Выписка из ЕГРН, полученная не позднее 45 дней на момент подачи заявки.

- Основания получения права владения квартирой – ДКП, ДДУ.

- Документ, содержащий информацию о зарегистрированных. Это может быть справка, выписка из домовой книги, единый жилищный документ.

- Если в число собственников входят несовершеннолетние – разрешение на сделку от органов опеки. Потребуется документ и в том случае, если одним из предыдущих собственников был ребенок.

- Подтверждение проведения окончательных расчетов с продавцами.

- Действующий кредитный договор.

Параметры кредита

- Требования к заемщику

- Документы

- Обеспечение и страхование

- Дополнительно

| Минимальный возраст на момент получения кредита | 21 год |

| Максимальный возраст на момент погашения кредита | 68 лет |

| Гражданство | Требуется |

| Отсутствие негативной кредитной истории | Требуется |

| Регистрация | Постоянная в любом регионе присутствия банка |

| Общий стаж работы |

Не менее 1 года |

| Стаж работы на последнем месте |

Не менее 3 месяцев |

| Другие ограничения |

Требования к действующим кредитам и кредитной истории Заёмщика:

|

Калькулятор рефинансирования в банке Открытие

С помощью присутствующей на сайте open.ru программы можно рассчитать величину ежемесячного платежа, общую сумму долга, размер переплаты.

Для этого в строки калькулятора нужно ввести:

- сумму действующей ипотеки;

- период погашения ссуды;

- дату предполагаемой выдачи займа;

- ставку по новому кредиту.

После этого указывают вид платежей: дифференцированные или аннуитетные. После нажатия кнопки «Рассчитать» клиент сможет оценить, насколько уменьшится размер обязательного платежа и переплаты. Также с помощью калькулятора рефинансирования можно просмотреть предварительный график вносов.

Калькулятор рефинансирования предоставлен сайтом calcus.ru

Особенности ипотечной программы

Цель кредитования заключается в погашении ипотечного займа, который обеспечен залогом жилого помещения либо залогом прав требования по договору долевого участия в строительстве, где в качестве залогодержателя выступает банк или другое кредитное учреждение.

Дополнительных комиссий банк Открытие за это не начисляет.

Условия рефинансирования

Процентная ставка 7,5% годовых применяется только в случае подачи заявки через сайт банка.

Рефинансирование возможно при выполнении определенных условий:

- имеющийся ипотечный кредит оформлен в иной кредитной организации;

- наличие оформленного страхового полиса жизни и потери трудоспособности;

- страховка по риску утраты (или ограничения) права собственности на заложенный объект недвижимости;

- если размер кредита не более 70% от стоимости объекта недвижимости.

Один ипотечный займ может пройти рефинансирование только один раз.

Преимущества программы рефинансирования

Можно выделить несколько плюсов данной программы:

- После оформления рефинансирования заемщику нужно выплачивать один кредит на один счет.

- Заемщик экономит на ежемесячных платежах. При объединении кредитов в один, это дешевле, чем несколько платежей.

- Заявка на сайт может подаваться без предоставления документа о сумме оставшейся задолженности.

- Клиент банка Открытие может дополнительно взять кредитные средства на личные нужды.