Понятие потребительского кредита, его виды, кредитный калькулятор

Содержание:

- Преимущества и недостатки потребительского кредита

- Виды обеспечения кредита

- Общая информация о понятии банковский кредит

- Найдено научных статей по теме — 15

- Банк на розничном кредитном рынке

- Качество розничного кредитования в коммерческих банках

- Качество розничного кредитования в коммерческих банках

- Портфельный подход к розничной кредитной деятельности банков

- Розничное кредитование: тенденции развития теории и практики

- Проблемы и перспективы развития рынка розничного кредитования

- Факторы мезосреды розничного кредитования (на примере цфо РФ)

- Направления совершенствования процесса розничного кредитования

- Рынок розничного банковского кредитования — перспективы развития

- Кредитная кооперация на розничном рынке кредитно-финансовых услуг

- Тенденции развития процентных ставок по розничным кредитам в России

- Моделирование риска мошенничества персонала в розничном кредитовании

- Процесс управления розничным кредитным портфелем коммерческого банка

- Микрозаймы

- Принципы и функции кредита

- Банковские кредиты для физ. лиц

- Основные виды товарного кредита

- Основные разновидности займов потребительского назначения

- Потребительский кредит

- Другие виды кредитов

- Юридические определения

- Положительные стороны товарного кредита

- Особенности кредитования

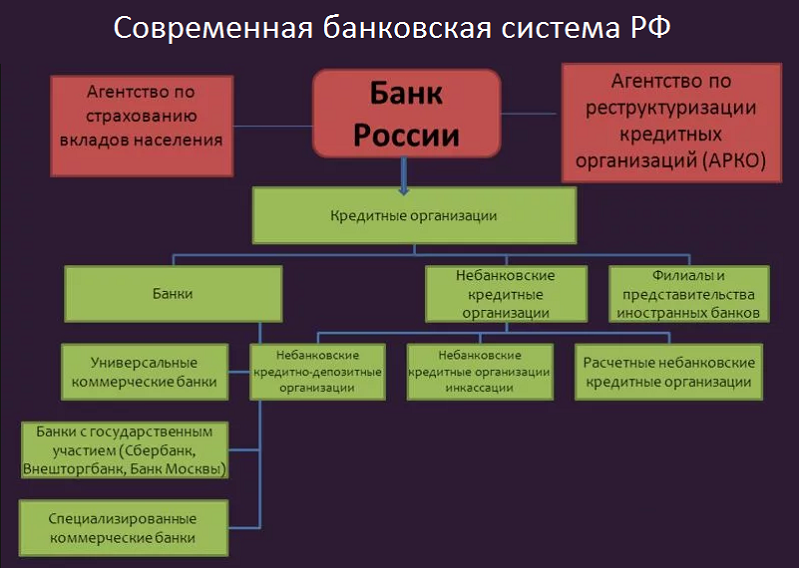

- Формы собственности Кредитной структуры

Преимущества и недостатки потребительского кредита

Теперь вы знаете, что такое потребительский кредит, каковы условия его получения. Далее разберем главные преимущества и недостатки таких ссуд.

Минусы потребительского кредита:

- большой процент по займу. Так как он выдается без обеспечения, кредитор идет на риск, и, чтобы обезопасить себя, повышает процентную ставку;

- небольшой срок предоставления ссуды, чаще всего до 12 месяцев;

- не слишком большой размер займа, который обычно не превышает 200 000–300 000 руб.

Из-за того что получить такую ссуду достаточно легко, некоторые заемщики оформляют 2-3 потребительских кредита. В итоге человек не может вернуть заемные средства из-за высокой финансовой нагрузки.

Виды обеспечения кредита

Одним из наиболее важных условий, в значительной степени определяющих параметры кредита. Является предоставляемое заемщиком обеспечение. По этому признаку займы делятся на:

- Обеспеченные. Предоставление обеспечения по займу позволяет получить более выгодные условия кредитования, так как заметно снижает риски банка. Существуют различные виды обеспечения, к которым относятся:

- Залог. В этом качестве может быть оформлено любое ликвидное и ценное имущество клиента, например, автомобиль или недвижимость;

- Поручительство. Форма взаимоотношений, когда физические или юридические лица поручаются за заемщика, разделяя с ним ответственность по кредиту;

- Необеспеченные. Кредит выдается без предоставления описанных выше вариантов обеспечения. В этом случае высокий риск подобного займа банк компенсирует серьезной процентной ставкой, ограничивая при этом сумму и продолжительность ссуды.

Общая информация о понятии банковский кредит

Официальное определение банковского кредита гласит, что это движение ссудной суммы, предоставляемой финансовыми организациями в долг. Основан на принципах возвратности, платности, срочности и целевого использования. Такое определение сложно понять с первого раза, поэтому объясним принцип простыми словами.

Банковское кредитование ― это форма взаимоотношений между заемщиком и кредитором. Их целью является двустороннее получения выгоды. Одна сторона (заемщик) претендует на получение требуемой суммы. При этом вторая сторона (кредитор) отдает деньги в пользование за заранее оговоренный процент.

Кроме того, оформленное обязательство предполагает срок возвращения денежных средств и прочие условия, которые кредитор включает в договор (покупка страховки, изменение процентной ставки вследствие наступления определенных факторов и т.д.).

Как и любой финансовый продукт, банковский кредит обладает характерными признаками:

- в роли кредитора может выступать исключительно лицо, имеющее лицензию на осуществление подобного рода деятельность. То есть банк;

- долг является возвратным, а в бумагах прописан период;

- банковский кредит всегда предоставляется в денежной форме. Взаймы нельзя получить имущество, драгоценности и т.д.;

- за использование денежных средств заемщик должен выплачивать процент. Исключение составляет такая форма, как рассрочка. При этом процент платит не банк, а третье лицо, через которое совершалась сделка. Например, при покупке телефона в рассрочку в магазине бытовой электроники, банку платит не покупать, а торговая точка.

Далее, разберемся в таком неоднозначном и трудном понятии, как классификация банковских кредитов. Оно включает различные понятия, чтобы понять и систематизировать их необходимо приложить усилия.

Найдено научных статей по теме — 15

Банк на розничном кредитном рынке

Романюк Юлия Владимировна

Главными особенностями функционирования системы розничного кредитования физических лиц в современных условиях являются отсутствие достаточного правового обеспечения кредитной деятельности, неопределенность и противоречивость госуд

Качество розничного кредитования в коммерческих банках

Санталова М.С., Сорокина Е.А.

В статье рассматривается проблема невозврата розничных кредитов в коммерческих банках.

Качество розничного кредитования в коммерческих банках

Санталова М.С., Сорокина Е.А.

В статье рассматривается проблема невозврата розничных кредитов в коммерческих банках.

Портфельный подход к розничной кредитной деятельности банков

Иевлева А.А.

В статье уточняется понятие кредитного портфеля, обосновывается необходимость выделения в рамках портфеля его самостоятельного сегмента портфеля розничных кредитных продуктов, а также целесообразность использования портфельного по

Розничное кредитование: тенденции развития теории и практики

Прокофьева Елена Николаевна, Стрельников Евгений Викторович, Истомина Наталья Александровна

Кредитование физических лиц рассматривается как неотъемлемый элемент жизни современного общества, с одной стороны, способствующий повышению темпов экономического роста и улучшению качества жизни населения, с другой оборачивающийся

Проблемы и перспективы развития рынка розничного кредитования

Петров Ю.

Одним из основных направлений работы любого банка сегодня является кредитование физических и юридических лиц. Спектр услуг, виды и формы кредитов весьма разнообразны. Наиболее востребованным является потребительское кредитование.

Факторы мезосреды розничного кредитования (на примере цфо РФ)

Федосова Светлана Павловна, Еловацкая Татьяна Анатольевна, Иевлева Анна Александровна

Эффективность деятельности коммерческого банка в сфере розничного кредитования зависит, в том числе от соответствия его кредитной политики условиям экономической мезосреды.

Направления совершенствования процесса розничного кредитования

Малахов Павел Сергеевич

Розничное кредитование остается одним из наиболее привлекательных видов деятельности для коммерческих банков.

Рынок розничного банковского кредитования — перспективы развития

Семенюта О.Г., Панченко Н.О.

В статье рассматриваются текущие проблемы банковского розничного кредитования в России в условиях экономического кризиса, формируется вывод о необходимости снижения банковской маржи с целью стимулирования дальнейшего роста кредитн

Кредитная кооперация на розничном рынке кредитно-финансовых услуг

Варламова Татьяна Петровна, Печиева Анастасия Васильевна

В статье рассмотрены нормативные основы организации деятельности кредитных кооперативов. Определена значимость развития кредитной кооперации для финансирования индивидуальных предпринимателей и малого бизнеса.

Тенденции развития процентных ставок по розничным кредитам в России

Литвинов Евгений Олегович

Актуальность и цели. Процентные ставки по кредитам играют основную роль в формировании кредитной нагрузки населения России.

Моделирование риска мошенничества персонала в розничном кредитовании

Золотарева Екатерина Леоновна

В статье описывается модель для оценки операционного риска, построенная на основе актуарного подхода. Экстремальные потери моделируются обобщенным распределением Парето, его параметры корректируются с помощью байесовского подхода.

Процесс управления розничным кредитным портфелем коммерческого банка

Масан Олеся Богдановна, Меньшенина Александра Владимировна

Рассматривается содержание основных этапов управления розничным кредитным портфелем коммерческого банка, определяется роль каждого этапа в достижении качества кредитного портфеля.

Микрозаймы

Помимо банковских учреждений, услуги кредитования предоставляют также многочисленные микрофинансовые организации. Несмотря на ужесточение правил их работы, количество МФО, активно работающих в России, по-прежнему достаточно велико. Учитывая особенности предоставляемых подобными компаниями ссуд, их нередко называют микрокредитами или микрозаймами. Это объясняется тем, что в большинстве случаев речь идет о небольших суммах наличными или на карту, выдаваемых на короткий срок

Другой важной особенностью работы МФО является крайне высокая процентная ставка по предоставляемым ими займам

Принципы и функции кредита

Кредитные отношения развиваются не обособленно. Этому способствуют определенные принципы, представленные на следующей схеме.

Кредитом выполняются такие важные функции:

- аккумулирует и мобилизует денежные средства;

- осуществляет перераспределение денежных средств;

- способствует экономии затрат;

- ускоряет концентрацию и централизацию капиталов;

- регулирует экономику.

Выполнение указанных функций позволят повысить ликвидные средства кредитных организаций заменяя наличные деньги на безналичные, развивать новые формы услуг и минимизировать риски банков в процессе проведения операций с наличными.

Банковские кредиты для физ. лиц

К этой категории относятся следующие виды кредитов для физических лиц:

Потребительский

Предполагает получение клиентом кредита на удовлетворение потребительских нужд, например, покупку какого-либо товара или оплаты разных услуг. Это самый популярный у населения вид кредитования в силу его быстрого оформления и получения с минимальными требованиями к получателю кредита (часто требуется лишь предоставление паспорта гражданина России).

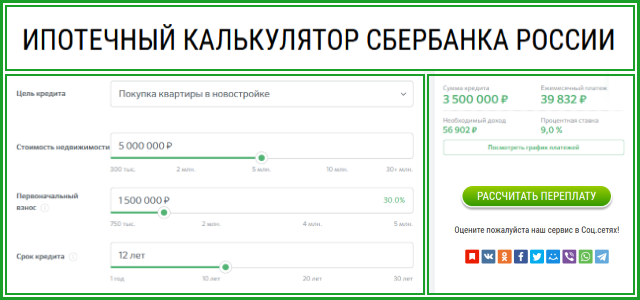

Ипотечный

Услуга очень востребована в России в силу недостатка у граждан собственных средств на покупку жилья. Характерная особенность такого кредитования – большая сумму выделяемых средств и значительный срок займа. По ипотеке приобретаемая недвижимость оформляется в виде залога. Также практикуется выдача такого займа под залог имеющегося у клиента жилья.

Автокредит

Автокредит – это разновидность потребительского займа, предоставляемого с учётом некоторых нюансов. Так, автокредит имеет целевой характер, выдаётся исключительно на приобретение автомобиля. К тому же, закон обязывает страховать транспортное средство, купленное на заимствованные в банке средства. Предоставление такого кредита на выгодных условиях – причина частого обращения граждан к кредитным организациям. Многие машины сегодня берутся на средства от автокредита.

Микрозаймы

Кроме банков, кредиты даются микрофинансовыми организациями. Получаемые средства называются микрозаймами, так как они выдаются малыми суммами на карту заёмщика или наличными. Особенность такого кредита в том, что он предоставляется на небольшой срок и под значительные проценты.

На развитие бизнеса

Это большое число займов, целенаправленно выдаваемых для открытия, развития бизнеса. В их числе – факторинг (займ под полученный товар, выполненную услугу) и форфейтинг (приобретение обязательств, возникающих при внешнеторговых операциях).

Основные виды товарного кредита

В зависимости от совокупности особенностей, факторов и условий, выделяются следующие разновидности заемного продукта:

- Отсрочка — самая популярная и привычная форма кредитования, которая подразумевает выдачу товара с указанием конкретного срока, когда стоимость должна быть возвращена. Большинство магазинов придерживаются именно этого типа товарного кредита.

- Открытый счет — способ постоянного сотрудничества компаний. В соответствии с соглашением сторон могут вводиться лимиты по максимальной сумме задолженности или периоду погашения.

- Консигнация — предоставление товара для его реализации. Партнеры ведут постоянный учет выгоды от сотрудничества. Кредитование возобновляется, когда партия продукции полностью продана. Данный тип заемных отношений не применим к товарам с коротким сроком годности.

- Вексель — ценная бумага, гарантирующая возврат суммы по долговому обязательству в указанную дату. Инструмент эффективно используется в бизнесе для востребования с заемщика задолженности.

Дополнительно существуют комбинированные варианты, включающие черты сразу нескольких вышеуказанных типов

Хотя доверие сторон крайне важно, кредитные отношения обязательно скрепляются письменным договором, который имеет юридическую силу. Риски есть с обеих сторон: продавец может предоставлять некачественный товар или получить аванс, но не осуществить поставку, а покупатель не вернуть долг, отдать деньги частично или не вовремя

Основные разновидности займов потребительского назначения

Понимание сущности потребительского кредитования в банковской практике РФ едва ли может считаться возможным без рассмотрения основных его разновидностей, выделение которых зависит от целей заимствования, способов выдачи клиенту средств, а также доступных методов погашения заемщиком кредитной задолженности. Банковские займы на цели потребления чаще всего выдаются российским гражданам в следующих доступных формах, описанных ниже.

Нецелевые банковские ссуды

Предоставляются заемщику наличными деньгами или оформлением пластиковой кредитки. Оформить заявку на получение такого кредита можно либо в офисе банка, предоставив его сотрудникам все необходимые бумаги, либо на сайте учреждения, заполнив форму соответствующего заявления в онлайн-режиме. Кредитные заявки, поданные гражданами через интернет, в настоящее время рассматриваются кредиторами достаточно быстро, что позволяет всем существенно экономить время.

Предоставляются заемщику наличными деньгами или оформлением пластиковой кредитки. Оформить заявку на получение такого кредита можно либо в офисе банка, предоставив его сотрудникам все необходимые бумаги, либо на сайте учреждения, заполнив форму соответствующего заявления в онлайн-режиме. Кредитные заявки, поданные гражданами через интернет, в настоящее время рассматриваются кредиторами достаточно быстро, что позволяет всем существенно экономить время.

Целевые займы

Предоставляются гражданину строго на конкретные нужды. Как правило, выдаются на приобретение определенных услуг или товаров. Зачастую заемщик, оформивший в банке такую ссуду, не получает на руки денежные средства, а просто забирает в торговой (сервисной) точке свою покупку, так как деньги по одобренному кредиту финансовое учреждение перечисляет продавцу товара напрямую, минуя тем самым клиента. Оформление такого займа становится возможным непосредственно в магазине или сервисном пункте. Размер ссуды может быть любым в доступном для клиента диапазоне. Целевой заем можно использовать не только для оплаты товаров в магазинах, но и для расчетов за услуги учреждений образования, медицины, ремонтно-строительных организаций, турагентств.

Кредиты под обеспечение

Оформляются физическому лицу на условиях предоставления банку ценного имущества в залог или, как вариант, надежного поручительства третьих лиц, удостоверивших документально свои финансовые возможности. К такой категории потребительского заимствования могут быть условно отнесены автокредит и ипотека, которые являются классическими примерами целевых займов. Гражданин вправе получить такой кредит на любую сумму, предоставив собственное имущество финансовому учреждению в залог

Кредитору важно, чтобы оценочная стоимость залогового имущества была адекватна величине выданного займа. Неспособность заемщика своевременно рассчитаться по взятой ссуде, допущение клиентом длительной просрочки платежей может привести к тому, что имущество, переданное в залог, станет собственностью банка, реализовавшего соответствующую судебную процедуру

Экспресс-кредитование

Является одним из наиболее доступных в РФ кредитных продуктов, подразумевающих использование заемных средств на цели, связанные с потреблением. Выдается большинству граждан без особых препятствий, с минимальным набором документов, но в относительно небольших суммах, на весьма короткие сроки и под достаточно высокие ставки годового процента. Брать такие ссуды на потребительские цели имеет смысл лишь в ситуациях крайней необходимости, когда гражданину срочно требуются определенные средства на неотложные нужды.

Список надежных МФО:

Пластиковая кредитка

Данный вариант заимствования идеальным образом подходит для целей потребления, так как банковская карточка считается сегодня наиболее удобным инструментом безналичных расчетов в сервисных и торговых точках, поддерживающих подобный способ оплаты покупателями совершенных приобретений. Банк-кредитор, являющийся эмитентом конкретной карты, устанавливает для клиента денежный лимит определенной величины, в пределах которого гражданин может привлекать заемные средства, расплачиваясь безналичным перечислением за покупки или снимая через банкомат (терминал) наличные.

Каждый факт применения кредитки для безналичной оплаты покупок приводит к начислению ежемесячных процентов на сумму привлеченных средств, если обязательства по возврату «тела» полученного кредита не были погашены заемщиком на протяжении льготного (беспроцентного) периода, предусмотренного условиями пользования картой. Если производится снятие (выведение) с пластиковой кредитки наличных – банк начисляет заемщику проценты и взимает с него в этом случае дополнительные комиссии.

Список доступных к получению кредитных карт:

Потребительский кредит

Это кредит, выдаваемый на покупку товаров, удовлетворяющих личные и бытовые нужды заемщика. Его срок составляет от нескольких месяцев до пяти лет. Банки устанавливают довольно высокие проценты на потребительские кредиты: от 15% до 50%, в зависимости от условий получения. Обычно для оформления такого рода займа требуются только паспорт и дополнительный документ, подтверждающий личность заемщика. В редких случаях банк может запросить документальное подтверждение дохода или обеспечение кредита. Если клиент уже обслуживается в данном банке, имеет в нем депозит или зарплатный счет, либо уже оформлял здесь ранее кредиты и вовремя их погасил, он может рассчитывать на льготные условия кредитования.

Существует несколько способов получения потребительского кредита:

1. Единовременная выдача всей суммы, указанной в договоре. После подписания кредитного договора вам сразу же выдают наличные либо перечисляют деньги на карту. Вы также получаете график платежей, согласно которому необходимо ежемесячно погашать кредит.

2. Открытие кредитной линии. В этом случае вы получаете деньги не сразу, а отдельными суммами по мере необходимости. Кредитные линии могут иметь различные условия. Для физических лиц чаще всего открываются кредитные линии с лимитом выдачи или лимитом задолженности. Лимит выдачи ограничивает сумму, доступную к получению; когда она будет возвращена заемщиком, лимит кредитования не восстанавливается, и кредитная линия закрывается. Лимит задолженности ограничивает общий долг клиента: когда полученные заемщиком средства возвращаются банку, происходит восстановление кредитного лимита. Для получения каждой суммы (транша) заемщику необходимо писать заявление, проценты за кредит начисляются до момента погашения очередного транша.

3. Оформление кредитной карты. Карта дает доступ к возобновляемым кредитным средствам в течение всего срока действия. К тому же существует возможность бесплатно использовать средства, имеющиеся на карте, если удастся погасить задолженность в течение льготного периода. С помощью кредитной карты можно оплачивать покупки через интернет и терминалы оплаты в торговых точках. Однако сумма займа по кредитной карте, как правило, меньше, чем при оформлении кредита наличными, а проценты за её использование, если долг не выплачен в течение льготного срока, несколько выше.

4. Товарный кредит. Это тот же потребительский кредит, но оформляется он не в банке, а непосредственно в торговых точках. В этом случае вы приобретаете нужный вам товар за счет кредитных средств, которые банк перечисляет магазину, а затем возвращаете эту сумму уже в сам банк. При этом кредитор снимает с вас довольно высокие проценты.

Таким образом, потребительский кредит помогает нам удовлетворять основные бытовые потребности, касающиеся товаров и услуг.

Другие виды кредитов

Перечисленные выше виды кредитов обоснованно считаются наиболее распространенными и часто встречающимися на практике. Однако, существуют и другие варианты займов.

Ломбардный кредит

Главный признак ломбардных займов – выделение средств под залог ликвидного имущества. Обычно при этом устанавливается достаточно короткий срок возврата полученных денег, редко превышающий 1-2 недели. При непогашении займа в указанное время ломбард реализует заложенное имущество. Прибыль предприятия при этом обеспечивается тем, что на руки заемщик выдается не более 50-60% реальной стоимости залога.

Виды государственного кредита

Под государственным кредитом понимаются средства, выделяемые на определенных условиях из бюджета либо другим государствам, либо отдельным субъектам внутри страны. Это могут быть как регионы, так и различные фонды, общественные или коммерческие организации и т.д.

Виды иностранных и международных кредитов

Под иностранными займами понимаются кредиты, выданные зарубежными государствами, банками или другими организациями российскому бюджету или находящимся на территории страны хозяйствующим субъектам. Международными называются такие займы, когда кредитор и заемщик являются представителями различных государств.

Другие

Существуют различные классификации кредитов. Например, в зависимости от возмездности предоставления средств займы делятся на процентные, беспроцентные и подразумевающие фиксированную плату; в зависимости от цели – на целевые и нецелевые и т.д.

Юридические определения

Кредитной организацией (КО) может выступать только юридическое лицо (компания, предприятие, организация), единственная сфера деятельности которого ориентирована на выдачу денежных средств с обязательным возвратом (на указанный срок под определенный процент). Выдача денег разрешена как физическим лицам (конкретному человеку), так и юридическим (предприятия, компании и пр.).

Кредитным учреждениям запрещается:

- Оказывать услуги страхования.

- Выступать посредником в торговых сделках и заниматься торговлей товарами.

- Осуществлять производство любого товара и оказывать услуги, связанные с производственной деятельностью.

Порядок деятельности любой кредитно-финансовой структуры (организация, союз, акционерная структура и пр.) осуществляется на основе разрешительных документов (лицензия). Данный документ выдает Центробанк РФ в установленной законодательством форме на официальном бланке.

Положительные стороны товарного кредита

- Во-первых, получение кредита, что называется, на месте. Нашли, например, вещь, которую давно искали или планировали приобрести. Даже не имея при себе средств, возможно оформление документов в торговой точке и приобретение необходимого товара.

- Экономия времени – на оформление всех бумаг приходится от 30 минут при небольшой сумме кредита до часа или чуть больше при более дорогой покупке. За это время специалист связывается с банком для получения разрешения на договор и предоставляет всю необходимую информацию.

- Небольшой перечень документов для одобрения кредита – чаще это два документа, подтверждающие личность заемщика.

- Маленький процент отказов по подобным кредитам, что обусловлено небольшими суммами покупок. А при увеличении суммы положительное решение зависит от возможного первоначального взноса.

Особенности кредитования

Главная особенность — в качестве кредитора выступает физическое лицо, а не банковская организация. Предоставление средств осуществляется партнерскими компаниями. Нередки случаи, когда фирма имеет несколько подобных кредитных контракта. Причем в одном выступает в качестве кредитора, а в другом — заемщика.

Каждая сделка индивидуальна, поэтому условия предоставления денежных средств могут сильно различаться. В отличие от банковского кредита процентная ставка по такому договору не зависит от ключевой ставки ЦБ РФ. Основополагающим фактором является платежеспособность контрагента. Чем больше выгода кредитора и доверие к партнеру, тем более выгодные условия можно «выторговать».

Формы собственности Кредитной структуры

На сегодняшний день законодательство РФ разрешает создавать и получать соответствующую регистрацию кредитно-финансовых небанковских организаций по четырем формам собственности. КО может работать как:

- ООО (Общество с ограничениями ответственности). Создание компании (Общества) допускается одним учредителем. Если в формировании общества участвуют два и более юр. лица, в уставных документах оговаривается долевое участие каждого учредителя. При объявлении банкротства учредители теряют свой уставной капитал, ответственности за ООО они не несут.

- ОАО (Открытое общество акционеров компании). Главным отличием Открытого общества от Закрытого является право каждого учредителя выставлять свой пакет акций компании на открытые торги или передавать их в право владения третьей стороне.

- ЗАО (Общество акционеров закрытого типа).

- ОДО (Общество с дополнительной ответственностью). Учредители несут полную ответственность за деятельность компании, за все обязательства ОДО перед клиентами.

Если кредитное учреждение работает в форме ООО, это свидетельствует о недостаточной уверенности учредителей в полной надежности организации. Большинство финансовых структур (80%) регистрируют свою деятельность в формате ОАО или ЗАО. К их числу принадлежат авторитетные структуры с большим уставным капиталом и увеличенным спектром предоставляемых услуг.