Как оформляется справка о выплаченных процентах по ипотеке для налоговой в сбербанке

Содержание:

- Порядок предоставления

- Расчет вычета

- Подробнее о справке

- Процедура возмещения

- Что нужно для получения справки

- Необходимые документы для получения налогового вычета по ипотеке

- Зачем нужна справка о выплаченных процентах

- Примеры возврата процентов по ипотеке

- Каналы получения

- Возврат процентов по кредиту

- Кто вправе рассчитывать на налоговый вычет

- Сколько раз можно воспользоваться возвратом процентов по ипотеке

- Справка о выплаченных процентах

Порядок предоставления

Справка предоставляется непосредственно заемщику при оформлении письменного или устного запроса при предъявлении паспорта, составленного по образцу банка или в свободной форме.

Нажмите, чтобы увеличить

В силу закона о защите персональных данных, третьим лицам данный документ не может быть выдан, за исключением представления интересов по доверенности.

Оформление справки в ПАО Сбербанк

Получить справку о задолженности в Сбербанке возможно только в отделении при личном обращении клиента: необходимо предъявить паспорт и написать заявление на имя управляющего банком.

Сроки исполнения варьируются от 1 до 10 дней: информацию по потребительскому договору предоставляют в день обращения, письменный ответ на запрос по ипотечному кредиту может занимать до 5 дней. Документ выдается бесплатно.

По потребительскому кредиту справка о задолженности выдается в любом офисе региона выдачи кредита, по ипотечному договору — только в офисе банка по месту выдачи ссуды.

В личном кабинете Сбербанка Онлайн заемщик может составить обращение на оформление справки по ссуде через форму обратной связи. Опция доступна только для ипотечных кредитов.

Оформление справки в АО «Тинькофф Банк»

АО «Тинькофф Банк» не имеет отделений, в связи с этим все обслуживание производится дистанционно. Для получения данных об остатке задолженности по кредитной карте или кредиту можно воспользоваться одним из следующих способов:

- Заказать документ самостоятельно в личном кабинете (интернет-банке или мобильном приложении): выбрать нужный счет и перейти в детали счета; выбрать тип справки и способ доставки.

- Оставить запрос через оператора горячей линии по круглосуточным бесплатным телефонам: 88005551010/88005552550.

- Запросить документ через сотрудников банка в онлайн-чате.

- Отправить запрос в свободной форме на электронный адрес банка

Оригинал документа клиент получает почтой на домашний адрес, указанный в анкете для банка. За оформление и отправку любой информации по кредитным продуктам клиентов комиссия не взимается. Сроки получения официального ответа от 3-15 дней (в зависимости от удаленности региона доставки).

Оформление справки в «ВТБ» (ПАО)

В «ВТБ» (ПАО) запрос оформляется при личном присутствии клиента или его доверенного лица с документом, подтверждающим личность. Заемщику предоставляется готовый бланк запроса, в который вписываются личные данные заемщика и номер договора. Существует два вида бланков: для потребительских кредитов и ипотеке.

Заказать справку по кредитным продуктам ВТБ можно в любом отделении банка по всей России. При заказе документа в регионе, отличном от места получения займа, срок ее изготовления может быть увеличен. Это связано с перенаправлением запроса клиента в нужный филиал.

Справка предоставляется бесплатно в течение 28 рабочих дней. В случае необходимости ускорения предоставления документа банк взимает плату за срочное изготовление:

- в течение 4 часов: 1250 рублей – для Москвы и Московской области, 750 рублей – для регионов;

- в течение 3 рабочих дней: 1000 рублей — для Москвы и Московской области, 500 рублей – для регионов.

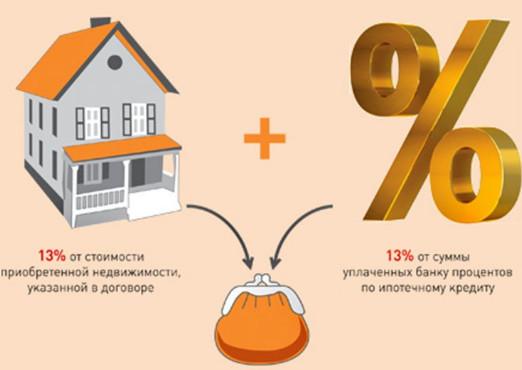

Расчет вычета

На сумму вычет уменьшается налоговая база, т.е. сумма, с которой удерживается налог работодателем.

Величина вычета равняется размеру выплаченных по кредиту процентов, но не свыше лимита, установленного в 3 млн. рублей.

Для правильного расчета возврата процентов по ипотеке, необходимо посчитать, сколько оплачено денежных средств за пользование заемными деньгами.

Из указанной суммы берется 13%, что и будет суммой положенного вычета.

К примеру, за 2021 год клиент банка выплатил ему 120 000 руб. по процентам. Вычет будет составлять 15 600 руб.

Однако должник не может вернуть больше, чем уплатит налоговым органам. Если, например, по уплаченным процентам полагается 15 600 руб., а было уплачено в ФНС лишь 10 тыс. руб. по подоходному налогу, то он получит только 10 тыс. руб.

Оставшаяся сумма в 5 600 руб. будет перенесена на другой год. При сумме налогов больше суммы налогового вычета, то данная разница не подлежит переносу.

Подробнее о справке

Физические лица, которые платят подоходный налог из своей заработной платы, после приобретения жилья имеют право на уменьшение размера налогооблагаемой базы. Чтобы налоговый инспектор убедился, что гражданин, который обратился за возвратом НДФЛ по уплаченным процентам действительно их заплатил, нужно предоставить ему справку, подтверждающую этот факт.

Справка о выплаченных процентах в Сбербанке может быть получена каждым клиентом, который их выплатил по ипотечному или другому виду кредитования. Этот документ позволит вернуть 13% от этой суммы. Если, к примеру, заемщик выплатил в 1 млн. рублей процентов, ему должны вернуть 130 тыс. руб.

Процедура возмещения

Нужно отметить, что у гражданина есть два способа получения налогового вычета. Можно оформить возврат всей суммы целиком из налоговой службы раз в год после подачи декларации о доходах, либо при заключенной договоренности с работодателем налог 13% не удерживается из заработной платы совсем.

Прежде всего, требуется подтвердить в налоговом органе свое право на получение налогового вычета. Достаточно подать в отделение по месту жительству пакет документов, включающий в себя:

- справку о доходах по форме 2-НДФЛ;

- правоустанавливающий документ на квартиру (договор купли-продажи, акт о передаче в собственность и др.);

- свидетельство о регистрации права собственности;

- кредитный договор с банком;

- подтверждения совершенной оплаты (квитанции, расписки, платежные поручения банка и др.);

- заявление на получение свидетельства о праве на налоговый вычет (при получении возмещения в бухгалтерии по месту трудоустройства);

- банковская справка об уплаченных процентах за пользование кредитными средствами.

На основании этих документов налоговая служба способна установить право на налоговый вычет. На этом этапе можно предоставить работодателю соответствующее налоговое уведомление и получать заработную плату в полном размере в пределах полагающегося вычета.

Подать документы можно лично, по почте или при помощи личного кабинета на сайте налоговой службы.

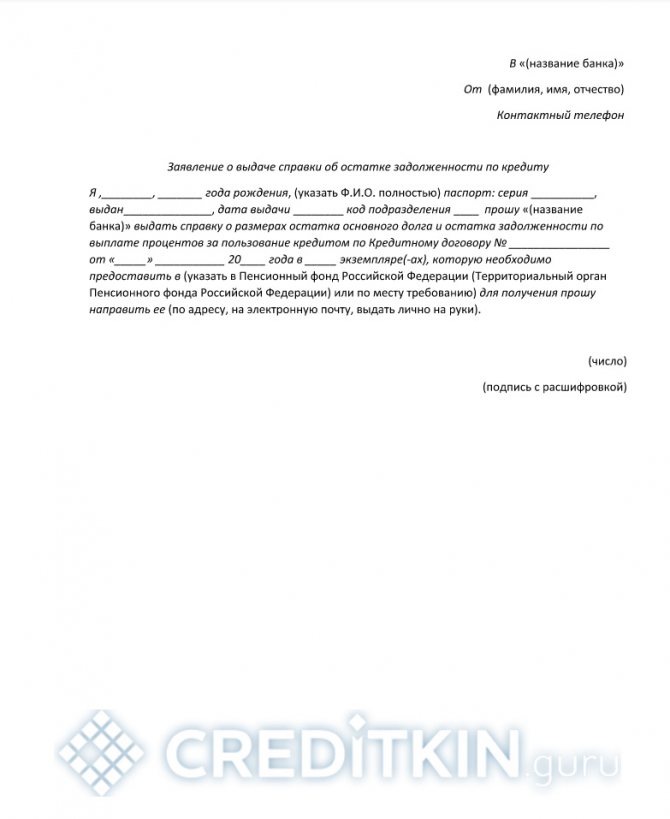

Что нужно для получения справки

Для получения справки о выплаченных процентах необходимо обратиться в банк, в котором был получен ипотечный кредит. Выдача справки производится по заявлению заемщика. Для подачи заявления может потребоваться паспорт. Остальная информация для получения справки по процентам у банка уже имеется.

Форма документа свободная, но у всех банков она включает основные параметры: сумма кредита, срок, процентная ставка, сумма уплаченных процентов за год. Вычет за ипотеку взятую в 2017 году можно получить, предоставив справку в 2018-м за весь предшествующий год.

Справку могут приготовить либо на заемщика, либо на заемщика и созаемщика.

Необходимые документы для получения налогового вычета по ипотеке

Физическому лицу, купившему жилое недвижимое имущество, для получения возврата подоходного налога необходимо обратиться в налоговые органы по месту регистрации с заявлением и приложенными к нему документами.

Если покупатель желает получать сумму вычета на банковский счет, то к сбору справок он может приступать сразу после завершения процедуры покупки. Если предпочитает получать причитающиеся ему средства в наличной форме, то ему придется повременить, и время ожидания может достигать одного года.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Внимание! Необходимо помнить, что действие права на имущественный вычет ограничивается всего тремя годами с момента приобретения недвижимости, и, если срок будет упущен, то гражданину можно будет воспользоваться им лишь после положительного решения суда.

На имущественный вычет может претендовать гражданин России, либо физическое лицо-нерезидент, осуществляющий трудовую деятельность на территории Российской Федерации по действующему законодательству. При этом обязательным условием для всех является перечисление в бюджет их работодателями предусмотренных налогов и иных видов сборов. Ведь, по сути, налоговый вычет является размером денежной суммы, на которую будет снижаться налоговая база, в данном случае – по НДФЛ.

Если у налогоплательщика имеется несколько источников доходов и все они официальные, их общий размер будет суммироваться. Таковыми могут являться не только заработная плата, но и доход от сдачи в аренду или продаже имущества – жилой или коммерческой недвижимости, а также автотранспортного средства.

Правом на возврат уплаченного подоходного налога в случае приобретении жилья в ипотеку не обладают следующие категории лиц:

- частные или индивидуальные предприниматели, зарегистрированные на территории РФ;

- неработающие пенсионеры;

- лица, не имеющие официальных доходов;

- лица, воспользовавшиеся данным вычетом в период до 2014 года;

- граждане, купившие жилье у своих близких родственников – родителей, детей, братьев или сестёр;

- граждане, использовавшие при покупке государственные средства – материнский капитал, субсидии и т.п.;

- физические лица, которым работодатель предоставил часть суммы на покупку квартиры.

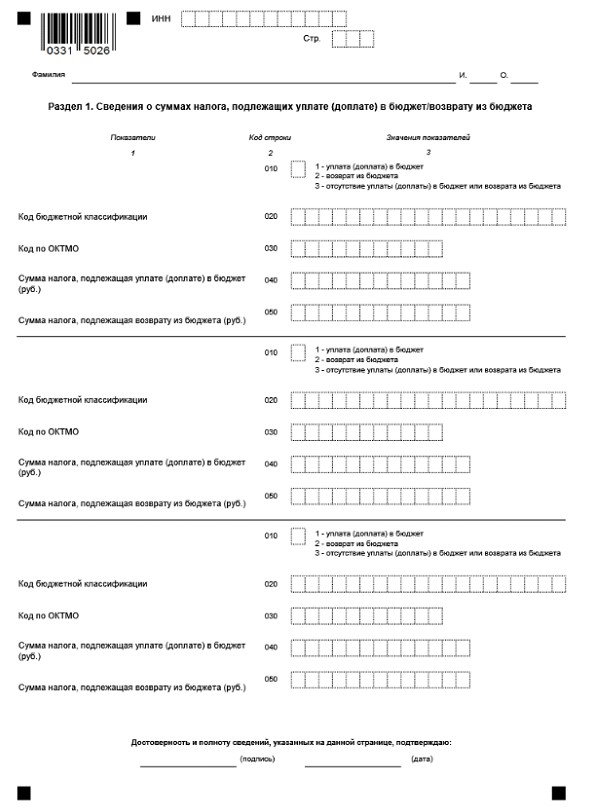

Для получения имущественного вычета покупателю недвижимости необходимо ежегодно предоставлять в налоговые органы следующие документы:

- Ксерокопия всех страниц паспорта, заверенная подписью заявителя.

- Декларация налога на доходы физического лица по форме 3-НДФЛ за отчётный период с 01 января по 31 декабря.

- Справка о доходах по форме 2-НДФЛ, подписанная уполномоченным лицом работодателя.

- Квитанции и иные документы, подтверждающие понесённые покупателем расходы на жильё.

- Ксерокопия и оригинал договора, заключенного между покупателем и продавцом о купле-продажи недвижимого имущества.

- Ксерокопия и оригинал акта приёма-передачи жилья.

- Выданное «Федеральной службой государственной регистрации, кадастра и картографии» свидетельство на имя обратившегося физического лица.

- Заключенный с банком кредитный договор и иные имеющиеся документы по привлеченному ипотечному займу (график платежей и т.п.).

- Справки из банка, подтверждающие уплату заявителем процентов по привлеченному ипотечному кредиту.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Обратите внимание! При обращении в ИФНС у заёмщика в обязательном порядке должны быть оригиналы всех запрашиваемых документов, так как специалисты данной службы в любой момент могут затребовать их для сверки с ксерокопиями.

Зачем нужна справка о выплаченных процентах

Согласно действующему законодательству при покупке жилой недвижимости за счет ипотечного кредита от банка у покупателя есть право на получение налогового вычета по процентам. Это означает, что он может вернуть подоходный налог, который у него удержали из заработной платы. Максимальная компенсация составляет 390 тысяч рублей (13% от 3 млн). Выплачивается она частями – каждый год. По мере уплаты заемщиком процентов по ипотеке.

Важно! Вычет по ипотеке предоставляется только в сумме фактически выплаченных процентов. Подтвердить факт уплаты, а также размер потраченных средств можно с помощью справки о выплаченных процентах

Физическое лицо подает в налоговую инспекцию:

декларацию 3-НДФЛ;

справку о выплаченных процентах по ипотеке за прошлый год;

копию паспорта;

копию кредитного договора;

заявление установленного образца с реквизитами своего банковского счета;

правоустанавливающие документы на приобретение недвижимости.

На их основании и предоставляется налоговый вычет по выплате ипотечных процентов.

Право на его получение есть только у работающих граждан, которые платят подоходный налог по ставке 13%. Подать полный пакет документов в налоговую нужно в течение трех лет с момента удержания подоходного налога. Поэтому откладывать данную процедуру не стоит.

Данная компенсация не положена неработающим пенсионерам, женщинам в декретном отпуске, получающим только социальное пособие.

Примеры возврата процентов по ипотеке

1. Типичный случай оформления вычета. Вы купили квартиру в 2019 году, воспользовавшись финансовой помощью банка, и сразу зарегистрировали право собственности. Сумма займа составила 1 млн. рублей, срок – 10 лет, процентная ставка – 11 %. Размер ежемесячного аннуитетного платежа – 13 755 рублей, из которых 9166 – проценты. Эта сумма с каждым взносом становится меньше, при этом растут выплаты в погашение основного долга. Общая сумма процентов по кредиту 653 000,14 рубля. Умножаем ее на 13 %, получаем 84 890,01 рубля, именно таков размер полагающегося вам вычета.

Зарплата заемщика позволяет ему вносить ежемесячные платежи, поэтому она особого значения не имеет. Будем считать, что имущественный вычет за покупку жилой недвижимости уже был применен ранее, повторно воспользоваться этим правом нельзя.

| Год | % за год | 13,00% | Факт. возврат |

| 2019 | 107124 | 13926 | 13926 |

| 2020 | 100393 | 13051 | 13051 |

| 2021 | 92882 | 12074 | 12074 |

| 2022 | 84501 | 10985 | 10985 |

| 2023 | 75152 | 9769 | 9769 |

| 2024 | 64720 | 8413 | 8413 |

| 2025 | 53081 | 6900 | 6900 |

| 2026 | 40095 | 5212 | 5212 |

| 2027 | 25606 | 3328 | 3328 |

| 2028 | 9441 | 1227 | 1227 |

| Итого | 653000 | 84890 | 84890 |

Возврат НДФЛ с процентов по ипотеке заранее, до того как средства заемщика поступят на счет банка, невозможен. Это противоречит здравому смыслу, ведь полной уверенности в том, что кредит будет полностью погашен, нет, как и в том, что ипотека не будет выплачена досрочно, с экономией на %.

2. Налоговый вычет за проценты по ипотеке за несколько лет. Вы в 2016 году заключили с застройщиком договор долевого участия, для платежа использованы средства ипотечного кредита (2 млн. рублей на 10 лет под 11 %). Собственность зарегистрирована в 2019 году. Платежи аннуитетные, по 27 550 рублей. Поначалу около 18 000 из них составляют проценты, постепенно их доля в платеже снижается, а выплаты в счет погашения основной задолженности растут. Согласно кредитному договору, сумма процентов за весь срок его действия равна 1 036 000, 27 рубля. Налогоплательщику полагается возврат НДФЛ в размере 169 780,03 рубля (1 306 000,27 * 13 %).

Если заработная плата заемщика – около 50 000 рублей в месяц, то ежегодный вычет предположительно составит 78 000 рублей. Если размер дохода не менялся в течение предыдущих трех лет и предполагается, что он останется таким же на срок действия ипотечного договора, то налогоплательщик имеет право на единовременный возврат процентов по ипотеке за три предыдущих года. В этот период, несмотря на то, что собственность на квартиру ещё не была оформлена, платежи по кредитному договору регулярно вносились. Чтобы вернуть излишне уплаченный налог, подаются декларации 3-НДФЛ за 2016, 2017, 2018 год. В следующие годы документы на вычет представляются ежегодно или спустя три года.

В этом примере также не учтен имущественный вычет в размере 260 тыс. рублей за покупку жилья.

| Год | % за год | 13% | Факт. возврат |

| 2016 | 214249 | 27852 | — |

| 2017 | 200786 | 26102 | — |

| 2018 | 185764 | 24149 | — |

| 2019 | 169003 | 21970 | 78000 |

| 2020 | 150304 | 19539 | 19639 |

| 2021 | 129440 | 16827 | 16827 |

| 2022 | 106162 | 13801 | 13801 |

| 2023 | 80191 | 10424 | 10424 |

| 2024 | 51213 | 6657 | 6657 |

| 2025 | 18883 | 2454 | 2454 |

| Итого | 1306000 | 169780 | 169780 |

Налогоплательщик может вернуть излишне уплаченный налог только после подписания акта приема-передачи и регистрации права собственности на недвижимость в уполномоченных на это государственных органах.

Каналы получения

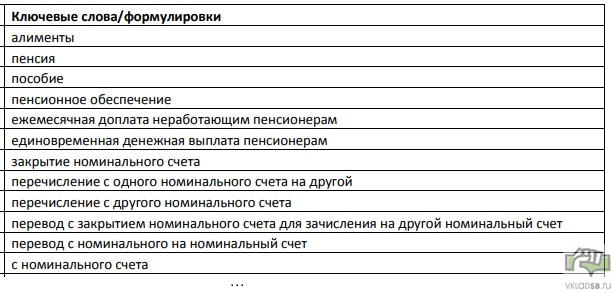

Справка об отсутствии задолженности по налогам выдаётся налоговым органом в двух вариантах:

- на бумажном носителе

- в электронном виде

На бумажном носителе

Чтобы получить справку в обычном понимание на бумаге, нужно написать в налоговую инспекцию запрос в определённой форме ФНС России(п.п.161,164).

Запрос подаётся в налоговую службу по месту жительства, на учёте которой стоит налогоплательщик.

Что должно содержаться в запросе?

Информация, необходимая для указания в запросе в соответствие с п.п. 27,130,169:

- Кому? — Наименование налогового органа и ФИО начальника инспекции

- От кого? — Наименование организации или физ. лица(ФИО), ИНН/КПП, юридический/фактический адрес нахождения

- пометки о состоянии расчётов по уплате/ об отсутствии долгов

- указать дату

- Реквизиты заявителя — наименование организации или физ. лица(ФИО), юридический/фактический адреса проживания физ. лица

- ИНН/КПП

- указать способ получения: лично или по почте (указать адрес)

- подпись представителя организации/физ. лица

- ФИО получателя и дата получения справки (отмечается при непосредственном указании получателя справки)

- ФИО при наличии исполнителя

- контактный телефон

Кстати говоря Заявление на закрытие ИП

Справку выдают в течение 10 дней с момента принятия налоговиками запроса.

Дата получения ФНС обращения устанавливается следующим образом и зависит от метода подачи запроса:

- дата указывается сотрудником ФНС в момент когда им было получено обраращение (в том случае, если оно было передано лично в канцелярию инспекции в письменном виде)

- если запрос был отправлен по почте, то датой будет считаться тот день, когда сотрудник лично получил запрос

В электронном виде

Чтобы получить справку об отсутствии задолженности по налогам в электронном виде, запрос нужно будет оформить в специальной электронной форме по телекоммуникационному каналу связи (ТКС) (п. п. 176, 178 Регламента ФНС), если у вас в компании практикуется электронный обмен информацией с налоговыми службами.

Что необходимо будет указать в форме ТКС:

- наименование организации

- ИНН

- адрес

- дату, на которую запрашивается информация

После того, как обращение было отправлено в налоговую инспекцию, в течение 10 дней с момента получения запроса, налогоплательщику направляется электронная справка об отсутствии задолженности. День поступления запроса в инспекцию, будет днём приёма, который будет указан в квитанции.

Также можно отправить запрос дистанционно через личный кабинет на сайте по адресу lkul.nalog.ru.

Получить справку в данном случае можно двумя способами, если сделать пометку «получить лично», то налоговая инспекция направит письмо, что справка готова. И вам придется лично подъехать в ближайшее отделение ФНС.

Если указать получение почтовым отправление, налоговый инспектор направит уведомление с датой, до которой налогоплательщик получит справку по своему адресу.

Возврат процентов по кредиту

Условия по получению налогового вычета с суммы кредита и уплаченных процентов по нему отличаются:

| Условия | Вычет с суммы займа | Налоговый вычет по процентам по ипотеке |

| Максимальный размер вычета, руб. | 2 000 000 | 3 000 000 |

| Максимальный налоговый возврат, руб. | 260 000 | 390 000 |

| Возможность переноса на другие объекты недвижимости | Да | Нет |

| Количество объектов, по которым возможен возврат | Сколько угодно в пределах лимита | Один объект в пределах лимита |

Разберем конкретный пример. В марте 2019 года Смирнов Николай взял ипотечный кредит на покупку 1-комнатной квартиры стоимостью 1 800 000 руб. Из них собственных денег было 400 000 руб. Займ на 15 лет под 9,5% годовых.

Воспользуемся ипотечным калькулятором на сайте Выберу.ру, чтобы определить суммы выплачиваемых банку процентов.

В третьей колонке таблицы с результатами расчета указаны суммы ежемесячных процентов. Такой график платежей заемщик получает вместе с договором, поэтому всегда будет знать, когда и сколько ему надо платить.

За 2019 год сумма процентов – 99 196,58 руб. Значит, возврат процентов по ипотечному кредиту составит 12 895,56 руб. За все 15 лет общая сумма выплаченных процентов – 1 235 551 руб. Она находится в пределах лимита, поэтому Смирнов Николай сможет получить 160 621,63 руб.

Важно! Если за налоговый отчетный период вы перечислили государству подоходного налога меньше, чем хотите возместить, то сделать это не удасться. Особенно это актуально, когда оформляете документы на возврат по нескольким видам вычетов.. Оба супруга, которые приобрели квартиру в кредит, имеют право на возврат с процентов по займу

Не важно, на кого оформлена собственность, и кто является фактическим плательщиком платежей по ипотечному займу. Каждый сможет вернуть 13% с максимальной суммы. То есть на семью это получится 780 000 руб

Оба супруга, которые приобрели квартиру в кредит, имеют право на возврат с процентов по займу

Не важно, на кого оформлена собственность, и кто является фактическим плательщиком платежей по ипотечному займу. Каждый сможет вернуть 13% с максимальной суммы

То есть на семью это получится 780 000 руб.

Возврат процентов по ипотечному кредиту – отдельный пункт в Налоговом кодексе, поэтому право на него возникает даже тогда, когда налогоплательщик уже однажды воспользовался льготой при приобретении жилья.

Например, женщина несколько лет назад купила однокомнатную квартиру. Ежегодно получала налоговый вычет. Она берет ипотечный кредит в 2019 году на покупку уже 2-х комнатной квартиры. Получается, что вернуть часть от стоимости квартиры она уже не сможет, но на возврат с процентов по ипотеке имеет право.

Часто задают вопрос, какое возмещение лучше получать первым, от суммы займа или процентов? Ответ на него можно дать, только проведя расчеты по конкретной ситуации. Напомню, что возврат налога с процентов по ипотеке и суммы кредита возможен в пределах той суммы, которую вы заплатили государству в качестве подоходного налога.

Важно! Имущественные вычеты не обязательно оформлять одновременно. Вы должны сделать так, как вам удобно и выгодно

Например, сначала получить вычет на недвижимость, а потом на проценты.

Кто вправе рассчитывать на налоговый вычет

Если гражданин России приобретает недвижимость при помощи ипотечного займа, он вправе запросить два вида возмещений: по основной сумме и комиссиям. Компенсация за погашенную ставку выплачивается при обращении бывшего заемщика в любой срок после уплаты долга.

Внимание! Право на выплату доступно гражданам только единожды. В период обращения в ФНС претендент должен являться официально трудоустроенным, поэтому неработающие лица и пенсионеры не могут оформить вычет.. Возвращается часть суммы через 13%-ный налоговый сбор, которым облагается зарплата гражданина

Говоря проще, вернуть вычет возможно путем обращения в налоговую только в рамках уже уплаченной суммы налога. В этом случае заявитель обращается в инспекцию 1 раз в год с пакетом документов, включая декларацию. Второй вариант — оформить ежемесячную выплату через работодателя

Возвращается часть суммы через 13%-ный налоговый сбор, которым облагается зарплата гражданина. Говоря проще, вернуть вычет возможно путем обращения в налоговую только в рамках уже уплаченной суммы налога. В этом случае заявитель обращается в инспекцию 1 раз в год с пакетом документов, включая декларацию. Второй вариант — оформить ежемесячную выплату через работодателя.

Порядок получения

На практике алгоритм возврата состоит из этапов:

- Сначала гражданин приобретает квартиру стоимостью от 2 млн. р. и одновременно ему присваивается право на получение возмещения в 260 тыс. р.

- Из дохода заемщика выплачивается налоговый сбор в размере 50 тыс. р.

- Теперь плательщик собирает пакет бумаг и отправляется в ФНС оформлять вычет.

- Максимальная сумма компенсации, которая доступна претенденту — 50 000 р., она не может превышать размер уплаченных налогов.

- Оставшийся размер возмещения переходит на последующие 12 месяцев.

Независимо от стоимости квартиры или дома налогоплательщику вернется до 260 тыс. руб. (при условии, что цена недвижимости была больше 2 млн. руб.). Сначала клиенту возместят выплату основного долга, а затем — уплаченных процентов.

Право на вычет по процентам возникает лишь с появлением полномочий на возмещение основной суммы, выплаченной по ипотеке. Даже если претендент на компенсацию еще не успел зарегистрировать собственность, он вправе включить в сумму вычета уже произведенные им взносы по уплате процентов. Полностью гасить кредит необязательно, можно ежегодно обращаться в ФНС и оформлять выплату возмещения за предыдущие 12 месяцев.

Распределение между владельцами

Если покупателей двое, то получить вычет могут оба

В случае, когда собственниками являются супруги, то неважно, кто из них указан в качестве плательщика в кредитном договоре. При оформлении долевого владения возвращенная сумма делится соответственно доли каждого

Если оформлялась совместная собственность, то максимальный размер — по ½ в том же эквиваленте, что и по жилищной компенсации.

Сколько раз можно воспользоваться возвратом процентов по ипотеке

С 2014 года стало действовать ещё одно изменение в НК РФ: были разделены вычеты по расходам на приобретение жилья и по расходам на уплату процентов по ипотеке. Вернуть налоги можно при покупке одного или нескольких объектов недвижимости, но не более 2 млн. руб. Как обстоят дела с вычетом на проценты – предусмотрено ли законодательством право ипотечника на возврат части уплаченных банку средств по второй квартире?

В п. 8 статьи 220 Налогового кодекса РФ сказано: «Имущественный налоговый вычет, предусмотренный подпунктом 4 пункта 1 настоящей статьи, может быть предоставлен только в отношении одного объекта недвижимого имущества».

Кроме того, п. 11 ст. 220 гласит, что не допускается повторное предоставление налоговых вычетов, предусмотренных подпунктом 4 пункта 1 статьи 220.

Это значит, что вернуть часть уплаченных кредитному учреждению % по ипотечному займу можно только в отношении одного объекта недвижимости. Даже если вы внесли в качестве процентов меньше установленных Налоговым кодексом 3 млн. рублей, то «добрать» полагающиеся 13 % при покупке другой квартиры, комнаты или участка не получится.

Если до 2014 года уже была приобретена квартира в ипотеку, и возврат 13 процентов от уплаченного банку вознаграждения за пользование кредитом состоялся, может ли заемщик рассчитывать на вычет при покупке ещё одного объекта надвижимости?

2014 стал годом внесения важных изменений в НК РФ, касающихся порядка начисления и выплаты имущественных вычетов. Чтобы лучше понять, в чём суть нововведений, разберем конкретные примеры.

Допустим, квартира куплена в 2012 году, и собственники воспользовались своим правом на имущественный вычет, в том числе на проценты по ипотеке. Если после 1 января 2014 года приобретается ещё одно жилье, то подавать вторую декларацию в надежде снова вернуть часть средств, уплаченных банку в виде процентов, бессмысленно. Об этом прямо говорится в письме Минфина РФ от 2 апреля 2015 г. № 03-04-05/18240.

Второй пример: жилой дом куплен в 2013 году, вычет на приобретение недвижимости оформлен и получен, а на возврат % по ипотеке документы не подавались. Есть ли возможность вернуть НДФЛ, если после 2014 года вы стали собственником квартиры? Да, в письмах Минфина России от 7 августа 2015 г. N 03-04-05/45673 и от 30 апреля 2015 г № 03-04-05/25304 разъясняется, что налогоплательщик имеет право рассчитывать на имущественный вычет в размере фактических расходов на погашение процентов по целевым займам (кредитам), полученным начиная с 2014 года, если ранее расходы на погашение процентов по целевым займам (кредитам) не включались в состав имущественного налогового вычета, полученного налогоплательщиком в связи с приобретением им жилого помещения до 2014 года.

Как быть, если одна квартира куплена в 2010, а другая – в 2013 году, то есть до 01.01.2014? За первую имущественный вычет оформлен и выплачен налогоплательщику. Есть ли возможность в таком случае получить вычет на проценты по ипотеке за вторую квартиру, ведь срока давности для этого законом не предусмотрено?

Сколько раз возврат уплаченных процентов по ипотеке могут осуществить супруги?

Когда жилая недвижимость приобретается за счет кредитных средств в общую совместную (долевую) собственность мужа и жены, на имущественный вычет по процентам имеет право каждый из супругов, при этом размер налоговой базы не превышает 3 млн. рублей.

При расчете суммы средств, подлежащих возврату, учитываются следующие показатели:

- какие расходы на уплату % понес каждый из супругов исходя из условий кредитного договора или договора займа. Эти суммы должны подтверждаться соответствующими платежными документами. Такой подход к расчету используется, если супруги согласны получить вычет на основании индивидуальных расходов, понесенных каждым из них;

- как сами супруги пожелали распределить расходы независимо от фактического внесения средств в погашение процентов. Расчет производится на основании заявления супругов, которое можно представлять в налоговую инспекцию каждый год.

Повторный возврат налога с процентов по ипотеке возможен, если при покупке первой квартиры или дома с документами на оформление вычета обращался только муж. Когда приобретается вторая квартира при помощи заемных средств, право вернуть НДФЛ за проценты по ипотеке сохраняется у жены (при условии официальной регистрации брака). Это значит, что закон позволяет получать имущественный вычет по пункту 4 статьи 220 НК РФ дважды одной семье, но поочередно каждому из супругов.

Справка о выплаченных процентах

Бумага выдаётся в течение 24 часов после подачи соответствующего заявления. В документе содержится:

- Адрес и номер отделения банка, выдавшего ипотеку;

- Номер кредитного договора;

- Паспортные данные залогодателя;

- ФИО и подпись уполномоченного лица;

- График платежей;

- Общая сумма уплаченных процентов.

Внимательно изучите полученный документ и сверьте цифры с данными, указанными в квитанциях об оплате аннуитетных взносов. Если в документе будут присутствовать ошибки и неточности, то вы не сможете получить налоговой вычет. Бумага выдаётся только титульному заёмщику.

В заявлении должны быть указаны следующие пункты:

- ФИО и паспортные данные заявителя;

- Контактная информация;

- Согласие на оплату комиссии за изготовление документа;

- Подпись заёмщика.

К заявлению прилагается копия паспорта и квитанция об оплате комиссионного вознаграждения в пользу банка.