Что такое ссудная задолженность по кредиту?

Содержание:

- Как проверить наличие задолженности по кредиту — 4 проверенных способа

- Справка об отсутствии ссудной задолженности

- Коэффициент покрытия

- Классификация просрочек платежей

- Что такое ссудная задолженность

- Классификация ссудной задолженности

- Ссудный счет

- Расчет процентов

- Возврат займа: имущество вместо денег

- Понятие

- Виды

- Счет задолженности

- Тело кредита

Как проверить наличие задолженности по кредиту — 4 проверенных способа

Есть множество способов узнать о наличии задолженности по кредиту и ее размере.

Я предлагаю ознакомиться с четырьмя наиболее точными и надежными.

Способ 1. Обращение напрямую к кредитору

Самый простой способ — обратиться напрямую в банк. На первый взгляд, такой шаг может показаться излишним, так как на руках заемщика всегда есть график платежей, где прописан остаток на дату платежа.

Но дело в том, что:

- Этот остаток будет соответствовать фактическому лишь в том случае, если заемщик производит оплату ежемесячных кредитных платежей строго в дату, указанную в графике, и ровно в той сумме, какая прописана там же. На практике так бывает не всегда. Очень часто заемщики делают платежи в больших суммах, для того, чтобы быстрее рассчитаться по кредиту. Да и дата платежа не всегда совпадает с графиком. Один день раньше-позже — частое явление.

- Даже если заемщик оплачивает все строго по графику, остаток может ему не соответствовать, так как банк вправе из суммы платежа списать, например, штраф, о котором вы даже не знали.

Уверена, что этот пример убедил вас, уважаемые читатели, что в банк-кредитор нужно обращаться почаще, чтобы узнавать о фактическом положении ваших кредитных дел.

Способ 2. Проверка через бюро кредитных историй

Первые бюро кредитных историй начали появляться в России в далеком 2006 после вступления в силу закона «О кредитных историях». Сейчас в России действует более 30 подобных бюро, в которых накоплено более 30 млн кредитных историй граждан РФ.

Каждый россиянин может по своей инициативе один раз в год бесплатно проверить свою кредитную историю. Для этого необходимо лично с паспортом обратиться в то бюро, где она размещена, либо направить официальный запрос, заверенный нотариусом. Срок исполнения запроса 10 дней.

Чтобы определить место размещения конкретной кредитной истории, необходимо знать ее код, который присваивает банк. Если у вас несколько кредитов, то и кодов будет несколько.

Если вы не знаете, где искать свою кредитную историю, можно направить запрос через банк, любое бюро кредитных историй (БКИ) или самостоятельно в Центральный каталог кредитных историй при Банке России. Стоить это будет порядка 500 руб.

Кроме того, у некоторых бюро появилась платная услуга по предоставлению таких сведений. В общем, вариантов несколько, выбирать вам!

Получив сведения и сверив их с вашими фактическими данными, в случае обнаружения каких-либо расхождений вы можете обратиться в БКИ с заявлением о перепроверке своей кредитной истории с учетом представленных вами сведений. Для экономии времени вы можете воспользоваться перечнем БКИ.

БКИ обязаны принять заявление, перепроверить данные и в 30-дневный срок либо подтвердить их и внести изменения, либо представить мотивированный отказ.

Такие услуги лучше заказывать в официально зарегистрированных антиколлекторских фирмах с безупречной репутацией.

Способ 3. На сайте судебных приставов

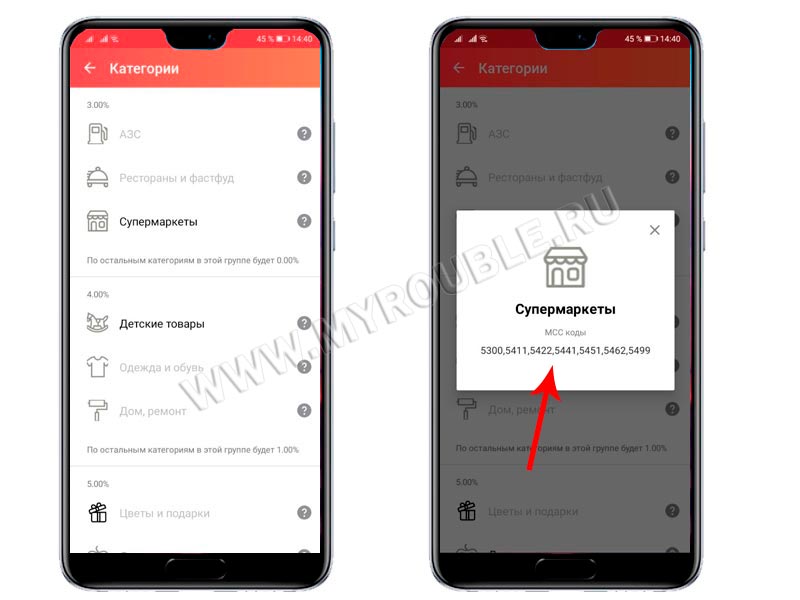

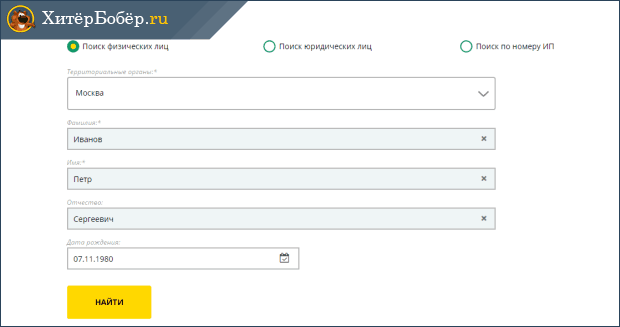

Свою задолженность заемщик может узнать и на сайтах судебных приставов (например fssprus.ru). Для этого необходимо в разделе «Банк данных исполнительных производств» в онлайн-режиме заполнить предлагаемую форму. Пример ее заполнения представлен на рисунке ниже.

Если на вас нет исполнительных производств, то на экране появится надпись: «По вашему запросу ничего не найдено», в противном случае на экране будет представлен список со всеми вашими долгами, которые находятся в производстве у судебных приставов.

В списке имеются следующие данные:

- ФИО судебного пристава, ведущего это дело;

- адрес службы судебных приставов;

- номер и дата возбуждения исполнительного производства;

- реквизиты исполнительного документа (вид, дата, номер);

- предмет исполнения;

- сумма непогашенной задолженности.

Как правило, таким способом можно узнать о долгосрочной задолженности (просрочка около года).

Способ 4. С помощью банкомата или терминала

Еще один распространенный способ узнать свой кредитный долг — это воспользоваться банкоматом или терминалом.

При использовании для этих целей банкомата вы вставляете в него свою банковскую карту и в одном из разделов запрашиваете выписку по вашему кредитному счету.

Использовать терминал для получения подобных сведений можно либо с помощью банковской карты, «привязанной» к вашему кредитному договору (алгоритм аналогичен получению выписки с банкомата), либо с помощью уникальных данных, которые вам необходимо ввести в запрашиваемые ячейки в меню на экране устройства.

Справка об отсутствии ссудной задолженности

Подтвердить отсутствие ссудной задолженности можно справкой о полном погашении кредита. Выдаётся такой документ банком. Понадобиться он может при получении кредита в другой организации. Иногда бюро кредитных историй не получает своевременно информацию по погашенной ссуде, потому у заёмщика могут возникнуть проблемы с получением нового кредита.

Ещё один вариант, при котором необходима справка – покупка или продажа недвижимости. Документ в этом случае необходим для доказательства отсутствия обременения на такое имущество.

Справка в обязательном порядке должна содержать следующие данные:

- исходящий номер;

- дата формирования;

- данные заёмщика (ФИО и данные паспорта);

- юридический адрес банка;

- дата заключения кредитного договора и его номер;

- сумма кредита;

- дата погашения долга;

- подпись сотрудника банка;

- печать банка.

Образец справки можно скачать здесь.

В большинстве банков такой документ выдают платно. Обычно нужно заплатить не более 350 рублей. Отдельно может взиматься плата за срочность.

Сроки выдачи справки также различаются. Одни банки выдают документ в день его запроса, а в других приходится ждать неделю.

Получать справку стоит своевременно – в день погашения займа. Это позволяет убедиться в исполнении своих обязательств и отсутствии малейшей задолженности. При отказе банка выдавать документ нужно направить ему письменный запрос. При этом организация обязательно должна поставить отметку в принятии заявления. Если в течение месяца справка не была выдана, то заёмщик вправе обратиться в Центральный Банк с жалобой и требованием выдачи документа через суд.

С понятием ссудной задолженности и её особенностями следует ознакомиться каждому лицу, решившему воспользоваться кредитом. Необходимо знать все тонкости процесса – малейшие нюансы могут пригодиться впоследствии.

Рейтинг: 4.0. Голосов: 1

Please wait…

Коэффициент покрытия

Каждой финансовой организации важна прибыль. Достигают этой цели разными способами. В любом случае прибегают к вычислению коэффициента покрытия ссудной задолженности.

Рассчитать этот коэффициент может банк, частный инвестор или какой-либо фонд. Эта процедура преследует несколько целей:

- обеспечить устойчивость компании;

- минимизировать риски;

- получить объективную картину ситуации;

- предупредить банкротство.

За основу расчёта коэффициента берут указанные в бизнес-плане показатели. Вычисления выполняют по формуле:

Коэффициент = 1 + (сальдо накопленного денежного потока / ссудные обязательства)

Сальдо накопленного денежного потока рассчитывается как разница потока и оттока средств. Результат может быть как положительным, так и отрицательным.

Наиболее благоприятная ситуация, когда рассчитанный коэффициент превышает показатель 1,15. Превышение единицы означает наличие свободных средств у компании, не имеющих отношения к кредиту. Если показатель меньше единицы, то компания не располагает достаточным объёмом средств для выплаты кредита, а потому выдача ей кредита несёт определённые риски.

Классификация просрочек платежей

Поскольку значимой проблемой банкиров остаются задержанные заемщиками выплаты, остановимся подробнее на обсуждении этой темы.

Просроченная ссудная задолженность – это средства, которые заемщик не вернул кредитору в сроки, установленные условиями контракта.

В этом случае финансисты классифицируют три основных типа подобной величины: текущую, сомнительную и безнадежную форму.

Первый вариант предполагает задержки по ссуде, которая обеспечена залоговым имуществом, либо кратковременный период задержки платежа. На этом этапе банковские коллекторы активно воздействуют на неплательщика, вынуждая того быстрее возместить убытки.

Второй случай характеризуется ситуациями, когда сроки просрочки составляют 3–6 месяцев. Здесь кредитор инициирует судебное разбирательство.

Безнадежная группа долгов – наименее приятный для банка вид рассматриваемой величины. В таких ситуациях кредитор убеждается в банкротстве клиента.

Такой нюанс означает потерю надежды на взыскание убытка. Однако финансовые компании отслеживают изменения материального положения заемщика, чтобы вернуть потери при появлении такого шанса.

Кроме, того, тут известна и классификация по формам недоимки. В таких обстоятельствах сотрудники финансовых компаний говорят о первичных либо переоформленных договоренностях.

В последнем случае речь идет о соглашениях, где стороны пересмотрели условия выплат из-за неспособности заемщика вовремя перечислять полагающиеся взносы. Наступление просрочки в подобной ситуации грозит клиенту судебным разбирательством и вероятным банкротством.

Что такое ссудная задолженность

В наше время что такое кредит знает даже школьник. Получить необходимую сумму денег в долг на любые цели может каждый желающий. При этом необязательно собирать большой пакет документов.

Каждый второй гражданин обращался в банк за помощью, чтобы решить финансовые проблемы или приобрести необходимый товар. И при всем этом спросе, многие граждане даже не догадываются, что такое ссудный долг перед кредитором.

Простыми словами, судный долг – это обычный долг заемщика перед финансовым учреждением. Если клиент порядочный и вносит оплату своевременно, то сумма задолженности будет постоянно уменьшаться.

Но почему она появляется?

Все дело в том, что при оформлении кредита, мало кто задумывается как будет погашать долг если заболеет или потеряет основной источник дохода. В результате непредвиденные обстоятельства могут привести к тому, что заемщику нечем платить ежемесячные взносы по договору.

Появляется просрочка, которая с каждым днем только увеличивается. Из-за пропуска платежей клиенту начисляются штрафные санкции на сумму чистой ссудной задолженности.

Определение

Ссудная задолженность – это сумма средств, предоставленных заемщику банком на основе договора кредитования, условия которого не были выполнены. Долг образуется при просрочке платежей. Сумма будет уменьшаться при возврате денег банку.

Чистая ссудная задолженность – это сумма, предоставленная заемщику без процентов, комиссий, пени, штрафов. Все это подтверждается договором. Чистая ссудная задолженность – это дебиторская задолженность, которая появляется не из-за вины финансового учреждения, а по посторонним обстоятельствам.

Особенности формирования ссудного счета

При заключении кредитного договора заемщику открывают ссудный счет. Он предназначен для учета ссудной задолженности. Именно на него клиент должен будет вносить средства в счет погашения долга. Обычно банки предусматривают сразу несколько вариантов погашения долга:

- наличными в офисе;

- банковским переводом;

- со счета пластиковой карты;

- через онлайн-банк;

- через терминал банка или других организаций.

Счёт является активным, то есть по дебету отражается величина ссудной задолженности, а по кредиту – погашение. Операции, связанные с начислением и уплатой процентов, к данному счету не имеют отношения.

Все платежи заемщика отражаются на кредитном счете.

Ссудный счет подразделяют на ряд категорий:

- Простой. Этот счет открывается для одноразовой сделки. В основном он служит для учета потребительских кредитов и кредитов на покупку авто.

- Специальный. Он открывается для осуществления регулярной выдачи средств заёмщику. Обычно он нужен для работы с кредитными картами. Это объясняется тем, что лимит по кредитке является револьверным, т.е. возобновляемым. Как только он будет исчерпан, банк снова начисляет клиенту сумму лимита. Он может быть увеличен при соблюдении условий банка.

- Контокоррентный. Этот счет является активно-пассивным и объединяет ссудный и расчетный счета. Этот вариант подойдет только юридическим лицам.

При открытии ссудного счета должны соблюдаться определенные условия:

- Кредитный договор является основанием для открытия счета.

- Физическим лицам ссудный счет открывается бесплатно.

- Услуга по открытию и ведению ссудного счета для юридических лиц, как правило, является платной.

Каждый клиент вправе открыть несколько ссудных счетов. Они нужны для учета ведения кредитных сделок.

Сроки и формы

Существует 3 формы задолженности, устанавливаемые по периоду выплат:

- текущая: выплата процентов задержана на 5 дней, на 6 дней, до 1 месяца, больше 6 месяцев, или просрочки нет;

- переоформленная: происходит переоформление без изменения условий договора или с их внесением в первоначальный документ;

- просроченная: включает задержку по основному долгу до 5 дней, от 6 до 30 дней, от 31 до 180 дней, свыше 180 дней.

Как возникает?

Финансовая организация выдает деньги в долг под определенный процент, сумма которого фиксируется в кредитном договоре. Согласно закону о потребительском кредитовании размер годовой ставки должен указываться на первой странице документа на самом видном месте. Ставка выражается в годовом эквиваленте, к примеру, если это 36%, то ежемесячно на оставшуюся сумму долга начисляется 3% годовых. Эти показатели суммируется с чистой ссудной задолженностью, в результате чего образовывается характерная для кредиторов переплата.

В случае непредвиденных обстоятельств, не позволяющих вовремя внести денежные средства в качестве платежа по кредиту, оставшаяся сумма начинает считаться ссудным долгом.

Классификация ссудной задолженности

Существует несколько критериев, по которых можно классифицировать ссудную задолженность. Относительно того, есть ли у нее обеспечение, выделяют два вида:

- Обеспеченная. У заемщика есть имущество, которое он предоставил в качестве залога. Если кредит не будет выплачен, банк изымет его и продаст на торгах, перекрыв тем самым ссудную задолженность и ничего не потеряв.

- Необеспеченная. Клиент брал ссуду без обеспечения, поэтому при просрочках и невозврате он собственностью не рискует. Этот вариант более выгоден для заемщика, и менее привлекателен для банка.

По срокам выплат существует три разновидности ссудной задолженности:

Текущая. Это тот долг, который числится за плательщиком согласно действующему кредитному договору – тело кредита и проценты. Он предполагает, что просрочек нет вообще, либо срок выплаты процентов не просрочен более, чем на 5 суток. Такая ситуация может складываться, например, при использовании кредитных карт со льготным периодом и своевременным пополнением карточного счета.

Переоформленная. Такая задолженность предполагает, что при необходимости ее можно переоформить. Обстоятельства бывают разными, поэтому разрешается два раза за весь срок действия соглашения переоформлять долг без изменений в самом документе, и один раз – с изменениями.

Просроченная. Под ней понимают долг, который был просрочен на различные сроки

Во внимание принимаются не только проценты, но и сумма основной задолженности. В зависимости от того, на сколько дней была допущена просрочка, выделяют несколько видов ссудной задолженности – до 5 дней включительно, от 6 до 30 дней, от 31 о 180 дней, более 180 дней

К каждому типу применяются своим штрафы и меры воздействия.

Просроченный долг в свою очередь может быть:

- Ожидаемым. В эту категорию входят все задолженности, вероятность возврата по которым довольно высока. Это те кредиты, которые обеспечены залоговым имуществом или поручительством. Если просрочка длительная, банк может изъять и продать залог или обратиться к поручителю, обезопасив себя.

- Сомнительным. Эта группа долгов без обеспечения, возврат которых находится под вопросом. Заемщиками могут выступать физические и юридические лица, у которых есть официальный доход, но они по каким-либо причинам допускают просрочки.

- Безнадежным. Это те ссудные задолженности, которые не выплачиваются и в перспективе возвращены не будут. Даже коллекторы не в силах повлиять на ситуацию. Заемщики безнадежных кредитов не имеют официального места работы, не пополняют банковские счета и за ними не числится никакого имущество, которое можно было бы изъять по решению суда. Банк списывает такой долг по истечении срока исковой давности. Деньги на это выделяются из специального фонда, который пополняется за счет процентов по выданным займам.

Стандартный срок хранения задолженности на балансе банка – 5 лет. Кредитно-финансовые учреждения при безнадежности долга стремятся списать его раньше, чтобы не портить отчетность. Но это не значит, что вы можете без причины не платить кредит и банк просто «отпустит» вам долг. Процедура довольно сложная, ведь кредитор не намерен упускать свою выгоду. К вам постоянно будут наведываться приставы с целью обнаружения имущества для изъятия, вам могут запретить выезд за границу и применить другие санкции. Поэтому перед тем, как взять заем, нужно тщательно взвесить свои силы.

Ссудный счет

Абсолютно каждый банковский клиент в процессе получения выступает в качестве владельца счета по ссудной задолженности. Такая ситуация доступна для каждого человека, подписывающего условия договора, за которым закрепляется обязательство по возврату денег. Но в каких целях рекомендуется применять рассматриваемый счет?

Все очень просто, он открывается для того, чтобы появилась возможность контроля всех операций по заемщику:

- ежемесячные кредитные платежи;

- сумма долга, которая предполагает просрочки;

- переплата по договору кредитования;

- досрочное погашение обязательства;

- проценты, не подлежащие оплате.

В рамках дебета счета происходит фиксация заемной суммы, а также обязательно учитываются заложенные процентные элементы и прочие обязательные пункты.

Что касается кредита, то в его рамках происходит отражение истории по возврату. Говоря простым языком, данный счет служит для зачисления банком кредитных средств.

Его особенности

Банковская практика подразумевает несколько отдельных аспектов, которые стоит принять во внимание. Есть несколько особенностей и нюансов, которые стоит обязательно учесть, говоря о терминологии:

Есть несколько особенностей и нюансов, которые стоит обязательно учесть, говоря о терминологии:

- процесс открытия осуществляется на имя заемщика на базе договора кредитования;

- одному клиенту позволено открытие одновременно нескольких счетов;

- выступает в качестве безвозмездной услуги исключительно для физических лиц, а юридические лица вносят плату;

- формирование его производится в целях контроля;

- не выступает в качестве самостоятельной услуги, оказываемой в процессе непосредственной передаче денежных средств от одной стороны к другой.

Существует несколько ключевых категорий, на которые могут быть подразделены ссудные счета.

- Простые элементы. Их создание осуществляется силами кредитора исключительно для одноразового совершения сделки. Счет с практической точки зрения применяется большинством финансовых корпораций, предлагающих оформление потребительского или автомобильного кредита.

- Специальные счета. Это простые элементы, которые создаются кредиторами для регулярного перечисления денежных средств. В этой ситуации происходит открытие и регулярное зачисление денег. Традиционно использование данных средств осуществляется для клиентов, получающих кредитные карточки.

- Контокоррентные. Счета носят активно-пассивный характер, и в них наблюдается объединение нескольких объектов в один. Они позволяют осуществлять контроль. У данных счетов наблюдается доступность исключительно для юридических лиц.

Грамотный подход к выбору того или иного счета позволит достичь оптимального результата и избежать многочисленных трудностей.

Расчет процентов

Теперь стоит перейти к самому интересному – расчету процентов и как формируется ежемесячная плата. Формула для всех банков едина и включает следующие переменные:

ЕП = ОД*ставка*Д/ДГ,

Где:

- ЕП – ежемесячная сумма платежа,

- ОД – долговой остаток,

- Ставка – процент, под который выдается кредит,

- Д – сколько дней заёмщик пользовался кредитными деньгами (дней в месяц)

- ДГ – сколько дней в году.

Для наглядности и понимания рассмотрим пример кредитного расчета. Примем следующие параметры:

- Сумма, взятая в кредит: 125 000 рублей.

- Страховка: 5000 рублей.

- Дополнительные пакет услуг и СМС: 1000 рублей.

- Процент, под который выдается займ: 21,3%.

- Ежемесячная фиксированная плата: 5000 рублей.

- Договор оформлен 1 марта.

Суммарно долг составит: 125 000 + 5000 + 1000 = 131 000 рублей. В первый месяц начинают начисляться проценты на сумму в 131 тысяча рублей.

Ставку в 21,3% можно записать как коэффициент 0,213. Зная, что в марте 31 день найдем долю процентов в ежемесячной оплате, используя формулу, приведенную выше:

131 000*0,213*31/365 = 2369 рублей 84 копейки.

Это значение будет входить в фиксированный платеж размером 5000 рублей, который необходимо будет провести 1 апреля. Данные сведены в таблицу.

| Срок оплаты | Фиксированная сумма платежа, RUB | Тело платежа, RUB | Проценты, RUB | Остаток по сумме основного долга, RUB |

| 1 апреля | 5000 | 2630,16 | 2369,84 | 128369,85 |

Из таблицы видно, что остаток по сумме основного долга уменьшается на сумму, равную телу ежемесячного платежа, т.е. 131000 – 2630,16 = 128 369,85 рублей. Проценты же теперь будут начисляться на меньшую сумму.

Теперь посчитаем проценты на второй месяц (в апреле 30 дней) в первомайском платеже.

128 369,85 *0,213*30/365 = 2247 рублей 35 копеек.

Продленный график платежей сведен в таблицу:

| Дата | Фиксированная сумма платежа, RUB | Тело платежа, RUB | %, RUB | Остаток по сумме основного долга, RUB |

| 1 апреля | 5000 | 2630,16 | 2369,84 | 128369,85 |

| 1 мая | 5000 | 2752,65 | 2247,35 | 125617,20 |

И так каждый месяц сумма платежа будет оставаться неизменной, а тело платежа будет увеличиваться, уменьшая сумму процентного платежа. Таким образом, остаток ускоряет свое уменьшение с каждым месяцем. Переплата ближе к сроку погашения будет уменьшаться, поэтому выгодно под конец кредита быстрее закрыть его, чтобы переплатить меньше.

Отсюда можно сделать вывод, что банку в первую очередь нужна плата по процентам – т.к. это его прибыль. Поэтому первые месяцы основной платеж почти на 50% состоит из процентов. Для банка гораздо выгоднее кредиты с постоянной суммой платежа, а клиенту наоборот выгодно взять изменяющийся платеж (дифференцированный). В случае изменяющегося платежа:

- Все параметры кредита те же.

- Тело платежа постоянно и равно 2800 руб.

Процентная составляющая первой оплаты кредита:

131 000*0,213*31/365 = 2369 рублей 84 копейки.

| Срок оплаты | Тело платежа | %, RUB | Ежемесячный дифференцированный платеж | Остаток по сумме основного долга |

| 1 апреля | 2800 руб. | 2369,84 руб. | 5169,84 руб. | 125830,16 рублей |

Второй платеж по апрельскому долгу (1 мая) рассчитывается аналогично:

125830,16*0,213*30/365 = 2202 рублей 89 копеек.

| Дата платежей | Тело платежа, RUB | %, RUB | Ежемесячный дифференцированный платеж, RUB | Остаток по сумме основного долга, RUB |

| 1 апреля | 2800 | 2369,84 | 5169,84 | 125830,16 |

| 1 мая | 2800 | 2202,89 | 5002,89 | 120827,27 |

Почему дифференцированный платеж выгоднее для клиента?

Потому что переплата становится меньше. Но банки постоянно предлагают клиентам займы с фиксированным платежом, объясняя это тем, что вам будет удобнее вносить одинаковую сумму каждый месяц. Хотя в этом случае удобство обращается менее выгодными условиями для заемщика.

Но если срок кредита невелик, то разница между фиксированным и изменяющимся платежом будет несущественной. Но если это ипотека на несколько лет (а то и десятков), то тут стоит задуматься об экономии средств.

Вот пример, показывающий разницу двух типов платежей.

| Фиксированный (аннуитетный) | Дифференцированный | |

| Желаемая сумма, руб. | 500 000 | 500 000 |

| Желаемый срок | 3 года | 3 года |

| Ежемесячная плата, руб. | 18 582 | От 22 382 (первый месяц) до 14 117 |

| Оплаченная сумма, руб. | 674 423 | 659 433 |

| Сумма переплат, руб. | 174 423 | 159 433 |

Выгода составляет почти 15 тысяч!

Возврат займа: имущество вместо денег

В таких случаях вероятны налоговые риски. Если стоимость имущества превышает прекращаемое обязательство, то риски возникают у получающей стороны (займодавца). Чиновники считают, что в данной ситуации организация должна отразить внереализационный доход, с которого необходимо уплатить налог на прибыль. Такой вывод можно увидеть, например, в Письмах Минфина РФ от 3 февраля 2010 г. № 03-03-06/1/42, УФНС России по г. Москве от 5 декабря 2007 г. № 19-11/116142. Обложив эту разницу налогом на прибыль, компания исключит налоговые риски.

Напомним, что до 1 июня 2015 г. отступное предоставлялось не только путем передачи имущества, но также, в частности, в виде выполнения работ (оказания услуг), поскольку прежняя редакция статьи 409 ГК РФ содержала открытый перечень способов предоставления отступного.

Понятие

Сегодня о том, что такое кредитное обязательство, знает даже школьник. И уж тем более абсолютно любой желающий может получить деньги. При этом сейчас, благодаря лояльному отношению банков к большинству клиентов, нет необходимости в сборе большого количества документов.

Сегодня о том, что такое кредитное обязательство, знает даже школьник. И уж тем более абсолютно любой желающий может получить деньги. При этом сейчас, благодаря лояльному отношению банков к большинству клиентов, нет необходимости в сборе большого количества документов.

Ссудная задолженность по кредиту являет собой денежную сумму, которая была вручена клиенту, но не была возвращена обратно. То есть, говоря об этой категории, банки подразумевают факт игнорирования условий, прописанных в соглашении.

Более того, заемщики игнорируют не только возврат основного тела кредита, но и процентной части, которая, кстати, занимает большую часть общей долговой суммы. Говоря простыми словами, наше понятие представляет собой классический заем заемщика. Если клиент порядочный, такой задолженности традиционно не возникает.

Виды

Для оформления документов на получения кредита сейчас не нужно ни много времени, ни большого количества документов. Получается, что этой услугой хоть раз пользовался почти каждый дееспособный гражданин РФ. Чтобы получить кредит повторно, нужно иметь чистую кредитную историю, чего не каждому удается достичь.

Перед получением кредита кредитор и заемщик договариваются между собой о сроках и способах выплат. Все условия заносятся в договор, по которому банк обязан предоставить, а заемщик — возвратить эту сумму и проценты по ней

Процент банк берет, так как это является важной статьей дохода любого кредитного учреждения

Если заемщик по каким-либо причинам прекращает выплачивать долг по кредиту, то образуется задолженность. Этот долг может возникнуть как по вине заемщика, так и по стечению форс-мажорных обстоятельств. Эти обстоятельства не зависят от воли заемщика.

Чтобы от нее освободиться, нужно будет выплатить не только необходимую сумму, взятую у банка. Штрафы, появившиеся из-за просрочки, а также просроченные и повышенные проценты — это часть ссудной задолженности, которую необходимо будет оплатить.

Существует три вида ссудной задолженности:

- собственно, ссудная задолженность;

- срочная — это такая задолженность, по которой не окончился срок;

- просроченная — задолженность, которую заемщик не возвратил в срок.

По каждой из этих групп начисляются разные виды процентов, которые устанавливаются кредитором. Здесь нет универсальных решений, каждый банк подходит к ликвидации ссудной задолженности по-своему. Общим, пожалуй, остается лишь одно правило — общая сумма долга при этом не уменьшается.

Формы

Существует несколько видов разделения ссудной задолженности по группам, где основным параметром разделения является какая-нибудь категория. Когда речь идет о кредитах, то сразу возникает вопрос о залоге. Кредитор, не имея возможности рисковать, страхуется на случай невыплаты кредита с помощью какого-нибудь обеспечения.

Реализация обязательств может гарантироваться с помощью имущества заемщика, поручительства, залога и банковской гарантии. Банки подходят к таким вопросам серьезно и тщательно проверяют своих возможных заемщиков. Обеспечение в виде залога дает дополнительные возможности для получения кредита.

По возможности обеспечения заемщиков можно условно разделить на следующие категории:

- Ссуда обеспеченная. Такая ссуда имеет в виде какого-то обеспечения залог, соответствующий всем условиям законодательства по залоговому обеспечению заемщика.

- Недостаточно обеспеченная. Такая ссуда имеет какой-то залог, который не согласован со всеми правилами (хотя бы одному пункту) обеспеченной залогом ссуды.

- Ссуда необеспеченная. Она не имеет обеспечения в виде залога и не соответствует правилам ни обеспеченной, ни обеспеченной недостаточно. Такая ссуда считается самой ненадежной, по мнению кредиторов.

Ссудная задолженность делится еще на группы по срокам, которые определяются банком и заемщиком. Сроки, как и условия, определяются первоначально в договоре, который со временем можно изменить или дополнить. Изменения вносятся только при обоюдном согласии сторон.

Формы ссудной задолженности бывают следующие:

- Текущая. По ней нет процентов, которые были просрочены до пяти дней включительно, от 6 до 30, от 31 до 180 дней.

- Переоформленная — может быть переоформлена в зависимости от обстоятельств: 2 раза без изменения в кредитном договоре; с внесением изменений — лишь один раз.

- Просроченная: просроченный срок процентной выплаты не превышает здесь пяти дней, от шести до 30 дней включительно, от 31 до 180.

В зависимости от того, в какую категорию попадает ссудная задолженность, меняется и дополнительный процент, который выплачивает должник.

При возникновении ситуации, когда формируется ссудная задолженность, кредитор может вернуть свои деньги, для этого предлагается несколько вариантов: реструктуризация долга, рассрочка платежа и отсрочка платежа. Без учета процентов выделяют чистую ссудную задолженность.

Чистая ссудная задолженность — это ссудная задолженность без учета штрафов, процентов, пени.

Чаще всего она встречается в источниках под названием дебиторской. Чистая ссудная задолженность — это понятие, никак не влияющее на выплаты должников. Скорее, она нужна при подсчете и начислении процентов.

Счет задолженности

После обращения банка в суд с исковым заявлением заемщик обязан выплачивать не только основную сумму долга, но и начисленные за время просрочки пени, проценты и судебные издержки. Для должника в судебных разбирательствах кроется преимущество – сумма долга может быть официально уменьшена за счет понижения коэффициента ссудной задолженности.

Списание задолженности

Поэтому настолько важно регулярно уточнять информацию о долях, посредством которых определяется соотношение между данными понятиями. Это позволит рассчитать стратегию своего поведения в плане внесения ежемесячных платежей, с учетом таких обязательных расходов, как коммунальные, иные

Получается, что ссудная задолженность не включает проценты. Современная банковская система функционирует слаженно, благодаря чему кредиторы знают, как уменьшить риски невозврата денег. Это следует учитывать каждому заемщику при оформлении займа.

Сведения о долгах в банке находятся 5 лет, и за это время происходит отслеживание платежеспособности заемщика. Если у клиента появляется доход, то кредитор призывает его вернуть долг. Заемщикам не следует пропускать платежи или отказываться платить, поскольку в законодательстве больше защищены кредиторы. Если были взяты деньги в долг, то все равно будет взыскание с должника.

Риски банков

Если вносить платежи через кассу банка, то можно избежать дополнительных сборов. Но зато так средства зачисляются в срок. Не у всех банков работают кассы в вечернее время и выходные дни. Удобно зачислять деньги через банкомат. Сейчас есть и другие методы пополнения: электронные системы, терминалы, банковские карты.

Только после того, как ссудная задолженность будет рассмотрена судом, банк может приступать к следующим этапам работы – реализации залогового имущества, изъятию личного имущества должника и т. д. И это при условии, что суд сочтет возможным погашение заемщиком имеющегося долга.

Тело кредита

Основное понятие, которое еще называют «основным долгом». Это та денежная сумма, которая предоставляется банком в качестве займа. Плюс сюда могут входить различные страховые взносы и дополнительные услуги (например, смс-напоминание о платеже).

Оплата по процентам изменяется, в зависимости от остатка по задолженности. К примеру, если сумма займа составляет 50 000 рублей, страховка – 5000 рублей и подключение смс-напоминания 500 рублей, то основная сумма долга (тело) составит 55500 рублей. На эту сумму и будут накладываться проценты.

С каждым новым месяцем размер тела уменьшается (т.к. банковский процент неизменяем по договору), и оплата процентов по задолженности начисляется на оставшуюся сумму.