Транзакционные операции что это

Содержание:

- Какие трудности могут возникнуть при проведении переводов?

- Особенности онлайн и оффлайн-операций

- Терминология, разновидности транзакций

- Что значит транзакция запрещена для карты

- Что представляет собой транзакция?

- Как работает автоматический перевод

- Что такое транзакция

- Что такое транзакция

- Виды транзакций

- Переводим деньги на карту другому клиенту через смс-команду

- Как вернуть деньги, списанные с банковской карты без согласия клиента

- Забыть о комиссии

- Что такое банковская транзакция и как узнать её номер?

- КИСЛОТНЫЕ критерии

- Через телефон

- Термин транзакция на доступном языке

- Транзакция по банковской карте: почему она может быть не выполнена или отклонена?

- Запрет и отмена транзакций

- Транзакция по банковской карте: почему она может быть не выполнена или отклонена?

Какие трудности могут возникнуть при проведении переводов?

Возможны случаи, когда при перечислении неверно введена сумма или введены реквизиты не того получателя. Можно ли отменить перевод? К сожалению, законодательство разрешает списание средств только по распоряжению клиента, поэтому вернуть перечисленные средства сразу не получится.

Для возврата средств нужно будет обратиться непосредственно к получателю. Если счёт введен некорректно, то банк сам проведет возврат средств. Отправителю следует быть внимательным при заполнении номера телефона и реквизитов получателя. Исключения из описанных ситуаций — это обмен средствами внутри Сбербанка.

Если перевод не дошёл получателю, следует оформить в банке заявление на розыск средств. В случае корректного поступления средств, клиенту выдадут подтверждающий документ. Также помните, что никаких бонусов за переводы политикой Сбербанка не предусмотрено.

Особенности онлайн и оффлайн-операций

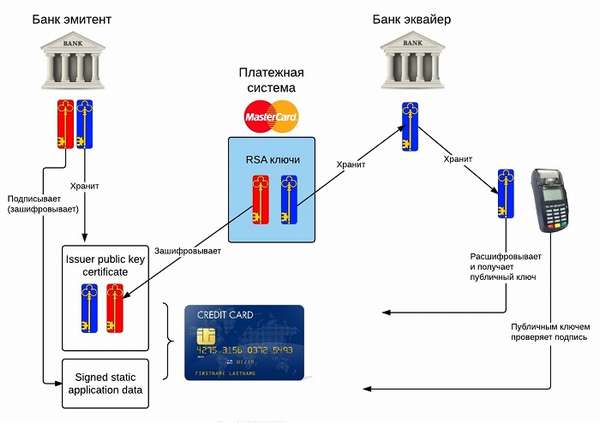

Рассмотренные действия при совершении онлайн-операций завершают взаимодействие покупателя и магазина. Но сам процесс транзакции на этом не заканчивается. Дело в том, что средства с карточки не списываются сразу: они временно блокируются. В магазин средства переводятся со счета эквайера, а с карты они списываются только после того, как банк-эквайер передает эмитенту финансовый документ на их списание. Это может происходить в течение нескольких дней или даже месяца.

Оффлайн-транзакции проводятся по другому принципу. Они проходят без проверочных действий удаленной стороной и одобрения либо отклонения. Сделка одобряется предварительно, остаток средств на банковской карте резервируется, а все реквизиты платежа сохраняются в памяти платежного терминала.

Оффлайн-транзакция производится позже, когда накопленные в терминале сведения передаются по каналам связи в обслуживающий банк. С момента запроса на выполнение платежа до момента фактической оплаты проходит, как правило, несколько дней.

Оффлайн-транзакции применяются в тех случаях, когда отсутствует возможность установления связи с процессинговым центром в режиме реального времени (в самолетах, автобусах, такси и т. д.).

Терминология, разновидности транзакций

Сегодня на рынке так много различных услуг с непонятными названиями, что не всегда можно сразу уловить смысл. Приходится постоянно изучать новую информацию для того, чтобы разобраться в сути.

Например, термины, которыми апеллируют банки. Это отдельная каста терминологии, которая заслуживает вдумчивого изучения. О ней мы сегодня и поговорим.

А точнее, об одном из терминов — сразу всю систему охватить не получится физически. На повестке дня транзакции по банковской карте. Мы объясним простым языком, что это, и какие составляющие в нее входят.

Главное о банковских транзакциях

Английское название, от которого происходит слово “транзакция”, в прямом смысле обозначает как “операция”, или “сделка”. В каком-то смысле это договор о покупке. Трактовка так неоднозначна, что даже профессиональные экономисты не могут дать точного определения этого термина.

В более общем смысле “транзакцией” банки называют любое действие, которое делается с расчетным счетом, произведенные клиентом. Это может быть снятие денег в банкомате, может быть перевод от клиента к клиенту.

Сегодня мы рассмотрим более узкую специфику, а именно операции, затрагивающие исключительно счет пластиковой карты. Транзакция по банковской карточке разве отличается чем-то от транзакции в более широком смысле?

Как проводится операция по банковской карте

Не будем ходить вокруг да около, а рассмотрим самую часто используемую операцию по банковской карте, которую можно провести в любом магазине — покупка услуг и товаров. Для полноценного осуществления такого действия принимает участие 3 стороны:

- Банк, обслуживающий этот магазин или сервисный центр. Именно он устанавливает свои терминалы по оплате на каждой торговой точке. Этот банк еще называют эквайер.

- Банк, обеспечивающий выпуск пластиковых карт для покупателей. На профессиональном языке называется эмитент.

- Международная система платежей. Она и производит все операции между теми или иными банками, являясь, по сути, сводящей стороной.

Какие бывают транзакции

Раньше существовал лишь один тип транзакции — оффлайн. Благодаря появлению интернета и технологий появилась разновидность онлайн-транзакции.

Последние происходят моментально, в режиме реального времени. Самая очевидная и часто встречающаяся, как было уже сказано, это оплата услуг и различных товаров. Туда же можно отнести переводы между счетами разных клиентов и обналичивание денег в банкоматах.

Такая разновидность транзакции обязательно должна одобряться ежесекундно, в тот момент, когда вы совершаете оплату. Принцип работы такого типа платежей был описан выше.

Оффлайн-версия транзакции делается без использования различных проверок со стороны и одобряющего или отклоняющего действия при совершении операции. В этом случае одобрение транзакции происходит заранее.

Мы максимально упрощенно описали каждый шаг, который происходит при транзакции по банковской карте. Но тем не менее на самом деле они настолько сложны и разнообразны, что весь алгоритм описать в трех словах не получится.

Помимо сложности, эти процессы обрабатываются практически моментально, продавец и покупатель попросту не замечают их. Для человека транзакция проходит за одно движение и уведомление соответствующего звукового сигнала.

Сегодняшние технологии значительно упростили процесс оплаты при помощи банковской карты. Это значительно сокращает временные затраты на обработку и упрощает покупку даже очень дорогих вещей.

Например, технология PayWave позволяет оплачивать незначительные покупки, даже не вводя код доступа. Таким образом вы можете совершать мелкие покупки, не тратя время на ненужные манипуляции с банковской картой.

Что значит транзакция запрещена для карты

Статья была опубликована ровно 3 года назад, еле сам её нашел для дополнения.

Если при оплате картой вы сталкиваетесь с какой-то ошибкой, отказом терминала (“деклайн”), то код ответа даст понимание, почему это случилось. Ниже расшифровки ответов платежных систем:

Код 00 – успешно проведенная операция. Код 01 – отказать, позвонить в банк-эмитент Код 02 – отказать, позвонить в банк-эмитент (особое условие) Код 03 Invalid merchant (Неверный мерчант ID), незарегистрированная торговая точка или агрегатор платежей Код 04 — изъять карту без указания причины. Блок карты в связи с мошенничеством. Pick-up card. Код 05 – Do not Honour. (Транзакция была отклонена банком без указания причин.

06 Error. Неизвестная ошибка на стороне банка, повторить 07 Pick-up card, special condition. Карта заблокирована банком в связи с мошенничеством 08 – обслуживать с идентификацией по документу и подписи либо отменить всю операцию 12 Invalid transaction card / issuer / acquirer Мерчант не принимает карты этого банка. 13 Invalid amount Сумма превысила лимит банка на транзакцию, возможно, ошибка ввода суммы 14 Invalid card number – Неверный номер карты либо карта заблокирована холдером/банком 17 – отказать, отклонено пользователем карты. 19 System Error – Системная ошибка на стороне мерчанта/банка, нужно повторить транзакцию 21 No Action Taken Запрещено банком без каких либо объяснений 31 эмитент не найден в платёжной системе 32 частично завершено 34 Suspected Fraud Подозрении в мошенничестве 39 No Credit Account Отсутствует кредитный счет карты 41 Lost Card, Pickup; Карта утеряна, изьять 42 Special Pickup; Карта украдена, изьять 43 Hot Card, Pickup; Карта украдена, изьять 51 Not sufficient funds; Недостаточно средств для оплаты 54 Expired card; Срок карты истек 55 Incorrect PIN; Неверный пин 57 Transaction not permitted on card; Мерчант не принимает карты этого банка или недопустимый тип операции для данного вида карты (например, по карте можно только снять нал, без оплаты покупок) 58 Txn Not Permitted On Term; Мерчант не принимает этот вид операции, см. 57 59 Suspected Fraud; подозрение в мошенничестве. 61 Exceeds amount limit; сумма превышает разрешенный суточный максимум для карты 62 Restricted card; картсчет заморожен, блок карты 63 Security violation; картсчет заморожен, блок карты 64 – сумма отмены авторизации отлична от суммы оригинальной авторизации 65 – отказать, превышение максимального количества операции для данной карты //лимит расходных операций по счету 67 – карта изъята в банкомате 75 Exceeds PIN Retry; пин введен максимальное количество раз 78 Function Not Available; номер карты не действителен или не существует 80 Ошибка сети 81 Ошибка в шифре PIN (МС) 82 CVV Validation Error; неверный cvv код) 83 – отказать, ошибка сети (технические проблемы) 86 невозможно проверить pin 88 ошибка шифрования Pin 91 Issuer not available; связь с банком отсутствует, тех.проблемы 93 Transaction violates law; транзакция незаконна 94 Duplicate Transaction; двойная транзакция. 96 System Error; системная ошибка на стороне мерчанта/не связаться с банком-эмитентом

100 (используется Visa, аналог кода 119 для MasterCard) – Нет разрешения. Неверный способ шифрования данных. (пример: банк-эмитент блокирует операции по магнитной полосе для Чипованной карты). 101 – Карта просрочена (примеры: истек срок действия карты или карта была перевыпущена) 117 – Неверный ПИН-код

119 для MC (см. код 100 выше): Unable to Encrypt Message – SecurePay’s security methods were unable to encrypt the message

Код 182 – отказ банка-эмитента. Возможно, на карте установлены ограничения по расчетам в интернете.

Код Z1 – техническая ошибка терминала; если нет приоритета PIN, то карта не обслуживается. Код Z3 – онлайн не работает, а в оффлайне терминал отклонил транзакцию. Q1 – аутентификация карты не прошла NX – внутренняя ошибка терминала, например, отсутствие маршрута сети или сброс IP-адреса

Что представляет собой транзакция?

Слово транзакция пришло к нам с английского языка и буквально переводится как «сделка». В более широком понимании – это ряд операций, включающих в себя обмен информацией, в результате чего в единую систему вносятся определенные изменения и дополнения.

Транзакцию стоит понимать как финансовую операцию по перемещению денежных средств при завершении сделок. В результате такой операции как минимум на двух счетах произойдут изменения – из одного деньги уйдут, а на другой поступят.

Подобный тип сделок совершается в независимости от того о каком счёте идёт речь. Это может быть как срочный и обычный расчётный счет, так и дебетовый или кредитный карточный счёт, к которому прикреплены платёжные карты.

Виды транзакций

- банковская. Простейшая транзакция по переводу денежных средств с одного расчётного счета в банке на другой;

- карточная. Перевод с одной платежной карты на другую;

- банкоматная. Пополнение обычного или карточного счёта наличными или иными способами посредством банкомата.

Хотелось бы отметить, что до сих пор нет единого мнения по правильности написания слова «транзакция». Порой данную операцию описывают как «трансакция». Хотя большинству привычно всё же первое написание.

Транзакции принято разделать на два способа их совершения:

- оффлайн. Классический тип платежа по заявкам. Участники транзакции в этом случает не имеют постоянной взаимосвязи, а перевод средств осуществляется не сразу по их заявкам. Чаще всего таким образом зачисляют деньги на зарплатные карточки сотрудников крупных предприятий. Процесс предусматривает сначала списание средств с расчётного счета предприятия, а затем постепенное зачисление на карточные счета рабочих;

- онлайн. Более современный и оперативный тип расчётов. Все транзакции происходят практически мгновенно. Производятся преимущественно внутри одного финансового учреждения. Задержки возможны и при онлайн транзакциях, но связано это не самим процессом, а с техническими особенностями, либо временной блокировкой перевода службой безопасности банка для проверки законности платежа.

И хотя сам процесс проведения платежного поручения является довольно сложным с несколькими уровнями проверки, транзакции может быть присвоено только два состояния: успешная или неуспешная. Соответственно, в первом случае она считается завершённой, а во втором – нет.

Если наступает второе сообщение, то система обязательно уведомляет клиента об этом. На экране или при помощи смс сообщения будет выдано предупреждение: «Транзакция не была завершена» или «Возникла ошибка во время перевода средств». Чаще всего проблема возникает из-за сбоя в подключении к серверу или же ошибочных реквизитов. Также подобные ошибки с регулярной периодичностью повторяются у банкоматов.

Если такое произошло – не стоит отчаиваться, ведь даже в случае списания средств – их можно вернуть. Первое время стоит подождать, ничего не предпринимая, ведь с большой долей вероятности система сама вернет платеж.

В любом случае, вы всегда имеете возможность обратиться непосредственно в свой банк с просьбой отменить списание по транзакции, которая закончилась ошибкой. Чаще всего решение проблемы занимает не более одного дня.

Сам термин транзакция имеет более широкое значение, чем может показаться. Мы не будем углубляться в детали нефинансового сектора. А лишь отметим, что применяется этот термин и в программировании и даже в психологии.

Важной особенностью систем проведения платежей является фиксирование в их базах всех операций, вне зависимости от их результата. Даже если вы попытаетесь снять деньги в банкомате с карточки, на которой нулевой баланс, эта неудачная транзакция будет записана в базу данных и хранится там наравне с успешными

Как видим, придуманный много десятилетий механизм совершения транзакций дошел до наших дней лишь с небольшими изменениями, которые внедрялись постепенно благодаря усовершенствованию технологий передачи данных. За последние два десятилетия транзакции начали проводиться гораздо быстрее и стали еще более безопасными. А данные о них теперь более защищённые и главное — полностью исключена возможность внести в них любые изменения.

Мы можем рекомендовать смело использовать этот механизм при своих расчётах с другими людьми или партнерами по бизнесу.

Как работает автоматический перевод

Чтобы начать пользоваться функционалом «Автоматический перевод», вы настраиваете шаблон платежа, обозначая все параметры финансовых операций, которые затребует система. Когда значения будут установлены и сохранены, опция автоплатежа в течение 1-2 часов станет активной. Лицо получит соответствующее уведомление на мобильный телефон.

Каждый раз, когда с карточки будут списываться средства, вы будете получать СМС-напоминание за сутки. В SMS-уведомлении указывается сумма к снятию и код, если потребуется отменить текущий платёж. Для отмены отправьте этот код на номер 900.

После прохождения транзакции на телефонный номер отправителя придёт СМС с наименованием перевода, суммы платежа и размером комиссии за обслуживание. Человек, которому пришли средства, получит оповещение о поступлении на карту денег.

Важно! Автоматические переводы не совершаются в выходные и праздничные дни. Финансовая операция будет начата в первый рабочий день и окончена в течение 3 банковских дней.

Что такое транзакция

Термин «транзакция» предусматривает не одно значение. Основное определение – операция, предполагающая минимальный размер, совершение которой допустимо только полностью. Еще одно понятие, предусмотренное в информатике, – совокупность связанных логических операций, обрабатываемых или отменяемых только целиком.

Часто рассматриваемое понятие встречается в банковской деятельности и предусматривает два типа операций:

- банковская транзакция – перевод денежных средств с одного счета на другой, в том числе при оплате товаров;

- банкоматная транзакция – денежные операции по выдаче или переводу средств через терминалы.

Иными словами, транзакция – каждая операция, предполагающая использование банковского счета.

Что такое транзакция

В переводе с латыни слово транзакция означает договор, соглашение. Любая финансовая операция, например, перевод денег с одного счета на другой – это соглашение, заключаемое между банком и лицами, участвующими в этом переводе. Даже если это – перевод по пластиковой карте. Кстати, они бывают двух видов: дебетовые и кредитные.

Финансовые средства для использования по кредитной карте банк выделяет в соответствии с договором, заключенным между финансовым учреждением и владельцем кредитного счета. Деньги, потраченные по кредитке, ее держатель обязан вернуть банку через определенное время.

Дебетовые карты служат для использования собственных средств¸ лежащих на текущем счете клиента. Он пополняет счет самостоятельно, например, зарабатывая на фрилансе, или частном предпринимательстве. Существует еще одна категория банковских карт. Их в народе прозвали пенсионными и зарплатными. Это еще один вариант дебетовых инструментов. Договор с банком заключает учреждение, выплачивающее пенсию, или заработную плату. Данное учреждение переводит средства в банк, и они поступают на счета их держателей. Таким образом, предприятие избавляется от очередей в дни заработной платы, нет необходимости держать в штате лишних кассиров, и рисковать, привозя деньги на предприятие.

Транзакция по банковской карте представляет собой договор между банком, учреждением, оказывающим услугу, и владельцем банковского счета. А сам процесс приема банковских карт к оплате называется эквайрингом от англ. Acquire, что значит — приобретать, получать.

Какие транзакции выполняются по банковским картам

На пластиковые средства проведения платежа производятся междугородние и международные денежные переводы. Деньги можно снять в банкомате, то есть перевести их в наличные. А можно и не снимать. Можно расплачиваться за товары и услуги в крупных магазинах, супермаркетах, сервисных центрах кредиткой.

Посредством дебетовой или кредитной карты оплачиваются:

Виды транзакций

Видов всего два, и делятся они в основном условно. Разница между ними проходит в платформе, через которую клиент делает запрос на осуществление транзакции:

- Онлайн-транзакции. Подразумевается, что клиент делает запрос на транзакцию «прямо здесь и сейчас», в режиме реального времени. Таким образом, сразу после подачи запроса банк получает сигнал о необходимости провести операцию. Сюда относятся переводы с карты на карту, снятие денег через банкомат, оплата покупок через мини-терминал, получение денежных средств онлайн и т.д.;

- Оффлайн-транзакции. Ровно наоборот, присутствие контрагентов (участников обмена) и их онлайн-статус не имеет значения — послать запрос можно в любое время, при этом исполнен он будет лишь тогда, когда этого захочет сам отправляющий. Так, например, производится выплата сотрудникам заработной платы, оплата безналичным способом какой-либо поставки предприятию и т.д.

Если говорить просто, то онлайн-транзакция обслуживается эмитентом мгновенно, а оффлайн — только в определенные числа либо по желанию клиента.

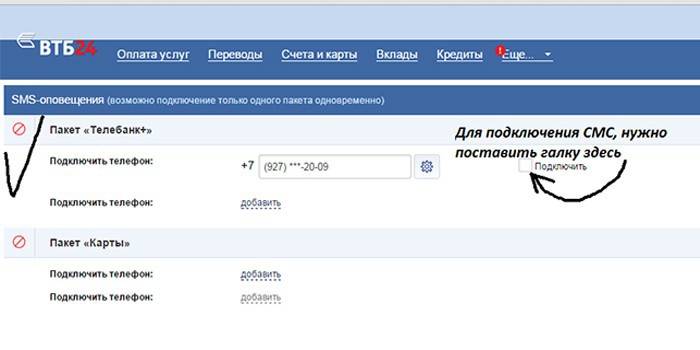

Переводим деньги на карту другому клиенту через смс-команду

Такими же способами можно отправить деньги со Сбербанка на карту другого человека, главное – чтобы она была выпущена в Сбербанке. Перевести деньги на карту другого банки через смс-команду нельзя.

Отправить деньги можно одним из трех способов, которые представлены выше. Для вашего удобства напишем просто комбинации, которые нужно отправить на номер 900.

Как перевести деньги на карту другого человека:

| Через смс-команду | ХХХХ 100 или NNNN XXXX 100 |

| По номеру телефона | перевод 9ХХХХХХХХХХ 100 или NNNN 9ХХХХХХХХХХ 100 |

| Через присвоенное имя | имя 100 |

Вместо:

- ХХХХ – пишите номер карты, на которую переводите деньги:

- NNNN – указываете номер карты, с которой списываются деньги;

- 100 – сумма перевода;

- 9ХХХХХХХХХХ – номер телефона.

Как вернуть деньги, списанные с банковской карты без согласия клиента

Если с банковской карты гражданина были списаны деньги по операции, на которую он не давал своего согласия, то скорее всего речь идет о мошенничестве. Чтобы вернуть деньги, владельцу счета необходимо действовать быстро, соблюдая установленную законом процедуру. Только в этом случае можно рассчитывать на возврат денег. Правовая инструкция urist-onlain.ru расскажет, как это сделать.

Да я тоже так думаю что надо бежать из Сбера т. к. у меня тоже снимает банк с социальной карты пенсию 50%

- договор банковского счета, который предусматривает, каким образом банк должен информировать клиента о совершенных операциях по его счету. Если договор не предусматривает информирование, он тем самым нарушает ч.4, ч.5 ст.9 ФЗ «О национальной платежной системе»;

- выписку движения средств по счету, заверенную сотрудником банка;

- претензию (обращение, заявление) к банку, заверенную сотрудником банка;

- постановление полиции о возбуждении либо об отказе в возбуждении уголовного дела;

- переписку с банком (повторные обращения, результаты служебного расследования и другие документы, имеющие отношение к делу).

| Что касается Сбербанка то да действительно банк не вернет деньги Они то хорошо умеют считать свои деньги и обманывать народ Понаделали всяких онлайн банков и личных кабинетов а о их защите не позаботились. А зачем, это же не их забота |

практически такая же история у меня, банк под моим нажимом только принял заявление и дал выписку, где указано списание. но кому неизвестно. Заявление в полицию приняли. но в деле отказали по вине банка. который не дал никаких подтверждений списания денег. Бесспредел сбербанка поражает. Прошел год. Никаких изменений. деньги так и ушли в некуда, а это были 4 пенсии, которые копились на диван.(единственный источник дохода) Теперь пенсию по карте бегом снимаю день в день

по обеспечению возможности направления ему клиентом уведомления об утрате электронного средства платежа и (или) о его использовании без согласия клиента (ч.5 ст.9).

Забыть о комиссии

Закон об отмене «банковского роуминга», который предусматривает отмену комиссии за межрегиональные переводы между счетами граждан в одном банке, вступает в силу только в июне. Но Сбербанк начал тестировать отмену комиссии еще в конце прошлого года.

Перед тем, как ввести новые условия для переводов, специалисты Сбербанка изучили потребительские предпочтения и клиентский опыт и выяснили, что ежемесячно переводы на сумму до 50 тысяч рублей проводят почти 90% клиентов. Особенно актуально это для менее защищенных слоев населения, например, студентов и пенсионеров — теперь эти переводы комиссией не облагаются.

С апреля 2020 года новые условия переводов вступили в силу на Дальнем Востоке, а с 2 июня — на территории всех регионов России. И прогнозы банка о том, что 50 тысяч рублей — это оптимальная сумма, подтвердились: только за последнее время доля плательщиков комиссии снизилась до 12-13%.

Что такое банковская транзакция и как узнать её номер?

Большинство платёжных операций на современном рынке проводится в безналичной форме. Например, клиенты расплачиваются банковскими картами в супермаркетах, на АЗС, подключают автоплатежи для погашения налогов, долгов за ЖКУ, переводят деньги родственникам или коллегам по номеру карты. Такие операции обрабатываются внутренними программами банков и называются транзакциями. Каждой транзакции присваивается уникальный номер, с помощью которого клиент может отследить поступление или списание денежных средств, подать претензию в банк или торговую точку.

Технически транзакция представляет собой процесс перевода денежных средств между банковскими счетами. Например, пользователь дебетовой карты от банка ВТБ получил заработную плату. В этом случае транзакция — перевод денежных средств с расчётного счёта компании (работодателя) на картсчёт физического лица (работника). Каждая транзакция подтверждается платёжным документом, который может формироваться в электронном или бумажном виде. Например, при оплате покупок в супермаркете клиент получает чек, подтверждающий транзакцию (сведения об успешном списании денежных средств).

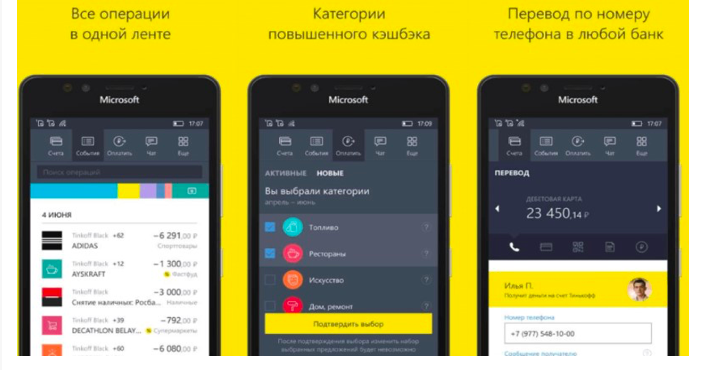

На современном рынке финансовых услуг распространены различные программы лояльности (начисление бонусных баллов, предоставление скидок, перевод кэшбека на счёт пользователя), поэтому номер транзакции используются для учёта привилегий клиента. Например, владелец кредитной карты банка Тинькофф получает кэшбек за каждую покупку бонусными баллами. В финансовой программе Тинькофф отражается каждая транзакция пользователя, учитывается MCC-код (категория платежа, например, кафе и рестораны) точки продаж и начисляется кэшбек.

КИСЛОТНЫЕ критерии

Джим Грей определил свойства надежной системы транзакций в конце 1970-х годов под аббревиатурой ACID — атомарность, согласованность, изоляция и долговечность.

Атомарность

Изменения состояния транзакции атомарны: либо все происходит, либо ничего не происходит. Эти изменения включают изменения базы данных, сообщения и действия с датчиками.

Последовательность

: транзакция — это правильное преобразование состояния. Действия, предпринимаемые как группа, не нарушают никаких ограничений целостности, связанных с состоянием.

Изоляция

Несмотря на то, что транзакции выполняются одновременно, каждой транзакции T кажется, что другие выполняются либо до T, либо после T, но не одновременно.

Долговечность

После успешного завершения транзакции (фиксации) ее изменения в базе данных сохраняются после сбоев и сохраняют свои изменения.

Через телефон

Платеж еще не прошел

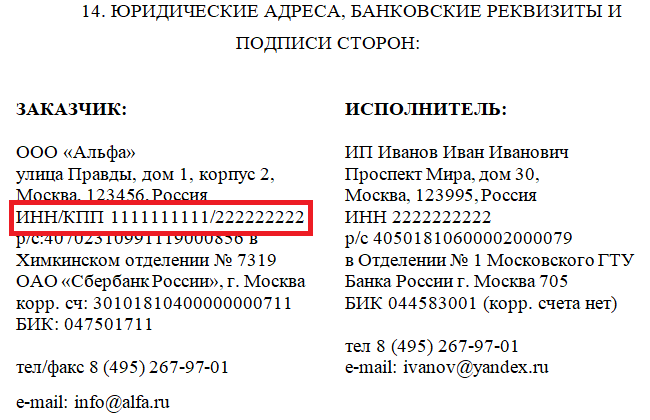

Чтобы заморозить платеж, который находится в обработке, нужно позвонить в Контактный центр компании: 8 800 555-55-50. Чтобы сотрудник службы поддержки смог отменить перевод, он должен идентифицировать позвонившего.

Для этого у позвонившего спрашивают:

- Персональные данные:

- Фамилию Имя Отчество;

- кодовое слово;

- номер карты или счета.

- Данные о платеже:

- сумма;

- реквизиты получателя и номер карты;

- дата, время и номер транзакции.

После подтверждения личности позвонившего оператор проверяет по банковской базе данных искомый платеж и блокирует его.

Перевод исполнен

Если деньги дошли до адресата, операторы call-центра не смогут помочь. Чтобы аннулировать процедуру клиент, должен прийти в офис и заполнить заявку на возврат средств. Сотрудник службы поддержки не имеет права отменять исполненную транзакцию самостоятельно.

Термин транзакция на доступном языке

Большинство людей сталкиваются с таким понятием как транзакция ежедневно. Это происходит при снятии и переводе денег с банкомата, при пользовании онлайн – услугами банка, пополнении мобильного и т. д. Полностью разобраться в этой операции умеет не каждый, но каждый знает, что это «что-то связанное с деньгами».

В данной статье Вы сможете доступными словами разобраться с этим термином, и в дальнейшем это заумное слово не будет Вас пугать. «Транзакция» — это операции связанные с переводом денежных средств с одного расчётного счёта на другой. Такую процедуру можно проводить как на чужой счет, так и между двумя своими счетами, например, с одной банковской карты на другую. Допустим, Вас просят внести аванс на определенную покупку в интернете. После предоставления всей информации и счета пользователя, Вы пересылаете денежные средства на счет другого пользователя. Это и есть транзакция.

Что можно использовать для проведения транзакции?

- Банковские карты;

- Банковские счёта;

- Электронные кошельки;

- Мобильный телефон;

- Терминал;

- Банкомат.

Достоинства транзакции:

- Вариантов проведения процедуры перевода валюты на сегодняшний день существует довольно таки широкий спектр.

- Чтобы провести денежную операцию, как видите, не нужно стоять очереди в банке или пересылать деньги по почте. Просто и легко воспользоваться новыми ресурсами, такими как электронные кошельки, что позволяют совершать транзакцию, не выходя из дома.

Что делать если во время транзакции произошла ошибка?

Если во время операции по перечислении денежных средств с одного счета на счет получателя пользователь допустил ошибку, существует возможность своевременной отмены. Отмена может быть осуществлена в том случае, если Вы заметили ошибку при введении указанной суммы для перевода или неправильно ввели номер счета получателя.

Что делать, если сумма уже отправлена, и совершить отмену действия невозможно?

В таком экстренном случае нужно действовать оперативно. Ваши действия:

- Наберите номер горячей линии банка или другой организации, через которую обрабатывается перевод средств;

- Диспетчер горячей линии попросит у вас личные данные: номер карточки или счета, сумму средств, ФИО и так далее. Будьте внимательными, когда передаете подобную информацию. Ее нельзя разглашать никому, кроме сотрудников банка по специальному номеру.

- После совершения всех действий будет известно, можно ли исправить данную ошибку.

Как совершить транзакцию безопасно

Число пострадавших от рук мошенничества с каждым днем растет. Очень много пользователей имеющих на счетах определенный баланс, не знают, как защитить себя от уловок аферистов. Самое главное, что нужно знать, это держать свой пароль в тайне. Во время проведения операций с банкоматом или терминалом вводите пароль так, чтобы он не был виден посторонним. Никогда, никому, ни при каких обстоятельствах не сообщайте свой ПИН-код. Сотрудники банка прекрасно знают всё про нас. Спрашивать про него могут только аферисты и жулики.

Никому нельзя сообщать данные карты. Если Вам звонят с мобильного номера и просят назвать данные карточки, номер счета или последние цифры банковской карты-кладите трубку. Работники банка звонят из номера горячей линии, указанного у Вашем договоре или непосредственно на карте. Если вы собираетесь совершать покупку через интернет и вас просят предоплату, необходимо удостоверится в хорошей репутации и честности продавца.

При операции с деньгами с помощью сети интернет желательно использовать личную сеть доступа. Иногда через подключение к другим сетям WiFi мошенники могут использовать это в корыстных целях.

Итак, вы ознакомились с понятием транзакции, в чем ее суть и оказалось, что в данном процессе нет ничего сложного.

- Во-первых, это очень удобно, быстро и легко.

- Во-вторых, значительно экономит ваше время.

- В-третьих, позволяет вам совершать покупки и оплачивать услуги находясь непосредственно перед компьютером.

Необходимо запомнить важную информацию, которая поможет в дальнейшем правильно пользоваться транзакциям:

- не превышать сумму денежных средств. В мерах безопасности многие банки устанавливают лимит перевода денег на сутки.

- необходимо учитывать комиссию.

Комиссия обычно отнимает определенные проценты от указанной Вами суммы. Поэтому перед заполнением суммы, нужно принять ко вниманию, чтобы переводимый баланс не был в минусе.

Например, Вам нужно положить на свой счет ровно 100 рублей. При вводе суммы нужно добавить стоимость комиссии, например, 5 рублей. Итак, 100 рублей+ 5рублей, и в поле для перевода пишем 105. Если указать сумму 100, то комиссия отнимет 5 и на счет придёт 95 рублей.

Транзакция по банковской карте: почему она может быть не выполнена или отклонена?

Доброго дня, уважаемые читатели! С вами автор блога Руслан Мифтахов. Интернет, как и ожидалось, открыл перед каждым из людей практически безграничные возможности.

Получение информации в любых количествах, совершение покупок, банковские операции — лишь малая толика того, что можно сделать, просто сидя дома перед компьютером.

Но не всегда можно легко понять то, что мы читаем в сети — обилие терминологии отталкивает многих, и к банковской и финансовой теме это относится в особенности. Даже настолько распространенное понятие, как транзакция закономерно вызывает множество вопросов у обычных людей.

Хотя бы потому, что оно не встречается более нигде, кроме материалов по банковским операциям. Сегодня мы постараемся уменьшить количество вопросов и разберем что такое транзакция по банковской карте, и какие проблемы могут встретиться при ее проведении.

Запрет и отмена транзакций

Основные причины отмены транзакций:

- Недостаточно средств на банковской карте

- Истечение срока действия пластиковой карты

- Карта заблокирована

- Лимит на совершение транзакций

- Ошибка при вводе данных

- Неверно указан номер CVC/CVV

- Технические неполадки в работе банкомата, сайта, терминала и прочее

Если при совершении платежной операции покупатель товара/услуг стал жертвой обмана, халатности, технической ошибки, то он имеете право на отмену транзакции или возвратный платеж (ChargeBack),

Причины инициировать ChargeBack:

- Товар оплачен покупателем, но не был отправлен

- Товар/услуга отличается от заявленной версии при продаже

- Продавец самостоятельно изменил сумму транзакции

- Из-за ошибки системы платеж прошел на неверную сумму

- Средства были заблокированы и списаны со счета более одного раза

- Продавец не получил отправленный платеж вследствие ошибки

- Признание вашей транзакции мошеннической и прочее

ChargeBack широко применяется при пользовании платежными картами. Если у покупателя есть достаточно весомое обоснование для того чтобы считать транзакцию несанкционированной, мошеннической либо ошибочной, то необходимо начать процедуру опротестования транзакции или принудительный возврат средств покупателю.

В процедуре возврата денег участвуют получатель и его банк-эмитент, продавец и банк -эквайер, платежные системы через которые проводились транзакции.

Пошаговый процесс опротестования транзакции или принудительный возврат средств покупателю:

- Обращение покупателя в банк-эмитент с заявлением о конкретной транзакции с указанием даты и суммы операции и сути претензии.

- Банк передает информацию соответствующей платежной системе Mastercard/Visa и они начинают процедуру ChargeBack. Если ChargeBack одобрен, то все расходы, связанные с возвратом несет продавец.

- Срок рассмотрения заявления 1-2 месяца, после чего средства либо возвращаются на карту клиента, либо следует отказ в их возмещении

Транзакция по банковской карте: почему она может быть не выполнена или отклонена?

Доброго дня, уважаемые читатели! С вами автор блога Руслан Мифтахов. Интернет, как и ожидалось, открыл перед каждым из людей практически безграничные возможности.

Получение информации в любых количествах, совершение покупок, банковские операции — лишь малая толика того, что можно сделать, просто сидя дома перед компьютером.

Но не всегда можно легко понять то, что мы читаем в сети — обилие терминологии отталкивает многих, и к банковской и финансовой теме это относится в особенности. Даже настолько распространенное понятие, как транзакция закономерно вызывает множество вопросов у обычных людей.

Хотя бы потому, что оно не встречается более нигде, кроме материалов по банковским операциям. Сегодня мы постараемся уменьшить количество вопросов и разберем что такое транзакция по банковской карте, и какие проблемы могут встретиться при ее проведении.