Самая выгодная дебетовая карта в долларах в 2019 году

Содержание:

- Основные особенности дебетовой долларовой карты

- Лучшие дебетовые мультивалютные карты

- Преимущества и недостатки

- Долларовая дебетовая карта

- Комиссия при безналичных расчетах и курс конвертации

- Помощник

- Топ-5 дебетовых карт

- Платежная система

- Лучшие предложения по оформлению валютных карт от банков

- Еще несколько советов и лайфхаков

- Выбираем карту для заграничного путешествия

- Сколько стоят карты?

- Пополнение долларовой дебетовой карты

- Тарифы по валютным картам

- Что еще почитать, чтобы правильно выбрать дебетовую карту

- Условия использования платежного инструмента

Основные особенности дебетовой долларовой карты

Валютная дебетовая карта практически ничем не отличается от своего рублевого аналога. Ее особенностью является прикрепление к валютному счету. Все остальные условия обслуживания практически идентичны. Со счета держателя карточных продуктов взимается плата за обслуживание в соответствии с тарифами. При проведении финансовых операций удерживается комиссия за оказанную услугу, однако ее размер в процентном соотношении ниже, что обусловлено большей ценностью доллара по отношению к рублю.

В дебетовом варианте карты банк предлагает своим клиентам все опции, актуальные для рублевых карточных продуктов. Однако, некоторые финансовые учреждения сильно ограничивают держателей в возможности полноценно пользоваться сервисом. По этой причине, прежде чем открывать карту нужно определиться, для какой цели она нужна и какие операции по ней будут в приоритете. Ориентируясь на эти факторы, следует выбирать финансовое учреждение, полностью удовлетворяющее запросам, в котором обслуживание карты будет максимально выгодным.

Банки предлагают услуги по оформлению валютных карт

Банки предлагают услуги по оформлению валютных карт

В большинстве случаев валютная карточка оформляется при планировании выезда за пределы государства. Такой подход к решению финансовых вопросов позволяет избежать потери от конвертации валют при снятии денег с рублевой карты. Однако стоит учесть, что за рубежом не получится воспользоваться карточным продуктом мгновенного выпуска. Он относится к категории неименного, статус которой обуславливает возможность использования только в России, к примеру, для оплаты покупок через интернет.

Карты платежных систем Visa и MasterCard зарекомендовали себя как надежные, поэтому при выборе вида карточного продукта этот критерий не является решающим

Рекомендуется обращать внимание на текущие акции банков, воспользовавшись которыми можно получить выгоду. Крупные банковские организации часто предлагают путешественникам повышенный кэшбэк за совершенные покупки за границей, а также возможность бесплатного бронирования отелей

Лучшие дебетовые мультивалютные карты

Дебетовая карта Tinkoff Black

Обслуживание бесплатно (с условиями) до 6% на остаток 1 — 5% (по акциям — до 30%) Cashback

ПерейтиВсе карты банка

Дебетовая карта Cash Back Альфа-банка

Обслуживание 1 990 рублей в год нет % на остаток 1 — 10% Cashback

ПерейтиВсе карты банка

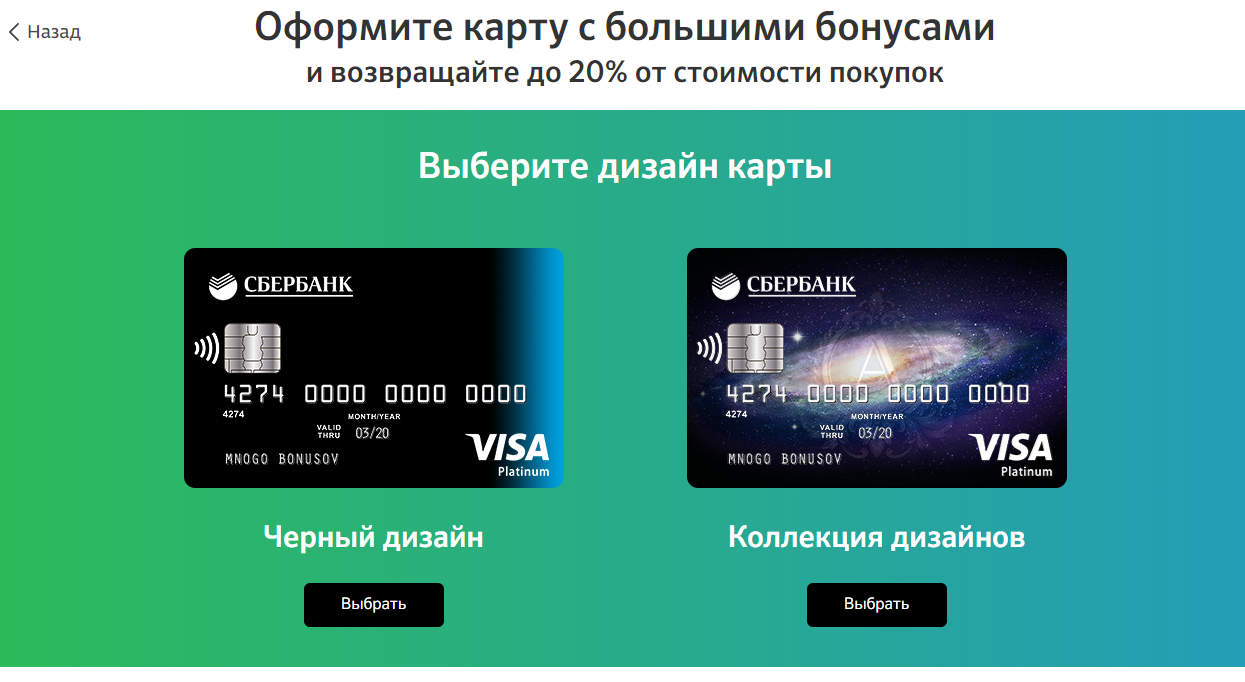

Золотая дебетовая карта Visa Сбербанка

Обслуживание 125 рублей в месяц нет % на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта «Польза» Home Credit Bank

Обслуживание бесплатно до 10% на остаток до 30% Cashback

ПерейтиВсе карты банка

Дебетовая карта Mastercard Gold («Твой ПСБ») Промсвязьбанка

Обслуживание 0 руб. нет % на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта Росбанка «МожноВСЁ+»

Обслуживание бесплатно нет % на остаток 1 — 10% Cashback

ПерейтиВсе карты банка

Дебетовая карта Visa Classic Райффайзенбанка

Обслуживание 59 р./мес. нет % на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая Смарт карта банка Открытие

Обслуживание 299 рублей/мес. максимум 6% на остаток 10% в магазинах-партнерах и 1,5% во всех Cashback

ПерейтиВсе карты банка

Дебетовая карта ЛОКО-Банка «ЛокоЯрко»

Обслуживание бесплатно 4% на остаток 1,3% на всё Cashback

ПерейтиВсе карты банка

Дебетовая карта для путешественников ОТП Банка

Обслуживание 20 у. е. в год до 6,5% на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта CitiOne Ситибанка

Обслуживание 250 р. в мес. нет % на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта Evolution АК Барс банка

Обслуживание 0 — 79 р./мес. до 7% на остаток 1 — 7% Cashback

ПерейтиВсе карты банка

Дебетовая карта World Mastercard Black Edition банка Уралсиб

Обслуживание со второго года взимается плата по 6 000 р. за год нет % на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта Visa Infinite банка Русский Стандарт

Обслуживание 50 тыс. р./год до 6,5% на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовые карты Mastercard Gold и Visa Gold МКБ

Обслуживание бесплатно 1 — 6% на остаток до 1% каждый месяц Cashback

ПерейтиВсе карты банка

Дебетовая карта Visa OUT-CLUB банка Авангард

Обслуживание бесплатно нет % на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта «Всё включено» Бинбанка

Обслуживание бесплатно при выполнении требований программы (при несоблюдении условий — 450 рублей в месяц) до 5% на остаток до 5% Cashback

ПерейтиВсе карты банка

Дебетовая карта Platinum БКС Банка

Обслуживание бесплатно нет % на остаток до 5% Cashback

ПерейтиВсе карты банка

Дебетовая карта Mastercard Gold Эксперт Банка

Обслуживание 2 000 р./год до 6% на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая Intesa Sambo Card банка Интеза

Обслуживание 1-й год бесплатно, со второго — 799 р./год 3,5% на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта Unionpay банка Зенит

Обслуживание 6 000 рублей, 200 долларов или евро — ежегодная плата нет % на остаток нет Cashback

ПерейтиВсе карты банка

Дебетовая карта Visa Gold Абсолют Банка

Обслуживание 1 200 р./год Нет % на остаток Нет Cashback

ПерейтиВсе карты банка

Преимущества и недостатки

Преимущества валютной карты:

- владелец данного платежного инструмента может сделать вклад в иностранной валюте и зарабатывать на конвертации при соответственном положении курсов валют;

- пользователю выгодно получать переводы в долларах/евро, при условии, что деньги тратятся в той же валюте;

- отсутствует конвертация евро в Европе или долларов в США (при положительном балансе требуемой валюты на карте);

- в случае потери или кражи «пластика», средства на нем остаются в сохранности;

- с данной карты проще снять денежные средства, находясь за пределами России;

- Сбербанк предлагает широкую линейку дебетовых валютных платежных инструментов (от простых до элитных).

Недостатки валютного счета:

- невыгодно совершать покупки в рублях;

- присутствует риск потери денег при снижении курса валют;

- наличие данной карты актуально в том случае, когда ее владелец часто бывает за границей;

- потеря денег на конвертации при покупке товаров/услуг в валюте, отличной от той, в которой был открыт счет;

- ощутимые бонусы от программы лояльности можно получить только при трате с карты значительных сумм.

Долларовая дебетовая карта

От рублевой дебетовки долларовая отличается только валютой. Однако есть и еще отличие – банки предлагают меньшую процентную ставку из-за невысокого уровня колебаний инфляции американской валюты, однако это может компенсироваться повышенной инфляцией рублевой валюты и скачками национальной и иностранной денежной единицы. Кроме того, деньги, которые хранятся на карте, не нужно декларировать при выезде за границу, поэтому они особенно подойдут путешественникам, решившим выбраться в США или другую страну, где пользуются долларом. Программы некоторых банков позволяют получить кэшбэк за использование средств с дебетовой карты, а также процент, начисляемый по остатку на карте каждый месяц. Оформляется долларовый «пластик» так же, как и рублевый – необходимо прийти в отделение банка и составить заявление или же оставить заявку на сайте, введя свои данные и выбрав валюту карточки.

Как снять доллары с карты? Как правило за снятие наличных в банкоматах банка-эмитента карты, которой вы пользуетесь, не требуется комиссии. Однако если наличные потребовались в другой стране? Лучше всего еще на родине обменять рубли на доллары по более выгодному курсу и иметь их с собой в другой стране на случай, если где-то невозможно расплатиться безналичным расчетом. Однако в противном случае вам потребуется обратиться в ближайший банкомат. Комиссия при этом обычно составляет не менее 3 процентов от суммы снятия.

Комиссия при безналичных расчетах и курс конвертации

В целом, принимать решение касательно того, брать в поездку наличные или банковский пластик, следует, исходя из тарифов конкретного банка. Если кредитная организация не удерживает с клиентов проценты при снятии наличных и проведении трансграничных платежей, значит, выгоднее носить с собой кредитку, нежели кэш. Но это что касается валютных долларовых или евровых карт. Если же вы являетесь держателем рублевой кредитки, приготовьтесь к ненужной конвертации и обмену валюты по не самому выгодному курсу.

К тому же во многих российских банках принято взимать 1% комиссии за оплату товаров и услуг в валюте, отличной от валюты карточного счета. Оформлять карту на таких условиях глупо и крайне невыгодно.

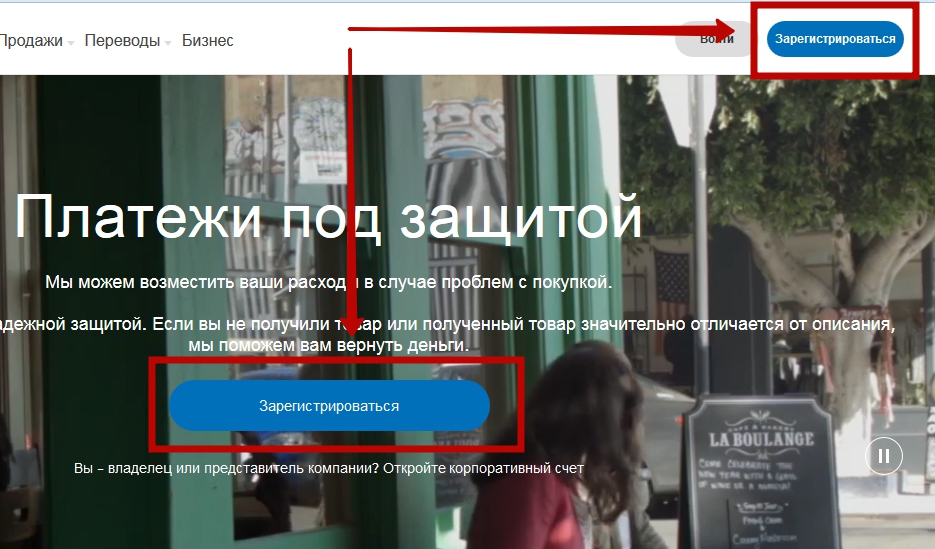

Я решил связаться с двумя крупнейшими онлайн-банками России – Тинькофф Банк и Открытие, и обсудить с ними детали оформления валютной дебетовки, особенности конвертации. Вот, что мне удалось выяснить.

Помощник

Памятка владельцу карты

Интересное и важное

Ирина Волкова Автор Выберу.ру, irinavolkova@vbr.ru Специализация: микрозаймы, кредиты, ипотека, страхование

На что обратить внимание при выборе пластиковой карты

Дебетовые карты, как правило, используются для зачисления зарплаты, пенсии или стипендии

Однако они могут быть еще и выгодными: для этого нужно обратить внимание на дополнительные опции. К ним относятся:

- Процент на остаток по счету. Ближайший аналог – накопительный счет. Если в конце каждого месяца на вашей карте остались деньги, на них будет начисляться небольшой процент.

- Кэшбэк. Небольшой процент будет возвращаться с каждой вашей покупки. Может начисляться в рублях или в баллах, которые затем можно обменять на деньги, подарки или товары от банка. Многие организации предлагают повышенный кэшбэк на определенную категорию товаров или услуг, поэтому такую карту нужно выбирать, ориентируясь на свои траты.

- Стоимость обслуживания. От этого зависит, сколько вы будете тратить в месяц на использование карточки. В некоторых случаях можно не платить за обслуживание, например, если в месяц вы тратите определенную сумму (скажем, от 30 тысяч) или при наличии вклада в банке.

- Мили. Актуально для путешественников. Процент от потраченных средств вернется на ваш счет милями, которые затем можно обменять на билеты.

В каждом банке также существуют специальные программы и дополнительные опции. Это могут быть скидки у партнеров, специальные предложения в магазине самого банка и т. д.

Топ-5 дебетовых карт

Разберем пять самых популярных в 2020 году пластиковых карточек на Выберу.ру.

|

Название/Банк |

Обслуживание |

Кэшбэк |

Проценты на остаток |

Дополнительные опции |

|

Умная карта Visa Gold от Газпромбанка |

|

|

До 6% по накопительному счету |

Больше кэшбэка и миль при заказе дополнительных карт для семьи |

|

Мультикарта от ВТБ |

|

|

До 4,5% по накопительному счету |

Карта позволяет вернуть процент от покупок кэшбэком, милями или бонусами |

|

Классическая карта Сбербанка |

|

Бонусами СПАСИБО – до 30% от партнеров |

Не начисляется |

Возможность обменять бонусы на авиа- и ж/д билеты, билеты на концерты, спектакли, скидки или сертификаты у партнеров |

|

Opencard для путешествий от банка «Открытие» |

Бесплатное обслуживание и пополнение с карт других банков |

ИЛИ

|

Не начисляется |

|

|

Карта Tinkoff Black |

|

|

3,5% по счету в рублях |

Отсутствуют |

Оформить некоторые предложения можно онлайн через наш портал – рядом с названиями этих карт вы увидите кнопку «Подать заявку». Просто заполните анкету и дождитесь звонка менеджера, который договорится с вами о месте и времени встречи для передачи карточки.

Можно ли перевести деньги на дебетовую картуБлокировка дебетовой картыМошенничество с дебетовыми картамиКорпоративная дебетовая картаДебетовая карта ушла в минусЗавести дебетовую карту: как это сделать?

Как активировать дебетовую карту?Когда нужна дебетовая карта?Депозитные картыСтрахование дебетовой картыПеревыпуск дебетовой карты банкаИспользование дебетовой карты в поездке за границу

Использование дебетовой картыКакие ограничения на снятие наличных с дебетовой карты?Как снять деньги с дебетовой карты?Преимущества дебетовых карт: скидки и бонусыКак начисляются проценты на остаток по дебетовой карте?

Платежная система

Чтобы отыскать самую выгодную валютную карту, необходимо сперва определиться, в какую страну вы хотите ее взять. Исходя из этого, следует принимать решение о выпуске продукта с той или иной платежной системы

Почему это так важно? Давайте выяснять вместе

Первым делом решите – в какой валюте оформлять карту для путешествия: в рублях, евро или долларах. Все дело в том, что каждая платежная система имеет свою валюту расчета. К примеру, Visa – американская платежная система, расчеты внутри которой осуществляются исключительно в долларах США. Mastercard – европейцы, осуществляют расчеты в евро. В зависимости от того, какая валюта в ходу в стране вашего путешествия, нужно выбирать и платежную систему. В противном случае вы столкнетесь с двойной конвертацией и заплатите дополнительную комиссию или потеряете на разнице курсов.

Пример. Поездка в США

Предположим, что вы отправляетесь в Соединенные Штаты Америки. Совершенно очевидно, что все покупки и прочие платежные операции на территории этого государства вы будете производить в американских долларах. Если вы решите снять наличные с кредитки, с вашего счета спишется необходимая вам сумма и две комиссии банков – русского, в котором был выдан пластик, и иностранного. Чтобы не переплачивать, я настоятельно рекомендую вам заказать валютную карту того банка, в котором за обналичивание средств комиссия не взимается.

Старайтесь пользоваться кэшем как можно реже. Намного выгоднее за границей рассчитываться непосредственно картой, поскольку не нужно платить дополнительных комиссий. Всякий раз при оплате товаров или услуг пластиком со счета будут списывать лишь сумму, указанную на ценнике. Однако, это утверждение верно лишь для ситуаций, когда покупатели используют валютные пластиковые карты. Держатели рублевых счетов столкнутся с конвертацией рубля в доллары по курсу платежной системы Visa. Могу смело утверждать, что курс этот выше, чем у ЦБ РФ примерно на 1-1,5 рубля. Если же валюта счета вашей карты Мастеркард – евро, приготовьтесь к дополнительной конвертации евро/доллар. Чтобы не терять деньги на разнице курсов, перед поездкой в Штаты оформите в банке долларовую кредитку или дебетовку Виза и будьте спокойны.

Страны ЕС

Аналогичным образом следует подбирать и карту для поездок в Европу. Поскольку на территории стран ЕС все расчеты производятся преимущественно в евро, очевидно, что валютой карточного счета должны быть именно они. Рекомендую отдавать предпочтение валютным банковским картам Mastercard.

Азия

И если с Америкой и Европой все более-менее понятно, то вот с выбором карты для поездки в Азию возникают сложности. Давайте смоделируем следующую ситуацию – у вас на руках билеты на отдых в Тайланд. Национальной валютой страны являются баты, а валюта счета вашей кредитки – рубль. Получается, что при снятии наличных в батах, вам придется столкнуться сперва с конвертацией батов в валюту той платежной системы, которая выпустила вашу карту, а затем с конвертацией валюты платежной системы в рубли. То есть произойдет двойная конвертация, на которой вы будете терять деньги. Чтобы не переплачивать, имеет смысл открыть валютную карту в долларах или евро. Выбор долларовой карты visa или евровой mastercard – это избавление от дополнительной конвертации и экономия ваших денежных средств.

Лучшие предложения по оформлению валютных карт от банков

Популярными банковскими карточками являются в нашей стране финансовые продукты от таких компаний, как Тинькофф, ВТБ24, Райффайзенбанк и, конечно, крупнейшего игрока на отечественном финансовом рынке – Сбербанка. У каждого бренда имеется особенное предложение для клиентов, часто бывающих за пределами нашей страны. Разберемся далее, какая валютная карта лучше для путешествий.

Клиентам Тинькофф предлагают мультивалютную карту. На остаток в долларах или евро начисляется 0,1% годовых. Кэшбэк возвращается в рублях до 30%. Если на счету поддерживается остаток более 30 тысяч в эквиваленте руб., то обслуживание будет бесплатным. При снятии от 100 единиц валюты комиссия отсутствует по всему миру.

Хорошо себя зарекомендовал продут от Райффайзенбанка (Visa Classic), так как для основного счета обслуживание будет составлять 750 руб. ежегодно, а для дополнительных карт – по 600 руб. Пополнение в эквиваленте от 10 тысяч бесплатное. Снятие в «чужих» банкоматах обойдется в 1% плюс 5 долларов.

Сбербанк берет за трансграничные переводы в зависимости от типа пакета обслуживания от 0,75 до 2%. Чтобы избежать двойной комиссии, рекомендуем пользоваться евровой картой в пределах стран Евросоюза, а долларовой – за океаном и в остальном мире. Первый год обойдется владельцу в 30 долларов, остальные — по 20. Снятие в банкомате – 1% комиссии.

Финансовый продукт от ВТБ24 работает так же, как и в большинстве банков, где евровая карточка актуальна лишь у себя на континенте. Остальные операции в мире идут через денежные счета контрагентов из США. Ежемесячное обслуживание – 90 рублей, а при тратах более 30 долларов в месяц оно бесплатное. За снятие в банкоматах взимается комиссия 1%.

Оформить карту в евро или долларах можно в банке Тинькофф

Оформить карту в евро или долларах можно в банке Тинькофф

Еще несколько советов и лайфхаков

И напоследок парочка моментов, о которых должен знать каждый путешественник, оформляющий банковский пластик:

- В заграничных банкоматах за обналичивание средств с вас удержат комиссию. Чтобы не переплачивать за совершение данной операции, обратитесь в ближайшее отделение любого местного банка. В кассе операционист снимет средства с вашего пластика совершенно бесплатно, без комиссий.

- Оформляя пластик, не поленитесь несколько раз перепроверить, совпадает ли ваше имя в загранпаспорте с именем, выбитом на карте. Несоответствие даже одной буквы может стать причиной отказа принять к оплате за границей вашу кредитку.

- Если вы хотите иметь прибыльный пластик, не спешите переплачивать за дополнительный функционал вашей кредитки для путешествий. Куда разумнее будет завести парочку дебетовых карт с начислением процентов на остаток собственных средств.

Выбираем карту для заграничного путешествия

Все мы знаем, что самые выгодные кредитные карты – с льготным периодом, дебетовые – с кэшбэком и начислением процента на остаток, а вот какой должна быть валютная карта? Давайте выяснять это вместе. Чтобы отыскать идеальный пластик для поездок за границу, я решил составить сравнительную таблицу самых интересных, на мой взгляд, валютных карт. И вот что у меня получилось.

|

Тип карты |

|||

|

Кэшбек |

До 9% в милях |

До 3% без ограничения категории и до 11% по избранной категории. При выборе любимой категории по остальным кэшбек снижается до 1% |

Максимальный кэшбек 10% в категории «Отели и авто» при оформлении через Тинькофф Путешествия |

|

Начисление миль |

При расходах до 10000 руб./мес. кэшбек 0%10 000-70 000 руб./мес. – 2%>70 000 руб./мес. – 3%Первые 2 месяца начисляется 3% по всем категориям независимо от расходовПовышенный кэшбек за покупки на travel.alfabank.ru |

При покупках в избранной категории 1% дают сразу, еще 5% при покупках от 1000 руб. через интернет или приложение и еще 5%, если суммарный остаток по картам не опускается ниже 100 000 руб. |

Если остаток по карте не ниже 100 000 руб., то кэшбек за покупки 1,5% за каждые 100 руб., в противном случае 1,0% с потраченной суммы |

|

Переводы на карты других банков |

1,95%, не менее 30 руб. |

0% при сумме до 20 тыс. руб., далее 1,5%, но не менее 50 руб. |

До 20 000 руб. за расчетный период бесплатно. Свыше этого – 1,5%, но не меньше 30 руб. |

|

Условия снятия наличных |

0% при расходах по карте как минимум 10000 руб./мес. или остатке от 30000 руб.В остальных случаях 1,5%, но не менее 200 руб.Снятие бесплатно в первые 2 месяца |

До 1 000 000 руб./мес. в любом банкомате, дневной лимит – 200 000 руб. |

Бесплатно, лимит 100 000 руб., 1 снятие – не менее 3000 руб. В банкоматах Тинькофф до 500000 руб.До 3000 руб. – комиссия 90 руб.Для сумм свыше 100000 руб. комиссия 2%, но не меньше 90 руб. |

|

Процент на остаток |

Начисляется на суммы до 300000 руб. При расходах до 10000 руб./мес. – 1%, 70000 руб./мес. – 6% |

0,1% при сумме до 10 тыс. руб. и 5,5% при остатке свыше 10 тыс. руб. |

5%, если расходы по карте не менее 20000 руб. |

|

Обслуживание |

100 руб./мес при расходах ниже 10000 руб./мес.Первые 2 месяца бесплатноТакже бесплатно при остатке более 30000 руб. |

Бесплатно |

299 руб./мес. если остаток по счету не снижался ниже 100 000 руб. или есть непогашенный кредит |

|

Доставка на дом |

— |

— |

+ |

Сколько стоят карты?

Как правило, потребность в дебетовой валютной карте появляется, когда человек отправляется за границу или получает заработную плату в иностранной валюте. Наибольшую популярность в России приобрели карты в евро и долларах, но также существуют мультивалютные программы (одновременная привязка пластика к нескольким счетам).

В зависимости от банковской компании, ее условий, статуса можно говорить о цене пластика. Существуют дебетовые валютные карты с бесплатным обслуживанием. А в некоторых банках стоимость достигает 30 тысяч рублей в год.

В данном случае речь идет о продуктах премиум-класса, которые обладают вескими преимуществами перед другими карточками, например:

- Крупный лимит на снятие наличных.

- Скидки на курсе обмена.

- Дополнительные привилегии.

- Консьерж-сервис.

- Выдача наличных при возможной краже, потере пластика и пр.

Пополнение долларовой дебетовой карты

Доложить доллары на карту можно через банкомат. Если средства у вас имеются только наличными, то их можно обменять в кассе банка, после чего полученные доллары внести на валютную карту в банкомате того же банка без комиссии. Перед этим стоит уточнить в банке, какие банкоматы принимают наличные доллары. Можно также обменять рубли в банкомате, предварительно узнав, какие из банкоматов вашего банка выдают доллары. В этом способе есть как плюс, так и минус – курс обмена в банкомате, как правило, чуть ниже, а значит, вы можете сэкономить. Однако если в банкомате загружены только купюры по 100 долларов, обменять небольшую сумму не получится. Если обмен все-таки состоялся, полученные средства можно доложить на долларовую карту. Также вы можете совершить перевод с карты на карту в долларах, отправив сумму с рублевой карты. При этом отечественная валюта при переводе автоматически обменяется на американскую по курсу банка, услугами которого вы пользуетесь.

Доходность валютных сберегательных карт, как правило, ниже ставки по рублевым депозитам и на 1-2% ниже валютных, однако такие карты подойдут тем, кто хочет сохранить имеющуюся американскую валюту на длительный срок, при этом желая всегда иметь ее под рукой. Такие долларовые карты, как правило, имеют неснижаемый остаток, и часть денег замораживается на весь срок действия счета. Кроме того, высокая процентная ставка до 5% предусмотрена только для сумм, превышающих несколько тысяч долларов.

Тарифы по валютным картам

Тарифы достаточно сильно различаются в зависимости от класса карты и наполнения пакета услуг. Чем больше дополнительных «фишек», тем дороже пластик.

За выпуск именной валютной карты monobank берет 150 грн, комиссия за ее обслуживание не взимается. Приватбанк за валютную карту Универсальная Gold попросит 20 грн в месяц — это плата за участие в Gold-клубе.

Стоит обратить внимание на интернет-карты, которые еще называют «виртуальными» — поскольку под них не выпускают пластик. Их популярность растет вместе с развитием сервисов бесконтактных оплат — Apple Pay, Google Pay и пр. Как правило, оформить виртуальную карту можно бесплатно в пару кликов через интернет или мобильный банкинг. Подобную услугу предоставляют 4 банка из нашего «шорт-листа»

«Минфин» собрал базовые тарифы «пластика» и пакетов услуг с минимальным наполнением по валютным картам в одну таблицу.

Что еще почитать, чтобы правильно выбрать дебетовую карту

- Полезные статьи

- Ответы экспертов на вопросы

- Сводка новостей по картам

-

Подводные камни

В России начала действовать компания, которая выдаёт себя за ювелирный магазин и обещает покупателям кэшбэк от 130% до 200% с суммы покупки. В чём обман и как не попасться на удочку аферистов, расскажем в статье.

-

Злободневное

В сентябре 2019 года заработал виртуальный оператор мобильной связи ВТБ Мобайл. Расскажем об особенностях этого оператора и порядке подключения к нему.

-

Злободневное

Самому молодому банкиру в мире было всего 17, когда он сдал экзамен на сертификацию по профессии и получил лицензию, попав в книгу рекордов Гиннесса. Его имя – Джон Ван Клоу. Он родился в 1994 году. Мы составили список банкиров России в возрасте до 40 лет.

-

Для юридических лиц

Тинькофф Банк предлагает заманчивые условия обслуживания для юридических лиц и ИП. Предприниматели, воспользовавшиеся услугой банка, обязаны знать как пополнить расчётный счёт Тинькофф Банка. Об этом и расскажем в статье.

-

Подводные камни

В 2019 году в интернете появилась информация о том, что налоги стали добровольными. Якобы из обязательных платежей они превратились в пожертвования. Правда это или вымысел, разбираемся в статье.

-

Подводные камни

Переводы через соцсети:

есть ли риски?в статье разбираемся, что выгодней: перевод через мобильное приложение банка, платёжные системы «Вконтакте» или «Одноклассники», и насколько рискованна отправка денег через личные чаты.

- Читать все статьи

-

Бонусы и привилегии

-

ОбслуживаниеВыбор карты

-

Обслуживание

-

Обслуживание

-

Бонусы и привилегии

-

Выбор карты

- Читать все вопросыи ответы

-

Новый продукт

В линейке карточных продуктов ВУЗ-банка пополнение. Финансовая структура начала эмиссию расчётных карт «Классика».Доходность карточного счёта составляет 3,75% годовых.За покупки в аптечных сетях и супермаркетах начисляется 3%-ный кэшбэк.Снимать наличные с картсчёта можно в банкоматах любых банков (до 20 тыс. руб. в месяц).Карта обслуживается

15 янв 2021

-

Новый продукт

Локо-Банк предлагает оформить новый карточный продукт – дебетовую карту «ЛокоЯрко». «Пластик» выпускается бесплатно. Доставка осуществляется курьером на дом.На остаток средств, размещённых на карточном счёте, начисляется 4,75% годовых. Для получения дохода необходимо ежемесячно совершать покупки по карте на сумму от 3 тысяч рублей.Кэшбэк

05 авг 2020

-

Новый продукт

«Персона Cash Back» и «Персона S7 Priority» – так названы новые дебетовые карточные продукты Примсоцбанка, выпускающиеся ограниченным тиражом в эксклюзивном дизайне в рамках VIP-программы.Обладатели «пластика» получают широкий набор эксклюзивных предложений и дополнительных сервисов и услуг от повышенных лимитов выдачи наличных денежных

22 июля 2020

-

Новый продукт

Линейка карточных продуктов Экспобанка пополнилась новым доходным «пластиком» с кэшбэком. 3% годовых – такова доходность карточного счёта. Повышенный 3%-ный кэшбэк по карте начисляется в определённых категориях, которые меняются раз в квартал.Универсальная карта выпускается и обслуживается бесплатно.«Пластик» выдаётся в день

11 мая 2020

-

Новый продукт

Банк «Ренессанс Кредит» приступил к эмиссии расчётных пластиковых карт российской платёжной платформы «Мир». Новый карточный продукт доступен во всех отделениях кредитно-финансовой структуры.Доходность карты достигает 7,25% годовых в случае активного пользования «пластиком».Кэшбэк составляет 1% от суммы покупок во всех категориях.В

21 нояб 2019

-

Изменение ставок

Обновлены тарифы по дебетовым пластиковым картам Локо-Банка «Простой доход» и «Максимальный доход».Для получения наиболее комфортных ставок доходности необходимо постоянно держать на карточных счетах не менее 60 тысяч рублей и ежемесячно совершать по «пластику» покупки на аналогичную сумму. В этом случае доходность карты «Простой

03 апр 2019

-

Новый продукт

Банк «Восточный» предлагает оформить дебетовую карту с уникальными характеристиками.«Карта №1» – это доход в 7,5% годовых, начисляемый на остаток средств на карточном счёте, при отсутствии лимита неснижаемого остатка. Единственное условие получения дохода: ежемесячный безналичный оборот по карте минимум 5 тысяч рублей.Кэшбэк

16 мая 2018

-

Изменение ставок

Хоум Кредит Банк повышает ставки по дебетовым картам

Хоум Кредит Банк анонсировал с восьмого июня увеличение доходности остатка на счёте по картам Visa Platinum и «Космос» до 7,5% годовых.Начальник управления карточных продуктов Хоум Кредит Банка Алексей Драчинский отмечает, что проценты на остаток по дебетовым картам, включая зарплатные, почти догнали ставку на срочные депозиты. В отличие

01 июня 2017

- Читать все новости

Условия использования платежного инструмента

Условия обслуживания долларовой карты зависят от банка, в котором клиент заказывает ее выпуск. Их базовые параметры практически одинаковы во всех финансовых учреждениях. Банк удерживает комиссию в случае, если клиент проводит транзакцию в другой валюте, отличной от той, в которой обслуживается карточка. Один вид денежной единицы в другую преобразуется автоматически. При проведении операции за основу берется валютный курс банка.

При совершении финансовых операций за границей с использованием карточных продуктов, выпущенных в России, взимается трансграничный платеж в размере до 3,5% от суммы транзакции. Стоит отметить, что все виды комиссий не суммируются. С держателя карты удерживается только один ее вид – или за конвертацию или трансграничный платеж.

Банковское обслуживание

Долларовая карта с бесплатным обслуживанием довольно редкое явление. Такое предложение обязательно сопряжено с неудобствами в условиях использования. Они могут быть связаны с непродолжительным сроком действия карты, не превышающим двухлетнего периода. Опция может быть актуальна для мгновенных неименных карт, а также при выполнении требования по месячным расходам и по наличию остатка.

Неименные карточные продукты класса MasterCard Maestro и VISA Electron могут казаться выгодными ввиду отсутствия годовой платы за обслуживание, однако их не получится использовать за пределами РФ. К ним также устанавливаются ограничения на финансовые операции на более низкие суммы.

Лимиты и ограничения

К валютным карточкам применяются лимиты на снятие наличных средств. Их параметры соизмеримы с критериями, актуальными для карт в рублевом эквиваленте. Однако некоторые финансовые учреждения устанавливают более жесткие рамки. В день они могут предоставлять возможность производить не более одного снятия.

Ограничения могут иметь отношение не только к количеству транзакций, но и к их сумме, не позволяя в день обналичивать более 500 долларов. Эти факторы следует учитывать при выборе банка, который выступит эмитентом валютной карты. При необходимости регулярного обналичивания средств следует выбирать финансовые учреждения, предлагающие максимальный лимит на снятие с валютных карточек.

Банки вводят лимиты на совершение операций по карте

Банки вводят лимиты на совершение операций по карте

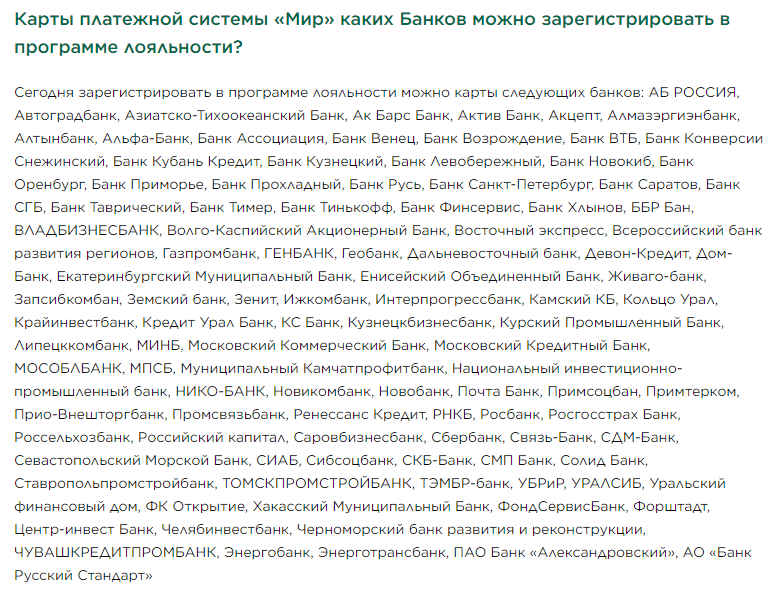

Программы лояльности

К валютным картам, так же как и к рублевым карточным продуктам могут применяться программы лояльности. В большинстве случаев они ограничиваются опцией кэшбэк и начислением процентов на остаток средств на счете. В зависимости от условий программы, держатель карточки накапливает бонусы, баллы или мили. В ее регламенте указывается ценность бонусных средств, которые обычно приравниваются к рублевому эквиваленту. Бонусы начисляются за каждый потраченный доллар или 50 центов.