Классификация банков: определение, формы, виды и особенности

Содержание:

- Услуги банковской системы

- Банковская система

- Кредитная функция банков

- Понятие банка

- Банки в истории

- Функции Центрального банка

- Классификация банков по форме собственности

- Центральный банк и его функции

- Оказание банковских услуг

- Классификация банков по функциональному назначению

- Появление коммерческих банков

- Что такое банк?

- Виды и формы

- Небанковские кредитные организации

- По сфере обслуживания

- Функции банка

- Учет банковских операций

Услуги банковской системы

Современная экономика является своеобразной и весьма сложной системой. Каждая ее часть имеет взаимосвязь с другими аналогичными составляющими. Банковская система занимает особое место в общей экономической структуре. Услуги, которые оказывают кредитные организации, играют важную роль в нормальном функционировании огромного количества коммерческих компаний, промышленных предприятий и других субъектов отечественной экономики. Благодаря сервису, предоставляемому участниками банковской системы, регулируются инфляционные процессы. Кроме того, осуществляется деятельность по контролю платежного баланса.

Банковская система

Банковская система – совокупность взаимосвязанных банковских учреждений, функционирующих в рамках единого денежно-кредитного механизма данной страны.

Существует 3 типа банковских систем:

- двухуровневая – в которой верхний ярус принадлежит Центральному банку, а нижний занимают банки и иные кредитные учреждения;

- децентрализованная – функции Центрального банка поделены между несколькими банками, которые совместно определяют направления кредитно-денежной политики страны;

- монобанковская централизованная – единый банк с отделениями по всей стране.

В мире наибольшее распространение получила двухуровневая банковская система. В ней Центральный банк выступает главным банкиром государства и всей денежно-кредитной системы. Это основное звено, регулирующее всю ее деятельность. Центральный банк создается правительством в качестве инструмента денежно-кредитной политики.

В его функции входит:

- ведение государственных счетов;

- сотрудничество с коммерческими банками – принятие от них депозитных вкладов и предоставление займов;

- выпуск бумажных денег (монопольное право);

- управление государственным долгом;

- контроль над деятельностью коммерческих банков;

- регулирование денежного обращения;

- управление государственным бюджетом.

Центральный банк работает только с кредитными организациями, именно они являются его клиентами. Коммерческие банки и другие кредитные организации работают с физическими и юридическими лицами, проводят различные банковские операции, но не участвуют в разработке и реализации денежно-кредитной политики.

- аппарат управления;

- внутренние стандарты по выполнению операций;

- законодательныенормы;

- информационно-аналитическая база.

Функционирование банковской системы оказывает прямое влияние на состояние экономики государства, и косвенное – на политические процессы, происходящие в стране. В то же время, изменение политической ситуации неизбежно влечет за собой реакцию со стороны банковской системы.

Кредитная функция банков

Ещё одна важнейшая составляющая современной банковской деятельности – предоставление кредитов частным и юридическим лицам. Кредитная функция банков заключается в том, что предоставляя заёмщикам ссудные средства, организация тем самым создаёт так называемую массу кредитных денег. При этом их главной особенностью можно назвать то, что подобные денежные ресурсы не имеют физического выражения – то есть, они существуют не в реальном «осязаемом» виде, а в виде записей на счетах. Подобный механизм контролируется и регулируется Центробанком при помощи ряда законодательных нормативов.

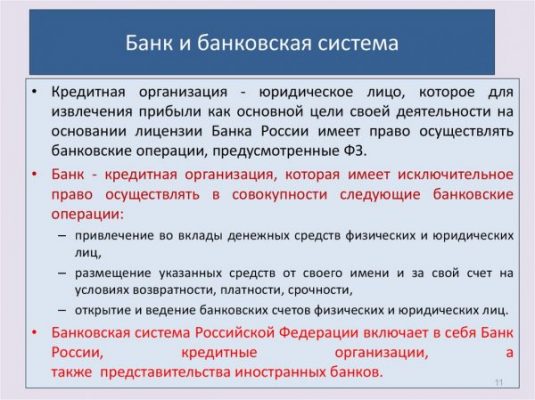

Понятие банка

Движение капитала требует особого обслуживания, его и обеспечивают банки. Суть этого предприятия состоит в выдаче и получении денег от разных лиц. Банк создается для того, чтобы привлекать и размещать денежные средства и извлекать из этого прибыль. Банки работают на условиях срочности, возвратности и платности. В чем отличия банков от других финансовых организаций? Только им даны исключительные права привлекать денежные средства от юридических и физических лиц, размещать финансы от своего имени и вести счета физических и юридических лиц. Прочие организации имеют право осуществлять только один из перечисленных видов деятельности. Банки всегда обладают собственными средствами и ими обеспечивают часть своих операций. Любая классификация банков связана со спецификой их ресурсов и с выполняемыми функциями.

Банки в истории

Рассматривая историю древности, можно увидеть, что первые люди, оказывающие услуги по займу средств под проценты, или ростовщики существовали в VIII веке до нашей эры. Летописи повествуют о гуду или банковских билетах Вавилона, о трапезитах Древней Греции и менсариях и аргентариях Древнего Рима.

Древние банкиры, так можно назвать людей, занимавшихся финансами, выполняли функции банков современности. У них можно было:

- хранить деньги, драгоценности и ценные бумаги;

- брать ссуды под залог или процент;

- переводить финансы из одного города в другой.

Деньги и средневековье

Понятие менял распространилось в Средние века. Произошло это из-за разнообразия государственных валют различных стран и необходимости их обмена. Истории средневековья известно много случаев, когда короли и императоры настолько быстро проматывали своё состояние, что жили за счёт постоянных ссуд банков, становясь фактически их заложниками.

Впервые словом «банк» или «банкир» назвали итальянских ростовщиков и менял. Понятие в переводе на русский язык дословно обозначает «стол, где раскладывают монеты». Эти люди в средневековье имели право проводить важные финансовые операции как с простыми людьми, так и с правящей верхушкой.

Против менял и ростовщичества активно выступала христианская церковь. Папы не раз заявляли, что банкиры, выдающие кредиты под проценты при поимке «на горячем» будут отлучаться от веры и предаваться анафеме. Иногда главы государств, которые особенно боялись гнева Ватикана, временами изгоняли банкиров из страны и присваивали их капиталы себе. Случалось и так, что финансисты древности, чтобы вернуться в город или страну, покупали это право, в результате чего очень быстро система изгнания и возвращения «за звонкую монету» стала на поток.

Кроме менял, находящихся в вечной опале, на территории Италии и Франции действовали мелкие организации, обозначаемые, как «montes pietatis». Суть их работы и существования заключалась в том, чтобы выдавать всем желающим, говоря языком современности, «потребительские кредиты», беря за услуги небольшой процент, который покрывал только расходы конторы. Первое подобие банка в мире было создано в 1463 году в итальянском городке Орвието, а через несколько лет montes pietatis появился в Перудже.

Первый общественный банк «Вanco della Piaza de Rialto», созданный на государственной основе, открылся в Венеции в 1584 году. Сообразительные итальянцы постарались объявить банковское дело монополией республики. В таком случае частным лицам запрещалось оказывать финансовые услуги, но вскоре мораторий был снят.

Мелкие объединения людей, занимавшихся «банкингом», процветали и в Генуе. В зависимости от политической ситуации они то создавали крупные организации, то снова дробились.

Банкиры Нового времени

Изучая банковскую систему Нового времени, можно отметить, что она развивалась во многих странах. Например, звание первого центрального банка некоторые специалисты отдают Амстердамскому банку, детищу предпринимателя Диркома ван Осома. Организация была создана в 1609 году и отличилась от остальных тем, что первой ввела собственную единицу исчисления вкладов, чтобы избежать путаницы, названную «ас». Банк закрылся в 1795 году.

В 1694 году состоялось «рождение» знаменитого финансового учреждения британской короны — Банка Англии. В настоящее время структура уполномочена осуществлять регулирование денежного потока страны. Изначально компания создавалась, как акционерное общество, а идея организации принадлежит Вильяму Петерсону. Через 250 лет своей работы Банк Англии был национализирован.

В настоящее время продолжают работать банки, созданные в XV—XVII вв. Среди них:

- Monte dei Pashi di Siena (Италия);

- Berenberg Bank (Германия);

- Sveriges Riksbank (Швеция);

- C. Hoare & Co (Великобритания);

- Barclays Bank (Великобритания);

- Sumitomo Mitsui (Япония).

Функции Центрального банка

Центробанк – главная (регулирующая) кредитная структура государства. В России функции Центрального банка (ЦБ РФ) заключаются в следующем:

- формирование и реализация внутригосударственной кредитной политики;

- выпуск в свободное обращение (эмиссия) национальной валюты – бумажных банкнот и металлических монет;

- рефинансирование банковских институтов;

- управление золотовалютным резервом;

- разработка и реализация валютной политики.

Кроме этого, Центробанк играет роль главного расчётного центра банковской системы и всесторонне контролирует деятельность коммерческих организаций.

Классификация банков по форме собственности

По форме собственности банки делятся на государственные, кооперативные, акционерные, муниципальные, смешанные, совместные. Государственные банки — это коммерческие банки, капитал которых принадлежит государству. Они обеспечивают проведение политики государства в области кредитования хозяйства, оказывают влияние на инвестиционные , посреднические и расчетные операции, а через них — и на экономическое состояние клиентуры, обслуживают важнейшие отрасли хозяйства, определяющие положение страны в системе международных экономических отношений, кредитование которых недостаточно выгодно частному капиталу. В настоящее время такие банки встречаются достаточно редко.

Кооперативные (паевые) банки — это банки, капитал которых формируется за счет реализации паев. Как правило, они небольшие по размерам и поэтому встречаются в банковской практике довольно редко.

Акционерные банки — самая распространенная форма собственности банков на данный момент. Их собственный капитал формируется за счет продажи акций. Акционерные коммерческие банки подразделяются на отрытые акционерные общества, когда происходит открытая продажа акций всем желающим, и закрытые акционерные общества, акции которых распределяются только среди его учредителей или иного заранее определенного круга лиц. Акционерная форма собственности прогрессивна, так как дает возмож¬ность расширения капитала банка посредством дополнительного привлечения денежных средств за счет выпуска акций и соответствующего увеличения собственного капитала.

Муниципальные банки формируются за счет муниципальной (городской) собственности или находятся в управлении города. Основная их задача — обеспечение потребностей города в банковских услугах. Смешанные банки — это банки, собственный капитал которых объединяет разные формы собственности, например акционерные банки с участием государственной собственности.

Совместные банки, или банки с участием иностранного капитала, — это банки, уставный капитал которых принадлежит иностранным участникам или филиалам банков других стран.

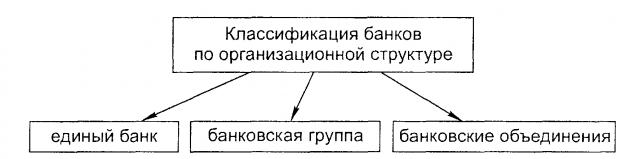

Другие классификации банков

По срокам выдаваемых кредитов банки делятся на долгосрочного кредитования, например ипотечные, которые выдают кредиты на срок свыше пяти лет, и банки краткосрочного кредита, выдающие кредиты на срок до трех лет (это, как правило, универсальные коммерческие банки).

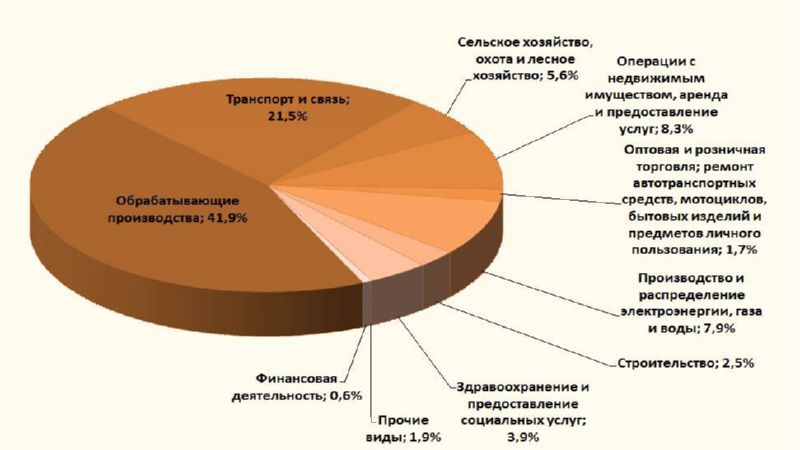

По хозяйственному признаку банки делятся на промышленные банки (обслуживают промышленность), торговые банки (обслуживают торговлю), сельскохозяйственные банки (обслуживают сельское хозяйство).

По территории: местные, или региональные, банки, федеральные, республиканские и международные банки.

По размеру: крупные, средние и мелкие банки. Причем критерии такого деления имеют страновые различия.

По наличию филиальной сети: банки с филиалами и банки без филиалов.

В настоящее время наибольшее распространение (значение) получили универсальные коммерческие банки. В силу своей меньшей рискованности (в результате диверсификации риска) они более устойчивы и надежны, а в силу выполнения большого количества операций находят больший спрос у клиентов.

Центральный банк и его функции

Центральный банк России представляет собой государственное учреждение, специализация которого заключается не только в осуществлении кредитования частных лиц, предпринимателей, бизнеса и всего сектора экономики, но и выступающее в роли производителя денег. По части эмиссии денег функцией Центробанка является обеспечение валютоустойчивости, регулировка банковской системы в целом. На значения изменений курсов, представленных ежедневно Центральным банком России на официальных источниках, равняются остальные банки.

Основа кредитно-банковской системы — Центральный банк. И его функции, номинированные ему органами власти, следующие: выпуск денег и управление валютой и государственными запасами золота, выполнение расчетов и сопутствующих операций, ведение политики рефинансирования банков, надзор за банковскими учреждениями страны, осуществление эффективной денежно-кредитной политики.

Оказание банковских услуг

Благодаря тому, что кредитно-финансовые учреждения осуществляют свой банковский сервис – компании различной формы собственности, а также физические лица могут эффективно использовать возможности распоряжения принадлежащими им денежными средствами. В частности, выдача ипотеки позволяет гражданам приобретать квартиры, а также индивидуальные коттеджи. Получение автокредитов дает возможность заемщикам покупать нужные им транспортные средства. Потребительские кредиты помогают решать неотложные проблемы. Ссуды коммерческим организациям способствуют развитию бизнеса.

Классификация банков по функциональному назначению

По функциональному назначению различают:1) Коммерческие банки – специализируются на обслуживании текущей коммерческой деятельности компаний и физических лиц. 2) Инвестиционные банки – специализируются на операциях с ценными бумагами: занимаются эмиссией корпоративных акций и облигаций, осуществляют посреднические операции на вторичном рынке ценных бумаг и т. д. 3) Депозитный банк – специализируется в основном на привлечении свободных денежных средств и выдаче краткосрочных кредитов. 4) Ипотечный банк – занимается предоставлением кредитов под залог недвижимого имущества. Для ипотечных банков характерна более высокая доля собственного капитала по сравнению с другими банковскими учреждениями. Ипотечные банки получают государственную поддержку, что значительно снижает риски деятельности. Как правило, являются составной частью общей ипотечной системы страны, которая регламентирует и регулирует сделки с недвижимостью, в том числе с землей. 5) Ссудо-сберегательные банки аккумулируют сбережения населения и предоставляют ссуды на потребительские нужды. Их задача заключается в стимулировании граждан для сбережения и приумножения денег. Сбербанки занимаются также кредитованием клиентов со своего региона, отдавая предпочтение экономически слабым слоям населения. 6) Венчурный банк – создаваемый для кредитования «рисковых» проектов, стартапов, других долгосрочных программ, связанных с инновационными разработками. Кредитные ресурсы венчурного банка формируются в основном за счет спонсорской поддержки.

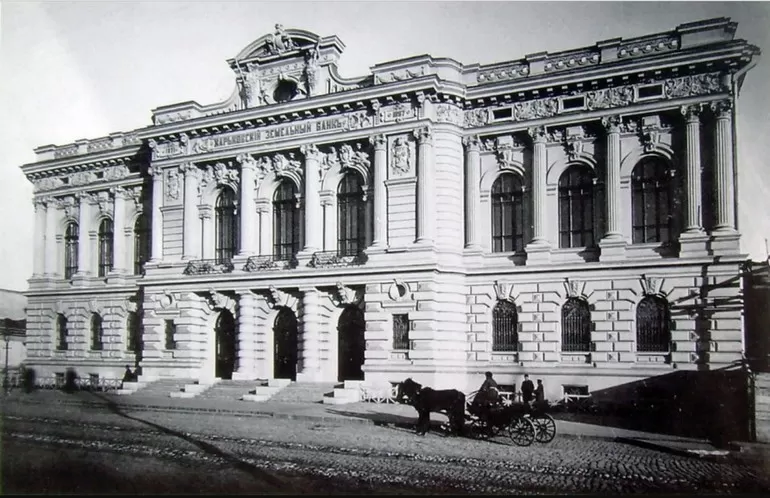

Появление коммерческих банков

Самым первым банком, информация о котором сохранилась и по сей день, является коммерческий банк Святого Георгия, который расположен в Генуе. Он был открыт в самом начале XV века. Самый древнейший коммерческий банк в мире, который открыт и работает в нынешнее время – это банк Монте дей Пасхи ди Сиена. Он расположен в Италии и был открыт в 1472 году.

Во времена Российской Империи первейшим коммерческим банком стал Частный коммерческий банк, расположенный в Санкт-Петербурге. Его внутренние правила и распоряжения были своевременно одобрены императором Александром II в 1864 году. Толчок для развития коммерческих организаций дало образование и продвижение денежной реформы в конце IXX века и быстрое развитие экономики.

В начале XX века число коммерческих организаций данного типа насчитывало более восьмидесяти главных отделений и более пяти сотен филиальных частей. Вскоре практически все существующие коммерческие и частные организации стали частью Государственного банка по приказу Всесоюзного центрального исполнительного комитета в самом конце 1917 года.

В Российской Федерации коммерческие банки обладают официальным названием, которые может иметь расхожее с оригиналом название при переводе его на иностранный язык, но суть деятельности организации данного типа останется неизменной. Обязательным условием при переводе является наличие слова «банк» в названии.

Что такое банк?

Банк – это кредитно-финансовая организация, которая создается в соответствии с законодательством, занимается лицензированной предпринимательской деятельностью в финансовой сфере. Сущность деятельности банка состоит в том, что он привлекает временно свободные средства граждан и передает их во временное пользование другим гражданам. За предоставление средств учреждение взимает плату, часть полученных средств выплачивает владельцам привлеченных средств. Собственный капитал банка не превышает 10% от его баланса, в основном свою деятельность он осуществляет благодаря заемным средствам.

Банк как субъект экономических отношений выступает посредником между поставщиками и потребителями финансового капитала, выполняет ряд функций:

- аккумулирование финансовых ресурсов – привлечение и накопление денежных средств;

- трансформация активов – временное и рисковое преобразование денежных средств вкладчиков в денежные средства заемщиков;

- регулирование денежного оборота – создание условий для совершения обмена, оборота денежных средств и капитала;

- управление рисками – предвидение, предупреждение и минимизация рисков в финансовых отношениях.

Банки являются важнейшим источником финансирования производителей, потребителей, государства.

Существуют банки:

- универсальные, осуществляющие все формы банковской деятельности;

- специализированные, выполняющие один или несколько видов банковской деятельности.

Последние разделяют на:

- инвестиционные – мобилизуют долгосрочный ссудный капитал для компаний, государства;

- торговые – финансируют внешнеторговую деятельность;

- ссудо-сберегательные – распоряжаются сбережениями мелких вкладчиков;

- ипотечные – выдают долгосрочные кредиты под залог недвижимого имущества;

- венчурные – специализируются на кредитовании высокорисковых проектов;

- инновационные – финансируют научные исследования и разработки;

- банки потребительского кредита – специализируются на выдаче краткосрочных и среднесрочных ссуд на приобретение дорогостоящих товаров длительного пользования.

Банки также различают по географическому признаку (местные, региональные, национальные, транснациональные) и по форме собственности (акционерные, кооперативные, государственные, муниципальные).

Значение термина

Термин «банк» произошел из итальянского языка (banco — стол или скамья для раскладывания монет). Банком является финансово-кредитная организация, производящая различного рода операции с денежными средствами, ценными бумагами, и прочими материальными активами.

Основные клиенты таких организаций:

- Государство (Правительство).

- Физические лица.

- Юридические лица.

Банком признается коммерческая организация, главной целью которой является получение прибыли. Соответственно, некоммерческих банков не существует в природе.

В большинстве государств мира банки имеют исключительное право на привлечение денежных средств с целью их последующего размещения от своего имени. Также только банки имеют право открывать и обслуживать банковские счета юридических и физических лиц, выпускать кредитные и дебетовые карты.

Действуя на основании специального разрешения (лицензии), банки не имеют право заниматься торговой, страховой или производственной деятельностью. Выдачей лицензии и ее отзывом занимаются специализированные государственные органы. Как правило, эти функции исполняет главный регулятор — Центральный Банк государства.

Виды и формы

Коммерческие банки имеют разнообразные виды и формы, но практически каждый обладает определенными схожими признаками. Коммерческие организации данного типа:

- это юридические лица, которые созданы для увеличения собственной доходности;

- могут вести рабочую деятельность как общества с ограниченной ответственностью, общества с дополнительной ответственностью или просто акционерные организации;

- реализуют банковскую работу, используя полученную ранее лицензию, выданную ЦБ Российской Федерации;

- имеют право получать прибыль при помощи осуществления специализированных операций.

Также коммерческие банки бывают федеральными, республиканскими и региональными. Данные банки накапливают денежные средства своих вкладчиков, посредством открытых вкладов, предоставляя им определенную сумму денег, как подарок, в качестве процентной величины на прибыль. Пущенные в оборот вложенные деньги, организация использует как кредитные деньги для клиентов, пришедших оформить кредит.

Организуя денежный круговорот подобным образом, банковские организации оберегают вложения своих клиентов и получают хорошую прибыль.

Многие считают, что коммерческие банки только выдают кредиты, но это не так. Кредитом зовутся договорные отношения между банковской организацией и заемщиком, основанные на регулировании договором выданной денежной суммы. Помимо кредитов, коммерческие банковские организации оформляют вклады под процент, который определяется индивидуально.

Коммерческие банки носят универсальный и специализированный характер.

- Коммерческие банки универсального характера совершают банковскую деятельность, выдавая кредиты, сохраняя депозитных валют, проводя расчетные и кассовые операции.

- Коммерческие банки специализированного характера направлены выполнять специализированные операции, которые имеют определенную направленность (ипотека, инвестирование, инновации и денежные сбережения).

- Сберегательные банки хранят депозитные сбережения вкладчиков. Накопленные денежные средства выдаются в виде потребительского кредитования для жителей под определенную процентную ставку. Некоторая часть денег в процентном соотношении переходит к хозяину вклада, откуда были выданы денежные средства. Помимо этого, вклад может иметь бессрочную природу и, соответственно, время для предоставления кредитных денег также будет ограничено определенными сроками.

- Инвестиционные коммерческие банки используются для того, чтобы приобретать различные ценные бумаги. Банковские средства образуются в процессе продаж собственных акций. Данные банковские организации не осуществляют банковскую деятельность по выдаче кредитов и открытию депозитных счетов. Они удовлетворяют запросы промышленности, выпуская ценные бумаги организаций.

- Инновационные банки направлены на осуществление деятельности в сфере инноваций: предоставляют компаниям кредит для модернизации устаревшего оборудования, а также помогает спонсировать научные и технические мероприятия. Основные средства данного типа банков складываются из издания акционных бумаг и денежных средств клиентов. Данные вложенные деньги имеют право использоваться как кредитные деньги на средний или долгосрочный период.

- Ипотечные банки предоставляют денежные средства для приобретения готовой недвижимости, получения ссуды на строящееся жилье в новом доме, строительство собственного дома или создания специализированных помещений для дальнейшего получения прибыли (торговые точки, салоны красоты, кафе и т.д.).

Большинство банковских организаций такого типа завышают ставку по процентам, а заемщики должны пройти доскональную оценочную проверку на платежеспособность и другие критерии. Сделочные отношения, основанные на работе с недвижимостью, всегда носили достаточно рискованный характер.

Если это необходимо, то ипотечные банки имеют право издавать облигации по ипотеке. Эти банки делятся на:

- земельные, где денежные средства выдаются при использовании имеющейся земли, как залога;

- мелиоративные</strong>;

- коммунальные, где денежные средства выдаются при использовании городской недвижимости, как залога.

Коммерческие банки составляют основную величину всех валютных манипуляций, которые проводятся в стране. Данные операции помогают осуществлять желания горожан при помощи кредитов, а также могут осуществлять спекуляционную деятельность, используя собственный капитал. На рынке ипотечных банков все операции осуществляются при больших денежных оборотах.

Небанковские кредитные организации

Отличие небанковской кредитной организации (НКО) от банка заключается в том, что НКО никогда не выполняет сразу три функции, а только отдельные из них.

Так, выделяют два типа НКО:

- Депозитно-кредитные.

- Расчётные.

Основные функции этих кредитных учреждений следуют из названия группы. Помимо привлечения средств в депозиты и предоставления займов, первый тип НКО имеет право проводить валютно-обменные операции по безналу и выдавать банковские гарантии.

Второй тип НКО занимается ведением счетов юр. лиц, инкассацией, валютно-обменными операциями в безналичном виде и проведением денежных переводов без открытия счёта.

Кстати, аббревиатура НКО ещё расшифровывается как «некоммерческая организация» — юр. лицо, не ставящее своей целью извлечение прибыли, следовательно, не имеющее право заниматься коммерцией. В то время как небанковская кредитная организация всегда работает ради получения дохода.

По сфере обслуживания

Бывает, что банки обслуживают только одну конкретную отрасль. Однако у нас через какое-то время такие банки все равно переформатируются в универсальные. Вспомним, что изначально Газпромбанк создавался для кредитования нефтегазового комплекса страны, а Россельхозбанк – для финансовой поддержки сельского хозяйства.

В конечном итоге, и тот, и другой превратились в банки универсальные: с полной линейкой кредитов и депозитов для физических и юридических лиц.

«Высший пилотаж» — это банки кэптинговые, обслуживающие конкретную финансово-промышленную группу. Тот же Альфа-Банк задумывался как кэптинговый банк ФПГ «Альфа».

Функции банка

Среди основных функций банка выделяют также посредничество в платежах. Расчеты от имени клиентов проводятся благодаря привлеченным средствам. В результате предприятиям удается существенно сократить издержки на обслуживание кассовых операций, а некоторым полностью удается отказаться от затрат на кассовое хозяйство.

С помощью банков несложно организовать расчеты между юридическими и физическими лицами в безналичной форме. Так образуется система безналичных расчетов, с помощью которой минимизируются другие потенциально возможные издержки при платежах.

Коммерческие банки увеличивают объем активно работающего капитала. Еще одна уникальная функция – выпуск кредитных средств. Субъекты хозяйствования кредитуются через выдачу долговых обязательств, которые обращаются наравне с реальными денежными средствами.

Учет банковских операций

Коммерческие банки обязаны периодически обнародовать финансовые отчеты в прессе или на официальном ресурсе Центробанка. По этим данным можно сделать вывод о финансовом состоянии и надежности организации. Кроме того, такая отчетность – это индикатор контроля внутри самого банка.

Грамотный учет банковских операций способствует выявлению оптимального соотношения ресурсов финансовой структуры и ее вложений в активы. По итоговым результатам учета, руководство банка принимает решение о тех или иных мерах по усилению контроля за деятельностью, продаже активов и других действиях.