Что такое кредитная линия: условия предоставления в банках + виды кредитных линий для физических и юридических лиц

Содержание:

Преимущества и недостатки использования

Как и у любого банковского продукта, у КЛ есть свои особенности. Факторы, влияющие на выбор в пользу подписания договора.

- Человек самостоятельно определяет время, когда необходимо получить средства.

- Среди разновидностей есть возможность выбрать наиболее подходящую под нужды и возможности.

- Нет необходимости тратить время на оформление бумаг ― это делается единожды.

- Проценты платятся только на употребленную часть лимита.

- Процентная ставка ниже, чем у привычного кредитования.

- Возможность использовать автоматическое погашение долга при пополнении счета.

Эта услуга финансового института имеет и недостатки.

- Рассмотрение заявки занимает продолжительное время.

- Банк тщательно проверяет претендента.

- Получить возможность пользоваться КЛ может только благополучная и добропорядочная компания.

- Банк имеет право прервать взаимоотношения в одностороннем порядке. Это происходит в силу допущенных нарушений или выявленных проблем в деятельности компании.

- Если у организации меняется деятельность, об этом обязательно требуется уведомить банк. Договор будет пересмотрен.

- За неиспользование заемных средств может быть наложен штраф или комиссия.

Резюмируя, стоит отметить, что пользование КЛ требует от заемщика строгого соблюдения условий соглашений. Завоевать доверие банка трудно, а потерять его можно за сутки.

Что такое кредитная линия?

Кредитная линия (КЛ) ― это договор между банком и заемщиком. Согласно ему, кредитор обязуется выдавать лимитированные денежные средства на протяжении ограниченного периода.

У линии и привычного кредита 3 существенных отличия.

- Нет необходимости оформлять документы каждый раз, когда требуются заемные средства. Бумаги подписываются один раз на срок и лимит, установленные сторонами.

- Деньгами с КЛ можно пользоваться частично или не пользоваться вовсе.

- Процент будет начисляться только на потраченную сумму, а не на полное тело долга.

Открытие кредитной линии доступно как организациям, так и физ. лицам. Для предприятий такой инструмент более предпочтителен, поскольку помогает эффективно управлять бизнес-процессами. Денежные средства можно получить, не изымая их из оборота компании.

Срок КЛ оговаривается в индивидуальном порядке и зависит от финансовой истории и благонадежности заемщика. В среднем он составляет от 3 до 5 лет. На более долгий срок открыть ее могут исключительно предприятия с положительным скоринговым баллом. Для физических лиц КЛ открывается на год, с последующим автоматическим продлением.

Срок КЛ оговаривается в индивидуальном порядке и зависит от финансовой истории и благонадежности заемщика. В среднем он составляет от 3 до 5 лет. На более долгий срок открыть ее могут исключительно предприятия с положительным скоринговым баллом. Для физических лиц КЛ открывается на год, с последующим автоматическим продлением.

Если подводить итог по определению, о том, что такое кредитная линия для юридических и физических лиц ― это денежный предел, которым человек может пользоваться (или не пользоваться) в течение назначенного срока.

Многие слышали словосочетание «открытая КИ», но не каждый понимает, что означает это понятие. Открытая кредитная линия ― это любая действительная ссуда, срок или денежный лимит у которой еще не достиг верхней границы. Таким образом, если у предприятия или гражданина есть возможность пользоваться заемными деньгами по КИ, она считается открытой.

Теперь, когда с основным понятием разобрались, необходимо разобрать предмет детально.

Разновидности КЛ

КЛ могут открыть как физические, так и юридические лица, но для последних такой вариант долговых отношений наиболее рентабелен. Поэтому рассматривать разновидности удобнее на примере коммерческой деятельности.

Кредитные линии бывают следующих видов:

- невозобновляемая (обычная) ― упрощенный вариант револьверной КЛ;

- возобновляемая (это револьверная кредитная линия) ― оптимальное решение для компаний с сезонной деятельностью;

- рамочная ― целевой заем, который предоставляется единожды и исключительно на оплату оговоренных продуктов (услуг). Наименее популярный вид КЛ;

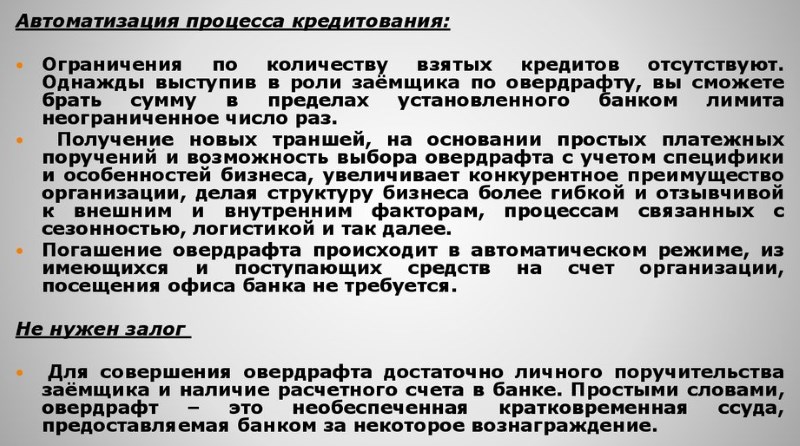

- контокоррентная ― активно-пассивный счет, с которого клиент может снимать деньги до установленного лимита. Погашение происходит автоматом, когда на счет поступают деньги;

- онкольная ― ссуда выдается неограниченное количество раз, при условии погашения предыдущей суммы до установленного лимита.

Возобновляемая и невозобновляемая кредитная линия ― это основные и наиболее популярные у заемщиков разновидности. Разберем их подробнее.

Возобновляемая линия

Возобновляемая кредитная линия (с лимитом задолженности) ― это наиболее популярный и эффективный вид аккредитации. Он подразумевает выдачу денежных средств долями в пределах известного денежного ограничения. Верхняя граница суммы и сроки действия договора устанавливаются между кредитором и заемщиком в момент подписания бумаг.

Возобновляемая кредитная линия (с лимитом задолженности) ― это наиболее популярный и эффективный вид аккредитации. Он подразумевает выдачу денежных средств долями в пределах известного денежного ограничения. Верхняя граница суммы и сроки действия договора устанавливаются между кредитором и заемщиком в момент подписания бумаг.

При этом пользователь может снимать денежные средства в пределах лимита необходимыми ему суммами.

Возобновляемая кредитная линия особенно рентабельна для юридических лиц, которые занимаются сезонной деятельностью (сельскохозяйственная, туристическая и другие промышленности). Таким организациям не требуются транши на постоянной основе.

В качестве примера приведем привычную кредитную карточку. Кредитка ― это и есть своеобразная револьверная кредитная линия, которая используется физ. лицами.

Разобраться в понятии проще на примере работы банка и заемщика.

Пример:

Предел установлен на сумму 900 тыс. р. Заемщик снял со счета 600 тыс. р. Теперь ему доступно для снятия 300 тыс. р. (900 тыс. р — 600 тыс. р.). После этого человек внес на счет 400 тыс. р. Возможная сумма для снятия увеличилась до 700 тыс. р. (900 тыс. р — 600 тыс. р. + 400 тыс. р.).

Операции по снятию ― пополнению могут совершаться бессчетное количество времени в пределах оговоренного периода (срок возврата определяется заранее, как правило, около 3 мес.). Банки могут взимать комиссию на неиспользованный остаток, стимулируя таким образом заемщика использовать полный размер ссуды.

Невозобновляемая

Невозобновляемая кредитная линия (с лимитом выдачи) ― это упрощенный вид револьверной КЛ. Между заемщиком и кредитором подписывается договор с ограниченной ссудой на выдачу. По сути ― это заем, но заемщик получает деньги партиями. Отличие от кредитования ― нет необходимости подписывать договор всякий раз, когда необходима энная сумма.

Такой вид кредитования выбирают крупные предприятия, которые не нуждаются в постоянных денежных траншах. Они берут ссуды на краткий целевой период (ремонт, закупка оборудования или продукции).

Невозобновляемая кредитная линия дешевле, чем возобновляемая ввиду ограниченного размера ссуды. Банку проще доверять клиенту, который ограничен в размере запрашиваемой суммы.

Пластиковые карточки с таким видом встречаются редко и не имеют смысла использования для физических лиц ― проще получить потребительскую ссуду.

Пример:

Заемщику одобрена ссуда в размере 800 тыс. р. Последовательно он снял со счета 400, 300 и 100 тыс. р. Теперь он может только погашать задолженность. Даже если он внесет на счет 50% и более средств, он больше не может снять деньги. Потому как ранее было достигнуто ограничение на выдачу.