Какой банк лучше

Содержание:

- Где выше процент одобрения?

- Пакет услуг Сбербанк Премьер

- Лучшие предложения по вкладам

- Краткая информация о банках

- Какой банк выбрать?

- Условия и требования к заемщику

- Комиссии по зарплатным картам ВТБ и Сбербанка

- Преимущества Сбербанка

- Комиссии по зарплатным картам ВТБ и Сбербанка

- Какой банк выбрать?

- Краткая информация о банках

- Разновидности зарплатных карт

- Для оформления ипотечного кредита

- Возможности за рубежом

- Виды дебетовых карт Сбербанка

- Как продвигается погашение ипотеки

- Краткая информация о банках

- Подводим итоги

Где выше процент одобрения?

Для того, чтобы получить одобрение по заявке на ипотечное кредитование, заемщик должен соответствовать определенным требованиям. У Сбербанка и ВТБ 24 они схожи:

- Возраст не менее 21 года и не более 75 лет на момент возврата долга.

- Стаж работы – от полугода на одном рабочем месте.

- Наличие стабильного дохода.

- Гражданство РФ.

Если все условия соблюдены, шанс получить займ очень высок. Но следует понимать, что некоторые из дополнительных факторов могут также повлиять на решение банка.

Например, если у клиента ранее были просрочки и задолженности по другим кредита, сотрудники ВТБ 24 постараются выяснить причину этого, а Сбербанк, вероятнее всего, просто откажет.

Но, с другой стороны, Сбербанк лояльнее относится к заемщикам, имеющим невысокий финансовый достаток. Процент одобрения ипотеки таким клиентам у Сбербанка выше, чем у других банков.

Пакет услуг Сбербанк Премьер

Стоимость пакета Сбербанк Премьер — 2 500 рублей в месяц.

Бесплатно при выполнении любого из условий для регионов (и Москвы):

- активы более 1,5 млн. на последний день месяца (для Москвы от 2,5 млн);

- иметь от 0,5 млн. на счетах и тратить от 80 000 в месяц (Москва: 1,5 млн. + 100 тысяч);

- траты по карте от 100 000 в месяц (Москва — от 150 тысяч).

Что нам предлагает Сбер взамен?

Кэшбэк по своим картам — стандартная бонусная программа Спасибо. Ну уж нет. Я точно пас. Работать за «спасибки» не готов. У большинства банков более выгодные условия. Да и проблема «куда же мне пристроить «Сбер-Спасибо» у них отсутствует.

Посмотрел ради интереса (ссылка) куда же можно потратить «Спасибо»? Для себя не нашел ничего интересного.

Где принимают бонусы Спасибо

Страховка на 100 000 € по всему миру на всех членов семьи без ограничения на количество.

6 проходов в квартал в бизнес залы Priority Pass.

Из интересного Сбер предлагает услугу Телемедицина. Для родителей с маленькими детьми отличная штука. Можно бесплатно проконсультироваться с врачом онлайн в любое время (в режиме 24/7). Мамочки точно бы оценили.

+4 консультации узкопрофильных специалистов в год для взрослых по записи:

Лучшие предложения по вкладам

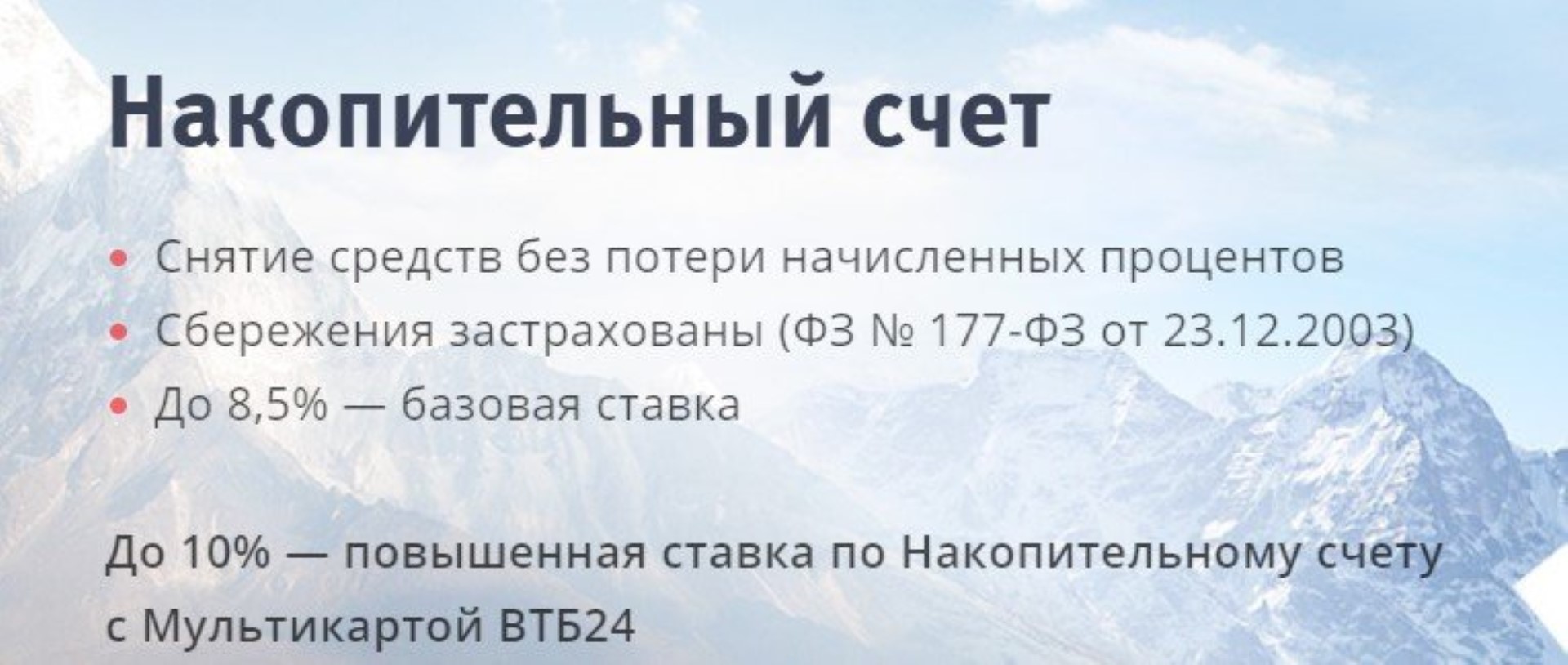

Чтобы выяснить какой банк лучше ВТБ или Сбербанк для преумножения собственных накоплений потребуется сравнить максимальную процентную ставку по депозитам. По данным на 04.10.2019 года ставки такие:

| Наименование банка | Наименование продукта | Процентная ставка | Дополнительные условия |

| ВТБ | Накопительный счет «Копилка» с опцией «Сбережение» | 8 % при оформлении Мильтикарты от ВТБ и проведении оплат по ней | Сумма не ограничена Срок не ограничен Счет пополняемый Допускается многоразовое снятие |

| Сбербанк | Вклад Онлайн Плюс | 5,75 % | Срок до 12 месяцев Минимальная сумма вклада 50 тыс. руб. Максимальная сумма не ограничена Пополнение и частичное снятие не предусмотрено |

Кроме сравнения подобных продуктов и тарифов на банковские услуги аналитики советуют обратить внимание на рейтинг банка по данным Банка России. Так по размеру капитала Сбербанк находится на 1 месте, ВТБ на втором

А также будет полезно узнать народный рейтинг. Он формируется на основе оценок, которые выставляют клиенты за помощь сотрудников кредитной организации в разрешении возникших проблем. По данным портала банки ру в основном народном рейтинге ВТБ занимает 18 позицию, а Сбербанк — 39.

Об авторе

Эта статья полезная? ДаНет

Краткая информация о банках

Сбербанк ведёт свою деятельность не только на территории России, но и в других странах.

Количество филиалов достигает отметки в 20 тысяч. Наиболее выгодные условия кредитования и обслуживания обуславливают то, что банк занимает первое место среди кредитных организаций страны.

Многие граждане привыкли доверять этому банку, поскольку ещё со времен Советского союза он был и остаётся одним из самых надёжных.

Банк ВТБ 24 был создан с целью обслуживания физических и юридических лиц.

Это коммерческий банк, также имеет дочерний филиал «Почта банк».

Для физических лиц предлагаются выгодные условия для кредитования и открытия депозитов, операций с личными счётами, юридические лица также могут рассчитывать на коммерческие программы.

Банк занимает второе место среди кредиторов, которые выдают ипотеку, а также кредиты на автомобили. Опережает его лишь Сбербанк.

Какой банк выбрать?

Рассмотрев все условия и особенности ипотечных программ в Сбербанке и ВТБ 24, можно утверждать, что не зря они оба пользуются такой популярностью среди своих клиентов.

Оба предлагают довольно лояльные условия и низкие процентные ставки по ипотеке, а также неограниченный выбор недвижимости для покупки.

Полезное видео:

Ипотеку в Сбербанке можно порекомендовать людям более зрелого возраста, которые привыкли доверять этому банку и не бояться долгих проверок, лишь бы быть уверенным в надёжности кредитора.

Обратить внимание на программы ВТБ 24 следует молодым людям, которые в силу профессии и ритма жизни находятся в вечной спешке, а также хорошо разбираются в компьютерах для подачи заявки онлайн. Также в этом банке существует возможность взять кредит на меньшую сумму без справки о доходах, что удобно для некоторых

Таким образом, рекомендуем обратить внимание на банк ВТБ 24, который идёт в ногу со временем, а также предоставляет большие суммы

Условия и требования к заемщику

Для того чтобы получить ипотеку в банках, необходимо соответствовать таким требованиям:

Для того чтобы получить ипотеку в банках, необходимо соответствовать таким требованиям:

- Возрастные ограничения;

- Требования к стабильным доходам;

- Может понадобиться регистрация в месте приобретения недвижимости (Сбербанк);

- Наличие стажа работы не менее года, а на текущем месте работы — 6 месяцев.

В зависимости от выбранной программы и льгот, которые она предусматривает, могут устанавливаться дополнительные требования к заёмщикам и созаемщикам.

Условия банков включают процентные ставки, сумму первоначального взноса и срок кредитования, которые отличаются в зависимости от выбранной программы.

Комиссии по зарплатным картам ВТБ и Сбербанка

Тарифы по зарплатным пластиковым картам ВТБ и Сбербанка сведены в общую таблицу:

| Операция | ВТБ | Сбербанк |

| Запрос баланса в своих терминалах и банкоматах | Бесплатно | Бесплатно |

| Запрос баланса и выдача наличных в банках-партнерах | Бесплатно | По соглашению между учреждениями |

| Просмотр баланса в банкоматах и терминалах сторонних банков | 50 рублей/ 0,7 ед. валюты | 15 руб. за запрос |

| Выдача наличных в своих банкоматах | Со своих карт до 100 тыс. руб. в день и 600 тыс. руб. — бесплатно Со сторонних карт в рублях до 100 тыс. руб. в день и 600 тыс. руб. в месяц — без комиссии С карт других банков в валюте 1,5 %, минимум 5 единиц валюты выдачи | До 150 тыс. руб. в сутки — бесплатно До 1,5 млн. руб. в месяц — без комиссии |

| В офисах своего банка | С суммы до 100 тыс. рублей — 1 тыс. рублей Для сумм выдачи больше 100 тыс. рублей и всех иностранных валют — бесплатно | До 150 тыс. рублей в сутки без комиссии До 1,5 млн. руб. в месяц — бесплатно При превышении лимита 0,5 % от суммы |

| Выдача наличных в «чужих» банкоматах | Максимум 100 тыс. руб. в день и 600 тыс. руб. в месяц без комиссии | До 150 тыс. руб. в сутки и 1,5 млн. в месяц — 1% от суммы, минимум 100 рублей |

| В офисах «чужих» банков | Максимум 100 тыс. руб. в день и 600 тыс. руб. в месяц 1 % от суммы, минимум 100 рублей | До 150 тыс. руб. в сутки и 1,5 млн. в месяц — 1% от суммы, минимум 150 рублей |

Не всегда зависит от клиента, где работодатель оформит ему зарплатную карту. Но по российскому законодательству каждый работник вправе написать заявление в своей бухгалтерии для перевода зарплаты в то кредитное учреждение, где он хочет обслуживаться.

О смене банка сотрудник информирует работодателя за 15 календарных дней до выдачи очередной заработной платы. За отказ предприятие могут оштрафовать. Работодатель обязан удовлетворить просьбу работника, даже если в коллективном договоре указан определенный зарплатный банк.

Преимущества Сбербанка

Сбербанк, как и свой вышеупомянутый «соперник» также очень благосклонен к своим клиентам, чему свидетельствуют постоянные акционные предложения и большой перечень кредитных программ с выгодными условиями.

Общие условия выдачи кредитов и процентные ставки

Согласно статистическим данным, самым популярным кредитом, который пользуется большим спросом среди граждан, является потребительский займ на любые цели.

- Годовая процентная ставка:

- минимальная отметка – 12,9%;

- максимальная отметка – 19,9%.

- Срок использования кредитных денежных средств:

- от полугода;

- до 5 лет.

- Размер кредита, который может получить каждый гражданин РФ (это, кстати, может быть как ипотека, так и автокредит):

- минимальная сумма – 40 тысяч рублей;

- максимальная сумма (без обеспечения) – 3 миллиона рублей;

- максимальная сумма (при наличии залога или поручителя) – 5 миллионов рублей.

При наличии залога или поручителя, можно получить не только гораздо больше денег в долг, но и уменьшить процентную ставку до 13,9% в год.

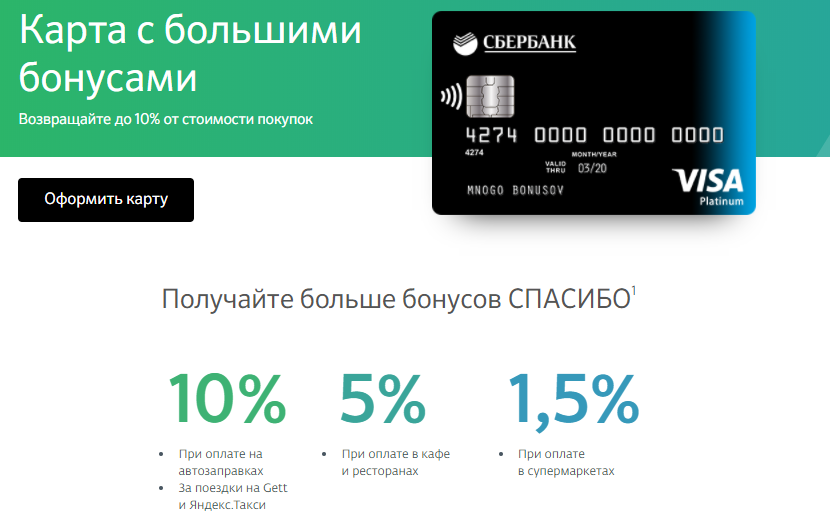

Бонусные программы

Сбербанк относительно недавно представил вниманию россиян «Карту с большими бонусами», использование которой при определенных покупках возвращает на бонусный счет клиента определенную часть денег от суммы покупки.

- 10% от размера чека (при оплате товаров на автозаправках или при оплате услуг через Яндекс.Такси).

- 5% от суммы платежа (во время расчета в заведениях быстрого питания, ресторанах и разнообразных кафе).

- 1,5% от суммы совершенных покупок в гипермаркетах, супермаркетах и продовольственных магазинах, в которых есть терминал.

Мобильный банкинг

Сбербанк стал одним из первых финансовых учреждений, который разработал приложение для дистанционного управления банковскими и карточными счетами, специально для мобильных телефонов.

Такого рода приложение, позволяет гражданину не выходя из дома осуществлять ряд следующих действий.

- Осуществлять перевод денег как на карты, так и по произвольным реквизитам.

- Открывать, повышать и закрывать кредитный лимит по своим пластикам.

- Оплачивать коммунальные счета.

- Пополнять счета мобильного телефона.

- Подавать заявку на получение кредита и иных продуктов банка.

В рамках использования приложения, можно обратиться к онлайн-консультанту, который в дистанционном режиме ответит на все вопросы пользователя-клиента.

Привилегии для держателей зарплатных карт

Сбербанк России, в принципе, очень лояльно относится ко всем своим клиентам, но, как бы там ни было, к гражданам, которые получают зарплату или пенсию на счет данной финансовой структуры – отношение особое.

- При желании оформить заявку на получение займа на сайте банка, от заемщика будет потребовано быть зарегистрированным в системе интернет-банкинга, что подразумевает под собой требование к наличию зарплатной или пенсионной карты от Сбербанка;

- Среди требований к стажу работы заемщика, есть следующее: не менее 6 месяцев на текущем месте работы, и не менее 1 года общего стажа. Если ссуду хочет взять зарплатный клиент финансовой структуры, на него данное требование не распространяется.

Комиссии по зарплатным картам ВТБ и Сбербанка

Тарифы по зарплатным пластиковым картам ВТБ и Сбербанка сведены в общую таблицу:

| Операция | ВТБ | Сбербанк |

| Запрос баланса в своих терминалах и банкоматах | Бесплатно | Бесплатно |

| Запрос баланса и выдача наличных в банках-партнерах | Бесплатно | По соглашению между учреждениями |

| Просмотр баланса в банкоматах и терминалах сторонних банков | 50 рублей/ 0,7 ед. валюты | 15 руб. за запрос |

| Выдача наличных в своих банкоматах | Со своих карт до 100 тыс. руб. в день и 600 тыс. руб. — бесплатно Со сторонних карт в рублях до 100 тыс. руб. в день и 600 тыс. руб. в месяц — без комиссии С карт других банков в валюте 1,5 %, минимум 5 единиц валюты выдачи | До 150 тыс. руб. в сутки — бесплатно До 1,5 млн. руб. в месяц — без комиссии |

| В офисах своего банка | С суммы до 100 тыс. рублей — 1 тыс. рублей Для сумм выдачи больше 100 тыс. рублей и всех иностранных валют — бесплатно | До 150 тыс. рублей в сутки без комиссии До 1,5 млн. руб. в месяц — бесплатно При превышении лимита 0,5 % от суммы |

| Выдача наличных в «чужих» банкоматах | Максимум 100 тыс. руб. в день и 600 тыс. руб. в месяц без комиссии | До 150 тыс. руб. в сутки и 1,5 млн. в месяц — 1% от суммы, минимум 100 рублей |

| В офисах «чужих» банков | Максимум 100 тыс. руб. в день и 600 тыс. руб. в месяц 1 % от суммы, минимум 100 рублей | До 150 тыс. руб. в сутки и 1,5 млн. в месяц — 1% от суммы, минимум 150 рублей |

Не всегда зависит от клиента, где работодатель оформит ему зарплатную карту. Но по российскому законодательству каждый работник вправе написать заявление в своей бухгалтерии для перевода зарплаты в то кредитное учреждение, где он хочет обслуживаться.

О смене банка сотрудник информирует работодателя за 15 календарных дней до выдачи очередной заработной платы. За отказ предприятие могут оштрафовать. Работодатель обязан удовлетворить просьбу работника, даже если в коллективном договоре указан определенный зарплатный банк.

Какой банк выбрать?

Оба предлагают довольно лояльные условия и низкие процентные ставки по ипотеке, а также неограниченный выбор недвижимости для покупки.

Ипотеку в Сбербанке можно порекомендовать людям более зрелого возраста, которые привыкли доверять этому банку и не бояться долгих проверок, лишь бы быть уверенным в надёжности кредитора.

Обратить внимание на программы ВТБ 24 следует молодым людям, которые в силу профессии и ритма жизни находятся в вечной спешке, а также хорошо разбираются в компьютерах для подачи заявки онлайн. Также в этом банке существует возможность взять кредит на меньшую сумму без справки о доходах, что удобно для некоторых

Таким образом, рекомендуем обратить внимание на банк ВТБ 24, который идёт в ногу со временем, а также предоставляет большие суммы.

Краткая информация о банках

Сбербанк ведёт свою деятельность не только на территории России, но и в других странах.

Количество филиалов достигает отметки в 20 тысяч. Наиболее выгодные условия кредитования и обслуживания обуславливают то, что банк занимает первое место среди кредитных организаций страны.

Многие граждане привыкли доверять этому банку, поскольку ещё со времен Советского союза он был и остаётся одним из самых надёжных.

Банк ВТБ 24 был создан с целью обслуживания физических и юридических лиц.

Это коммерческий банк, также имеет дочерний филиал «Почта банк».

Для физических лиц предлагаются выгодные условия для кредитования и открытия депозитов, операций с личными счётами, юридические лица также могут рассчитывать на коммерческие программы.

Банк занимает второе место среди кредиторов, которые выдают ипотеку, а также кредиты на автомобили. Опережает его лишь Сбербанк.

Разновидности зарплатных карт

Есть 4 вида карт. Внешне они выглядят одинаково, но различаются лишь пакетом предоставляемых услуг в зависимости от ежемесячного дохода:

- Пакет «Эконом» предназначен для сотрудников с уровнем ежемесячного дохода до 20 тыс. руб.

- «Оптимум» — от 20 тыс. руб. до 75 тыс. руб. Начисляется 7% на остаток от суммы.

- Пакет «Комфорт» предназначен для работников, чей уровень зарплаты выше 75 тыс. руб. Бонусом идет начисление 7,5% на оставшуюся сумму.

- «Максимум+» представляет собой пакет услуг для сотрудников фирм с доходом от 250 тыс. руб. Для накоплений идет 8% от суммы.

Для всех пакетов доступен бесплатный мониторинг и выбор между валютным и рублевым счетом. Есть возможность указать, какую сумму от зарплаты необходимо направлять на депозит «Накопилка» под 6%.

Стандартная для сотрудников

Для корпоративных сотрудников действуют стандартные виды услуг «Эконом» или «Оптимум» в зависимости от уровня дохода, которые предоставляют следующие возможности:

- бесплатное обслуживание;

- выбор по желанию золотого или платинового банковского продукта;

- бесплатная замена утраченного устройства;

- дополнительный выпуск 3 карт в различной валюте (RUR, USD, EUR);

- 6% годовых по счету «Накопилка» на оставшуюся сумму;

- возможность подключения кобрендовой карты с бонусами от магазинов, авиакомпаний;

- упрощенное получение кредитных займов;

- пониженная процентная ставка по кредиту;

- бесплатное использование интернет-банкинга и мобильного приложения Альфа-Мобайл;

- низкий процент комиссии за обналичивание средств;

- кешбэк 2% за оплаченные картой покупки.

Для руководителя

Для управляющих организациями рекомендуется использовать опционный пакет «Комфорт», который предоставляет много преимуществ, например:

- 6 карт Gold-уровня;

- ведение счета в 5 валютах (RUR, USD, EUR, GBR, CHF) с возможностью выбора при оформлении банковского продукта;

- привилегированное обслуживание;

- кешбэк 2% за оплаченные картой покупки;

- бесплатное мобильное приложение Альфа-Мобайл и СМС-уведомление об операциях;

- страхование всех членов семьи в путешествиях, при занятиях экстремальными видами спорта;

- 6% годовых на сумму остатка с бонусом «Накопилка».

Для топ-менеджера

Для топ-менеджеров фирм рекомендуется использовать пакет услуг «Максимальный+», который дает множество преимуществ:

- платежные средства VIP-уровня;

- привилегии в обслуживании клиентов;

- наличие льготных условий конвертации валюты;

- предоставление возможности безлимитных переводов;

- страхование от несчастных случаев во время путешествий;

- предоставление доступа в залы отдыха на территории аэропортов и вокзалов класса Priority Pass;

- повышенный % на остаточную сумму счета «Накопилка»;

- бесплатное мобильное приложение Альфа-Мобайл и СМС-уведомление об операциях;

- персональный менеджер, телефонная линия;

- кешбэк 2% за оплаченные картой покупки;

- заказ трансфера.

Условия по зарплатному проекту для топ-менеджеров.

Для оформления ипотечного кредита

Кредитные продукты эти банки предпочитают предоставлять своим зарплатным клиентам. При этом заемщики получают более низкие процентные ставки, а их заявки рассматриваются очень быстро. Однако

, при равных практически условиях, будут ниже чем

https://youtube.com/watch?v=6OPubFhL9-E

. Кроме того, минимальная сумма в этом банке — 100 тыс. рублей, тогда как в Сбербанке — от 30 тыс. рублей.

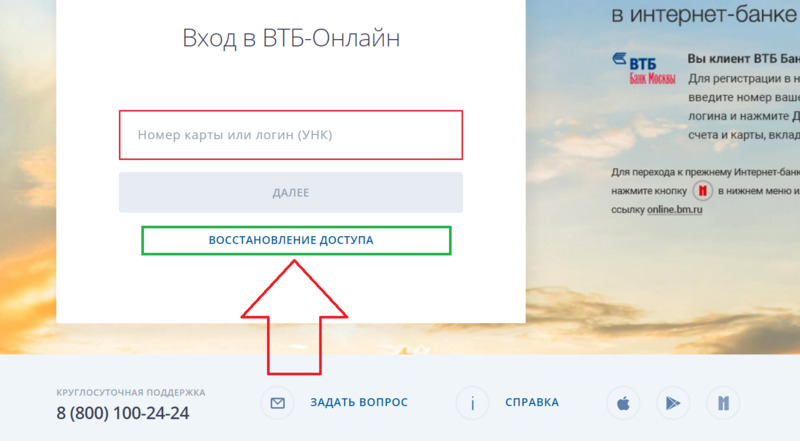

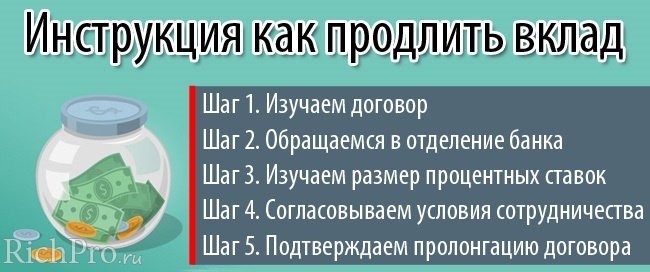

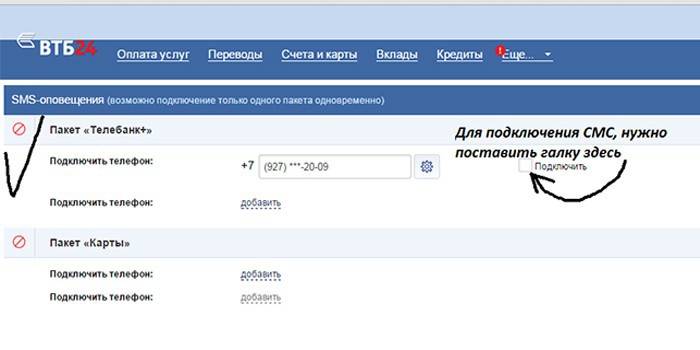

Банки предоставляют своим клиентам доступ к личным кабинетам: у ВТБ 24 это «Телебанк», а у Сбербанка — «Сбербанк Онлайн». Здесь можно контролировать собственные счета (пополнять, перечислять, оплачивать). Через личный кабинет также можно открыть новый вклад.

Не забывайте о том, что при наличии положительных отзывов всегда имеются и отрицательные. Далеко не каждый клиент делится с другими пользователями собственным опытом сотрудничества с тем или иным банком.

Сбербанк также считается очень надежной организацией для вложений. В обязательном порядке здесь осуществляется страхование денежных средств. Льготникам предоставляют особые условия. В Сбербанке предлагается большой выбор валюты вклада. Если клиент хочет открыть его на сравнительно небольшой срок, ему придется согласиться на значительное уменьшение процентной ставки.

В смысле надежности сравнивать эти банки невозможно. И Сбербанк и ВТБ одинаково гарантируют безопасность. Процентные ставки у второго лучше вне зависимости от сроков соглашения.

Сбербанк отличается малым первоначальным взносом при ипотечном кредитовании – клиент должен внести всего 10 % суммы. Срок такого соглашения составляет до 30 лет. Меньшая из всех возможных ставок при приобретении жилья в новостройках равна 10,9%, в случае с покупкой вторичного жилья такое значение составляет 10,76 %.

Здесь клиенты могут заключать сделки с использованием материнского капитала при увеличении минимальных процентных ставок до 12,5 %. Ограничения по денежной сумме составляют 15 миллионов. Гражданам, которые ранее не заключали соглашений с этой банковской организацией, денежные средства выдают на менее выгодном условии.

Чем отличается Сбербанк от ВТБ 24?

Возможности за рубежом

Внешторгбанк также отличается разветвленной сетью филиалов и многочисленными предложениями для клиентов. Как и Сбербанк, ВТБ также является ведущим, крупным банком России. Обе этих компаний предлагают для населения участие в масштабном зарплатном проекте. Чем отличаются эти программы, для многих работодателей, а также клиентов встает вопрос, зарплатная карта ВТБ или Сбербанк, что лучше и быстрее, выгоднее оформить?

Стоит отметить и общие существующие привилегии для держателей зарплатных карточек, которые практически идентичны у обеих банковских структур. Это льготные условия кредитования и оформления ипотечных займов. Например, ВТБ и Сбербанк предоставляют для своих клиентов-зарплатников возможность кредитования для приобретения недвижимости с первоначальным взносом всего 15,00% общей стоимости жилья (при привлечении созаемщиков). Срок кредитования увеличен до 20 лет.

терминалы иных банковских структур: от 150

Преимущества зарплатных проектов

Мой выбор!

Виды дебетовых карт Сбербанка

- Карта мгновенной выдачи (неименная) позволяет клиенту пользоваться основным пакетом услуг Сбербанка сразу же после получения. Оформить такую карту может любой гражданин России, которому исполнилось 14 лет.

- Стандарт (Visa, MasterCard) — основной плюс такого пластика заключается в том, что с ним вы можете обналичивать деньги за рубежом на тех же условиях, что и в России. В большинстве случаев эти карты оформляют участники зарплатного проекта.

- Электронная — обладает стандартным функционалом и требует всего лишь 300 рублей в год на обслуживание. К этой карте можно подключать дополнительный счет, который (наряду с основным) подходит для проведения финансовых операций заграницей.

- Премиум — эти карты предназначены для клиентов, распоряжающихся крупными денежными суммами, ведь если в годовом остатке на таком пластике числятся свыше 2,5 млн рублей, его обслуживают бесплатно. Владельцы таких карт могут осуществлять бесконтактные платежи, пользоваться VIP-залами ожидания в аэропортах, бронировать гостиничные номера или авиабилеты с помощью персонального ассистента.

- Золотая — обслуживание такой карты обойдется вам в 3000 рублей ежегодно. Она подходит тем, кто хочет подчеркнуть свой статус и надежнее защитить крупные сбережения. Акции от платежных систем Visa и MasterCard здесь также поддерживаются.

- Платиновая — самый высокий класс карт в Сбербанке. Владельцы такой карты получают бесплатную юридическую и медицинскую поддержку, действующую по всему миру. Хотя ежегодный сервис продукта и обходится относительно дешево — всего лишь 10 000 рублей.

- Неименная — ее обслуживание стоит 150 рублей в год. За месяц через нее можно обналичить не более 600 тысяч руб., а за день — не больше 100 тысяч. Заграницей воспользоваться такой картой у вас не получится.

- Стандартная MasterCard – этой картой можно пользоваться за рубежом, но и стоит она 750 рублей в год. Ежемесячный лимит составляет 1 млн рублей, а получить пластик могут только совершеннолетние.

- Золотая Visa и MasterCard – привилегированные карты, сервис которых обходится клиентам в 3000 руб. ежегодно. Позволяют владельцу пользоваться скидками, рассчитываясь за услуги компаний-партнеров ВТБ, а также обналичивать до 600 000 рублей в день. Месячный предел расходов по карте — 3 млн рублей.

Как продвигается погашение ипотеки

Прошел год. Что мы имеем. При первоначальном взносе 800 тысяч рублей, заём ипотечных денежных средств у банка составил 600 000 рублей. Ежемесячный платеж первый год составляет 8 967,87 рубля, следующие 6 лет и 2 месяца 9 747,44 рубля.

Если я буду платить по графику равными частями в определенное число месяца, моя переплата составит 211 979,82 рубля. На сегодняшний месяц октябрь 2020 года мой долг по ипотеке составляет 200 167,02 рубля, который я планирую закрыть в течение 6-9 месяцев.

Как я платила

С момента оформления ипотеки прошел год. Как я платила? Основной платеж в указанный при подписании договора день без просрочек. Делала досрочные погашения. Я долго не могла понять одну вещь: как правильно делать досрочные погашения. Сначала я думала, что нужно накопить нужную сумму, например 100 000 тысяч рублей за полгода, и на следующий день ее положить на счет. Это большое заблуждение.

Каждый ваш день – это пользование деньгами, которые вы взяли в долг у банка. В моем случае каждый день это примерно 300 рублей. В вашем случае может быть и больше. Исходя из этого, чем быстрее вы сделаете досрочное погашение, тем быстрее сгорят дни, а вместе с ними и плата за пользование кредитом.

Краткая информация о банках

Количество филиалов достигает отметки в 20 тысяч. Наиболее выгодные условия кредитования и обслуживания обуславливают то, что банк занимает первое место среди кредитных организаций страны.

Многие граждане привыкли доверять этому банку, поскольку ещё со времен Советского союза он был и остаётся одним из самых надёжных.

Это коммерческий банк, также имеет дочерний филиал «Почта банк».

Для физических лиц предлагаются выгодные условия для кредитования и открытия депозитов, операций с личными счётами, юридические лица также могут рассчитывать на коммерческие программы.

Банк занимает второе место среди кредиторов, которые выдают ипотеку, а также кредиты на автомобили. Опережает его лишь Сбербанк.

Подводим итоги

Некоторые плюшки можно ощутить только пользуясь премиальным пакетом. Для клиентов банки могут предлагать какие-то дополнительные спец. предложения.

Например, на Тинькофф в текущем году уже два раза попадал на индивидуальную акцию: бонус на пополнение брокерского счета в течении 30 дней. Банк (или брокер) — накидывал мне на счет +0,5% от суммы пополнения. Вроде бы немного. Но последний раз акция зашла очень удачно — обогатился дополнительно на несколько тысяч рублей.

По карте Тинькофф блэк за все время пользования (уже несколько лет) одна из самых выгодных категорий повышенного кэшбэка «Супермаркеты» (где дают 5% каши) мне выпадала всего один раз. После того как получил Премиум — банк давал мне «Суперы» уже три раза. Может конечно это и совпадение.

Категории повышенного кэшбэк по карте Тинькофф

Что там по нашим баранам в итоге?

Условно выгоду от статуса Премиум можно разделить на две составляющие: проходки в бизнес залы + страховка и программы лояльности для клиентов (в первую очередь конечно же кэшбэк по картам).

Дешевле всего получить Премиум в ВТБ и Сбере — всего за 1,5 млн. Правда взамен никакой дополнительной материальной выгоды при пользовании «родными» картами клиент не получит — оба банка сильно «хромают» в плане программы кэшбэк (1,5 и 0,5%). Сюда же можно включить и Тинькофф банк — со стандартной ставкой в 1%.

Если рассматривать карты в разрезе путешествий, то полезность будет зависеть от количества членов семьи. Если банк дает тебе 2 проходки на месяц, а вас летит 3-4-5 и больше человек, то что-то тут не сходится.

Лично для моей семьи (4 человека) отлично подходит Открытие, где дают 12 проходок на год. Можно потратить хоть все за один раз. Также неплохо зашел бы Сбер с его «6 в квартал». Ну и Тинькофф с его четырьмя проходками в месяц вполне себе. А вот у ВТБ — самые худшие условия (опять же исходя их моих параметров).

Для наглядности сделал небольшую таблицу-сравнение по основным условиям Премиум обслуживания, где лучшие-худшие условия выделил зеленым-красным цветом.

Премиум в банках

В планах ознакомиться с условиями премиального обслуживания в других банках. На очереди — Премиум от Альфа-банка.