Как открыть в втб банке вклад «накопительный»?

Содержание:

- Управление счетом-копилкой

- Инструмент “Копилка”

- Порядок открытия накопительного счета

- Вклад Копилка

- Особенности

- Как перевести пенсию из НПФ ВТБ обратно в ПФР?

- Накопительный счет ВТБ «Копилка» — условия и ставки в 2022 году

- Как работает система сберегательного счёта?

- Совок

- Программы негосударственного пенсионного страхования

- Что выбрать

- Условия накопительного счета ВТБ 24

- Есть ли гарантии от ВТБ по накопительным вкладам

- Как работает калькулятор накопительного счета для ВТБ

- Какие имеет преимущества?

Управление счетом-копилкой

Совершать операции с накопительным счетом вы можете с помощью:

- интернет-банкинга;

- мобильного приложения;

- СМС-команд (при наличии данной услуги);

- сотрудников любого из офисов банка.

Указанные способы можно использовать для проведения приходных и расходных операций по продукту. Что касается иных действий, то на них существуют некоторые ограничения. К примеру, СМС-запросы нельзя использовать для открытия счета-копилки. В офисе банка невозможно подключить опцию автоматического пополнения счета.

Многих клиентов интересует, как закрыть накопительный счет в «ВТБ 24-Онлайн». К сожалению, такой возможности интернет-банкинг, как и любой другой способ дистанционного обслуживания клиентов, не предусматривает. Закрыть счет можно только путем личного визита в офис.

Кроме того, существует ряд правил относительно приходных и расходных операций по счету-копилке. Перечислим основные:

- с накопительного счета нельзя совершать переводы в адрес других лиц/организаций;

- для снятия средств и их расходования следует сначала перевести необходимую сумму на основной дебетовый счет;

- при наличии кредитов в банке «ВТБ24» вы можете погашать их средствами с накопительного счета напрямую, без предварительного перевода на дебетовый;

- в случае закрытия карты или расторжения договора на комплексное обслуживание по действующему пакету, накопительный счет будет закрыт автоматически;

- вы можете настроить автоматические переводы на счет-копилку с дебетовой карты или любого другого источника в «ВТБ24».

При автоматическом закрытии счета, все имеющиеся на нем средства будут переведены на основной дебетовый счет. В случае если «копилка» была открыта в иностранной валюте, перевод будет сопровождаться конвертацией накоплений в рубли по действующему курсу банка. Процентов за последний месяц обслуживания в такой ситуации начислено не будет.

Изучив правила пользования накопительными счетами, а также отзывы клиентов «ВТБ24», можно составить собственное мнение относительно доходности этого финансового инструмента. Конечно, на сайте банка есть калькулятор доходности (он находится на странице с описанием продукта). Но с его помощью можно просчитать только идеальный вариант пользования «копилкой», не предполагающий ни расходных операций, ни внезапного изменения банком процентных ставок, ни снижения ваших текущих расходов по Мультикарте.

В целом же, накопительный счет хорош для тех клиентов банка, кто только начинает формирование для себя финансовой подушки. Он позволяет откладывать средства:

- после каждой покупки;

- с каждой приходной операции;

- в любой удобный владельцу момент.

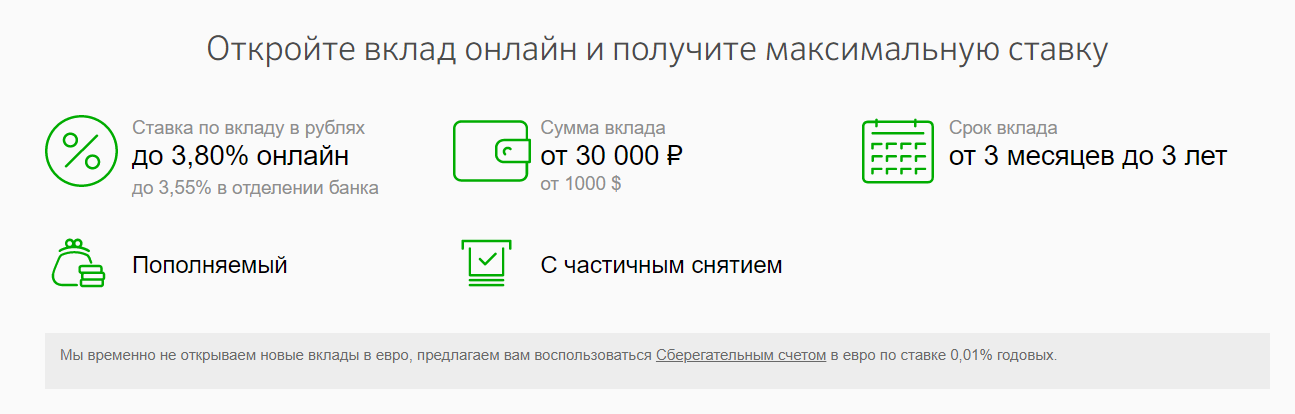

При должной финансовой дисциплине, можно с нуля накопить минимальную сумму для более серьезного срочного депозита. Собрав, к примеру, 30 000 рублей, можно открыть «Пополняемый» вклад в том же банке, обеспечивающий более надежные условия хранения денежных средств и более выгодный процент.

https://youtube.com/watch?v=agaqoMJ6kRE

Инструмент “Копилка”

Официальная страница данного накопительного счёта доступна на сайте ВТБ здесь.

Общие сведения

Что есть “Копилка”? Это особый накопительный инструмент с начислениями на ежедневный остаток.

Фактически он создан для применения с Мультикартой при подключенной опции “Сбережения”. Такая сборка позволяет клиенту получать повышенный доход.

Как добиться повышенной ставки? Всё просто:

- оформляете Мультикарту;

- активируете “Сбережения”;

- открываете рублёвый счёт и пополняете баланс (в любом офисе);

- делаете покупки, оплачивая их своим пластиком;

- получаете доход до 8% годовых.

Таблица 5. Доходность по Копилке.

| Период | Доходность |

| Месяцы 1 – 3 | 8% |

| С 4-го месяца и далее | 5,5 |

Примечание 5. Приведённые данные справедливы для сумм до 300 000 рублей. Если сумма больше 300 тыс., начисляются дополнительная надбавка 0,01%, а также надбавка по “Сбережениям”. Предусмотрена бонусная ставка того же размера для сумм больше 1,5 млн.

Правила использования

В контексте использования Копилки нужно помнить о небольшом списке правил:

- с накопительного счёта нельзя делать переводы в адрес сторонних лиц и учреждений;

- для обналичивания и последующего применения снятых денег необходимо перечислить нужную сумму на дебетовый реквизит;

- любые кредиты, оформленные в ВТБ 24, можно покрывать прямо с баланса Копилки;

- при закрытии самой карты и/или расторжении соглашения по эксплуатации пакета услуг счёт закрывается в автоматическом режиме;

- все переводы на накопительный с дебетовых счетов и карт внутри системы ВТБ можно сделать автоматическими.

Примечание 6. При закрытии Копилки деньги на балансе сразу переводятся на главный дебетовый реквизит. Иностранные денежные знаки при этом конвертируются в рубли по принятому банком курсу. Проценты за последний месячный период не начисляются.

Порядок открытия накопительного счета

Чтобы завести ресурс для накоплений, клиенты банка «ВТБ24» могут воспользоваться одним из двух способов:

- обратиться в любое из отделений банка;

- провести операцию самостоятельно через онлайн-кабинет.

В первом случае необходимо будет взять с собой паспорт – иных документов не потребуется. Заявление на открытие счета вы напишете непосредственно в офисе по форме, предоставленной сотрудником банка. Также необходимо будет сразу пополнить «копилку» на минимальную сумму (1 копейка). При желании можно сразу внести накопления в большем объеме. Удобнее всего будет сделать это через кассу банка – никаких комиссий за операцию взято не будет.

Если у вас есть личный кабинет в системе «ВТБ24-Онлайн», можно обойтись без визита в офис. Для этого:

- зайдите в систему интернет-банкинга;

- в главном меню выберите пункт «Вклады и сбережения»;

- нажмите кнопку «Открыть»;

- прочитайте условия использования накопительных продуктов, которые появятся в новом окне;

- нажмите кнопку «Открыть накопительный счет»;

- дождитесь прихода на ваш телефон сообщения с кодом подтверждения операции;

- введите код в соответствующее поле на сайте;

- нажмите кнопку «Выполнить»;

- в новом окне нажмите «Готово».

Весь процесс занимает примерно пару минут. Сам счет появится в списке ваших продуктов не сразу, а в течение 5-10 минут. После этого вам будут доступны любые операции по нему.

Вклад Копилка

Вклад «Копилка» ВТБ — разновидность счета с гибкими условиями управления накоплениями. Открывается депозит на неограниченную сумму, минимальный лимит отсутствует. При необходимости снять сбережения переведенные проценты банком не пересчитываются. Счет открывается клиентом финансового учреждения на неограниченный срок. Расторжение договора доступно в любое время без комиссионных выплат.

Преимущества вклада следующие:

- доступ к накоплениям через личный кабинет клиента;

- предусмотрено подключение опции автопополнения;

- проценты начисляются на остаток средств ежедневно;

- при снятии части денег проценты не пересчитываются;

- пополнять счет можно в любое время, суммы не ограничены;

- программа бессрочная;

- сбережения застрахованы государством (максимальный размер возмещения — 1,4 млн руб.);

- доступно хранение средств в рублях либо $ США;

- за открытие и ведение счета финансовой организацией комиссия не снимается;

- доступно погашение кредитов с помощью средств со вклада;

- возможность получения увеличенного дохода при соблюдении условий банка.

Счет доступен

физические лица, являющиеся клиентами банка, в формате онлайн либо в офисе. Счет доступен и новым клиентам, однако потребуется предоставить в офисе паспорт либо иное удостоверение, удостоверяющее личность. Необходимо учитывать, что «Копилка» не оформляется на третье лицо.

Процентная ставка на протяжении срока вклада меняется

Годовая ставка может достигать 5,5%. Проценты начисляются ежедневно на остаток и с учетом финансового оборота на счете. Подсчет прибыли осуществляется с даты после первого взноса на депозит «Копилка». Проценты выплачиваются в конце месяца. С учетом капитализации начисляемый процент может меняться.

В месяц, когда производится закрытие вклада, доход не будет начислен. Исключение составляют случаи, когда закрывается депозит в последний календарный день месяца.

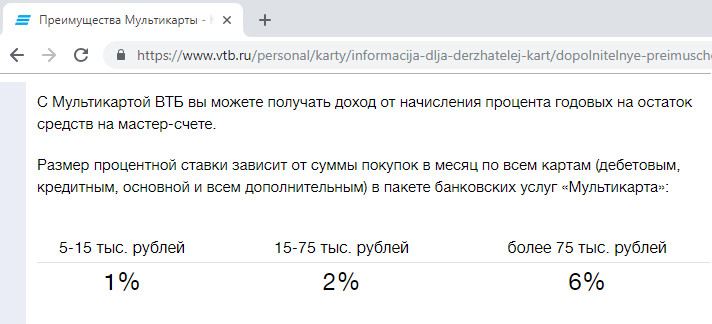

Процентную ставку можно увеличить

Для получения более высокого дохода клиенту предлагается оформление Мультикарты и подключение опции «Сбережения». Банк по условиям соглашения повысит стандартную ставку на 0,5/1/1,5 п.п. Для этого потребуется совершение ежедневных расчетов в магазинах с помощью мультикарты безналичным способом.

Надбавка по проценту начисляется при выполнении покупок с помощью мультикарты в размере от 5 тыс. руб. ежемесячно. При тратах по карте «Привилегия» от 10000 руб. ежемесячно надбавка в размере 1% переводится клиенту в конце календарного месяца.

Подключение и корректировка опции по Мультикарте доступны в личном кабинете клиента. Обновления принимаются с начала последующего календарного месяца. Специалисты рекомендуют вносить поправки в настройки мультикарты в последних числах месяца.

Согласно условиям договора, за первый месяц после получения клиентом мультикарты банковской организацией будет начислено вознаграждение без учета потраченных сумм.

Повышенные проценты

Повышенная ставка по данному вкладу действует первые 3 месяца после его открытия. Впоследствии ставка будет базовой. Необходимо учитывать, что при открытии последующих счетов данной категории повышенная ставка за первые 3 месяца не вводится, процент будет базовым.

Особенности

Повышенная ставка предлагается вкладчикам с длительной банковской историей. У каждого пользователя индивидуальный порядок начисления, поэтому следует внимательно изучить ставки, чтобы избежать в дальнейшем недопонимания порядка процентных начислений.

Годовой доход рассчитывается так:

- 1 месяц — 4,0%;

- 3 месяца — 5,0%;

- 6 месяцев — 6,0%;

- 12 месяцев — 8,5%.

Услуга хранения денег — бессрочная, банку невыгодно самовольно менять условия размещения. Массовое изменение правил может привести к оттоку вкладчиков и уменьшить резервы. Доходность валютного вклада обусловлена сроком пользования услугой и денежной суммой.

Процедура проводится без комиссионного сбора, обслуживание предоставляется безвозмездно. Диверсификация вложений снижает инвестиционные риски и позволяет увеличивать накопления.

Как перевести пенсию из НПФ ВТБ обратно в ПФР?

Вернуться по патронат государственного пенсионного фонда можно в любое время. В начале мы упоминали, что к накопительной части пенсии применяется свободное распоряжение денежными средствами. Перевод денег может быть досрочным или запланированным. В первом случае заявление подаётся до 31-го декабря, и, начиная со следующего года, деньги будут переведены на счета ПФР, пусть и с потерей инвестиционной прибыли.

При запланированном переводе денег заявление подаётся в любое время, но средства перечисляются спустя 5 лет, следовательно, заявитель сохраняет всю причитающуюся ему прибыль.

Сама процедура выполняется в 3 этапа:

- Подаётся заявление в территориальное подразделение ПФР. Сделать это можно на официальном сайте фонда, при личном обращении в филиал фонда, через портал ГОСУСЛУГ или в МФЦ. Бланк заявления получают по месту обращения.

- После принятия положительного решения о переводе накоплений следует повторное обращение в ПФР для заключения договора и представления оригинала документов: паспорт и СНИЛС.

- Выбирается инвестиционный портфель. На этом этапе принимается решение, какая из аккредитованных компаний будет управлять пенсионными накоплениями для получения инвестиционного дохода.

Обратите внимание, что на сайте НПФ ВТБ можно найти информацию о том, что при переходе в другой фонд клиент должен написать заявление, чтобы уведомить негосударственную организацию о своём решении. Делается это по желанию: если гражданин проигнорирует данное условие, уведомление отправит ПФР

Накопительный счет ВТБ «Копилка» — условия и ставки в 2022 году

Все выше сказанное напрямую относится и к «Копилке». Счет открывается в рублях РФ или долларах США, минимальная сумма первого взноса и конкретный срок вложения сбережений не установлены. Его можно пополнять, допускается также снятие денег без ограничений…

Основные различия счетов в разных банках заключаются в принципах начисления дохода.

Как начисляются проценты у накопительного счета ВТБ «Копилка»

В некоторых банках проценты начисляются на минимальный остаток средств на счете в течение месяца. Но у ВТБ иные правила.

✓ Проценты по счету «Копилка» начисляются не на минимальный остаток за месяц, а на ЕЖЕДНЕВНЫЙ остаток. Но выплачивается доход в конце месяца.

А если точнее, то процентная ставка уплачивается в последний день календарного месяца, исходя из суммы входящего остатка средств на Накопительном счете на начало каждого дня в соответствующем календарном месяце.

Подводный камень

Проценты за месяц, в котором был закрыт счет, не начисляются, если это произошло не в последний календарный день месяца.

Лайфхак: По условиям, проценты за месяц, в котором был закрыт счет, не начисляются. А потому, снимая деньги, оставьте на счету хотя бы 100 рублей. А получив деньги с процентами, можете потом закрыть счет, если он больше не нужен.

«У накопительного счета есть свои особенности, о которых банки громко не заявляют. Если их не учесть, можно не заработать почти ничего», — предостерегает Светлана Криворучко.

Как работает система сберегательного счёта?

Что если у человека нет капитала, который бы он мог передать банку под проценты? Но при этом у него есть стабильный доход, из которого можно брать небольшие части, чтобы создавать «финансовую подушку». Банк предлагает списывать с зарплатной карты ту часть начисляемых средств, которую решит клиент. Средства могут переводиться вкладчиком или по автоматической системе списания. В конце каждого месяца, остаток счета пополняется процентами.

Открыть такой счет банк предлагает не только в рублях, но также в долларах и евро. Ограничений по сумме нет, клиент может увеличивать или уменьшать размер списаний. Обналичивать счет можно без комиссий.

Сберегательный счет в ВТБ — условия и проценты

Основным фактором при выборе вклада является ставка. Рублевый вклад в зависимости от выбранного срока варьируется от 4 до 8,5%. Чем длительнее срок, тем выше процентные начисления. Если вклад открыт в другой валюте, к примеру, в евро, ставка будет фиксированной – 0,01%. Ставка в долларовом вкладе также формируется от его размера и срока, максимальный процент в данном случае – 0,8%.

Существует возможность повысить свой процент. Такую возможность дает Мультикарта с функцией «Сбережение». Первый начисленный процент составит 10%, в последующем такого размера он может достигнуть с первого года, в зависимости от суммы.

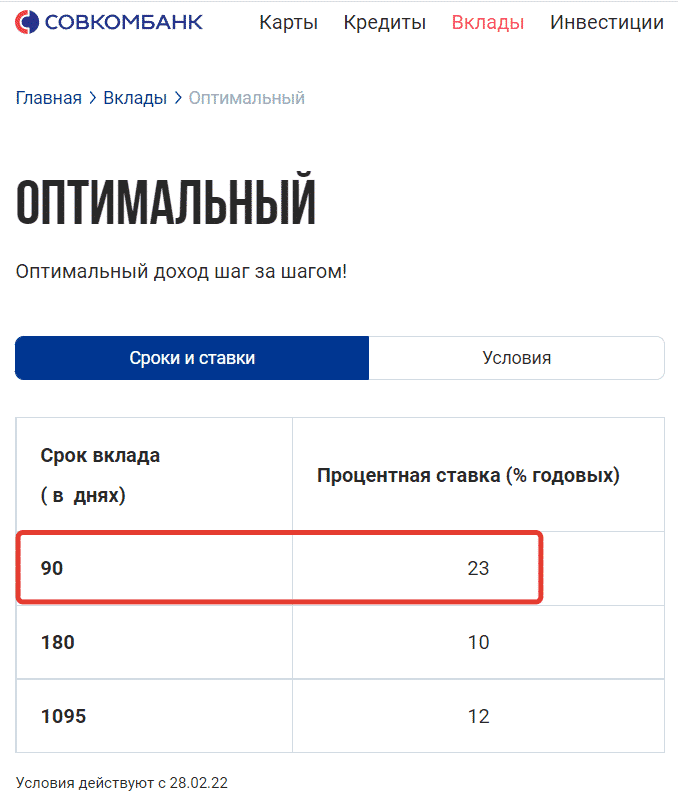

Совок

Первым отличился Совкомбанк. Практически сразу после повышения ставки ЦБ, в тот же день был анонсирован вклад Оптимальный на 90 дней под 23% годовых в рублях. Минимальная сумма для открытия вклада от 50 тысяч рублей.

Также можно на 365 дней открыть вклад под 8% годовых в долларах!!!

В долларах я открывать не стал, а вот рублевый вклад на 3 месяца оформил. До этого у меня часть денег лежало на карте в Совке под 5,5% годовых.

Кстати банк чуть позже понял, что погорячился со ставками. Вышла новость, что после 9 марта ставка по трехмесячному вкладу будет снижена до 21% в рублях и до 6% в долларах. Основная причина — огромный приток наличности, который привлек банк новыми условиями. Клиенты денег буквально за три дня навалили больше, чем за целый год работы. Так что кто хочет, может еще успеть в уходящий поезд.

Совкомбанк находится под санкциями, но в то же время входит в список системно значимых банков. Плюс страховка АСВ на 1,4 млн. действует на вклады. Так что сильных рисков потери средств я не вижу.

Программы негосударственного пенсионного страхования

Каждый, обратившийся в фонд, может выбрать одну из предлагаемых программ обслуживания:

- Сбалансированный инвестиционный портфель. Доходность по программе не имеет какого-либо обозначенного показателя и может отличаться из года в год. Для получения прибыли средства, привлеченные от клиентов, вкладываются в облигации, акции и депозиты надежных компаний и банков.

- Консервативный инвестиционный портфель. Доходность определяется в зависимости от прибыли, получаемой по депозитам, поскольку все средства размещаются на вклады надежных банков.

Среди основных возможностей участия в программах от НПФ ВТБ стоит выделить:

- самостоятельное определение количества взносов, их сумму и периодичность;

- начисление дополнительного дохода на счет путем инвестирования фондом полученных средств;

- получение информации о состоянии личного накопительного счета, движении средств и контроль над всеми операциям.

Схема работы НПФ

Стать клиентом НПФ может любой желающий. Это означает, что ВТБ не ставит каких-либо условий в зависимости от места проживания или работы человека, величины его дохода и социального статуса. Деятельность фонда характеризуется своей прозрачностью, индивидуальным подходом к каждому клиенту и возможностью дистанционного обслуживания через личный кабинет.

Как стать участником программы

Алгоритм, согласно которому можно стать участником программы и клиентом Пенсионного фонда ВТБ, прост. Процесс не занимает много времени и состоит из нескольких этапов:

- Заключение договора. Сделать это можно при личном визите в ближайший офис негосударственного фонда ВТБ или через интернет, воспользовавшись специальным сервисом «НПО-Онлайн». Для этого нужно будет заполнить предложенную анкету, после чего специалист компании-страховщика связывается с заявителем для уточнения определенных данных и последующего обслуживания.

- Выбор подходящей программы обслуживания. Клиент самостоятельно определяет для себя, какой продукт является для него оптимальным.

- Открытие индивидуального счета, на котором будут формироваться накопления и куда будет поступать доход.

Пополнение индивидуального пенсионного счета

После открытия персонального счета можно осуществлять инвестирование в свое будущее. Гражданам предлагается несколько путей внесения денежных средств, причем задействовать можно любые из них без каких-либо ограничений:

- через собственного работодателя (бухгалтерию предприятия или организации);

- прибегнув к «ВТБ-Онлайн» – системе удаленного банковского обслуживания;

- участники программы «Коллекция» могут пополнять счет бонусами;

- с пластиковой карточки или наличными деньгами через банкоматы банка ВТБ;

- через интернет, используя сервис «НПО-Онлайн».

- Венгерский гуляш — как приготовить классическое блюдо в домашних условиях по пошаговым рецептам с фото

- Как подобрать цвет помады

- Минимальная пенсия в Московской области — сумма выплаты по старости, инвалидности, потери кормильца

Что выбрать

Выбор той или иной опции для накопления напрямую зависит от дохода лица, совершающего инвестицию, и его конечной цели. Например, накопительный счет удобно открывать, когда у вкладчика есть доход, который позволяет регулярно откладывать некоторую сумму, и при этом деньги с него расходуются регулярно. Например, человек откладывает остаток с зарплаты, и по мере его накопления совершает покупки, которые ему было бы трудно сделать мгновенно, не накапливая средства.

Опция «Выгодный» отличается тем, что для начала ее использования нужно уже иметь на руках довольно крупную сумму. Она позволяет сохранить доход и приумножить его, иногда довольно значительно, при условии вложения достаточно большой суммы. Такая опция выгодна для вложения на длительный период – например, на 5 лет. Часто ей пользуются, сохраняя деньги с продажи недвижимости, чтобы к концу периода договора вновь воспользоваться деньгами для улучшения жилищных условий или покупки нового жилья.

Выбирайте схему накопления денег исходя из своих будущих планов и текущего состояния финансов. Удобно заводить сразу несколько видов вложений — например, отложить крупную сумму под высокий процент без возможности пополнения, и одновременно держать счет с суммой меньшего размера для регулярных расходов.

Условия накопительного счета ВТБ 24

Кроме плюсов накопительного счета ВТБ, условия здесь также достаточно выгодны и представляют пользователям прибыль, равную ставкам по вкладам. Об условиях накопительного счета ВТБ отзывы потребителей только положительные.

Условия:

- Нет требований к сумме взноса;

- Неограниченный срок хранения;

- Операции с различными валютами;

- Подключение автопополнения;

- Действует программа страхования сбережений.

Открывать накопительные ресурсы могут только действующие пользователи пакетов «Классический», «Привилегия», «Золотой», «Платиновый», а также обладатели мультикарты. Им начисляется повышенная ставка, которая растет от расходов и зависит от срока применения.

Есть ли гарантии от ВТБ по накопительным вкладам

По закону банки обязаны страховать накопительные вклады и счета в пределах суммы 1 400 000 рублей. ВТБ работает с Агентством по страхованию вкладов, он участвует в государственной программе, гарантирующей клиентам возврат «несгораемой» суммы.

Это значит, что в случае отзыва лицензии у банка или при других форс-мажорных обстоятельствах, его вкладчики получат сумму своих накоплений. При этом, если она будет менее 1 400 000 рублей, то вернут все деньги. При хранении в банке большего количества средств вернут 1 400 000 рублей, а остаток получить будет нельзя.

Например, у клиента на счетах было 482 900 рублей, у банка начались проблемы, он отказался выполнять свои обязательство. Средства на депозите были застрахованы полностью, вкладчик получит 482 900 рублей. Если же на счетах накопилось 1 820 000 рублей, то вернут только 1 400 000, а 420 000 рублей получить будет нельзя.

Внимание! Расчет страховки производится по сумме средств на всех вкладах и счетах в одном банке, а не по каждому в отдельности

Как работает калькулятор накопительного счета для ВТБ

На сайте и в приложении ВТБ для физических лиц можно удаленно открыть счет, а для того, чтобы примерно рассчитать его доходность, воспользуемся любым калькулятором накопительного счета. Что может показать этот сервис:

-

доходность выбранного продукта ВТБ;

-

эффективную процентную ставку;

-

стоит ли пользоваться опцией «Сбережения» или «Привилегия», выполнять условия по мультикарте;

-

какая сумма вклада принесет большую доходность;

-

какой вид вклада выбрать: с капитализацией или без.

Чтобы получить предварительные данные, нужно:

-

выбрать сумму и срок вклада;

-

определиться с тарифом (варианты можно посмотреть на сайте банка);

-

внести в поля калькулятора выбранные параметры;

-

нажать на кнопку «Рассчитать».

Так можно получить предварительный результат по вкладу. Окончательный будет зависеть от конечных условий банка, описанных в договоре, а также от действий клиента. Пополнение на разные суммы, частичное снятие, расторжение договора до срока, перевод суммы процентов на дебетовый счет — от всего этого меняется ставка и условия вклада.

Также в ВТБ есть особые условия для держателей дебетовой карты с тарифом «Мультикарта», у которых подключена опция «Сбережения». Ее активное использование дает возможность получить большую ставку на первые месяцы, а также лучшие условия на весь срок вклада. Если заемщик собирается оформить такую карту, при расчетах ему нужно учитывать повышенную ставку при соблюдении условий.

Еще одна опция — «Привилегия». У ее пользователей есть возможность открытия вкладов «Большие возможности», «Надежная основа» и счета «Копилка». Условия по ним в 2022 году кажутся невыгодными, но за счет опции «Привилегия» увеличивается ставка или появляется возможность открыть архивные продукты онлайн.

В приложении банка при активном использовании карты и без подключенной опции, можно найти индивидуальные предложения дебетовых счетов, в том числе «Надежная основа», «Вклад в будущее», «История успеха» — клиенты могут претендовать на индивидуальные ставки по ним.

Какие имеет преимущества?

Если сравнивать со стандартными банковскими вкладами, накопительный счёт предстаёт более гибким инструментом создания сбережений. Это его главный общий плюс.

Для ВТБ-продукта также характерны следующие положительные моменты:

- нелимитированный период активности;

- пополнение баланса, доступное в любой момент и без каких-либо ограничений в плане вносимой суммы;

- отсутствие необходимости отслеживать минимальный остаток, т.к. требований по нему просто нет;

- ноль лимитов в связи с расходными операциями;

- автоматически проводимая каждый месяц капитализация процентов;

- сохранение процентных накоплений – даже при обналичивании всех имеющихся средств.

Примечание 1. Т.к. кредитно-финансовая организация не предъявляет требований по части остатка на балансе, клиент имеет возможность обнулить его при необходимости. Если говорить точнее, достаточно оставить на счёте одну копейку – это и есть формальный лимит, установленный ВТБ 24.

Важно! Накопительный счёт даже при достижении минимального баланса не закрывается. Накопления в любой удобный для клиента момент можно возобновить.

Поскольку нет особенных требований по объёмам используемых средств – касаемо остатка в том числе, начинать формировать свои сбережения можно хоть с двух копеек

Это выгодно отличает описываемый инструмент от вкладов, для использования которых нужно уже иметь значительную сумму

Поскольку нет особенных требований по объёмам используемых средств – касаемо остатка в том числе, начинать формировать свои сбережения можно хоть с двух копеек. Это выгодно отличает описываемый инструмент от вкладов, для использования которых нужно уже иметь значительную сумму.