Втб банк отзывы

Содержание:

- Зачем нужен кредитный рейтинг?

- На что чаще берут кредиты в банке ВТБ?

- Как выглядит показатель кредитного рейтинга?

- Собственные средства

- Как узнать свой кредитный рейтинг?

- ПИФы банки

- Работа с УК

- Виды карт

- Плюсы и минусы ВТБ 24

- Расшифровка аббревиатуры ВТБ

- Рейтинг банков России по активам

- Заключение

- Заключение.

- Выводы и рекомендации

Зачем нужен кредитный рейтинг?

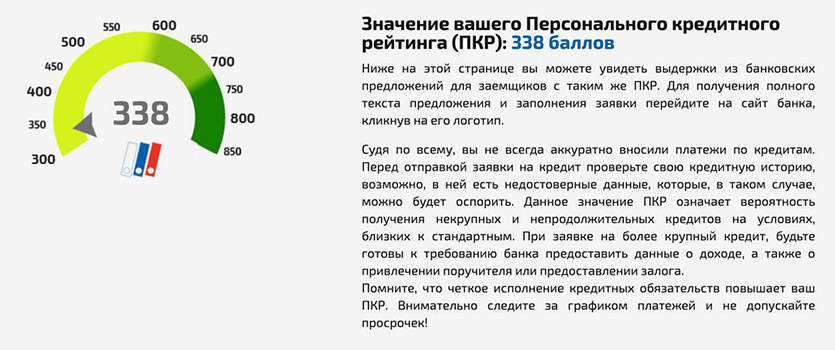

Пример хорошего кредитного рейтинга с сайта Сравни.ру.

При принятии решения о кредитовании клиента, индивидуальный кредитный рейтинг является одним из ключевых факторов для банка.

Для заемщика это отличная возможность посмотреть на себя «глазами банка» и оценить свои возможности в получении ипотеки или другого крупного займа.

Личный кредитный рейтинг важно знать ещё и потому, что так вы увидите запросы мошенников. Кредитный рейтинг отображает все действия, связанные с получением займов

Если кто-то пытался взять займ на вас,

Высокий кредитный рейтинг — это не просто повышенные шансы получить займ на более выгодных условиях. С учетом темпов развития финансовых продуктов в России, этот показатель может стать более весомым в ближайшие два-три года.

Например, в США кредитный рейтинг человека уже учитывается при совершении практически любой финансовой операции — например, при установлении арендной платы за квартиру!

На что чаще берут кредиты в банке ВТБ?

Как сообщает пресс-служба банка, чаще всего займы наличными берут для ремонта в квартире, на покупку дорогостоящей техники, мебели или для приобретения автомобиля.

Доля мужчин в выдачах банка составляет 58%, женщин — 42%. Средний размер займа у мужчин составляет 691 тыс. а у женщин — 645 тыс. рублей.

На что не следует занимать деньги?

Заемные средства стоит брать только на необходимые нужды

Кредиты могут помочь для покупок первостепенной важности, в решении проблем со здоровьем и оплаты образования. Но трат, которые не по карману и станут бременем для семейного бюджета, следует избегать, считает директор Национальной ассоциации профессиональных коллекторских агентств (НАПКА) Борис Воронин

Когда берут заем с целью закрыть какую-то дыру в бюджете, начинаются невозвраты и задержки в выплатах, говорит он.

Как выглядит показатель кредитного рейтинга?

Кредитные бюро используют разные шкалы расчета кредитного рейтинга. Но основным является шкала НБКИ. Это Национальное бюро кредитных историй, одно из крупнейших российских бюро кредитных историй, куда входит ряд ведущих коммерческих банков.

Информация о клиенте берется из базы данных Национального бюро кредитных историй на основании записей кредитной истории. Она позволяет оценить кредитоспособность каждого клиента в диапазоне от 300 до 850 баллов.

Это очень плохой кредитный рейтинг. Данные с НБКИ.

Это очень плохой кредитный рейтинг. Данные с НБКИ.

Есть три основных уровня кредитного рейтинга:

701-850 баллов: отличный показатель. Обладатели такого рейтинга могут рассчитывать на получение кредита на более выгодных условиях, большую сумму займа и бонусы

600-850 баллов: хороший показатель. При нем можно рассчитывать на стандартные условия кредитования в любом банке и низкую вероятность отказа.

300-600 баллов: удовлетворительный или плохой показатель, при котором повышается риск отказа, а также ухудшаются условия выдачи займа.

При расчете рейтинга учитываются все записи кредитной истории с момента ее формирования. Средний кредитный рейтинг по стране в июне этого года составил 632 балла.

С ростом финансовой грамотности и интереса к кредитным продуктам, средний показатель по России растет. Впрочем, даже если ваш собственный далек от нормы или вовсе отсутствует, нестрашно. Его можно поднять. Главное — понимать, как улучшить свой кредитный рейтинг.

Собственные средства

Структуру собственных средств представим в виде таблицы:

| Наименование показателя | 01 Января 2021 г., тыс.руб | 01 Января 2022 г., тыс.руб | ||

|---|---|---|---|---|

| Уставный капитал | 651 033 884 | (45.32%) | 651 033 884 | (41.75%) |

| Добавочный капитал | 479 772 869 | (33.40%) | 447 713 216 | (28.71%) |

| Нераспределенная прибыль прошлых лет (непокрытые убытки прошлых лет) | 216 581 611 | (15.08%) | 184 715 475 | (11.85%) |

| Неиспользованная прибыль (убыток) за отчетный период | 56 103 590 | (3.91%) | 242 569 911 | (15.56%) |

| Резервный фонд | 32 551 694 | (2.27%) | 32 551 694 | (2.09%) |

| Источники собственных средств | 1 436 644 092 | (100.00%) | 1 559 327 100 | (100.00%) |

За год источники собственных средств увеличились на 8.5%. А вот за прошедший месяц (Декабрь 2021 г.) источники собственных средств увеличились на 0.6%. .

Краткая структура капитала на основе формы 123:

| Наименование показателя | 01 Января 2021 г., тыс.руб | 01 Января 2022 г., тыс.руб | ||

|---|---|---|---|---|

| Основной капитал | 1 444 727 254 | (85.97%) | 1 612 235 912 | (89.47%) |

| — в т.ч. уставный капитал | 651 033 884 | (38.74%) | 651 033 884 | (36.13%) |

| Дополнительный капитал | 235 699 506 | (14.03%) | 189 834 980 | (10.53%) |

| — в т.ч. субординированный кредит | 262 989 088 | (15.65%) | 238 992 943 | (13.26%) |

| Капитал (по ф.123) | 1 680 426 760 | (100.00%) | 1 802 070 892 | (100.00%) |

Размер капитала банка, рассчитываемый по формам 123 или 134, на отчетную дату составил 1802.07 млрд.руб.

Другие важные показатели рассмотрим подробнее в течение всего года:

| Наименование показателя | 1Фев | 1Мар | 1Апр | 1Май | 1Июн | 1Июл | 1Авг | 1Сен | 1Окт | 1Ноя | 1Дек | 1Янв |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Норматив достаточности капитала Н1.0 (мин.8%) | 11.1 | 11.2 | 11.8 | 11.4 | 11.4 | 12.0 | 11.7 | 11.7 | 11.6 | 11.9 | 11.3 | 11.0 |

| Норматив достаточности базового капитала Н1.1 (мин.4.5%) | 8.5 | 8.6 | 8.7 | 8.3 | 8.2 | 8.3 | 7.9 | 7.9 | 7.7 | 8.5 | 7.9 | 7.5 |

| Норматив достаточности основного капитала Н1.2 (мин.6%) | 9.6 | 9.6 | 10.2 | 9.8 | 9.7 | 10.2 | 9.8 | 9.8 | 9.6 | 10.5 | 9.9 | 9.8 |

| Капитал (по ф.123 и 134) | 1634.6 | 1638.1 | 1686.4 | 1691.6 | 1719.4 | 1811.7 | 1813.2 | 1831.6 | 1840.7 | 1844.8 | 1822.3 | 1802.1 |

| Источники собственных средств (по ф.101) | 1398.5 | 1440.5 | 1457.3 | 1468.7 | 1498.0 | 1514.7 | 1514.0 | 1533.4 | 1546.0 | 1554.5 | 1550.0 | 1559.3 |

По медианному методу (отброс резких пиков): сумма норматива достаточности капитала Н1 в течение года имеет тенденцию к незначительному росту, однако за последнее полугодие имеет тенденцию к незначительному падению, а сумма капитала в течение года довольно велика и имеет тенденцию к увеличению, однако за последнее полугодие имеет тенденцию практически не меняться.

Как узнать свой кредитный рейтинг?

С помощью сайта НБКИ.

Система анализирует персональную кредитную историю на основе базы данных Национального бюро кредитных историй и выдает показатель от 300 до 850 баллов. Услуга бесплатна.

Образец выписки о кредитной истории. В частности, здесь указываются количество всех займов и негативных.

Образец выписки о кредитной истории. В частности, здесь указываются количество всех займов и негативных.

Расчёт персонального кредитного рейтинга на сайте НБКИ. Его предоставляют бесплатно.

Расчёт персонального кредитного рейтинга на сайте НБКИ. Его предоставляют бесплатно.

Также узнать свой кредитный рейтинг можно и на Сравни.ру. Показатель рассчитывается совместно с ОКБ (Объединенное кредитное бюро) и НБКИ. Там же выдаются персональные рекомендации по тому, как улучшить рейтинг.

База данных Национального бюро кредитных историй РФ: nbki.ru

Кредитный рейтинг на Сравни.ру: Sravni.ru

ПИФы банки

Многие банки сами организовывают паевые инвестиционные фонды. Преимущество инвесторов в этом случае — вы можете производить транзакции через банк без каких-либо комиссий. Но это не значит, что если ваш банк владеет ПИФом, то непременно стоит в него вложиться — есть большой выбор таких фондов и следует изучить все предложения.

Сбербанк

Крупнейший российский банк также работает с инвесторами посредством паевых фондов. При этом список, включающий пифы Сбербанка, достаточно обширный, а управляемые средства вкладываются практически во все отрасли экономики страны. Инвестировать могут даже относительно мелкие инвесторы, так как цена пая стартует от 1,500 рублей. В целом же, в ПАО Сбербанк управление активами осуществляется на протяжении 10 лет, что конечно, делает специалистов банка бесспорными профессионалами, но стоит понимать, что каждый тип инвестиций имеет свою степень риска.

В ВТБ управление активами имеет узкую направленность — каждый ПИФ специализируется на инвестициях в определенной отрасли, что позволяет специалистам осуществлять эффективные инвестиции — к примеру, нефтегазовый ПИФ, электроэнергетика и другие. Минус — стать пайщиком сможет не каждый — минимальная сумма входа от 150 000 руб. Комиссия управляющего при этом — 0,2%.

Газпромбанк

Одна из ТОПовых управляющих компаний страны, под началом которой функционирует 18 ПИФов различных типов. Многие авторитетные организации ставят Газпромбанку наивысшие оценки надежности.

Уралсиб

Работает с 1996 года и имеет несколько фондов в своем управлении. Надо отметить, что это довольно крупный игрок среди ПИФов, так как число пайщиков давно превышает 50 тыс. участников. Среди сфер инвестирования Уралсиб избирает наиболее надежные и доходные, в частности, энергетика, акции, облигации, сырьевые рынки, золото.

Работа с УК

Далее я рассмотрю процесс открытия брокерского счета через личный кабинет ВТБ-онлайн, способы пополнения счета и варианты обращения в техническую поддержку.

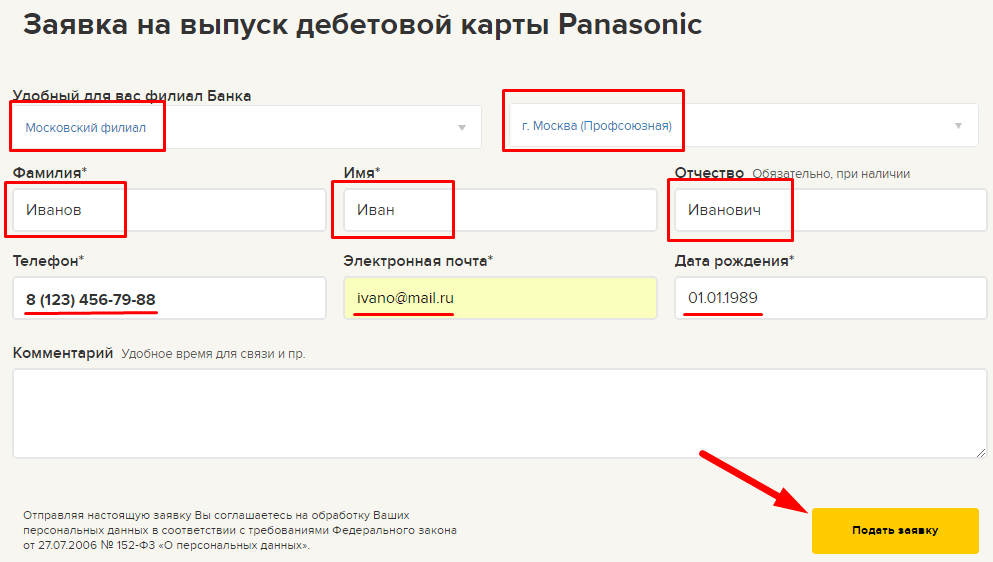

Инструкция по открытию счета

Чтобы открыть брокерский счет (или ИИС) онлайн, нужно быть клиентом банка и иметь личный кабинет ВТБ-онлайн.

Нужно перейти в раздел «Инвестиции», нажать «Открыть брокерский счет».

В открывшемся окне необходимо проверить правильность данных (система автоматически заполнит поля).

Если все верно, нажать кнопку «Все верно». В случае изменений кликнуть на «Данные изменились» и указать новые.

В этой же вкладке можно открыть ИИС (при условии отсутствия открытого счета в другой компании. Если он есть, нужно подтвердить, что вы закроете его в течение месяца).

Важно! Прежде чем начинать инвестиции, необходимо ознакомиться с документацией: регламентом оказания услуг, декларацией о рисках и условиями осуществления депозитарной деятельности.

Через несколько минут после завершения регистрации будет открыт доступ к инвестициям и платформам.

Если вы не клиент банка (нет открытых вкладов, кредитов), нужно посетить ближайший офис управляющей компании по месту регистрации и заключить договор.

Пополнение счета и вывод средств

Для клиентов банка возможно пополнение через онлайн-сервис. В ином случае – через личный кабинет другого банка. В мобильном приложении «Мои инвестиции» пополнить счет можно банковской картой любого эмитента (до 100 000 руб. в мес.).

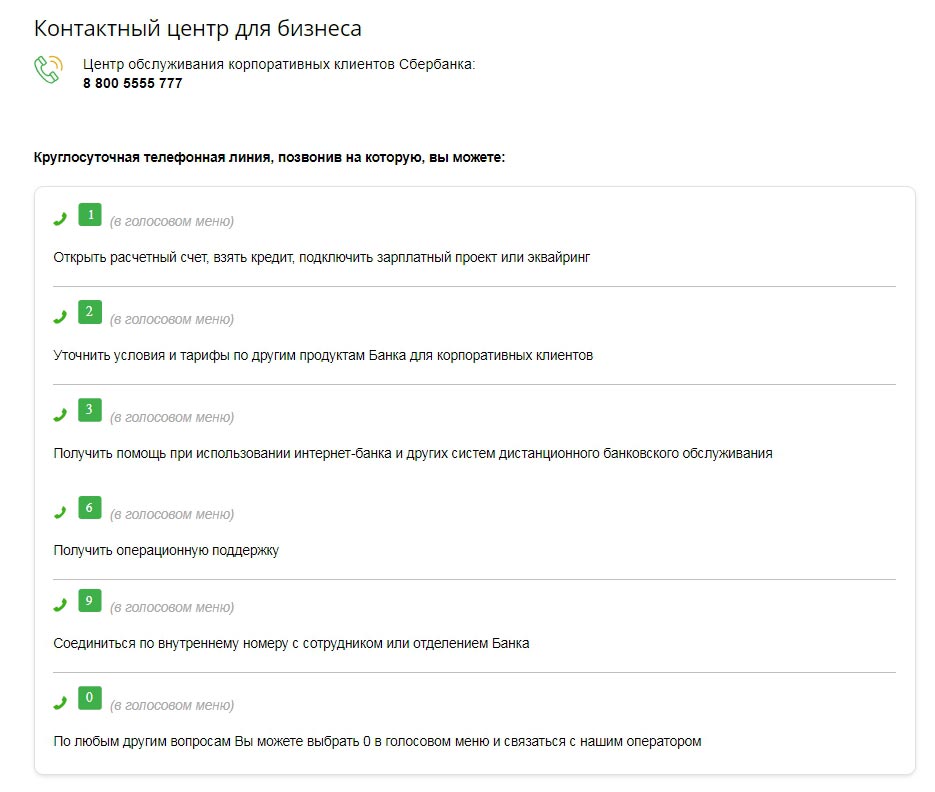

Поддержка

При возникновении вопросов вы можете обратиться в техническую поддержку управляющей компании, позвонив на номер горячей линии: 8800-100-2424, 8800-700-2424, или отправить письмо на электронную почту am@vtbcapital.com.

Консультацию можно получить в офисе у специализированного менеджера (время работы – с 9 до 18 часов). Для пользователей мобильного приложения «Мои инвестиции» предусмотрен чат-бот: в разделе «Еще» нажмите на «Чат-бот».

Виды карт

На сегодня банковская кредитка является выгодной альтернативой иным видам займов. Данный продукт предоставляется большинством финансовых учреждений, каждый из них имеет различные условия, что позволяет клиентам выбрать подходящие именно им.

Кредитная карта банка с определенным лимитом доступна тем физическим лицам, которые обладают постоянной работой и положительной кредитной историей. К получению доступны моментальные, классические и золотые варианты продукта.

Для того чтобы ею было удобнее пользоваться, а также иметь возможность отслеживания баланса и задолженности, банк предлагает подключение дополнительной опции – оповещение через смс. Кредитная пластиковая карточка подойдет для оплаты покупок, совершения платежей в интернете, снятия наличных денег. Условия пользования кредитной картой «ВТБ 24» (отзывы это подтверждают) можно уточнить на сайте банка.

Процесс получения кредитки с лимитом длится не более двух недель. Срок зависит от региона, в котором клиент обратился за ее выдачей. Пополнять счет можно не только в отделениях банка, но и через банкоматы или интернет-банк. Если клиент допускает просрочку платежа, то финансовое учреждение налагает определенный штраф, сумма которого оговорена в договоре. Грейс-период будет рассчитан со дня, когда была совершена первая покупка, оплаченная картой. Каждому клиенту предоставляются на выбор услуги, которые он может подключить по личному желанию, и с учетом которых будет рассчитываться сумма годового обслуживания. Это подтверждают к кредитным картам «ВТБ 24» условия и отзывы.

Плюсы и минусы ВТБ 24

По размеру активов это учреждение занимает 2 позицию после Сбербанка. Сезонный депозит лучше открывать в ВТБ, где годовая ставка составляет 7,7%. При обращении за потребительским кредитом наличный процент находится в диапазоне 12,5-19,9%.

Кредит выдается в размере 100 тысяч рублей, максимальная сумма — 3 млн. руб. на пользование средствами в течение срока от 6 месяцев до 5 лет. Для оформления ссуды требуется посетить отделение банка, а погасить обязательства можно досрочно без комиссии и других издержек.

Главным преимуществом ВТБ 24 является разработка кредитных программ, предоставляющих клиентам выгодные условия. Финансовое предложение «Мой бонус» обеспечивает возврат на специальный счет до 10% стоимости покупок.

Что бы выбрать свой банк, нужно детально изучить условия каждого, отталкиваясь от своих потребностей. Удобнее, когда все финансовые операции проходят в одном банке, для таких клиентов существуют особые условия. Выбирая кредитную карту, рассмотрите сначала вариант, который предлагает ваш банк, скорее всего он будет выгодней. В блоге alex_d подробно рассказывается о кредитных продуктах разных банков, в числе и о кредитной карте ВТБ есть довольно подробная информация.

Клиенты могут отслеживать онлайн поступление и расход денег, пользоваться кредитными программами. Дистанционное обслуживание предусматривает переводы на другие карты, оплату коммунальных услуг. Участникам зарплатного проекта доступно оформление ссуды на сумму до 5 млн. руб. при условии предоставления паспорта резидента РФ и полиса СНИЛС.

При открытии депозитов вкладчикам обеспечивается высокая надежность сохранения денег благодаря позиции банка с государственным участием на финансовом рынке. ВТБ является участником программы страхования. Клиентам обеспечивается выплата 1,4 млн. руб. в случае банкротства. Эта сумма включает проценты.

Условия сотрудничества учреждения позволяют выбрать оптимальный вариант, валюту. К депозитным продуктам можно составить доверенность для третьих лиц, позволяющую управление счетом. Для упрощения процедуры обслуживания вклада клиентам предлагается дебетовая карта.

Минусы сотрудничества с ВТБ включают высокий порог открытия депозита (от 100 тыс. руб.), пересчет годовых процентов по сниженной ставке при досрочном закрытии. Для студентов и пенсионеров, открывших вклад, не действует система надбавок.

Расшифровка аббревиатуры ВТБ

По сумме уставного капитала ВТБ занимает первое место в банковском рейтинге, а по сумме чистых активов находится на втором после Сбербанка. Главная задача ВТБ состоит в обслуживании юридических лиц, коммерческих организаций, прочих финансово-кредитных институтов. Его название расшифровывается как Внешний торговый банк или ВнешТоргБанк.

ВТБ: история создания

ВТБ был создан в 1990 году совместными усилиями Министерства финансов и Госбанка. Первоначальная организационно-правовая форма — акционерное общество. ВТБ изначально создавался с целью проведения операций по международным переводом, а также для интеграции российской экономики в мировую. Для внутренних операций на экономическом рынке страны был создан Сбербанк.

В истории своего развития банк ВТБ прошел следующие основные этапы:

- 1998 год — стал открытым акционерным обществом (ОАО). Главный акционер — Центральный Банк страны, который распоряжался более 98 % акций.

- 2002 год — контрольный пакет акций был отдан Министерству имущества страны.

- 2007 год — акции были публично размещены, их владельцами стали порядка 120 000 граждан. Эта процедура привела к необходимости изменения организационно-правовой формы собственности. ВТБ приобрел статус ПАО (публичного акционерного общества).

- 2013 год — ознаменовался дополнительной эмиссией акций. В результате этой процедуры государство владело порядка 60 % акций ВТБ.

- 2015 год — ВТБ приобрел статус публичного акционерного общества, но его внутренняя и внешняя политика не изменились.

Официально свое название с ВнешТоргБанка на ВТБ финансовая организация изменила в 2006 году.

Государство также принимает активное участие в деятельности организации. Группа ВТБ является системообразующей во всей структуре кредитно-финансовых учреждений РФ.

Банк ВТБ 24

В 2004 году ВТБ проводит ряд мероприятий по выкупу обанкротившихся банков. Одним из них стал Гута-банк, преобразованный в дальнейшем в ВТБ 24.

Расшифровывается аббревиатура ВТБ 24 аналогично ВТБ — Внешний торговый банк. Цифра означает его доступность для клиента в течение 24 часов.

ВТБ 24 ведет работу с физическими лицами и индивидуальными предпринимателями и выполняет следующие операции:

- Открытие вкладов физическим лицам.

- Кредитование населения (кредиты наличными, ипотечное кредитование, автокредиты).

- Открывает расчетные счета индивидуальным предпринимателям и ведет их.

- Осуществляет выпуск пластиковых карт.

- Реализует корпоративные зарплатные программы.

- Принимает активное участие в программах льготного кредитования совместно с государством.

- Дает возможность клиентам пользоваться услугами мобильного банка и интернет-банка.

- Осуществляет реализацию страховых и пенсионных проектов.

- Занимается брокерской деятельностью.

Во многих зарубежных городах ВТБ имеет большое количество дочерних финансово-кредитных организаций:

- Армсбербанк, сегодня – это Банк ВТБ (Армения);

- Евробанк или VTB Bank (Франция);

- Ost-West Handelsbank, сегодня – VTB Bank (Германия), VTB Bank (Франция) и VTB Bank (Германия) являются частями структуры VTB Bank (Австрия);

- Московский народный банк – VTB Capital Plc (Англия);

- Грузинский банк, сегодня – это Банк ВТБ (Грузия);

- Славнефтебанк, или Банк ВТБ (Беларусь);

- АФ-Банк – Банк ВТБ (Азербайджан);

- Bank VTB Africa (Ангола);

- Банк ВТБ (Казахстан).

ВТБ регулярно развивается и ведет международную финансовую деятельность во многих странах-партнерах, тем самым банк представляет интересы Российской Федерации.

Рейтинг банков России по активам

Первые 3 строчки рейтинга по данному критерию занимают опять таки «Сбербанк», «ВТБ» и «Газпромбанк». На пятом месте находится «Альфабанк», на шестом — «Россельхозбанк». Все эти компании мы рассматривали ранее, поэтому не будем повторяться

Уделим внимание претендентам, находящимся на четвертом месте – «Национальный клиринговый центр», а также на седьмом – банк «Открытие»

Национальный клиринговый центр

Этот центр работает с 2006 года и представляет собой небанковскую кредитную организацию. Она работает с ценными бумагами и имеет соглашение с валютным рынком ММВБ. Фирма работает как с физическими, так и с юридическими лицами, предлагая клиринг, управление рисками, web-клиринг, ОТП и др.

Из особенностей стоит выделить отсутствие сети отделений и банкоматов. Все операции осуществляются через головной офис либо при помощи интернет-ресурсов. Международное рейтинговое агентство FitchRatings присвоило клиринговому центру рейтинг «ВВВ», что означает стабильный прогноз. Такую же оценку сделало аналитическое кредитное рейтинговое агентство. Центр работает при государственной поддержке, а помимо работы на отечественном рынке ценных бумаг, осуществляет деятельность за рубежом в форме членства в международных объединениях.

На сайте центра можно найти актуальные тарифы по комиссионному вознаграждению за услуги, предоставляемые физическим и юридическим лицам. В связи с тем, что офис только один, большинство вопросов решается в дистанционном формате, для чего создана развитая служба поддержки. Контакты (телефоны и адреса электронной почты) можно найти на официальном сайте.

Достоинства:

- центр работает с господдержкой, что гарантирует стабильную работу;

- высокие рейтинги международных агентств;

- удобный и информативный сайт, с помощью которого можно дистанционно решить большинство вопросов.

Недостатки:

относительно недолгий период работы.

Банк «Открытие»

Учреждение имеет частную форму собственности и создано путем слияния 10 коммерческих банков. Компания осуществляет деятельность с 1993 года. 99% акций находится в собственности Банка России. Фирма имеет развитую сеть офисов и банкоматов, которая насчитывает более 600 отделений. В состав финансовой группы входят «Росгорстрах», НПФ «Открытие», УК «Открытие», «Открытие Брокер», АО «Балтийский лизинг» и др.

Компания работает как с частными, так и с юридическими лицами, в том числе корпорациями и финансовыми институтами. Частным клиентам доступны кредиты (потребительские и кредитные карты), платежные карты, ипотечные программы, вклады, накопительные счета, платежи, переводы, инвестиции, страхование и пенсионное обеспечение. Есть также фирменное мобильное приложение, с помощью которого можно не только оплатить услуги, но и купить товары через интернет. Периодически проводятся различные акции и скидки для клиентов. По мнению последних, средняя цена обслуживания в банке сопоставима с другими аналогичными фирмами.

Зарплатным клиентам «Открытия» предлагаются кэшбэк до 11%, бесплатные смс-оповещения о поступлении денежных средств на счет, сниженные ставки по кредитам, ипотеке и рефинансированию, а также выгодные условия по вкладу «Открытый» — 6,8%.

Достоинства:

- развитая сеть офисов;

- выгодные условия для клиентов, получающих зарплату на карту банка;

- высокая доля активов;

- большое количество дополнительных услуг – негосударственный пенсионный фонд, страховая и лизинговая организации.

Недостатки:

на сайте трудно найти информацию о режиме работы отделений.

Заключение

Подведу итоги обзора УК «ВТБ Капитал Управление активами». Это надежная инвестиционно-банковская организация. По величине активов занимает второе место, уступая только Сбербанку. Компания предлагает инструменты, подходящие как начинающим инвесторам с суммами от 5000 рублей, так и состоятельным клиентам с капиталом от 15 миллионов.

Ни о каком разводе речь не идет: государственные лицензии, 12-летний опыт работы, награды изданий Global Finance, Euromoney, оценка А++ рейтингового агентства Эксперт РА подтверждают надежность компании.

Негативные оценки говорят о проблеме с обслуживанием клиентов, над чем ВТБ активно работает, собирая обратную связь. Наличие мобильного приложения позволяет наблюдать за вложениями в любом месте.

Если статья была вам полезна, то подписывайтесь на обновления, делитесь с друзьями в соцсетях. Становитесь финансово грамотнее вместе с нами!

Заключение.

Итак, рейтинг надежности банка ВТБ вызывает доверие. В течение долгого времени организация уверенно держит вторую строчку в списке российских банков. Из года в год растущие финансовые показатели говорят о притоке капитала граждан и компаний, а также стабильности ВТБ в банковской сфере. Более того, надежность финансового учреждения подкрепляется государственной долей в уставном капитале. Вместе с тем, выгодные условия и предложения для клиентов создают положительные предпосылки для оформления депозитных вкладов и оформления кредитов. Иначе говоря, банк ВТБ является одним из самых надежных в России.

Выводы и рекомендации

Внимание! У банка присутствуют не проведенные платежи (просрочка по МБК либо картотека): обороты по счетам в размере 49 046 391 тыс.руб. Возможно, что наличие этой суммы объясняется техническими причинами, но возможны и серьезные проблемы

Статистика по негативным факторам: количество индикаторов ненадежности — 4;

количество индикаторов неустойчивости — 4.

Анализ финансовой деятельности и статистические данные за прошедший год кредитной организации Банк ВТБ (публичное акционерное общество) свидетельствуют о наличии негативных тенденций, способных повлиять на финансовую устойчивость банка в перспективе.

Надежности и текущему финансовому состоянию банка можно поставить оценку «неудовлетворительно».

В принятии решения необходимо также учитывать многие другие факторы (например, информация о владельцах, клиентах, слухи и т.п., информация о фальсификации отчетности), выходящие за рамки данного исследования.

Данный отчет сформирован автоматически по уникальной авторской методике, принадлежащей владельцу сайта analizbankov.ru.

Владелец сайта снимает всякую ответственность за принятие решения в связи с приведенным выше анализом.

Постоянная ссылка на этот отчет на дату 01 Января 2022 г.