Как убрать автоплатеж втб?

Содержание:

- Ограничения

- Что будет, если не активировать карту?

- Как оформить кредитную Карту Возможностей ВТБ онлайн?

- Подключение и отключение услуги автоматических платежей

- Кредитная мультикарта. Тарифы и условия

- Об удобности СМС-оповещения от ВТБ банка

- Основные особенности пакета услуг «Базовый» от ВТБ

- Как отключить в ВТБ пакет «Карты Плюс»

- Как установить приложение?

- Особенности проведения процедуры деактивации

- Высшая степень доверия и максимальный комфорт

- Как активировать карту ВТБ через банкомат?

- Пакет Привилегия

- Как подключить услугу к карте ВТБ

- Что дает пакет обслуживания Привилегия

- Выводы

Ограничения

Имеет banking Беларусбанка некоторые ограничения

на минимальные и максимальные суммы в ходе совершения таких операций:

- Оплата услуг (min: 0, 15 бел. руб.; max: 99,90 (при оплате мобильного), 999,90 бел. руб. при проведении операций по лицевому счету).

- Перевод платежей (min: 2,10 бел. руб.; max: 999,90 бел. руб.).

- Перевод средств на счета банковских вкладов (ограничения такие же, как и при переводе платежей).

Есть ограничения и на некоторые проводимые операции

банкинга:

- Нельзя открыть депозитный счет или кредит.

- Могут возникнуть технические трудности с перевыпуском пластиковой карты.

Что будет, если не активировать карту?

В ВТБ Банке не предусмотрена автоматическая активация карты. Поэтому, если клиент сам не совершит активацию одним из возможных способов (по телефону, через ВТБ-Онлайн, в банкомате, в отделении банка), пластик так и останется неактивным. Ни плата за обслуживание, ни какие-либо операции по нему будут невозможны. По истечении срока действия, указанного на его лицевой стороне, клиент ничего не будет должен банку, так как карта не была активирована и, соответственно, не работала.

Если активировать карту, но ни разу ею не воспользоваться, платить за обслуживание каждый месяц или год (зависит от условий кредитного договора) придется.

Как оформить кредитную Карту Возможностей ВТБ онлайн?

Чтобы получить кредитную карту ВТБ Банка в свое пользование, вам необходимо подать соответствующую заявку на сайте банковского учреждения. Для этого нажмите на любую клавишу «Онлайн заявка», «Оформить кредитную карту» или «Заказать», а затем:

- Выберите желаемый кредитный лимит (от 10 000 до 1 000 000 рублей с шагом в 1000 руб.).

- Укажите, получаете ли вы зарплату на другую карту ВТБ (если это так, то это существенно увеличит ваши шансы на одобрение заявки, а также повысит ваш персональный кредитный лимит). Отвечайте честно, иначе ваша заявка может быть автоматически отклонена.

- Зарегистрируйтесь: введите ФИО, дату рождения, мобильный номер телефона и адрес электронной почты. Вы можете ускорить процесс заполнения анкеты, если зарегистрируетесь через свой уже существующий аккаунт Госуслуги.

- На следующем шаге введите паспортные данные, информацию о месте работы, уровне доходов и пр.

После отправки заявки на кредитную карту необходимо подождать какое-то время. Банк заявляет, что клиент может узнать решение в течение 5 минут, не посещая офис, однако будьте готовы, что на рассмотрение понадобиться больше времени.

Одобренную карту можно забрать в ближайшем отделении ВТБ Банка.

Условия кредитной карты ВТБ Карта Возможностей

Рассматривая кредитную Карту Возможностей ВТБ и ее условия в частности, оказывается, что это предложение действительно заслуживает внимания и может претендовать на роль одной из самых выгодных кредиток:

- Кредитный лимит — до 1 000 000 рублей.

- Процентная ставка в год — от 11,6% до 28,9% (от 31,9% до 34,9% по операциям снятия наличных).

- Стоимость обслуживания карты в год — 0 рублей.

- Льготный период — до 110 дней под 0%.

- Кэшбэк — от 1,5% (от оборота ТСП) до 15% от суммы расходов на покупки у партнеров «Мультибонус».

- Минимальный платеж в месяц — 3% от долга.

- Комиссия за вывод наличных — 5,5% от суммы снятия сверх лимита (мин. — 300 руб.).

Карта Возможностей — это кредитная карта с бесплатным снятием и собственных, и кредитных средств (только в банкоматах ВТБ Банка), однако во втором случае установлен лимит до 50 000 рублей в месяц. В случае его превышения с баланса карты будет взиматься 5,5% от суммы. Подобные условия предлагаются держателям кредитной карты Альфа Банк 100 дней без процентов.

Что касается кредитной ставки, то она зависит от многих факторов, в том числе от ваших ежемесячных затрат. ВТБ Банк установил минимум в размере 5000 рублей в месяц. Именно такую сумму нужно тратить каждый месяц, чтобы ваша персональная кредитная ставка вне льготного периода была на 3% меньше стандартной. Сниженный процент по умолчанию будет действовать только в первый месяц обслуживания кредитной карты. Таким образом, со скидкой процентная ставка может варьироваться от 11,6% до 28,9% по безналичным операциям, а при снятии наличных составит 31,9%. Без скидки это 14,6–28,9% годовых и 34,9% годовых соответственно.

Что касается кэшбэка, то эта услуга подключается дополнительно на усмотрение клиента. Она платная, и за подключение этой опции нужно заплатить 590 рублей. Кроме того, внимательно ознакомьтесь со всеми условиями бонусной программы. Например, за операции совершенные за рубежом кэшбэк по кредитной карте не начисляется.

Требования и документы

Чтобы оформить Карту Возможностей ВТБ, вам необходимо просто отправить заявку с желаемым кредитным лимитом и ожидать решения. Однако чтобы вам наверняка ее одобрили, убедитесь, что соответствуете всем требованиям банка:

- Возраст — от 18 лет.

- Доход — от 15 000 рублей в месяц (официальный).

- Документы: гражданский паспорт + справка о доходах.

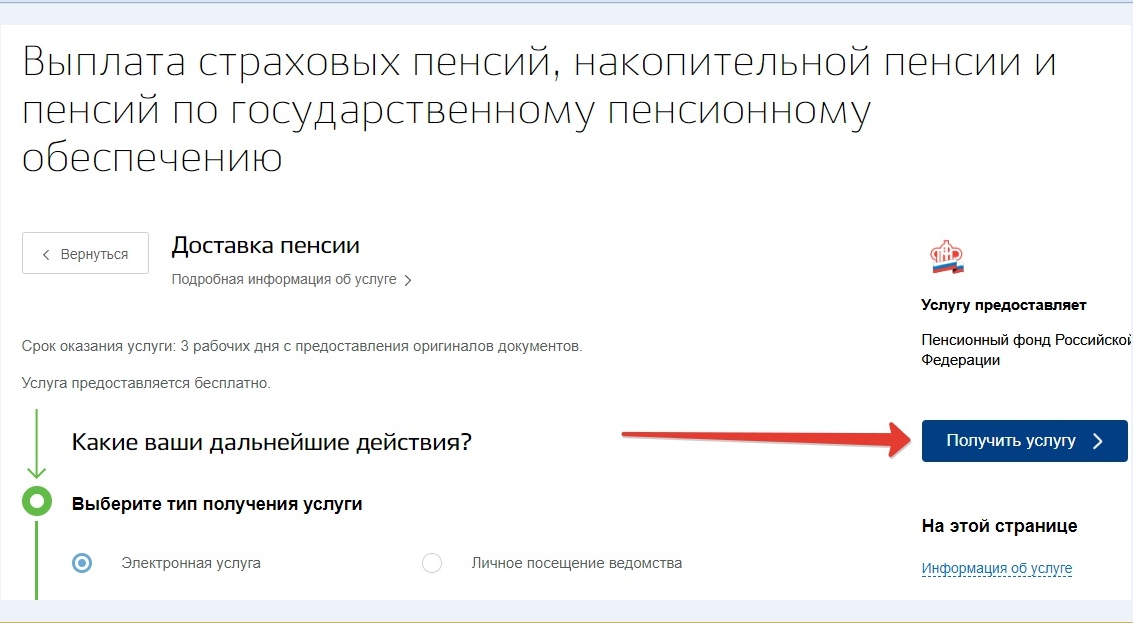

Получить кредитную карту без справки о доходах и трудоустройства могут только неработающие пенсионеры. От них требуется паспорт, пенсионное удостоверение и документ, подтверждающий размер пенсии (например, выписка из ПФР).

Способы получения кредитной карты

Когда ваша заявка на кредитную карту будет одобрена, вы сможете забрать ее в ближайшем отделении ВТБ Банка. После подписания кредитного договора вам будет выдана карта, но для получения доступа к кредитным средствам обязательно активируйте ее. Для начала нужно получить PIN-код (это можно сделать по номеру горячей линии банка, а также в ВТБ Онлайн), а затем провести активацию карты в банкомате ВТБ Банка.

Как закрыть кредитную карту?

Закрытие кредитной карты ВТБ Банка осуществляется по стандартной процедуре:

- Погасите все долги, оплатите комиссии и штрафы.

- Если на балансе карты есть ваши собственные средства, снимите их.

- Подайте заявку на закрытие карты (по телефону горячей линии или в офисе ВТБ).

Если вы все сделали правильно, у вас не осталось непогашенных задолженностей, а банк, в свою очередь, ничего не должен вам, в установленный срок карточный счет будет закрыт.

Подключение и отключение услуги автоматических платежей

Подключить и отключить автоплатеж ВТБ 24 можно следующими способами:

- Посетив банковское отделение;

- Используя возможности банкомата;

- Зайдя в личный кабинет мобильного приложения или сайта «ВТБ-онлайн».

Для подключения услуги достаточно создать автовыплату. Чтобы отключить, нужно удалить ее. О том, как это сделать, расскажем ниже.

Создание автоплатежа

Чтобы создать ежемесячный платеж с помощью банкомата:

- Вставьте карточку в считывающее устройство и введите 4-значных код;

- Перейдите в «Личный кабинет, информация и сервис»;

- Зайдите в «Автоплатежи»;

- Нажмите на надпись, предлагающую их подключение;

- Следуйте инструкциям, появляющимся на экране, чтобы создать и настроить автоматическую выплату.

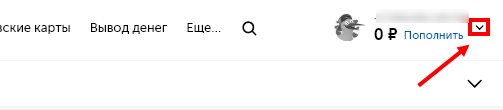

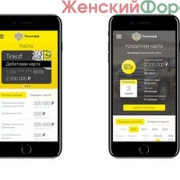

Чтобы подключить через мобильное приложение или «ВТБ-онлайн»:

- Авторизуйтесь в личном кабинете;

- Перейдите в «Мои продукты»;

- Посетите «Шаблоны/Автоплатежи»;

- Нажмите на надпись, которая предлагает создать автовыплату;

- Перед вами откроется форма, которую нужно будет заполнить;

- Нажмите «Продолжить», а после проверки введенных данных – «Выполнить».

Для подключения услуги в отделении ВТБ достаточно рассказать сотруднику банка о вашем желании. Он поможет вам подключить и настроить автовыплату.

Удаление автоплатежей

Чтобы отменить автовыплату, можно воспользоваться теми же способами. Вот как отключить услугу с помощью «ВТБ-онлайн» или приложения в сотовом телефоне:

- Посетите личный кабинет;

- Нажмите на «Шаблоны и автоплатежи»;

- Перейдите в «Календарь автоплатежей»;

- Из списка выберите тот платеж, который утратил для вас актуальность, и нажмите «Удалить следующий платеж»;

- Подтвердите действия, нажав «ОК».

Для отключения опции через банкомат нужно сделать то же самое, что и при подключении. Но нажимать нужно не на «создание», а на «удаление». Отключить можно также в офисе ВТБ 24, написав соответствующее заявление.

Кредитная мультикарта. Тарифы и условия

В рамках пакета услуг «Мультикарта» можно бесплатно выпустить до 5 кредитных карт. Их обслуживание будет бесплатным при выполнении одного из вышеописанных критериев бесплатности.

Ниже мы расскажем про тарифы и условия по кредитке.

Кредитный лимит – от 10 тыс. до 1 млн рублей (его величина рассчитывается банком индивидуально в зависимости от уровня кредитоспособности клиента);

Ставка по кредиту – 26% годовых (ставка постоянная, так что сюрпризов не будет);

Минимальный обязательный платёж – 3% от суммы задолженности плюс сумма начисленных процентов. За просрочку платежа придётся заплатить пени 0,1% в день от суммы невыполненных обязательств;

Льготный (беспроцентный) период – до 101 дня. Действие ЛП показано на рисунке ниже.

Чтобы не платить за купленные в кредит товары и услуги в течение 101 дня, необходимо до 20 числа следующего месяца внести сумму не менее минимального платежа (в месяц совершения покупки оплачивать задолженность не обязательно). До окончания беспроцентного периода необходимо погасить ВСЮ оставшуюся задолженность. ЛП начинает своё действие с первой покупки по карте в счёт кредитного лимита, при условии, что по карточке на момент покупки не было задолженности.

Если минимальный платёж не будет погашен своевременно, то действие льготного периода прекращается. Если вы ограничитесь выплатой лишь минимальных платежей во время ЛП, и не погасите всю задолженность до окончания 101-дневного периода, то на всю сумму задолженности банк начислит 26% годовых.

Беспроцентный период распространяется на операции снятия наличных и переводы, но при этом банк удержит комиссию 5,5% (минимум 300 рублей) от суммы снятия/перевода.

За операции с собственными средствами на кредитке в банкоматах банков группы ВТБ комиссия не берётся. При снятии в других банкоматах – 1% (минимум 300 рублей) от суммы снятия.

За срочный перевыпуск карточки банк удержит 50 рублей.

Кредитная карта – достаточно неплохой вариант для клиента, оформившего пакет услуг «Мультикарта» в ВТБ.

- Во-первых, за неё не надо платить (если, конечно, вы выполняете условия бесплатности по пакету).

- Во-вторых, за траты по ней начисляется вознаграждение в рамках подключенных опций, что очень и очень неплохо.

Иногда проходят акции, например, на момент написания этого обзора банк убрал комиссию за снятие с карты кредитных средств (такая акция продолжается с завидной периодичностью).

Об удобности СМС-оповещения от ВТБ банка

Прежде чем отказываться от услуги, необходимо оценить степень использования карточки банка, если средство платежа используется в расчетах, и банковская СМС-рассылка – основной источник информации о движении денег, то экономия на отказе от уведомлений может обернуться потерей гораздо большей суммы.

Услуга «SMS-оповещение» является основным средством контроля над сбережениями, она информирует клиентов:

- о списаниях и зачислениях на счет;

- при возникновении задолженности по оплате комиссий, процентом и займов;

- о величине денежных средств, доступных для снятия;

- о сроке действия карты и дате готовности новой;

- о действиях, совершенных онлайн в личном кабинете интернет-банка;

- при закрытии или продлении вклада;

- о количестве и способах входа в систему «Мобильного банка».

В комплекс СМС-информирования входит продукт «SMS-банкинг», который позволяет создавать и отправлять платежи, использую телефон и сотовую связь.

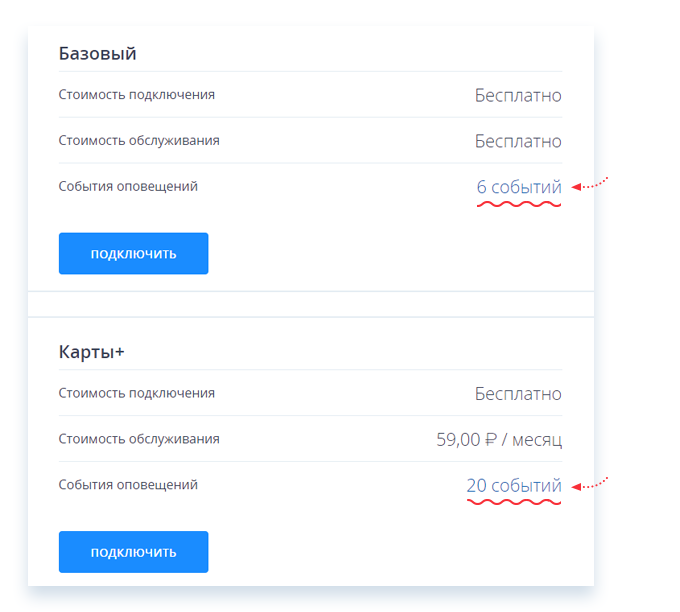

Основные особенности пакета услуг «Базовый» от ВТБ

Базовый пакет услуг ВТБ оформляет в автоматическом режиме всем своим клиентам, которые заказали выпуск пластиковой карты. Кредитная карта, дебетовая, карта-Моментум или Мультикарта – все эти разновидности платежных инструментов подразумевают подключение стандартного пакета банковских услуг по умолчанию.

Конечно, при желании клиент ВТБ может оформить и иной сервис-пакет, с расширенным функционалом и льготами, отличающийся по стоимости подключения, обслуживания и имеющихся условий. . Клиенту нет нужды оплачивать как его подключение, так и дальнейшее обслуживание банком.

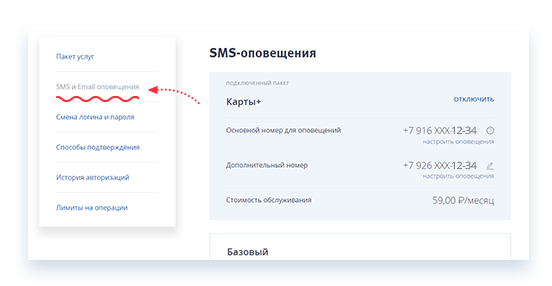

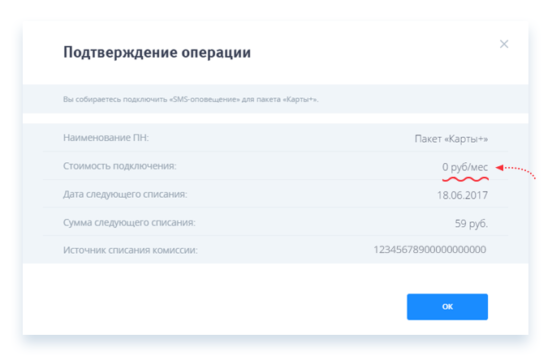

Как отключить в ВТБ пакет «Карты Плюс»

Процедура отключения не сильно отличается от той, что описана выше для подключения. Вопрос о том, как отключить пакет «Карты+» ВТБ предполагает несколько вариантов ответа:

- через систему интернет-банка (схема действий аналогична подключению с той лишь разницей, что нужно отключить все опции онлайн-сервиса уведомлений);

- через приложения «ВТБ Онлайн» (сказанное в предыдущем пункте справедливо и для этого: нужно совершить все перечисленные ранее действия и отключить опцию «Push-уведомления» от ВТБ банка);

- при личном посещении любого из офисов банковского учреждения;

- звонком в контактный центр ВТБ;

- посредством банкомата (потребуется вставить карту, ввести PIN, выбрать нужную опцию в меню и отключить пакет услуг).

Как установить приложение?

Для использования приложения необходимо подключение к пакетам услуг “Карты” и “Карты+”. С ними вы сможете получать уведомления о состоянии баланса своих пластиковых карт, зарегистрированных на один телефонный номер. Подключить пакет услуг можно через банкомат или в отделении банка.

Если вы уже подключены к “Картам” или “Картам+”, можно перейти к установке и активации приложения. Для этого:

- Включите интернет – подключитесь к WiFi или воспользуйтесь передачей мобильных данных;

- Войдите в магазин приложений своего смартфона AppStore или PlayMarket;

- В строке поиска введите “Смарт-SMS”,

- Установите появившееся в поиске приложение,

- Зарегистрируйтесь, следуя подсказкам программы.

Помните, что при регистрации в приложении необходимо указать тот номер, на который зарегистрированы ваши карты.

Особенности проведения процедуры деактивации

Нюансы процесса закрытия карты определяются с учетом категории принадлежности пластика. К примеру, имеются явные различия между процедурой деактивации дебетового и зарплатного продукта.

Дебетовая карта

Процедура деактивации дебетовой карты выполняется несколько проще, чем в случае с кредитной. Данный момент определяется тем фактом, что для первого варианта не предусмотрено кредитного лимита, поэтому нет необходимости в оплате начисленных процентов и ожидании платежного периода. Касательно того, как отказаться от карты ВТБ 24, следует придерживаться конкретной инструкции:

Лично обратиться в отделение банка. С собой нужно иметь паспорт и сам пластик. Заполнить заявление для закрытия счета.

Сотрудник кредитного учреждения обязан предоставить выписку со счета и выдать остатки денежных средств в виде наличных, путем перечисления на счет заявителя или при помощи перевода на банковский депозит, если пользователь не желает получать сумму (обычно это актуально, если ее величина незначительна)

После того как уполномоченным лицом будет проставлена отметка на заявлении о принятии запроса к реализации, важно получить копию документа. В дальнейшем это позволит избежать возникновения долгих разбирательств, если в результате сбоя в системе или по ошибке сотрудника карта так и не будет закрыта, или ее деактивация будет проведена с нарушениями

Далее нужно отдать пластик работнику для ее фактического уничтожения. Карта разрезается по магнитной полосе и чипу, после чего она либо выбрасывается, либо прикладывается к ходатайству.

Сам счет будет закрыт по истечении 45 дней. Столь долгий срок обусловлен задержкой некоторых операций. К примеру, если платеж был совершен за рубежом или в сети при помощи онлайн-сервисов реальное списание средств может происходить по прошествии нескольких дней.

Гражданину после 45 дней нужно вновь явиться в кредитное учреждение для изъятия справки о закрытии счета и отсутствия задолженностей на нем. Рекомендуется хранить ее в течение нескольких лет

Обоснована подобная предосторожность тем, чтобы исключить вероятность возникновения негативных последствий. К примеру, счет карты на самом деле не был закрыт в связи с тем, что был проведен платеж

Как итог – произошло начисление штрафа.

Зарплатная

Закрытие зарплатной карты ВТБ 24 происходит так же, как и в случае с дебетовой. Нет необходимости предоставлять выписку из приказа работодателя об увольнении или иные подтверждения факта расторжения трудовых отношений.

Кредитная

По поводу того, как закрыть карту ВТБ 24, стоит отметить, что сложность процедуры во многом определяется наличием кредитного лимита. Особенно актуально, если пользователь применяет кредитку на практике достаточно активно. Примерный срок деактивации – 20 число каждого месяца, так как именно в этот день возникает необходимость во внесении платежей и погашении задолженности. Но вполне допустимо использование иных дат. Однако при таком выборе требуется оставить некоторую денежную сумму на счете, которая будет использована для оплаты процентов.

Нужно также посетить лично банк с паспортом и пластиком, запросить выписку по состоянию счета. При наличии задолженности внести средства для ее погашения, при этом нужно предусмотреть запас, так как выписка оформляется на текущий день, а непосредственно закрытие реализуется по прошествии полутора месяцев. Опять же, нужно обязательно изъять копию утвержденного заявления. Особенность заключается в том, что нет необходимости в сдаче карты. Помимо прочего, если останется неиспользованная сумма, в заявлении нужно указать реквизиты счета, куда должны поступить средства.

Высшая степень доверия и максимальный комфорт

Оформление пакета «Привилегия» в «ВТБ24» делает доступным массу возможностей, которые рядовым клиентам не доступны. Каждый пользователь «Привилегии» имеет возможность оформить карту Priority Pass, которая открывает клиентам широкий спектр VIP-услуг, которые непременно пригодятся тем, кто часто совершает перелёты. В частности, такая карта даёт клиентам доступ в VIP-залы ожидания аэропорта, более чем в 100 странах мира!

В VIP-зоне отдыха пассажирам доступны максимально комфортные условия, от бесплатных закусок и напитков, заканчивая возможностью проведения деловых переговоров. Клиент может воспользоваться бесплатным доступом 2 раза в месяц, или 1 раз, пригласив с собой попутчика. Для пассажиров, желающих посетить VIP-зону, не пользующихся «Привилегией» «ВТБ24», допуск будет стоить не меньше 30 долларов.

Важно упомянуть, что клиентам «ВТБ 24», пользующимся картой «Привилегия», банк предлагает и ещё одно важное преимущество, которое делает эту карту желанной, а именно «Кредитную линию». Заблаговременно согласованный кредит на определённую сумму доступен всем «Привилегированным» клиентам

Оформить кредит на любые цели можно без согласования и подписания бумаг, просто посетив сайт «ВТБ 24».

Если речь идёт о серьёзном долговременном кредитовании, то и в этом случае у владельцев «Привилегии» будут преимущества

Не важно, хотите вы оформить потребительский кредит наличными, взять ипотеку или автокредит, условия будут максимально лояльными, а так же станут доступны следующие преимущества:

- Минимальный пакет документов для оформления ссуды;

- Дополнительные скидки при автокредитовании;

- Возможность открыть ипотеку на любой объект недвижимости;

- Индивидуальный кредитный специалист, который сможет подготовить и оформить все необходимые бумаги в кратчайшие сроки;

- Согласование суммы происходит исходя из характеристик клиента, что делает условия нацеленными именно на ваш комфорт и делает любой кредит доступным и необременительным.

Как активировать карту ВТБ через банкомат?

Любую карту ВТБ можно активировать через банкомат, даже если это мультикарта. Обычно фирменные банкоматы ВТБ расположены в самих отделениях банка, в торговых центрах, на вокзалах, в аэропортах и других людных местах.

Активация карты ВТБ через банкомат может производиться даже в другом городе, то есть отличном от пункта получения пластика. Комиссия за такую операцию в любом случае не взимается.

Для активации карты ВТБ через банкомат необходимо:

- Вставить пластик в устройство;

- Ввести ПИН-код;

- Совершить любую операцию. Можно проверить баланс. После этого карта будет активна.

Такой способ подходит и для кредитных и для дебетовых карточек. Помните, что другая операция, к примеру, перевод через банкомат сопровождается комиссией, если получатель — держатель пластика другого банка. Поэтому для активации остановитесь на варианте «проверить баланс» — это бесплатно через родной банкомат. Можно вывести его на экран или распечатать чек, разницы нет.

Пакет Привилегия

Условия и стоимость обслуживания пакета Привилегия отличается от тарифов на стандартный сервис от ВТБ. Это связано с тем, что, согласно параметрам программы, все банковские опции предоставляются пользователю в улучшенном виде и на льготных основаниях. Соответственно, и за особую плату.

Основной упор при разработке пакета делается на индивидуальные потребности каждого клиента, чтобы максимально эффективно обслуживать его в любое время суток без перерывов и выходных.

Индивидуальный подход к клиентам

Программа Привилегия подразумевает индивидуальный подбор набора опций для каждого клиента. Для каждого пользователя тарифа назначается персональный сотрудник, сопровождающий проведение любых транзакций, причем круглосуточно. Для удобства у клиента есть доступ к персональному номеру телефона для непрерывной связи со своим личным консультантом.

В рамках программы клиент получает также доступ к сетевому и мобильному банкингу ВТБ 24 с широким функционалом. Посредством удаленного доступа к своим активам возможно осуществление любых транзакций на особых условиях.

Дополнительные услуги

После подключения пакета Привилегия клиенты ВТБ 24 получают доступ к пользованию стандартными банковскими продуктами в их улучшенном варианте. Наиболее востребованными среди них являются:

- депозитные счета;

- накопительные счета с неограниченным доступом к средствам и получением доходов по остатку;

- услуги инвестиционных консультантов для совершения сделок на разных фондовых площадках;

- выгодные условия кредитования по разным направлениям.

Депозит может быть открыт в одной из пяти валют: рубль, доллар, евро, фунт стерлингов или швейцарский франк. Вкладчикам в рамках программы предлагается повышенная процентная ставка и персональные сроки хранения средств.

Карта Привилегия от ВТБ 24 предоставляет ее владельцу особые преимущества

Пакет Привилегия от ВТБ 24 ориентирован на физических и юридических лиц, которые предпочитают получать банковский сервис на высшем уровне.

Предложения по картам

Любой владелец пакета получает право открыть до 5 пластиковых дебетовых карт уровня премиум. Они могут быть оформлены по категории Mastercard Black Edition ВТБ 24 или Visa Signature ВТБ 24.

Бонусы по карте ВТБ 24 Привилегия дебетовой позволяют хранить средства на карточном счете в предпочтительной для клиента валюте (из трех возможных: рубль, доллар или евро), участвовать в бонусной программе банка, а также совершать покупки в реальных магазинах и на различных интернет площадках. Причем партнеры ВТБ владельцам такого пластика предлагают повышенный дисконт как в пределах РФ, так и за границей.

Черная карта ВТБ 24 позволяет также снимать деньги в банкоматах сторонних банков с начислением сниженной комиссии в 1%. Причем сеть аппаратов распространена как внутри, так и за пределами России.

Предложения по кредитам

Собственникам привилегированного пакета услуги кредитования предоставляются на любые цели по сниженным процентным ставкам. Все, что при этом требуется от клиента, – подать соответствующее заявление своему персональному консультанту. И забрать деньги в назначенное время.

Кредитный лимит по карточному счету составляет до 2 миллионов рублей, а сама линия кредитования может возобновлена в случае необходимости. В индивидуальном порядке кредитный лимит может быть увеличен.

Срок грейс-периода по кредитной карте составляет 50 суток. Кешбэк от затраченных заемных средств может возрасти до 12%, в зависимости от активности пользования пластиком.

Подключение пакета Привилегия ВТБ 24 позволяет клиенту пользоваться бонусами от партнеров банка по всему миру

Priority Pass

Выгодные опции предлагаются и для клиентов, которые вынуждены часто путешествовать. В рамках программы для них предусмотрены особые условия обслуживания:

- Карточка Priority Pass, позволяющая получить доступ в зону бизнес-класса в аэропортах 120 стран, являющихся партнерами банка. В этой зоне владелец карты может пользоваться преимуществами элитной комнаты отдыха и получить пароль от Wi-Fi. При этом класс, на который куплен билет, и наименование авиаперевозчика не имеет значения.

- Страховой полис на сумму до 100 тысяч долларов, позволяющий застраховать не только самого владельца пакета, но и членов его семьи.

- Услуги консьержа, включающие в себя информирование о событиях в месте нахождения привилегированного клиента, бронирование для него отелей, билетов или транспорта.

Преимущества пакета Привилегия позволяют его владельцу чувствовать себя комфортно в любой поездке, как деловой, так и семейной.

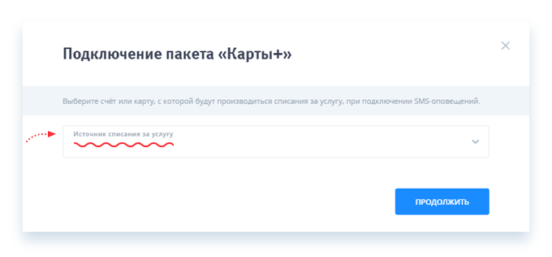

Как подключить услугу к карте ВТБ

Активировать доставку смсок от ВТБ клиент может самостоятельно. Для этого банком предусмотрено два способа, и оба не требуют визита в РКО.

С помощью телефона

Активировать СМС-информирование путем звонка на горячую линию или отправки USSD-кода на служебный номер в настоящий момент невозможно. С помощью телефона подключить услугу можно только через приложение для гаджетов. Порядок действий будет таким же, как при работе через интернет-кабинет банка.

По интернету

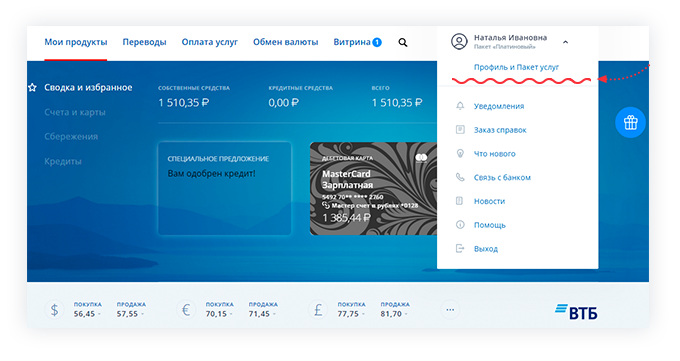

Чтобы подключить СМС-оповещение на карту ВТБ 24 через интернет, заходим на сайт банка, авторизуемся в клиентском кабинете, после чего выполняем следующий алгоритм:

в основном меню выбираем «Настройки»;

выбираем карточку, откуда будет списываться плата за услугу;

- ставим галочку в строке «Оповещения по СМС»;

- при необходимости вводим номер мобильного телефона;

- кликаем «Подключить», затем «ОК».

Через банкомат/терминал

В отсутствии доступа к интернету подключить информирование можно через любое из устройств самообслуживания ВТБ. Для этого в первую очередь нужно авторизоваться в нем с помощью карты.

После авторизации в АТМ выполняем следующие действия:

- выбираем баннер «Управление картой…»;

- нажимаем на баннер «СМС-оповещение»;

- вводим мобильный номер, на который планируется получение смсок и подтверждаем активацию.

Как и в предыдущем случае, при успешном подключении клиенту поступит смска от банка

Важно это учитывать, если вы контролируете свои операции

Что дает пакет обслуживания Привилегия

ВТБ программа «Привилегия» рассчитана на физических лиц, включая ряд продуктов и услуг. При подключении пакета, они предоставляются комплексно.

- Премиальное обслуживание (личный менеджер, выделенная телефонная линия, офисы премиум-класса);

- Оормление мультикарты + открытие до 5 дополнительных карт;

- Более выгодные условия открытия депозитов, кредитов и других услуг;

- Увеличенный лимит на снятие наличных;

- Льготы на обмен валют;

- Предложения по страхованию и расчётам за границей.

Снятие наличных

Владелец карты может снять до 400 тысяч рублей в день, месячное ограничение составляет 3 млн. Указывается общая сумма, доступна для снятия на всех выпущенных в рамках программы картах. Снимать деньги можно и за границей с пластиком от Виза и Мастеркард.

Платежи и переводы

Рассчитывайтесь за товары и услуги без комиссии. Держатели мультикарт ВТБ Привилегия могут отправлять деньги между своими счетами в пределах одного банковского учреждения или клиентам других банков (на подобные операции предусмотрена комиссия).

Вклады

Банковские вклады открываются под разные валюты. Минимальная сумма в рублях — 700 000. Процентная ставка устанавливается индивидуально и может достигать +1,57%. Проценты по вкладу будут находиться на другом счету

Кредиты

Владелец пакета Привилегия от ВТБ может взять кредит на льготных условиях на любые цели: размер займа выше, процент меньше. Благоприятными условиями для получения кредитного финансирования будут: участие в зарплатном проекте, активно используемая дебетовка или открытый вклад, высокий уровень дохода.

Инвестиционные услуги

Помимо вкладов, по которым пользователи получают проценты, доход могут обеспечивать инвестиции. Активами клиентов премиум-класса заведует ряд специалистов, которые могут посоветовать вложить их в определённую отрасль, ценные бумаги, акции, валютные операции.

Индивидуальное обслуживание

Поскольку из разряда обычных клиентов ВТБ переводит пользователей пакета Привилегия в разряд премиум, условия обслуживания меняются.

- Персональный менеджер. За каждым клиентом закрепляется индивидуальный менеджер, который будет разбираться со всеми его банковскими проблемами и консультировать по всем вопросам. Самостоятельно это можно сделать в Личном кабинете.

- Премиальные офисы. Особое обслуживание предлагается не только в режиме онлайн, но и в ВИП-офисах, где скорость работы и квалификация персонала выше, созданы более комфортные бытовые условия в виде климат-контроля, разнообразия напитков.

- Премиальные сервисы. Держатель карты получает дополнительные приятные бонусы и опции от банка: Priority Pass, Консьерж-сервис, различные виды страхования.

Priority Pass

В аэропорту эта услуга даёт возможность посетить VIP-зал и дождаться рейса с комфортом.

- Чтобы получить 2 посещения в месяц, нужно выполнить одно из условий: оборот должен превысить 100 тысяч руб или сумма активов в ВТБ составить не менее 2 млн.

- Для 8 посещений сумма активов должна составить свыше 5 миллионов.

Помощь на дорогах

Пора ремонтировать автомобиль? Потерялись или поломались недалеко от города? Попали в ДТП или забыли заправиться? Сервис берёт все заботы о машине на себя. Плата может взиматься, если помощь нужна за пределами радиуса действия программы (100 км от места регистрации владельца). Изменить данные о транспорте можно 1 раз за время пользования предложением.

Страхование в путешествиях

Подстраховать в путешествии теперь можно не только себя, но и супруга, и даже троих детей в одном полисе. Помимо стандартной медицинской помощи страховка рассчитана на форс-мажоры, отмену и задержку рейса, защиту багажа.

Консьерж-сервис

Профессиональный консьерж-сервис премиум класса решает одним махом сразу несколько заданий по организации и планированию:

- Бытовые и оргвопросы;

- Помощь в выборе подарка;

- Бизнес-услуги;

- Планирование досуга.

Выводы

При оформлении любой пластиковой карты в ВТБ сотрудник банка сразу же предлагает подключить к ней СМС уведомления. Большинство клиентов считают такое предложением навязчивым, а саму услугу — необоснованной ежемесячной тратой собственных денежных средств. Изменить такое мнение бывает достаточно сложно, поэтому лучше сразу же выполнить отключение оповещений по карте. Существует несколько способов деактивации услуги, выбор осуществляется самим клиентом. Он может как лично обратиться в любое отделение банка, имея при себе паспорт и пластиковую карту, и написать заявление на отключения, так и деактивировать ее в личном кабинете на официальном сайте или при помощи специального раздела в меню банкомата. Но, избавляясь от услуги, человек должен осознавать, что становится легкой добычей для мошенников. Если оповещения будут неактивными, то клиент вовремя не узнает о совершенных расходных операциях с использованием его карты.

Бывает и так, что услуга отключается по причине технического сбоя или некомпетентных действий сотрудников банка. В этом случае нужно обратиться на телефон горячей линии и выяснить истинную причину, по которой услуга была деактивирована.